Налогообложение НДС

Плательщиками НДС являются коммерческие и некоммерческие предприятия, а также предприниматели, применяющие ОСНО.

Расчет НДС осуществляется исходя из расчета стоимости товаров, работ или услуг реализуемых покупателю.

НДС должен быть задекларирован. Декларация представляется в электронном виде ежеквартально не позднее 25 числа месяца, следующего за отчетным кварталом. За непредставление предусмотрен штраф. А непредставление по истечение 10 дней с установленной даты представления могут быть остановлены операции по счетам.

НДС при реализации рассчитывается как налоговая база, умноженная на ставку налога (10%, 18%)

НДС к уплате = НДС при реализации – НДС, принимаемый к вычету + НДС восстановленный.

Налоговая база по НДС определяется на дату, которая будет являться более ранней: день, когда отгружен товар, предоставлена работа/услуга или день (частичной) оплаты.

Как проверить восстановление НДС с авансов выданных в 1С 8.3

2. Проверьте правильность учета авансовых платежей в 1С 8.3

Убедитесь, что в 1С 8.3 правильно учтены все авансовые платежи, которые были произведены. Проверьте соответствующие документы, включая счета-фактуры, акты выполненных работ или оказанных услуг, чтобы убедиться в правильности и полноте учета авансов.

3. Проверьте соответствие авансовых платежей контракту

Убедитесь, что авансовые платежи соответствуют условиям контракта или договора. Проверьте суммы авансов, указанные в документах, и сравните их с суммами, которые были произведены. При необходимости обратитесь к контрагенту для получения подтверждающих документов и объяснений.

4. Проверьте документы, подтверждающие возврат НДС

Убедитесь, что у вас есть все необходимые документы, подтверждающие возврат НДС. Обратитесь к налоговым органам или компетентным организациям, чтобы получить подтверждение о возврате НДС или другие документы, необходимые для проверки.

5. Проверьте правильность составления и заполнения документов

Тщательно проверьте все документы, связанные с восстановлением НДС, на правильность составления и заполнения. Убедитесь, что все необходимые реквизиты и сведения указаны корректно и полностью. В случае выявленных ошибок или неполадок, примите меры по их исправлению.

7. Обратитесь к профессиональным юристам или бухгалтерам

Если у вас возникают сложности или неуверенность в процессе проверки восстановления НДС с авансов в программе 1С 8.3, не стесняйтесь обратиться к профессиональным юристам или бухгалтерам. Они смогут оказать вам квалифицированную помощь и консультацию в данном вопросе.

Закончив проверку восстановления НДС с авансов, убедитесь, что все процедуры были выполнены в соответствии с требованиями и правилами. Это поможет избежать возможных проблем при дальнейших проверках со стороны налоговых органов и обеспечит полное и правильное восстановление НДС. В случае обнаружения ошибок или проблем, примите меры по их устранению и внесите соответствующие исправления в учетную систему 1С 8.3.

Стоимость товаров не совпадает с суммой перечисленной продавцу предоплаты

Здесь могут иметь место две ситуации:

- стоимость приобретенных покупателем товаров превышает сумму уплаченного аванса;

- стоимость приобретенных товаров меньше суммы перечисленного аванса.

В каком размере покупатель должен восстановить налог, ранее принятый к вычету с уплаченного аванса?

В ситуации 1 ответ на поставленный вопрос очевиден (он прямо вытекает из абз. 3 пп. 3 п. 3 ст. 170 НК РФ) — восстановлению подлежит налог в размере, ранее принятом к вычету с суммы уплаченного аванса.

В ситуации 2 положения абз. 3 пп. 3 п. 3 ст. 170 НК РФ необходимо применять во взаимосвязи с другими нормами гл. 21 НК РФ. Иначе существует риск завысить сумму налога, подлежащую восстановлению.

Проиллюстрируем вышесказанное на примере. В соответствии с условиями договора купли-продажи книг организация-покупатель в июне 2010 г. перечислила продавцу 100%-ную предоплату в счет предстоящей поставки товаров в размере 11 800 руб., в т.ч. НДС 18% — 1800 руб.

На основании выставленного продавцом в том же месяце счета-фактуры сумма налога в размере 1800 руб. была предъявлена покупателем к вычету во II квартале 2010 г. и отражена по стр. 150 разд. 3 налоговой декларации по НДС за указанный налоговый период (форма декларации утв. Приказом Минфина России от 15.10.2009 N 104н).

Однако продавец не смог в полном объеме исполнить возложенные на него договором обязательства, в связи с чем в июле 2010 г. отгрузил покупателю товары стоимостью 10 620 руб. (в т.ч. НДС 18% — 1620 руб.), а разницу в сумме 1180 руб. (11 800 — 10 620) возвратил покупателю в октябре 2010 г.

Из буквального прочтения нормы абз. 3 пп. 3 п. 3 ст. 170 НК РФ (без учета ее взаимосвязи с другими нормами гл. 21 НК РФ) можно сделать вывод, что покупателю в III квартале 2010 г. следует восстановить НДС с аванса, уплаченного в размере 1800 руб. Ведь именно эту сумму налога он принял к вычету во II квартале 2010 г.

Однако подобный вывод ошибочен. Напомним, покупатель обязан восстановить НДС с аванса, уплаченного в том налоговом периоде, в котором сумму налога по приобретенным товарам (работам, услугам), имущественным правам он вправе принять к вычету по правилам, установленным НК РФ.

Такое право у покупателя возникает в том налоговом периоде, в котором одновременно выполняются следующие условия:

- приобретенные товары приняты покупателем к учету;

- у него имеются надлежащим образом оформленный счет-фактура, выставленный продавцом при отгрузке товаров, и соответствующие первичные документы;

- товары (работы, услуги) используются для осуществления облагаемых НДС операций (п. 2 ст. 171 НК РФ, п. 1 ст. 172 НК РФ).

Иначе говоря, сумма НДС, предъявленная налогоплательщику при приобретении товаров (работ, услуг), подлежит вычету на основании счета-фактуры, выставленного продавцом после принятия на учет этих товаров (работ, услуг) и при наличии соответствующих первичных документов.

Приобретая товары меньшей стоимости, чем сумма перечисленного аванса, покупатель должен восстановить НДС с аванса в размере, указанном в счете-фактуре, выставленном ему продавцом при отгрузке товаров (Письмо Минфина России от 01.07.2010 N 03-07-11/279).

Правомерность сделанного вывода можно доказать, используя простейшие правила математики. Восстановлению по основанию, предусмотренному пп. 3 п. 3 ст. 170 НК РФ, подлежит сумма налога, ранее принятого покупателем к вычету с уплаченного аванса. В рассматриваемом примере такая сумма НДС составляет 1800 руб. Следовательно, общая сумма восстановленного налога также должна быть равна 1800 руб.

В октябре 2010 г. продавец вернул покупателю «неиспользованную» часть аванса (в размере 1180 руб.). На этом основании покупатель обязан в IV квартале этого года восстановить НДС в размере 180 руб. (1180 руб. / 118 x 18). Методом «обратного счета» получаем следующий результат: НДС с аванса, подлежащего восстановлению в III квартале 2010 г., равен 1620 руб. (1800 — 180).

В заключение отметим, что Минфин России в данном случае оказался на высоте: может рассуждать здраво и логично, если захочет.

Что касается формулировки абз. 3 пп. 3 п. 3 ст. 170 НК РФ, то ее неплохо было бы уточнить или дополнить

Будем надеяться, что рано или поздно законодатели обратят на нее внимание и внесут соответствующие поправки

Что же делать?

Можно воспользоваться кодом 21 — операции по восстановлению сумм налога, перечисленные в Налогового кодекса Российской Федерации. Но код 21 – это уже восстановление НДС и операции по восстановлению отражаются в книге продаж — фактически это третий вариант.

Согласно НК РФ суммы налога, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе по основным средствам и нематериальным активам, имущественным правам в порядке, предусмотренном 21 главой НК РФ, подлежат восстановлению налогоплательщиком в случае дальнейшего использования таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, и имущественных прав для осуществления операций, указанных в НК РФ

Согласно НК РФ суммы налога, предъявленные покупателю при приобретении товаров (работ, услуг), в том числе основных средств и нематериальных активов, либо фактически уплаченные при ввозе товаров, в том числе основных средств и нематериальных активов, на территорию Российской Федерации, учитываются в стоимости таких товаров (работ, услуг), в том числе основных средств и нематериальных активов, в случае приобретения (ввоза) товаров (работ, услуг), в том числе основных средств и нематериальных активов, используемых для операций по производству и (или) реализации (а также передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), не подлежащих налогообложению (освобожденных от налогообложения).

Восстановление сумм налога производится в том налоговом периоде, в котором товары (работы, услуги), в том числе основные средства и нематериальные активы, и имущественные права были переданы или начинают использоваться налогоплательщиком для осуществления операций, указанных в НК РФ. Восстановлению подлежат суммы налога в размере, ранее принятом к вычету.

Преимуществом третьего варианта является заполнение книги покупок в течение всего налогового периода, что позволяет осуществлять своевременное отражение полученных счетов-фактур по оприходованным товарам, работам, услугам и осуществлять текущий контроль. Кроме того, значительно проще сопоставить счета-фактуры поставщиков и внести необходимые изменения по результатам сверки в формируемую книгу покупок. Сумма НДС, подлежащая восстановлению, определенная в соответствии с расчетом, на основании одного счета-фактуры по итогам квартала одной строкой вносится в книгу продаж, что значительно сокращает время на учет и контроль операций, связанных с распределением НДС по облагаемым и необлагаемым операциям. Для налогового учета в данном случае достаточно книги покупок, где регистрируются все счета-фактуры, и единственного счета-фактуры на восстановление НДС для книги продаж. Оформление налоговых регистров – книг покупок и продаж – будет осуществляться в обычном порядке, а по итогам налогового периода расчет пропорции не будет занимать много времени, т.к. расчет пропорции можно описать в программе или написать формулу расчета в Excel.

В соответствии с абз. 5 НК РФ налогоплательщик обязан вести раздельный учет сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемых налогом, так и не подлежащих налогообложению (освобожденных от налогообложения) операций. Раздельный учет сумм налога налогоплательщиками, перешедшими на уплату единого налога на вмененный доход для отдельных видов деятельности, осуществляется аналогично порядку, предусмотренному абзацем первым НК РФ.

Покупатель вернул некачественный импортный товар зарубежному поставщику

Импортер платит НДС на таможне, при ввозе товара в Россию. Если продукция используется в облагаемых НДС операциях, налог можно принять к вычету (подп. 1 п. 2 ст. 171 НК РФ).

Но как быть, если изделия окажутся некачественными, и их придется вернуть иностранному продавцу? В письме Минфина от № 03-07-08/86241 сделан однозначный вывод: если товар нельзя использовать в деятельности, облагаемой НДС, вычет полагается восстановить (см. «Минфин: при возврате товаров иностранному поставщику НДС нужно восстановить»).

Справка

Вычет в отношении продукции, импортированной из стран ЕАЭС и возвращенной (полностью или частично) по причине ненадлежащего качества, необходимо восстановить в периоде возврата. Импортер должен подать налоговикам «уточненку» по НДС и уточненное заявление о ввозе товаров и уплате косвенных налогов (без данных о возвращенном товаре). Такие рекомендации приведены в письме Минфина от № 03-07-08/43429 (см. «При возврате импортированных из ЕАЭС товаров принятый к вычету НДС необходимо восстановить»).

Получить сертификат усиленной квалифицированной электронной подписи через час

Восстановление ндс в 1с 8

Важно

Для отражения данной операции в программе 1С Бухгалтерия 8 ред. 2.0 предназначен документ «Восстановление НДС». Данный документ находится в верхнем меню «Покупка» в разделе «Ведение книги покупок». В новом документе восстановление НДС в 1с 8 указываем, что восстановление будет отражаться в книге продаж.

Табличная часть в нашем примере будет заполнена автоматически по кнопке «Заполнить» — «Заполнить сумму к восстановлению» (на панели над табличной частью). По документу формируется проводка: Дт 19.03 Кт 68.02 То есть, восстанавливается сумма НДС по тем товарам, НДС по которым был принят к возмещению при их поступлении. Реализация товаров на экспорт производится с использованием ставки 0%.

налоговый орган

Условия применения вычета

Покупатель сможет принять к вычету входной НДС, уплаченный поставщику в составе аванса (частичной оплаты), если одновременно выполнены следующие условия:

есть счет-фактура от поставщика и в счете-фактуре выделена сумма НДС;

покупатель перечислил предоплату в счет предстоящей поставки имущества (работ, услуг, имущественных прав), предназначенного для использования в операциях, облагаемых НДС. Причем аванс строго в денежной форме;

есть документы, подтверждающие перечисление денег поставщику;

в договоре с поставщиком есть условие об авансе (частичной оплате) в счет предстоящей поставки.

Это следует из положений статьи 171 и пункта 9 статьи 172 Налогового кодекса РФ.

Организация заключила с поставщиком сразу несколько отдельных договоров? Тогда НДС с авансов можно принять к вычету только по тем договорам, в отношении которых выполнены все перечисленные условия. И не имеет значения, есть ли у покупателя задолженность перед поставщиком по другим договорам, – право на вычет это не ограничивает. Об этом сказано в письме Минфина России от 5 марта 2011 г. № 03-07-11/45.

Ситуация: принимать к вычету НДС, предъявленный продавцом при получении аванса (частичной оплаты), – право или обязанность?

Принять к вычету НДС с аванса – это право, а не обязанность организации-покупателя.

Пункт 1 статьи 171 Налогового кодекса РФ предусматривает право, но не устанавливает обязанность покупателя (заказчика) уменьшить общую сумму НДС на вычеты по этому налогу. Поэтому, получив от поставщика счет-фактуру на аванс, покупатель может не предъявлять выделенный в нем НДС к вычету.

Правом на вычет можно воспользоваться позже, когда продавец выставит счет-фактуру при реализации. К занижению налоговых обязательств по НДС такие действия не приведут. Аналогичные разъяснения содержатся в письмах Минфина России от 22 ноября 2011 г. № 03-07-11/321, от 6 марта 2009 г. № 03-07-15/39 и ФНС России от 20 августа 2009 г. № 3-1-11/651.

Ситуация: может ли покупатель принять к вычету НДС с аванса или частичной оплаты, если в договоре предусмотрена предварительная оплата товаров (работ, услуг, имущественных прав), но не указана конкретная сумма аванса?

Ответ: да, может.

В рассматриваемой ситуации покупатель (заказчик) вправе принять к вычету сумму НДС, указанную в счете-фактуре на аванс.

Если в договоре не предусмотрено условие о предварительной оплате или договора вообще нет, то покупатель (заказчик) не имеет права на вычет. Даже если предоплату он перечислил по счету от поставщика (исполнителя).

Такие разъяснения содержатся в письме Минфина России от 6 марта 2009 г. № 03-07-15/39.

Ситуация: может ли покупатель или заказчик принять к вычету НДС с аванса (частичной оплаты), оплаченного наличными?

Ответ: нет, не может.

Среди условий для вычета есть такие: покупатель или заказчик должен иметь документы, подтверждающие перечисление предоплаты. Об этом говорится в пункте 9 статьи 172 Налогового кодекса РФ.

По мнению Минфина России, подтверждающим документом является платежное поручение. Выходит, что аванс должен быть оплачен в безналичной форме. При наличных расчетах платежного поручения не будет. А значит, безопаснее заявлять вычет, только если есть платежка.

Такие разъяснения содержатся в письме Минфина России от 6 марта 2009 г. № 03-07-15/39.

Как отразить в книге продаж и налоговой декларации сумму восстановленного НДС?

Форма книги продаж утверждена Постановлением Правительства РФ от 26.12.2011 N 1137 (ред. от 29.11.2014) «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по налогу на добавленную стоимость».

В соответствии с п. 14 раздела II. «Правила ведения книги продаж, применяемой при расчетах по налогу на добавленную стоимость» приложения № 5 вышеуказанного Постановления Правительства РФ от 26.12.2011 N 1137 при восстановлении в порядке, установленном НК РФ, сумм налога на добавленную стоимость, принятых к вычету налогоплательщиком в порядке, предусмотренном главой 21 НК РФ, счета-фактуры, на основании которых суммы налога приняты к вычету, подлежат регистрации в книге продаж на сумму налога, подлежащую восстановлению.

Форма налоговой декларации по НДС утверждена Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@ «Об утверждении формы налоговой декларации по налогу на добавленную стоимость, порядка ее заполнения, а также формата представления налоговой декларации по налогу на добавленную стоимость в электронной форме».

В графе 5 «Суммы налога, подлежащие восстановлению, всего» раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет» по строке 080 отражаются суммы налога, подлежащие восстановлению на основании положений главы 21 Кодекса.

Сумма восстановленного НДС в соответствии с НК РФ не поименована в п. 5 в отдельной расшифровочной строке. Поэтому сумму восстановленного НДС по товарам, работам, услугам, используемым в необлагаемой деятельности нужно указать в строке 080 в общем итоге всех восстановленных сумм НДС за конкретный налоговый период.

Еще раз обращаю Ваше внимание на то, что принятые налогоплательщиком методы ведения раздельного учета, определения пропорции и отражения сумм НДС должны быть закреплены в учетной политике для целей налогообложения. Налоговые регистры, бланки расчетов, разработанные налогоплательщиком, прилагаются к учетной политике и утверждаются руководителем организации или индивидуальным предпринимателем

Проверка наличия документальных подтверждений

Важность проверки

Проверка наличия документальных подтверждений позволяет убедиться в достоверности информации о выданных авансах и правомерности восстановления НДС. В случае отсутствия или неправильного оформления подтверждающих документов, налоговые органы могут отказать в восстановлении НДС или начать проверку финансовой деятельности вашей организации.

Подтверждающие документы

Для восстановления НДС с авансовых платежей необходимо иметь следующие подтверждающие документы:

- Договор на поставку товаров или оказание услуг;

- Акт выполненных работ или оказанных услуг;

- Счет-фактура;

- Кассовый чек или платежное поручение о перечислении аванса.

Эти документы должны быть правильно оформлены и содержать все необходимые реквизиты, такие как наименование компании, ИНН, КПП, сумму аванса, дату и прочее.

Сохранение документов

После проведения проверки и убедившись в правильности и подлинности всех документов, необходимо сохранить их

Важно иметь электронные и бумажные копии подтверждающих документов, чтобы быть готовым предоставить их налоговым органам при необходимости

Таким образом, для проверки восстановления НДС с авансов, выданных в программе 1С 8.3, необходимо убедиться в наличии документальных подтверждений. Это поможет предотвратить проблемы при аудите и гарантировать правомерность восстановления НДС.

Базовая информация о восстановлении НДС

1. Какие операции подлежат восстановлению НДС

Восстановление НДС возможно при расчете поступления авансов или аннулировании НДС при неправильном расчете. Также, если предприятие платит больше, чем требуется, то оно может восстановить это излишне уплаченное НДС.

- Восстановление НДС по авансам;

- Восстановление НДС при аннулировании;

- Восстановление излишне уплаченного НДС.

3. Сроки восстановления НДС

Сроки восстановления НДС зависят от вида операции и регламентируются законодательством. Обычно срок составляет 12 месяцев с даты получения аванса или с даты аннулирования налоговой отчетности. Излишне уплаченный НДС может быть возвращен в кратчайшие сроки.

4. Документы, необходимые для восстановления НДС

Для восстановления НДС необходимо предоставить определенные документы, подтверждающие право на восстановление. Это могут быть договоры, счета-фактуры, налоговая отчетность и другая документация в соответствии с законодательством.

6. Проверка восстановления НДС

Восстановление НДС может быть подвержено проверке со стороны налоговых органов. Они имеют право запросить дополнительные документы и провести ревизию предприятия для проверки правильности восстановления.

Восстановление НДС является сложным процессом, который требует правильного расчета и предоставления необходимой документации. Однако, если предприятие соблюдает все требования и предоставляет полную информацию, оно может восстановить свои налоговые расходы по НДС.

Как восстановить ндс в 1с 8.3 бухгалтерия 3.0

То есть ранее в 1С 8.3 была сформирована проводка по НДС: Дт 68.02 Кт 19.3. Для проведения вечера посуда была списана со склада: Дт 91 Кт 10.3. Это значит, что часть НДС с оприходованной ранее посуды следует восстановить, то есть вернуть в бюджет, так как этот товар не был использован в производственных целях. Прежде всего в 1С 8.3 делаем запись в операции по восстановлению НДС. Кнопкой Добавить выбираем поставщика данного товара: и счет-фактуру, по которому был получен этот товар: В 1С 8.3 открывается полный список всех полученных счетов-фактур от данного поставщика. Выбрав нужный счет-фактуру, добавляем его в список. Далее заполняем все реквизиты.

Сумму, по которой был восстановлен НДС, ставим вручную на основании Акта списания, то есть на какую сумму со склада была отпущена посуда. По примеру это 500 000 руб.

Основные требования к документам

1. Правильное оформление первичных документов

Первичные документы, такие как договоры, счета-фактуры, акты выполненных работ и т.д., должны быть оформлены в соответствии с требованиями законодательства и содержать все необходимые данные. При этом, необходимо указывать реквизиты контрагента, даты операций, суммы исходящего и входящего НДС.

2. Продолжительность договоров и сроки выполнения работ

Договоры должны быть заключены на реальные сроки, пропорциональные объему и сложности работ. Необходимо также учитывать сроки реализации товаров или оказания услуг, чтобы избежать сомнений в целесообразности авансирования.

4. Учетные проводки

В программе 1С 8.3 необходимо правильно формировать учетные проводки, отражающие операции с авансами и возвратами, а также учесть все налоговые обязательства по НДС. Необходимо вести детальный учет и не допускать ошибок при формировании проводок.

5. Соблюдение сроков сдачи отчетности

Очень важно соблюдать сроки сдачи налоговой отчетности в ФНС. Необходимо быть внимательным к дедлайнам и своевременно предоставлять все требуемые документы и отчеты

Учет полученных авансов у продавца

Как только предоплата поступит на счет продавца, он должен отразить НДС проводкой:

Дт 76 (или 62) Кт 68

В течение 5 дней нужно выписать счет-фактуру в двух экземплярах: один экземпляр передать покупателю, а второй зарегистрировать в книге продаж.

Сумму налога на добавленную стоимость с поступившей предоплаты считают так:

-

Сумма аванса х 18 / 118, если ставка НДС 18%,

-

Сумма аванса х 10 / 110, если ставка НДС 10%.

Пример:

ООО «Торговое оборудование» получило от ООО «Цветы» предоплату в размере 700 тысяч рублей за оборудование, которое облагаются налогом по ставке 18%. НДС в этой сумме составит 700 000 х 18 / 118 = 106 780 руб.

Поступившую сумму аванса отражают в декларации по НДС в строке 070 раздела 3. Сумму предоплаты вносят в графу 3, а НДС с нее – в графу 5.

Внимание! Начисление НДС с аванса – обязанность продавца, а не право. За неисполнение этой обязанности получателю аванса грозит штраф от 20 до 40% от недоимки.

Автоматизируйте товарный учёт в 2 клика!. Просто загрузите товары и остатки в сервис

Просто загрузите товары и остатки в сервис

Попробовать бесплатно

Бухгалтерские проводки по восстановлению НДС с аванса

Проводка по восстановлению НДС всегда будет одной и той же применительно к каждому отдельному счету-фактуре:

68/2 — субсчет учета расчетов с бюджетом по НДС на счете 68;

76/ВА — субсчет учета НДС по выданным авансам на счете 76.

Результаты восстановления НДС по конкретным счетам-фактурам, выставленным на аванс, будут разными в зависимости от соотношения суммы аванса и стоимости поставки, связанной с ним:

- для первых двух случаев (суммы аванса и поставки совпадают или сумма аванса меньше, чем стоимость поставки) этой проводкой сумма налога с аванса, числящаяся на субсчете 76/АВ, закроется полностью;

- в 3-м и 4-м случаях (сумма аванса больше стоимости поставки или в договоре есть условие о частичном зачете аванса в оплату поставки) на субсчете 76/АВ после восстановления НДС будет иметь место остаток невосстановленного налога.

Выдача аванса

Предварительная оплата (аванс) — это оплата покупателем (заказчиком) товаров (работ, услуг) до их поставки (выполнения).

Покупатель имеет право принять к вычету НДС с выданного аванса (на дату перечисления денег).

Следует отметить, что покупатель имеет право вычесть НДС, по авансам выданным, но не обязан это делать. Так, Минфин РФ в своих письмах сообщает, что покупатель имеет право и не принимать к вычету такой НДС (Письмо Минфина РФ от 20.05.2016 N 03-07-08/28995, Письмо Минфина РФ от 22.11.2011 N 03-07-11/321). Если Вы решили не принимать НДС к вычету, то просто не регистрируйте в книге покупок полученный от продавца счет-фактуру на выданный аванс. В последующем, при получении товара (работ, услуг) в счет которого был выдан аванс, Вам не потребуется восстанавливать НДС, так как Вы его к вычету не принимали.

Для подтверждения вычета НДС по выданному авансу у покупателя должны быть:

— Счет-фактура (авансовый) от продавца;

— Договор, предусматривающий перечисление аванса;

— Платежные документы.

Пример

Покупатель выдал аванс в сумме 1000 рублей в счет оплаты товара, который облагается НДС по общей ставке налога 20%.

Покупатель получил от продавца авансовый счет-фактуру, в котором указана сумма НДС 166,67 рубля (1000 * 20/120). Этот НДС покупатель вправе принять к вычету.

Вычет НДС по выданным авансам регулируется:

п. 12 ст. 171 Налогового кодекса Российской Федерации (НК РФ):

п. 9 ст. 172 Налогового кодекса Российской Федерации (НК РФ):

Авансы, которые не облагаются НДС

Не все полученные авансы будут облагаться налогом на добавленную стоимость (НК РФ, ст. 154, п.1):

- авансы, которые были получены исполнителем товаром (Услуг, работ) с длительностью их производственного цикла изготовления более 6 месяцев. Также должны быть соблюдены некоторые условия:

- товары входят в перечень, утвержденный постановлением Правительства №468 от 28.07.2006.

- ведется раздельный учет по операциям длительного цикла и по операциям другого характера, также учет по ним сумм входного НДС по каждой из них.

- вместе с декларацией по налогу за период, в котором был получен аванс, необходимо представить в ФНС действующий контракт (договор) с покупателем, а также документы, подтверждающие то, что товары производятся по длительному циклу (письмо ФНС РФ № КЕ-4-3/65; НК РФ ст. 154, п.1; ст. 167, п.13).

- если авансы получены в счету будущих поставок, которые облагаются по ставке 0 процентов (НК РФ ст. 164, п.1).

- авансы получены в счет поставок товаров (работ, услуг), не подлежащих налогообложению по НДС.

Так же не уплачивается НДС с авансов, которые были получены в счет поставок товаров (услуг, работ) и их место реализации не будет являться территория РФ.

НДС с аванса (предоплаты), полученного от покупателя (заказчика), в соответствии с подпунктом 1 пункта 1 статьи 146 НК РФ реализация товаров на территории РФ признается объектом налогообложения по НДС. Согласно подпункта 2 пункта 1 статьи 167 НК РФ при получении аванса (предоплаты) за товары у продавца возникает момент определения налоговой базы по НДС, которая определяется в соответствии с пунктом 1 статьи 154 НК РФ исходя из суммы полученной предоплаты с учетом НДС.

В соответствии с пунктом 1, 3 статьи 168, подпунктом 1 пункта 3 статьи 169 НК РФ при отгрузке товаров в счет предоплаты продавец также обязан предъявить покупателю соответствующую сумму НДС и в течение пяти календарных дней со дня отгрузки выставить счет-фактуру. С момента отгрузки товаров (дата отгрузки), в оплату которых подлежат зачету суммы предоплаты, у продавца возникает право на вычет суммы НДС, исчисленной при получении предоплаты (пункт 8 статьи 171, пункт 6 статьи 172 НК РФ).

НДС с аванса (предоплаты) выданного покупателем (заказчиком), согласно пункту 9 статьи 172, пункт 12 статьи 171 НК РФ на основании счета-фактуры, выставленного поставщиком на сумму предоплаты, а также документов, подтверждающих фактическое перечисление сумм оплаты в счет предстоящей поставки товара, организация вправе заявить к вычету НДС с уплаченной предоплаты при наличии указанного условия в договоре. На момент принятия товара к учету у организации вновь возникает право на налоговый вычет «входного» НДС закрепленное подпунктом 1 пункта 2 статьи 171, пункта 1 статьи 172 НК РФ, который производится на основании счета-фактуры, выставленного поставщиком. При этом организация обязана восстановить ранее принятый к вычету НДС с суммы предоплаты согласно подпункту 3 пункта 3 статьи 170 НК РФ.

Проводки

Обозначения аналитических счетов, используемые в таблице проводок:

К балансовому счету 62:

62-ав «Расчеты по полученным авансам (предоплате)»;

62-НДС-ав «НДС с полученных авансов (предоплаты)»,

К балансовому счету 76:

76-НДС-ав «НДС с полученных авансов (предоплаты)»;

76-НДС-ва «НДС с перечисленных авансов и предоплат».

К балансовому счету 60:

60-ва «Расчеты по выданным авансам и предоплатам»;

60-с «Расчеты с поставщиком за сырье» (см. таблицу).

Восстановление ндс в 1с пошагово

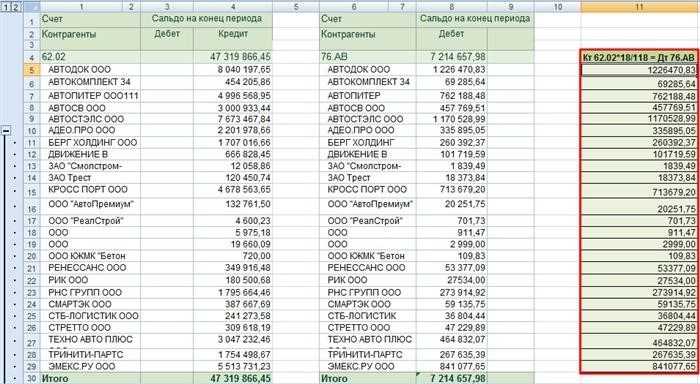

Два случая «восстановления» НДС в 1С 8.3 изображены на данной иллюстрации: В первом случае «восстанавливается» НДС, ранее уплаченный в бюджет, т.е. нам возвращается сумма НДС. Во втором случае мы должны заплатить налог, ранее предъявленный к возмещению. В обоих случаях употребляется один и тот же термин, но на практике он имеет два прямо противоположных значения.

Особенно наглядно это видно при анализе НДС с полученных и уплаченных авансов. Когда мы получаем аванс от покупателя, возникает обязательство в уплате НДС с этой суммы. После реализации товара мы также обязаны заплатить НДС. Чтобы не платить один и тот же налог два раза, первый платеж мы можем предъявить к возмещению, т.е. «восстановить». Аналогичная ситуация, но с обратным знаком, образуется, когда мы платим аванс поставщику. Мы имеем право предъявить НДС с уплаченного аванса к возмещению, тем самым уменьшив общую сумму налога.

Изображены на данной иллюстрации:

В первом случае «восстанавливается» НДС, ранее уплаченный в бюджет, т.е. нам возвращается сумма НДС.

Во втором случае мы должны заплатить налог, ранее предъявленный к возмещению.

В обоих случаях употребляется один и тот же термин, но на практике он имеет два прямо противоположных значения.

Особенно наглядно это видно при анализе НДС с полученных и уплаченных авансов.

Когда мы получаем аванс от покупателя, возникает обязательство в уплате НДС с этой суммы. После реализации товара мы также обязаны заплатить НДС. Чтобы не платить один и тот же налог два раза, первый платеж мы можем предъявить к возмещению, т.е. «восстановить».

Аналогичная ситуация, но с обратным знаком, образуется, когда мы платим аванс поставщику. Мы имеем право предъявить НДС с уплаченного аванса к возмещению, тем самым уменьшив общую сумму налога. Но в дальнейшем после получения товара сумму НДС придется вернуть в бюджет (чтобы не предъявлять одну и ту же сумму к возмещению два раза).

Обе ситуации автоматизированы в программе 1С 8.3.

Отражение в налоговой декларации по НДС

Сумма НДС по выданному авансу, принятая к вычету, отражается с строке 130 «13. Сумма налога, предъявленная налогоплательщику — покупателю при перечислении суммы оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежащая вычету у покупателя» раздела 3 Налоговой декларации по НДС за тот налоговый период (квартал), в котором аванс был выдан.

Суммы восстановленного НДС отражаются в строке 090 «6.1. суммы налога, подлежащие восстановлению в соответствии с подпунктом 3 пункта 3 статьи 170 Налогового кодекса Российской Федерации» раздела 3 Налоговой декларации по НДС за тот налоговый период (квартал), в котором были отгружены товары (выполнены работы или оказаны услуги) в счет выданного аванса или когда аванс был возвращен.

Плюсы и минусы вычета НДС по выданным авансам

Положительные стороны применения таких вычетов имеют место при значительных суммах выдаваемых авансов и проявляют себя следующим образом:

- Большая сумма вычета может не только существенно уменьшить итог декларации, составляемой за период его применения, но и сделать ее результатом сумму к возмещению налога из бюджета.

- Вычет по авансу в счет нескольких поставок по нему делается разово с опережением во времени и в большей сумме, чем делались бы вычеты по каждой из поставок в отдельности. При этом восстановление НДС происходит частями и может быть растянуто на несколько налоговых периодов.

Положительный момент есть также в наличии условия об оплате за счет перечисленного аванса только части поставки. В этом случае вычеты по выданному авансу и по документу поставки будут происходить раньше и браться в полном объеме, а восстановление НДС будет делаться только в части от этих сумм и растянется во времени.

Отрицательными окажутся следующие моменты:

- увеличение объема учетных операций и документооборота;

- отсутствие смысла в применении вычетов по авансам, если речь идет о небольших суммах и период перечисления аванса часто совпадает с периодом отгрузки по нему.

О правилах выставления счета-фактуры на аванс читайте здесь.

Пример по порядку восстановления НДС

Покупателем предварительно оплачен договор поставки в сумме 59000 рублей (НДС (18%) – 9000 рублей) в апреле.

В июне поставщиком поставлено товара на сумму 59000 рублей (НДС 9000 рублей).

По НДС покупателя:

В апреле применяется налоговый вычет по НДС в сумме 9000 рублей по авансу.

В июне применяется налоговый вычет по НДС в сумме 9000 рублей по полученному товару.

В июне восстанавливается НДС (НДС по авансу, который принят к вычету) в сумме 9000 рублей по приобретенному товару.

Выбирать методику учета следует, также основываясь на специфике хозяйственных операций компании.

Компания «Кузьминых, Евсеев и партнеры»

к. э. н. О.С. Ястребкова, А.В. Урванцева