Основные коды доходов по НДФЛ

| Вид дохода | Код |

|---|---|

| Расчеты по трудовым договорам | |

| Зарплата, включая доплаты и надбавки | 2000 |

| Зарплата в натуральной форме | 2530 |

| Производственные премии: месячные, квартальные, годовые | 2002 |

| Непроизводственные премии и другие премии, которые выплачивают за счет прибыли, средств спецназначения или целевых средств | 2003 |

| Ежемесячное вознаграждение за классное руководство педагогам государственных и муниципальных общеобразовательных организаций за счет средств федерального бюджета | 2004 |

| Отпускные | 2012 |

| Компенсация за неиспользованный отпуск | 2013 |

| Суточные сверх лимита | 2015 |

| Больничные | 2300 |

| Средний заработок за время командировки | 2000 |

| Средний заработок за донорские дни | 4800 |

| Средний заработок за время простоя не по вине сотрудника | 4800 |

| Компенсация проезда и проживания в командировке, когда нет подтверждающих документов | 4800 |

| Выходное пособие | 2014 |

| Средний заработок на период трудоустройства | |

| Компенсация руководителю организации, его заместителям и главному бухгалтеру при расторжении трудового договора в связи со сменой собственника | |

| Компенсация за задержку выплаты зарплаты сверх необлагаемого предела | 4800 |

| Расчеты по ГПД | |

| Выплаты по ГПД за товары, работы, услуги (код вычета 403) | 2010 |

| Гонорары по авторским договорам (коды вычетов 404 и 405) | 2201 |

| 2202 | |

| 2203 | |

| 2204 | |

| 2205 | |

| 2206 | |

| 2207 | |

| 2208 | |

| 2209 | |

| Проценты по займам | 1011 |

| Доходы от аренды и другого использования: | |

| 2400 | |

| 1401 | |

| 1402 | |

| 1400 | |

| Расчеты с учредителями | |

| Дивиденды | 1010 |

| Выплата доли при выходе из общества | 1542 |

| Вознаграждение членам совета директоров | 2001 |

| Материальная помощь | |

| Материальная помощь, кроме указанной ниже | 2710 |

| Материальная помощь сотрудникам, а также бывшим сотрудникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту (код вычета 503) | 2760 |

| Единовременная материальная помощь при рождении и усыновлении ребенка (код вычета 508) | 2762 |

| Материальная помощь студентам, курсантам, аспирантам, адъюнктам, ординаторам и ассистентам-стажерам от организаций, осуществляющих образовательную деятельность по основным профессиональным образовательным программам (код вычета 512) | 2763 |

| Безвозмездная передача | |

| Подарки, налоговая база по которым рассчитывается по правилам пункта 6 статьи 210 НК (код вычета 501) | 2720 |

| Подарки, которые не попадают под код 2720 (код вычета 501) | 2721 |

| Помощь и подарки: | 2790 |

| Призы, выигрыши, полученные на рекламных мероприятиях (код вычета 505) | 2740 |

| Оплата за физлицо товаров, работ, услуг (например, коммунальных услуг, питание, отдых, обучение) | 2510 |

| Доход в натуральной форме в виде полной или частичной оплаты товаров, работ, услуг в интересах физлица | 2520 |

| Оплата работодателем стоимости медикаментов, назначенных сотрудникам, их супругам, родителям и детям, бывшим сотрудникам (пенсионерам по возрасту), а также инвалидам (код вычета 504) | 2770 |

| Материальная выгода | |

| от экономии на процентах | 2610 |

| от приобретения товаров, работ и услуг | 2630 |

| от приобретения ценных бумаг | 2640 |

| Иные доходы | |

| Доход в виде суммы задолженности, признанной безнадежной к взысканию, кроме задолженности, указанной в пункте 62.1 статьи 217 НК | 2611 |

| Выигрыши в лотерею (код вычета 511) | 3011 |

| Доходы, для которых не предусмотрен специальный код | 4800 |

Как получить код вычета 503 в справке 2 НДФЛ

Код вычета 503 предоставляется налоговым органом гражданину, который имеет право на получение социального налогового вычета. Для получения данного кода необходимо выполнить следующие шаги:

- Ознакомьтесь с перечнем категорий граждан, которые имеют право на социальный налоговый вычет. В соответствии с законодательством Российской Федерации, право на социальный налоговый вычет имеют определенные категории граждан, такие как инвалиды, ветераны, многодетные родители и другие.

- Убедитесь, что вы подходите под одну из категорий граждан, имеющих право на социальный налоговый вычет.

- Обратитесь в ближайшую налоговую инспекцию или организацию, занимающуюся подачей налоговых деклараций. Подайте заявление и предоставьте необходимые документы, подтверждающие ваше право на социальный налоговый вычет.

- Дождитесь рассмотрения вашего заявления налоговым органом. В случае положительного решения, вам будет предоставлен код вычета 503, который должен быть включен в справку 2 НДФЛ при подаче налоговой декларации.

Это основные шаги, которые необходимо выполнить для получения кода вычета 503 в справке 2 НДФЛ. В случае возникновения вопросов или необходимости уточнений, рекомендуется обратиться в налоговую инспекцию для получения подробной консультации.

Как отразить коды вычета 501, 503, 508 в декларации 3-НДФЛ

Последнее обновление 2021-02-06 в 11:41

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

В статье разберем, как учесть в сдаваемой 3-НДФЛ коды вычетов 503, 503 и 508. Рассмотрим, что обозначают указанные коды.

Как отразить код вычета 501 в 3-НДФЛ

Размер и вид всех доходов, которые работодатель выплатил сотруднику, он отражает в справке 2-НДФЛ. В ней же указываются предоставленные вычеты. Каждому виду дохода и вычета соответствует свой код, полный перечень которых представлен в Приказе ФНС от 10.09.2015 № ММВ-7-11/387@.

Кодом 501 маркируют вычет из стоимости подарков. Например, организация сделала сотруднику подарок на 8 Марта или день рождения и обязана отразить это в справке.

Важно! Согласно п.28 ст.217 НК, подарки стоимостью до 4 000 руб. не облагаются НДФЛ. Значит, 4 000 руб

— это максимальный размер вычета. Если презент дороже, с разницы нужно заплатить налог

Значит, 4 000 руб. — это максимальный размер вычета. Если презент дороже, с разницы нужно заплатить налог.

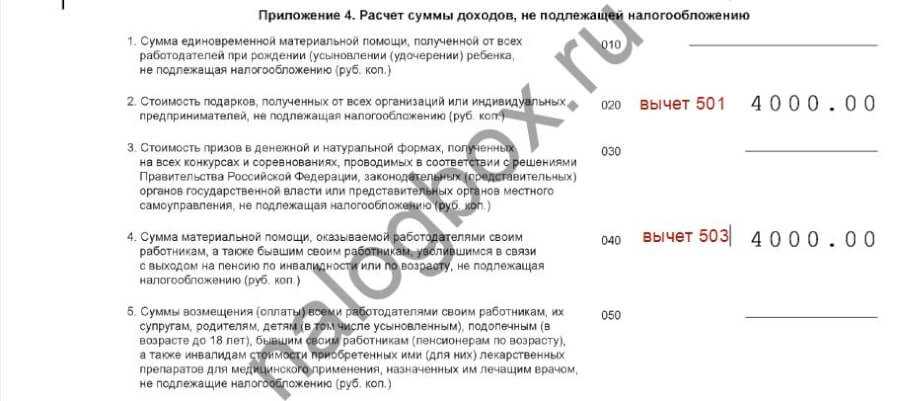

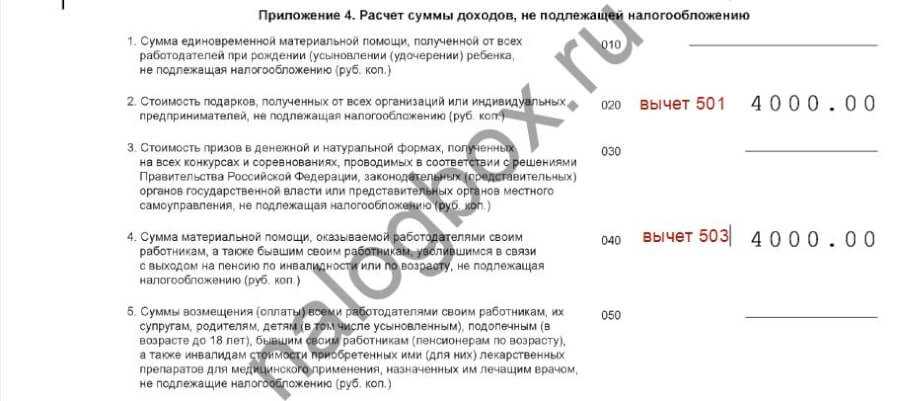

В 3-НДФЛ не облагаемые налогом доходы заносят в Приложение 4. Для подарков на листе предусмотрена строка 020.

При работе в программе «Декларация» код налогового вычета 501 в 3-НДФЛ за 2021 год отражается на вкладке доходов. Как это сделать:

- Завести новый источник дохода по данным из справки 2-НДФЛ.

- Перенести помесячно сведения о полученных доходах и вычетах из справки. Доходам в виде подарков соответствует код 2720.

- Поставить удержанную сумму налога (ее указывают в справке уже с учетом предоставленного вычета).

Как поставить код вычета 503 в декларации 3-НДФЛ

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Код 503 — это код налогового вычета на материальную помощь. Согласно п.28 ст.217 НК его максимальный размер ограничен 4 000 руб.

Важно!

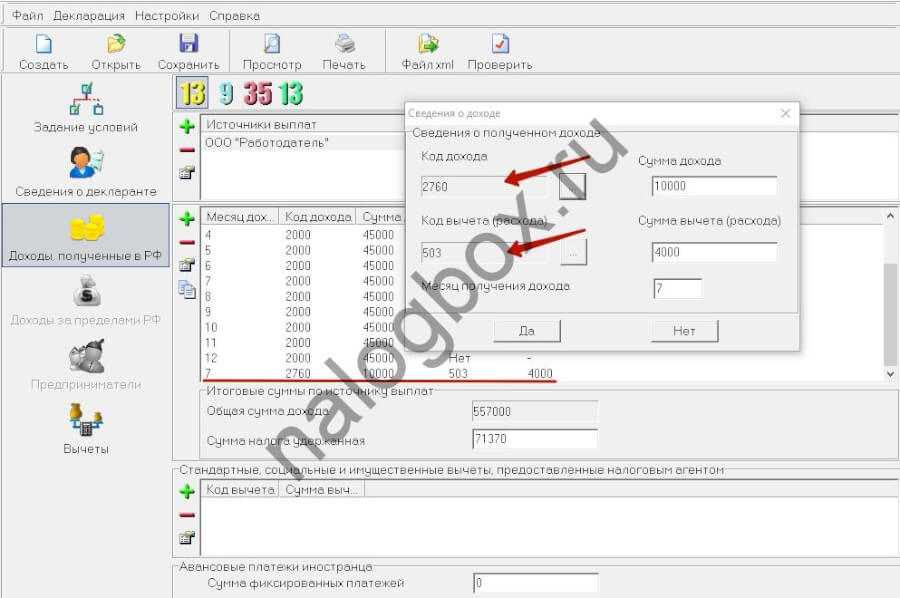

Вычет 503 предоставляется по доходу от материальной помощи, который в справке 2-НДФЛ маркируется кодом 2760.

В программе «Декларация» отразить код вычета 503 в 3-НДФЛ нужно по рассмотренному выше алгоритму на вкладке доходов. Поле вычета становится активным, если выбрать доход 2760 и указать размер полученной мат. помощи:

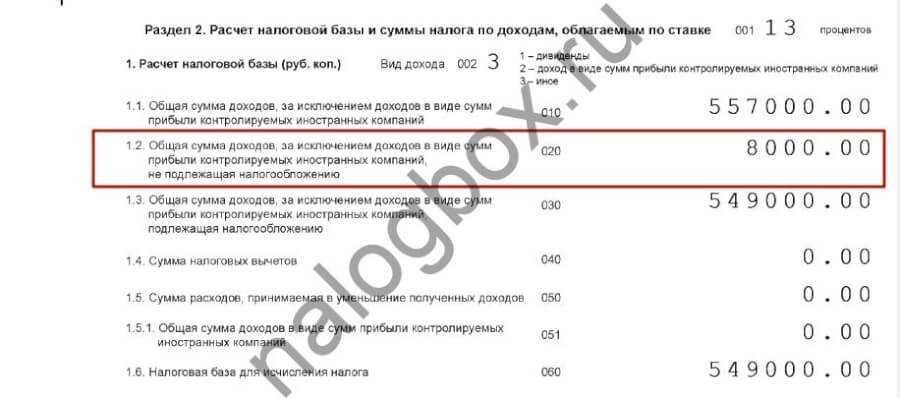

На бумажном бланке в 3-НДФЛ поставить вычет 503 следует в строке 040 Приложения 4:

Общая сумма не облагаемых НДФЛ доходов указывается в стр.020 Раздела 2:

Как поставить код вычета 508 в декларации 3-НДФЛ

Этим кодом маркируется вычет по отдельному виду мат. помощи — по случаю рождения или усыновления работником ребенка:

Он применяется, если сотруднику предоставили материальную помощь в соответствии с п.8 ст.217 НК. Максимальная сумма, с которой не уплачивается налог, — 50 000 руб. Сам доход в виде мат. помощи маркируется в справке 2-НДФЛ по коду 2762.

Код 508 отображается в программе «Декларация» на вкладке «Доходы»:

В Приложении 4 необлагаемая сумма указывается в стр.010:

Пример

В 2021 г. Светлана на 8 Марта получила от компании-работодателя подарок на 7 000 руб. В июле на работе ей выделили мат. помощь 10 000 руб. В октябре Светлана ушла в отпуск по беременности и родам. В декабре по случаю рождения ребенка она получила мат. помощь 55 000 руб.

Весь НДФЛ за Светлану перечислил работодатель. По предоставленной помощи отчитываться и подавать декларацию не нужно. Если Светлана в 2021 г. захочет вернуть НДФЛ по другим вычетам (имущественным, социальным и т. п.), ей нужно правильно отразить полученные в 2021 г. доходы.

На вкладке «Доходы» в программе:

Вычеты в Приложении 4:

Общая сумма необлагаемых доходов в Разделе 2:

Образец декларации по приведенному примеру доступен для скачивания здесь.

Итоги

- В декларации 3-НДФЛ вычеты с кодами 501, 503 и 508 отражаются в Приложении 4 в строках 020, 040 и 010 соответственно. Общая сумма необлагаемых доходов — в Разделе 2.

- В программе «Декларация» коды указываются на вкладке доходов.

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную налоговую консультацию.

- Москва и область 8 (499) 577-01-78

- Санкт-Петербург и область 8 (812) 467-43-82

- Остальные регионы России 8 (800) 350-84-13 доб. 742

Какой тип вычета кодируется под номером 311

Имущественные налоговые вычеты включают в отчеты 2 и 3-НДФЛ. Они бывают в двух кодировках:

- 311 — деньги, которые налогоплательщик потратил на стройку своими силами, либо на покупку нового дома, квартиры, доли в имуществе, земельного участка под индивидуальную застройку;

- 312 — расходы, которые ушли на погашение целевых займов, процентов или рефинансирование кредитов, потраченных на застройку или покупку такого же имущества как в коде 311.

Воспользоваться правом на налоговые вычеты по кодировкам 311 и 312 могут:

- налоговые резиденты РФ, то есть граждане, которые находились на территории РФ 183 дня или дольше в течение последних 12 месяцев до подачи декларации;

- покупатели, которые могут документально подтвердить сделку и право собственности;

- физлица, которые раньше никогда не пользовались правом на данный налоговый вычет, если свое право растрачено, то оформить вычет можно на законного супруга;

- физические лица, которые в указанном периоде получали официальные доходы и с них удерживали налог в размере 13%;

- те граждане, у которых сделка на заем и покупку была заключена с невзаимозависимым лицом;

- покупатели, если сделка заключена на покупку объекта недвижимости на территории РФ;

- физлица, которые оплатили расходы по сделке из собственных накоплений или за счет заемных средств.

Более подробное описание кодов 311 и 312 можно найти в Налоговом кодексе РФ в статье 220, пункте 1, подпунктах 3 и 4.

Как поставить код вычета 503 в декларации 3-НДФЛ

Код 503 — это код налогового вычета на материальную помощь. Согласно п.28 ст.217 НК его максимальный размер ограничен 4 000 руб.

.

Важно!

Вычет 503 предоставляется по доходу от материальной помощи, который в справке 2-НДФЛ маркируется кодом 2760.

В программе «Декларация» отразить код вычета 503 в 3-НДФЛ нужно по рассмотренному выше алгоритму на вкладке доходов. Поле вычета становится активным, если выбрать доход 2760 и указать размер полученной мат. помощи:

На бумажном бланке в 3-НДФЛ поставить вычет 503 следует в строке 040 Приложения 4:

Общая сумма не облагаемых НДФЛ доходов указывается в стр.020 Раздела 2:

Коды доходов и вычетов в справке 2-НДФЛ

Требования к заполнению справки едины вне зависимости от того, кто является получателем документа: ИФНС или банк. Однако в первом случае ошибка бухгалтера чревата штрафными санкциями для агента-составителя или отказом гражданину в предоставлении вычета.

Чтобы заполнить документ, бухгалтер должен выбрать подходящие значения из справочника, приведенного в Приказе ФНС ММВ-7-11/387@, датированном 2022 годом. Перечень часто обновляется, поэтому для корректного заполнения справок бухгалтеру нужно следить за изменениями законодательства и делать соответствующие настройки в учетной программе (например, 1С).

Как заполнить 3-НДФЛ в программе Декларация при наличии детей

Следует знать, как еще можно манипулировать количеством детей. Если, например, есть два ребенка, то в этом случае получается 1400 рублей на каждого. В результате остаются те же 5 месяцев, в которые доход не превысил максимального порога в 350000 рублей, но льгота в этот период предоставляется по 1400 рублей на каждого ребенка, в результате на двух детей будет получена льгота 14000 рублей.

По закону максимальное число, при котором детский вычет начисляется, равняется 350000 рублей. В справке можно увидеть, что общая сумма дохода не превышает эту цифру, поэтому стандартный вычет на детей будет предоставляться в течение всего года, то есть 12 месяцев.

Материальная помощь код дохода и код вычета 2022

Выплата матпомощи производится на основании приказа (распоряжения) руководителя. Материалка может быть разбита на несколько частей и выплачена несколькими платежами, например, из-за финансовых трудностей в организации. Но приказ должен быть только один, в нем следует указать периодичность осуществления перечислений. Если будет создано несколько распоряжений по одному поводу, то налоговики признают матпомощью только выплату по первому приказу, а остальные признают вознаграждением за труд.

Налоговый кодекс устанавливает, что любое вознаграждение за труд гражданина обязательно облагается налогом, кроме особых выплат, указанных в ст. 217 НК РФ . Иными словами, с заработной платы, премий и прочих начислений должен быть удержан налог на доходы физических лиц.

Что означает в справке 2-НДФЛ код вычета 503?

Перечень кодов доходов и вычетов для расчета НДФЛ можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387@ (в редакции приказа ФНС России от 22.11.2016 № ММВ-7-11/633@).

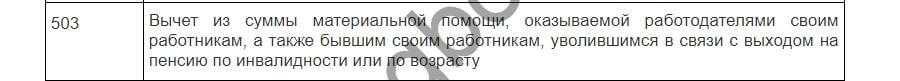

Согласно тексту данного приказа код 503 означает:

вычет из суммы материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту.

Данная формулировка подразумевает, что согласно п. 28 ст. 217 НК РФ не подлежит обложению налогом сумма материальной помощи до 4 000 руб. То есть вычет по коду 503 предоставляется только при получении материальной помощи и не более чем на 4 000 рублей в год.

Вычет 503 всегда идет в паре с доходом по коду 2760, который как раз и означает предоставление материальной помощи. Естественно, сумма вычета по коду 503 не может превышать сумму дохода по коду 2760.

Заполнить коды вычета бесплатно в 2-НДФЛ вы можете бесплатно в программе «Бухсофт».

Что такое НДФЛ

Чтобы понять, для чего используется справка 2-НДФЛ, надо в первую очередь разобраться со значением искомой аббревиатуры, идущей в ее названии после цифры 2.

Что представляет собой рассматриваемая справка

Итак, НДФЛ – это налоговый сбор, снимающийся с доходов, поступающих к физическим лицам. Перечень этих доходов определен законодательно. Не все деньги, которые может получить гражданин, облагаются этим налогом. Например, подаренные близким родственником средства не подлежат частичному отчислению в государственную казну.

Чаще всего средства по налогу на доходы физического лица государство ожидает получить от граждан, когда они:

- получают оплату труда по месту трудоустройства;

- получают премиальное вознаграждение от начальства;

- принимают предоставление материальной помощи;

- продают квартиру, дом или иное жилье, а может, лишь долю в нем;

- сдают собственную жилую площадь в аренду;

- реализуют машину и иное принадлежащее им имущество;

- получают гонорары за изданное ими литературное произведение;

- во многих других ситуациях.

Этот сбор по-другому называют подоходным налогом. Ставки по нему фиксированы. Всего их две. Одна актуальная для так называемых налоговых резидентов Российской Федерации, другая – для нерезидентов.

Обладание названным статусом подразумевает пребывание на территории России в течение определенного срока – не менее 183 дней в году. Если гражданин находился в пределах российских границ хотя бы на день меньше, статус резидента ему не присваивается.

При этом, в зависимости от количества дней «на счету» каждого гражданина, будет меняться и налоговая ставка. Так, резиденты получают возможность переводить в казну средства по стандартному для страны тарифу: они отдают только 13% от полученных денежных средств. Названная величина считается, впрочем, и является довольно приемлемой. Нерезиденты же вынуждены делиться с государством огромной частью собственного дохода – целыми 30%!

Как-правило, больше всего подоходного налога в собственной жизни россияне перечисляют именно с заработной платы, которую получают по месту трудоустройства. Ее выдают каждый месяц в определенном размере. В день выдачи заработной платы с нее отчисляют конкретную часть (как правило, 13%) и переводят в государственную казну от лица налогоплательщика, с которого деньги были исчислены. Занимается этой процедурой налоговый агент. Им, как мы уже выяснили, является организация работодатель. Помимо перевода заработной платы, отчисления налога, компания также предоставляет по решению налоговой службы гражданам так называемые вычеты.

Налоговый вычет – это некоторая сумма денежных средств, на которые возможно уменьшить облагаемую сбором в пользу казны денежную базу. Иными словами, расчет налога всегда ведется с некоторой величины. Средства, отчисляемые с заработной платы, рассчитываются исходя из ее исходного размера. Так, если работнику обещают выплатить оклад в 20 тысяч рублей, подразумевается получение на 2 тысячи 600 рублей меньше, то есть всего 17 тысяч 400 рублей. Не полученная разница и есть та часть, которая полагается государству. Уменьшить ее величину можно за счет уменьшения самой заработной платы, однако, не посредством понижения работника в должности или применения к нему каких-либо санкций.

Произвести процедуру возможно с использованием налогового вычета. Он предоставляется гражданам вследствие возникновения в их жизни соответствующих ситуаций. Чаще всего через работодателя предоставляются вычеты:

- социальные, на лечение или обучение сотрудника или членов его семьи;

- имущественные, выдающиеся при приобретении жилья;

- стандартные, на содержание детей и прочих видов компенсации.

На сумму предоставляемых вычетов возможно уменьшить ежемесячное отчисление налога на доходы физического лица в пользу государственного бюджета, берущееся непосредственно из заработной платы сотрудника. Это уменьшение будет производится до тех пор, пока все полагающиеся средства не будут в полной величине предоставлены сотруднику.

Что такое код налогового вычета и зачем он нужен

Коды можно найти в документах, относящихся к полученному доходу и налогу (обычно это форма 2-НДФЛ). Он указывает на тип компенсации подоходного налога и состоит из трех букв.

Ваш бухгалтер будет кодировать кодировку только в том случае, если она выдана вам как сотруднику. Например, если ваш работодатель кодифицирует стандартный налоговый вычет на ребенка, его величина будет одной, но если вы получаете 13%-ную компенсацию за медицинское обслуживание или обучение, ваш заработок будет другим.

ВАЖНО: Кодификация принята другим приказом Федеральной налоговой службы и используется всеми предприятиями и налоговыми инспекциями России

Что означает код вычета 501

Вычет с шифром 501 применяется при получении работником подарка или приза. При таких доходах используется определенная схема исчисления налога. Когда сумма подарка меньше 4000 рублей, она не берётся в налогооблагаемую базу. Но если стоимость приза превышает этот лимит, она облагается налогом. Он будет исчисляться с дохода за минусом льготы.

Особенности предоставления этой льготы заключаются в следующем:

- Размер вычета не может быть выше 4000 руб.

- При стоимости приза дороже четырех тысяч рублей, разница между ценой и вычетом будет облагаться налогом 13 %.

Рассмотрим, как это происходит на примере.

На эту льготу вправе претендовать только резиденты, имеющие официальный доход.

Напишите свой вопрос в форму ниже

Надо ли учитывать сумму по коду вычета 503 в справке от предыдущего работодателя?

Ограничение необлагаемой суммы материальной помощи накладывается на налогоплательщика, то есть на физическое лицо на один календарный год. Если в течение календарного года ваш работник уже получил где-либо материальную помощь на сумму более 4 000 рублей, то все суммы, выданные позднее в виде матпомощи, до окончания года будут облагаться НДФЛ.

Следует учесть, что согласно некоторым разъяснениям чиновников (например, письмо УФНС по г. Москве от 14.03.2018 № 20-14/052437@) если доходы полностью не облагаются налогом, то в справке 2-НДФЛ их можно не отражать. А если частично доход все же облагается НДФЛ, в справке надо отражать всю сумму. То есть в случае, когда материальная помощь составила 2 000 рублей, ее в отчетных формах по налогу можно не показывать. Но если материальная помощь сотруднику выплачена в сумме 7 000 рублей, в отчетной форме необходимо отразить доход с кодом 2760 в сумме 7 000 рублей и вычет с кодом 503 в сумме 4 000 рублей.

Имейте это в виду, предоставляя вычет сотруднику.

Для того чтобы получить ответ на вопрос о том, что значит код 503 в справке 2-НДФЛ, обратимся к налоговому законодательству. Согласно действующей ст. №217 НК Российской Федерации, любой доход граждан, проживающих и работающих на территории страны, облагается налогом и обязан зафиксироваться в регламентируемой справке формы 2 НДФЛ.

В ней указывается информация обо всех возможных источниках доходах, размерах заработной платы и удержаний. Как правило, 2-НДФЛ выдается работодателем на срок до 1 года и заполняется на основе строго установленных нормативно-правовых актов. В форме присутствует четко прописанная структура и кодировка, содержащая в себе сведения по данным дохода, а также размерам отдельных вычетов и исчислений. Каждый код утвержден ФНС РФ и используется для заполнения данных физическими лицами при определенных условиях. Они располагаются на строчках таблицы раздела №3 рядом с информацией о соответствующем доходе.

Что такое код вычета 503?

Мы часто слышим про такие понятия как «налоговый вычет», «налог на добавленную стоимость» и т.д. Код вычета также относится к теме налогового регулирования деятельности населения, а именно — к стандартной справке 2-НДФЛ.

В 2021 году никаких значительных поправок в налоговый кодекс РФ внесено не было. Поэтому объяснение тому, что значит код вычета 503 в справке 2-НДФЛ, по-прежнему дается в ст. 217 НК РФ. Согласно данному положению, определенная сумма с любого дохода налоговых резидентов и нерезидентов на территории России должна «уходить» в налоговый бюджет страны.

Даже сама аббревиатура, НДФЛ, означает «налог на доход физических лиц». Для резидентов, т.е. постоянно проживающих в России граждан страны и иностранных граждан с ВНЖ, установлена ставка в 13%, для нерезидентов — 30%.

Согласно законодательству РФ, все граждане обязаны не только стабильно выплачивать налоги, но также заполнять соответствующую документацию: например, документ по форме 2-НДФЛ или налоговую декларацию по форме 3-НДФЛ. Первое требуется чаще всего для получения услуг: кредита в банке, различных субсидий от государства, грантов и т.д. Заполняется справка 2-НДФЛ только работодателем с заверением документа уполномоченными лицами — главбухом и руководителем предприятия.

Декларация 3-НДФЛ заполняется физическим лицом полностью самостоятельно, документ требуется при выставлении своей кандидатуры на пост депутата или иного госслужащего, а также при ежегодной уплате налогов в ИФНС на имущество (или иных налогов). Код вычета 503 указывается как в справке 2-НДФЛ, так и в налоговой декларации 3-НДФЛ. Разница лишь в том, что первый документ полностью заполняет работодатель, а второй — само физическое лицо.

Помимо 503, встречается также код вычета 501 в справке 2-НДФЛ или в декларации, коды 129 и т.д. В соответствии с Приказом ФНС от 10 сентября 2015 г. N ММВ-7-11/387@, значение 503 означает вычет из суммы материальной помощи, оказываемой работодателями своим сотрудникам, а также бывшим сотрудникам, уволившимся по причине выхода на пенсию, по возрасту либо по инвалидности. Подробности регламентирования порядка выдачи мат. помощи отражены в п. 28 ст. 217 НК РФ.

Справка: Код 503 всегда тесно связан с кодом 2760, обозначающим ту самую материальную помощь в виде дополнительного дохода физического лица.

Если говорить простыми словами, код 503 означает, что указанная в соответствующем столбце сумма не учитывается при подсчете налогового сбора, т.к. она попадает в облагаемую налогом сумму. То есть работодатель до определенного предела может выдавать своим сотрудникам материальную помощь, при этом выданная сумма не будет облагаться налогом.

Таким образом достигается компромисс между государством, гражданами и коммерческими компаниями: налог присутствует, если допустимо его ставить, но если взимание налога становится похожим на грабеж — вводятся специальные условия с возможностью получения льготного налогообложения.

Пример использования

Согласно ст. 217 НК РФ, максимальный размер налогового вычета по материальной помощи — 4000 рублей в финансовый год. Это значит, что при выплате сотруднику ровно 4000 рублей или меньшей суммы, доход не будет облагаться налогом. А вот если превысить лимит, вся сумма превышения будет облагаться стандартным для налоговых резидентов 13% налогом.

Пример: Ивану была выплачена мат. помощь в размере 9000 рублей. Соответственно, налогом будет облагаться только сумма в размере 5000 рублей (9000 — максимальная сумма вычета в размере 4000 рублей = 5000 рублей). Далее, из этих 5000 высчитывается сумма налога по ставке 13%: 5000 х 0,13 = 650 рублей. Именно эту сумму работодатель и должен отправить в налоговые органы с учетом произведенного вычета.

Где указывается код?

В налоговой декларации и справке 2-НДФЛ код обозначается в столбце под названием «Код вычета». Помните, что код 503 может стоять только в той строке, в которой имеется код дохода «2760». В самой правой ячейке той же строки, в столбце «сумма вычета», можно узнать, сколько именно из суммы материальной помощи было учтено в вычете.

Например, в сумме дохода 2760 может быть указано 10 000 рублей, а в сумме вычета — 4000 рублей. Это значит, что только оставшиеся 6000 рублей материальной помощи будут облагаться налогом.

Пример использования

Согласно статье 217 Налогового кодекса РФ, максимальный размер налогового вычета на материальную помощь составляет 4 000 рублей в течение финансового года. Это означает, что если работнику платят ровно 4 000 рублей или меньше, то доход не облагается налогом. Однако, если лимит превышен, вся сумма превышения облагается обычным налогом в размере 13% от суммы налогового резидента.

Пример: Ивану было выплачено 9 000 рублей. В результате налогом облагается только 5 000 рублей (9 000 — максимальная скидка 4 000 рублей = 5 000 рублей). Кроме того, с этих 5 000 вычитается налог по ставке 13%: 5 000 х 0. 13 = 650 руб. Это сумма, которую работодатель должен отправить в налоговые органы с учетом удержанного налога.

Документы, необходимые для получения вычета 503

Код вычета 503 предназначен для отражения расходов на оказание материальной помощи в справке 2-НДФЛ. В зависимости от вашего дохода и других факторов, вы можете воспользоваться этим вычетом при расчете налога на доходы физических лиц (2-НДФЛ).

Для формирования и отражения вычета 503 в справке 2-НДФЛ вам понадобятся следующие документы:

— Справка о доходах за год (форма 2-НДФЛ). Данная справка содержит информацию о вашем доходе за год, размере начисленных и выплачиваемых материальной помощи.

— Документы, связанные с материальной помощью. Например, это может быть документ о материальной помощи в виде помощи в связи с праздником или материальная помощь в виде матпомощи.

Необходимо учесть, что для формирования вычета 503 и отражения его в справке 2-НДФЛ требуется правильно сформировать документы и учесть все налоговые нормы и правила.