Ответ

Низкую налоговую нагрузку или рентабельность рекомендуется объяснить письменной пояснительной запиской, с указанием причин (большие инвестиционные расходы, капитальные затраты периода и т.д.) и с приложением соответствующих расчетов.

Прежде всего поясним, в связи с чем налоговый инспектор запрашивает объяснение низкой налоговой нагрузки.

Федеральная налоговая служба Российской Федерации (ФНС РФ) издала Приказ ФНС России от 30.05.2007 N ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок», которым утверждены критерии самостоятельной оценки рисков налогоплательщиков. По сути это показатели и ситуации, по которым налоговый орган выбирает кого проверять.

Среди этих показателей низкая «налоговая нагрузка», а также низкая рентабельность.

Пример

Основной вид деятельности налогоплательщика «Строительство».

Рентабельность по итогам года составила 0,5%.

По данным ФНС, рентабельность по виду деятельности «Строительство» составила 10%.

В этом случае рентабельность налогоплательщика существенно ниже отраслевой. Налоговый орган может запросить пояснение о причинах низкой рентабельности.

Пример

Основной вид деятельности налогоплательщика «Торговля».

Налоговая нагрузка по итогам года составила 0,2%.

По данным ФНС, налоговая нагрузка по виду деятельности «Торговля» составила 3%.

В этом случае налоговая нагрузка налогоплательщика существенно ниже отраслевой. Налоговый орган может запросить пояснение о причинах низкой налоговой нагрузки.

Низкая налоговая нагрузка или рентабельность, сами по себе, не являются нарушением, но считаются признаком, привлекающим внимание налоговых органов

Расчет налоговой нагрузки в 2020 — 2021 годах (формула)

Чаще всего налоговую нагрузку вычисляют по НДС и налогу на прибыль.

Органы ФНС насторожит, если он окажется ниже таких показателей:

- для торговых предприятий – менее 1%;

- для других организаций, в том числе занимающихся производством и подрядами – менее 3 %.

Ее вычисляют по такой формуле:

ННп = Нп / (Др + Двн),

где:ННп – налоговая нагрузка по налогу на прибыль;Нп – налог на прибыль по итогам годовой декларации;Др – доход от реализации, определенный по данным декларации по прибыли;Двн – иные (внереализационные) доходы организации по данным той же декларации. Полученный результат умножается на 100%.

ФНС признает низким уровень налоговой нагрузки по НДС, если за все четыре квартала отчетного года суммы налоговых вычетов по НДС составят 89% и более от полной суммы данного налога.

Рассчитать нагрузку по НДС можно несколькими способами.

- Разделить сумму уплаченного НДС (ННДС) на показатели налоговой базы в соответствии с 3 разделом соответствующей декларации, ориентирующейся на состояние рынка РФ (НБрф):

НН по НДС = ННДС / Нбрф

- Найти отношение суммы НДС по декларации (ННДС )к общей налоговой базе, включающей в себя как показатели рынка РФ, так и экспортного рынка (НБобщ):

НН по НДС = ННДС / Нбобщ.

Налоговая нагрузка (НН) показывает, какую сумму направила организация на уплату налогов. Ее уровень рассчитывается как отношение величины денежных средств, направленных на уплату налогов, к выручке организации (в процентах).

Для расчета этого показателя нужно учитывать:

- всю сумму налогов, которые организация обязана выплачивать как налогоплательщик;

- НДФЛ, где организация выступает как налоговый агент.

Виды налоговой нагрузки выделяют по следующим критериям:

- по режиму налогообложения;

- по конкретному налогу;

- по видам экономической деятельности.

Страховые взносы не относятся к сумме уплаченных налогов. Поэтому также рассчитывают фискальную нагрузку, которая определяется как отношение уплаченных организацией страховых взносов к выручке (также в процентах).

В зависимости от режима налогообложения выделяют следующие виды налоговой нагрузки (НН):

Для ИП на ОСНО она определяется по следующей формуле: ННИП = величина подоходного налога / доход ИП, указанный в декларации 3-НДФЛ*100%

Для УСН: ННУСН = налог, начисленный к уплате по декларации / доход организации, указанный в декларации*100%

Для ЕСХН: ННЕСХН = ЕСХН, начисленный к уплате по декларации/доход организации, указанный в ЕСХН декларации*100%

Для организаций на ОСНО: ННОСНО = (начисленный к уплате НДС + налог на прибыль) / выручка, указанная в отчете о финансовых результатах (т.е. без НДС)*100%

Письмо № АС-4-2/12722 представляет формулы расчета для видов налоговой нагрузки по налогам на прибыль и НДС.

НН по налогу на прибыль находится по формуле: ННПр = Налог на прибыль / (выручка от реализации + внереализационный доход)*100% Показатель считается низким, если не превышает 3% для производственных и 1% и торговых организаций.

НН по НДС рассчитывается следующим образом: НННДС = НДС к уплате/НБ*100% Понятие налоговой базы (НБ) определяется как сумма НБ, определенных в 3 и 4 разделах декларации

Важно, что НДС налогового агента не участвует в расчете, так как не входит в итоговую сумму к уплате согласно правилам заполнения декларации по НДС

Есть и другой способ расчета НН по НДС: НННДС = сумма вычетов по НДС/сумма начисленного НДС*100% Величину вычетов и начисленного НДС нужно брать за 4 предыдущих квартала. НН по НДС не должна быть ниже 89% (Письмо № АС-4-2/12722).

Причины низкой налоговой нагрузки: образец пояснения для ИФНС

В каких случаях уровень налоговой нагрузки привлечет внимание налоговиков Что значит низкая налоговая нагрузка Как объяснить низкую налоговую нагрузку Образец пояснения о низкой налоговой нагрузке Штатный бухгалтер после вызова на комиссию по причине низкой налоговой нагрузки посоветует руководству пойти на уступки ИФНС и исполнить требования инспекторов. В результате даже начинающий бизнес рискует получить большую налоговую нагрузку

При этом реальные требования по налоговой нагрузке так никто и не изучит

В результате даже начинающий бизнес рискует получить большую налоговую нагрузку. При этом реальные требования по налоговой нагрузке так никто и не изучит.

А ведь знание этих требований позволяет дать грамотное объяснение низкой налоговой нагрузки, что в большинстве случаев способно решить проблему

В каких случаях уровень налоговой нагрузки привлечет внимание налоговиков В процессе налогового контроля «камеральщики» используют очень важный показатель – налоговую нагрузку

Что такое налоговая нагрузка и как ее рассчитать,

Компания Ребус

Содержание Главная → Бухгалтерские консультации → Налоговый контроль Актуально на: 14 ноября 2022 г. При решении вопроса о проведении в отношении организации или ИП выездной налоговой проверки ФНС исследуют различные показатели.

Основной из них — показатель налоговой нагрузки.

Что понимается под налоговой нагрузкой и как рассчитывается налоговая нагрузка по НДС, расскажем в нашей консультации.

Под налоговой нагрузкой (НН) понимается показатель, определяемой как частное от деления суммы уплаченных налогов (Н) к обороту (выручке) (О) (п. 1 Приложения №2 к Приказу ФНС от 30.05.2007 № ММ-3-06/333@): НН = Н / О Указанный показатель может рассчитываться как по конкретному налогоплательщику, так и по их группам. Показатель налоговой нагрузки является одним из общедоступных критериев самостоятельной оценки рисков

Готовим пояснения в ИФНС о снижении налоговой нагрузки и высокой доле НДС-вычетов

Статья из журнала «ГЛАВНАЯ КНИГА» актуальна на 2 октября 2015 г.А.Ю.

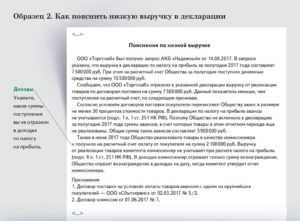

Приведем образцы таких пояснений.

Если вы попали в зону риска по критерию низкой налоговой нагрузки и инспекция хочет, чтобы вы дали пояснения, сделать это можно примерно так. ИФНС России по г. Ногинску Московской области от ООО «Слободка», ИНН/КПП 5031543286/503101001, ОГРН 1065031024923, тел.: +7 496 514-17-24 Контактное лицо: гл. бухгалтер И.А. Лояльная Исх. №

Кому нужно знать величину налоговой нагрузки

Налоговая нагрузка, рассчитываемая на разных экономических уровнях, представляет интерес для пользователей соответствующего уровня в отношении:

- анализа, планирования и прогноза экономических ситуаций в стране или ее регионе — для Минфина России, госструктур, отвечающих за экономические вопросы в РФ и субъектах РФ;

- планирования проверочных налоговых мероприятий и совершенствования системы налогового контроля — для Минфина России, ФНС России, ИФНС;

- анализа результатов своей работы, оценки рисков проведения налоговых проверок и прогнозов дальнейшей деятельности — непосредственно для налогоплательщиков.

К самостоятельному расчету налогоплательщиками показателей, служащих для налоговых органов критерием для отбора кандидатов на выездную налоговую проверку, призывает ФНС России в приказе № ММ-3-06/333@, обещая им в случае поддержания этих показателей на уровне среднеотраслевых значений:

- высокую вероятность невключения в план выездных проверок;

- максимально возможное благоприятствование при взаимодействии.

Из этих соображений налогоплательщику целесообразно внимательно ознакомиться с содержанием основных документов, посвященных налоговой нагрузке.

Кроме того, анализ собственной деятельности позволяет обнаружить в ней моменты, изменение или оптимизация которых может:

- привести к снижению налогового бремени;

- помочь в выборе иного режима налогообложения или вида деятельности;

- спрогнозировать результаты работы на перспективу.

Вопросы/темы: «Расходы максимально приближены к доходам».

Пояснения: Существенная сумма расходов обусловлена тем, что организация в указанный период находилась в стадии активного развития, что требовало существенных финансовых вложений, а также спецификой деятельности организации.

Далее тему можно развивать с учетом особенностей налогоплательщика.

Например, если это производитель натуральных продуктов питания, то возможен такой вариант:

ООО «N» является производителем продукции из натуральных полезных ингредиентов. Общество не использует ингредиенты, широко применяемые в пищевой промышленности с целью удешевления продукции. Например, рафинированный сахар, соевый лецитин, пальмовое масло, искусственные ароматизаторы. Вместо дешёвого рафинированного сахара используетcя дорогостоящий кокосовый нектар; вместо ароматизатора «Ваниль» — натуральная бурбонская ваниль и т.д. Цель повышения качества и пользы предлагаемой потребителям продукции у общества превалирует над целью повышения прибыли.

Низкая налоговая нагрузка: объясняемся с ФНС

На требование необходимо предоставить пояснительную записку. Следует обосновать затраты организации и объяснить причины низкой налоговой нагрузки.

Строго контролируются показатели налоговой нагрузки федеральной службой с 2007 года. И контроль этот является достаточно жестким. За точку отсчета налоговиками принимаются среднеотраслевые уровни налогового бремени.

Налоговая нагрузка, рассчитываемая на разных экономических уровнях, представляет интерес для пользователей соответствующего уровня в отношении:

- анализа, планирования и прогноза экономических ситуаций в стране или ее регионе — для Минфина России, госструктур, отвечающих за экономические вопросы в РФ и субъектах РФ;

- планирования проверочных налоговых мероприятий и совершенствования системы налогового контроля — для Минфина России, ФНС России, ИФНС;

- анализа результатов своей работы, оценки рисков проведения налоговых проверок и прогнозов дальнейшей деятельности — непосредственно для налогоплательщиков.

Чтобы сравнить вашу налоговую нагрузку со среднеотраслевой, инспектор возьмет тот вид деятельности, который компания указала при регистрации основным. Загляните в выписку из ЕГРЮЛ. В ней есть раздел «Сведения об основном виде деятельности».

Как определить налоговую нагрузку: формулы расчета

В документах, определяющих налоговую нагрузку, приводятся следующие формулы по расчету данной величины (результат, полученный по любой из формул, выражается в процентах):

| Показатель налоговой нагрузки | Формула расчета | Пояснения |

| Для ОСНО (общей системы налогообложения) | ННосно = (Нндс + Нп) : В | ННосно – налоговая нагрузка по ОСНО;

Нндс – НДС к уплате, согласно декларации; Нп – налог на прибыль к уплате; В – выручка без НДС по отчету о прибыли и убытках. |

| Для ЕСХН (единого сельскохозяйственного налога) | ННесхн = Несхн : Десхн | ННесхн – налоговая нагрузка по ЕСХН;

Несен – ЕСХН-налог к уплате; Десен – доход по ЕСХН-декларации. |

| Для УСН (упрощенной системе налогообложения) | ННусн = Нусн : Дусн | ННусн – налогвая нагрузка по УСН;

Нусн – УСН-налог к уплате; Дусн – доход под декларации. |

| Для индивидуального предпринимателя | ННндфл = Нндфл : Дндфл | ННндфл – налоговая нагрузка по НДФЛ;

Нндфл – НДФЛ по декларации; Дндфл – доход по 3-НДФЛ. |

| По НДС (вариант 1) | ННндс = Нндс : НБобщ | ННндс – налоговая нагрузка по НДС;

Нндс – НДС к уплате; НБобщ – налоговая база (сумма налоговых баз по разделам 3 и 4 декларации по НДС). |

| По НДС (вариант 2) | ННндс = Нндс : НБрф | ННндс – налоговая нагрузка по НДС;

Нндс – НДС к уплате; НБрф – налоговая база по разделу 3 декларации по НДС. |

| По налогу на прибыль | ННп = Нп : (Др + Двн) | ННп – налоговая нагрузка по налогу на прибыль;

Нп – налог на прибыль к уплате; Др – доход от реализации по декларации; Двн – внереализационный доход по декларации. |

Причины низкой налоговой нагрузки: образец пояснения для ИФНС

Штатный бухгалтер после вызова на комиссию по причине низкой налоговой нагрузки посоветует руководству пойти на уступки ИФНС и исполнить требования инспекторов.

В результате даже начинающий бизнес рискует получить большую налоговую нагрузку. При этом реальные требования по налоговой нагрузке так никто и не изучит.

А ведь знание этих требований позволяет дать грамотное объяснение низкой налоговой нагрузки, что в большинстве случаев способно решить проблему.

Низкая налоговая нагрузка

Налоговики не всегда знают, что компания осуществляет деятельность по нескольким ОКВЭД. Для расчета налоговой нагрузки они используют основной ОКВЭД. Однако данные при этом могут быть очень завышены.

В этом случае два варианта:

- сменить основной ОКВЭД и сообщить налоговикам, что и до этого работали по нему, так как законодательство не запрещает;

- посчитать налоговую нагрузку по каждому виду своей деятельности.

До сих пор некоторые налоговые инспекции забывают включить в расчет налоговой нагрузки НДФЛ, поэтому всегда имеет смысл пересчитать все самостоятельно.

Если все расчеты верны, то вновь образованная компания может объяснить низкую налоговую нагрузку в свои первые годы тем, что осуществляет:

- не столько производственную, сколько инвестиционную деятельность;

- развивает сеть продаж (производство).

Для уже работающей компании такое объяснение подойдет, если она также начала осваивать новый вид деятельности.

Аргументов, объясняющих возникновения убытков, очень много. Например, благодаря развитой в России системе статистики, можно указать налоговикам на упадок в конкретной отрасли и другие параметры, свидетельствующие об объективных причинах ухудшения дел в сфере, на которой специализируется компания или в которой работают ее основные покупатели.

Снижение налоговой нагрузки

Помимо инвестиций, в качестве причин снижения налоговой нагрузки можно указать другие объективные обстоятельства:

- снижение объемов реализации;

- повышение закупочных цен на сырье;

- рост зарплаты, административных расходов и проч.

При этом данные «проблемного» года лучше предоставить в сравнении с прошлыми годами, где налоговая нагрузка была выше.

Популярные статьи

1

Расчет себестоимости

Расчет себестоимости – очень сложный процесс

Важно не только правильно обобщить все затраты. Надо..

17.03.2020

•

Ольга Воробьева

2

PEST-анализ: что это такое и как его провести на примерах

Стратегический менеджмент – это работа с неопределенностью во внутренней и, особенно, во вне…

23.08.2019

•

Евгения Чернова

3

Анализ финансовых результатов деятельности компании: пошаговый алгоритм

Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно ра…

31.01.2020

•

Ольга Воробьева

4

Система 5S на производстве: секреты успешного внедрения

Термин «5S» стал популярен в 1980-х годах в производственном секторе Японии. В это время успехи ко…

22.07.2019

•

Ильнар Фархутдинов

В каких случаях необходимо пояснение в налоговую о низкой налоговой нагрузке по прибыли

Законом четко прописано, что сотрудник налоговой службы имеет право потребовать пояснительную записку к сданной декларации. Возникает такая необходимость в случае подозрений, что сумма налога значительно занижена. Это может означать, что налогоплательщик скрывает свои доходы от государства.

Еще одной из причин считается неправильное заполнение декларации, допущение ошибок. Также сильно влияет снижение оборотов в бизнесе, объемов реализации, повышение зарплаты.

Потребовать пояснительную записку налоговая может только в случаях, которые предусмотрены законом. Это выездные или камеральные проверки. В ином случае такое требование считается нарушением законодательства. Но надо помнить, что о снижении налоговой нагрузки никаких конкретных требований и пояснений нет в законе, но фирме лучше предоставить объяснение. В таком случае можно будет избежать проверок.

Причины низкой налоговой нагрузки

в целях самостоятельной проверки правильности формирования налоговой базы и выявления причин низкой налоговой нагрузки за указанный период сообщаем следующее. Обществом с ограниченной ответственностью «Альфа» проведен анализ результатов коммерческой деятельности, а также налоговой отчетности за налоговые (отчетные) периоды 2014 г.

По итогам анализа факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению подлежащих уплате сумм налога, в налоговой отчетности, представленной за налоговые (отчетные) периоды 2014 г., не выявлены. В связи с этим нет оснований для представления уточненных налоговых деклараций за указанные периоды.

По факту снижения налоговой нагрузки ООО «Альфа» за 2014 г. по сравнению со среднеотраслевым уровнем поясняем, что руководством организации было принято решение о снижении с 1 июля 2014 г.

на 10% отпускных цен на реализуемые товары.

Готовим пояснения в ИФНС о снижении налоговой нагрузки и высокой доле НДС-вычетов

не допустила неполного отражения сведений или ошибок, которые привели бы к занижению налоговой базы и неполной уплате налогов.

В связи с этим у организации нет обязанности по уточнению налоговых обязательств за указанный период (п. 1 ст. 81 НК РФ). Налоговая нагрузка по основному виду деятельности организации (

, код ОКВЭД 18.2) в 2014 г.

составила 5,6%, что ниже среднеотраслевого уровня — 8,1% согласно приложению № 3 к Приказу ФНС от 30.05.2007 № Это связано со снижением доходов и увеличением расходов организации. 1. Снижение доходов произошло в силу следующих обстоятельств.

1.1. С 01.09.2014 расторгнут договор аренды нежилого помещения по адресу: г.

Ногинск, Горьковское шоссе, д. 6, подъезд 4, принадлежащего обществу, в связи с прекращением арендатором предпринимательской деятельности.

Найти нового арендатора не удалось, недополученный за 2014 г.

Причины низкой налоговой нагрузки: пояснение

Прежде чем начинать составлять пояснения, самостоятельно проверьте уровень своей фискальной нагрузки. Для этого уточните код ОКВЭД, просчитайте общую сумму налогов за год с учетом НДФЛ и рассчитайте удельный процент НН по отношению к годовым доходам.

Пониженная нагрузка не является доказательством сокрытия доходов организации. Это только признак, который может насторожить. На его основании не может назначаться штраф. Если обнаружен этот признак, необходимо проводить расследование и осуществлять сбор дополнительных доказательств.

Единой методики оценки налоговой нагрузки нет. Существуют различные способы расчета налоговой нагрузки. Наиболее значимым является ниже приведенный расчёт.

Пониженная нагрузка может возникнуть и потому, что в декларации были допущены ошибки. В этом случае нужно направлять уточненные сведения. Рассмотрим распространённые ошибки и их коды:

- Код 1. В документе нет записи по операции, указаны нулевые значения, ошибки не позволяют произвести сверку данных.

- Код 2. Информация из разделов 9 и 9 не совпадает.

- Код 3. Информация из разделов 10 и 11 не совпадает.

- Код 4. Является универсальным. Он просто обозначает, что в декларации есть ошибка.

Расчёт налоговой нагрузки: зачем это бизнесу

ФНС России намеренно актуализирует сведения о налоговых проверках и коэффициентах. Так они дают налоговым агентам возможность контролировать бизнес, следить за финансовым оборотом и своими обязательствами.

С одной стороны, это облегчает работу налоговых инспекторов, делая бизнес более самостоятельным. С другой — это полезно для владельцев предприятий. Если они понимают, что такое налоговая нагрузка, и могут самостоятельно её посчитать, то могут эффективно планировать работу.

Например, налоговая нагрузка помогает определиться с выгодным налоговым режимом. Выбирая систему налогообложения, стоит заранее рассчитать нагрузку при каждом варианте. Это позволит оценить свои возможности и законно сэкономить на налоговых обязательствах.

При завышенной нагрузке бизнесу стоит подумать о смене режима. Здесь принцип тот же — нужно рассчитать обязательства на других доступных режимах и выбрать вариант с выгодной налоговой нагрузкой.

Если предприниматель знает, как рассчитать налоговую нагрузку, он сможет:

самостоятельно оценивать риски, предупреждать претензии от налоговых инспекторов;

анализировать отчётность и рассчитывать показатели, на которые обращает внимание ФНС и кредитные организации;

готовить доказательства, которые убедят налоговых инспекторов и банки в легальности бизнеса;

рассчитывать налоговые платежи с учётом бизнес-целей;

здраво оценивать перспективы бизнеса.

Если бизнесу нужно оптимизировать расходы, не обязательно сразу менять налоговый режим. Для начала стоит проанализировать факторы, которые влияют на нагрузку по разным налогам.

Например, на налоговую нагрузку по налогу на прибыль влияет несколько аспектов:

- Размер налога на прибыль, который бизнес уплачивает в определенный период. Связь прямо пропорциональна: увеличивается налог — растёт и нагрузка.

- Объём реализационных и внереализационных расходов, уменьшающие базу. Здесь наоборот — чем больше таких расходов, тем меньше будет нагрузка.

- Убытки, которые можно учесть в отчётном периоде. Даже при высоких доходах они могут сказаться на нагрузке и заметно её уменьшить.

- Налоговые льготы. Если у бизнеса есть основания воспользоваться льготами для уменьшения налогов, это также отразится на общей налоговой нагрузке.

Если говорить о налоговой нагрузке по НДС, то на неё влияют:

- размер НДС к уплате;

- налоговая база.

Чем выше НДС, тем больше нагрузка. Но увеличение размера базы при той же сумме НДС может уменьшить общую нагрузку.

С другими налоговыми платежами ситуация аналогичная. Оптимизация налогов напрямую сказывается на налоговой нагрузке.

Как ФНС анализируют налоговую нагрузку

Благодаря налоговой нагрузке инспекторы ФНС России оценивают легальность бизнеса. Налоговые органы не обращают внимания на абсолютное значение. Для расчёта они используют коэффициенты.

Коэффициенты — это усредненные нормы нагрузки для каждого отдельного направления деятельности в России по ОКВЭД. По-другому их называют безопасными значениями.

На сайте ФНС имеется таблица с безопасными значениями — среднеотраслевыми показателями налоговой нагрузки. Например, там указаны такие показатели налоговой нагрузки для конкретных отраслей экономики (для 2022 года):

- производство резиновых и пластмассовых изделий — 7,2%;

- строительство — 11,1%;

- Деятельность административная и сопутствующие дополнительные услуги — 16,4%;

- производство бумаги и бумажных изделий — 6,3%;

- растениеводство и животноводство, охота и предоставление соответствующих услуг в этих областях — 3,2%.

Если налоговая нагрузка отдельного предприятия будет сильно отличаться от установленной нормы, это вызовет подозрения у налоговых инспекторов. При сравнительно низкой нагрузке они могут обвинить организацию или ИП в сокрытии доходов и незаконном уменьшении базы. При завышенной нагрузке — заподозрить в неправильных расчётах и ошибках в отчётности.

В любом случае, если налоговая нагрузка далека от безопасного значения, налоговые инспекторы лично нагрянут к вам с проверкой.

Разумеется, добиться идеальных значений на практике сложно. Поэтому налоговые органы допускают небольшие отклонения.

Так, безопасная разница между установленными показателями и налоговой нагрузкой конкретного предприятия — до 2-3%. Например, если для вида деятельности вашего предприятия установлен коэффициент 8%, а ваша нагрузка составляет 6% или 10% — можно не переживать.

Действующие значения коэффициентов ФНС России размещает на своем сайте. Там же можно подробнее узнать о порядке выездных налоговых проверок.

Как посчитать налоговую нагрузку и сравнить её со среднеотраслевыми значениями, если компания или ИП ведут такой вид деятельности, по которому нет установленного показателя налоговой нагрузки? В данной ситуации для сравнения используются сведения в целом по отрасли, к которой относится этот вид деятельности. А как рассчитать налоговую нагрузку организации, если такой информации нет и по отрасли в целом? Тогда рассчитанный показатель налоговой нагрузки компании нужно сравнивать с показателем налоговой нагрузки в целом по Российской Федерации. Такой вывод можно сделать из Письма ФНС от 22.08.2018 г. № ГД-3-1/5806@.