Что такое налоговая нагрузка

Согласно принятой терминологии – отношение объема налогов и сборов к оборотам бизнеса за определенный период. Например, за квартал или за год.

Особое внимание этим данным уделяет ФНС – в частности, при организации выездных проверок. Существуют, так называемые, «безопасные» значения

Налоговики рассчитывают их на основании данных Росстата и обновляют каждый год.

Безопасную налоговую нагрузку также рассчитывают при помощи калькулятора на сайте ФНС. Интересно, что значения могут отличаться друг от друга. Более того, данные часто не совпадают с показателями безопасной налоговой нагрузки, отмеченными в базах профессиональных сервисов.

Поэтому мы можем говорить о том, что унифицированных правил подсчета на данный момент не существует. ФНС, в свою очередь, часто не может объяснить, по какому принципу она рассчитывает налоговую нагрузку конкретного предприятия. .

По общему правилу, если отношение налогов и сборов к обороту компании с определенным видом деятельности сильно отличается от усредненных показателей, то этот факт вызовет вопросы. Согласно приказу ФНС России № ММ-3-06/333, данные имеют определяющее значение при отборе налогоплательщиков, в отношении которых будут инициироваться выездные проверки.

Важно: соответствие налоговой нагрузки предприятия усредненным данным не гарантирует отсутствие проверок, однако снижает вероятность их проведения

Новые методы расчета

В условиях постоянно меняющейся экономической ситуации и растущей сложности налогового законодательства, налоговые органы стремятся совершенствовать методы расчета налоговой нагрузки на прибыль предприятий. Новые методы позволяют более точно учитывать особенности деятельности каждого предприятия и рассчитывать налоговые показатели с учетом конкретных условий.

Одним из таких методов является сегментация налоговых плательщиков. Сегментация предполагает разделение предприятий на группы по определенным критериям, таким как отрасль, выручка, количество сотрудников и т.д. При этом каждая группа может применять свои специфические методы расчета налоговой нагрузки, учитывая свои особенности деятельности.

Другим применяемым методом является использование прогнозных моделей. Прогнозные модели позволяют налоговым органам предсказывать будущую прибыль предприятия на основе анализа его финансовых показателей и макроэкономических данных. Такой подход позволяет более точно рассчитывать налоговую нагрузку на основе реальности предприятия и прогнозируемых тенденций развития рынка.

Также в последние годы активно развиваются методы использования цифровых технологий в налоговой сфере. Использование искусственного интеллекта, анализ больших данных и автоматизация процессов позволяют налоговым органам эффективнее и точнее рассчитывать налоговую нагрузку. Такие технологии позволяют своевременно идентифицировать налоговые риски и предупреждать нарушения налогового законодательства.

Новые методы расчета налоговой нагрузки на прибыль позволяют налоговым органам эффективнее контролировать налоговое законодательство и снизить возможность налоговых преступлений. Однако, внедрение новых методов требует совершенствования законодательства и улучшения квалификации налоговых работников, а также внедрения соответствующих информационных технологий.

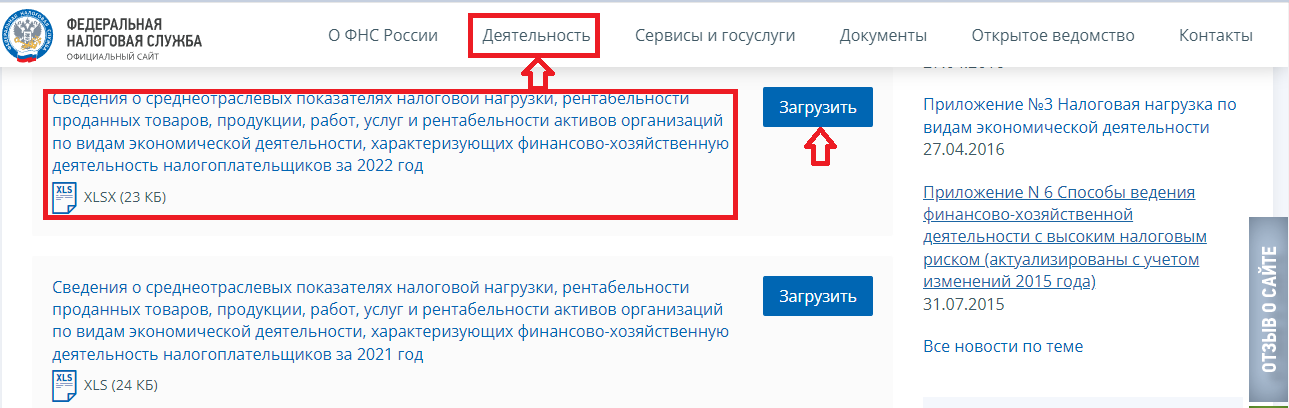

Где взять среднеотраслевой показатель

Налоговики ежегодно обновляют среднеотраслевые показатели налоговой нагрузки и рентабельности. Размещают актуальные цифры на своем сайте в разделе «Деятельность» (Деятельность → «Контрольная работа» → «Выездные проверки» → «Концепция системы планирования выездных проверок»):

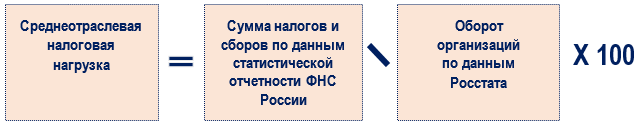

Налоговики среднеотраслевую нагрузку рассчитывают по формуле:

Здесь же можно скачать новые среднеотраслевые показатели в формате Еxсel.

Данные о налоговой нагрузке налоговики формируют в региональном разрезе, учитывая специфику ведения бизнеса в конкретном регионе: климатические условия, логистику, стоимость трудовых ресурсов и т. д.

Если в списке среднеотраслевой налоговой нагрузки не нашлось показателя по вашему виду деятельности, используйте показатель по отрасли, к которой он относится. Если нет показателя по отрасли, возьмите общий показатель из графы «Налоговая нагрузка, %» по строке «Всего» (Письмо ФНС от 22.08.2018 N ГД-3-1/5806@).

Как определить налоговую нагрузку: формулы расчета

В документах, определяющих налоговую нагрузку, приводятся следующие формулы по расчету данной величины (результат, полученный по любой из формул, выражается в процентах):

| Показатель налоговой нагрузки | Формула расчета | Пояснения |

| Для ОСНО (общей системы налогообложения) | ННосно = (Нндс + Нп) : В | ННосно — налоговая нагрузка по ОСНО;

Нндс — НДС к уплате, согласно декларации; Нп — налог на прибыль к уплате; В — выручка без НДС по отчету о прибыли и убытках. |

| Для ЕСХН (единого сельскохозяйственного налога) | ННесхн = Несхн : Десхн | ННесхн — налоговая нагрузка по ЕСХН;

Несен — ЕСХН-налог к уплате; Десен — доход по ЕСХН-декларации. |

| Для УСН (упрощенной системе налогообложения) | ННусн = Нусн : Дусн | ННусн — налогвая нагрузка по УСН;

Нусн — УСН-налог к уплате; Дусн — доход под декларации. |

| Для индивидуального предпринимателя | ННндфл = Нндфл : Дндфл | ННндфл — налоговая нагрузка по НДФЛ;

Нндфл — НДФЛ по декларации; Дндфл — доход по 3-НДФЛ. |

| По НДС (вариант 1) | ННндс = Нндс : НБобщ | ННндс — налоговая нагрузка по НДС;

Нндс — НДС к уплате; НБобщ — налоговая база (сумма налоговых баз по разделам 3 и 4 декларации по НДС). |

| По НДС (вариант 2) | ННндс = Нндс : НБрф | ННндс — налоговая нагрузка по НДС;

Нндс — НДС к уплате; НБрф — налоговая база по разделу 3 декларации по НДС. |

| По налогу на прибыль | ННп = Нп : (Др + Двн) | ННп — налоговая нагрузка по налогу на прибыль;

Нп — налог на прибыль к уплате; Др — доход от реализации по декларации; Двн — внереализационный доход по декларации. |

Увеличение числа плательщиков НДС

Одна из мер, которую предусматривает правительственный законопроект № 448566-8 для целей создания дополнительных источников финансирования федерального бюджета, — увеличения числа компаний, обязанных уплачивать НДС. Речь идет об импортерах, ввозящих продукцию в РФ с территорий государств – членов Евразийского экономического союза (ЕАЭС) на основании договоров поручения, договоров комиссии и агентских договоров.

Бухпросвет

Сейчас, когда товары реализуются компаниями государств – членов ЕАЭС российским физлицам, не являющимся плательщиками НДС, на основании посреднических договоров, уплата НДС не производится. Данная схема нередко используется недобросовестными налогоплательщиками в целях уклонения от уплаты НДС.

В связи с этим законопроект предлагает дополнить НК РФ новой статьей 152.1, которая исключает возможность применения подобной схемы ухода от уплаты налога. Согласно данной норме, при ввозе товаров в РФ с территорий ЕАЭС на основании договоров поручения, договоров комиссии и агентских договоров исчисление и уплата НДС станут осуществляться поверенным, комиссионером и агентом. Посредники будут уплачивать НДС независимо от того, кому и для каких целей впоследствии будут реализованы ввозимые товары.

Предполагается, что указанная норма вступит в законную силу и станет применяться начиная с 1 января 2024 года.

Что такое налоговая нагрузка

Под «налоговой нагрузкой» понимается термин, который имеет несколько трактовок. Когда ИФНС или кредитное учреждение рассчитывает налоговую нагрузку, тем самым они стремятся определить добросовестность бизнеса. Кроме того, ИФНС устанавливает, у каких налогоплательщиков низкий уровень налоговой нагрузки как у потенциальных нарушителей законодательства, которых можно включить в план выездных налоговых проверок.

Экономисты и финансисты хозяйствующего субъекта также могут рассчитывать налоговую нагрузку компании. В этом случае они стремятся спрогнозировать финансовое состояние фирмы на перспективу, а также обезопасить бизнес от налоговых проверок и штрафных санкций.

Если предприниматели не будут контролировать уровень своей налоговой нагрузки, их бизнес может в конечном итоге стать экономически нестабильным. Иногда при этом возникают ситуации, что кредитные учреждения блокируют расчётные счета клиентов и подозревают руководителей юридических лиц и ИП в отмывании денежных средств. ИФНС же в свою очередь может решить, что налогоплательщики заплатили недостаточно налогов в бюджет.

Налогоплательщик рассчитывает налоговую нагрузку, чтобы защитить бизнес от возможных претензий со стороны контролирующих органов и банков. А те, в свою очередь, рассчитывают налоговую нагрузку бизнеса, чтобы определить, добросовестно он ведётся или нет.

В общем случае налоговая нагрузка показывает, какая часть прибыли бизнеса уходит на уплату налогов и других обязательных взносов. Её можно рассматривать в двух формах:

- как конкретный размер налогов или сборов, который уплачивает организация или предприниматель за определённый период. Этот показатель — абсолютная налоговая нагрузка, которая рассчитывается из всех сумм бюджетных обязательств хозяйствующего субъекта и выражается в рублях. Абсолютную налоговую нагрузку часто используют в экономических расчётах в отношении конкретного бизнеса, например, при формировании бизнес-плана, составлении бизнес-модели, расчёта рентабельности новых направлений деятельности и т.д.;

- как процентную долю от общей выручки, который уходит на погашение платежей. Этот показатель — относительная налоговая нагрузка, которая рассчитывается как отношение суммы бюджетных обязательств хозяйствующего субъекта к его доходам при ведении деятельности и выражается в процентах. Относительная налоговая нагрузка используется налоговиками при вынесении решения о том, нужно ли назначать выездную налоговую проверку по конкретному налогоплательщику или не нужно.

Второй вариант больше подходит для расчёта и анализа показателей эффективности бизнеса. Именно им руководствуются налоговые органы и банки. В базу для расчёта здесь включают отдельные показатели предприятия, чтобы определить их доходность.

А первый вариант используется чаще хозяйственными субъектами для того, чтобы определить — выгодно или нет вводить какое-то новое направление деятельности.

Налоговая нагрузка используется для анализа разных аспектов бизнеса, например:

- выручки;

- доходов (внереализационных, реализационных или общих);

- прибыли;

- расходов (реализационных, внереализационных, общих);

- прогнозируемых расходов, доходов и т.д.

Налоговая нагрузка также наглядно демонстрирует, какой объём выручки уходит на конкретные выплаты. Например:

- НДС;

- налог на прибыль;

- транспортный налог;

- имущественный налог и др.

Для этого их сравнивают с налоговой нагрузкой по соответствующему налогу. В каждом случае нужно применять отдельную формулу расчёта.

Налоговая нагрузка — это показатель, который можно рассматривать на разных экономических уровнях в зависимости от цели:

- по России;

- по отдельным областям и регионам;

- по сферам;

- по направлениям деятельности и т.д.

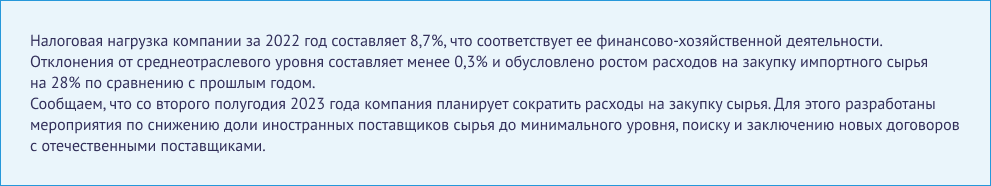

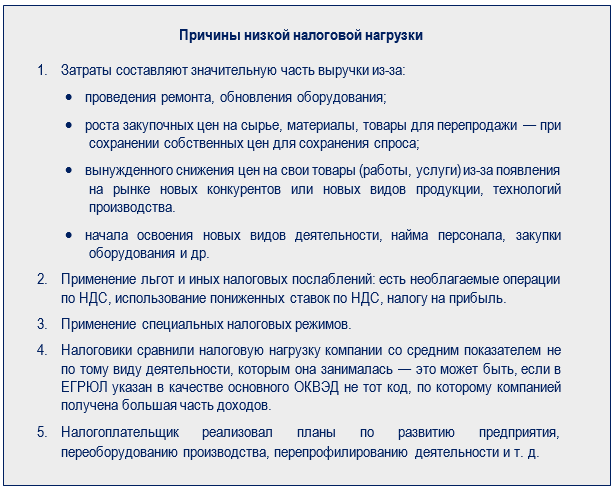

Как объясняться с налоговиками по низкой нагрузке

Подать такие пояснения — право налогоплательщика, а не обязанность (пп. 7 п. 1 ст. 21 НК РФ). Если контролеры не дождутся их, они могут включить налогоплательщика в план ВНП (разд. 4 Приложения N 1 к Приказу ФНС от 30.05.2007 N ММ-3-06/333@).

Чтобы пояснить налоговикам причины низкой налоговой нагрузки, используйте реальные показатели деятельности, планы развития и иные имеющиеся у компании данные. Главное — на цифрах убедить контролеров, что снижение налоговой нагрузки обусловлено объективными причинами.

Фрагмент пояснений (пример):

К пояснениям желательно приложить копии документов и расчетов, на которые налогоплательщик ссылается в тексте.

Абсолютная и относительная налоговая нагрузка

Понятие налоговой нагрузки используется для установления финансовых обязательств предпринимателя перед государством. Можно рассматривать ее как относительную или абсолютную величину.

Сумма, обременяющая предпринимателя из-за его обязанностей налогоплательщика, выраженная определенной цифрой, составляет абсолютную величину налоговой нагрузки.

Эту цифру необходимо знать предпринимателям, чтобы планировать соотношение расходов и доходов, оптимизировать бизнес, оценивать его прибыльность.

Налоговые органы трактуют налоговую нагрузку как меру, характеризующую средства, которые предприниматель выделяет из бизнеса на свои налоговые траты. Такой подход относителен, так как включает многие параметры, учитываемые ФНС.

Именно поэтому относительное обозначение налоговой нагрузки лучше позволяет проанализировать влияние налогового бремени на финансовое состояние предпринимателя и рентабельность его бизнеса.

Иногда налоговую нагрузку отождествляют с эффективной ставкой налога, или процентом от фактической уплаты того или иного налога в общей налоговой базе. Когда речь идет о налоговой нагрузке по какому-то определенному налогу, допустимо применять это определение, что и делается в некоторых нормативных актах.

Прогноз налоговой нагрузки в других отраслях экономики

В дополнение к рассмотренным выше отраслям, важно обратить внимание на прогноз налоговой нагрузки в других сферах экономики. В следующем списке представлены некоторые отрасли и их ожидаемая налоговая нагрузка в 2024 году:

- Туризм и гостиничный бизнес: В связи с восстановлением международных путешествий и ростом внутреннего туризма, налоговая нагрузка в данной отрасли ожидается увеличиться. Предприятия туристического сектора будут облагаться налогом на добавленную стоимость, налогом на прибыль и налогом на туристический сбор.

- Информационные технологии: С увеличением числа компаний в сфере информационных технологий, налоговая нагрузка в этой отрасли также будет расти. Возможно введение налога на прибыль и налога на доходы физических лиц для ИТ-компаний.

- Медицинская и фармацевтическая отрасль: В свете пандемии COVID-19 и увеличения государственных затрат на здравоохранение, налоговая нагрузка в медицинской и фармацевтической отрасли может возрасти. Ожидается усиление налогообложения доходов и прибыли компаний этой сферы.

В целом, прогноз налоговой нагрузки в других отраслях экономики предполагает рост этой нагрузки в связи с восстановлением экономики после пандемии, а также из-за увеличения государственных расходов на социальные нужды. Однако, конкретные изменения зависят от решений правительства и налогового законодательства в каждой стране.

Принятие решения о проведении в отношении лица предпроверочного анализа (ППА)

Так или иначе ФНС проверяет всех налогоплательщиков. И самым первым фильтром является определение круга лиц, в отношении которых будет проводиться ППА.

Отбор налогоплательщиков для проведения выездной налоговой проверки осуществляется фискальными органами на основе:

- Приказа ФНС России от 30.05.2007 № ММ-3-06/ «Об утверждении Концепции системы планирования выездных налоговых проверок», где определено 12 критериев, которые негативно характеризуют налогоплательщика;

- информации в отношении конкретного налогоплательщика, полученной из вышестоящего органа ФНС (УФНС России по субъекту);

- информации в отношении конкретного налогоплательщика, полученной из иных отделов инспекции (например, из отдела камеральных налоговых проверок).

Принятие решения о проведении в отношении плательщика налогов ППА не формализовано, происходит в рабочем порядке и о нем сам плательщик не информируется.

Отбор налогоплательщиков

Представляет из себя сбор информации. Результатом отбора является решение проводить или не проводить в отношении налогоплательщика предпроверочный анализ. Ключевую роль на данном этапе играют сведения полученные из внешних и внутренних источников информации.

К первой категории в том числе относится информация:

-

полученная от иных контролирующих (правоохранительных) органов;

-

общедоступная информация из интернета;

-

жалобы физических и юридических лиц.

Внутренние источники информации — это специализированные информационные ресурсы (ИР), автоматизированные системы контроля (АСК) и программные комплексы (ПК/ПИК), находящиеся в пользовании сотрудников ФНС. Их перечень впечатляет. Мы насчитали десятки таких помощников, предоставляющих инспекторам на местах огромный объём информации. Например:

-

ИР «Сведения о доходах ФЛ» позволяет проверяющим получить сведения о доходах конкретных физических лиц, в том числе чтобы установить их реальное место работы;

-

ИР «Допросы и осмотры» предоставляет информацию обо всех поручениях провести допрос, о проведенных допросах и осмотрах или о невозможности их проведения;

-

ПИК «Таможня-Ф» — предоставляет данные об экспорте и импорте;

-

ИР «Ограничения» -содержит перечень объектов недвижимости, в отношении которых собственниками в налоговый орган поданы заявления о запрете на регистрацию в их помещениях юридических лиц;

-

ППО «Анализ на основе среднеотраслевых индикаторов» — автоматически формирует информацию по всем налогоплательщикам отрасли за 3 года и проводить анализ уровня уплаты налогов в увязке с результатами финансово-хозяйственной деятельности конкретной организации. Задача — выявить уровень отклонений и отнести в определённую группу риска.

Как вы понимаете, этот список можно продолжать. Однако, ФНС в своих рекомендациях прямо указывает, что на этапе отбора налогоплательщиков приоритетом обладают программные комплексы АСК «НДС-2» и «ППА-отбор». Первый позволяет выявлять расхождения в налоговых декларациях по НДС. Второй, на основе 12 критериев Концепции системы планирования ВНП, выстраивает рейтинг налогоплательщиков по убыванию от наиболее рисковых к наименее рисковым.

Принципы работы этих роботов широко известны, кроме того ранее мы уже рассматривали их в другой статье, поэтому сейчас подробно останавливаться на них не будем.

Помимо сбора информации, налоговый орган оценивает поведение налогоплательщика в ретроспективе. В частности, информацию об уточнениях налоговых обязательств в результате направления требований о представлении письменных пояснений или вызове в инспекцию.

В целом, в своих рекомендациях, ФНС акцентирует внимание на том, что приоритетными для включения в проект Плана ВНП являются налогоплательщики, обладающими максимальными рисками совершения правонарушений. Соответственно, эта же категория налогоплательщиков является первыми кандидатами на проведение в отношении них предпроверочного анализа

Налоговая нагрузка в сфере услуг

К основным налоговым обязательствам, с которыми сталкиваются предприятия в сфере услуг, относятся налог на прибыль, единый социальный налог, налог на имущество и налог на добавленную стоимость. Некоторые виды услуг могут также подпадать под дополнительные налоговые обязательства, связанные с особенностями деятельности.

Примеры налоговой нагрузки в сфере услуг:

- Налог на прибыль. Данный налог взимается с организаций, осуществляющих предоставление услуг, в зависимости от общей прибыли, полученной за отчетный период. Размер налога на прибыль для услуговых компаний может быть различным в зависимости от множества факторов, таких как размер предприятия, отраслевая принадлежность и региональные особенности.

- Единый социальный налог. Предприятия в сфере услуг также несут обязательства по уплате единого социального налога, который является базовой ставкой налогообложения заработной платы сотрудников. Величина данного налога зависит от заработной платы сотрудников и других параметров, установленных законодательством.

- Налог на имущество. Обязанность уплаты налога на имущество возникает в случае наличия у предприятия в сфере услуг недвижимости или иного имущества, подлежащего налогообложению. Размер налога определяется в зависимости от стоимости имущества и методики его оценки.

- Налог на добавленную стоимость. Дополнительным налоговым обязательством для предприятий в сфере услуг является налог на добавленную стоимость, который взимается с потребителей услуг в виде надбавки к сумме платежа. Размер налога на добавленную стоимость может варьироваться в зависимости от конкретного вида услуги и применяемой ставки.

Вопрос-ответ:

Какие изменения в налоговой нагрузке на прибыль ожидаются в 2024 году?

В 2024 году ожидается ряд изменений в налоговой нагрузке на прибыль. Планируется снижение ставки по налогу на прибыль для определенных категорий предприятий, а также введение нового налога на цифровые услуги.

Какие перспективы развития налоговой нагрузки на прибыль?

Перспективы развития налоговой нагрузки на прибыль включают в себя возможное увеличение ставок налогообложения для некоторых отраслей экономики, а также развитие механизмов контроля и сбора налоговых платежей.

Какие прогнозы связаны с налоговой нагрузкой на прибыль в ближайшие годы?

Прогнозы связаны с возможным сокращением налоговых льгот для корпораций и концентрацией налоговой нагрузки на крупные предприятия. Также ожидается ужесточение мер, направленных на борьбу с уклонением от уплаты налогов и налогообложения прибыли, полученной в результате сделок с недржавных организациями.

Какие инновации ожидаются в области налоговой нагрузки на прибыль в ближайшем будущем?

В области налоговой нагрузки на прибыль в ближайшем будущем ожидаются инновации в виде внедрения новых систем налогообложения, таких как цифровой налог и налог на цифровые услуги. Также возможно введение дифференцированного налогообложения в зависимости от отрасли и масштабов предприятия.

Какие проблемы связаны с налоговой нагрузкой на прибыль в настоящее время?

В настоящее время существуют ряд проблем, связанных с налоговой нагрузкой на прибыль. Одна из них — это сложность и неоднозначность налогового законодательства, что затрудняет бизнесу правильно и своевременно рассчитывать и уплачивать налоги. Также проблемой является высокая ставка налога на прибыль, которая может негативно сказываться на развитии предприятий и приводить к оттоку капитала за рубеж.

Какие изменения в налоговой нагрузке на прибыль ожидаются в 2024 году?

В 2024 году ожидаются изменения в налоговой нагрузке на прибыль, которые могут повлиять на бизнесы. Например, планируется увеличение ставки налога на прибыль для некоторых категорий предприятий. Предусматривается также снижение налоговых льгот для определенных отраслей экономики. Эти изменения могут существенно повлиять на финансовое положение компаний и их способность к инвестициям.

Наследование

Формирование и утверждение плана ВНП

Сам по себе порядок формирования и утверждения плана ВНП мало интересен налогоплательщику, поскольку повлиять на этот процесс снаружи — невозможно. Однако, в рекомендациях ФНС затронуты два интересных нюанса данного процесса:

-

Например, то, что план ВНП по крупнейшим налогоплательщикам утверждается один раз в полугодие. А вот по обычным налогоплательщикам — один раз в квартал. Соответственно, среднестатистический налогоплательщик «играет в рулетку с налоговой» 4 раза в год.

-

В ходе утверждения плана ВНП Управления ФНС в регионах, посредством отправки уведомлений в другие регионы, могут инициировать проверки филиалов и иных обособленных подразделений налогоплательщиков, а также его контрагентов. При этом, в случае отказа Управления ФНС соответствующего региона в проведении проверки, инициатор процесса может пожаловаться в ФНС России, дабы пролоббировать решение о проведении проверки на самом верхнем уровне.

Эти особенности должны быть интересны любителям договариваться. Во-первых, договорённость, достигнутая с конкретным лицом в начале года, вовсе не гарантирует, что к третьему кварталу лицо не сменится и в следующем квартале инспекция выйдет на проверку.

Во-вторых, даже имея договорённости в своей инспекции, нельзя исключать ситуацию, при которой указание проверить, прилетит от вышестоящего органа.

Заключение

Налоговая нагрузка – один из ключевых показателей оценки эффективности работы предприятия. Ее оптимизация находится в интересах бизнеса. Однако применять для этого «серые» схемы не стоит – попытки уйти от налогов чреваты выездными проверками. Последние нередко заканчиваются крупными штрафами и возбуждением уголовных дел.

Для легальной оптимизации можно рассмотреть переход на более подходящую систему налогообложения, «примерить» на бизнес предложенные государством и субъектами льготы, использовать преференции, грамотно организовывать работу с финансовым стимулированием сотрудников.

При этом важно контролировать налоговую нагрузку и постоянно проводить анализ деятельности компании. Если ваши показатели серьезно отклоняются от усредненных значений, то вы должны быть готовы предоставить ФНС соответствующие разъяснения

В случае присутствия объективных факторов, бояться нечего. Если же их нет – стоит срочно провести налоговый due diligence и пересмотреть текущие методы оптимизации. Своевременный отказ от нелегальных способов снижения налогов часто позволяет предпринимателям сохранить бизнес, а генеральным директорам – избежать привлечения к субсидиарной ответственности. Помните, что речь идет не только о штрафах и прекращении деятельности, но и о возбуждении уголовных дел.

Статья подготовлена совместно с Евгенией Заинчуковской, старшим налоговым консультантом Tax Compliance.