Изменение ставок налога в УСН 2024

В связи с изменениями в системе УСН на 2024 год, многие предприниматели задаются вопросом о том, как налог будет рассчитываться. Новые лимиты и ставки налога требуют дополнительной информации, чтобы оценить их влияние на бизнес.

Как вы узнаете, на что вам нужно рассчитывать? Существует ряд параметров, которые могут влиять на вашу налоговую обязанность. К примеру, ставки налога могут изменяться в зависимости от суммы вашей выручки, а также отрасли, в которой вы действуете.

Что еще следует учитывать? Предприниматели могут быть обязаны платить только по определенным допустимым расходам, а не по всей выручке. Это означает, что вам необходимо внимательно отслеживать все свои траты, чтобы соответствовать требованиям налоговой службы.

Изменение ставок налога в УСН 2024 может иметь существенное влияние на ваш бизнес. Однако, при правильном расчете налоговой обязанности и следования требованиям законодательства, вы можете минимизировать риски возникновения проблем с налоговой службой.

Ключевые положения Учетной политики при УСН

1. Определение видов деятельности и размеров дохода

Учетная политика должна содержать перечень видов деятельности, осуществление которых осуществляется в рамках УСН, а также критерии и порядок определения размеров дохода, по которому осуществляется налогообложение.

3. Порядок учета оборотных активов и обязательств

Учетная политика должна определять порядок учета оборотных активов (включая товары, материалы, услуги) и обязательств (включая задолженность по оплате налогов и других платежей) в рамках УСН.

5. Формирование и разделение доходов и расходов по видам деятельности

Учетная политика должна содержать правила формирования и разделения доходов и расходов по каждому виду деятельности, осуществляемому в рамках УСН, с учетом требований законодательства и учетной политики.

7. Порядок составления и представления финансовой отчетности

Учетная политика должна содержать требования к составлению и представлению финансовой отчетности в рамках УСН, включая формы и сроки ее подачи.

Плюсы и минусы УСН 6% для ИП

Плюсы

1. Упрощенная система налогообложения.

УСН 6% для ИП предоставляет простую и понятную систему налогообложения, которая освобождает предпринимателя от необходимости ведения сложного и долгого учета налоговых отчетов. ИП, выбравшие данный режим налогообложения, могут сосредоточиться на основной деятельности, не отвлекаясь на бухгалтерские и налоговые вопросы.

2. Снижение налоговой нагрузки.

УСН 6% позволяет ИП упростить процесс уплаты налогов и снизить налоговую нагрузку. При этом предприниматели сетей могут расчитывать на льготную ставку налогообложения в размере 6% от выручки без учета расходов. Это позволяет значительно уменьшить сумму платежей по налогам.

3. Увеличение конкурентоспособности.

УСН 6% является привлекательным налоговым режимом для малых и средних предприятий, поскольку предоставляет значительные преимущества. Такая система налогообложения позволяет ИП снизить свои расходы и конкуренции на рынке, улучшить свою финансовую позицию и привлекательность для клиентов.

Минусы

1. Ограниченные возможности для учета расходов.

При УСН 6% ИП имеют ограниченные возможности для учета расходов в налоговую базу

Такие предприниматели могут принимать во внимание только себестоимость реализации товаров (работ, услуг) и оплату труда сотрудников. Это ограничение снижает возможность предпринимателей снизить налоговую базу и, соответственно, сумму налоговых платежей

2. Ограничение сферы деятельности.

УСН 6% для ИП предоставляет возможность применения только для определенных видов деятельности. Это ограничение означает, что некоторые предприниматели не смогут воспользоваться данным режимом налогообложения, если их вид деятельности не соответствует требованиям, установленным для УСН 6%.

3. Отсутствие возможности для роста.

Одним из минусов УСН 6% является отсутствие возможности для роста и расширения бизнеса. При таком режиме налогообложения предприниматели ограничены в возможности привлечения инвестиций и развития своего предприятия. Это может стать серьезным ограничением для развития бизнеса и реализации его потенциала.

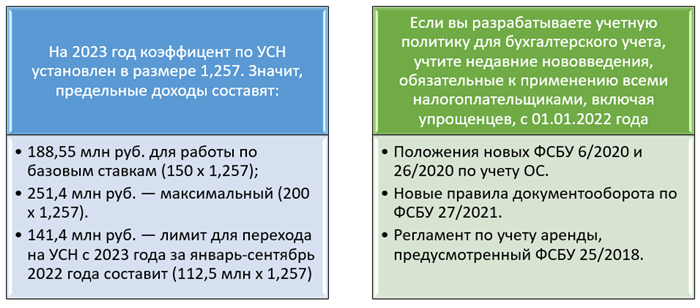

Переходные положения по ФСБУ: что убрать, а что добавить

В 2024 году вступит в силу новая учетная политика для упрощенной системы налогообложения (УСН). Она содержит ряд переходных положений, которые определяют порядок применения новых требований ФСБУ. Некоторые из этих положений могут быть уточнены и конкретизированы. Давайте рассмотрим, что можно убрать из переходных положений и что следует добавить для более полного освещения требований ФСБУ.

Что убрать

- Указание на учет наличности. В условиях электронных платежей, значимость наличности снижается, поэтому следует удалить данное положение из переходных мероприятий.

- Требование о внесении изменений в учетную политику при внесении изменений в ФСБУ. Данное требование приводит к излишней бумажной работе, необходимо его удалить.

- Обязательство размещать отчетность в бумажном формате. С учетом современных технологий, следует отказаться от бумажного формата и перейти к электронному размещению документов.

Что добавить

Внесение изменений в регистрационные документы при изменении учетной политики. Для обеспечения прозрачности и корректности финансовой отчетности, необходимо добавить данное требование.

Уточнения по порядку размещения отчетности в электронном виде. Необходимо указать, каким образом должна осуществляться электронная подача отчетности, например, через государственный портал или специальную платформу.

Разъяснения относительно специфики ведения учета налоговых обязательств

Важно уточнить, как должна осуществляться запись налоговых обязательств в бухгалтерских документах и формирование резервов.

Переходные положения по ФСБУ являются важным инструментом для плавного перехода на новую учетную политику в рамках УСН. Они должны быть максимально понятными и конкретизированными, что обеспечит применение новых требований без нарушения законодательства и обеспечит надежность и достоверность финансовой отчетности предприятия.

Про многодетных

Правительству предложили закрепить статус «многодетных» за семьями с двумя и более несовершеннолетними детьми. В настоящее время регионы самостоятельно определяют, какие семьи считаются многодетными. В некоторых регионах многодетными считаются семьи с тремя и более детьми, а в некоторых к многодетным относят семьи, где воспитываются не менее 5 детей. При этом в минувшем июне Минтруд внес в правительство предложение закрепить общефедеральный статус «многодетных» за семьями с тремя и более детьми.

Теперь же парламентарии предлагают закрепить в федеральном законодательстве, что многодетная семья — это семья с двумя и более несовершеннолетними детьми.

Что поменять в налоговой политике в 2024 году

В 2024 году было бы полезно внести изменения в налоговую политику, которые способствовали бы развитию бизнеса и экономики страны. Вот несколько предложений, которые помогут сделать налогообложение более эффективным и справедливым:

2. Снижение налоговых ставок для малого и среднего бизнеса

Малому и среднему бизнесу часто трудно справиться с высокими налоговыми ставками. Снижение налоговых ставок для этой категории предпринимателей поможет им развиваться, создавать новые рабочие места и способствовать экономическому росту.

4. Сокращение налоговых льгот для крупных корпораций

Часто крупные корпорации пользуются налоговыми льготами, несмотря на их финансовую стабильность. Сокращение налоговых льгот для таких компаний позволит снизить налоговые убытки государства и перераспределить эти ресурсы на развитие других сфер экономики.

5. Активное противодействие налоговым уклонистам

Борьба с налоговыми уклонистами является одним из важнейших шагов для обеспечения справедливого налогообложения. Принятие более жестких мер против таких нарушителей поможет не только собирать больше налоговых поступлений, но и повысит доверие предпринимателей к налоговой системе.

6. Установление единой ставки налога на добавленную стоимость

Упрощение системы налогообложения может быть достигнуто путем установления единой ставки налога на добавленную стоимость. Такой подход позволит избежать сложностей при расчетах и уплате налогов, а также увеличит прозрачность и понятность для предпринимателей и налоговых органов.

Внесение этих изменений в налоговую политику в 2024 году поможет создать более благоприятные условия для бизнеса и способствовать экономическому развитию страны.

Как считать налог

Отчетные периоды для упрощенки: 1 кв., 6 мес. и 9 мес., налоговый – год. Все упрощенцы платят каждый квартал авансы, а по результатам года отчитываются и платят итоговый налог.

Согласно п. 1 ст. 346.18 НК налоговая база для УСН 6% – совокупные доходы от реализации и внереализационные (п. 1 ст. 346.15 и ст. 250 НК). При этом:

доходы признают кассовым методом (на день их получения, день подписания взаиморасчета и т. п.), т. е. в налоговую базу их включают по факту поступления на счет, в кассу, а также согласно п. 1 ст. 346.17 НК;

При расчете налога учету подлежат все денежные и не денежные (по рыночной цене аналогичного товара, в рублях) доходы!

- не учитывают те доходы, которые поименованы в ст. 251 НК (гранты, получение и возврат займа, проч.);

- полученные авансы причисляют к доходам;

- расходы здесь не учитывают.

Формула расчета авансов, налога по итогам за год: налоговая база х ставка.

Можно ли уменьшить налог по УСН 6%

Уменьшить налог можно за счет уплаченных страховых взносов. Данная возможность предусмотрена п. 3.1 и п. 8 ст. 346.21 НК. Здесь же указаны конкретные суммы, на которые можно уменьшать налог. Уменьшают его по следующим общим правилам:

- Налог уменьшают только на ту сумму взносов, которая уже уплачена в том периоде, за который рассчитывают налог. Пример: допустим, в первых числах марта уплачено взносов на сумму 15 тыс.р. Следовательно, на эту сумму можно уменьшить налог за 1 кв.

- ИП с работниками и юрлицо могут уменьшить налог на все уплаченные взносы, но только наполовину, не больше.

- ИП без работников может уменьшить налог на все фиксированные взносы, уплаченные за себя, без ограничений, даже до нуля.

Пример

ИП работает без персонала, применяет УСН 6%. Допустим, условно, ИП должен заплатить за 1 кв. авансовый платеж по УСН — 9 тыс. р. В том же квартале ИП заплатил страховые взносы на сумму 6 500 р.

Так как у ИП нет работников, он может уменьшить налог на все уплаченные взносы. Следовательно: 9 000 – 6 500 = 2 500 р. Это и есть сумма аванса, которую нужно уплатить. Без уменьшения авансового платежа на взносы заплатить пришлось бы 9 тыс. р.

Про регистрацию

В Госдуму поступил законопроект, устанавливающий возможность регистрации юрлиц и ИП по электронным адресам, сформированным в специальной государственной информационной системе. При этом такая информационная система должна:

- обеспечивать техническую возможность получения юридическом лицом или ИП юридически значимых сообщений;

- содержать сведения о месте нахождения постоянно действующего исполнительного органа юридического лица или месте жительства ИП.

Соответственно, регистрация по электронному адресу сохраняет подход к определению фактического места нахождения юридического лица или ИП по определенному адресу, который в обязательном порядке должен быть указан в специальной информационной системе.

Это значит, что компания может быть зарегистрирована по электронному адресу, но при этом в информационной системе она должна указать в том числе свой фактический адрес.

Особенности УСН 6% в 2023 – 2024 гг.

Надо отметить, что порядок применения УСН 6% за последние годы мало менялся. Существенные изменения можно отметить разве что за текущий период 2022 год и последующий 2023 год. Они касаются, прежде всего, сроков уплаты, сдачи отчетности и отдельных лимитов.

Сейчас, как и раньше, на УСН доходы учет ведется в упрощенном порядке, а налог, рассчитываемый с оборота, можно уменьшить. В общем случае (за некоторым исключением) не нужно платить НДС, имущественный налог, НДФЛ (ИП) и налог на прибыль (юрлицам).

Плательщики УСН 6% по-прежнему фиксируют доходы в КУДиР. Хотя данную книгу никуда не сдают, а только предъявляют по требованию ИФНС. Декларация все та же и сдают ее один раз по окончании года. Для 2023 – 2024 гг. установлены иные крайние сроки для ее сдачи:

- декларация за 2023 г.: до 25.03.2024 (юрлица) и до 25.04.2024 (ИП);

- декларация за 2024 г.: до 25.03.2025 (юрлица) и до 25.04.2025 г. (ИП).

С 2023 г. поменялись крайние сроки уплаты налога по УСН. Авансы нужно платить до 28 числа месяца, который следует за закончившимся кварталом. Налог по результатам за год нужно перечислять до 28.03.2024 (юрлицам) и до 28.04.2024 (ИП) в составе ЕНП.

Ставки: стандартные, пониженные, нулевые

Для УСН 6% изначально установлена стандартная ставка 6%. Регионы могут снизить ее до 1%, а в ряде случаев (для некоторых категорий плательщиков) и до нуля. Данное право закреплено пп. 1, 4 ст. 346.20 НК.

Повышенную ставку 8% обязаны применять те, у кого (п. 1.1 ст. 346.20 НК):

совокупный размер доходов с начала года превысил 150 млн. р., но при этом не достиг предела 200 млн. р.;В результате индексации на коэффициент-дефлятор этот лимит изменился и составил: 188,55 млн. р. – 251,4 млн. р. (2023 г.)!

средняя численность персонала находится в пределах 100 – 130 человек.

Повышенную ставку следует применять к налоговой базе, определяемой с квартала, в котором зафиксировано превышение лимита.

Нулевой ставкой (т. е. налоговыми каникулами) могут воспользоваться те, кто только что зарегистрировался в ИФНС, при условии, что это предусмотрено регионом. Если такая возможность имеется, нулевую ставку можно будет использовать в течение 2 лет с момента постановки на учет.

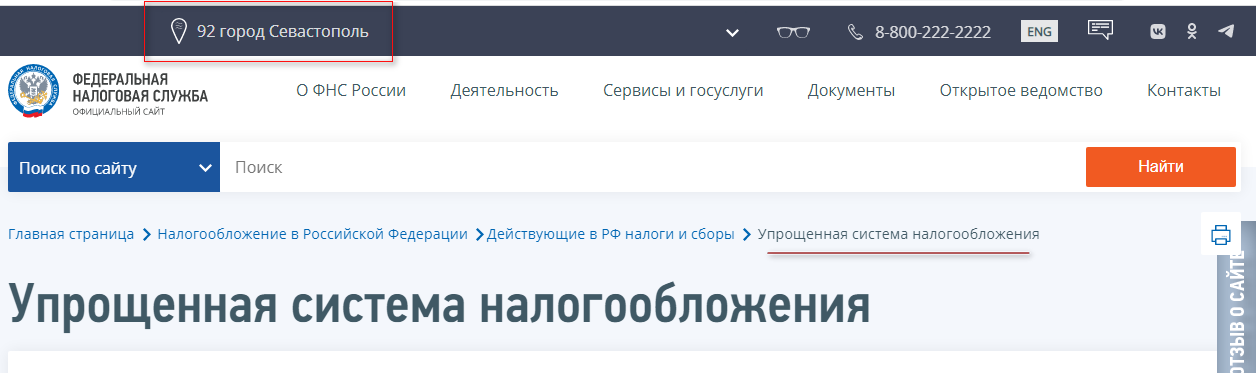

Как узнать ставки своего региона

Оптимальный вариант поиска ставок предоставляется на сайте ФНС. Для этого нужно зайти в раздел «УСН», выбрать вверху страницы нужный регион. Внизу страницы сразу появится информация об актуальных ставках выбранного региона.

Например, чтобы узнать ставки, установленные в Севастополе, нужно выбрать «92 город Севастополь»:

Результат (см. внизу страницы) показывает, что на территории Севастополя на период 2017 – 2022 гг. по УСН 6% установлена сниженная ставка 4%. Еще более низкая ставка 3% установлена для отдельных категорий плательщиков, применяющих УСН 6%. К ним относят, к примеру, тех, кто занимается растениеводством, животноводством, рыболовством.

Про тарифы и травматизм

Минтруд подготовил закон о страховых тарифах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний на 2024 год и на плановый период 2025 и 2026 годов.

Минтруд предлагает сохранить в 2024 году условия установления и размеры тарифов, действовавших в 2023 году, то есть 32 страховых тарифа взносов на травматизм. Указанные тарифы находятся в диапазоне от 0,2 до 8,5% в зависимости от видов экономической деятельности, распределенных по классам профессионального риска.

Кроме того, законопроектом сохраняется для работодателей, привлекающих для работы инвалидов, льгота по уплате страховых взносов на травматизм.

Объединение ФСС и ПФР в учетной политике — 2024

В учетной политике на 2024 год предусмотрено объединение Фонда социального страхования (ФСС) и Пенсионного фонда Российской Федерации (ПФР). Это мероприятие направлено на оптимизацию учетных процессов и упрощение учетной отчетности для предприятий и организаций.

Цель объединения

Основной целью объединения ФСС и ПФР в учетной политике на 2024 год является сокращение административных барьеров и упрощение ведения бухгалтерии организаций. Это позволит предприятиям сосредоточиться на своей основной деятельности, снизить затраты на учетную отчетность и снизить риск ошибок при заполнении форм и документов.

Основные изменения

С объединением ФСС и ПФР в учетной политике на 2024 год ожидаются следующие изменения:

- Упрощение процесса начисления и уплаты страховых взносов;

- Сокращение объема учетной отчетности для предприятий и организаций;

- Одинаковые сроки и порядок предоставления отчетности в ФСС и ПФР;

- Сокращение административной нагрузки на предприятия и организации.

Влияние на учетные записи

Объединение ФСС и ПФР в учетной политике на 2024 год повлечет следующие изменения в учетных записях предприятий и организаций:

- Образуются новые счета для учета начислений и уплаты взносов;

- Изменяются правила заполнения отчетных форм и документов;

- Происходит перераспределение финансовых потоков между счетами предприятий и организаций.

Документальное оформление

Для документального оформления объединения ФСС и ПФР в учетной политике на 2024 год необходимо:

- Внести изменения в учетную политику организации согласно требованиям законодательства;

- Информировать сотрудников о новых правилах учета и отчетности;

- Своевременно оформлять необходимые документы и отчеты в соответствии с новыми правилами.

Объединение ФСС и ПФР в учетной политике на 2024 год является важным этапом в развитии системы учета и отчетности в Российской Федерации. Это призвано упростить бухгалтерский учет для предприятий и организаций, а также снизить административные барьеры и риски ошибок при заполнении отчетности. Предприятиям следует быть готовыми к внесению изменений в учетную политику и соблюдать новые требования в области учетной отчетности и уплаты страховых взносов.

Про первичку

Минфин уточнил, как исчисляется срок хранения первичных документов, отражающих формирование первоначальной стоимости амортизируемого имущества. Статья 23 НК РФ обязывает налогоплательщика в течение пяти лет хранить данные бухгалтерского и налогового учета, а также других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих доходы, расходы и уплату налогов.

При этом, по мнению Минфина, срок хранения первичных документов, отражающих формирование первоначальной стоимости амортизируемого имущества, должен исчисляться с момента завершения начисления амортизации в налоговом учете.

Опрос

Что нужно сделать для перехода на УСН 6%

Налогоплательщик (ИП, организация), который выполняет все условия, перечисленные выше, может добровольно перейти на УСН 6% либо 15%. Для перехода предусмотрено два способа:

1. Со следующего (нового) года, если налогоплательщик уже работает какое-то время и планирует перейти на упрощенку с иного режима. В этом случае он должен подать до 31.12 текущего года одностраничное уведомление о переходе по форме № 26.2-1 (КНД 1150001), утв. Приказом ФНС № ММВ-7-3/829@ от 02.11.2012 (послед. ред. – 23.09.2022). В уведомлении нужно указать, какой вид упрощенки выбран (УСН 6% либо 15%).

Чтобы применять УСН 6% с 2024 г. уведомление нужно подать до 09.01.2024, так как 31 декабря – выходной, который переносится на первый рабочий день, т. е. 9 января!

2. Сразу при открытии юрлица (ИП) в ИФНС. Уведомление о переходе нужно приложить к регистрационным документам либо подать в течение 30 кал. дней после регистрации в ИФНС.

Поскольку весь процесс носит уведомительный характер, для перехода достаточно выполнить все требуемые условия и подать данное уведомление. ИП в отличие от юрлиц при заполнении бланка уведомления не нужно указывать остаточную стоимость ОС и доходы за 9 мес.

Ответ (отказ, разрешение, иное) на поступившее уведомление ИФНС не присылает. Поэтому, чтобы убедиться, что факт перехода зафиксирован, начиная со дня перехода можно самостоятельно проверить данные в личном кабинете налогоплательщика. При необходимости можно запросить у ИФНС подтверждающее информационное письмо по форме № 26.2-7.

Про проверки

ФНС поручила налоговым органам провести проверки применяемых предпринимателями POS-терминалов. ФНС также предписала региональным отделениям в срок до 21 июля 2023 года провести:

- выездные обследования по таким адресам в целях установления налогоплательщиков, осуществляющих деятельность по таким адресам с использованием POS-терминалов;

- анализ на предмет наличия обязанности по соблюдению требований законодательства о применении ККТ.

Налогоплательщикам, нарушающим законодательство о применении ККТ, будет предложено зарегистрировать контрольно-кассовую технику и сформировать чеки коррекции. Если по истечении срока, предложенного для исправления нарушений, налогоплательщики не зарегистрируют ККТ, не начнут ее применять или не сформируют чек коррекции, налоговые органы повторно проведут выездные обследования.

Опрос

Налоговая учетная политика УСН «доходы минус расходы» на 2024 год

Основные принципы УСН «доходы минус расходы»

УСН по режиму «доходы минус расходы» предполагает определение налогооблагаемой прибыли путем вычитания из величины полученных доходов всех расходов, связанных с осуществлением предпринимательской деятельности. Основные принципы этой системы включают:

Учет по факту получения доходов и оплаты расходов. В учетной политике необходимо установить правила и порядок учета фактического получения доходов и оплаты расходов. Это позволит корректно определить налогооблагаемую прибыль и избежать потери налоговых льгот.

Определение объекта налогообложения. Определите, какие доходы и расходы являются объектом налогообложения. Необходимо учесть все виды доходов, а также допустимые расходы, которые могут быть учтены для определения налогооблагаемой прибыли.

Учет основных и вспомогательных хозяйственных операций

Важно разделить основные и вспомогательные хозяйственные операции для правильного расчета налоговой базы. Основные операции напрямую связаны с основной деятельностью предприятия, а вспомогательные операции – сопутствующими.

Особенности налогообложения в 2024 году

В 2024 году налоговая учетная политика УСН «доходы минус расходы» будет предусматривать следующие особенности:

Изменение ставок налога

Важно учесть изменение ставок налога на прибыль в 2024 году. Они могут варьироваться в зависимости от отрасли деятельности и объема доходов.

Учет новых налогооблагаемых объектов

Обратите внимание на внесенные изменения в законодательство, которые могут повлиять на налогооблагаемые объекты

Новые виды доходов и расходов должны быть учтены в учетной политике.

Внесение изменений в систему электронного документооборота

Постоянное обновление системы электронного документооборота требует внесения соответствующих изменений в учетную политику. Необходимо учесть требования к электронным документам и соблюдать их формат и порядок передачи.

Правильно разработанная налоговая учетная политика УСН «доходы минус расходы» на 2024 год позволит успешно вести предпринимательскую деятельность, избегая налоговых рисков и соблюдая требования налогового законодательства. Учтите основные принципы системы УСН и уважайте особенности налогообложения в 2024 году для эффективного учета и минимизации налогов. Обратитесь к специалистам, чтобы разработать наиболее оптимальную учетную политику, учитывающую все факторы.

Про временные и сезонные работы

Роструд разъяснил, в чем основные отличия временных работ от сезонных. Временными работами считается исполнение трудовых обязанностей на основании трудового договора сроком до 2 календарных месяцев (статья 59 ТК РФ). Сезонными признаются работы, которые в силу климатических и иных природных условий выполняются в течение определенного периода (сезона), не превышающего, как правило, 6 месяцев (ст. 293 ТК РФ). Привязки к конкретным датам их начала и окончания не имеет. Основание увольнения — юридический факт окончания конкретного сезона.

При этом данные виды работ отличаются требованиями в отношении испытательного срока при приеме на работу и правилами расторжения договора.

Новые лимиты

- Лимит доходов для ведения бухгалтерского учета на УСН будет увеличен до 120 миллионов рублей в год. Если Вы зарабатываете на предпринимательской деятельности на сумму выше этого лимита, Вам придется переходить на ОСН или ЕНВД.

- Лимит расходов на УСН также будет увеличен, и составит 65% от общей суммы доходов в год. Но при этом есть ограничение на сумму расходов – она не может быть более 116 миллионов рублей. Вы можете рассчитывать налог, опираясь на эти новые лимиты.

А если Ваша компания работает в определенных отраслях, таких как алкогольные напитки или табачные изделия, то уточните дополнительные лимиты налогообложения с вашим бухгалтером или налоговым консультантом

Важно знать, какие лимиты введены для Вашей отрасли

Плюсы и минусы УСН 6%

О выгоде УСН 6% свидетельствуют следующие плюсы:

- низкая ставка налога (6%) по сравнению с УСН 15%;

- возможность применения вычета (снижение налога на уплаченные взносы);

- упрощенный учет, который обязывает учитывать только доходы и отдельные расходы, по которым, тем не менее, нужно иметь подтверждающие документы.

Все это значительно снижает вероятность споров с ИФНС. Среди минусов выделяют:

невозможность учесть большую часть расходов (обратите внимание: при появлении непредвиденных расходов на протяжении года учесть их не получится);

при превышении расходов над доходами налог рассчитывается из всей облагаемой суммы;

убытки не подлежат переносу на последующие периоды.

Ограничения по УСН 6% в 2023 – 2024 гг.

Порядок перехода на упрощенку (6% либо 15%) оговаривает ст. 346.12 НК. Настоящая статья содержит условия, которые налогоплательщик должен соблюдать, иначе он не сможет работать на упрощенке. Итак, упрощенку смогут применять те, у кого:

- деятельность не подпадает под ограничения и дозволяется в рамках УСН;

- сред. численность сотрудников не превышает 130 чел.;

- совокупная сумма доходов за текущий год не перешла порог 200 млн. р., а для целей перехода на упрощенку с нового года доход юрлица за 9 мес. не превысил 112,5 млн. р.

- нет филиалов (условие для юрлиц, но во время применения УСН актуально и для ИП);

- остаточн. стоимость ОС не больше 150 млн. р.;

- доля участия иных компаний в организации не превышает 25%.

Новые лимиты по доходам на 2023 – 2024 гг.

Для УСН установлен коэффициент-дефлятор:

2023 г. – 1,257 (Приказ Минэкономразвития № 573 от 19.10.2022).

Лимиты по доходам (346.12 НК) подлежат индексации на эти коэффициенты. Соответственно, предельная величина дохода после индексации составляет:

1. По стандартным общим ставкам (6% и 15%):

- 164,4 млн. р. (2022 г.);

- 188,55 млн. р. (2023 г.).

2. По повышенным ставкам (8% и 20%):

- 219,2 млн. р. (2022 г.);

- 251,4 млн. р. (2023 г.).

Именно по этим лимитам определяется право по применению упрощенки в 2023 г.

Чтобы юрлицу перейти на УСН 6% либо 15% с нового 2024 г., необходимо, чтобы доходы за 9 мес. 2023 г. не превышали 141,4 млн. р. (112,5 млн. руб. х 1,257)!

Напомним: ИП не обязаны соблюдать условие по доходам за 9 мес. для целей перехода на УСН, но после перехода должны контролировать размер доходов так же, как и юрлица.

В каком виде нужно вести КУДиР

КУДиР заводят на каждый налоговый период (календарный год, с 1 января до 31 декабря). Даже если предприниматель не ведет деятельность в течение года, он должен заполнить книгу (она будет нулевой). КУДиР заполняют в единственном экземпляре: при наличии подразделений книгу за них ведет головной офис.

Заполнять документ можно в бумажном и электронном виде:

- Для бумажной КУДиР можно приобрести готовый набор бланков, либо распечатать их собственноручно на принтере. При оформлении заполняют титульный лист, затем от руки вписывают хозяйственные операции. По итогам года КУДиР прошивают, заверяют подписью руководителя и печатью (при наличии). Срок хранения – 5 лет, а в случае переноса убытков на объекте «доходы—расходы» — в течении минимум 11 лет.

Все записи вносят в хронологическом порядке на основании первичных документов (банковские выписки, кассовые чеки, платежные поручения, акты, накладные, квитанции и пр.), причем сведения о них вносят в строку с суммой поступлений или расходов. Сумму указывают в рублях, копейки округляют по арифметическим правилам (менее 50 коп. отбрасывают, более 50 коп. – округляют в большую сторону).

- В электронном виде книгу оформляют в виде отдельного файла или ведут учет в онлайн-бухгалтерии. По итогам года документ распечатывают, прошивают, заверяют подписью и печатью, а затем также отправляют на хранение, как и изначально бумажный вариант.

Сдавать в налоговую или заверять там же КУДиР не нужно (письмо ФНС от 28.02.2013 № ЕД-3-3/696@). Предприниматель обязан предоставить книгу в случае требования инспекторов ФНС (например, в ходе проверки) в срок, указанный в самом требовании (обычно 5 рабочих дней): непредставление книги или нарушение порядка отражения доходов влечет за собой штраф в размере от 10 до 30 тыс. руб. Форму КУДиР можно найти в приложении № 1 к приказу Минфина от 22.10.2012 № 135н.

Про льготы

В Госдуму поступили поправки в статью 407 НК РФ, которые предоставляют отдельным категориям граждан возможность применять к садовым домам освобождение от налога на имущество. К таким категориям льготников относятся Герои СССР и РФ, инвалиды I и II групп, инвалиды с детства, ветераны боевых действий, лица, подвергшиеся воздействию радиации вследствие аварий и ядерных испытаний, пенсионеры и некоторые другие категории.

Сейчас данная налоговая льгота предоставляется указанным категориям граждан в отношении квартиры или ее части, жилого дома или его части, гаража или машино-места. При этом на садовые дома (дачи), площадь которых превышает 50 квадратных метров и которые расположены на земельных участках для ведения личного подсобного хозяйства, огородничества, садоводства или индивидуального жилищного строительства такая налоговая льгота не распространяется.

Законопроект предлагает включить садовые дома в число видов объектов налогообложения, на которые распространяется льгота по налогу на имущество, предоставляемая отдельным категориям граждан.