Как расшифровать и понять лист по заработной плате?

Закон о труде гласит, форма расчетного листа утверждается работодателем с учетом мнения представительного органа работников, например, с помощью приказа. Может выдаваться в бумажном или электронном виде — .

Для учета выданных документов можно вести журнал регистрации расчетного листков или ведомость учета.

Поэтому форма бланка может быть в каждой организации своя.

Однако, в листке по заработной плате обязательно присутствуют разделы:

- Начислено. Здесь указаны все начисленные за месяц суммы: зарплата, премия, надбавки, оплата ночного времени, доплата за стаж, пособие, отпускные и др.

- Удержано. Отражается информация об удержаниях: НДФЛ, по исполнительным листам, приказам о взыскании ущерба и т. п.

- Выплачено или межрасчетные выплаты. Обычно, здесь отображается выплата аванса. Но, могут быть и другие платежи. Например, выплата пособия по больничному листу была произведена раньше дня выплаты зарплаты, или работодатель оплатил отпускные.

- К выплате или задолженность. Сумма в этой колонке складывается по формуле: начислено – удержано – выплачено. Если она получается с минусом, то обозначается задолженность. Это может случиться, если, например, аванс по каким — то причинам оказался больше, чем начисленная зарплата.

Хранить или не хранить расчетные листки?

Этот вопрос законодательством также не урегулирован. Минфин в Письме от 14.04.2016 № 02-06-05/21573 разъяснил, что хотя расчетные листки и должны разрабатываться на основании форм документов по расчету заработной платы, утвержденных Приказом № 52н, но требований о формировании и хранении вторых экземпляров расчетных листов данный приказ не содержит.

Согласно п. 9 СГС «Учетная политика» правила документооборота и технология обработки учетной информации, в том числе порядок и сроки передачи первичных (сводных) учетных документов для отражения в бухгалтерском учете в соответствии с утвержденным графиком документооборота и (или) порядком взаимодействия структурных подразделений и (или) лиц, ответственных за оформление фактов хозяйственной жизни, по предоставлению первичных учетных документов для ведения учета, утверждаются документами учетной политики учреждения.

При этом первичные учетные документы, применяемые в рамках установленного документооборота для оформления операций по начислению заработной платы (оплаты труда), должны соответствовать требованиям трудового законодательства РФ.

В силу п. 22 СГС «Учетная политика» документы учетной политики и другие документы, связанные с организацией и ведением бухгалтерского учета, должны храниться не менее пяти лет после года, в котором они использовались для составления отчетности в последний раз.

А на основании п. 412 Перечня типовых управленческих архивных документов, образующихся в процессе деятельности государственных органов, органов местного самоуправления и организаций, с указанием сроков хранения, утвержденного Приказом Минкультуры РФ от 25.08.2010 № 558, документы (сводные расчетные (расчетно-платежные) ведомости (табуляграммы) и документы к ним, расчетные листы на выдачу заработной платы, пособий, гонораров, материальной помощи и других выплат, доверенности на получение денежных сумм и товарно-материальных ценностей, в том числе аннулированные доверенности) о получении заработной платы и других выплат хранятся:

-

при условии проведения проверки (ревизии) – 5 лет;

-

при отсутствии лицевых счетов – 75 лет.

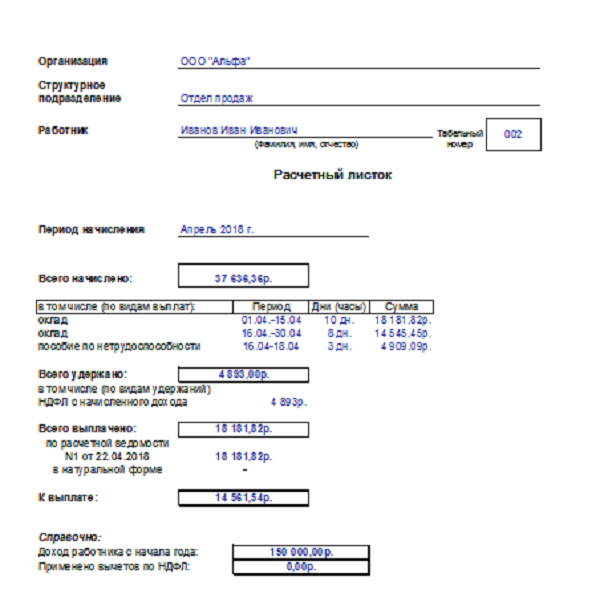

Расшифровка кодов и образец

Когда выдается расчетный листок по заработной плате

Расчетный листок работодатель должен выдавать ежемесячно каждому работнику после начисления и перед выплатой зарплаты. Трудовой кодекс обязывает работодателя предоставлять каждому сотруднику в письменной форме информацию о видах начислений, их размере, о видах и суммах удержаний, а также о сумме, подлежащей выплате. Обязанность по выдаче информации о зарплате, как правило, возлагается на бухгалтерию.

Бланк и информация в нем должны быть представлены в таком виде, чтобы было понятно, за что произведено начисление (оклад, премия), какое время оплачено работнику, а какое нет, должны быть указаны дни простоев, отсутствия на работе по любой причине (отпуск, болезнь, прогулы), какие произведены удержания и какую сумму в результате сотрудник получит на руки.

Общие сведения

Выдача расчетного листка по заработной плате связана с очень большим количеством самых разных нюансов.

Если возникнут какие-либо нарушения, работодатель может понести за это достаточно серьезное наказание.

Именно поэтому стоит избегать подобного рода прецедентов. Также необходимо вести по специальной форме журнал выдачи расчетных листков по зарплате.

Но прежде всего как самому работнику, так и его работодателю следует разобраться со следующими вопросами, напрямую затрагивающими выдачу расчетных листов:

- основные понятия;

- когда выдается документ (сроки);

- законные основания.

Основные понятия

Именно в данной статье указывается, что выдача расчетного листа должна осуществляться одновременно с начислением заработной платы. Согласно ТК РФ, заработная плата должна выдаваться не реже, чем 2 раза в месяц.

Следовательно, работодатель обязан формировать расчетный лист столько же раз, сколько выплачивается зарплата. Но чаще всего дело обстоит несколько иначе – работодатель оформляет данный документ 1 раз в месяц.

При этом бухгалтеру и самому работодателю необходимо понимать, что данный документ не является нормативным актом – потому информация в нем юридической силы не имеет.

Исходя из действующего законодательства, выдача расчетного листа может осуществляться в любой день месяца. Но он обязательно должен быть закреплен в нормативной документации внутри организации.

Хотя многие работодатели практикуют оформление всего одного документа раз в месяц, подобное может послужить причиной повышенного внимания со стороны трудовой инспекции. По возможности стоит избегать создания подобного рода прецедентов.

Законные основания

При возможности стоит в обязательном порядке изучить законодательную базу, затрагивающую порядок формирования и выдачи расчетных листов.

Это позволит свести к минимуму или же вовсе избежать возникновения спорных ситуаций между работодателем и работником, а также трудовой инспекцией.

К нормативной базе по данному вопросу можно отнести следующее:

Работодателю необходимо помнить, что нарушение действующего законодательства в обязательном порядке приведет к серьезным проблемам.

Согласно обозначенной выше статье КоАП, может быть наложено наказание в следующей форме:

Если же трудовая инспекция обнаружит повторное нарушение, то наказание будет в разы более серьезным

Потому работодателю не стоит лишний раз попадать во внимание трудовой инспекции

Во избежание различного рода неприятных прецедентов стоит заранее утвердить формат расчетного листа в соответствующем нормативно-правовом акте.

При этом имеется всего одна сложность – формат такого документа, как расчетный лист, не утвержден в действующем на территории РФ законодательстве.

Потому работодателю следует самостоятельно его сформировать. В некоторых случаях именно это вызывает достаточно большое количество самых разных сложностей.

Оптимальным решением будет использование уже подготовленного в базе документов от 1С образца. Работодатель обязан расшифровать для работника по его требованию все обозначения в листе.

Форма расчетного листка по заработной плате

В 2013 году унифицированная форма документа была отменена. То есть организациям дали возможность самостоятельно разработать и утвердить свой вариант документа, который учитывает особенности и специфику деятельности конкретно их юридического лица.

Отмена стандартной формы не является основанием для отказа в выдаче квитка сотрудникам! Это прямое нарушение ст. 136 ТК РФ, за которое предусмотрена административная ответственность.

Утвердите индивидуальную форму бланка в учетной политике предприятия или отдельным приказом руководителя. Проследите, чтобы бланк содержал обязательную информацию:

- Наименование предприятия.

- Период (обычно равен календарному месяцу).

- Информация о работнике. Здесь пропишите должность, ФИО, подразделение и табельный номер сотрудника.

- Информация о расчетах. Удобнее всего представить виде таблицы, которую разделите на следующие части:

- доходы: здесь необходимо указать исчерпывающие сведения обо всех начисленных доходах работника (оклад, стимулирующие и компенсационные выплаты, пособия, отпускные, надбавки, совмещения и прочее);

- удержания: включите в эту часть таблицы НДФЛ, удержание по исполнительным листам, профсоюзные взносы, алименты, добровольные взносы в НПФ и прочее;

- выплаты: укажите даты и суммы перечислений, проведенных в конкретном периоде, авансы, компенсации на питание или сотовую связь, оплату больничного или отпускных в межрасчетный период;

- «Задолженность» или «К выплате»: итоговая табличная часть, в которой посчитана разница между начисленными доходами и произведенными выплатами.

Самостоятельно разрабатывая квиток, вы можете добавить иную информацию. Например, сведения о суммах вычетов по иждивенцам и не только.

Что нужно знать, чтобы правильно рассчитать заработную плату

При трудоустройстве соискатель обязательно оговаривает с работодателем размер зарплаты. И когда работник слышит сумму, он не задумывается, что в реальности выплаты будут другими. Та сумма, которая оговаривается при трудоустройстве — это оклад (фиксированный размер оплаты труда). Он будет отображен в трудовом договоре. Но сколько работник будет получать на руки, зависит от множества факторов.

Вот что нужно брать во внимание:

- Подоходный налог вычитается из средств работника, тогда как страховые отчисления работодатель делает из своих средств.

- Работник может получать аванс.

- Работник может иметь обязанности по выплате алиментов или другим платежам по исполнительным листам.

- К зарплате работника могут применяться надбавки, коэффициенты, ему может быть начислена премия и другие дополнительные выплаты.

Все эти факторы либо увеличивают зарплату на руки, либо уменьшают ее. Забывая о них, нельзя правильно рассчитать подлежащую к выплате сумму.

Способы передачи расчетного листка

Итак, мы определили, что расчетный листок выдавать обязательно. Также определили и структуру документа, обязательные реквизиты и составляющие. Теперь становится актуальным вопрос, как выдавать расчетный листок.

Со штатными работниками проблем не возникает. В «знаменательный» день нужно раздать расчетные листки на руки. А факт вручения завизировать в специальном учетном журнале. Получатель ставит подпись и дату получения.

Что делать, если работника нет на месте в день выдачи расчетного листка? Если наемный специалист в отпуске или приболел, или, например, это внештатный (дистанционный) сотрудник, то порядок выдачи расчетных листов согласуйте заранее.

Например, созвонитесь с отсутствующим специалистом и определите, каким способом ему направить расчетный листок. Допустимы следующие варианты:

- По доверенности получит другое лицо. Например, сотрудник сломал ногу и лежит в больнице. Явиться за расчетным документом он не может, как и получить заработную плату наличными из кассы организации. В таком случае придется подготовить доверенность на получение расчетки и(или) заработной платы. Данный способ используется крайне редко, так как считается проблематичным, в сравнении с другими.

- Направление расчетного листка по почте заказным письмом с описью вложений. Почему именно заказным с описью? Да потому что опись вложения будет являться подтверждением того, что именно расчетный листок был направлен работнику. При условии, что документ был направлен в установленные сроки, опись вложения будет подтверждением того, что работодатель исполнил требования законодательства. Например, если подчиненный обратится в суд. Однако за почтовые услуги придется платить.

- По электронной почте. Самый простой, быстрый и бесплатный способ передачи расчетного листка — это отправка по электронной почте. Данный способ до недавнего времени считался неправомерным, однако ситуация изменилась. Причем отправку расчетных листков по электронной почте можно предусмотреть для всех работников, а не только для отсутствующих или дистанционных. Это небольшая, но все-таки экономия.

Обратите внимание, что просто так отказаться от выдачи бумажных расчетных листков в пользу электронных нельзя. Необходимо такое решение закрепить в коллективном договоре, трудовом договоре с сотрудником либо в отдельном локальном нормативном акте по организации. Такое мнение выразил Минтруд России в Письме от 21.02.2017 № 14-1/ООГ-1560, определив, что отправка расчетных листков по электронной почте не противоречит положениям закона ( ст

136 ТК РФ )

Такое мнение выразил Минтруд России в Письме от 21.02.2017 № 14-1/ООГ-1560, определив, что отправка расчетных листков по электронной почте не противоречит положениям закона ( ст. 136 ТК РФ ).

Также не стоит забывать о том, что расчетный листок содержит персональные данные о заработной плате. И передавать документ через третьих лиц недопустимо. Помимо нарушения действующего законодательства, такой проступок может спровоцировать конфликт внутри коллектива организации. Именно поэтому нужно назначить ответственного за соблюдение порядка выдачи расчетных листков.

Как выглядит расчетный листок и где можно скачать образец?

Унифицированной формы документа, о котором идет речь, федеральным законодательством не утверждено. В целях включения данной формы в кадровый документооборот работодатель вправе задействовать собственные бланки. При этом их нужно составлять, учитывая тот факт, что в нем должен приводиться перечень сведений, поименованных в ст. 136 ТК РФ.

Общераспространенным можно назвать формат расчетного листка, в котором указываются:

1. Расчетный месяц.

2. Ф. И. О., должность получателя зарплаты, подразделение, в котором он работает.

3. Сведения о суммах, из которых складывается зарплата. Например:

- об окладе;

- о надбавках;

- о премиях.

4. Сведения об НДФЛ.

5. Сведения об удержаниях (например, алиментах по исполнительному листу).

6. Сведения о выданных авансах.

7. Сведения о сумме, которая подлежит выплате по состоянию на конец расчетного месяца (с учетом аванса и удержаний).

Отметим, что в отношении расчетного листка законом не установлено требований по его заверению подписью какого-либо из ответственных лиц фирмы-работодателя или печатью. Но документироваться могут, как мы уже знаем, факты получения расчетных листов работниками.

Каждый официально трудоустроенный сотрудник должен получать ежемесячно расчетный листок по заработной плате, бланк и образец заполнения представлены ниже. Этот документ разрабатывается работодателем самостоятельно (стат. 136 ТК) и содержит информацию о начисленном заработке, а также прочих видах вознаграждений, и удержаниях. Форма утверждается во внутреннем локальном акте предприятия.

- ФИО работника, табельный номер, подразделение.

- Периоды начисления.

- Отработанное время за период – часы или дни.

- Составные части зарплаты.

- Прочие начисленные суммы, включая компенсации, премии, командировочные, больничные, пособия, материальная помощь, отпускные и пр.

- Суммы удержаний и основания по ним.

- Порядок расчета.

- Итоговая сумма к выплате «на руки» за период.

Для подтверждения вручения работникам ответственное лицо предприятия должно вести журнал учета расчетных листков или выдавать документ под роспись в отрывной части. День выдачи совпадает с днем окончательного расчета по зарплате, при выплате аванса оформлять расчетные листки не нужно.

Налог на доходы физических лиц

В обязательном порядке сотруднику должна быть предоставлена информация о сумме удержания налога на доходы физических лиц (НДФЛ) из суммы оплаты труда. Ставка налога составляет 13 % от облагаемого дохода.

Часто у сотрудников возникают вопросы о порядке удержания налога из заработной платы. Обывателю сложно понять, какие выплаты облагаются налогом, а какие нет.

Общий облагаемый доход в расчетном листке можно рассчитать, вычтя из итоговой суммы начисленных выплат суммы, которые выплачиваются работодателем, но не облагаются налогом. К часто встречающимся из них относятся:

- пособие по беременности и родам;

- выходное пособие;

- командировочные расходы (за исключением суточных более 700 руб. при поездках внутри страны и 2500 при поездках за рубеж);

- материальная помощь (частично).

Вопреки представлениям многих работников, налог на доходы удерживается из оплаты больничных листов, а также из компенсации за неиспользованный отпуск, которую выплачивают при увольнении.

Если у вас есть дети в возрасте до 18 лет или в возрасте до 24, обучающиеся на дневной форме обучения в образовательных учреждениях с государственной аккредитацией, то вам положен стандартный налоговый вычет на каждого ребенка, на который будет уменьшен облагаемый налогом доход. При этом на первого и второго ребенка вы получите вычет в размере 1400 рублей, и 3000 на третьего и каждого последующего.

Для того чтобы получить вычет, работник должен написать заявление на имя работодателя и приложить к нему копию свидетельства о рождении ребенка, справку об обучении (если ребенок старше 18 лет).

В заключение еще раз напомним о необходимости разработки простого и понятного для рядового работника порядка информирования об оплате труда. Не стоит относиться к этому формально. Это позволит избежать многих вопросов и конфликтных ситуаций.

Бумажные расчетные листки можно не заполнять. Письмом № 14-1/ООГ-1560 Минтруд разрешил выдавать работникам электронные листки. Например, по почте и скайпу. Таким образом, теперь работодатель вправе не выдавать расчетный листок на бумаге. В статье есть бланк и образец листка.

Основные правила выдачи расчетных листков

Найти примерную форму и образец расчетного листка несложно, этот документ должен содержать стандартный набор данных

- Завести на предприятии журнал учета, в котором фиксируется выдача листка каждому сотруднику.

- Организовать раздачу отрывных листов под роспись. И в том, и в другом случае, исключается пропажа листков, каждый документ выдается непосредственно в руки получателю.

- Организовать рассылку по электронной почте. Этот новый способ выдачи листков был подтвержден письмом Минтруда № 14-1/ООГ-1560 – в нем ясно говорится, что выдачи электронной версии листка вместо бумажной не является нарушением прав сотрудников.

Введение электронных версий упрощает и ускоряет документооборот на предприятии, а также позволяет гарантированно отправить документ адресату.

Хотя зарплату по требованиям ТК РФ положено выдавать два раза в месяц, расчетный листок выдается только единожды, после того, как будут окончательно посчитаны все выплаты, надбавки и доплаты, причитающиеся сотруднику.

Приказ об утверждении формы расчетного листка

Форма расчётного листка не закреплена на законодательном уровне. С учётом того, что указанный документ обязательно следует выдавать работнику, любой организации необходимо разработать собственный вариант и утвердить его приказом руководителя.

В приказе должны быть отражены следующие сведения:

- Реквизиты – дата, номер, название документа и тематика;

- Информация об организации – наименование, адрес, место нахождения;

- Ссылка на требования части 2 статьи 136 ТК РФ;

- Установление формы расчётного листка, приложенного к приказу, с указанием даты начала действия данного положения;

- Поручение конкретному работнику обеспечить выдачу расчётных листков работникам за 2 дня до перечисления заработной платы (например, кассиру или бухгалтеру);

- Поручение сотрудникам организации (например, начальникам подразделений) обеспечить ведение журналов выдачи расчётных листков в соответствии с приложением к приказу;

- Возложение контроля за исполнением приказа на одного из бухгалтеров организации;

- Приложения: форма расчётного листа на 1 листе и образец журнала выдачи листков на 1 листе;

- Дата, подпись, должность, фамилия и инициалы руководителя компании.

Обратите внимание! До издания приказа нанимателю следует получить согласие представителей профсоюза на утверждение формы листка в соответствии со статьёй 372 ТК РФ. С приказом под роспись знакомятся работники, которым поручено исполнение документа.

С приказом под роспись знакомятся работники, которым поручено исполнение документа.

Выдача расчётных листков – это не только обязанность нанимателя, закреплённая в законодательстве, но и возможность в простой форме сообщить работникам данные об их текущем заработке.

Расчетный лист по заработной плате

— обязательный элемент кадрового документооборота. Изучим особенности его применения подробнее.

Форма оформления

В соответствии с письмом Минтруда от 21 февраля 2017 г. равнозначными считается листок и в бумажной, и в электронной форме. Порядок и правила выдачи.

В соответствии с письмом Минтруда от 21 февраля 2017 г. равнозначными считается листок и в бумажной, и в электронной форме. Порядок и правила выдачи.

Порядок использования электронного вида документа (к примеру, отправка на корпоративный почтовый ящик) обязательно закрепляется в трудовом соглашении или локальном акте компании.

Типового бланка расчетного листка не разработано, строгих требований к его внешнему виду не предъявляется, поэтому работодатель самостоятельно разрабатывает удобный для себя документ.

Главное, чтобы в листе были отражены все необходимые данные о составляющих заработной платы.

Заполнение бланка листа по зарплате

Еще с 2013 года единая форма расчетного листка отменена, тем самым предоставляется возможность организациям самостоятельной разработки бланка документа с учетом специфики их деятельности.

Индивидуальная форма бланка обозначается в учетной политике компании или отдельным распоряжением директора.

Но при этом, в бланке должны присутствовать обязательные сведения:

- наименование юридического лица;

- период, за который выдается расчетный листок (обычно календарный месяц);

- сведения о работнике: должность в соответствии со штатным расписанием, ФИО трудящегося, отдел (подразделение) и табельный номер.

Затем заполняются данные о расчетах по зарплате, разделенные на части и оформленные в виде таблицы:

- доходы (окладная часть, премии, стимулирующие и компенсационные выплаты, пособия, отпускные, различные надбавки, совмещения);

- удержания: НДФЛ, удержание по исполнительным документам, профсоюзные взносы, алименты, добровольные взносы на накопительную часть в ПФР;

- выплаты: указывается день и денежные средства, перечисленные в данном месяце (аванс, компенсации обедов, сотовой связи, оплата листка нетрудоспособности, отпускных в межрасчетный период);

- задолженность по заработной платы или к выплате: финальная часть таблицы, где выводится разница между начисленными доходами и осуществленными выплатами.

Самостоятельно разработанная форма листка по зарплате позволяет добавить также иные сведения (суммы налоговых вычетов по иждивенцам).

Получают расчетный документ все категории сотрудников:

- основные;

- работники, выполняющие трудовые обязанности дистанционно;

- совместители;

- трудящие, выполняющие работу на дому.

Разработка бланка расчетного листа входит в обязанность работодателя, использовать можно форму, представленную в бухгалтерской программе.

Электронный формат

Письмом Министерства труда РФ №14-1/ООГ-1560 от 21 февраля 2017 года разъясняется возможность уведомления работодателем подчиненных о составляющих его заработной платы при помощи электронной почты.

Данный формат донесения информации до трудящегося не противоречит законодательству, но этот факт должен быть прописан в локальных актах фирмы.

Также выдачу расчетных листков в электронном виде можно обозначить в коллективном трудовом договоре, в дополнительном соглашении к действующему контракту.

Также выдачу расчетных листков в электронном виде можно обозначить в коллективном трудовом договоре, в дополнительном соглашении к действующему контракту.

Электронную форму документа можно отправить на электронную почту, открыть ее в специализированном программном комплексе, выложить в личном кабинете сотрудника.

Сначала следует разобраться с программными комплексами.

Организация может предоставить специалистам возможность просмотра расчетного листка в электронном виде в сети Интернет, а также распечатать его на бумаге.

Для этого работодателем предоставляется каждому подчиненному персональный пароль для осуществления доступа в программу по формированию «расчеток». Каждая штатная единица получает доступ лишь к своим персональным данным.

Допускается изменение ранее утвержденного в организации положения о форме расчетного листка. Поправки закрепляются приказом, с текстом которого знакомят каждого сотрудника под роспись.

Эти перемены не ухудшают положение трудящихся, а, значит, не требуют направления им уведомления за 2 месяца до вступления поправок в силу (статья 74 ТК РФ).

Введение электронных версий расчетного листка приводит к ускорению документооборота в компании и гарантирует отправку бланка адресату.

Для чего он нужен?

Получая расчетный листок при увольнении, сотрудник может узнать все составляющие своей заработной платы и итоговую сумму, которую ему выплатит работодатель при расчете в последний рабочий день.

Мнение эксперта

Лебедев Сергей Федорович

Юрист-практик с 7-летним опытом. Специализация — гражданское право. Большой опыт в защите в суде.

За счет детализации всех начислений и удержаний у сотрудника есть возможность определить, имеются ли какие-либо несоответствия в выплатах, указанных в бланке, с теми, которые полагаются ему в соответствии с трудовым договором и нормами ТК РФ.

Расчетный листок позволяет сделать максимально прозрачными отношения между работодателем и сотрудником относительно оплаты труда. Сотрудник при выявлении недочетов в выплатах может взыскать с работодателя недостающую сумму, а работодатель в случае неправомерного предъявления претензий по поводу произведенных начислений может доказать свою правоту, предъявив расчетный лист.

Слово закона

Рассмотрим, что говорит закон по поводу расчетного листка и необходимости его применения.

Что это за документ?

Расчетный лист – это официальный документ, служащий для информирования трудящихся о:

- размере заработной платы;

- структуре дохода, включая все начисления и удержания;

- “чистом” доходе за минусом всех удержаний;

- размере удержанного НДФЛ и др.

По сведениям из расчетного листа работник может получить комплексную информацию о своей зарплате.

В каких случаях и для чего используется?

Ст.136 ТК РФ содержит важное указание для работодателей. Так, согласно положениям указанной статьи, выплата зарплаты во всех случаях должна сопровождаться уведомлением сотрудника в письменной форме о:. Так, согласно положениям указанной статьи, выплата зарплаты во всех случаях должна сопровождаться уведомлением сотрудника в письменной форме о:

Так, согласно положениям указанной статьи, выплата зарплаты во всех случаях должна сопровождаться уведомлением сотрудника в письменной форме о:

- структурных элементах зарплаты, выплаченной за расчетный период;

- суммах, начисленных трудящемуся, в том числе денежных компенсаций за факты несоблюдения работодателем регламентированных сроков выплаты зарплаты;

- удержаниях, произведенных в силу исполнительных листов, судебных решений, заявлений работника или приказов руководства организации;

- общей сумме к выплате (“чистая” зарплата).

Следом сказано, что форма утверждается непосредственно работодателем с учетом мнения профсоюза.

И хотя в статье не сказано, что работников обязательно оповещать именно посредством расчетного листка, из буквального смысла законодательных положений можно сделать такой вывод.

Таким образом, расчетный листок по заработной плате используется:

- во всех случаях при выплате зарплаты или иного вознаграждения работнику;

- в произвольной форме (унифицированной формы нет);

- только в письменном виде (устная форма оповещения не допускается).

Положен ли при увольнении?

Ст

136 ТК РФ указывает, что листок должен выдаваться под роспись при каждом случае выплаты дохода, причем неважно какого – зарплата или аванс

Аб. 4 ст.84.1 ТК РФ устанавливает, что в дату прекращения трудовых правоотношений трудящемуся выдаются:

- трудовая книжка;

- все невыплаченные ранее суммы (окончательный расчет);

- заверенные работодателем документы, которые в дальнейшем могут потребоваться работнику (и которые так или иначе связаны с исполнением трудовой функции).

Из смысла норм закона следует вывод, что работодатель обязан выдать работнику листок в день увольнения.

Нужен ли при перечислении зарплаты на карту?

В силу положений Письма Роструда от 18.03.2010 № 739-6-1, порядок выдачи листов в случае, если выплата дохода осуществляется путем перечисления средств в кредитную организацию, определяется руководством компании.

Важно! Предусмотреть порядок выдачи листков при выдаче зарплаты на банковские карты можно в приказе руководителя, определяющем форму листка

Обязаны ли их выдавать?

Обязательны ли расчетные листки?

Таким образом, каждому трудящемуся нужно выдавать лист при выплате дохода – аванса, зарплаты или иного вознаграждения за труды.

Кто составляет?

Расчетный лист обязан составить специалист бухгалтерской службы или иной сотрудник предприятия, так или иначе имеющий доступ к сведениям о полагающихся конкретному работнику выплатах.

Ни руководитель, ни даже бухгалтер компании не обязаны ставить на листке свою роспись. Более того, в документе даже не проставляется печать организации.

Связано это с тем, что листок носит исключительно информационный характер и не удостоверяет факт получения тех или иных выплат.