НДС при экспорте в страны ЕАЭС и другие государства

Повторим, что пониженный НДС при экспорте товаров приносит бизнесу выгоду, за которую он обязан отчитаться перед инспекцией ФНС. Доказать право на 0-процентный налог — ответственность экспортера.

Чтобы использовать нулевую ставку НДС при экспорте, необходимо предоставить инспекторам все документальные основания за 180 суток с даты отгрузки продукции. Перечень доказательств зависит от государств, где планируют реализовать товары.

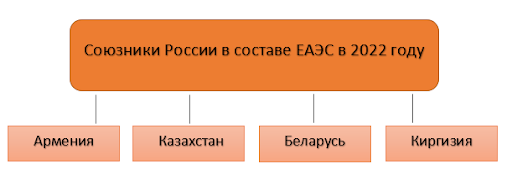

Первый вариант — государства Евразийского экономического союза. Кроме России, в список участников входят:

Cписок участников ЕАЭС

Cписок участников ЕАЭС

Договор о Евразийском экономическом союзе участники подписали в 2014 году. РФ сотрудничает с членами союза на особых условиях, которые нужно учесть при любых экспортных операциях:

- Продукцию экспортируют по 0-процентному налогу. Отказаться от льготного НДС при экспорте нельзя.

- Пункты Договора о ЕАЭС приоритетнее норм Налогового кодекса РФ. При возможных спорах стороны будут руководствоваться преимущественно положениями договора, а не российским законодательством.

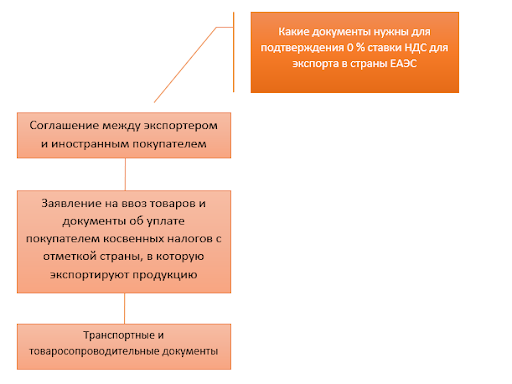

- Среди документов о подтверждении 0-процентного налога продавцу необходимо предоставить:

- заявление на ввоз экспортной продукции;

- подтверждение погашения косвенных налогов покупателем.

На документах необходима отметка государства, в которое поставляют продукцию.

Список документации здесь отличается от перечня при экспорте российских товаров в другие страны. Чтобы использовать нулевую ставку, экспортер обязан подготовить для налоговой:

Основные документы для обоснования пониженного НДС при торговле у участников ЕАЭС

Основные документы для обоснования пониженного НДС при торговле у участников ЕАЭС

ФНС и таможенная служба используют взаимный электронный документооборот. Поэтому экспортеру не обязательно передавать документацию в бумажном виде — это можно сделать электронно.

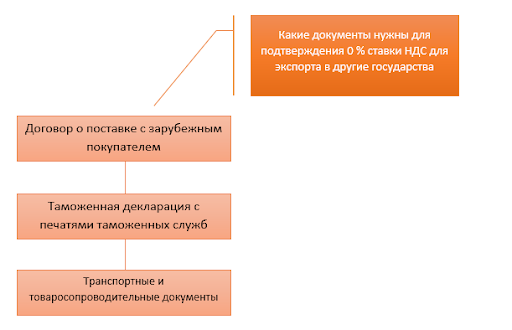

При торговле в остальных государствах специальных условий нет. Здесь нулевую ставку обосновывают с помощью следующих документов:

Обязательные документы для обоснования пониженного НДС при торговле в других странах

Обязательные документы для обоснования пониженного НДС при торговле в других странах

Нулевая ставка НДС при экспорте

Итак, нулевую ставку НДС можно применить для следующих экспортных операций:

- транспортировка товара за границу для дальнейшей реализации;

- покупка материалов, услуг и других ресурсов на создание товара, предназначенного для экспорта;

- приобретение товаров для последующего экспорта.

Ставку не назначают по умолчанию. Недостаточно просто вывезти экспортную продукцию из страны и продать ее за рубежом. Чтобы воспользоваться пониженной ставкой НДС, нужно самостоятельно известить ФНС о своем праве на льготу.

Чтобы реализовать товар за границей, не переплачивая за НДС с экспорта, нужно соблюдать определенный порядок. Сначала экспортер отгружает продукцию и оформляет счет-фактуру, указывает в нем 0-проценый размер НДС, но не регистрирует ее в книге продаж. Затем продавцу дается 180 суток, чтобы собрать документацию для обоснования пониженного НДС с экспорта.

180 суток — время для признания базы по НДС при экспорте.

Налоговая база по НДС при экспорте признается последним числом квартала, в котором подготовят документацию. Счет-фактуру с 0-процентным налогом регистрируют в том же периоде.

Если экспортер успеет вовремя подтвердить ставку, счет-фактуру с 0-процентным косвенным налогом регистрируют в книге продаж за тот же квартал, когда подали подтверждающие документы.

Страховые взносы для участников проекта «Сколково»

Начиная с 1-го числа месяца получения статуса участника проекта «Сколково» организация может применять пониженные тарифы страховых взносов в совокупном размере 14%.

Упомянутые пониженные тарифы страховых взносов применяются участниками проекта «Сколково», если:

- совокупный размер полученной прибыли не превышает 300 млн рублей;

- годовой объем выручки от реализации товаров, работ, услуг, имущественных прав составляет не более 1 млрд рублей.

С 2021 года для российских ИТ-организаций устанавливаются пониженные тарифы страховых взносов в совокупном размере 7,6%.

Право на пониженные тарифы страховых взносов, возникает, если:

- есть документ о государственной аккредитации организации, осуществляющей деятельность в области ИТ;

- выполнено условие о доле доходов от основного вида экономической деятельности в области информационных технологий – не менее 90% в сумме всех доходов;

- численность работников организации составляет не менее 7-ми человек.

При этом Минфин обращает внимание, что в доле доходов от осуществления деятельности в области ИТ, организация может учитывать только доходы от оказания услуг или выполнения работ по сопровождению лишь тех программ для ЭВМ, баз данных, разработку или адаптацию, или модификацию которых осуществляла сама организация, а не третьи лица (письмо Минфина России от 27.11.2020 № 03-15-06/103618)

Если одновременно есть право на льготы для участников «Сколково» и ИТ-компаний

Организация, которая одновременно выполняет все условия для применения преференций по НДС, налогу на прибыль организаций и страховым взносам как участник проекта «Сколково» и как IT-организация, может самостоятельно выбрать, какие льготы ей использовать.

При этом выбор плательщиком преференций по одному из налогов или страховым взносам не ставится в зависимость от применения преференций по другим налогам или страховым взносам.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Фонд делает все возможное, чтобы осуществление научной деятельности в центре было максимально комфортным. Участники проекта не только пользуются массой полезных ресурсов, но и получают льготы по налогам. Резиденты «Сколково» не платят НДС, налог на прибыль и имущество организаций. Некоторые страховые ставки снижены, другие совсем аннулированы. Также компании в составе проекта имеют ощутимые привилегии по таможенным платежам. В нашей статье мы расскажем об особенностях налогообложения резидентов «Сколково», как получить и продлить льготы.

Изменения для участников системы прослеживаемости

Для налогоплательщиков, которые работают с прослеживаемыми товарами, изменений больше. У них есть обязанность заполнять дополнительные графы в табличной части.

Графа 11 изменила название на «Регистрационный номер декларации на товары или регистрационный номер партии товаров, подлежащих прослеживаемости» (ранее называлась «Регистрационный номер таможенной декларации». Она заполняется одним из двух реквизитов:

- РНПТ, если счёт-фактура по прослеживаемым товарам;

- регистрационный номер декларации, если по другим товарам.

В одном документе могут быть собраны сведения как по прослеживаемым, так и не по прослеживаемым товарам.

В графы 12 и 12а заносится единица измерения товара. Она определяется по ОКЕИ. В графу 13 — количество товара, подлежащего прослеживаемости, в соответствующих единицах измерения.

Для большинства прослеживаемых товаров показатели граф 2, 2а и 12, 12а будут совпадать. Но так как у прослеживаемых товаров с одинаковым наименованием, единицей измерения и ценой могут быть различные РНПТ, в форме счёта-фактуры можно составить к одной строке счёта-фактуры несколько подстрок граф 11–13. Именно поэтому графы 12 и 13 выделены отдельно от граф 2 и 3.

Пример заполнения с несколькими партиями одного товара:

Корректировочный счёт-фактура тоже изменился:

- добавили графы 10 и 10а— код и наименование страны происхождения товаров (если в исходном счёте-фактуре эти реквизиты не заполняли, в корректировочном тоже заполнять не нужно)

- новые графы 11–13 заполняются аналогично обычному счёту-фактуре. Только по графе 13 указывают не первоначальное количество отгруженных товаров, а разницу между их количеством до и после корректировки.

Ошибки в счетах-фактурах, если они допущены в реквизитах прослеживаемости, не будут влиять на право получить налоговые вычеты по НДС. Но так как товары находятся на контроле ФНС, в этом случае велика вероятность получения требований из инспекции по предоставлению пояснений.

Вычет экспортного НДС

Экспортеры так или иначе тратят деньги на продукцию, которую будут продавать за рубежом — они или сами ее производят, или закупают у других поставщиков. В каждом случае они уплачивают НДС. Если при этом они не платят НДС при экспорте, образуется сумма к вычету.

Рассчитывать на вычет по НДС правомерно только при соблюдении следующих условий:

- продукция, при покупке которой уплатили НДС, используется для экспорта, и продавец может подтвердить это документально;

- товар отражен в учете бизнеса;

- у продавца есть все счета-фактуры, подтверждающие уплату НДС.

Если все требования соблюдены, продавец может направить налог к вычету. Срок появления такого права зависит от вида товаров и подтверждения ставки НДС при экспорте. Возможны три случая:

- Экспортер продает несырьевые товары. Здесь он может заявить о вычете в том же квартале, когда отгрузил продукцию и оформил счет-фактуру.

- Экспортер продает сырье и успел подтвердить ставку 0 НДС при экспорте. Тогда момент вычета наступает в последний день квартала, в котором он подготовил документы.

- Продавец не успел подтвердить налог при экспорте сырьевых товаров. Тогда право на вычет появляется в день отгрузки продукции.

При экспорте несырьевых товаров вычет по налогу принимается по стандартным правилам. Однако нулевой размер ставки вовсе не значит, что продавец освобождается от НДС с экспорта. Он также обязан подготовить документацию, оформить счета-фактуры, заполнить декларацию НДС. Именно поэтому за ним сохраняется возможность подачи на вычет.

Разделы декларации по НДС

Стандартный бланк декларации по НДС состоит из 12 разделов. В полном объёме они никогда не заполняются. Обычно те, кто сдаёт декларацию по НДС (плательщики на ОСНО), ограничиваются титульным листом и четырьмя разделами — 1, 3, 8, 9.

Мы перечислили, что в них включается, в отдельной таблице:

| № | Наименование | |

|---|---|---|

| 1 | Титульный лист (ТЛ) | ИНН, КПП (только для организаций), номер страницы, код отчётного периода, год, код ИФНС, код учёта по месту нахождения, наименование организации, и т.д. — типовой перечень реквизитов, указываемых во всех налоговых отчётах |

| 2 | Раздел 1 — Сумма налога, подлежащая уплате в бюджет (перечислению из бюджета) по данным налогоплательщика | Три группы показателей — наименование, код строки и значения. Надо указать код ОКТМО, КБК и рассчитанные суммы НДС. Это итоговый раздел, данные в который попадают из других, поэтому заполняется в последнюю очередь |

| 3 | Раздел 3 — Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 1-4 статьи 164 Налогового кодекса Российской Федерации | Включается сумма НДС:

|

| 4 | Раздел 8 — Сведения из книги покупок об операциях, отражаемых за истекший налоговый период | Расшифровываются суммы применённых в отчётном квартале вычетов, которые попали в книгу покупок |

| 5 | Раздел 9 — Сведения из книги продаж об операциях, отражаемых за истекший налоговый период | Расшифровываются суммы начисленного НДС к уплате, которые отразились в книге продаж |

При отсутствии деятельности в отчётном квартале сдаётся нулевая декларация по НДС, состоящая из титульного листа и раздела 1.

Применение других разделов зависит от категории плательщика и конкретной ситуации:

- Так, раздел 2 заполняют налоговые агенты. Тут указывается налог, который подлежит уплате за другого налогоплательщика — принципала, агентом которого выступил декларант. Сколько принципалов, столько и отдельных листов раздела должно быть в декларации.

-

Разделы 4, 5 и 6 относятся, в основном, к экспортным сделкам. Каждый из них оформляется по конкретному основанию:

- раздел 4 — когда у налогоплательщика сформирован пакет документов, обосновывающий применение нулевой ставки НДС;

- раздел 5 — при заявке на вычеты налога, по которым уже есть подтверждение обоснованности применения нулевой ставки НДС;

- раздел 6 — если декларант не собрал в установленный срок все необходимые документы для обоснования нулевой ставки НДС.

- Раздел 7 касается не облагаемых НДС операций, которые указаны в . Счета-фактуры при этом не выписываются, но данные по операциям нужно учесть в декларации.

- Разделы 10 и 11 заполняют компании и ИП, которые занимаются посреднической деятельностью — комиссионеры, агенты, застройщики, экспедиторы. Расчёт НДС производится только с суммы их вознаграждения. Раздел 10 — при получении счёта-фактуры с НДС, раздел 11 — при его выставлении.

- Раздел 12 предназначен для организаций и ИП, которые не применяют ОСНО, но в отчётном периоде выставляли счета-фактуры с НДС. В этом разделе нужно прописать наименование и реквизиты контрагентов и суммы выставленных им счетов-фактур.

При подаче корректировочной декларации, заполняются все разделы из исходного варианта — как правильные, так и с исправлениями. Ставится номер корректировки (001, 002, и т.д).

Декларация по НДС за 2022 год уже сдана, и к первому отчёту за 2023 год нужно основательно подготовиться — проверить расчёты с контрагентами, сверить наличие счетов-фактур со списком в книгах покупок и продаж.

Всех своих поставщиков стоит регулярно проверять на надёжность и добросовестность. В противном случае ИФНС откажет в вычете НДС и дополнительно наложит штраф.

В этом вам поможет специальный сервис «Проверка контрагентов» интернет-бухгалтерии «Моё дело». Вовремя полученная негативная информация о партнёре позволить сэкономить сотни тысяч рублей на штрафах и санкциях.

Простой и удобный интерфейс нашего сервиса даёт возможность легко заполнить любую налоговую декларацию или отчёт на актуальном бланке. Мастер подсказок с функцией автозаполнения подтягивает нужную информацию из учётной системы, что существенно экономит время и избавляет от возможных ошибок.

Кроме того, наши эксперты готовы прийти на помощь при возникновении любых проблем и вопросов по бухучёту, налогообложению и кадрам. Они всегда на связи в режиме 24 на 7.

Попробуйте наш сервис в деле — предлагаем три дня бесплатного доступа к полному функционалу системы.

Когда заполняется раздел 4 налоговой декларации по НДС

Плательщики НДС при применении ставки НДС 0% обязаны документально подтвердить право на ее применение. Операции, облагаемые по ставке 0%, перечислены в п. 1 ст. 164 НК РФ. Преимущественно это экспорт товаров и работ (услуг).

На сбор подтверждающих документов налогоплательщику дается 180 календарных дней. Перечень требуемых документов и дата, с которой отсчитывается срок, установлены в ст. 165 НК РФ и зависят от вида деятельности.

Если в установленный срок все необходимые документы собраны, в состав декларации по НДС включается раздел 4. Раздел заполняется за тот квартал, в котором собраны все документы. Подготовленный пакет документов или их реестр (п. 15 ст. 165 НК РФ) представляется в инспекцию вместе с декларацией.

Налоговики дополнительно просят внести данные по подтверждаемому экспорту в программу ПИК НДС. Законом такая обязанность не установлена, но чтобы избежать излишних придирок со стороны контролеров, стоит пойти им навстречу.

Если собрать нужные документы в срок не удалось, то за период, в котором были отгружены товары (работы, услуги), представляется уточненная декларация с заполненным разделом 6. Исчисленный с неподтвержденного экспорта НДС организация вправе уменьшить на сумму входящего НДС, относящегося к этим операциям (п. 10 ст. 171 НК РФ). Кроме налога в бюджет следует перечислить пени. Пени начисляются со 181-го дня до дня уплаты налога или до дня подачи декларации, в которой ставка 0% будет подтверждена.

Возврат налога и применение нулевой ставки

Если компания работает внутри страны, то, когда она приобретает товар, НДС рассчитывается и закладывается в стоимость по умолчанию. При продаже или перепродаже такого товара организация обязана начислить к уплате НДС по ставке 10% или 20% от стоимости. Лишь немногим организациям внутри страны предлагаются налоговые льготы. Чаще всего преференциями пользуются в особых экономических зонах и на территориях опережающего развития.

Но дело обстоит иначе, если организация расширяет свою географическую представленность и выходит на внешние рынки. Российские экспортеры не освобождаются от уплаты НДС, но им предоставляется налоговая преференция. Российский экспортер обязуется оплатить налог по ставке 0%. Помимо экспорта, согласно статье 151 Налогового Кодекса, преференция в виде нулевой ставки распространяется на несколько других таможенных операций, связанных с хранением.

Ситуация при продаже товара в России. Если планируется сбыт товара внутри страны, то сумма сделки составит 190 000 рублей, с учетом налога (20%) 38 000 рублей. От такой сделки необходимо перечислить в бюджет страны: 38 000 – 20 000 = 18 000 рублей. Прибыль от рассмотренной сделки — 40 000 рублей. Однако с учетом НДС к уплате чистая прибыль составит 22 000 рублей.

А теперь рассмотрим ситуацию с теми же исходными данными, но в случае продажи за рубеж — например, в Беларусь. Сумма продажи также составляет 190 000 рублей, однако при экспорте, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо нулевой ставки, организация также возвращает входной налог, который был уплачен при закупке. Таким образом, если доход организации составляет 40 000 рублей, можно рассчитать чистую прибыль. Для этого нужно прибавить возмещенный налог и получить величину чистой прибыли в размере 60 000 рублей.

Отказ от 0 ставки НДС при экспорте

Применение нулевой ставки НДС при экспорте — мера поддержки и добровольная возможность. Бизнес сам решает, пользоваться ли ему такой возможностью. Перевозить товары из России за границу и применять при этом минимальную ставку НДС он не обязан — за небольшим исключением.

Отказ от льготной ставки допускается при экспортных операциях с любыми государствами, кроме участников ЕАЭС. При реализации товара в странах ЕАЭС косвенный налог обязательно составляет 0 %.

Случается, предприятия отказываются от льготных ставок, потому что их нужно подтверждать, а на оформление и подготовку документов уходит много времени и сил. Если бизнесу не обременительно платить НДС по одной из стандартных ставок, он вправе сэкономить ресурсы и отказаться от льготы.

Отказ зависит от следующих факторов:

Условия, при которых можно отказаться от пониженного НДС

Условия, при которых можно отказаться от пониженного НДС

Чтобы не платить 0-процентный косвенный налог, нужно не подавать документы для обоснования льготы. НДС с экспорта в таком случае начислят позже по стандартным правилам — по ставке в 10 или 20 процентов.

Порядок заполнения декларации по НДС 2022 года

Декларация по НДС в 2022 году состоит из 12-ти разделов. Каждый из разделов документа имеет свои правила и порядок заполнения.

Раздел 1 является заключительным разделом, в котором плательщик НДС отражает суммы, подлежащие уплате или возмещению по результатам бухгалтерского/налогового учета и по сведениям из раздела 3-6 декларации.

Строка 020 — записывается КБК (код бюджетной классификации) по этому виду налога. КБК для НДС вы можете посмотреть в тексте этой статьи.

Строка 030 — заполняется исключительно налогоплательщиком-льготником, освобожденным от НДС, выставившим счет фактуру.

Строка — 040 и 050 — суммы, полученные по расчету налога. При положительном результате заполняется строка 040, при отрицательном итоге (подлежит возмещению из бюджета) строка 050.

Раздел № 1

В случае если за отчетный налоговый квартал были произведены операции, не подлежащие налогообложению и исключительно на территории РФ, налогоплательщик заполняет только 1-й и 7-й разделы декларации. Другие разделы не заполняются.

Раздел № 2

В случае если гражданин является налоговым агентом, он заполняет 2-й раздел документа (статья 161 НК РФ). Если налогоплательщик в указанный период совершал операции, не прописанные во втором разделе, то заполняются другие разделы документа, которые соответствуют его деятельности.

Раздел № 3

Данный раздел заполняется в случае выполнения налогоплательщиком операций, облагаемых НДС (статья 164 НК РФ). Декларация, предоставляемая иностранной организацией (фирмой или предприятием), должна быть дополнена приложением № 2.

Раздел 3 заполняется при расчете сумм НДС по операциям, которые облагаются по ставкам 18, 10 процентов или расчетным ставкам.

Строки — 010–040 – сумма реализации, то есть налоговая база.

Строка — 070 — полученные авансы в счет предстоящих поставок.

Строка — 080 — сумма, подлежащая восстановлению, в том числе в отношении авансов (строка 090) и в отношении операций по ставке 0% (строка 100).

Строка — 118 — общая сумму налога.

Строки — 120-190 – суммы к вычету:

- сумма входного НДС при покупке товаров, работ услуг строка — 120;

- НДС при оплате авансов покупателю в счет предстоящих поставок строка — 130;

- НДС, начисленный при проведении СМР для себя строка — 140;

- НДС, уплаченный на таможне при ввозе товаров в Россию строка — 150;

- НДС, уплаченный при ввозе в Россию из Таможенного союза – строка 160;

- НДС, начисленный продавцом с авансов, который продавец принимает к вычету после отгрузки товаров (выполнения работ, оказания услуг) строка — 170;

- НДС, уплаченный налоговым агентом – строка 180;

- сумма всех строк 120-180 – строка 190;

- по строкам 200-210, вы получите сумму НДС, к уплате или возмещению.

Раздел № 4

В этом разделе перечисляются все произведенные операции, имеющие нулевую ставку НДС (в соответствии с НК РФ) или не подлежат налогообложению.

Раздел № 5

Чтобы избежать дополнительной подачи документов, подтверждающих проведение операций с нулевым НДС, в налоговых вычетах Раздела№ 5 декларации указываются все суммы налогов, которые были уплачены по нулевым НДС.

Раздел № 6

В разделе прописывается информация обо всех проведенных операциях, не имеющих статуса облагаемых по нулевым НДС. В случае если в указанный период такие операции не проводились, 6-й раздел заполнять не нужно.

Раздел № 7

В этом разделе должны быть перечислены все операции, не подлежащие налогообложению. Сюда вносится перечень услуг, продукции, операций реализованных и предоставленных за пределами РФ.

В полях, которые не заполняются (при отсутствии данных) ставится прочерк.

Раздел 7 заполните, если у вас в периоде осуществлялись операции, которые не облагаются НДС по статье 149 НК РФ. На данные операции все равно необходимо заполнять декларацию, при том, что по ним организации не выставляют счета-фактуры.

Разделы № 8 и № 9

Данные разделы отражают сведения, которые указаны в книге покупок и книге продаж.

Приложение 1 к Разделам 8 и 9 заполняется по аналогии с дополнительными листами книги покупок и книги продаж.

Что делать, если не успел подтвердить ставку НДС при экспорте

Если экспортер не успеет документально доказать основания для пониженного НДС, последствия будут такими:

- Вместо 0 процентов ему доначислят налог по ставкам 10 или 20 процентов и дополнительно назначат пени за неуплату НДС с экспорта.

- Сумму НДС рассчитают за период отгрузки товара.

- Продавец составит новый счет-фактуру, отразит положенный НДС от экспорта и зарегистрирует его в том квартале, на который пришлась отгрузка продукции.

Экспортеру придется подавать уточненную декларацию НДС и указать в ней все действия по товарам с необоснованной льготной ставкой.

Позднее продавец сможет вернуть свое право использовать пониженную ставку. Если он в итоге подаст документы для пониженного НДС с экспорта, то налог можно будет принят к вычету. Уплаченные пени при этом возврату не подлежат.

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Оставить заявку

Возмещение НДС при экспорте товаров

Инспекция ФНС не возместит деньги без оснований. Сначала она убедится в правомерности возврата — проверит все документы для обоснования нулевой ставки и устроит камеральную проверку.

Проверять будут не конкретный контракт с минимальным НДС с экспорта, а весь налоговый период, в котором она была совершена. Что будут анализировать инспекторы:

- условия и ресурсы, необходимые для экспорта заявленных товаров — склады, офисное помещение, оборудование, работники соответствующей квалификации;

- документы, необходимые для операций — договоры о сделках, лицензии, счета и др.;

- документы, подтверждающие транспортировку продукции из точки А в точку Б — соглашения о перевозке, акты приемки-передачи.

Если результаты не убедят сотрудников ИФНС, они могут запросить дополнительные сведения у покупателей или поставщиков. Проверка может длиться до трех месяцев. После этого у ИФНС есть неделя на вынесение решения. Если инспекция убедится в чистоте сделки и правомерности нулевой ставки, она согласится с возмещением входного НДС.

Экспортер может выбрать формат возмещения — получить деньги на расчетный счет или зачесть их в долги по федеральным платежам. Для второго варианта нужно подать соответствующее заявление в течение 5 дней после того, как ФНС объявит о решении. Если за это время никаких заявлений в инспекцию не поступит, она перечислит деньги на счет плательщика.