Расшифровка строки 1170 баланса

Фирма, помимо своей основной деятельности, вкладывает свободные средства в ценные бумаги, покупая их на фондовых рынках, делает финансовые вливания в уставные капиталы иных организаций, предоставляет займы иным организациям, — все эти операции, срок осуществления которых более 365 дней, консолидируются в строке бухгалтерского баланса. Детальная расшифровка содержания строки будет описана в этой статье.

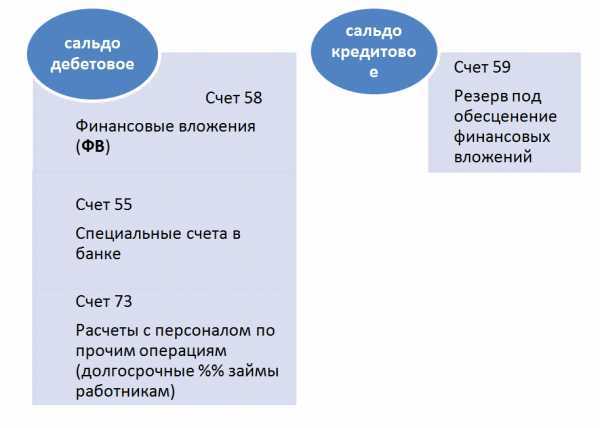

В строке отображается стоимость актива, учет которого ведется по следующим счетам:

Расшифровка содержания

Принимаются к учету активы, отвечающие следующим требованиям:

- Право собственности на них оформлено документально;

- Учтен переход финансовых форс-мажоров, связанных с волатильностью ценных бумаг в долгосрочном периоде;

- Предполагается получение прибыли в виде %%, дивидендов или увеличения стоимости.

В рассматриваемой строке отображаются следующие операции:

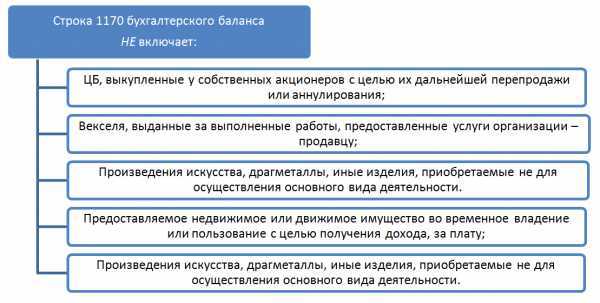

К долгосрочным ФВ, подлежащим учету по рассматриваемой строке не относятся следующие активы:

Порядок учета

Аналитика организовывается следующим образом:

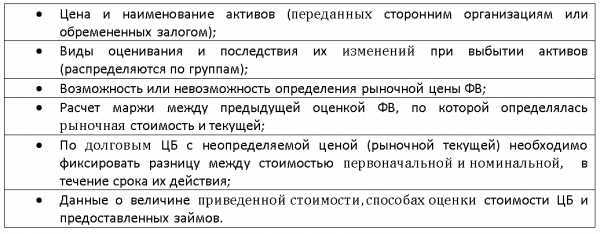

При учете ЦБ необходимо отобразить следующую обязательную информацию:

При учете иных долгосрочных ФВ необходимо раскрыть в бухгалтерской отчетности следующую информацию:

При расчете резервирования под ФВ в бухгалтерских документах необходимо отображать следующие данные:

Вся дополнительная учетная информация по долгосрочным ФВ описывается в приложениях к балансу и отчету о прибылях и убытках.

Необходимость

Создание резервирования является необходимой «подстраховкой» для организации, и является обязательным условием при наличии следующих предпосылок, говорящих об ФВ:

- За отчетный период нет существенного повышения;

- В течение текущего периода ФВ значительно уменьшалась;

- За две последних отчетных даты, существенно превышает расчетную величину.

При расчете долгосрочных ФВ вычисляется разница между учетной и созданным резервированием. Проверка по проводится в конце года, и при необходимости, в промежуточные отчетные даты.

Важно!

Согласно правилу наличного расчета, на покупку ЦБ не может расходоваться кассовая выручка от продажи товаров или оказания услуг.

Уплаченный НДС в дополнительных расходах при покупке ЦБ не принимается к вычету, а включается в стоимость ФВ.

При выдаче займа в рассматриваемой строке отображается только сумма ФВ, а полученные проценты относят к дебиторской задолженности.

Определение удельного веса

Физическая величина, являющаяся отношением веса материала к занимаемому им объему, называется УВ материала.

Материаловедение ХХI века далеко ушло вперед в и уже освоены технологии, которые каких-то сто лет назад считались фантастикой. Эта наука может предложить современной промышленности сплавы, которые отличаются друг от друга качественными параметрами, но и физико-техническими свойствами.

Для определения того, как некий сплав может быть использован для производства целесообразно определить УВ. Все предметы, изготовленные с равным объемом, но для их производства был использованы разные виды металлов, будут иметь разную массу, она находится в четкой связи с объемом. То есть отношение объема к массе это есть некое постоянное число, характерная для этого сплава.

Для расчета плотности материала применяют специальную формулу, имеющую прямую связь с УВ материала.

Кстати, УВ чугуна, основного материала для создания стальных сплавов, можно определить весом 1 см3, отраженного в граммах. Тем больше УВ металла, тем тяжелее будет готовое изделие.

Разница между весом и массой

В чем состоит разница между весом и массой. На самом деле в быту, она не играет ни какой роли. В самом деле, на кухне, мы не делаем развития между весом курицы и ее массой, но между тем между этими терминами существуют серьезные различия.

Эта разница хорошо видна при решении задач, связанных с перемещением тел в межзвездном пространстве и ни как имеющим отношения с нашей планете, и в этих условиях эти термины существенно различаются друг от друга.Можно сказать следующее, термин вес имеет значение только в зоне действия силы тяжести, т.е. если некий объект находиться рядом с планетой, звездой и пр. Весом можно называть силу, с которой тело давит на препятствие между ним и источником притяжения. Эту силу измеряют в ньютонах. В качестве примера можно представить следующую картину — рядом с платным образованием находиться плита, с расположенным на ее поверхности неким предметом. Сила, с которой предмет давит на поверхность плиты и будет весом.

Масса и вес

Масса тела напрямую связана с инерцией. Если детально рассматривать это понятие то можно сказать, что масса определяет размер гравитационного поля создаваемого телом. В действительности, это одна из ключевых характеристик мироздания. Ключевое различие между весом и массой заключается в следующем — масса не зависит от расстояния между объектом и источником гравитационной силы.

Для измерения массы применяют множество величин – килограмм, фунт и пр. Существует международная система СИ, в которой применяют привычные, нам килограммы, граммы и пр. Но кроме нее, в многих странах, например, Британских островах, существует собственная система мер и весов, где вес измеряют в фунтах.

Удельный вес других материалов

Наш мир сложно представить без множества материалов, используемых в производстве и быту. Например, без железа и его соединений (стальных сплавов). УВ этих материалов колеблется в диапазоне одной – двух единиц и это не самые высокие результаты. Алюминий, к примеру, обладает низкой плотностью и малым удельным весом. Эти показатели позволили его использовать в авиационной и космической отраслях.

Удельный вес металлов

Медь и ее сплавы, обладают удельным весом сопоставимый со свинцом. А вот ее соединения – латунь, бронза легче других материалов, за счет того, в них использованы вещества с меньшим удельным весом.

Следующие виды имущества не считаются финвложениями

Есть имущество, которое похоже по экономическому смыслу на финвложения, но не относится к их числу. К таким видам имущества относятся (абз. 3–7 п. 3, п. 4 ПБУ 19/02):

- собственные ценные бумаги предприятия, приобретенные (выкупленные) с целью дальнейшей продажи или аннулирования;

- векселя, которые выданы в счет расчетов за товары, работы, услуги продавцу от организации, эмитировавшей вексель;

- инвестиции в недвижимость, являющуюся собственностью организации, но которая сдается в аренду (временное пользование) для целей получения дохода (при условии, что имущество это обладает вещественной формой);

- финвложения в драгметаллы, драгоценности, предметы старины и искусства (прочие аналогичные материальные активы), если их целью не является обычная деятельность;

- финвложения в активы, обладающие материально-вещественной формой (основные средства, материальные запасы, прочие материальные активы), и в активы, относящиеся к категории нематериальных активов.

Подробнее о применении норм ПБУ 19/02 читайте в статье «Бухгалтерский учет финансовых вложений — ПБУ 19/02».

Что такое карточный счет

Карточными счетами принято считать простые моментальные счета, при которых средством платежа выступает банковская карта. Например, дебетовая или кредитная карта. Помимо условий о балансе карты, при заключении договора на открытие карточного счета необходимо уточнить у сотрудника банка следующие вопросы:

- Стоимость годового обслуживания карты.

- Наличие платных услуг по карте, например мобильный банк.

- Действует ли карта за пределами Российской Федерации.

- Размер комиссии при снятии наличных с карты в банкоматах.

Во многом принцип работы с карточным счетом зависит от баланса карты. Дебетовый счет используется для получения доходов и использования их в текущих целях. Например, зачисление оплаты от поставщиков, получение аванса от работодателя. Дебетовая карта предоставляет возможность расплачиваться где угодно (при наличии платежных терминалов).

Кредитная карта открывается в виде потребительского кредита с лимитом. Платежные функции кредитки аналогичны дебетовому счету. То есть кредиткой также можно расплатиться в любом месте, где есть платежный безналичный терминал. Но оплата производится не собственными средствами клиента, а деньгами банка в кредит.

Кредитка удобна в использовании, так как ей можно пользоваться не постоянно, а только по мере необходимости. За снятие наличных с кредитной карты предусмотрены высокие комиссии. Уточняйте условия до заключения договора о получении кредитной карты.

Первоначальная стоимость финансовых вложений

Первоначальной денежной оценкой ФВ является сумма, которая была потрачена на их покупку, после вычета всех полагающихся налогов. Стоимость денежных вложений предприятия или фирмы, полученные по договору при оплате без наличных денег, считается стоимость активов, которые были переданы. Их окончательная стоимость рассчитывается из обычной цены, по которой фирма при других обстоятельствах оценивает эти средства.

Первоначальная сумма вложений складывается исходя из их себестоимости на рынке. Насколько активы зависят от рыночной себестоимости рассчитывается исходя из того, какие операции с ними осуществляются. В денежных вливаний предприятия входят суммы, направленные на выплату процентов по займам на приобретение активов до поступления на учёт к бухгалтеру фирмы.

Разница между удельным весом и плотностью

УВ – что это такое?

Удельный вес – это есть отношение веса материи к его объему. В международной системе измерений СИ его измеряют как ньютон на кубический метр. Для решения определенных задач в физике УВ определяют следующим образом – насколько обследуемое вещество тяжелее, чем вода при температуре 4 градусов при условии того, что вещество и вода имеют равные объемы.

По большей части такое определение применяют в геологических и биологических исследованиях. Иногда, УВ, рассчитываемый по такой методике, называют относительной плотностью.

В чем отличия

Как уже отмечалось, эти два термина часто путают, но так как, вес напрямую зависим от расстояния между объектом и гравитационным источником, а масса не зависит от этого, поэтому термины УВ и плотность различаются между собой.Но необходимо принять во внимание то, что при некоторых условиях масса и вес могут совпадать. Измерить УВ в домашних условиях практически невозможно

Но даже на уровне школьной лаборатории такую операцию достаточно легко выполнить. Главное что бы лаборатория была оснащена весами с глубокими чашами.

Предмет необходимо взвесить при нормальных условиях. Полученное значение можно будет обозначить как Х1, после этого чашу с грузом помещают в воду. При этом в соответствии с законом Архимеда груз потеряет часть своего веса. При этом коромысло весов будет перекашиваться. Для достижения равновесия на другую чашу необходимо добавить груз. Его величину можно обозначить как Х2. В результате этих манипуляций будет получен УВ, который будет выражен как соотношение Х1 и Х2. Кроме вещества в твердом состоянии удельных можно измерить и для жидкостей, газов. При этом замеры можно выполнять в разных условиях, например, при повышенной температуре окружающей среды или пониженной температуры. Для получения искомых данных применяют такие приборы как пикнометр или ареометр.

Депозитный и текущий счета: разница есть

Текущий вклад — это спецсчет, открытый в банковской организации, который предназначен для осуществления текущих расчетов, операций по зачислению и выбытию денежных средств.

Например, для граждан такими спецсчетами являются дебетовые карты, а также иные вклады, которые предусматривают прямой доступ к деньгам

Для организации такую роль исполняет расчетный счет: не важно, в валюте или в рублях

Характерные отличия текущего счета и депозита представим в виде таблицы:

|

Критерий |

Текущий |

Депозитный |

|

Доступ к деньгам |

Моментальный |

По окончании срока договора |

|

Процент по вкладу |

Низкий либо полностью отсутствует |

Высокий, зависит от срока размещения активов |

|

Срок действия |

Не ограничен, автоматически пролонгируется |

Закреплен условиями договора, строго ограничен |

|

Расходные операции (списания) Доходные операция (поступления) |

Разрешено в пределах баланса счета |

Запрещено (исключения закреплены в условиях договора) |

|

Страхование |

Не обязательно |

Обязательно (исключения — в договоре) |

Стоимость финансовых активов

Бухгалтерский учет финансовых вложений

Для учета наличия и движения инвестиций организации в государственные ценные бумаги, акции, облигации, в уставные капиталы других организаций, а также предоставленных другим организациям займов используют счет 58 «Финансовые вложения». Счет активный, сальдовый.

По дебету счета 58 отражают финансовые вложения, осуществленные организацией, в корреспонденции: Д-т 58 К-т 51, 52, 91, 90.

По кредиту счета 58 отражают погашение (выкуп) и продажу ценных бумаг в корреспонденции: Д-т 91 К-т 58, а также возврат займов в корреспонденции: Д-т 51, 52 К-т 58.

Для учета затрат по приобретению финансовых вложений используют либо отдельный субсчет к счету 58 «Финансовые вложения», либо субсчет к счету 76 «Расчеты с разными дебиторами и кредиторами» — 76/8 «Расчеты по приобретению ценных бумаг», с последующим оприходованием финансовых вложений непосредственно на счет 58 (при условии перехода права собственности на ценные бумаги).

— При предварительной оплате расходов по приобретению ценных бумаг в учете делают записи:

- Д-т 76, субсчет 8 «Расчеты по приобретению ценных бумаг» К-т 51 — на сумму перечисленного аванса;

- Д-т 58 К-т 76, субсчет 8 «Расчеты по приобретению ценных бумаг» — оприходованы ценные бумаги.

— При получении ценных бумаг по договору простого товарищества: Д-т 58 К-т 80.

— При безвозмездном поступлении ценных бумаг на их рыночную стоимость делают запись: Д-т 58 К-т 98/2.

Курсовая разница от дооценки ценных бумаг в связи с изменением курса валюты отражается в виде: Д-т 58 К-т 91.

К счету 58 могут бьггь открыты следующие субсчета:

58/1 «Паи и акции»;

58/2 «Долговые ценные бумаги»;

58/3 «Предоставленные займы»;

58/4 «Вклады по договору простого товарищества».

Аналитический учет финансовых вложений ведут по видам вложений (паи, акции, облигации) и объектам, в которые осуществлены эти вложения (организациям-продавцам ЦБ, организациям-заемщикам).

При использовании журнально-ордерной формы учета, записи по кредиту счета 58 производят в журнале-ордере № 8. Дебетовые записи отражают в журналах-ордерах № 2, 2/1, 8 в корреспонденции: Д-т 58 К-т 51, 52, 76.

Все ценные бумаги, которые хранятся на предпрятии, должны регистрироваться в книге ценных бумаг. Книга должна быть пронумерована, прошнурована, скреплена печатью и подписями руководителя и главного бухгалтера.

Понятие финансовых вложений

Понятие и классификация финансовых вложений раскрыты в двух основных законодательных актах: в ПБУ 19/02 (п. 3 раздела I) и «Положении по ведению бухгалтерского учета…», утв. приказом Минфина РФ от 29.07.1998 № 34н (далее по тексту — положение по БУ) (п. 43).

П. 2 ПБУ № 19/02 установлены условия, одновременное выполнение которых позволяет отнести активы к финансовым вложениям. Такими условиями являются:

- Наличие прав владения финвложениями.

- Ожидание будущей экономической выгоды. Эта выгода может быть получена в форме процентов, дивидендов, прироста стоимости актива в результате возникновения разницы между ценой покупки и ценой последующей продажи или в результате прироста текущей рыночной цены.

- Переход к инвестору (покупателю) рисков, связанных с финвложением: риска снижения ликвидности; риска потери платежеспособности у организации-эмитента или организации-должника; риска негативного изменения стоимости активов.

Есть ли риски инвестиций на долгий срок?

Любое инвестирование сопряжено с риском потерь. Поэтому даже если мы говорим о долгосрочных вложениях денежных средств, мы предполагаем определённые риски. В финансовой среде часто говорят, что чем выше доходность, тем выше риск.

Среди возможных рисков – большая сложность спрогнозировать состояние экономики на несколько лет вперёд. Поэтому дать объективную оценку эффективности инвестиций на длительный период сложно.

Итак, если мы говорим о долгосрочных инвестициях и их недостатках, к ним можно отнести:

- Длительную окупаемость некоторых инвестиционных проектов – иногда получается, что вложенные средства приносят прибыль нескоро. Некоторые вложения предполагают дополнительные расходы на поддержание проекта.

- Отсутствие гарантии получения дохода по завершении предполагаемого срока инвестиции. Составить точный финансовый прогноз на несколько лет вперед затруднительно, поэтому результат может быть не таким, как ожидалось.

- Высокому риску потери капитала подвергается инвестор, когда у него наблюдается недостаток навыков в оценке долгосрочных рисков, непонимание данного класса активов, а также отсутствие опыта в управлении активами.

- Инфляция является одним из основных экономических рисков при долгосрочных инвестициях. При стремительных темпах ее роста некоторые виды долгосрочных инвестиций могут показать увеличение стоимости меньше, чем было запланировано ранее. Поэтому изначально вложенный инвестором капитал на долгосрочную перспективу может даже уменьшиться в реальном выражении. Это прежде всего относится к банковскому вкладу или вложениям в долговые бумаги.

Сколько можно заработать – разбираемся на примерах

Ниже представлены разные способы инвестирования средств. Мы также разбираемся, сколько на них можно заработать.

Инвесторы получают приличную прибыль, вкладывая средства в индекс Мосбиржи. Биржевые фонды – привлекательный вид активов, особенно по сравнению с банковскими депозитами.

Если учитывать, что с конца девяностых годов инвестор не продавал свою долю в привязанном к индексу Мосбиржи фонде и регулярно инвестировал полученные дивиденды, рост его благосостояния составил бы 18,4% в год.

Рост индекса S&P 500 и привязанных к нему биржевых фондов за последние 30 лет составил почти 1000% без учёта инвестированных дивидендов. То есть $10 000 превратились бы в $100 000. Таким образом, ежегодная доходность индекса составила бы 33% ежегодно.

За последние 3 года рост индекса российских государственных облигаций Мосбиржи составлял 6,67% ежегодно, что едва покрывало инфляцию последних нескольких лет.

Большой рост за последние 22 года показала московская недвижимость. Средняя стоимость квадратного метра увеличилась с 20 000 руб. до 250 000 руб. Рост ее стоимости составил почти 57% в год.

Оптимальная величина и структура финансовых вложений

К финансовым вложениям относятся такие виды инвестиций, которые финансисты называют портфельными: это вложения в капитал других компаний с приобретением ценных бумаг или долговых обязательств либо это размещение денег на депозитах под процентный доход.

Финвложения обладают различной степенью прибыльности и риска. Банковские депозиты, покупка гособлигаций или других государственных ценных бумаг характеризуются наименьшей степенью риска, но и наименьшим уровнем доходности. Более рисковые финвложения могут принести и более высокую прибыль.

Целью инвестирования в финансовые инструменты является стремление организации диверсифицировать доходы, которые предприятие может получить, увеличить прибыльность не только за счет основной деятельности, но и за счет эффективности финвложений.

Оптимальный портфель финансовых вложений может включать высокодоходные и рисковые активы, но основу его всё же лучше формировать из активов с меньшей степенью риска. Оптимальное соотношение этих составляющих портфеля инвестиций предприятие выбирает для себя самостоятельно, ориентируясь не только на конъюнктуру рынка, но и на опыт финансовых управляющих.

Осуществляя финансовые инвестиции, необходимо помнить, что большая часть инструментов финансового рынка имеет стоимость, которая постоянно изменяется в зависимости от конъюнктуры и рыночных условий. Поэтому оптимальный портфель финвложений — это такие инвестиции, по которым ожидаемый доход значительно покрывает расход на их приобретение и риски потерь. Определить оптимальные параметры портфеля финвложений поможет расчет внутренней нормы доходности.

О том, как это сделать, можно узнать из материала «Как рассчитать внутреннюю норму доходности (формула)?».

Кроме расчета внутренней доходности рекомендуем проводить расчет чувствительности конъюнктуры и анализ распределения доходности по уровню вероятности. Поскольку состояние финвложений влияет на показатели ликвидности и финансовой устойчивости предприятия, то формировать портфель финансовых вложений необходимо так, чтобы избежать негативных изменений названных показателей.

Для оптимизации работы с финвложениями в структуре портфеля должны быть как долгосрочные, так и краткосрочные вложения. Кроме того, структура портфеля финвложений должна составляться из различных видов ценных бумаг.

Строка 1240 равна

| Сальдо дебетовое по счету 55 «Специальные счета в банках» в части сумм на депозитных счетах, относящихся к краткосрочным вложениям | |

| плюс | |

| Сальдо дебетовое по счету 58 «Финансовые вложения» | |

| минус | |

| Сальдо кредитовое по счету 59 «Резервы под обесценение финансовых вложений» в части сумм, относящихся к краткосрочным вложениям | |

| плюс | |

| Сальдо дебетовое по счету 73 «Расчеты с персоналом по прочим операциям» в части расчетов по предоставленным займам, относящихся к краткосрочным вложениям |

| — это |

— ценные бумаги, эмитентом которых являются коммерческие, государственные или муниципальные структуры;

— долговые ценные бумаги, в которых определена дата и стоимость погашения (облигации, векселя);

— вклады в уставные (складочные) капиталы других организаций, дочерних и зависимых хозяйственных обществ — в том числе;

— займы, предоставленные другим организациям;

— депозитные вклады в кредитных организациях;

— дебиторская задолженность, приобретенная на основании уступки права требования;

— другие аналогичные вложения.

Не относятся к финансовым вложениям

— собственные акции, выкупленные акционерным обществом у акционеров;

— векселя, выданные организацией-векселедателем другой организации при расчетах за оказанные услуги;

— вложения, предоставляемые организацией за плату во временное владение и/или пользование с целью получения дохода;

— драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные ценности, приобретенные не для коммерческого использования.

| — это |

— суммы, уплачиваемые продавцу в соответствии с договором купли-продажи;

— суммы, уплачиваемые за информационные и консультационные услуги, связанные с приобретением указанных активов, либо комиссионные вознаграждения посреднику. В случае, если эти услуги были оказаны, но решение о приобретении не принято — стоимость указанных услуг относится на финансовые результаты коммерческой организации или увеличение расходов некоммерческой организации того отчетного периода, когда было принято решение не делать финансовых вложений в активы;

— иные аналогичные затраты.

— их текущая рыночная стоимость (рыночная цена) на дату принятия к бухгалтерскому учету;

— сумма денежных средств, которая может быть получена при продаже полученных финансовых вложений на дату их принятия к бухгалтерскому учету.

Если актив принят к бухгалтерскому учету в качестве финансовых вложений и по нему не определяется его текущая рыночная стоимость, то при выбытии она определяется

— по первоначальной стоимости каждой единицы финансовых вложений;

— по средней первоначальной стоимости финансовых вложений;

— по первоначальной стоимости первых по времени приобретения финансовых вложений (ФИФО).

В бухгалтерской отчетности подлежит раскрытию следующая информация:

— способы оценки финансовых вложений по группам (видам) при их выбытии ;

— последствия изменений способов оценки финансовых вложений при их выбытии;

— стоимость финансовых вложений независимо от того, можно или нельзя определить их текущую рыночную стоимость;

— разница между текущей и предыдущей рыночной стоимостью;

— разница между первоначальной и номинальной стоимостью в течение срока обращения финансовых вложений;

— стоимость и виды финансовых вложений, обремененных залогом;

— стоимость и виды выбывших финансовых вложений, переданных другим организациям или лицам (кроме случаев их продажи);

— данные о резерве под обесценение финансовых вложений (раскрываются в пояснениях к бухгалтерскому балансу и отчету о финансовых резльтатах).

Отражение финансовых и других оборотных активов в балансе

Долгосрочные финансовые вложения в балансе это

Информация, которая должна быть раскрыта при указании в отчетах бухгалтера (минимум)

- Методы оценки ФВ по их типам.

- Варианты ситуаций, возможных при изменениях этих методов, себестоимость тех инвестиций, у которых определена цена и у которых ее нет как таковой, либо определить не представляется возможным.

- Разность цены на сегодняшний день со стоимость, указанной в прошлом отчете.

- Стоимость тех бумаг, которые находятся в залоге, а также тех, которые были переданы другим компаниям или частным лицам (без учета продаж).

- Информация о резервах на случай обесценивания вкладов с указанием типа, размера резервов, и суммы, на которую они были использованы в указанном году.

- Данные о предоставленных займах и долговых бумагах (дисконтированная стоимость, способы предоставления дисконта).

В отчетности отечественных предприятий и организаций учитываются различные финансовые инвестиции: выданные займы, вклады и т.п. Они объединяются понятием «вложения». Финансовые вложения отражаются в балансе и пояснении к отчетности.

Долгосрочные финвложения: на какой выдаются срок, к какому счету относятся, какая строка в балансе?

Направления краткосрочных финансовых вложений

КФВ – метод защиты организацией свободных денежных средств от инфляции или для получения дополнительных выгод, в перспективе. Так как вложения такого рода имеют высокую ликвидность и входят в состав оборотных активов, они становятся на одну ступень со средствами платежа, в их обязанности входит обеспечение финансовых обязательств владельца.

Чаще всего краткосрочные вклады делают в материалы либо сырье. Плюс данного вида вложений – такие вклады менее всего подвержены риску быть потерянными потому, что ситуация в экономике может быть спрогнозирована на срок в 12 месяцев. В качестве влияющих факторов можно так же выявить политическую ситуацию и курс национальной валюты.

Что касается вкладов ценные бумаги, то тут предприятие идет на сознательный риск, так как в данном случае лучше всего вкладывать средства в ликвидные бумаги, которые без особого труда можно перевести в финансы в любой момент времени. Предугадать это может лишь грамотный специалист, возможно даже с использованием каких-либо аналитических программ. Некоторые предприятия специально обращаются к таким специалистам за советом. Данный пункт краткосрочных финансовых вложений можно относить к ликвидным лишь в том случае, если бумаги имеют минимальный риск падения в цене и могут быть легко реализованы.

Если говорить о кредитах, то, как правило, займы, выданные на небольшие сроки, облагаются большими процентами, чем долгосрочные (ДФВ). Такая мера убережет фирму от невозврата денежных средств.

У предприятия есть право перевести любой денежный вклад из долгосрочного в краткосрочный, если меняется его назначение или намерение его использовать дальше. Такой пункт должен быть предусмотрен в уставных бухгалтерских документах компании.

Пример

В феврале 2010 организация получила кредит от другой фирмы на срок 24 месяца, соответственно, она должна выплатить его в феврале 2012. В отчете за 2010 год он будет отображаться в пункте о ДФВ. Через два года он может быть перемещен в состав КФВ, так как время, оставшееся на его выплату, составляет менее года.

Краткосрочные финансовые вложения указываются на счете 58. Данный счет предусмотрен для сведения воедино информации о вложениях и их движениях в рамках предприятия. Могут быть открыты подсчета, предположим, 58-1 – «Ценные бумаги». Учет ведется по группам и типам вложений организации, независимо в какой стране размещены средства или активы.