Содержание справки и Порядок заполнения

Соответствуя своему названию, справка об исполнении налогоплательщиком обязанности по уплате налогов информирует лишь о том, имеет или не имеет хозяйствующий субъект по состоянию на определенную дату такую неисполненную обязанность. Иными словами, никакие суммы задолженностей в ней не прописываются. Это касается как прежней, так и новой справки. Однако теперь Порядком предусмотрено, что данный документ формируется на основании соответствующих сведений из всех налоговых инспекций, в которых налогоплательщик состоит на учете.

Собственно говоря, форма справки дополнена специальным Приложением, которое формируется при получении налоговиками хотя бы одного ответа из опрошенных ИФНС о наличии у хозяйствующего субъекта недоимки. В нем указывается код налоговой инспекции, в которой за налогоплательщиком числится задолженность. Вполне понятно, что в самой форме справки при этом делается запись: «Имеет неисполненную обязанность». Получить красивую формулировку «не имеет неисполненной обязанности» хозяйствующий субъект сможет только в случае отсутствия у него по данным всех соответствующих инспекций ФНС по состоянию на дату формирования справки недоимки, а также начисленных, но не уплаченных им пеней, процентов за пользование бюджетными средствами и штрафов

Не принимаются во внимание в данном случае лишь те суммы:

- на которые предоставлены отсрочка (рассрочка), инвестиционный налоговый кредит;

- которые реструктурированы в соответствии с законодательством;

- по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной.

При этом справка формируется на дату, указанную в запросе на ее представление. Если же заявителем она не проставлена, то за отправную точку будет принята дата регистрации этого запроса в налоговом органе. Аналогичным образом инспекторы поступят, если в нем указана будущая дата.

Как проверить, а есть ли вообще долги?

Узнать, имеется ли долг перед налоговой, можно через интернет. Для этого подойдут:

- Личный кабинет на сайте ФНС https://lkfl2.nalog.ru/lkfl/login. Войти на этот сервис можно и через зарегистрированный в Госуслугах аккаунт;

- Сайт Госуслуг по адресу https://www.gosuslugi.ru, виртуальная услуга «Узнай свою задолженность». Для регистрации понадобится не только пройти первичную регистрацию, но также дополнительную верификацию. Для этого подготовьте ИНН, паспорт и СНИЛС;

- Если в отношении лица было открыто исполнительное производство, дополнительную информацию предоставит платформа от ФССП http://fssprus.ru/iss/ip. Ресурс будет полезен и тем, кто хочет проверить, не были ли начаты судебные дела в отношении заявителя.

Алгоритм получения справок.

Как говорилось ранее, в п. 1 ст. 32 НК РФ упоминаются два вида справок:

справка о состоянии расчетов по налоговым платежам;

справка об исполнении обязанности по уплате налогов.

Форма первой справки утверждена Приказом ФНС РФ от 28.12.2016 № ММВ-7-17/722@, а второй – Приказом ФНС РФ от 20.01.2017 № ММВ-7-8/20@.

Указанные справки можно получить в налоговом органе на основании соответствующего запроса. Форма такого запроса нормативными актами не утверждена, но рекомендована в приложении к Письму ФНС РФ от 28.11.2019 № ГД-4-19/24309@. Полагаем, что учреждение вправе использовать рекомендованную налоговиками форму или разработать свою: например, взять за основу форму запроса, приведенную в приложениях 8 и 9 к регламенту, утвержденному Приказом Минфина РФ от 02.07.2012 № 99н (в настоящее время этот документ утратил силу).

Административным регламентом (действует с 05.05.2020) определена следующая процедура выдачи справок налоговым органом.

Вид запрашиваемой справки

Справка о состоянии расчетов по налогам

Справка об исполнении обязанности по уплате налогов

Основание для представления справки

Запрос может быть подан:

в письменной форме (п. 79, 113);

в электронной форме (п. 96, 129)

Способы подачи запросов

Письменный запрос может быть представлен:

непосредственно или по почте (п. 81, 115);

по каналам ТКС (п. 98, 131)

Срок исполнения запроса*

Со дня поступления запроса…

…в течение 5 рабочих дней (п. 80, 97)

…в течение 10 рабочих дней (п. 114, 130)

Способы выдачи справок**

Указанным в запросе способом – непосредственно или по почте (п. 82, 116) или по каналам ТКС (п. 98, 131)

Дата, на которую формируется справка

На дату, указанную в запросе. Если она не указана (или указана более поздняя дата, чем дата подачи запроса), то на дату регистрации запроса в инспекции (п. 88, 108, 118)

* Согласно пп. 10 п. 1 ст. 32 НК РФ справка о состоянии расчетов должна быть передана учреждению в течение 5 дней, а справка об исполнении обязанности – в течение 10 дней со дня поступления в ИФНС соответствующего запроса. Эти же сроки продублированы в Административном регламенте.

** Если в письменном запросе не указан способ получения справки, она направляется налогоплательщику по почте (п. 82, 116).

Основания для оставления запроса налогоплательщика без ответа приведены в п. 18, 21 Административного регламента (п. 83, 101, 126, 138 данного документа). В их числе – отсутствие идентифицирующих сведений об учреждении, направившем запрос, отсутствие у лица, подписавшего запрос, полномочий на подобные действия, предоставление запроса, текст которого либо не поддается прочтению либо не позволяет определить суть предложения (вопроса). В этом случае налогоплательщику направляется письмо (уведомление) об отказе в предоставлении государственной услуги (п. 94, 111, 127, 139 Административного регламента).

При формировании справки об исполнении обязанности по уплате налогов запись «Не имеет неисполненной обязанности по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством Российской Федерации о налогах и сборах» делается в ней в случае отсутствия по данным ИФНС по состоянию на дату ее формирования недоимки, задолженности по пеням, штрафам, процентам, за исключением сумм (п. 118 Административного регламента):

на которые предоставлены отсрочка (рассрочка), инвестиционный налоговый кредит в соответствии с налоговым законодательством;

которые реструктурированы в соответствии с законодательством РФ;

по которым имеется вступившее в законную силу решение суда о признании обязанности заявителя по уплате этих сумм исполненной.

Если на дату, на которую формируется обозначенная справка, за налогоплательщиком числится недоимка, задолженность по пеням, штрафам или процентам по данным хотя бы одной инспекции, то в справке будет сделана запись «Имеет неисполненную обязанность по уплате налогов, сборов, пеней, штрафов, процентов, подлежащих уплате в соответствии с законодательством о налогах и сборах» (п. 119, 136 Административного регламента).

Для чего нужны справки и акт сверки?

И справки (о состоянии расчетов и об исполнении обязанности), и акт сверки нужны прежде всего для выявления и устранения расхождений в сведениях о состоянии расчетов с бюджетом, которые имеются у налогоплательщика и инспекторов (что особенно актуально перед составлением отчетности по итогам года), поскольку от ошибок не застрахована ни одна из сторон налоговых правоотношений.

Более того, в регулярной проверке состояния расчетов с бюджетом заинтересованы обе стороны (несмотря на указанные выше право налогоплательщика и обязанность контролеров), поскольку такие действия позволят в дальнейшем избежать (не нужных никому) споров, связанных, например, с взысканием с учреждения налоговой задолженности.

Также поводом для получения справок или проведения сверки по налогам для учреждения могут стать следующие обстоятельства:

Реорганизация. Согласно ч. 1 ст. 58 ГК РФ в передаточном акте или разделительном балансе должны содержаться достоверные сведения о налоговых обязательствах.

Получение лицензий, кредитов (претенденты на получение лицензии или кредита, как правило, должны представить информацию о состоянии расчетов с бюджетом).

Смена налоговой инспекции.

Необходимость для внутреннего использования.

Налоговики, в свою очередь, инициируют проведение справка сверка расчетов с бюджетом в ситуациях, которые предусмотрены абз. 3 п. 7 ст. 45, абз. 2 п. 3 ст. 78 НК РФ (например, в случае обнаружения возможной переплаты по налогам), или в иных случаях, установленных налоговым законодательством (п. 3 Регламента организации работы с налогоплательщиками, плательщиками сборов, страховых взносов на обязательное пенсионное страхование и налоговыми агентами, утвержденного Приказом ФНС РФ от 09.09.2005 № САЭ-3-01/444@).

Порядок обращения за справкой и ее выдачи

Утверждая прежнюю форму справки, представители ФНС в Методических указаниях по ее заполнению прописали и некоторые детали порядка ее выдачи. Так, было предусмотрено, что данный документ предоставляется ИФНС по месту учета налогоплательщика по его письменному заявлению, подписанному руководителем организации. На подготовку справки налоговому органу отводилось 10 дней с даты поступления заявления. Однако Порядок аналогичных положений не содержит.

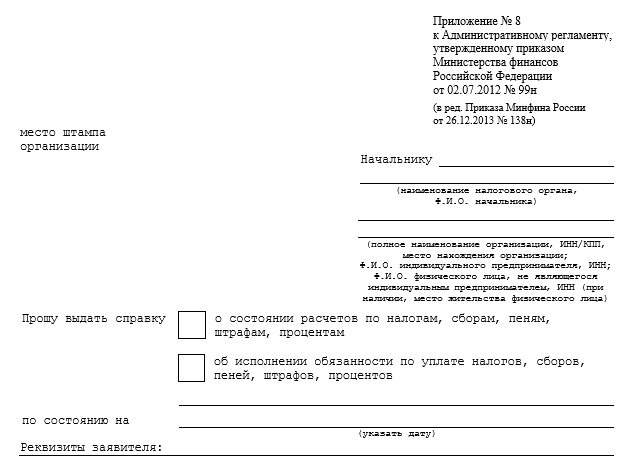

Не установлены специальные правила обращения за справкой и ее выдачи и Административным регламентом ФНС по предоставлению государственной услуги по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, который утвержден Приказом Минфина России от 2 июля 2012 г. N 99н (далее — Регламент). Тем не менее анализ его положений позволяет сделать вывод, что в рассматриваемой ситуации следует руководствоваться п. п. 125 — 144 Регламента. Данными нормами описывается порядок информирования налогоплательщиков о состоянии их расчетов с бюджетом, а проще говоря, порядок предоставления соответствующей справки, о которой уже упоминалось.

Так, в целях получения данного документа налогоплательщику необходимо обратиться в ИФНС по месту учета с письменным запросом, рекомендованная форма которого приведена в Приложении N 8 к Регламенту. При этом последняя предусматривает возможность отметить в соответствующих полях, какую именно справку запрашивает хозяйствующий субъект — о состоянии расчетов с бюджетом, исполнении обязанности по уплате налогов или обе сразу.

Согласно п. 127 Регламента справка о состоянии расчетов предоставляется в течение 5 рабочих дней со дня поступления в инспекцию соответствующего письменного запроса. По всей видимости, в тот же срок теперь подлежит выдаче и справка об исполнении налоговых обязанностей.

Запрос может быть представлен налогоплательщиком в ИФНС как лично, так и путем направления по почте. Аналогичным образом в нем должно быть указано, каким способом заявитель желает получить справку — лично в инспекции или по почте. Если этого не сделать, документ будет выслан ему почтовым отправлением. При получении справки лично потребуется предъявить документ, удостоверяющий личность. В противном случае документ опять же будет выслан по почте. Такой исход ждет заявителя, если в течение 5 рабочих дней с момента истечения срока на выдачу справки лично в руки, как было указано в запросе, он за ней так и не явится.

Следует иметь в виду, что в приеме запроса может быть отказано тоже. Однако основаниями для такого отказа по большей части являются ошибки, допущенные при заполнении запроса, а вернее отсутствие в нем какой-либо обязательной информации. К таковой относятся:

- полное наименование организации (фамилия, имя, отчество (при наличии) индивидуального предпринимателя);

- ИНН заявителя;

- почтовый адрес (адрес электронной почты) заявителя;

- подписи и указания фамилии и инициалов физлица — представителя организации, представившего и (или) подписавшего запрос;

- оттиск печати организации (в запросе, представленном на бумажном носителе не на бланке организации, изготовленном типографским способом).

Кроме того, основанием для отказа может послужить отсутствие у лица, подписавшего запрос, полномочий обращаться в налоговый орган для получения информации о заявителе или непредставление им документов, подтверждающих такие полномочия.

Наконец, представление запроса, текст которого не поддается прочтению, также не приведет к получению желаемой справки.

При наличии перечисленных оснований запрос просто будет возвращен заявителю. При этом по его просьбе ответственное должностное лицо ИФНС должно проставить на запросе отметку об отказе в приеме запроса, свои фамилию, инициалы и должность, дату отказа. При направлении запроса по почте налогоплательщику будет подготовлено и направлено специальное уведомление об отказе в приеме запроса.

Если же все благополучно, то специалистом инспекции на втором экземпляре запроса должна быть проставлена отметка о его приеме (и прилагаемых к нему документов), фамилия, инициалы, должность и дата приема запроса.

Но и после принятия запроса в выдаче справки еще может быть отказано. Перечень оснований для этого приведен в п. 30 Регламента, но все они неактуальны, если запрос заполнен налогоплательщиком строго по форме без указания лишних просьб, вопросов и пр.

Что включить в форму заявления

- Название организации, подведомственной Федеральной службе судебных приставов.

- Данные судебного пристава-исполнителя (если известны).

- Количество ранее возбужденных в отношении вас производств.

- Запрос о выдаче справки (уведомления) об отсутствии текущего дела.

- Личные данные заявителя и номер контактного телефона.

При подаче заявления через «Национальную службу» информация о заявителе автоматически вносится из его личного кабинета. При подаче заявления через сайт портала вы также можете указать, как вы хотите, чтобы заполненные документы были отправлены (например, по почте). Если вы обращаетесь непосредственно к судебному приставу-исполнителю или отправляете заявление по почте, вы должны подписать заявление.

Если вы были должником, но полностью оплатили требование, укажите номер производства на счете. В этом случае судебный пристав-исполнитель может отметить в счете, что вы выплатили всю сумму задолженности по данному делу. Если вы не укажете номер производства, судебный исполнитель будет опираться на информацию из реестра. Если на момент подачи заявления нет данных об оставшихся делах о взыскании, в справке не будет указано, в рамках какой именно процедуры был урегулирован долг.

Если вы были должником, но полностью погасили долг, укажите номер процедуры в счете. В этом случае мировой судья может указать в справке, что вы выплатили всю сумму задолженности по конкретному делу. Если вы не укажете номер производства, должностное лицо будет опираться на информацию из реестра. Если на момент подачи заявления нет данных об оставшихся делах о взыскании задолженности, в справке не будет указано, по какой именно процедуре был урегулирован долг.

Сроки предоставления справок

Судебный пристав должен дать ответ в письменном или электронном виде в течение 30 дней. Если справка подается лично, она может быть выдана на месте. Если справка запрашивается через государственную службу, то на подготовку и отправку справки отводится 15 дней. Если вы поинтересуетесь в Интернете о процедуре, вы получите ответ в течение нескольких секунд.

Что будет включено в документ

Официальный формат справки не утвержден регламентом ФССП. Поэтому судебные приставы оформляют документ в произвольном формате. Как минимум, в него будет включено следующее

- О подразделении ФССП и специалисте, ответственном за запрос.

- О заявителе, запросившем справку.

- Что на момент подготовки документа не было судебных разбирательств.

- Об отсутствии задолженностей по конкретному делу (если заявитель указал номер дела).

Естественно, если проверка выявит наличие судебных разбирательств или задолженностей, это будет отмечено в справке. После оплаты квитанцию можно получить в магистрате. Кроме того, в магистрате вам выдадут ведомость на погашение задолженности, которая прилагается к каждому ордеру.

Особенности получения в бумажной форме

Справка по налогам и сборам на бумаге выдается по письменному запросу. Его лучше заполнить по рекомендуемой ФНС форме (скачать бланк заявления можно в конце статьи).

Запрос можно подать, лично посетив инспекцию, а можно направить по почте ценным письмом с описью вложения. Если компания имеет регистрацию в личном кабинете налогоплательщика, то запрос можно отправить через него. При личном визите запрос должен подать сам руководитель компании или уполномоченное лицо.

В бланке необходимо указать:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- дату, на которую нужно сформировать сведения;

- способ получения документа (лично или почтовым отправлением);

- подпись и Ф.И.О. руководителя или уполномоченного лица.

Документ должен быть сформирован инспекцией и передан налогоплательщику в течение 10 рабочих дней с момента подачи заявления. Если в заявлении было указано, что справку заберет руководитель или представитель компании, то по истечении этого срока необходимо обратиться в операционный зал ИФНС. Документ будет выдан под подпись, и факт выдачи зарегистрирован в соответствующем журнале учета.

Как получить справку об отсутствии задолженности по налогам (КНД 1120101)

КНД 1120101: что за справка

Для того чтобы подтвердить отсутствие или наличие задолженности перед бюджетом или сверить остатки, существуют несколько документов ( статья 32 НК РФ ):

- информация о состоянии расчетов (КНД 116080 и 116081);

- информация об исполнении обязанности налогоплательщика (форма КНД 1120101);

- акт сверки по налогам и сборам (КНД 116070).

Все эти документы в настоящее время можно получить и в бумажной, и в электронной формах.

Сегодня остановимся подробнее на том, что представляет собой справка о задолженности по налогам по форме КНД 1120101. Бланк документа утвержден Приказом ФНС от 20.01.2017 № ММВ-7-8/20@.

КНД 1120101 (бланк)

Справка о наличии (отсутствии) задолженности по налогам: где и как получить

Чтобы получить информацию об исполнении обязанностей налогоплательщика, необходимо обратиться в ИФНС. Документ может быть получен от налоговой:

- в бумажном виде с печатью и подписью руководителя ИФНС;

- в электронной форме с ЭЦП руководителя ИФНС.

В бланке отсутствуют конкретные цифры задолженности. Если долг отсутствует, то будет получена от ФНС справка об отсутствии задолженности. Если же задолженность есть, то будет сделана в бланке соответствующая запись, а в Приложении будут указаны коды инспекций, по расчетам с которыми налогоплательщик имеет долг.

Если получив информацию о наличии долга перед бюджетом, вы с этим не согласны, следует свериться с ИФНС, чтобы обнаружить и исправить ошибку.

Особенности получения в бумажной форме

Справка по налогам и сборам на бумаге выдается по письменному запросу. Его лучше заполнить по рекомендуемой ФНС форме (скачать бланк заявления можно в конце статьи).

Запрос можно подать, лично посетив инспекцию, а можно направить по почте ценным письмом с описью вложения. Если компания имеет регистрацию в личном кабинете налогоплательщика, то запрос можно отправить через него. При личном визите запрос должен подать сам руководитель компании или уполномоченное лицо.

В бланке необходимо указать:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- дату, на которую нужно сформировать сведения;

- способ получения документа (лично или почтовым отправлением);

- подпись и Ф.И.О. руководителя или уполномоченного лица.

Документ должен быть сформирован инспекцией и передан налогоплательщику в течение 10 рабочих дней с момента подачи заявления. Если в заявлении было указано, что справку заберет руководитель или представитель компании, то по истечении этого срока необходимо обратиться в операционный зал ИФНС. Документ будет выдан под подпись, и факт выдачи зарегистрирован в соответствующем журнале учета.

Особенности получения в электронной форме

Все чаще в практике используется электронный документооборот и применяются электронные формы документов. Не стала исключением и справка о наличии задолженности по налогам. Инспекции очень активно внедряют электронный документооборот по телекоммуникационным каналам связи через уполномоченных операторов.

Чтобы получить документ в электронной форме, необходимо также направить запрос в электронной форме по ТКС. Для этого ФНС разработан соответствующий бланк. Он утвержден Приказом Минфина от 02.07.2012 № 99н (см. бланк в конце статьи).

В заявлении заполняем следующие реквизиты:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- код запроса (в нашем случае это 2);

- дату, на которую нужно сформировать сведения.

В ответ ФНС выдаст форму, аналогичную бумажной, подписанную электронно-цифровой подписью.

Срок ответа по ТКС также составляет 10 дней. Но, как правило, налоговые инспекции формируют ответ намного быстрее, и ответ может быть получен в течение 2-3 дней.

Правильно ли заполнена полученная справка

Рассмотрим на примере, как должна выглядеть заполненная справка КНД 1120101: образец представлен ниже.

1. Должен быть присвоен порядковый номер.

2. Указано наименование, ИНН и КПП, адрес налогоплательщика. При формировании информации по компании, имеющей обособленные подразделения, КПП может быть не указан.

3. Дата должна соответствовать дате, указанной в запросе

4. Самая главная запись — это запись о наличии или отсутствии задолженности

5. Должно быть приведено наименование инспекции, выдавшей бланк

6. Внизу на бумажном документе должны стоять подпись и печать руководителя ИФНС, а на электронном — реквизиты ЭЦП.

Ниже — заполненный документ, которому присвоен код по КНД 1120101: справка (образец).

Образец заявления на получение справки из ФССП

Важно! Чтобы заявление на предоставление справки было принято судебными приставами, необходимости соблюсти правила составления такого обращения:

- Письменная форма. Данное условие обязательное. Устное обращение не принимается, единственное, что в таком случае смогут сделать приставы, это дать консультацию относительно последующих действий. Также не учитываются обращения, направляемые по электронной почте;

- Удостоверение нотариуса не требуется, форма заявления должна быть простой письменной. Не используются также унифицированные бланки. Достаточно правильно изложить просьбу и обозначить тип справки;

- Обязательно наличие даты составления и личной подписи заявителя. Также требуется указать личные сведения. Если информации о заявителе не будет, то обращение считается анонимным, что по закону не допускается;

- Требования в заявлении должны быть конкретизированы. Если из обращения непонятно, что нужно сделать, то заявление вернут.

Через какое время приставы списывают долги?

Если соблюсти указанные требования, то проблем с подачей и принятием заявления в ФССП не будет. Направление допускается только за счет личного посещения службы либо использования услуг почтовой связи.

Когда обращение осуществляется путем личного посещения судебных приставов, нужно составить два заявления. Один экземпляр передается приставу, другой остается у гражданина с пометкой о принятии обращения к рассмотрению. С этого момента начинает течь тридцатидневный срок оформления справки.

Сроки выдачи справки об отсутствии задолженности

Справку с информацией об отсутствии долга перед бюджетом ИФНС обязана предоставить в срок до 10 дней. В расчет не берутся праздники и выходные дни. Если запрос отправлялся заказным письмом, этот период начнет отсчитываться с даты его регистрации сотрудником налоговой службы. Проверить этот факт можно при помощи сервиса отслеживания отправлений на интернет-ресурсе Почты России.

Узнать дату выдачи бумаги позволяет Личный кабинет налогоплательщика на портале ФНС. Для этого через него нужно направить соответствующий запрос. В ответ вас проинформируют о дате готовности документа или дате, до которой он придет по почте, если вами был указан этот вариант получения.

Часто добросовестные налогоплательщики обнаруживают в предоставленной бумаге незначительные долги по пени, о которых они не были в курсе. Такие начисления формируются в том случае, когда имеет место небольшое отклонение от установленных законов сроков оплаты налогов. При возникновении такой ситуации следует в кратчайшие сроки погасить задолженность, и повторно запросить документ.

Когда возникает риск просрочить предоставление справки затребовавшему ее органу или компании, можно заказать документ в срочном порядке. Для этого нужно выбрать один из двух способов:

- обращение в отделение налоговой службы с уплатой пошлины, предусмотренной за ускоренное составление документа в течение трех суток;

- услуги коммерческой юридической компании.

Документ, касающийся задолженности перед бюджетом, не может сохранять актуальность в течение продолжительного периода времени. Дело в том, что население и юридические лица ежемесячно оплачивают те или иные налоги и сборы. Соответственно и остаток долга будет меняться регулярно. По этой причине действие справки длится всего 10 дней.

Основная задача справки, подтверждающей своевременное погашение налоговой задолженности, заключается в том, чтобы доказать вашу финансовую состоятельность и надежность в глазах государства, партнеров по бизнесу, банков и иных организаций. Зачастую она становится последним аргументом для принятия решения в вашу пользу. Именно поэтому не стоит ждать, пока другая сторона потребует данный документ, а проявить личную инициативу по его предоставлению.

Так же вы можете посмотреть видео обзор

Получение справки об налоговой задолженности самостоятельно?

Для запроса справки об отсутствии долгов по сборам и налогам стандартной формы не существует. В качестве обязательных сведений в заявлении необходимо указать:

- наименование или фамилию налогоплательщика;

- идентификационные и регистрационные номера;

- адрес регистрации, контактный телефон;

- наименование обращения «Заявление»;

- требование о предоставлении сведений о наличии или отсутствии долга по сборам, налогам, социальным и страховым взносам;

- дату обращения;

- подпись заявителя и при наличии печать.

Заявление совместно с копией удостоверяющего личность документа передается в отдел по работе с налогоплательщиками в территориальных налоговых органах. Налогоплательщику рекомендуется обращаться с запросом в те органы, в которых он проходил регистрацию. Таким образом, значительно сокращается срок подготовки справки.

Предоставление информации о задолженности перед бюджетом и фондами внебюджетными осуществляется на бесплатной основе. Однако во избежание проволочек, неверного оформления заявления и возникновения прочих проблем налогоплательщики часто обращаются к профессиональным юристам. За небольшую плату клиенты получают документы в короткий срок, а необоснованные требования со стороны представителей налоговых инспекций исключены.

Что делать, если задолженность есть?

Иногда в справке, на получение которой было потрачено немало времени, указан небольшой долг. В таких случаях юристы рекомендуют предоставлять документ совместно с квитанциями о погашении, одновременно подав запрос на выдачу новой справке.

В заключение следует сказать о трех способах обращения за документом: личное, посредством почтовой и электронной связи. Во всех случаях заявителям представляется документ, равной юридической силы.

Как получить справку о задолженности по налогам по форме КНД 1120101

- Обзор законодательства за период с 29 ноября по 5 декабря

- Как составить договор с волонтером

- Составляем техническое задание на проведение СОУТ

- Добровольный квалификационный экзамен

- Тарифная сетка по разрядам на 2022 год

О чем идет речь

При заключении крупного контракта, для участия в тендере или при получении кредита в банке организации необходимо подтвердить свою состоятельность. Одним из критериев является отсутствие задолженности перед бюджетом. Для подтверждения запрашивается форма КНД 1120101. Справка подтверждает, что налогоплательщик является добросовестным. Он оплачивает вовремя все налоги, не имеет долгов по пени и штрафам.

За получением документа надо обратиться в ИФНС по месту учета организации. Срок предоставления данных инспекцией — десять рабочих дней после получения запроса налогоплательщика. Подать запрос допускается как лично, посетив ИФНС, так и отправив заявку почтой, либо обратившись к электронным сервисам: оператору электронной отчетности или личному кабинету налогоплательщика.

Порядок обращения зависит от того, в каком виде нужна вам справка о наличии или отсутствии задолженности по налогам:

- на бумаге: составляется бумажное заявление или отправляется обращение через личный кабинет налогоплательщика;

- в электронном виде: обращение направляется заявкой в электронном виде по ТКС.

Особенности получения в бумажной форме

Чтобы налоговой инспекцией была выдана справка о задолженности по налогам в бумажном виде, необходимо составить заявление. В заявлении укажите:

- данные организации: наименование, адрес, ИНН;

- дату, на которую составляется документ;

- способ получения: лично или почтой;

- подпись руководителя.

Письменное обращение с просьбой заполнить бланк, имеющий код по КНД 1120101, подают лично в инспекции, направляют по почте или через личный кабинет налогоплательщика.

Форма заявления не является строго регламентированной. Его составляют:

- в произвольном виде;

- на бланке, рекомендованном приказом ФНС № ГД-4-19/ от 28.11.2019;

- по бланке, рекомендованном приложением 8 приказа ФНС № 99н от 02.07.2012.

Особенности получения в электронном виде

В ответ ИФНС в установленный десятидневный срок направит вам справку ФНС об отсутствии задолженности. Ответ поступит по телекоммуникационным каналам связи. Инспекция отвечает на электронный запрос быстрее, чем на бумажный. Следовательно, удовлетворить запрос контрагента о подтверждении добросовестности налогоплательщик сможет быстрее.

Как проверить справку

Отправляя запрос в инспекцию, организация надеется получить справку с записью об отсутствии налоговой задолженности. Что делать, если вам выдана ИФНС справка о наличии задолженности по налогам? Если компания имеет налоговые долги, их необходимо уплатить, после этого повторно запросить необходимые сведения. И получить ответ об отсутствии долгов по налогам и сборам. Имейте в виду, что ИФНС разносит платежи в карточке налогоплательщика с задержкой в два-три дня. Поэтому новую справку запрашивайте не сразу после перечисления долга по налогу, а подождав несколько дней.

Если вы уверены, что задолженности перед бюджетом нет, то необходимо срочно свериться с данными ИФНС и найти ошибку. Для начала запрашивается справка по налогам и сборам по форме КНД 1160080. Это сводный документ, отражающий данные о состоянии расчетов налогоплательщика по всем налоговым платежам. При выявлении отрицательного сальдо по каким-либо налоговым платежам запросите акт сверки по конкретному налогу и детализированную выписку по расчету с бюджетом. Эти действия помогут найти ошибки в учетных данных налоговой инспекции и обратиться с заявлением об их исправлении.