Необходимые документы

Кроме заполненного надлежащим образом заявления, в налоговую службу следует предоставить документы, которые подтверждают личность обратившегося лица. На их список оказывает влияние статус налогоплательщика и способ отправки запроса.

При личном обращении в налоговую инспекцию

От физлица сотрудники налоговой службы потребуют следующий перечень документов:

- копию ИНН;

- копию всех листов паспорта;

- документ, на основе которого была осуществлена смена фамилии, имени или отчества (по факту).

Справку об отсутствии задолженности по юрлицу может получить только его официальный представитель. От него потребуется доверенность компании, заверенная нотариусом.

При запросе через интернет

Если лицо направляет онлайн-запрос, то потребуется выполнить некоторые условия. Справка будет выдана только, когда:

- Заявка включает полное название организации или ФИО ИП (для юрлиц).

- Прописан ИНН заявителя (для физических и юридических лиц).

- Электронная заявка подписана усиленной электронно-цифровой подписью (для юрлиц).

Как написать заявление в налоговую об отсутствии задолженности по налогам

Заявление отправляется в адрес территориального налогового подразделения, в отдел по общению с налогоплательщиками. К заявлению прикрепляется ксерокопия документа, удостоверяющего личность.

Заявление отправляется в адрес территориального налогового подразделения, в отдел по общению с налогоплательщиками. К заявлению прикрепляется ксерокопия документа, удостоверяющего личность.

Запрос лучше направлять в то подразделение, где заявитель зарегистрирован. Это ускорит время получения ответа. Информация об отсутствии задолженности по налогам выдается бесплатно.

Однако, некоторые граждане для избегания проволочек и возникновения проблем, могут обратиться к специалисту за юридической консультацией. Такое обращение платное, зато есть гарантия, что ответ налоговой будет получен в кратчайшие сроки.

(Видео: “Документы для получения справки об отсутствии задолженности по уплате налогов”)

Гражданин имеет право выбрать, какой использовать способ для подачи запроса в налоговое подразделение. Благодаря современным способам коммуникации, отправить запрос можно не только, написав заявление на листе бумаги, но и в электронном формате.

Таким образом, процедура получения информации о задолженности по налогам сводится к двум этапам:

- Первый этап – оформление и отправка заявления

- Второй этап – приход в налоговую для получения справки.

Оформление запроса о задолженности по налогам составляется в произвольном стиле, так как унифицированного бланка запроса нет.

При составлении заявления необходимо отобразить следующие сведения:

- Наименование налогоплательщика (для учреждения) или Ф.И.О (если это ИП или физлицо)

- ИНН и регистрационный номер налогоплательщика

- Адрес регистрации налогоплательщика и контактные данные

- При оформлении запроса обязательно назвать документ – «ЗАЯВЛЕНИЕ»

- Сделать расшифровку запроса, указав просьбу о получении сведений о задолженности по сборам, налогам, социальным и страховым выплатам или ее отсутствии

- Проставить дату оформления запроса

- Заверить заявление подписью и печатью (при ее наличии).

Отправка заявления возможна следующими способами:

- Лично обратится в подразделение налогового органа

- Отправить заявление заказным письмом, с описью приложенных документов

- Заполнить электронный бланк на сайте ФНС.

Перед отправкой такого запроса заявителю нужно подготовить ксерокопии всех чеков и платежек, подтверждающих перечисление налогов. Это нужно сделать на случай возникновения недоразумений, чтобы можно было сразу доказать налоговому инспектору факт оплаты того либо иного налога, или сбора.

Согласно письма ФНС РФ №99 от 2.07.2012 года, ответ на запрос выдается подателю заявления в течение 10-ти рабочих дней с даты подачи запроса. Срочный ответ законодательством не предусмотрен.

(Видео: “Справка сведения об отсутствии наличии задолженности”)

Как и отправка запроса, получить ответ на запрос можно такими же способами:

- Получение ответа при посещении налоговой службы

- Получение ответа почтой (заказным письмом) по адресу регистрации

- Получение ответа на электронную почту подателя запроса.

ФНС рекомендует плательщикам налогов (учреждениям и ИП) с подобными запросами обращаться не реже 1-го раза в полугодие, а физлицам – не реже 1-го раза в год.

Соблюдая рекомендованные сроки обращений, налогоплательщику удастся своевременно выявлять недоимки либо указывать налоговым инспекторам на ошибку, предоставляя доказательства о погашении налогов. Кроме того, наличие документа об отсутствии налоговых долгов обеспечит плательщика налогов уверенностью в том, что он перед государством в расчете.

Справка, полученная из налоговой, обладает своим «сроком годности», который составляет 10 дней. Это объясняется тем, что плательщик налогов имеет динамические отношения с налоговыми органами и обстоятельства в отношении долгов могут меняться ежемесячно. Поэтому, при необходимости, по истечении такого времени с даты получения справки, необходимо запрос подавать по новой.

При получении справки от налоговой, надо обратить внимание на следующее: – Если запрос подается в произвольной форме, то справка составляется по унифицированному образцу, утвержденному приказом ФНС РФ № ММВ-7-8/378 от 21.07.2014 года. Справка, полученная по другой форме, является недействительной

Справка, полученная по другой форме, является недействительной.

Что за справка КНД 1120101?

Для того чтобы подтвердить отсутствие или наличие задолженности перед бюджетом или сверить остатки, существуют несколько документов (статья 32 НК РФ):

- информация о состоянии расчетов (КНД 116080 и 116081);

- информация об исполнении обязанности налогоплательщика (форма КНД 1120101);

- акт сверки по налогам и сборам (КНД 116070).

Все эти документы в настоящее время можно получить и в бумажной, и в электронной формах.

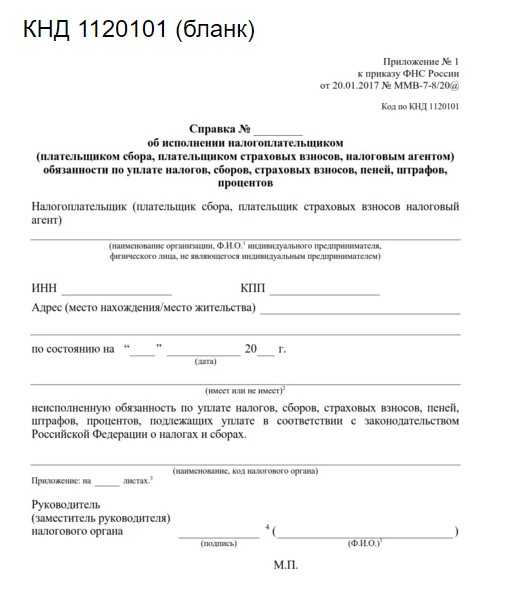

Сегодня остановимся подробнее на том, что представляет собой справка о задолженности по налогам по форме КНД 1120101. Бланк документа утвержден Приказом ФНС от 20.01.2017 № ММВ-7-8/20@.

Справка об отсутствии задолженности по налогам бланк

Справка об отсутствии задолженности по налогам бланк

Когда нужен документ об отсутствии задолженностей

Справка о задолженности по налогам или ее отсутствии может потребоваться как юридическим лицам, так и обычным гражданам. Компаниям и индивидуальным предпринимателям этот документ необходим в таких ситуациях, как:

- смена юридического адреса;

- прекращение деятельности;

- смена бухгалтера;

- расширение организации (открытие филиалов и т. д.);

- участие в тендерах;

- получение кредитов;

- участие в государственных дотационных программах.

Кроме того, справка может потребоваться при заключении договора о сотрудничестве с новым партнером. Любой контрагент вашей организации вправе проверить ее финансовое состояние, прежде чем принимать решение о сотрудничестве.

Частным лицам документ об отсутствии задолженностей пред ФНС требуется обычно в следующих случаях:

- получение кредитов;

- оформление субсидий от государства;

- отказ от гражданства;

- трудоустройство на руководящие должности;

- получение визовых документов.

Кроме перечисленного, справка об отсутствии задолженности из налоговой (ИФНС) может понадобиться в случае разногласий с налоговой службой по части уплаты обязательных взносов. Также нелишним будет получить этот документ после погашения крупных задолженностей по налогам, скопившихся за несколько лет.

Справки по налогам и сборам: какую выбрать

Говоря о справке о налогах, обычно имеют в виду:

- справку об исполнении обязанности по уплате налогов;

- либо справку о состоянии расчетов с бюджетом.

И ту и другую выдает налоговая по запросу налогоплательщика-организации. Также выдаются справки об отсутствии задолженности по налогам ИП и обычным «физикам».

Для получения справки на бумаге надо подать в инспекцию заявление. Составить его можно в свободной форме, либо по форме, рекомендованной ФНС (ее можно скачать здесь), либо вот на этом бланке.

Пример письменного запроса о выдаче справки приведен в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Данное заявление единое на обе справки, можно выбрать ту, которая требуется, отметив ее галочкой. А можно заказать сразу обе. И кстати, так лучше всего поступить. Дальше объясним почему.

В заявлении нужно указать, по состоянию на какое число вам нужна справка, а также как вы хотите ее получить: лично в налоговой или по почте. Подать заявление можно непосредственно в ИФНС. А можно отсканировать его и отправить через оператора ЭДО. В информационном сообщении, к которому будете прилагать скан, обязательно укажите, что вам нужна справка на бумаге.

Если бумажный документ с синей печатью ИФНС вам не принципиален, получайте электронную версию (она будет заверена электронной подписью ИФНС). В этом случае заявление заполнять не нужно, просто отправьте электронный запрос через своего оператора.

Есть у вас есть личный кабинет на сайте ФНС, заказать справку можно в нем. Вы получите бумажный документ с необходимыми подписями и печатью (способ получения — лично или почтой — можно выбрать). Также налоговики продублируют ее в электронном виде с выгрузкой в сервис.

Подробнее см. здесь.

А теперь смотрите, как выбрать нужный вид справки о налогах.

Как сделать запрос на срочное получение справки об отсутствии задолженности с нами?

С нашей компанией вам придется совершить пять шагов для того, чтобы получить необходимый документ. Эти шаги таковы.

1 ШАГ — Позвонить или заказать обратный звонок

Наша компания ценит время своих клиентов. Мы не предлагаем позвонить на «Горячую линию» и ждать, пока освободится оператор. Достаточно на нашем сайте указать номер контактного телефона.

2 ШАГ — Заполнить анкету

Представитель организации заполняет анкету на сайте. Обязательно нужно указать наименование предприятия, ИНН/КПП, ОГРН, юридический адрес, ФИО руководителя. Обязательно укажите контактный телефон и адрес доставки.

3 ШАГ — Мы перезваниваем и сверяем информацию

В течение 15 минут после заполнения анкеты наш представитель перезванивает по указанному телефону и сверяет указанные реквизиты, время и место доставки.

4 ШАГ — Встречаете курьера

За час-полтора до назначенного времени курьер связывается с заказчиком по контактному телефону и уточняет время и место доставки. Вам остается только немного подождать.

5 ШАГ — Оплата справки

Оплата за справку производится наличными курьеру и составляет:

- 8000 рублей, если справка изготовлена в этот же день;

- 5000 рублей, если срок изготовления справки составляет 1 день;

- 4000 рублей, если справка нужна через 2-3 дня;

Услуги по доставке дополнительно не оплачиваются.

С нами шагов к получению нужной справки немного больше. Но заказчику при этом не приходится ничего делать самому. Все делаем мы. Мы гарантируем получение нужного документа в оговоренные сроки.

Порядок подачи запроса и форма ее получения

В зависимости от желаемой формы, в которой хочет получить справку об отсутствии долгов по налогам, заявитель, а именно в бумажном или электронном виде, формы подачи заявления на ее получение следующие:

- В бумажном виде

Для простого вида документа КНД 1120101, заявление подается по месту жительства в соответствующую инспекцию или его можно направить по почте.

Заявление носит унифицированную форму и должно содержать следующие данные:

- точное наименование органа ФНС по месту жительства, куда подается запрос.

- точное полное наименование заявителя (реквизиты организации либо физического лица), в том числе номер ИНН/КПП, а так же юридического/фактического адреса местонахождения/проживания.

- способ получения справки (лично или почтовым отправлением).

- подпись заявителя и контактный телефон.

- дата подачи запроса, для расчета на эту дату, указанную в запросе, суммы налогов (оплаченных и нет).

Более четко это прописано в бланке анкеты заявки, которую необходимо скачать с сайта инспекции.

Так же необходимо сделать опись всех предоставляемых документов (квитанции об оплаченных долгах, доверенности, при необходимости).

Ответ от инспекции поступит в течение 10 рабочих дней указанным способом.

- В электронном виде.

Электронный запрос на документ по форме 1120101 из налоговой инспекции подается с использованием личного кабинета налогоплательщика на официальном сайте ФНС, а так же с использованием других официальных телекоммуникационных каналов связи (ТКС).

Подобных каналов связи достаточно много, важным является их официальный статус. Лучше использовать сайт местного отделения.

Информация предоставляется та же самая, что и выше.

И так же в течение 10 дней должен поступить ответ. Хотя обычно это происходит в более короткий срок.

Для получения справки КНД 1120101, образец запроса является стандартным, унифицированным. Его можно скачать и заполнить, а так же увидеть образцы – что это за справка по форме КНД 1120101.

Срок, на который приводятся данные по оплате налогов, совпадает с днем получения запроса.

Если рассматривать актуальность и эффективность перечисленных способов подачи/получения справки, то стоит учесть, что:

- для подачи через ТКС необходим электронный ключ. Если у организаций он есть, то не каждое физическое лицо его имеет и готово оплатить его использование.

- не каждая электронная форма может быть использована для передачи в другие официальные органы, в том числе и торговые (тендерные) площадки.

У налоговиков своя функция – предоставить информацию, их не касается где и зачем заявитель хочет использовать данную информацию.

Просьба о выдаче справки об исполнении налогоплательщиком обязанности по уплате налогов, при наличии недоимки, может быть подана повторно, после ее погашения.

Рассмотрев, что за справка формата КНД 1120101, для убеждения в отсутствии неоплаченных налогов, запрос на нее легко оформить любому заявителю.

Выдача справок об отсутствии налоговой задолженности – одна из наиболее востребованных услуг, которые обязаны предоставлять заявителям налоговые органы. На практике получение документа сопряжено с многочисленными препятствиями.

Всего бывает два вида справок о наличии или отсутствии налоговой задолженности:

1. Справка об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов (КНД 1120101

)

2. Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей (КНД 1160080)

В среднем срок выдачи сведений составляет десять дней с момента подачи.

Налоговые органы не включают в этот период выходные, а также даты, официально признанные нерабочими. Задержки и отказы в выдаче справок не редкость, однако, их можно исключить, обратившись в юридическую фирму.

От 10 рабочих дней

Стоимость от 200 руб.

Предоставление сведений о наличии или отсутствии долгов перед бюджетом и фондами, обычно, требуется для оформления кредитных линий, займов, а также заключения прочих контрактов с банками. Этот документ необходим для процедур ликвидации и реорганизации, а также в иных случаях.

Получение справки «Подготовка запроса»

Подготовка запроса

Подготовка доверенности

Услуги курьера

Получение готовой справки

Итого 200 руб.

Заказать

Получение справки «Под ключ»

Подготовка запроса

Подготовка доверенности

Услуги курьера

Подача запроса в домашнюю налоговую

Получение готовой справки

Итого 2000 руб.

Заказать

Почему образуются задолженности по налогам

Чаще всего налоговые задолженности возникают при применении несоответствующей ставки. Еще одна причина — отработка неполного года после окончания высшего учебного заведения или отпуска по уходу за ребенком. Ошибки возникают также при смене работодателя, увеличении зарплаты. Часто налогоплательщик учитывается только доход от трудовой деятельности, забывая о продаже имущества, полученном наследстве или даре., выплаченных процентах. Самостоятельно ошибки почти никогда не выявляется, их обнаруживают в ФНС после подачи декларации.

Чтобы избежать неприятностей, требуется проверка задолженности. По трудовым доходам ее следует провести до 15.06, по имущественным до 01.12. Для оплаты НДФЛ на унаследованное имущество ФНС высылает уведомление. Кроме НДФЛ существуют другие налоговые выплаты, например, транспортный налог выплачивается до 01.10., НДФЛ за полученное в дар имущество до 15.07.

Где посмотреть задолженность по налогам

При наличии учетной записи на сайте Госуслуг после авторизации сумму можно определить в реальном времени. Данные о выплатах появляются после подачи соответствующей декларации. По истечении срока оплаты нужно пройти в раздел «Налоговая задолженность».

Регистрация на портале проводится по ИНН, занимает минимум времени. Существуют также центры госуслуг офлайн, которые предоставляют информацию по письменным заявлениям.

Данные о налоговых задолженностях доступны также на сайте ФНС в личном кабинете налогоплательщика. Кроме долгов можно узнать данные о недвижимости и транспортных средствах, начисленных и выплаченных суммах налогов, переплатах. В личном кабинете можно также заполнить декларации, оплатить налоги, сборы, штрафы, подать заявление без посещения офиса.

Ждать уведомления о недоимке не стоит, за каждый день просрочки начисляется штраф (20% от суммы) и пени. Налоговики могут обратиться в суд для выдачи судебного приказа через полгода, если сумма задолженности выше 3 тыс. рублей. При меньших суммах суды принимают заявления лишь через 3 года. За неуплату крупных сумм предусмотрена уголовная ответственность.

При опоздании с выплатой Налоговая инспекция высылает должнику требование, только после истечения нового срока обращается в мировой суд с заявлением и документами, подтверждающими наличие долга. Обязательно приложение копии заказного письма с уведомлением, отправленного должнику.

Подобные требования относятся к бесспорным, судебный приказ выдается в течение 5-и дней, должнику копия должна быть отправлена в течение следующих 3-х дней. Для подачи возражения законом отведено 20 дней. Этот срок пропустить сложно, если регулярно проверяется почтовый ящик. Возражения лучше отнести в суд, чтобы избежать просрочки из-за сбоя в работе почты.

При отсутствии возражений судья:

- выдает ФНС судебный приказ для передачи в отделение ФССП;

- пересылает документ в электронной форме.

Если судебный приказ должником не получен по вине почты, из-за проживания не по месту регистрации, нахождения в командировке, на лечении, в отпуске, судья может срок подачи возражений восстановить и изменить решение. Налоги все равно придется выплатить, но налоговикам придется подавать иск. Во время заседания должник может высказывать свое мнение, предъявлять дополнительные документы. То же самое относится к ФНС.

Судебный приказ можно в течение полугода обжаловать в порядке кассации, но чаще всего деньги успевают списать со счета. В суд можно обратиться для уменьшения суммы штрафа.

Электронный банк данных о судебных долгах физических лиц доступен так же на сайте ФССП (в «Банке данных исполнительных производств»). Необходимо пройти в раздел «Проверить задолженности», заполнить форму, ввести капчу. Случается, что долг погашен, но ограничения действуют, информация не удаляется. В такой ситуации необходимо предоставить приставу справку, удостоверяющую погашение долга.

Важно правильно составить запрос

Заявление о выдаче справки, подтверждающей отсутствие долгов перед фискальными и иными органами, можно напечатать или написать от руки. Взять соответствующий бланк можно при посещении ИФНС.

Независимо от способа составления и подачи заявления, в нём обязательно должна быть указана такая информация, как:

- реквизиты компании или ИП, делающих запрос, или паспортные данные физического лица;

- местонахождение компании или ИП или прописки физического лица;

- местонахождение и наименование отделения ИФНС;

- цель обращения и необходимость подтверждения такой информации.

Обратите внимание! Если запрос составлен неверно ли в документах есть ошибки, последует отказ в выдаче нужной справки. Поэтому лучше заранее проконсультироваться у опытного юриста или у специалиста ФНС. . К заполненному ИП или физическим лицом заявлению надо обязательно приложить такой документ, как индивидуальный номер налогоплательщика (его копия) или копию внутреннего паспорта гражданина

Если до подачи запроса были погашены долги, то следует обязательно приложить для налоговой копии чеков или квитанций об оплате

К заполненному ИП или физическим лицом заявлению надо обязательно приложить такой документ, как индивидуальный номер налогоплательщика (его копия) или копию внутреннего паспорта гражданина. Если до подачи запроса были погашены долги, то следует обязательно приложить для налоговой копии чеков или квитанций об оплате.

КНД 1120101: что за справка

Для того чтобы подтвердить отсутствие или наличие задолженности перед бюджетом или сверить остатки, существуют несколько документов ( статья 32 НК РФ ):

- информация о состоянии расчетов (КНД 116080 и 116081);

- информация об исполнении обязанности налогоплательщика (форма КНД 1120101);

- акт сверки по налогам и сборам (КНД 116070).

Все эти документы в настоящее время можно получить и в бумажной, и в электронной формах.

Сегодня остановимся подробнее на том, что представляет собой справка о задолженности по налогам по форме КНД 1120101. Бланк документа утвержден Приказом ФНС от 20.01.2017 № ММВ-7-8/20@.

Как получить справку об отсутствии задолженности по налогам (КНД 1120101)

КНД 1120101: что за справка

Для того чтобы подтвердить отсутствие или наличие задолженности перед бюджетом или сверить остатки, существуют несколько документов ( статья 32 НК РФ ):

- информация о состоянии расчетов (КНД 116080 и 116081);

- информация об исполнении обязанности налогоплательщика (форма КНД 1120101);

- акт сверки по налогам и сборам (КНД 116070).

Все эти документы в настоящее время можно получить и в бумажной, и в электронной формах.

Сегодня остановимся подробнее на том, что представляет собой справка о задолженности по налогам по форме КНД 1120101. Бланк документа утвержден Приказом ФНС от 20.01.2017 № ММВ-7-8/20@.

КНД 1120101 (бланк)

Справка о наличии (отсутствии) задолженности по налогам: где и как получить

Чтобы получить информацию об исполнении обязанностей налогоплательщика, необходимо обратиться в ИФНС. Документ может быть получен от налоговой:

- в бумажном виде с печатью и подписью руководителя ИФНС;

- в электронной форме с ЭЦП руководителя ИФНС.

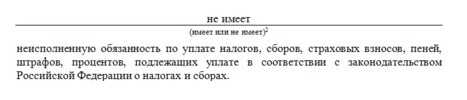

В бланке отсутствуют конкретные цифры задолженности. Если долг отсутствует, то будет получена от ФНС справка об отсутствии задолженности. Если же задолженность есть, то будет сделана в бланке соответствующая запись, а в Приложении будут указаны коды инспекций, по расчетам с которыми налогоплательщик имеет долг.

Если получив информацию о наличии долга перед бюджетом, вы с этим не согласны, следует свериться с ИФНС, чтобы обнаружить и исправить ошибку.

Особенности получения в бумажной форме

Справка по налогам и сборам на бумаге выдается по письменному запросу. Его лучше заполнить по рекомендуемой ФНС форме (скачать бланк заявления можно в конце статьи).

Запрос можно подать, лично посетив инспекцию, а можно направить по почте ценным письмом с описью вложения. Если компания имеет регистрацию в личном кабинете налогоплательщика, то запрос можно отправить через него. При личном визите запрос должен подать сам руководитель компании или уполномоченное лицо.

В бланке необходимо указать:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- дату, на которую нужно сформировать сведения;

- способ получения документа (лично или почтовым отправлением);

- подпись и Ф.И.О. руководителя или уполномоченного лица.

Документ должен быть сформирован инспекцией и передан налогоплательщику в течение 10 рабочих дней с момента подачи заявления. Если в заявлении было указано, что справку заберет руководитель или представитель компании, то по истечении этого срока необходимо обратиться в операционный зал ИФНС. Документ будет выдан под подпись, и факт выдачи зарегистрирован в соответствующем журнале учета.

Особенности получения в электронной форме

Все чаще в практике используется электронный документооборот и применяются электронные формы документов. Не стала исключением и справка о наличии задолженности по налогам. Инспекции очень активно внедряют электронный документооборот по телекоммуникационным каналам связи через уполномоченных операторов.

Чтобы получить документ в электронной форме, необходимо также направить запрос в электронной форме по ТКС. Для этого ФНС разработан соответствующий бланк. Он утвержден Приказом Минфина от 02.07.2012 № 99н (см. бланк в конце статьи).

В заявлении заполняем следующие реквизиты:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- код запроса (в нашем случае это 2);

- дату, на которую нужно сформировать сведения.

В ответ ФНС выдаст форму, аналогичную бумажной, подписанную электронно-цифровой подписью.

Срок ответа по ТКС также составляет 10 дней. Но, как правило, налоговые инспекции формируют ответ намного быстрее, и ответ может быть получен в течение 2-3 дней.

Правильно ли заполнена полученная справка

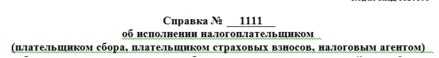

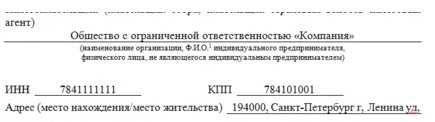

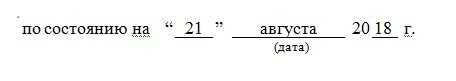

Рассмотрим на примере, как должна выглядеть заполненная справка КНД 1120101: образец представлен ниже.

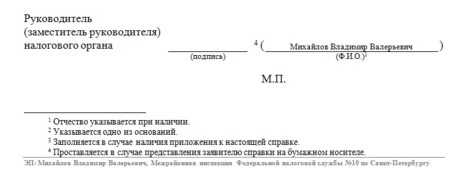

1. Должен быть присвоен порядковый номер.

2. Указано наименование, ИНН и КПП, адрес налогоплательщика. При формировании информации по компании, имеющей обособленные подразделения, КПП может быть не указан.

3. Дата должна соответствовать дате, указанной в запросе

4. Самая главная запись — это запись о наличии или отсутствии задолженности

5. Должно быть приведено наименование инспекции, выдавшей бланк

6. Внизу на бумажном документе должны стоять подпись и печать руководителя ИФНС, а на электронном — реквизиты ЭЦП.

Ниже — заполненный документ, которому присвоен код по КНД 1120101: справка (образец).

Где и как получить справку о наличии (отсутствии) задолженности по налогам

Чтобы получить информацию об исполнении обязанностей налогоплательщика, необходимо обратиться в ИФНС. Документ может быть получен от налоговой:

- в бумажном виде с печатью и подписью руководителя ИФНС;

- в электронной форме с ЭЦП руководителя ИФНС.

В бланке отсутствуют конкретные цифры задолженности. Если долг отсутствует, то будет получена от ФНС справка об отсутствии задолженности. Если же задолженность есть, то будет сделана в бланке соответствующая запись, а в Приложении будут указаны коды инспекций, по расчетам с которыми налогоплательщик имеет долг.

Если получив информацию о наличии долга перед бюджетом, вы с этим не согласны, следует свериться с ИФНС, чтобы обнаружить и исправить ошибку.

Особенности получения в бумажной форме

Справка по налогам и сборам на бумаге выдается по письменному запросу. Его лучше заполнить по рекомендуемой ФНС форме (скачать бланк заявления можно в конце статьи).

В бланке необходимо указать:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- дату, на которую нужно сформировать сведения;

- способ получения документа (лично или почтовым отправлением);

- подпись и Ф.И.О. руководителя или уполномоченного лица.

Документ должен быть сформирован инспекцией и передан налогоплательщику в течение 10 рабочих дней с момента подачи заявления. Если в заявлении было указано, что справку заберет руководитель или представитель компании, то по истечении этого срока необходимо обратиться в операционный зал ИФНС. Документ будет выдан под подпись, и факт выдачи зарегистрирован в соответствующем журнале учета.

Особенности получения в электронной форме

Все чаще в практике используется электронный документооборот и применяются электронные формы документов. Не стала исключением и справка о наличии задолженности по налогам. Инспекции очень активно внедряют электронный документооборот по телекоммуникационным каналам связи через уполномоченных операторов.

Чтобы получить документ в электронной форме, необходимо также направить запрос в электронной форме по ТКС. Для этого ФНС разработан соответствующий бланк. Он утвержден Приказом Минфина от 02.07.2012 № 99н (см. бланк в конце статьи).

В заявлении заполняем следующие реквизиты:

- наименование, ИНН, адрес налогоплательщика;

- реквизиты инспекции, в которую подается запрос;

- код запроса (в нашем случае это 2);

- дату, на которую нужно сформировать сведения.

В ответ ФНС выдаст форму, аналогичную бумажной, подписанную электронно-цифровой подписью.

Срок ответа по ТКС также составляет 10 дней. Но, как правило, налоговые инспекции формируют ответ намного быстрее, и ответ может быть получен в течение 2-3 дне

Правильно ли заполнена полученная справка

Рассмотрим на примере, как должна выглядеть заполненная справка КНД 1120101: образец представлен ниже.

1. Должен быть присвоен порядковый номер.

2. Указано наименование, ИНН и КПП, адрес налогоплательщика. При формировании информации по компании, имеющей обособленные подразделения, КПП может быть не указан.

3. Дата должна соответствовать дате, указанной в запросе

4. Самая главная запись — это запись о наличии или отсутствии задолженности

5. Должно быть приведено наименование инспекции, выдавшей бланк

6. Внизу на бумажном документе должны стоять подпись и печать руководителя ИФНС, а на электронном — реквизиты ЭЦП.

Ниже — заполненный документ, которому присвоен код по КНД 1120101: справка (образец).

Что включить в форму заявления

- Название организации, подведомственной Федеральной службе судебных приставов.

- Данные судебного пристава-исполнителя (если известны).

- Количество ранее возбужденных в отношении вас производств.

- Запрос о выдаче справки (уведомления) об отсутствии текущего дела.

- Личные данные заявителя и номер контактного телефона.

При подаче заявления через «Национальную службу» информация о заявителе автоматически вносится из его личного кабинета. При подаче заявления через сайт портала вы также можете указать, как вы хотите, чтобы заполненные документы были отправлены (например, по почте). Если вы обращаетесь непосредственно к судебному приставу-исполнителю или отправляете заявление по почте, вы должны подписать заявление.

Если вы были должником, но полностью оплатили требование, укажите номер производства на счете. В этом случае судебный пристав-исполнитель может отметить в счете, что вы выплатили всю сумму задолженности по данному делу. Если вы не укажете номер производства, судебный исполнитель будет опираться на информацию из реестра. Если на момент подачи заявления нет данных об оставшихся делах о взыскании, в справке не будет указано, в рамках какой именно процедуры был урегулирован долг.

Если вы были должником, но полностью погасили долг, укажите номер процедуры в счете. В этом случае мировой судья может указать в справке, что вы выплатили всю сумму задолженности по конкретному делу. Если вы не укажете номер производства, должностное лицо будет опираться на информацию из реестра. Если на момент подачи заявления нет данных об оставшихся делах о взыскании задолженности, в справке не будет указано, по какой именно процедуре был урегулирован долг.

Сроки предоставления справок

Судебный пристав должен дать ответ в письменном или электронном виде в течение 30 дней. Если справка подается лично, она может быть выдана на месте. Если справка запрашивается через государственную службу, то на подготовку и отправку справки отводится 15 дней. Если вы поинтересуетесь в Интернете о процедуре, вы получите ответ в течение нескольких секунд.

Что будет включено в документ

Официальный формат справки не утвержден регламентом ФССП. Поэтому судебные приставы оформляют документ в произвольном формате. Как минимум, в него будет включено следующее

- О подразделении ФССП и специалисте, ответственном за запрос.

- О заявителе, запросившем справку.

- Что на момент подготовки документа не было судебных разбирательств.

- Об отсутствии задолженностей по конкретному делу (если заявитель указал номер дела).

Естественно, если проверка выявит наличие судебных разбирательств или задолженностей, это будет отмечено в справке. После оплаты квитанцию можно получить в магистрате. Кроме того, в магистрате вам выдадут ведомость на погашение задолженности, которая прилагается к каждому ордеру.