Какие налоги платят на УСН

Налоги компаний и ИП на упрощённой системе можно разделить на две группы:

- налог УСН;

- дополнительные налоги.

Налог УСН рассчитывают по формуле:

УСН = Ставка налога × Налоговая база

Ставка зависит от выбранного объекта обложения: «Доходы» или «Доходы минус расходы». Стандартные ставки налога УСН такие:

- УСН «Доходы» — 6%.

- УСН «Доходы минус расходы» — 15%.

Власти субъектов РФ могут снижать ставки в своём регионе. Так, по объекту «Доходы» ставка может быть установлена в пределах 1–6%, а по объекту «Доходы минус расходы» — 5–15%. Устанавливать пониженную ставку могут в отношении как всех плательщиков, так и отдельных отраслей.

Например, в Республике Коми ставка УСН для всех налогоплательщиков по объекту «Доходы» — 3%, УСН «Доходы минус расходы» — 7,5%. При этом для IT-бизнеса ставка по объекту «Доходы» — 1%, а по объекту «Доходы минус расходы» — 5%.

Таблицу ставок УСН в 2024 году по всем регионам РФ можно посмотреть здесь.

Если бизнес превысил лимиты по доходу или по количеству работников, но в пределах , то платить налог УСН нужно по увеличенной ставке. Эти ставки одинаковые для всех регионов:

- УСН «Доходы» — 8%.

- УСН «Доходы минус расходы» — 20%.

Дополнительные налоги упрощённого режима. К ним относятся налог на доход физических лиц (НДФЛ) за сотрудников, НДС, налог на прибыль, имущественный, земельный и транспортный налоги.

НДФЛ за сотрудников ежемесячно платят все компании и ИП, у которых есть сотрудники. Налоговая база НДФЛ — сумма дохода работника за месяц. Ставки такие:

- 13% — если доход выплачивается налоговым резидентам РФ. Если совокупный доход резидента с начала года превышает 5 миллионов рублей, сумма превышения облагается по ставке 15%.

- 30% — если доход выплачивается налоговым нерезидентам РФ.

НДС на упрощёнке платят в следующих случаях:

- При импорте товаров.

- При продаже покупателю на ОСНО товаров, работ или услуг и выставлении ему счёта-фактуры с выделенной суммой НДС.

- Если ИП или компания являются налоговыми агентами по НДС — то есть должны платить налог за налогоплательщика. Например, при аренде помещений у государственных предприятий.

- По договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

Ставка НДС, которая применяется в большинстве случаев, — 20%. Могут быть и другие ставки. Например, при ввозе детских товаров ставка НДС — 10%.

Налог на прибыль платят компании на УСН, когда они признаются налоговыми агентами по этому налогу.

Налоговые агенты по налогу на прибыль — компании, которые должны рассчитать сумму налога, удержать её у налогоплательщика и перечислить её в бюджет за него. Компания становится налоговым агентом по налогу на прибыль, например, если она выплачивает:

- дивиденды российским и иностранным компаниям, которые действуют на территории РФ через постоянные представительства;

- проценты по государственным и муниципальным ценным бумагам российским и иностранным компаниям, действующим на территории РФ через постоянные представительства;

- доходы иностранным компаниям, у которых нет в России постоянных представительств.

Имущественный, транспортный и земельный налоги платят, если есть объект налогообложения — недвижимость, транспорт и земля, которые находятся в собственности и используются в бизнесе. При этом имущественный налог компании платят только с недвижимости, которая облагается налогом по кадастровой стоимости. ИП освобождены от уплаты налога на имущество с недвижимости, которая используется в предпринимательской деятельности.

Кадр: фильм «Лжец, Великий и Ужасный» / HBO Films

Налоговые ставки этих налогов устанавливают законы субъектов и муниципальных образований РФ.

Какие расходы принимаются на УСН

Перечень расходов, которые можно признать при упрощенке, является строго ограниченным. Он приведен в пункте 1 статьи 346.16 Налогового кодекса РФ. В этот перечень входят, в частности:

- расходы на приобретение (сооружение, изготовление), а также достройку (дооборудование, реконструкцию, модернизацию и техническое перевооружение) основных средств;

- затраты на приобретение или самостоятельное создание нематериальных активов;

- материальные расходы, в том числе расходы на покупку сырья и материалов;

- расходы на оплату труда;

- стоимость покупных товаров, приобретенных для перепродажи;

- суммы входного НДС, уплаченные поставщикам;

- другие налоги, сборы и страховые взносы, уплаченные в соответствии с законодательством. Исключение составляет сам единый налог, а также НДС, выделенный в счетах-фактурах и уплаченный в бюджет в соответствии с пунктом 5 статьи 173 Налогового кодекса РФ. Эти налоги включать в состав расходов нельзя (подп. 22 п. 1 ст. 346.16 НК РФ). Не уменьшают налоговую базу по единому налогу и налоги, уплаченные за границей по законодательству иностранных государств (письмо Минфина России от 31 мая 2016 г. № 03-08-13/31219).

с 2017 года в расходы можно включать не только те налоговые платежи, которые организация перечислила в бюджет самостоятельно, но и те, которые за нее заплатила другая организация или физлицо (подп. 3 п. 2 ст. 346.17 НК РФ); - расходы на техобслуживание ККТ и вывоз твердых бытовых отходов;

- расходы на обязательное страхование сотрудников, имущества и ответственности;

- по итогам года налоговую базу можно уменьшить за счет убытков прошлых лет (п. 7 ст. 346.18 НК РФ) и т. д.

Особенности признания отдельных расходов при расчете единого налога представлены в таблице.

Отмена отчетности по УСН с 2020 года: цель Минфина

Важная поправка, запланированная законодателями с 2020 года – отмена налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Отмена декларации по УСН должна коснуться упрощенцев с объектом налогообложения «доходы».

На сайте Минфина был опубликован проект об отмене декларации по УСН для плательщиков налога с объектом налогообложения «доходы», которые применяют онлайн-кассы (подп. 3.1 п. 3 Проекта Минфина России основных направлений бюджетной, налоговой и таможенно-тарифной политики на 2019 год и на плановый период 2020 и 2021 годов по состоянию на 11.07.2018).

См. сайт Минфина

Виды затрат запрещенные учитывать при УСН с объектом «доходы минус расходы»

| Статья расходов | «Запрещающий» документ |

|---|---|

| Плата за технологическое подключение к электросети | письмо Минфина России от 17.02.14 № 03-11-06/2/6268 |

| Затраты на мероприятия и акции, проводимые с целью удержать клиентов и привлечь новых | письмо Минфина России от 20.01.14 № 03-11-06/2/1478 |

| Стоимость питьевой воды для работников | письмо Минфина России от 06.12.13 № 03-11-11/53315 |

| Неустойка за нарушение договорных обязательств | письмо Минфина России от 09.12.13 № 03-11-06/2/53634 |

| Стоимость периодических печатных изданий | письмо Минфина России от 28.10.13 № 03-11-11/45487 |

| Продукты для проведения бесплатных кофе-пауз | письмо Минфина России от 04.09.13 № 03-11-06/2/36387 |

| Расходы на привлечение персонала сторонних организаций | письмо ФНС России от 16.08.13 № АС-4-3/14960@ |

| Переоборудование квартиры под офис | письмо Минфина России от 07.08.13 № 03-11-06/2/31778 |

| Стоимость реализованных деталей, полученных при демонтаже ОС | письмо Минфина России от 31.07.13 № 03-11-06/2/30601 |

| Расходы на специальную оценку условий труда при УСНО учитывать запрещено | Письмо Минфина от 16.06.2014 № 03-11-06/2/28551 |

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- Когда расходы на УСН признаются во времени ?Определение расходов для целей налогового учета при применении УСН

Ставки и порядок расчета

^

Расчет налога производится по следующей формуле ():

Сумма

налога=Ставка

налога*Налоговая

база

Ставка налога

Налоговая база

Для упрощённой системы налогообложения налоговые ставки зависят от выбранного предпринимателем или организацией объекта налогообложения.

При объекте налогообложения «доходы» ставка составляет 6%.

Законами субъектов РФ ставка может быть снижена до 1%.

Налог уплачивается с суммы доходов.

При расчёте платежа за 1 квартал берутся доходы за квартал, за полугодие – доходы за полугодие и т. д.

Если объектом налогообложения являются «доходы минус расходы», ставка составляет 15%.

При этом региональными законами могут устанавливаться дифференцированные ставки налога по УСН в пределах от 5 до 15 процентов. Пониженная ставка может распространяться на всех налогоплательщиков, либо устанавливаться для определённых категорий. В этом случае для расчёта налога берётся доход, уменьшенный на величину расхода.

Для предпринимателей, выбравших объект «доходы минус расходы», действует правило минимального налога: если по итогам года сумма исчисленного налога оказалась меньше 1% полученных за год доходов, уплачивается минимальный налог в размере 1% от полученных доходов.

При применении упрощённой системы налогообложения налоговая база зависит от выбранного объекта налогообложения: доходы или доходы, уменьшенные на величину расходов:

- Налоговой базой при УСН с объектом «доходы» является денежное выражение всех доходов предпринимателя.

- На УСН с объектом «доходы минус расходы» базой является разница доходов и расходов. Чем больше расходов, тем меньше будет размер базы и, соответственно, суммы налога. Однако уменьшение налоговой базы по УСН с объектом «доходы минус расходы» возможно не на все расходы, а лишь на те, что перечислены .

Доходы и расходы определяются нарастающим итогом с начала года. Для налогоплательщиков, выбравших объект «доходы минус расходы» действует правило минимального налога: если за налоговый период сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога, то уплачивается минимальный налог в размере 1% от фактически полученного дохода.

Пример расчета размера авансового платежа для объекта «доходы минус расходы»

За налоговый период предприниматель получил доходы в размере 25 000 000 руб, а его расходы составили 24 000 000 руб.

- Определяем налоговую базу

25 000 000 руб. — 24 000 000 руб. = 1 000 000 руб.

- Определяем сумму налога

1 000 000 руб. * 15% = 150 000 руб.

- Рассчитываем минимальный налог

25 000 000 руб. * 1% = 250 000 руб.

Уплатить нужно именно эту сумму, а не сумму налога, исчисленную в общем порядке.

Законами субъектов Российской Федерации на два года может быть установлена налоговая ставка в размере 0% для индивидуальных предпринимателей, впервые зарегистрированных и осуществляющих деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению. С 29 сентября 2019 года к этому списку добавлены услуги по предоставлению мест для временного проживания (пункт 4 ).

Период действия этих налоговых каникул — по 2023 г.

С 1 января 2021 года налогоплательщики, чьи доходы превысили 150 млн руб., но не превысили 200 млн руб., и (или) численность работников превысила 100 человек, но не превысила 130 работников, не утрачивают право на применение УСН, а уплачивают налог по повышенным ставкам:

Признание расходов

К дополнительным нюансам расчетов налога по упрощенной системе относится признание расходов. Согласно п. 2 ст. 346.17 НК РФ в данном случае наиболее важными считаются несколько моментов.

Признаются расходы в тот день, когда выплачивается задолженность. Оплату можно производить через банк путем перечисления со счета на счет, либо наличными – через кассу предприятия/организации. Также могут быть использованы и другие способы оплаты, не запрещенные действующим законодательством.

К данному виду расходов относятся:

- покупка сырья, оборудования, комплектующих частей и хозинвентаря

- приобретение работ и услуг, востребованных в производственном процессе

- использование ОС и других видов имущества, связанного с охраной природы

По аналогичной схеме происходит признание затрат, связанных с различными выплатами сотрудникам. К таким выплатам могут относиться:

- зарплата

- компенсации на выплату за коммунальные расходы и на питание (предоставляемые на безвозмездной основе)

- затраты на приобретение рабочей одежды или униформы и другие

Что касается других затрат, то:

- расходы на оплату товаров, закупаемых для последующей перепродажи третьим лицам, принимаются по мере их реализации

- налоговые издержки списываются по факту уплаты обязательных сборов

- затраты на ОС и НМА. Записываются после окончания отчетного периода

Порядок признания остальных расходов также четко регламентирован и регулируется законом.

Основные средства и НМА

Расход можно учесть только по тем ОС, которые используются для предпринимательской деятельности.

Если у компании появились расходы на ОС или НМА в момент применения УСН:

- расходы на ОС (приобретение, сооружение, достройку, реконструкцию и так далее) принимаются с момента ввода ОС в эксплуатацию;

- расходы на НМА (приобретение, создание собственными силами) принимаются с момента постановки НМА на бухгалтерский учет;

- расходом на ОС и НМА является первоначальная стоимость этого имущества, определяемая таким же образом, что и для целей бухучета.

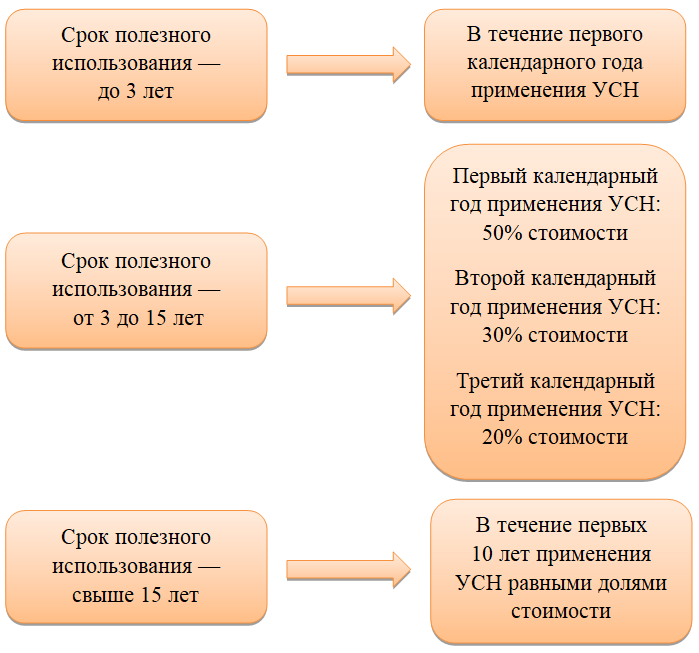

Если расходы на ОС или НМА компания понесла до перехода на УСН, то стоимость ОС или НМА включается в расход:

В налоговом периоде расход распределяется равномерно, то есть равными долями в каждом отчетном периоде.

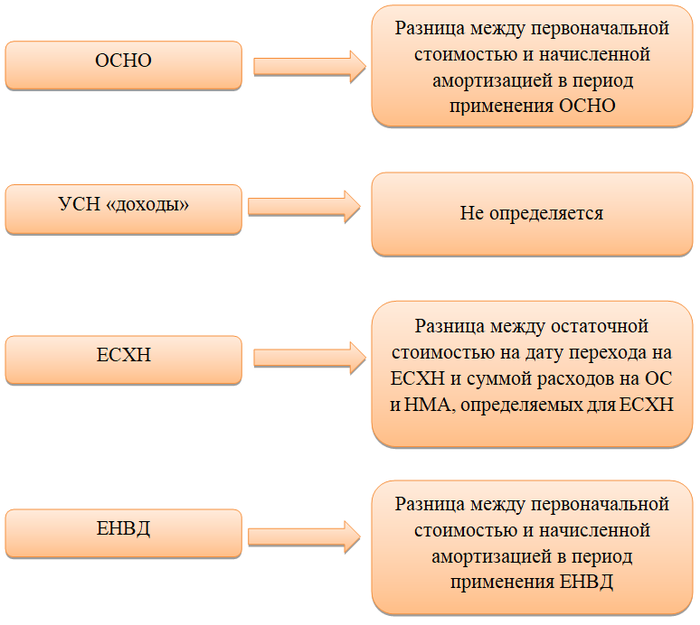

Важно! В расходы можно принимать только фактически оплаченную сумму. Стоимость ОС и НМА, оплаченных до перехода на УСН, при переходе на УСН определяется в зависимости от того, какая система налогообложения применялась до перехода:

Стоимость ОС и НМА, оплаченных до перехода на УСН, при переходе на УСН определяется в зависимости от того, какая система налогообложения применялась до перехода:

Датой признания расходов на ОС и НМА является последнее число отчетного периода.

Данные правила актуальны для учета расходов на УСН — доходы минус расходы — и ИП, и организациями.

Если ОС или НМА будут реализованы раньше, чем пройдут 3 года с момента учета расходов на их приобретение, необходимо будет пересчитать налоговую базу за весь период пользования этими ОС или НМА и, как следствие, доплатить налог и пени в бюджет.

Список расходов по УСН

Налоговым законодательством установлено, что предприниматели, работающие по УСН типа «доход-расход», оплачивают единый налог с суммы, образующейся после вычета расходов из того дохода, что получен за отчетный период.

При этом вычитать можно далеко не все расходы. Перечень разрешенных к вычету расходов строго ограничен и утвержден на законодательном уровне. Состоит это список из затрат:

- На покупку, постройку, достройку, увеличение (расширение площадей) или изготовление основных средств. К последним относятся объекты, изначальная стоимость которых не менее 10 тыс. руб. Также в данный пункт разрешено включать финансовые средства, израсходованные на улучшение, техническое перевооружение или реконструкцию ОС.

- На закупку или создание нематериальных активов. К последним относятся научно-исследовательские разработки, патенты на новые приборы или методы работы, лицензии, дающие право на использование результатов интеллектуальной деятельности других людей или компаний и т.д.

- На восстановительные (ремонтные) работы собственных и арендованных ОС.

- На оплату за использование взятых в аренду средств и выплаты по лизинговым договорам.

- На закупку материалов и сырья и другие материальные расходы, востребованные при осуществлении предприятием своей основной деятельности.

- На зарплату и выплату различных пособий сотрудникам, оплачиваемых работодателем (за исключением дополнительных выплат поощрительного характера).

- На оформление договоров обязательного страхования.

- На НДС, который предприятие/организация оплачивало при приобретении работ и услуг других компаний.

- На проценты, начисленные и выплаченные банкам или другим финансово-кредитным организациям за использование займов.

- На оплату банковских комиссий, взимаемых банком при совершении валютных или других финансовых операций.

- На обеспечение сохранности имущества и противопожарной безопасности. Сюда могут входить как услуги охранных предприятий, так и приобретение необходимых приборов.

- На таможенные сборы за ввозимый товар, которые согласно действующим законам не подлежат возврату.

- На содержание служебных транспортных средств (согласно нормам, утвержденным законом) или на компенсацию за использование личного транспорта в служебных целях.

- На командировочные выплаты, в которые входит оплата дороги до места командировки и обратно, оформление разрешительных документов, оплата жилья и питания (без учета дополнительных расходов, осуществляемых работником по собственной инициативе, например, посещения баров, ресторанов, спа-салонов и т.д.).

- На госпошлины и нотариальные сборы за оформление и заверение подлинности документов, необходимых для законной и полноценной работы ИП.

- На услуги бухгалтеров, аудиторов и юристов.

- На раскрытие итогов финансовой деятельности за отчетный период (публикацию основных пунктов баланса в СМИ), если это предусмотрено законодательством.

- На оплату услуг связи (телефон, почта, телеграф и т.д.) и закупку канцтоваров.

- На рекламу, а также покупку и обслуживание контрольно-кассовых аппаратов.

Также вычитать из доходной части можно налоговые платежи, произведенные согласно закону (кроме ЕН, который оплачивается по УСН и НДС, уплаченного в бюджет).

Какую отчётность нужно сдавать на УСН

Состав отчётности для компаний и индивидуальных предпринимателей немного различается.

В отчётность компаний на упрощёнке входят:

- бухгалтерская отчётность;

- налоговая отчётность;

- отчётность для Единого государственного внебюджетного Социального фонда России (СФР).

ИП могут не вести бухгалтерскую отчётность, поэтому готовят и сдают только:

- налоговую отчётность;

- отчётность в СФР.

Также все компании и ИП обязаны вести книгу доходов и расходов (КУДиР) вне зависимости от того, какой объект — «Доходы» или «Доходы минус расходы» — они выбрали. В КУДиР записывают все поступления и расходы компании. Сдавать её никуда не нужно, но налоговая может запросить её в любой момент. Скачать форму книги можно здесь.

Разберёмся подробнее в отчётности.

Бухгалтерская отчётность компаний. К обязательным формам относятся:

- бухгалтерский баланс и отчёт о финансовых результатах — для всех компаний;

- отчёт о движении денежных средств — только для компаний крупного и среднего бизнеса.

Эти документы нужно формировать за весь отчётный год — с 1 января по 31 декабря — и подавать в ФНС не позднее 31 марта года, следующего за отчётным.

Налоговая отчётность. Её сдают компании и ИП. Она включает в себя такие документы:

- Декларация по налогу УСН. Её все компании и ИП сдают в налоговую один раз в год. Скачать форму налоговой декларации по УСН можно .

- Декларация по НДС. Её заполняют и подают в ФНС ежеквартально в случае начисления НДС — их мы . Скачать форму можно здесь.

- Расчёт 6-НДФЛ за сотрудников. Его нужно подавать в ФНС ежеквартально. Скачать форму можно здесь.

- Расчёт по страховым взносам (РСВ) — данные о платежах, которые компании перечислили за сотрудников, на пенсионное, медицинское и социальное страхование. Его нужно сдавать в ФНС ежеквартально. Скачать форму можно здесь.

Также компаниям, владеющим имуществом, налоговая база по которому определяется как его среднегодовая стоимость, нужно ежегодно подавать декларацию по имущественному налогу. Здесь можно скачать форму.

Налоговую отчётность по другим имущественным налогам отменили с начала 2023 года.

Отчётность в СФР. Она одинакова для всех компаний и ИП, у которых есть сотрудники. Сейчас подают один отчёт ЕФС-1. Его форму можно скачать здесь.

Если в какой-то период компания или ИП не вели деятельность, отчитываться всё равно нужно. Для этого подают нулевые декларации или единую упрощённую декларацию (ЕУД).

Возмещение судебные расходы вучитывается в расходах по усн

В указанной норме упомянуты только налоги и сборы, уплаченные согласно налоговому законодательству. Так является ли госпошлина расходом при УСН? Однозначно – ДА! С 2013 года организации, применяющие УСН, обязаны вести бухгалтерский учет в полном объеме. Придется забыть о том, чтобы вести учет налогов собственными силами.

Дело тут вот в чем. Услуги, которые предоставляет нотариус, условно можно разделить на действия, которые должны быть нотариально заверены в обязательном порядке, и которые не требуют обязательного нотариального заверения. По первым как государственные, так и частные нотариусы взимают госпошлину по ставкам согласно статье 333.

Однако впоследствии издано судебное решение, которым, помимо прочего, уплаченная госпошлина возвращена ему. Как быть? Надо включить ее в доходы.

Попробуем разобраться, в каких случаях нужно включать возвращенные суммы в доходы, а в каких — нет. Какие возвращаемые суммы — не доход Организации и ИП на УСНО при расчете налога учитывают доходы от реализации и внереализационные доходып. 1 ст. 346.15, статьи 249, 250 НК РФ.

Главным образом, данный пункт требует экономической обоснованности понесенных затрат для включения их в базу по уменьшению налога УСН.

Поэтому у инспекции и судов отсутствуют правовые основания для признания произведенных компанией расходов на юридические услуги экономически не обоснованными в силу того, что в ее структуре имеется юридическая служба, выполняющая аналогичные функции.

При уплате сбора после ввода в эксплуатацию данного имущества, вступают в силу положения пункта 2 статьи 346.17 НК РФ, согласно которым госпошлину следует включать в единовременные затраты при УСН.

По действующему налоговому законодательству действительно получается так, что налогооблагаемую базу необходимо увеличить на размер возмещения госпошлины, поскольку единым налогом при применении УСН облагаются все полученные организацией доходы (как от реализации производимых ею товаров и услуг, так и от иных источников).

Также выбрав систему доходы минус расходы, плательщик УСН в 2019 году обязан вести книгу учета доходов и расходов и учитывать в ней все полученные доходы и понесенные расходы в течение года. На основании этих записей определяется итоговая сумма налога, который должен уплатить предприниматель или организация.

В целях налогообложения прибыли сумма государственной пошлины, уплачиваемой при обращении с иском в суд, учитывается единовременно……

Перечень расходов при УСН в 2021 году имеет определенные критерии, которые указываются в статье 346.16 НК РФ. Какие расходы представляет из себя принцип УСН «Доходы минус расходы»? Что относится к расходам? Где найти полный список расходов УСН на 2019 год? Все это вы узнаете ниже, в материале нашей статьи.

Обратите внимание, если госпошлина возмещается юрлицу по судебному решению, сумму нужно включить в доходы компании. Такого мнения придерживается Минфин РФ в своем письме 17.05.2013 № 03-11-06/2/17357

Если уплата сбора производится при постановке на учет транспортного средства или при процедуре оформления приобретенного компанией недвижимого имущества, то госпошлина увеличивает сумму стоимости имущества, подлежащего амортизации, а значит, снижает налогооблагаемую базу согласно положениям пункта 3 статьи 346.16 НК РФ.

Вышеназванные правила применяются и к суммам возмещения судебных издержек ответчиком (подп. 31 п. 1 ст. 346.16 НК РФ).

Как вытекает из смысла подп. 22 п. 1 ст. 346.16 НК РФ, госпошлина принимается в расходы при УСН в любом размере по факту её перечисления в казну на соответствующий счёт.

В течении 2014- 2015 ИП(УСН Д-Р) включал сумму доходов оприходования(излишки товаров на складе) в доходы для НОБ. За отгруженные оприходования(излишки) покупатели оплатили ИП. И оприходования(излишки) ИП повторно включил в……

Это касается и госпошлины за государственную регистрацию:

- изменений, вносимых в устав организации (ЕГРЮЛ);

- договора аренды недвижимости, заключенного на срок не менее года;

- прав на земельные участки.

Итак, существует Налоговый кодекс, разъяснения Минфина, комментарии юристов и финансистов, а предприниматели вновь и вновь совершают одну и ту же ошибку в этой ситуации. Как итог – штрафы за ошибки в ведении учета, за занижение налогооблагаемой базы.

Пример расчета

Предприятие за отчетный период времени получило общий доход в размере 100 тыс. рублей. В качестве дохода учитывались средства, полученные от производства и реализации материалов – 50 тыс. рублей, доход в виде процентов от предоставленного кредита в размере 5 тыс. рублей, а также средства, которые были получены за предоставление услуг, в размере 45 тыс. рублей. При этом, на аренду помещения было потрачено 10 тыс. рублей, на закупку сырья 35 тыс. рублей, на оплату рабочим 25 тыс. рублей, на услуги бухгалтера, нотариуса и юриста – 5 тыс. рублей. Получается, что общий расход составляет 70 тыс. рублей. Сумма «чистого дохода» = 100 тыс. рублей – 70 тыс. рублей = 30 тыс. рублей. С данной суммы впоследствии будет рассчитан налог в соответствии с предусмотренной региональной ставкой.

Расходы, которые можно оспорить в судебном порядке.

Есть некоторые виды расходов, которые чиновники запрещают учитывать при расчете «упрощенного» налога (по причине их отсутствия в НК РФ). А суды, рассматривая вопрос по существу, – напротив, не видят препятствий для исключения подобных расходов из налоговой базы. Приведем несколько характерных примеров.

Спорные расходы, в отношении которых мнения чиновников и судей не совпадают

|

Реквизиты письма-запрета |

Альтернативная позиция |

|

Расходы на выплату комиссионного вознаграждения банку за досрочное погашение кредита |

|

|

Письмо Минфина России от 06.08.2019 № 03-11-11/59072 |

В постановлениях АС СЗО от 02.08.2019 №Ф07-7348/2019 по делу №А66-11689/2018, АС УО от 25.07.2019 №Ф09-3876/19 по делу №А47-10646/2018, АС ВВО от 14.06.2018 №Ф01-2245/2018 по делу №А39-3592/2017 арбитры признали подобные комиссии стоимостью самостоятельных услуг банка и разрешили учесть при исчислении «упрощенного» налога на основании НК РФ |

|

Экспортные таможенные пошлины |

|

|

Письмо Минфина России от 07.06.2007 № 03-11-04/2/162 |

В Постановлении ФАС УО от 19.11.2008 №Ф09-8448/08-С3 по делу №А60-6983/08 арбитры указали на неразрывную связь экспортных таможенных платежей с реализацией товаров и получением доходов от нее. Руководствуясь НК РФ, они разрешили включить эти расходы в налоговую базу |

|

Расходы на благоустройство территории |

|

|

Письма Минфина России от 20.02.2012 № 03-11-06/2/27, от 19.10.2010 № 03-11-06/2/157 |

В Постановлении Первого арбитражного апелляционного суда от 08.07.2013 по делу №А43-10855/2012 признаны правомерными действия «упрощенца», который включил в налоговую базу затраты на асфальтирование территории торгового центра, склада, заготовительной базы и цехов. Арбитры признали, что спорные суммы можно расценить как материальные расходы и учесть на основании НК РФ |

|

Компенсации за разъездной характер работы |

|

|

Письмо ФНС России от 04.04.2011 № КЕ-4-3/5226 |

В Постановлении ФАС СЗО от 14.11.2013 по делу №А66-420/2013 сказано, что к расходам на оплату труда можно отнести любые компенсации, в том числе за разъездной характер работы |

|

Расходы на покупку питьевой воды |

|

|

Письма Минфина России от 24.10.2014 № 03-11-06/2/53908, от 06.12.2013 № 03-11-11/53315 |

Постановление ФАС УО от 06.10.2008 №Ф09-7032/08-С3 по делу №А47-15449/05: данные расходы (при наличии документального подтверждения) можно учесть при УСНО, поскольку они направлены на обеспечение нормальных условий труда |

Учет налоговых обязательств

Плательщики УСН «доходы минус расходы» в 2019 году ведут специальную книгу учета — КУДиР, в которой в хронологическом порядке записываются операции, влияющие на формирование налоговой базы. Заполняется доходная и расходная часть налогового регистра. Учет ведется в течение года по нарастающей.

Отдельный раздел КУДиР предназначен для полученных при работе на УСН убытков прошлых лет, перенесенных на будущее. Зачесть убытки, полученные ранее, включая сумму уплаченного в такой период минимального налога, разрешается только по окончании отчетного года. Такое списание возможно в течение 10 лет после года возникновения убытка. При расчете авансовых платежей убытки предыдущих лет не уменьшают налоговую базу. При переходе с УСН на другой режим, или при смене объекта налогообложения на «доходы», право на списание «упрощенных» убытков утрачивается до момента возврата на УСН «доходы минус расходы».

Учет доходов

При УСН «доходы минус расходы» в 2019 г. доходы считают по «кассовому методу» — учитываются суммы, поступившие в кассу или на расчетный счет от реализации товаров, работ, услуг, в том числе авансы, а также полученное имущество. Кроме того, в расчет включают внереализационные доходы и те, что получены другими способами – взаимозачетами, уступками, любыми операциями погашения взаимных обязательств, связанных с реализацией. Учитываются поступившие средства как доходы на день поступления (ст. 346.17 НК). В случае возврата аванса на его величину можно уменьшить сумму дохода, полученную в периоде возврата (п. 1 ст. 346.17 НК РФ).

Учет расходов

Налоговый кодекс содержит ограниченный закрытый перечень расходов. Это означает, что включать в налоговую базу расходы, прямо не поименованные в ст. 346.16 НК, нельзя, иначе не избежать спора с налоговыми инспекторами. Перечень разрешенных расходов в т.ч. включает затраты:

- на приобретение, модернизацию, ремонт ОС и НМА;

- арендные платежи;

- материальные затраты;

- на оплату труда;

- на обязательное страхование сотрудников и имущества;

- проценты и комиссии банкам;

- на пожарную безопасность;

- таможенные платежи;

- транспортные расходы;

- командировочные;

- на бухгалтерские и аудиторские услуги;

- стоимость товаров для перепродажи;

- суммы налогов и сборов, а также некоторые другие расходы.

В любом случае, если «упрощенец» включает расходы в налоговую базу — они должны быть документально подтверждены, обоснованы с точки зрения экономического смысла и оплачены. А, кроме того, содержаться в перечне расходов, приведенном в Налоговом Кодексе.

Признание расходов при УСН 15%

Помимо соответствия видам расходов, указанных в закрытом списке НК, для признания затрат УСН в учете необходимо выполнения ряда требований, а именно:

- расходы непосредственно связаны с ведением деятельности.

- их понесение является экономически обоснованным;

- имеются документы, оформленные в соответствие с необходимыми требованиями и подтверждающие факт понесения затрат;

- выполнены договорные обязательства между сторонами (товар отгружен – оплата перечислена).

Отдельно стоит поговорить об особых условиях, связанных с признание затрат по определенным операциям. Обобщенная информация о таких операциях представлена ниже в таблице:

| Вид затрат | Описание |

| Товары для перепродажи | Если Вы приобрели товар для перепродажи, то признать расходы на такие товары Вы можете при одновременном выполнении условий:

· Вы оплатили товар поставщику; · товар отгружен поставщиком; · товар реализован покупателям. Если Вы закупили партию товара, но реализуете его постепенно (в розницу), то к учету следует принимать расходы, пропорционально себестоимости проданного товара. |

| Векселя | «УСНщик», оплачивающий товар (услуги) векселем, признает понесенные расходы не ранее даты погашения такого векселя (при трехстороннем договоре – не ранее дня передачи векселя по индоссаменту). |

| Проценты по кредитам | В случае, если «упрощенцем» получен банковский кредит, но он вправе уменьшить налоговую базу на размер уплаченных процентов. Дата признания расходов в данном случае – не ранее дня погашения задолженности. |

Изменения 2024

В 2024 налоговое законодательство претерпело массу изменений по части УСН. Поэтому рассмотрим, что такое упрощенная система налогообложения (УСН) для ИП в 2024 году. Точнее с какими нововведениями придется столкнуться бизнесмену, занимающемуся предпринимательством:

- Лимиты увеличены. Теперь ИП можно богатеть, не опасаясь лишиться права на УСН. К примеру, новый лимит дохода составляет 120 млн. рублей по сравнению с прежними ста. А при переходе на режим прибыль за 9 мес. может достигать 112 млн.

- МРОТ остался прежним – 7,5 тыс. Но лишь до июля, с первого числа которого этот показатель поднимется до 7,8 тыс. руб., что также будет облегчать ведение бизнеса.

- Взыскание в размере максимального платежа за долги по подаче отчетности больше не налагается.

- Вместо обычных касс придется использовать онлайн варианты. Через них сведения о продажах будут поступать прямиком в налоговую, что должно облегчить налоговый учет.

- Введены новые КБК для взносов, коды для вычетов на детей также поменялись.

- Законодатели решили упростить и еще одни момент – оплачивать налоги не обязан лично учредитель, это могут сделать другие лица. К примеру, кто-то из руководства фирмы.

Детализация некоторых расходов

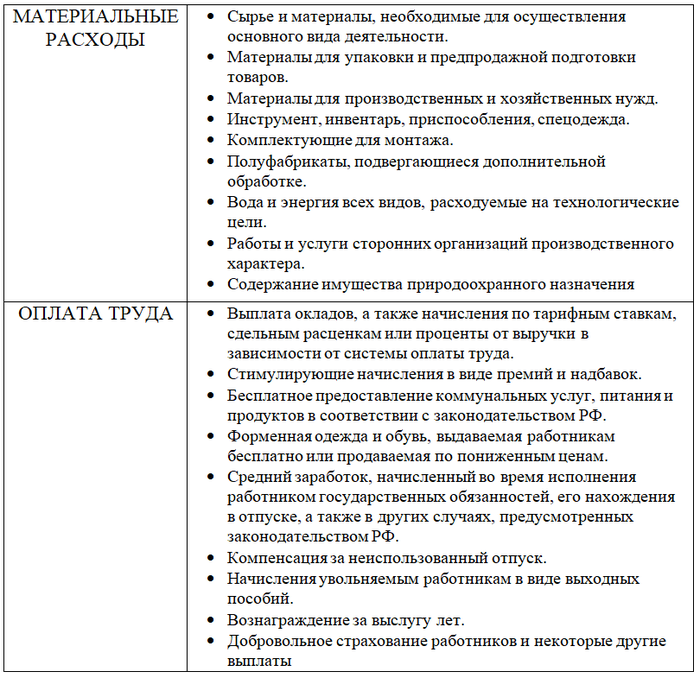

Некоторые расходы, перечисленные в ст. 346.16 НК РФ, применяются также при исчислении налога на прибыль организаций, поэтому их детализация дана в гл. 25 НК РФ, посвященной налогу на прибыль. Увеличим наш список принимаемых расходов, расширив некоторые формулировки, приведенные в ст. 346.16 НК РФ.

К расходам, требующим более полного раскрытия, относятся материальные расходы и расходы на оплату труда. Понятие материальных расходов описывается в ст. 254 НК РФ. Полный список выплат, связанных с оплатой труда, приведен в ст. 255 НК РФ. Список с уточняющими категориями расходов, взятыми из главы о налоге на прибыль организаций, но также принимаемыми при УСН «доходы минус расходы», приведен в таблице:

2 вида УСН – 6 и 15 процентный

При переходе на упрощенку, ИП предстоит выбрать режим, по которому его бизнес будет облагаться налогом. Всего режима 2:

- Доходы – облагается только прибыль фирмы по ставке 6%. Последняя может быть снижена до 1% по решению региональных властей. Но только для определенных сфер деятельности. Так, сфера здравоохранения в Воронеже облагается по ставке 4%.

- Доходы-расходы – при подсчете налога учитываются расходы предприятия. Ставка – 15%. Она также может быть снижена до 5% местными властями. Так, упрощенная система налогообложения 6 процентов для ИП (доходы-расходы) в 2024 году доступна в Кирове для резидентов парковых зон. А под 10% ИП, занятым научными исследованиями в Москве.

В этом и заключается гибкость режима, каждый может взять за базу для обложения налогом тот параметр, который выгоден ему.

Выводы

Расчет общего дохода проводится путем суммирования всех вариантов полученной прибыли. Причем, в расчет берутся показатели тех данных, которые определяются работой предприятия – доход от продаж, от предоставления услуг, от выданных кредитов, от различных имущественных прав. Очень важным аспектом данной системы налогообложения считается то, что расчет налога проводится на основании «чистого» дохода. Из суммы полученной прибыли за отчетный период времени, нужно будет вычислить сумму расходов, которые были проведены в процессе отчетного периода. Что касается расходов, то законодатель по данному вопросу предоставляет достаточно жесткие требования и правила.

Установлено, что в качестве расходов можно включать только те затраты, которые установлены перечнем. Также формируется необходимость подтвердить все расходы документально. На каждый расход предоставляется два документа – один определяет хозяйственную операцию и ее проведение, второй – устанавливает факт оплаты. В случае, когда налоговая признает расходы необоснованными, можно уплатить разницу налога с пеней и штрафом, а если же вы не согласны с такими выводами, то стоит подать заявление в суд и доказать свою правоту.

https://youtube.com/watch?v=bnIwd-OG4Fc