Гражданско-правовая сторона

Поскольку ставка НДС указана и в договорах, и в счетах, выставляемых контрагентам, мы рекомендуем по тем отгрузкам, которые произойдут в следующем году, переделать договоры и счета с указанием в них НДС по новой ставке.

Такой подход не только полностью соответствует п. 1 ст. НК РФ, который требует добавлять НДС к цене реализуемого товара, но и позволит избежать лишних трений как с контрагентами, так и с налоговыми органами из-за того, что в документах НДС указан по старой ставке.

Обратите внимание, что вносить изменения в договор можно только в том случае, если на дату подписания допсоглашения он еще полностью не исполнен обеими сторонами, значит, озаботиться правками нужно заблаговременно (п. 3 ст

ГК РФ).

При оформлении в 2018 году договоров, которые будут исполняться в новом году, стороны уже сейчас могут включить в текст договора НДС по новой ставке ссылку на п. 4 ст. 5 Закона № 303-ФЗ, указав, что отгрузка произойдет в 2019 году, когда ставка НДС будет равна 20 % (письмо Минфина России от 18.09.2018 № 03-07-11/66752).

Аналогично можно формулировать условия договоров и тогда, когда отгрузка производится частями в 2018 и в 2019 годах. В этом случае стороны вправе отдельно указать цены для каждой партии товаров (этапа работ, услуг), заложив туда соответствующую ставку НДС.

Алексей Крайнев, налоговый юрист

Материал предоставлен журналом «Я бухгалтер»

Выпуск № 39

Общие правила по НДС

По общему правилу, с предоплаты, которая получена в 2018 году, продавец исчисляет НДС по ставке 18/118.

А при отгрузке в 2019-м применяется ставка 20/120. Но к вычету налог принимается по ставке 18/118 с полученной предоплаты.

Новая ставка действует по договорам независимо от времени их заключения – до 2019 года или позже.

Значит, применять нужно ту ставку, которая действует в момент определения налоговой базы.

Поэтому для расчета налога ориентируйтесь на момент определения базы по НДС.

Моментом определения базы по налогу на добавленную стоимость является наиболее ранняя из двух дат в соответствии с пунктом 1 статьи 167 НК РФ: день отгрузки товаров (работ, услуг) или день оплаты, в том числе частичной.

Входящий НДС в 2018–2019 году

Когда организация закупает продукцию у поставщика, последний предъявляет покупателю налог на добавленную стоимость, называющийся входным, или входящим. Тариф пошлины равен ныне действующему ― 18%. Но согласно ст. 1 ФЗ №303 от 03.08.2018 (ред. 30.10.2018), ставка повысится до 20% с 1 января 2019 года.

Организация-покупатель уплачивает НДС независимо от того, продан товар либо услуга или нет. Пошлина вносится продавцу автоматически во время оплаты счета за продукцию.

В итоге у бухгалтеров возникает вопрос: как и какой тариф указать в документации? Если сделка заключена в 2018 году, а продукция поставлена в 2019, то поставщик предъявляет обычную счет-фактуру, прилагая корректировочную. В последней дописывается сумма, исчисленная из дополнительных 2%. Сумму с 18% и 2% складывают и результат предъявляют покупателю. Аналогичная ситуация с исходящим НДС, или с реализации.

По входной пошлине подсчитывается конечная стоимость продукта или услуги, которую организация выставит на продажу конечным потребителям. Поэтому при покупке товара в 2019 году по контракту, заключенному в 2018, фирма заплатит входную пошлину на добавленную стоимость 20%. Соответственно, цена продукции для конечного покупателя повысится на 2%.

Фирма-покупатель вправе возместить этот тип налога, соблюдая ряд правил:

- согласно , продукция, которую организация приобрела, используется для торговли с НДС;

- продукция и услуги учтены на складе;

- у организации-покупателя наличествует первичная документация от сделки купли-продажи;

- согласно , после приобретения товаров прошло меньше трех лет.

По обновленному законодательству РФ действуют указанные правила возврата налоговых средств входящего типа.

НДС от реализации в 2018–2019 году

По главному тарифу процентный показатель равен 18/118. Учитывая, что с 1 января 2019 года ставки пошлины повысятся до 20%, то и исходящий налог от торговли изменится. С будущего года стоимость продукции либо услуг рассчитывается по процентному соотношению 20/120 по формуле: НБ х 20/120.

Чтобы получить суммарный итог к уплате в налоговый бюджет, организация вычитает исходящую пошлину из входящей, и результат ― цифра к уплате в ИФНС. Все остальное ― доход предприятия.

На законодательном уровне ставка НДС от продаж не указана, но бухгалтерам известно, что делать:

- если предприятие продает товар в 2018 году, то проблем нет ― расчет по показателю 18/118;

- если товар, купленный по ставке 18%, продан в 2019, то считают с учетом показателя 20/120.

В последней ситуации предприятие, отчитываясь перед налоговиками в декларации по НДС, пишет подробный расчет: сумму, рассчитанную при покупке, и прибавляет сумму от показателя 20/120. Сложение чисел ― сумма к уплате по этому продукту.

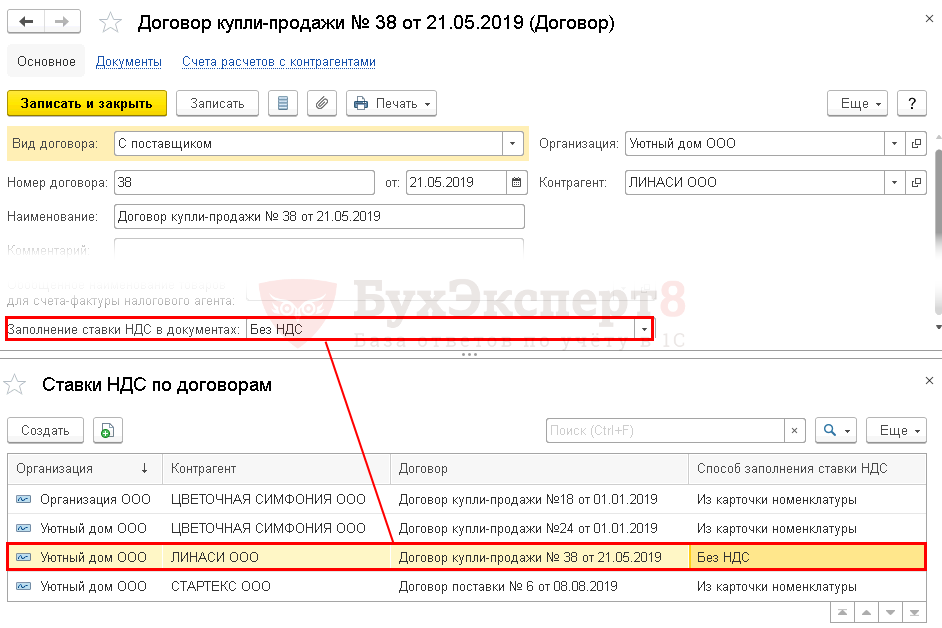

Ставка НДС из справочника Договоры

Заполнение ставки НДС в документах по договору контрагентов предусмотрено для следующих видов договоров:

- С поставщиком;

- С комитентом (принципалом) на продажу;

- С комиссионером (агентом) на продажу;

- С комиссионером (агентом) на закупку;

- С факторинговой компанией.

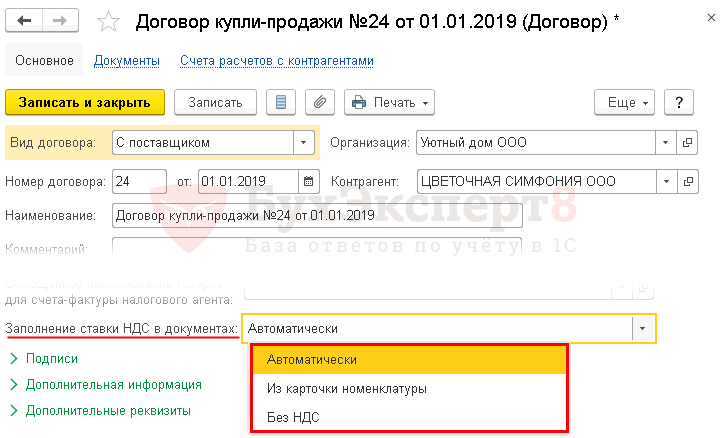

Для этого в карточку договора добавлен новый реквизит Заполнение ставки НДС в документах.

Возможные значения этого реквизита:

- Автоматически (по умолчанию);

- Из карточки номенклатуры;

- Без НДС.

При записи договора контрагента, если поле Заполнение ставки НДС в документах не заполнено, программа по умолчанию устанавливает значение Автоматически. PDF

Рассмотрим варианты заполнения ставок НДС в документах из договора подробнее.

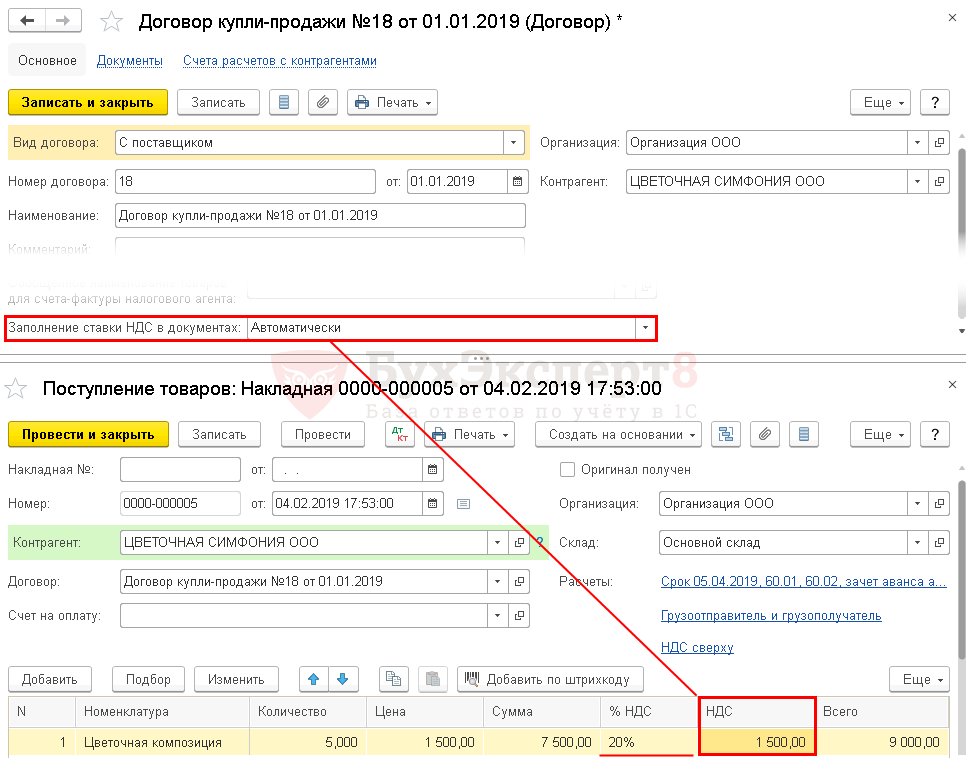

Автоматически

Заполняется программой по умолчанию при записи договора, если пользователь не заполнил данные вручную. В этом случае ставка НДС определяется по следующему алгоритму: PDF

- если в документе заполнено поле НДС, то выставляется ставка из карточки номенклатуры;

- если поле НДС не заполнено — указывается ставка Без НДС.

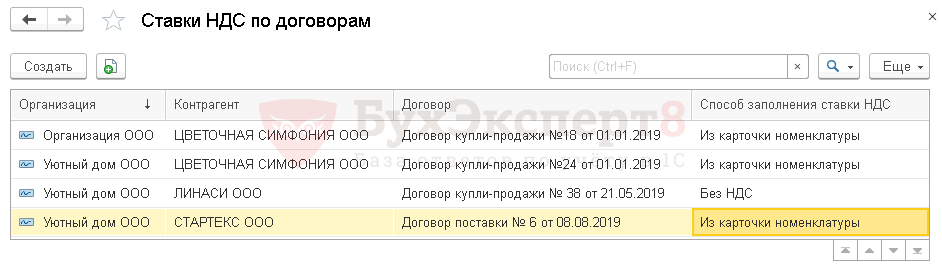

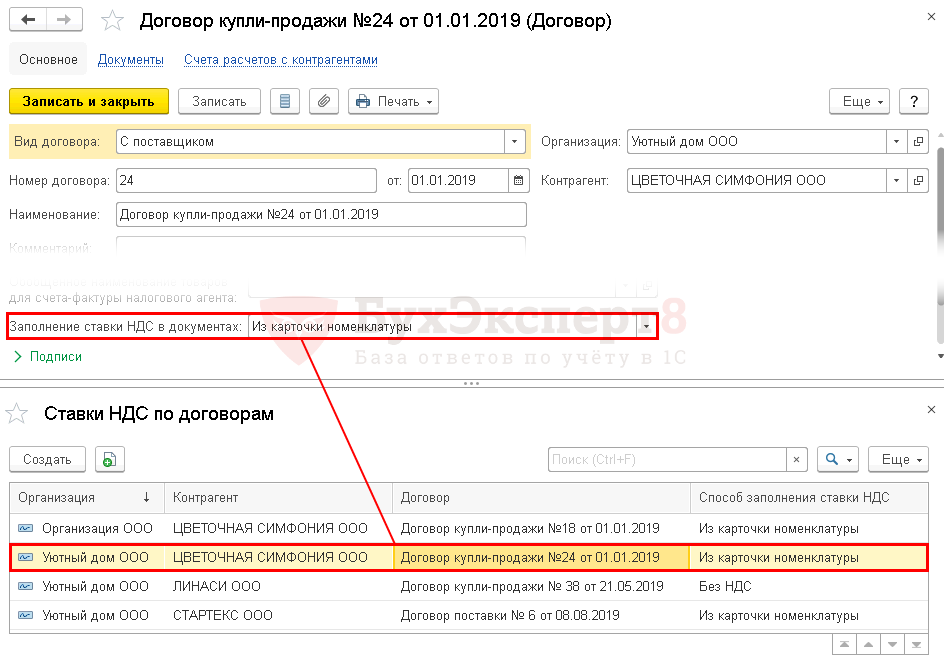

Из карточки номенклатуры

Заполняется вручную пользователем в карточке договора. Ставка НДС при этом будет браться из карточки номенклатуры. В регистре Ставки НДС по договорам указывается способ заполнения ставки Из карточки номенклатуры.

Без НДС

Заполняется вручную пользователем в карточке договора. В регистре Ставки НДС по договорам указывается способ заполнения ставки Без НДС.

Не предусмотрено заполнение по договору ставки НДС в документах для видов договоров:

- С покупателем;

- С комитентом (принципалом) на закупку;

- Прочее.

В этом случае указывается ставка НДС по умолчанию: PDF

- если организация плательщик НДС — 20% с 2019 и 18% до 2019;

- если организация не плательщик НДС — Без НДС.

Договоры с выделенными этапами сдачи-приемки работ – не исключение

В примерах выше мы подчеркивали, что договоры не предусматривают поэтапную сдачу-приемку работ. Однако делалось это лишь для того, чтобы внести определенность в условия рассматриваемой ситуации. В отношении договоров с выделенными этапами применяется тот же подход – ставка налога определяется на дату отгрузки. В связи с этим возможен случай, когда в рамках одного договора реализация работ будет облагаться по разным ставкам (18 и 20%).

Пример №5:

В соответствии с заключенным с генподрядчиком договором субподрядчик выполняет работы на объекте заказчика.

Работы по первому этапу сданы генподрядчику в ноябре 2018 года, по второму – в феврале 2019 года.

Начисляя НДС при реализации работ, подрядчик в 2018 году применяет ставку 18%, в 2019 году – 20%.

Особенности налогообложения НДС переходящих договоров

Для ответа на вопрос, как прописать НДС при переходящем договоре, компаниям важно разобраться, действительно ли во всех случаях по таким контрактам с 01.01.2019 применяется ставка 20%. Самый типичный случай — направление в 2018 году аванса в счет предстоящих в 2019 году поставок

При таких условиях в момент перечисления аванса по общему правилу продавец начисляет НДС, а покупатель получает возможность принять ту же сумму налога к вычету. Значит, если аванс был перечислен до 01.01.2019, то и облагаться он должен по действовавшим ранее нормам НК РФ. Поэтому в рассматриваемом случае продавец начислит НДС по ставке 18/118 (а значит, и фирма-покупатель примет его к вычету по этой же ставке) в момент перечисления аванса

Самый типичный случай — направление в 2018 году аванса в счет предстоящих в 2019 году поставок. При таких условиях в момент перечисления аванса по общему правилу продавец начисляет НДС, а покупатель получает возможность принять ту же сумму налога к вычету. Значит, если аванс был перечислен до 01.01.2019, то и облагаться он должен по действовавшим ранее нормам НК РФ. Поэтому в рассматриваемом случае продавец начислит НДС по ставке 18/118 (а значит, и фирма-покупатель примет его к вычету по этой же ставке) в момент перечисления аванса.

При отгрузке в 2019 году под уплаченный аванс уже будет применяться ставка 20% (п. 1.1 письма ФНС России от 23.10.2018 № СД-4-3/20667@). Поэтому продавцу придется рассчитать дополнительные 2% НДС и выставить покупателю корректировочный счет-фактуру на такую разницу (причем это будет считаться доплатой именно суммы налога, а не стоимости товара).

Аналогичная ситуация и с частичной предоплатой по такому переходящему договору: начисление у продавца и принятие к вычету у покупателя будет по ставке 18/118, если такой частичный аванс был уплачен в 2018 году. Если недостающая сумма предоплаты по контракту поступит продавцу в 2019 году, она уже будет облагаться по ставке 20/120. А после отгрузки под первую часть аванса в 2019 году продавец все равно начислит с отгрузки НДС по новой ставке 20%.

Еще ряд нюансов возможен в обратной ситуации: когда отгрузка по переходящему договору была в 2018 году, а плата за поставку поступила уже в 2019-м. В данной ситуации исходим из того, что НДС начисляется на дату реализации товара, которой в рассматриваемом примере будет дата отгрузки. Если договором не предусмотрено дробление отгрузки и вся она совершается единовременно (в 2018 году), то и НДС должен был быть начислен по ставке 18%.

Обратите внимание! На дату оплаты в силу подп. 1 п. 1 ст. 167 НК РФ не нужно корректировать базу НДС по уже отгруженному товару. Если же партии товара доставляются покупателю с некоторым интервалом (скажем, 24.12.2018 и 25.02.2019), первую партию следует обложить НДС по ставке 18%, а в отношении второй отгрузки уже применить новую ставку 20%

НДС в силу п. 1 ст. 167 НК РФ начисляется либо на дату отгрузки, либо на дату перечисления аванса (в зависимости от того, что произошло раньше)

Если же партии товара доставляются покупателю с некоторым интервалом (скажем, 24.12.2018 и 25.02.2019), первую партию следует обложить НДС по ставке 18%, а в отношении второй отгрузки уже применить новую ставку 20%. НДС в силу п. 1 ст. 167 НК РФ начисляется либо на дату отгрузки, либо на дату перечисления аванса (в зависимости от того, что произошло раньше).

Значит, если две партии товара (с постоплатой) поставляются в 2018 и 2019 годах, то и датами реализации будут соответственно 24.12.2018 и 25.02.2019, т. е. относящиеся к периодам, когда действуют разные налоговые ставки по НДС.

Как составлять счета-фактуры?

Если покупатель внёс аванс, а потом решил до отгрузки доплатить «дельту» в размере двух процентов, возможны два варианта дальнейших действий.

Первый: если разница, появившаяся из-за повышения НДС, перечислена в 2018 году – это доплата стоимости. С нее следует перечислить НДС по ставке 18/118. На эту разницу нужно выставить корректировочный счет-фактуру либо еще один авансовый счет-фактуру со ставкой 18/118.

Второй: если разница, появившаяся из-за повышения НДС, перечислена в 2019 году – это доплата налога. Нужно выставить корректировочный счет-фактуру на разницу суммы налога.

На момент отгрузки продавец считает НДС по ставке 20 процентов. А налог, который исчислен на основании корректировочных счетов-фактур, принимается к вычету.

Но если стороны договариваются в этом году внести предоплату, которая рассчитана с учётом новой ставки, корректировочные счёта-фактуры составлять не придется.

Если покупатель не является плательщиком НДС, вместо корректировочного счета-фактуры составляется другой документ. Это может быть бухгалтерская справка.

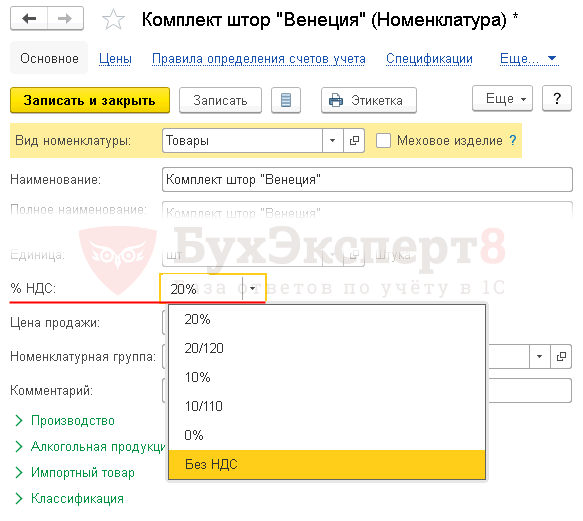

Ставка НДС из карточки номенклатуры

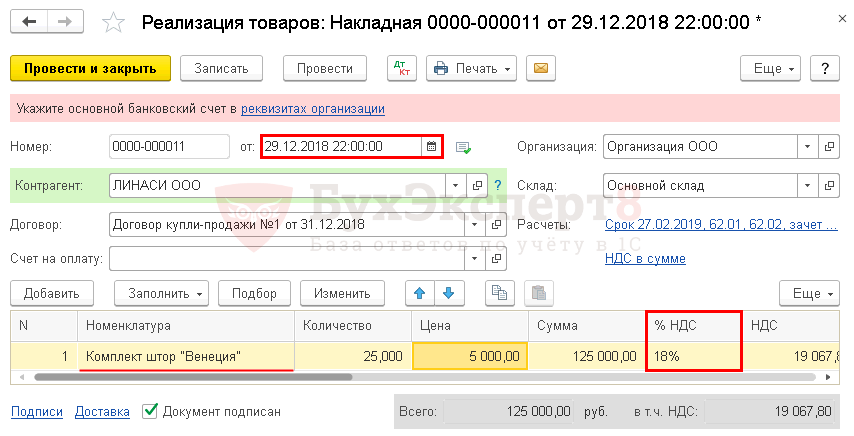

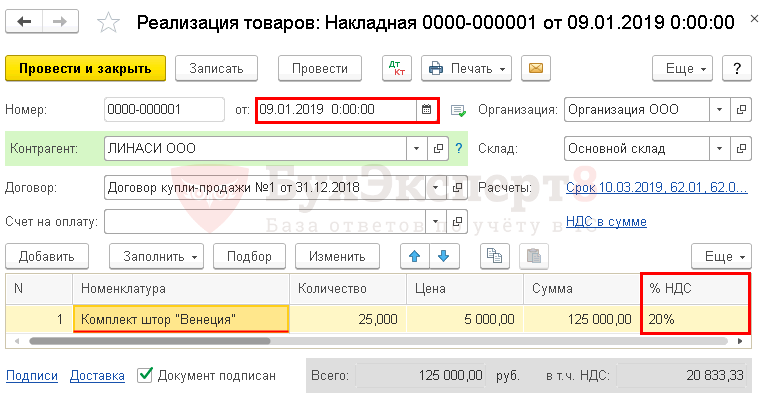

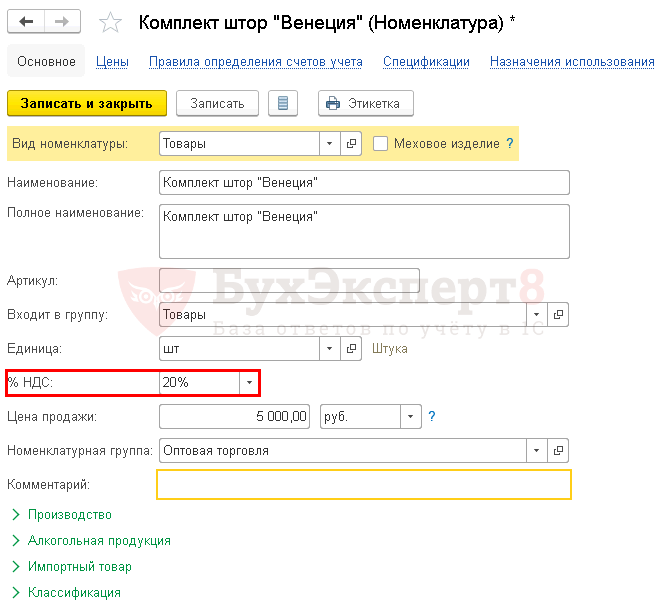

До обновления на редакцию 3.0.67 ставка НДС устанавливалась в документах автоматически из данных карточки номенклатуры. PDF

Реализуя переход на новую ставку, разработчики в справочник Номенклатура: PDF

- добавили новый реквизит Вид ставки НДС;

- пометили как неиспользуемый старый реквизит Ставка НДС.

В карточке номенклатуры старый реквизит скрыт, а новый показывается на его месте, поэтому кажется, что в форме заполнения ничего не поменялось. Но это обманчивое впечатление.

Для каких целей разработчики ввели новый реквизит по ставке НДС в справочник номенклатуры? Использование нового реквизита Вид ставки НДС позволило сохранить историю ставки до изменения.

В результате:

- Если в программе оформляются документы за период до 01.01.2019, ставка проставляется из старого реквизита номенклатуры: например, 18%, несмотря на то, что в карточке номенклатуры процентная ставка НДС уже стоит 20%. PDF

- Для документов с 01.01.2019 — ставка проставляется та, что указана в новом реквизите карточки номенклатуры, т. е. 20%.

В настоящее время доступны следующие значения % НДС:

- 20%;

- 20/120;

- 10%;

- 10/110;

- 0%;

- Без НДС.

Отгрузка 18, деньги 20

Когда реализация прошла в текущем году, а деньги пришли в следующем, налоговая база будет окончательно определена уже на день отгрузки и в дальнейшем на дату оплаты корректироваться не должна (пп. 1 п. 1 ст. НК РФ). Такие операции облагаются НДС по ставке 18 % и никаких сложностей в связи с изменением ставки бухгалтеру не доставят.

Однако если в текущем году отгружен не весь товар (работы, услуги), предусмотренный договором, ставку НДС надо будет определять по каждой отгрузке отдельно, исходя из даты реализации. Следовательно, по товарам (работам, услугам), отгруженным после 01.01.2019, будет применяться новая ставка налога (п. 4 ст. 5 Федерального закона от 03.08.2018 № 303-ФЗ).

Допустим, стороны заключили договор поставки, предусматривающий отгрузку первой партии товара в ноябре 2018, а второй — в марте 2019. Тогда при составлении документов по первой отгрузке нужно будет указать ставку НДС 18 %, а по второй — 20 %. Налог начисляется на стоимость фактически отгруженных товаров в каждой партии (п. 1 ст. и пп. 1 п. 1 ст. НК РФ).

Реализация материалов

В строительстве распространено предоставление материалов на давальческих условиях. Тем не менее имеет место и реализация ТМЦ. При совершении таких операций правила выбора ставки НДС те же – исходя из даты возникновения объекта налогообложения. Проиллюстрируем возможные ситуации примером.

Пример №7:

В ноябре 2018 года организация приобрела партию материалов и отразила «входной» НДС (по ставке 18%) в составе налоговых вычетов.

Часть материалов была использована при выполнении работ, часть продана в декабре 2018 года и в январе 2019 года. В соответствии с заключенным в январе договором покупатель перечислял аванс.

В декабре при отгрузке материалов бухгалтер начислит НДС по ставке 18%.

В январе с суммы полученного в январе аванса налог исчисляется по ставке 20/120, а при реализации – по ставке 20%. При этом не имеет значения, что при приобретении материалов НДС был уплачен по ставке 18%.

Что такое переходящие договоры и НДС по ним

В течение 15 лет в России действовала стандартная ставка по НДС в размере 18%. Однако в 2018 году законодатель пересмотрел ее и поднял до уровня 20%. Закон от 03.08.2018 № 303-ФЗ предусматривает, что новый размер ставки вступает в силу с 01.01.2019.

Это означает, что продавец должен начислять НДС уже 20% со всех отгрузок товаров (предоставленных услуг, работ и т. д.), которые он произвел покупателю после этой даты, а также со всех авансов, полученных в счет будущих отгрузок. При этом изменится и расчетная ставка налога: вместо 18/118 будет применяться соответственно 20/120.

Важно! При этом льготные ставки по налогу сохранились. В частности, по-прежнему 10% применяется в отношении сделок по поставке продуктов питания, детских и медицинских товаров, периодических изданий и транспортировочных услуг, поименованных в п. 2 ст. 164 НК РФ

Однако в законе № 303-ФЗ не разъясняется, как проводить налогообложение в отношении договоров поставки, имеющих длительный характер и потому переходящих с прежнего порядка налогообложения по 18% на новый по 20%. Другими словами, это контракты, которые были заключены до повышения НДС, а исполнены должны быть уже после. Поэтому вопрос о расчете НДС с 2019 года по переходному договору сегодня представляет интерес для широкого круга субъектов.

В таких договорах стороны могли прописать механизм расчета НДС как «сверху» (к примеру, «цена составляет 200 тыс. руб. + НДС»), так и указав его конкретный размер (цена составляет 354 тыс. руб., в т. ч. НДС (18%) 54 тыс. руб.)

Поэтому компаниям важно знать, каким образом корректно перейти на уплату НДС 20%, чтобы исключить возможные споры с проверяющими

И здесь возникает вопрос: как прописать в договоре изменение ставки НДС?

Что будет с увеличением НДС по госконтрактам, переходящим

Итак, фактически получается, что после повышения НДС в 2019 году уплата дополнительных 2% процентов ложится на покупателя. Что же будет с государственными и муниципальными контрактами, которые были заключены в 2018 году, а исполнению подлежат в 2019-м? Каков порядок начисления НДС по госконтрактам, переходящим на 2019 год?

Минфин РФ исходит из того, что окончательная стоимость товаров (работ или услуг) по таким госконтрактам может быть пересмотрена в сторону увеличения из-за роста НДС. Такие разъяснения, в частности, содержатся в письме от 28.08.2018 № 24-03-07/61247. Дополнительно с 27.12.2018 (с даты опубликования) вступают в силу соответствующие изменения в порядок госзакупок (закон «О внесении изменений в закон от 05.04.2013 № 44-ФЗ ”О госзакупках”» от 27.12.2018 № 502-ФЗ).

Согласно новым нормам ответить на вопрос, как прописать НДС сверху в государственном договоре, заключенном в 2018 году, можно следующим образом: до 01.10.2019 в пределах срока, отведенного на исполнение госконтракта, по тем товарам и работам, приемка которых произошла после 01.01.2019, продавцу с бюджетным заказчиком можно внести в госконтракт изменение цены с учетом новой ставки НДС.

***

Изменение НДС с 01.01.2019 привело к ряду сложностей с переходящими договорами, т. е. контрактами, которые были заключены в 2018 году, а выполнять их подрядчики (поставщики) будут в 2019-м. Решение вопроса, необходимо ли из-за увеличения НДС изменение договора, зависит от того, как именно в договоре установлена цена. Если конкретная ставка НДС там не указана, можно ничего в нем не менять. Если же ранее договор предусматривал 18% по НДС, целесообразно проработать с фирмой-покупателем вопрос о заключении допсоглашения с уточнением расчета налога на стоимость товара.

***

Еще больше материалов по теме — в рубрике «НДС».

Общие правила переходного периода

Необходимость уплаты налога на добавленную стоимость возникает у плательщиков в следующих ситуациях:

- Если фирма сама изготавливает продукт, занимается его продажей, производит работы или оказывает платные услуги.

- Если организация или представитель бизнеса что-либо (собственность, активы) передаёт на безвозмездной основе.

- Если предприятие выполняет строительные работы для улучшения своих же условий.

- Если компания занимается также импортом.

При реализации вышеперечисленных действий всегда происходят изменения в бюджете. Инспекция имеет право их отследить, и если данные операции не будут указаны в отчетном материале, то могут последовать проверки, претензии и санкции.

Компаниям, которые работают по упрощённой системе налогообложения или по-другому спецрежиму, можно предоставлять нулевую отчётность в декларации. Как правило, это относится к фирмам, занимающимся сезонной деятельностью или, у которых наблюдаются простои.

Повышение процента – необходимая процедура для увеличения общего капитала страны. Ставка НДС 20 процентов будет направлена на различные сферы жизнедеятельности и реализацию проектов. Кроме этого перехода Налоговый кодекс не предусматривает других изменений. Сдача происходит по прежнему принципу, то есть подготавливается каждый квартал декларация, далее относится в ФНС, по месту работы.

Далее плательщик вносит сумму после предоставления отчёта до 25 числа следующего месяца. Если вдруг в декларации была произведена ошибка, потребитель имеет право принести уточняющий документ. Если же ошибка выявлена самой службой, то за этим могут последовать проверки, так как это может считаться умышленным уклонением или изменением. Поэтому необходимо тщательно вносить информацию в бумаги и делать это нужно профессионалу.

Общие правила перехода на ставку НДС 20%

Новый закон коснулся только главного налога, оставив без изменений льготные ставки. Поэтому организациям придется дополнять и изменять договоры, используемые при сделках с поставками продукции и услуг на платной основе, которые не относятся к категориям льготных.

Начиная с 1 января 2019 года, когда произойдет переход НДС с 18 на 20%, все отгрузки и реализации будут рассчитываться по обновленной ставке, независимо от даты заключения сделки и подписания договора. Примеры:

- Если контракт заключен в 2018 году, по декабрь включительно, а продукцию привезли в 2019, то стоимость НДС подсчитывается по тарифу 20%.

- Если сделка по договору 2018 года состоялась в этом же году, то цена рассчитывается по действующему тарифу ― 18%.

Чтобы не запутаться в расчетах и не ошибиться в исчислении пошлины, компаниям следует соблюсти три правила:

- Контракты закрыть до окончания текущего года. В 2019 можно снова заключить договор.

- Принимая продукцию, сопроводительную нормативную документацию составить в 2018, чтобы не перерасчитывать по обновленной ставке.

- Если первые два пункта неосуществимы, то стоит обсудить переходный период с контрагентом и оформить допсоглашения к главному контракту.

В отношении последнего пункта есть еще одно решение: указать в контракте не сумму НДС, а ссылку на нормативный закон НК РФ, где говорится о налоговых тарифах ― п. 3 ст. 164 НК РФ. Сейчас в статье прописана нынешняя ставка ― 18%, но начиная с 2019 года цифра размера пошлины изменится на обновленный вариант ― 20%.

Переход на НДС 20 процентов не регламентирован правительством РФ четкими правилами в новом законе. Поэтому переходный промежуток по налогу на добавленную стоимость 2018-2019 простой: до 31 декабря 2018 включительно действителен налоговый тариф 18%, а с 1 января 2019 ― 20%.

Общие правила раздельного учета НДС

Напомним, что если организация одновременно осуществляет операции, подлежащие обложению НДС, и операции, освобожденные от налогообложения, то она обязана вести раздельный учет таких операций (п. 4 ст. 149 Налогового кодекса Российской Федерации (НК РФ)). В этом случае организация обязана также раздельно учитывать суммы «входного» НДС по товарам, работам, услугам, имущественным правам, которые используются в облагаемых и не облагаемых НДС операциях. Такое требование содержится в абз. 7 п. 4 ст. 170 НК РФ.

Обратите внимание! В Постановлении Президиума ВАС РФ от 05.07.2011 N 1407/11 указано, что раздельный учет «входного» НДС должен быть организован при одновременном осуществлении как облагаемых, так и необлагаемых операций по любым основаниям, предусмотренным гл. 21 НК РФ, в том числе по операциям, не являющимся объектом налогообложения (см

также Письмо Минфина России от 29.12.2007 N 03-07-13/1-29, доведенное до нижестоящих налоговых органов Письмом ФНС России от 06.03.2008 N 03-1-03/761).

Согласно п. 4 ст. 170 НК РФ пропорция определяется между операциями, облагаемыми НДС и освобождаемыми от налогообложения. При этом термин «освобождаемые от налогообложения» используется в ст. 149 НК РФ как синоним понятия «операции, не подлежащие налогообложению». Таким образом, НК РФ различает операции, не подлежащие налогообложению, и операции, не являющиеся объектом налогообложения.

В то же время Президиум ВАС РФ включает операции, не являющиеся объектом налогообложения, в число операций, освобождаемых от налогообложения. Учитывая его позицию, при ведении раздельного учета «входного» НДС налогоплательщику необходимо учитывать спорные операции.

Итак, раздельный учет необходим, чтобы правильно определить сумму НДС, которую можно предъявить к вычету. Причем сделать это надо по правилам ст. 170 НК РФ.

Законодатель устанавливает два метода определения сумм налоговых вычетов по НДС для компаний, ведущих одновременно облагаемые и не облагаемые НДС операции:

— 1-й метод — прямой, применяемый в случае, если точно известно, в какой именно деятельности будут использоваться приобретенные товары (работы, услуги). Если в облагаемой деятельности, то весь «входной» НДС принимается к вычету. Если же товар (работа, услуга) покупался для использования в необлагаемой деятельности, то вычет не применяется;

— 2-й метод — косвенный, применяемый в случае, если товары (работы, услуги) используются как в облагаемых, так и в не облагаемых НДС операциях. Он предполагает формирование пропорции, определяющей долю облагаемых (или необлагаемых) операций в общем объеме деятельности организации (п. 4 ст. 170 НК РФ). В этой же норме сказано, что если доля необлагаемых операций не превысит 5% в общем объеме деятельности организации, то можно применить вычет НДС в полном размере. Именно это положение и принято называть правилом «пяти процентов».

Отметим также, что гл. 21 НК РФ не определяет, каким образом должен быть организован раздельный учет (какие именно нужны показатели для расчета пропорции). Поэтому выбрать методику его ведения организация может самостоятельно и закрепить ее в учетной политике для целей налогообложения (см. Письма ФНС России от 22.03.2011 N КЕ-4-3/4475, УФНС России по г. Москве от 11.03.2010 N 16-15/25433, Постановление ФАС Поволжского округа от 19.04.2011 по делу N А55-19268/2010). В то же время налоговики считают, что для расчета предельного размера расходов по не облагаемым НДС операциям в данном случае следует использовать как прямые, так и общехозяйственные затраты (Письмо ФНС России от 13.11.2008 N ШС-6-3/827@)

При этом должны приниматься во внимание только затраты, отвечающие требованиям п. 1 ст

252 НК РФ (Письмо ФНС России от 27.05.2009 N 3-1-11/373@).

Организация может подтвердить ведение раздельного учета следующими документами:

— приказом (распоряжением) об учетной политике организации и методике ведения раздельного учета;

— справкой-расчетом по методике, закрепленной в учетной политике для целей налогообложения;

— счетами-фактурами, копиями книги покупок и книги продаж;

— журналами учета полученных и выставленных счетов-фактур;

— первичными документами (платежными поручениями об уплате налога, справками-расчетами, актами и т.п.);

— оборотно-сальдовыми ведомостями и пояснительными записками по ведению раздельного учета НДС по общехозяйственным операциям;

— детализированным аналитическим учетом в регистрах налогового учета;

— разработанной системой субсчетов бухгалтерского учета;

— карточкой бухгалтерского учета и журналом проводок по счету 19;

— регистрами бухгалтерского учета;

— первоначальной и уточненной декларациями по НДС.

Какую ставку указывать в новых договорах

С учетом повышения налога на добавленную стоимость с 1 января 2019 содержание договоров поставки меняется. Теперь вместо входящей пошлины 18% указывается 20%. Чтобы не путаться в дальнейшем сотрудничестве по оплате продукции или услуг, существует два варианта развития событий. Так, контракт можно обновить или не указывать процентную ставку:

- В первом случае сотрудничество с поставщиком можно прекратить по текущему контракту в 2018 году и заключить снова в будущем году. Это позволит избежать осложнений при подсчете пошлины для перечисления в налоговый бюджет.

- Во втором варианте разрешается указывать вместо тарифа по налогу ссылку на законодательство РФ ― п. 3 ст. 164 НК РФ ФЗ №117 от 05.08.2000 (ред. 11.10.2018). Сейчас в статье прописан тариф 18%, но с 1 января 2019 года, согласно ст. 1 ФЗ №303 от 03.08.2018 (ред. 30.10.2018), закон обновится с указанием ставки 20%. Это удобно и для дальнейшей работы, потому что налоговые тарифы могут меняться и в будущем.

Последний метод полезен компаниям, которые заключают долгосрочные проекты. В таких ситуациях организация-поставщик выполняет договорные операции на протяжении длительного времени. Так, одна фирма ежемесячно на протяжении года поставляет продукт другой организации. Договор действителен с октября 2018 по октябрь 2019 года. Если в контракте не отражать тариф, то бухгалтер фирмы-поставщика пропишет в счет-фактуре ставку, указанную в п. 3 ст. 164 НК РФ (ссылка выше).

Но если две фирмы заключают договор в 2018 году, когда действителен тариф 18 процентов, то в контракте указывается 18%. Помимо этого, стоит составить дополнительное соглашение к контракту, в котором указывают дополнительные условия. Например, что с 1 января 2019 года поставки по заключенному договору оцениваются с тарифом 20%.

Переходный период с 18-процентного тарифа по налогу на 20%-ый ― сложное время для компаний. Но учитывая рекомендации и разбирая примеры, организации легко сориентируются с тем, какие ставки указывать в договорах и как правильно рассчитывать входящий и исходящий НДС к стоимости товара, вычета и уплаты в налоговый бюджет.

Оплата 2018 – реализация 2019

Теперь разберемся в том, как считать НДС, если оплата прошла в 2018 году, а реализация – в 2019. Налоговая база определяется в 2018 году.

Следовательно, продавец платит НДС, а покупатель принимает налог к вычету по ставке 18 процентов. Повышение налога с января 2019 года не влечёт за собой изменения налоговых обязательств сторон сделки. Для этого может понадобиться цифровое копирование. На момент оплаты базу пересчитывать не нужно.

ПРИМЕР 1. КАК НАЧИСЛИТЬ НДС В 2018 ГОДУ ПРИ ОТГРУЗКЕ, А В 2019 ГОДУ – ПОСЛЕ ОПЛАТЫ?

В ноябре 2018 года ООО «Принц» отгрузило покупателю товары на общую сумму 118 000 руб. (в том числе НДС по ставке 18% – 18 000 руб.). Покупатель рассчитался за товар в январе 2019 года.

В учете продавец сделал проводки:

Дебет 62 Кредит 90-1

— 118 000 руб. – отражена выручка от реализации товаров в 2018 году;

Дебет 90-3 Кредит 68 субсчет «Расчет по НДС»

— 18 000 руб. – начислен НДС с выручки от реализации товаров по ставке 18%.

Дебет 51 Кредит 62

— 118 000 руб. – получена оплата от покупателя в 2019 году.

До введения новой ставки по НДС, в конце 2018 года, всем продавцам выгодно составлять договоры так, чтобы успеть провести отгрузку до начала 2019 года. Даже если покупатель расплатится только в следующем году, продавец выиграет, применив более низкую ставку налога в 18 процентов.

Исправление в 2019 году счета-фактуры по товарам, отгруженным до 01.01.2019

Чтобы правильно произвести расчёты и заполнить документы, стоит обратиться к НК Российской Федерации, где прописан порядок возмещения с учётом повышения ставки.

Напомним, что основным документом выступает счёт-фактура. Поэтому все исправления отображаются именно в нём. Чтобы произвести данные манипуляции нужно завести новый экземпляр. В нём прописывается информация в строке «1А»: номер и дата исправления, а номер и дата СФ сохраняются в прежнем виде. В седьмой графе записывается тот процент, который действовал на момент отгрузки товара, например, в конце 2018 года действовали еще 18%, значит, и здесь пишется это значение. Это действует даже в том случае, если сами поправки вносятся уже в 2019 году.

Аренда имущества

Подрядные организации довольно часто используют при выполнении работ не собственное имущество (в первую очередь – объекты ОС), а арендованное. При исчислении НДС со стоимости арендной платы ставка НДС определяется исходя из периода, в котором оказывались услуги. При оформлении «первички» и выставлении счетов-фактур на суммы арендной платы за декабрь 2018 года используется ставка 18%, за январь 2019 года – ставка 20%. Дата заключения договора не имеет значения.

Уделим внимание случаю, когда договор предусматривает внесение арендатором обеспечительного платежа. Пример №8:

Пример №8:

В соответствии с условиями договора в ноябре 2018 года арендатор перечислил арендодателю обеспечительный платеж в размере 120 000 руб., который засчитывается в счет оплаты услуг аренды за последний месяц пользования имуществом.

Арендованное оборудование было возращено арендодателю в феврале 2019 года. Арендная плата за этот месяц составила 300 000 руб. (в том числе НДС – 50 000 руб.). С учетом обеспечительного платежа задолженность арендатора за оказанные в феврале услуги равна 180 000 руб. (в том числе НДС – 30 000 руб.).

Напомним, в случае получения продавцом от покупателя денежных средств в качестве обеспечительного платежа, подлежащего зачету в счет оплаты оказываемых услуг, указанные денежные средства на основании пп. 2 п. 1 ст. 167 и абз. 2 п. 1 ст. 154 НК РФ включаются в базу по НДС в том квартале, в котором они были получены (письма Минфина России от 06.09.2018 № 03-07-11/63743, от 03.07.2018 № 03-07-11/45889, Определение ВАС РФ от 23.04.2013 № ВАС-4752/13). В связи с этим арендодатель в ноябре 2018 года должен начислить НДС по ставке 18/118. Сумма налога составит 18 305 руб.

В феврале 2019 года арендодатель начисляет НДС со стоимости оказанных услуг (50 000 руб.) и принимает к вычету 18 305 руб.

Арендатор на общих основаниях принимает к вычету «входной» НДС со стоимости арендной платы.

С применением вычета с суммы обеспечительного платежа могут возникнуть проблемы. С одной стороны, обеспечительный платеж, наделенный платежной функцией, обладает признаками аванса. Поэтому арендодатель обязан выставить счет-фактуру, что позволит арендатору заявить вычет. С другой стороны, налоговый орган может отказать в вычете, обосновав свои действия ссылкой на пп. 2 п. 1 ст. 162 НК РФ и Письмо Минфина России от 03.11.2015 № 03-03-06/2/63360, в котором (в отличие от вышеназванных писем) в отношении обеспечительного платежа применен не абз. 2 п. 1 ст. 154, а пп. 2 п. 1 ст. 162 НК РФ. То есть обеспечительный платеж будет классифицирован не как «суммы частичной оплаты», а как «суммы, связанные с оплатой», что обязывает арендодателя составить счет-фактуру в одном экземпляре (для себя) и не предъявлять его арендатору.

В таком случае отстаивать право на вычет арендатору придется в судебном порядке. Суды в подобных случаях встают на сторону налогоплательщиков (Постановление АС УО от 24.12.2015 № Ф09-9491/15 по делу № А50-23282/2014).