Разницы, возникающие из-за изменения курсов иностранных валют или условных денежных единиц

Как правило,

даты возникновения обязательств и даты их погашения

не совпадают, а значит, появляются разницы вследствие изменения

курсов иностранных валют или у. е.

До 2015 года в налоговом учете существовало два вида

разниц, порядок определения которых несколько различался:

– курсовые разницы – они возникали при расчетах в иностранной

валюте с иностранными (как правило) контрагентами;

– суммовые разницы – они возникали при расчетах внутри страны, если

оплата производилась в рублях и сумма платежа была эквивалентна сумме

в у. е., определенной сторонами договора.

Начиная с 01.01.2015 все разницы (и при расчетах

в иностранной валюте, и при расчетах в рублях

с привязкой к у. е.) именуются курсовыми.

Как отмечалось выше, согласно п. 3 ст. 3 Закона №81-ФЗ

доходы (расходы) в виде суммовой разницы, возникшие

у налогоплательщика по сделкам, заключенным до 1 января

2015 года, учитываются в целях налогообложения прибыли

в порядке, установленном до дня вступления в силу указанного

закона, то есть по правилам, действовавшим до названной даты.

Однако НК РФ не определены особенности применения термина

«сделка» для целей налогообложения. Следовательно, понадобились

разъяснения контролирующих органов по этому поводу. И они появились –

см., например, письма Минфина России от 22.06.2015 №03‑03‑06/1/35976,

от 29.05.2015 №03‑03‑06/1/31100, от 14.05.2015 №03‑03‑10/27647.

В этих письмах (со ссылкой

на п. 1 ст. 11 НК РФ)

приводится определение, данное в ст. 153 ГК РФ: сделками

признаются действия граждан и юридических лиц, направленные

на установление, изменение или прекращение гражданских прав

и обязанностей.

Далее чиновники разъясняют, что с точки зрения гражданско-правовых

отношений сделкой является как заключение соглашения (у поставщика

возникает обязательство по поставке товара, а у покупателя –

право требовать поставить товар), так и отгрузка (у поставщика

появляется право требовать оплатить товар, а у покупателя –

обязанность по оплате).

Учитывая, что суммовые (курсовые) разницы имеют место только

по уже возникшим обязательствам и требованиям, при определении

даты заключения сделки для применения норм п. 3 ст. 3 Закона

№81-ФЗ

следует ориентироваться на дату совершения операции, в результате

которой появляются эти требования и обязательства (кредиторская

и дебиторская задолженности).

Таким образом, если сделки, из которых вытекают требования

и обязательства (кредиторская и дебиторская задолженности), совершены

до 1 января 2015 года, то разницы, возникающие при дооценке

(уценке) требований и обязательств, необходимо учитывать в виде

суммовой разницы, если после 1 января 2015 года – в виде курсовой

разницы.

Получается, что разницы будут считаться суммовыми, если две

российские организации не просто до указанной даты заключили договор,

стоимость которого привязана к у. е., но также у одной

из сторон возникло обязательство, а у другой – требование. Например,

реализация товара произошла до 01.01.2015, а его оплата –

после этой даты. В ряде случаев суммовая разница может появиться, если

аванс перечислен поставщику до 01.01.2015, а отгрузка товара осуществлена

уже в 2015 году.

А теперь пришло время напомнить читателям, по каким правилам

возникали и учитывались для целей налогообложения прибыли суммовые

и курсовые разницы до начала текущего года.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| 31 октября | 91.01 | 53 250 | 53 250 | Переоценка валютных средств на счете | Списание с расчетного счета — Оплата поставщику | ||

| 60.22 | 1 538 357,50 | 1 538 357,50 | Перечисление аванса поставщику | ||||

| 11 ноября | 41.01 | 60.21 | 3 069 442,50 | 3 069 442,50 | 3 069 442,50 | Принятие к учету товаров | Поступление — Товары (накладная) |

| ГТД | — | — | — | — | Принятие к учету товаров по ГТД | ||

| 60.21 | 60.22 | 1 538 357,50 | 1 538 357,50 | 1 538 357,50 | Зачет аванса | ||

| 30 ноября | 60.21 | 91.01 | 4 230 | Переоценка обязательства в БУ | Закрытие месяца — Переоценка валютных средств | ||

| 60.21 | 98.КР | — | 4 230 | 4 230 | Переоценка обязательства в НУ | ||

| 30 ноября | 99.02.О | 846 | Признание ОНО по доходам будущих периодов | Закрытие месяца — Расчет отложенного налога по ПБУ 18 | |||

| 1 декабря | 60.21 | 91.01 | 4 847,50 | 969,50 | 969,50 | Переоценка обязательства в БУ и НУ | Списание с расчетного счета — Оплата поставщику |

| 60.21 | 304 401,50 | 304 401,50 | Перечисление оплаты поставщику | ||||

| 31 декабря | 91.02 | 60.21 | 189 144 | 185 266 | 185 266 | Переоценка обязательства в БУ и НУ | Закрытие месяца — Переоценка валютных средств |

| 98.КР | 91.01 | — | 846 | 846 | Признание дохода по оплаченному обязательству | ||

| 91.02 | 60.21 | -3 384 | -3 384 | Сторно расходов в результате свертки | |||

| 60.21 | 98.КР | — | -3 384 | -3 384 | Сторно отложенных доходов в результате свертки | ||

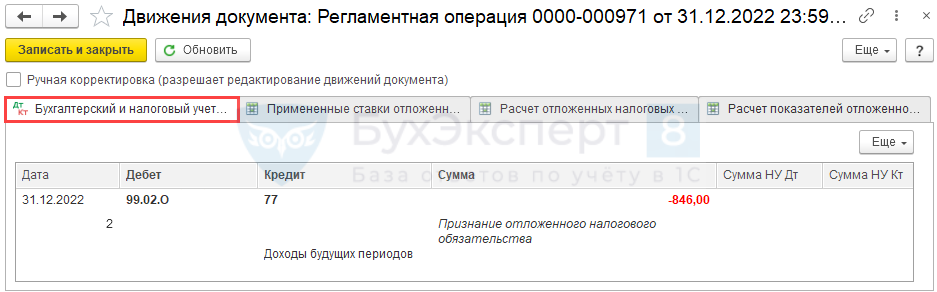

| 31 декабря | 99.02.О | -846 | Погашение ОНО по доходам будущих периодов | Закрытие месяца — Расчет отложенного налога по ПБУ 18 | |||

| 31 января | 60.21 | 91.01 | 14 896 | Переоценка обязательства в БУ | Закрытие месяца — Переоценка валютных средств | ||

| 60.21 | 98.КР | — | 14 896 | 14 896 | Переоценка обязательства в НУ | ||

| 31 января | 99.02.О | 2 979,20 | Признание ОНО по доходам будущих периодов | Закрытие месяца — Расчет отложенного налога по ПБУ 18 | |||

| 2 февраля | 91.02 | 60.21 | 10 580 | 10 580 | 10 580 | Переоценка обязательства в БУ и НУ | Списание с расчетного счета — Оплата поставщику |

| 91.02 | 7 914 | 7 914 | Переоценка валютных средств на счете | ||||

| 60.21 | 1 402 434 | 1 402 434 | Перечисление оплаты поставщику | ||||

| 28 февраля | 98.КР | 91.01 | 14 896 | 14 896 | Признание дохода по оплаченному обязательству | Закрытие месяца — Переоценка валютных средств | |

| 28 февраля | 99.02.О | -2 979,20 | Погашение ОНО по доходам будущих периодов | Закрытие месяца — Расчет отложенного налога по ПБУ 18 |

Учет у покупателя

Пример 2

Воспользуемся данными

примера 1. Напомним, что 25 декабря 2014 года в адрес ООО «Бета»

(покупатель) был отгружен товар на общую сумму 118 000 у. е.

(в том числе НДС – 18 000 у. е.). ООО «Бета» перечислило денежные

средства в полном объеме 25 февраля 2015 года.

Согласно договору курс у. е. составил:

– на 25.12.2014 – 54,5 руб./долл. США;

– на 31.12.2014 – 56,3 руб./долл. США;

– на 31.01.2015 – 68,9 руб./долл. США;

– на 25.02.2015 – 63,5 руб./долл. США.

В учете покупателя будут отражены проводки:

|

Содержание операции |

Бухгалтерский учет |

Налоговый учет |

||

|

Дебет |

Кредит |

Сумма, руб. |

Сумма, руб. |

|

|

25.12.2014 (дата отгрузки) |

||||

|

Отражен переход права собственности на товар (100 000 долл. США х 54,5 руб./долл. США) |

41 |

60 |

5 450 000 |

– |

|

Отражен НДС (18 000 долл. США х 54,5 руб./долл. США) |

19 |

60 |

981 000 |

– |

|

НДС принят к вычету |

68-НДС |

19 |

981 000 |

– |

|

31.12.2014 (отчетная дата) |

||||

|

Отражена отрицательная курсовая разница ((56,3 руб./долл. США — 54,5 руб./долл. |

91-2 |

60 |

212 400 |

|

|

Отражен ОНА (212 400 руб. х 20%) |

09 |

68-прибыль |

42 480 |

– |

|

31.01.2015 (отчетная дата) |

||||

|

Отражена отрицательная курсовая разница ((68,9 руб./долл. США — 56,3 руб./долл. |

91-2 |

60 |

1 486 800 |

|

|

Отражен ОНА (1 486 800 руб. х 20%) |

09 |

68-прибыль |

297 360 |

– |

|

25.02.2015 (дата оплаты) |

||||

|

Перечислена оплата поставщику (118 000 долл. США х 63,5 руб./долл. США) |

60 |

51 |

7 493 000 |

– |

|

Отражена положительная курсовая разница ((63,5 руб./долл. США — 68,9 руб./долл. |

60 |

91-1 |

637 200 |

|

|

Погашен ОНА (637 200 руб. х 20%) |

68-прибыль |

09 |

127 440 |

– |

|

В составе внереализационных расходов отражена ((63,5 руб./долл. США — 54,5 руб./долл. |

– |

– |

– |

1 062 000 |

|

Погашен ОНА (1 062 000 руб. х 20%) |

68-прибыль |

09 |

212 400 |

Согласно п. 1 ст. 172 НК РФ при приобретении

товаров по договорам, обязательство об оплате которых предусмотрено

в рублях в сумме, эквивалентной определенной сумме в иностранной

валюте или у. е., налоговые вычеты при последующей оплате указанных

товаров не корректируются. Разницы в сумме налога, возникающие

у покупателя при последующей оплате, учитываются в составе

внереализационных доходов в соответствии со ст. 250

НК РФ или внереализационных расходов в соответствии со ст. 265

НК РФ.

На основании этих норм суммовая разница в налоговом учете

(в примере 2 это 1 062 000 руб.) может рассчитываться

со всей суммы кредиторской задолженности (с учетом НДС).

Утратили силу такие нормы НК РФ, посвященные суммовым разницам,

как п. 11.1 ст. 250, пп. 5.1 п. 1 ст. 265,

п. 7 ст. 271, п. 9 ст. 272, п. 5 ст. 273,

а также абз. 4 ст. 316.

Федеральный закон от 10.12.2003 №173-ФЗ «О валютном регулировании

и валютном контроле».

Из пункта 12 Информационного письма Президиума ВАС РФ

от 04.11.2002 №70 следует, что стороны вправе в соглашении

установить собственный курс пересчета иностранной валюты (условных денежных

единиц) в рубли или закрепить порядок определения такого курса.

Доведено до сведения и использования в работе территориальных

налоговых органов Письмом ФНС России от 26.06.2015 №ГД-4-3/11191.

В этой норме говорится, что институты, понятия и термины

гражданского, семейного и других отраслей законодательства РФ,

используемые в НК РФ, применяются в том значении, в каком

они употребляются в этих отраслях законодательства, если иное

не предусмотрено НК РФ.

Аналогичное мнение можно было найти и в арбитражной практике.

Например, в Постановлении ФАС МО от 28.05.2007 №КА-А40/4537-07 по делу №А40-64232/06‑76‑454 было

установлено: у налогоплательщика (продавца) не возникло суммовых

разниц, поскольку цена договора (стоимость реализованного товара для целей

исчисления налога на прибыль) фиксируется на дату оплаты

и в дальнейшем не пересматривается. То есть независимо

от изменений курса условной единицы на дату отгрузки продавец

не получит дополнительных средств.

Утверждено Приказом Минфина России от 27.11.2006

№154н.

Утверждено Приказом Минфина России от 06.05.1999 №32н.

Утверждено Приказом Минфина России от 06.05.1999 №33н.

До 2007 года суммовые разницы существовали

и в бухгалтерском учете. Приказами Минфина России от 27.11.2006

№155н,

156н это понятие было изъято из соответствующих ПБУ.

Утверждено Приказом Минфина России от 19.11.2002 №114н. Согласно п. 2

ПБУ 18/02 его нормы могут не применять организации, которые вправе вести

бухгалтерский учет упрощенным способом.

О валюте денежных обязательств

п. 1 ст. 317

ГК РФ

В силу

п. 3 указанной статьи использование иностранной валюты,

а также платежных документов в иностранной валюте при осуществлении

расчетов на территории РФ по обязательствам допускается

в случаях, в порядке и на условиях, определенных законом

или в установленном им порядке. Так, например, исходя из п. 1

ст. 9 Закона о валютном регулировании

запрещены валютные операции между резидентами (юридическими лицами, созданными

в соответствии с законодательством РФ), за отдельными

исключениями, поименованными в той же норме.

При этом

п. 2 ст. 317 ГК РФ гласит: в денежном обязательстве

может быть предусмотрено, что оно подлежит оплате в рублях

в сумме, эквивалентной определенной сумме в иностранной валюте

или условных денежных единицах (экю, специальных правах заимствования

и др.). В этом случае подлежащая уплате в рублях сумма

исчисляется по официальному курсу соответствующей валюты или условных

денежных единиц на день платежа, если иной курс или иная дата его

определения не установлены законом или соглашением сторон.

Таким образом, российские организации могут заключать договоры

и вести расчеты:

– с иностранными контрагентами в иностранной валюте;

– с российскими контрагентами в рублях, при этом

определять сумму платежа эквивалентной сумме в у. е., установленной сторонами.

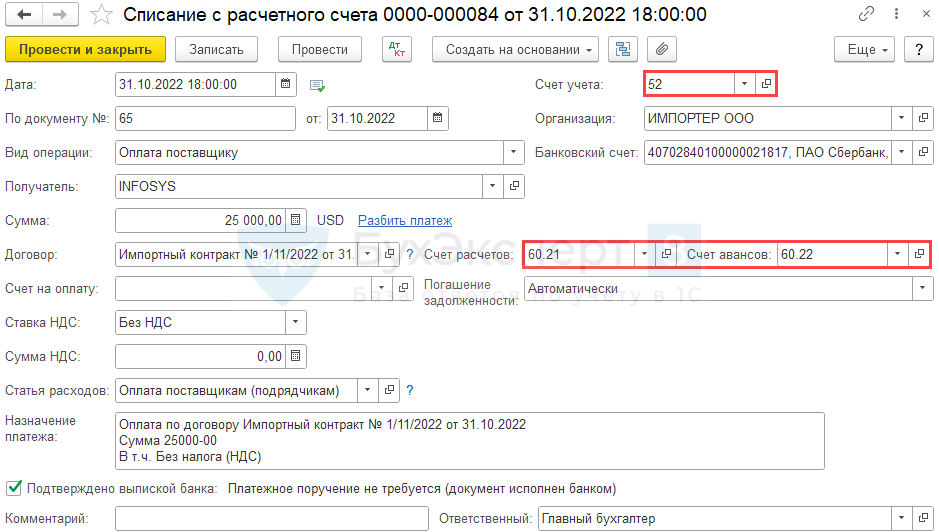

Перечисление аванса в валюте поставщику

Чтобы начать работу с валютными расчетами, внесите в 1С:

- реквизиты валютного банковского счета;

- хотя бы одну иностранную валюту в справочник Валюты;

- договор с иностранным контрагентом.

Подробнее

Оформите предварительную оплату через Банк и касса – Банковские выписки – Списание документом Списание с расчетного счета.

Проверьте заполнение документа:

- Счет учета — 52 «Валютные счета»;

- Счет расчетов — 60.21 «Расчеты с поставщиками и подрядчиками (в валюте)»;

- Счет авансов — 60.22 «Расчеты по авансам выданным (в валюте)».

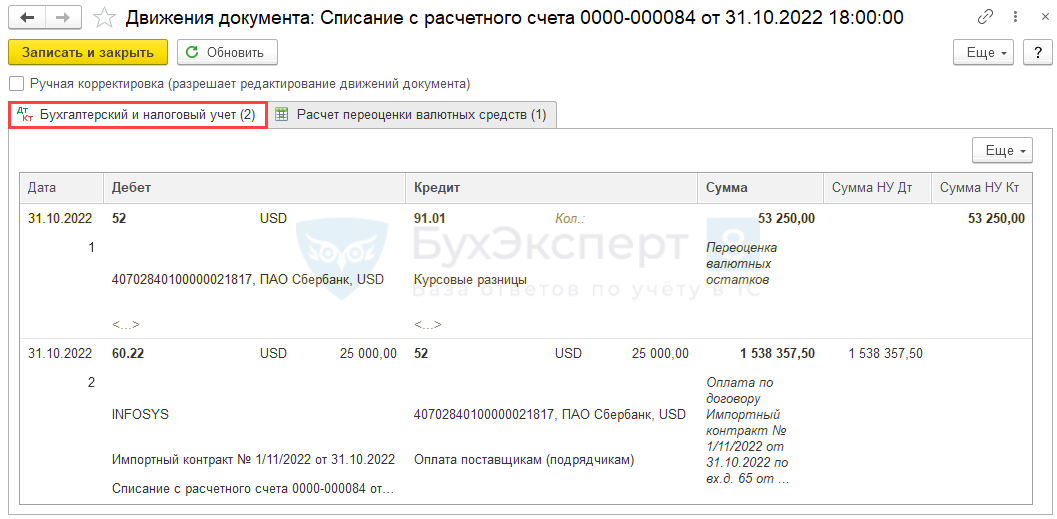

Проводки

Документ формирует проводки:

- Дт 52 Кт 91.01 — положительная курсовая разница, возникшая в результате переоценки валютных остатков на валютном счете;

- Дт 60.22 Кт 52 — аванс, выданный иностранному поставщику.

Создание счета-фактуры суммовой разницы и связывание его с исходной накладной по продаже

Следующие процедуры используются для создания счета-фактуры суммовой разницы и связывания его с исходной накладной по продаже.

Создание счета-фактуры суммовой разницы для заказа на продажу

- Выберите Расчеты с клиентами>Общий>Заказы на продажу>Все заказы на продажу.

- Для разноски счетов-фактур для заказа на продажу создайте заказ на продажу, а затем на экспресс-вкладке Настройка выберите Налоговая группа и Налоговая группа номенклатур.

- Выберите Расчеты с клиентами>Журналы>Платежи>Журнал платежей.

- Создайте журнал, а затем введите требуемую информацию.

- Выберите Строки, чтобы открыть страницу Ваучер журнала.

- В поле Счет выберите счет клиента, на который разносится эта накладная по продаже.

- Выберите Функции>Сопоставление, чтобы открыть страницу Сопоставление открытых проводок.

- Установите флажок Пометка, чтобы отметить строку накладной по продаже для сопоставления.

- Закройте страницу.

- Выберите Нет для сохранения исходной суммы журнала.

- Выберите Разнести>Разнести, чтобы разнести журнал.

Что такое курсовая разница и откуда она возникает?

Курсовая разница – это разница, возникающая при пересчете определенной суммы в одной валюте в другую валюту, когда применяются разные обменные курсы. Например, при размещении денег в валюте на банковский депозит и при возврате денег с депозита обратно на счет основная сумма в тенге будет разной, поскольку за период хранения денег на депозите курс валюты может существенно измениться. Особенно это касается долгосрочных депозитов. Но и при краткосрочном размещении денег на депозите в валюте сумма в тенге может измениться, как в большую, так и в меньшую сторону. Поэтому существует определение положительной и отрицательной курсовой разницы.

Курсовая разница определяется в соответствии с требованиями МСФО(IAS)21 и законом «О бухгалтерском учете и финансовой отчетности».

Согласно п.23 МСФО (IAS) 21 — на конец каждого отчетного периода:

-

монетарные статьи в иностранной валюте пересчитываются по курсу на отчетную дату;

-

немонетарные статьи, которые оцениваются по исторической стоимости в иностранной валюте, пересчитываются по обменному курсу на дату операции;

-

немонетарные статьи, которые оцениваются по справедливой стоимости в иностранной валюте, пересчитываются по обменному курсу на дату оценки справедливой стоимости.

При этом под монетарными статьями понимаются единицы имеющейся в наличии валюты, а также активы и обязательства к получению или выплате, выраженные фиксированным или определяемым количеством валютных единиц.

Например, монетарными статьями являются:

-

вознаграждения работникам, подлежащие выплате в виде денежных средств;

-

оценочные обязательства, подлежащие погашению денежными средствами;

-

дивиденды, подлежащие выплате в виде денежных средств и признанные в качестве обязательства.

К немонетарным статьям относятся статьи, не подразумевающие право получить (или обязанность предоставить) фиксированное или измеримое количество валютных единиц. Например:

-

авансовые платежи за товары и услуги;

-

ОС и НМА;

-

запасы;

-

права пользования.

Денежные средства в валюте на расчетном счете являются монетарной статьей, на каждую отчетную дату (ежедневно, раз в неделю, месяц) остаток валютных средств пересчитывается по действующему курсу (на сайте НБ РК за этот день), и в зависимости от его отклонения в ту или иную сторону признается доход или расход по курсовой разнице.

Таким образом, курсовая разница возникает при совершении операций в иностранной валюте и только по монетарным статьям.

Сопоставление частичных платежей для клиентов

Используйте эту процедуру для сопоставления проводок по частичным платежам для клиента. Вы можете сопоставить частичный платеж для определенной строки накладной, а также сопоставлять открытые проводки при помощи периодического сопоставления для клиентов. Счета-фактуры курсовой разницы создаются для сопоставляемых строк накладной.

Выберите Расчеты с клиентами>Журналы>Платежи>Журнал платежей.

Создайте или выберите строку журнала платежей, а затем в области действий выберите Строки, чтобы открыть страницу Платежи клиентов.

Выберите Сопоставление проводок, чтобы открыть страницу Сопоставление проводок.

Установите флажок Пометка, чтобы пометить строку проводки для сопоставления.

Важно

Флажок Пометить строки в накладных с произвольным текстом и процент-нотах на вкладке Сопоставление страницы Параметры модуля расчетов с клиентами должен быть установлен.

В поле Сумма сопоставления вы можете просмотреть и изменить частичный платеж, который нужно сопоставить.

Выберите ОК, чтобы выполнить частичное сопоставление для клиента.

Выберите Разнести>Разнести, чтобы разнести журнал платежей клиента и сопоставить сумму платежа.

Примечание

Чтобы проверить, что в созданном счете-фактуре курсовой разницы содержится та же сопоставленная сумма накладной, на странице Журнал фактур выберите счет-фактуру.

Выберите Расчеты с клиентами>Периодические операции>Книга продаж>Журнал книг продаж.

Создайте книгу продаж, включающую в себя сопоставленную сумму счета-фактуры и счет-фактуру курсовой разницы. Вы можете проверить, что счет-фактура накладной входит в книгу продаж на сопоставленную сумму.

Настройка параметров расчетов с поставщиками для суммовой разницы

Можно использовать страницу Параметры расчетов с поставщиками для настройки параметров модуля расчетов с поставщиками для суммовых разниц. Суммовые разницы счетов-фактур включаются в отдельный список, который создается в книге покупки за указанный период. Этот список содержит отмену исходного счета-фактуры, а новый счет-фактура пересчитывается при оплате.

Примечание

При осуществлении нескольких платежей в течение периода налогообложения пересчитанная сумма счетов-фактур равняется сумме перерасчитанных платежей. Если все платежи принадлежат к тому же налоговому периоду, что и накладная, суммарный счет-фактура отражается в книге покупок.

- Выберите Расчеты с поставщиками>Настройка>Параметры расчетов с поставщиками.

- На вкладке Главная книга и налог на экспресс-вкладке Книга покупок установите для параметра Суммовая разница в дополнительном листе значение Да , чтобы включить суммовые разницы в дополнительный список в книге покупок.

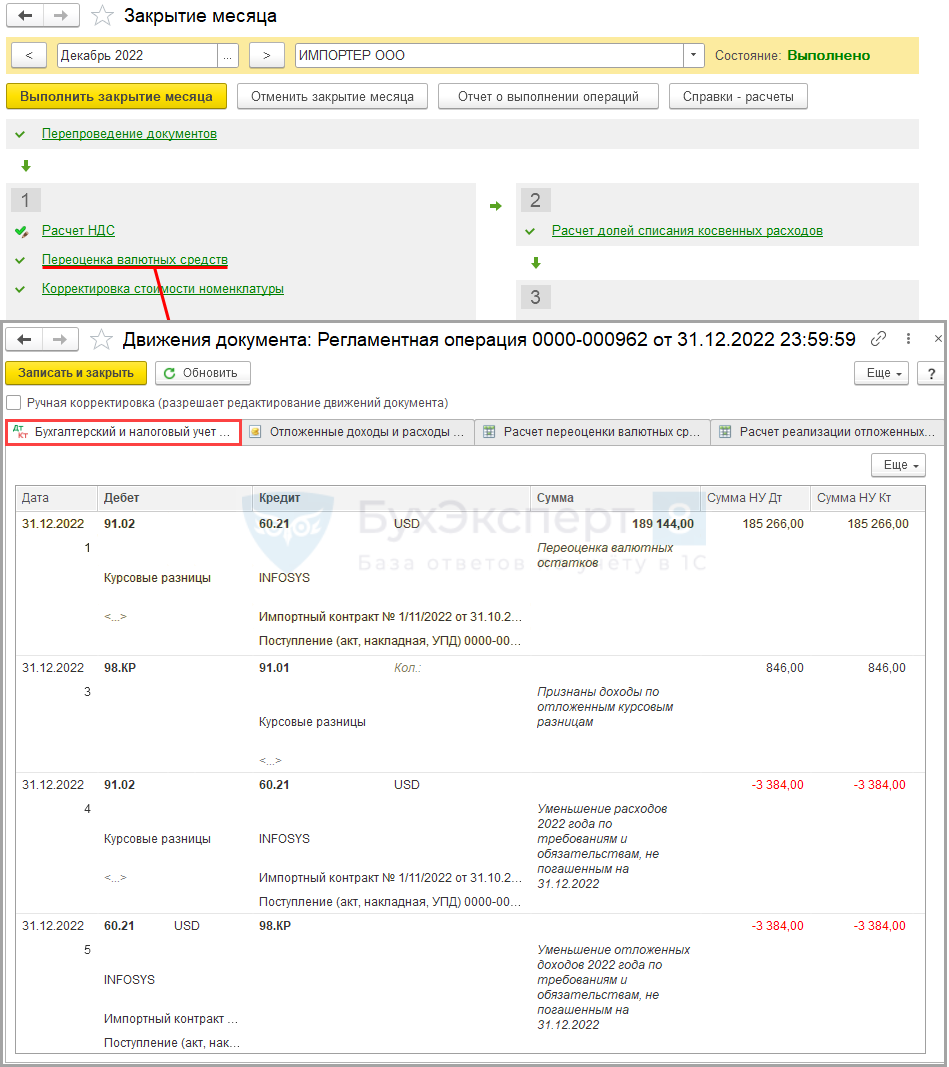

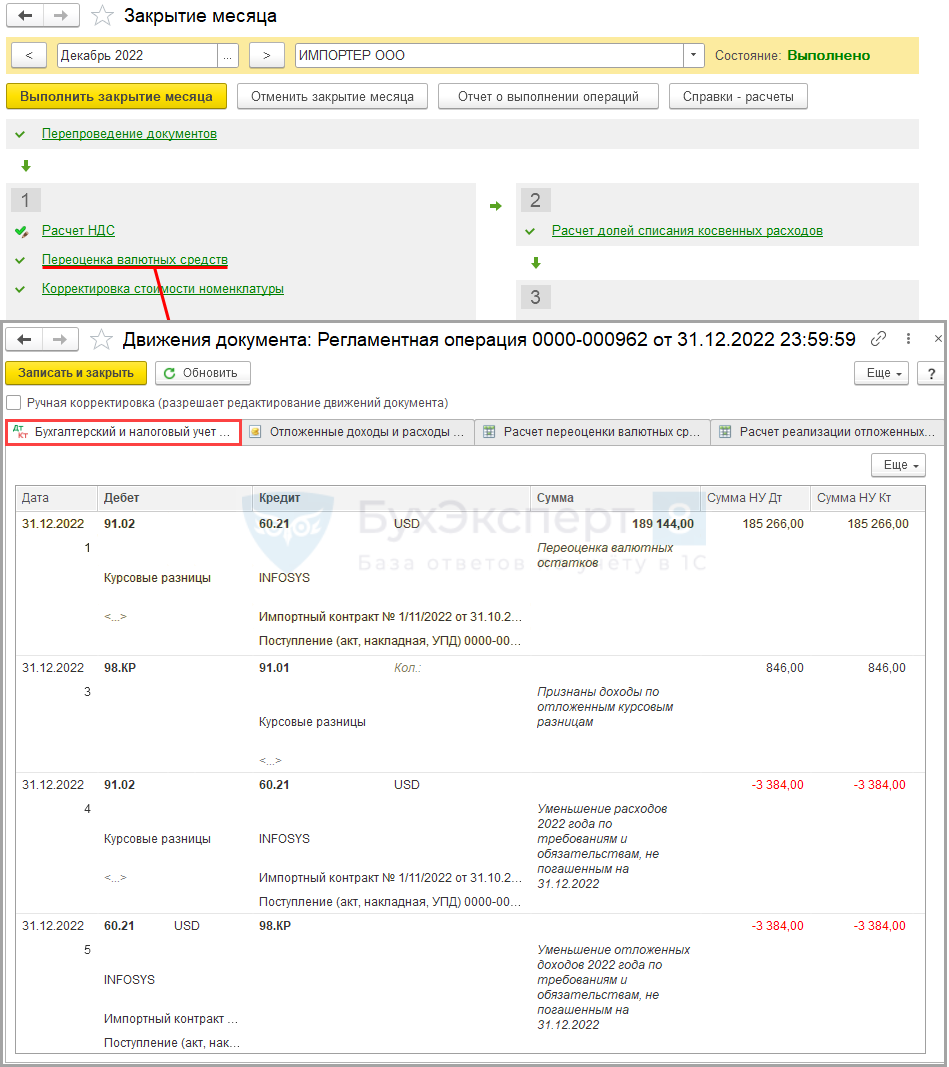

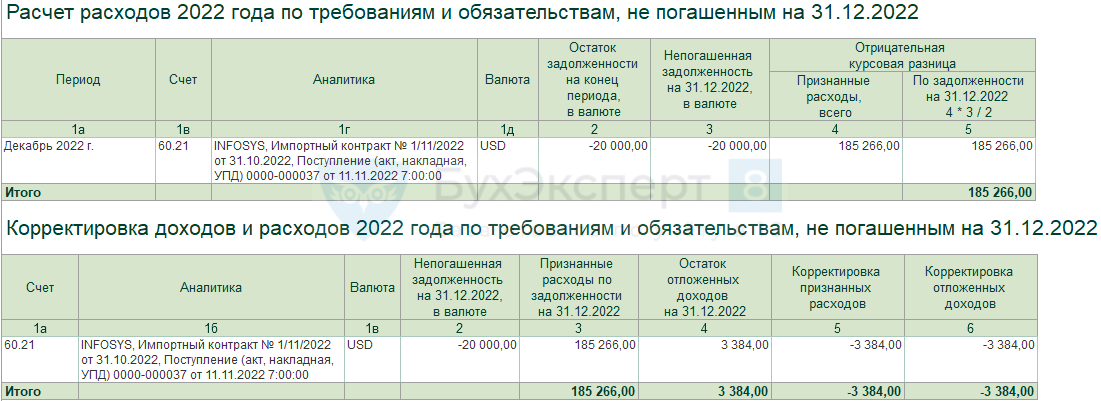

Определение курсовых разниц на конец декабря 2022

Если на конец месяца есть остатки на счетах расчетов в у. е. или иностранной валюте, а также денежные средства на валютных счетах, то при Закрытии месяца рассчитываются курсовые разницы.

Запустите процедуру Закрытие месяца в разделе Операции — Закрытие периода — Закрытие месяца.

Документ формирует проводки:

- Дт 91.02 Кт 60.21 — отрицательная курсовая разница, возникшая в результате переоценки обязательства в БУ и НУ;

- Дт 98.КР Кт 91.01 — доходы по отложенным курсовым разницам в оплаченной доле;

- Дт 91.02 Кт 60.21 — уменьшение расходов по курсовым разницам в результате свертки;

- Дт 60.21 Кт 98.КР — уменьшение отложенных доходов по курсовым разницам в результате свертки.

В операции Переоценка валютных средств обязательство переcчитается по курсу на конец месяца.

Признание доходов по оплаченной части обязательства

Если в течение месяца часть задолженности погашалась, то на его крайнюю дату определяется доход или расход к признанию, отложенный до момента погашения. Он должен быть признан в доле оплаченной суммы.

В 2022 году откладывался только доход.

Определена сумма отложенных положительных курсовых разниц, признаваемые в доходах, в доле оплаченной задолженности (01.12.2022 — 5 000 USD):

4 230 х 5 000 / 25 000 = 846 руб.

Свертка курсовых разниц на 31.12.2022

Справка-расчет Переоценка валютных средств за декабрь имеет дополнительные таблицы по свертке признанных расходов и отложенных доходов в соответствии с Письмом Минфина от 22.12.2022 N 03-03-10/126074.

Курсовые разницы сворачиваются по каждому требованию (обязательству). Сравниваются признанные в течение 2022 года расходы и отложенные на счете 98.КР доходы. Меньшая из величин сторнируется в расходах и доходах.

Отложенный налог по курсовым разницам

Так как все отложенные доходы сторнированы, регламентная операция Расчет отложенного налога по ПБУ 18 (Операции – Закрытие месяца) погасила ОНО по обязательству Доходы будущих периодов.

Сумма сторнируется, так как на начало 2022 года ОНО по Доходам будущих периодов равно нулю.

Подробнее Резерв на ремонт основных средств в НУ. Признание ОНО в 1С

В справке-расчете Отложенный налог на прибыль за декабрь 2022 нет записей по данному ОНО.

Курсовые разницы при выплате дивидендов

Кроме того, курсовые разницы возникают и при выплате дивидендов.

Дивиденды представляют собой часть прибыли акционерного общества или общества с ограниченной ответственностью, распределяемую между акционерами или участниками в соответствии с количеством акций, долей.

На практике курсовая разница при выплате дивидендов может возникнуть в двух основных случаях (рис. 6).

Рис. 6. Возникновение курсовой разницы при выплате дивидендов

Согласно п. 1 ст. 265 НК РФ в состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и (или) реализацией. К таким расходам относятся расходы в виде отрицательной курсовой разницы, возникающей от переоценки имущества в виде валютных ценностей (за исключением ценных бумаг, номинированных в иностранной валюте) и требований (обязательств), стоимость которых выражена в иностранной валюте, за исключением авансов, выданных (полученных) в том числе по валютным счетам в банках, проводимой в связи с изменением официального курса иностранной валюты к рублю РФ, установленного ЦБ РФ (подп. 5 п. 1 ст. 265 НК РФ).

Суммы курсовой разницы можно учесть в полном объеме при выплате дивидендов.

Курсовая разница, полученная в результате дооценки выраженного в иностранной валюте обязательства по выплате дивидендов, возникает объективно вне воли налогоплательщика вследствие макроэкономических процессов и изменения курса рубля по отношению к иностранной валюте и представляет собой потери в имущественной сфере налогоплательщика в результате увеличения размера его обязательства в рублевом исчислении.

Обратите внимание!

Положения подп. 5 п. 1 ст. 265 НК РФ не содержат каких-либо ограничений для учета в целях налогообложения отрицательных курсовых разниц, возникающих в результате дооценки выраженного в иностранной валюте обязательства, принятого налогоплательщиками в рамках деятельности, направленной на получение дохода. Отсутствуют в данной норме и какие-либо ограничения для учета отрицательных курсовых разниц, возникших в связи с переоценкой обязательств по выплате дивидендов (Постановление Президиума ВАС РФ от 29.05.2012 № 16335/11 по делу № А81-5904/2010).

На основании п. 20 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» (ПБУ 18/02), утвержденного Приказом Минфина России от 19.11.2002 № 114н (в ред. от 24.12.2010), при признании в бухгалтерском учете дохода в виде дивидендов, а также соответствующих курсовых разниц по расчетам с дочерними компаниями организация начисляет условный расход (доход) по налогу на прибыль исходя из ставки налога 9 %.

В таблице 5 представлен пример расчетов по дивидендам с казахстанской дочерней компанией.

|

Таблица 5. Расчеты по дивидендам |

||||

|

Содержание операции |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

Расчеты по дивидендам с казахстанской дочерней компанией |

||||

|

Бухгалтерские записи 31.01.2014 (курс — 0,2042 руб./тенге) |

||||

|

Признан доход в виде дивидендов (1 000 000 x 0,2042) |

76-3 |

91-1 |

204 200 |

Протокол о распределении прибыли |

|

Начислено ОНО (204 200 x 9 %) |

68 |

77 |

18 378 |

Бухгалтерская справка-расчет |

|

Начислен условный расход по налогу на прибыль (без учета иных операций) (204 200 x 9 %) |

99 |

68 |

18 378 |

Бухгалтерская справка-расчет |

|

Бухгалтерские записи 01.02.2014 (курс — 0,2040 руб./тенге) |

||||

|

Отражена курсовая разница по расчетам с дочерней компанией ((0,2042 – 0,2040) x 1 000 000) |

91-2 |

76-3 |

200 |

Бухгалтерская справка-расчет |

|

Получены денежные средства в оплату дивидендов от казахстанской компании (900 000 x 0,2040) |

52 |

76-3 |

183 600 |

Выписка банка по валютному счету |

|

Отражена сумма удержанного налога, не превышающая предельного размера налога, принимаемого к зачету при наличии необходимых |

76-5 |

76-3 |

18 360 |

Бухгалтерская справка-расчет |

|

Отражена сумма удержанного налога, превышающая предельную сумму налога, принимаемого к зачету при наличии необходимых документов (1 000 000 x 0,2040 x 10 % – 18 360) |

91-2 |

76-3 |

2040 |

Бухгалтерская справка-расчет |

|

Отражено постоянное налоговое обязательство (ПНО) (2040 x 20 %) |

99 |

68 |

408 |

Бухгалтерская справка-расчет |

|

Отражено ПНО (200 x 20 %) |

99 |

68 |

40 |

Бухгалтерская справка-расчет |

|

Уменьшено ОНО (1 000 000 x 0,2040 x 9 %) |

77 |

68 |

18 360 |

Бухгалтерская справка-расчет |

|

Списан остаток непогашенного ОНО (18 378 – 18 360) |

77 |

99 |

18 |

Бухгалтерская справка-расчет |

|

Начислен условный доход по налогу на прибыль (без учета иных операций) ((200 + 2040) x 20 %) |

68 |

99 |

448 |

Бухгалтерская справка-расчет |