Срок давности возврата переплаты по налогам

Бывают ситуации, когда уплаченная сумма налога превышает необходимую. Законодательство предусматривает возврат таких «излишков», но лишь до истечения установленного срока. Рассказываем про срок давности возврата переплаты по налогам.

Почему появляются «лишние» налоговые платежи

Излишне уплаченный налог далеко не всегда возникает из-за существенных недостатков в учете. Иногда к переплате приводят и банальные технические сбои или опечатки.

Основные причины перечисления в бюджет «лишних» средств следующие:

- Ошибка при расчете. Ситуации здесь могут быть самыми различными, в зависимости от вида платежа: завышение облагаемой базы, неправильное применение ставок, неиспользование положенных льгот и т.п.

- Ошибка при перечислении. Тут речь идет о технических опечатках при заполнении платежек.

- Переплата по авансам. Многие налоги с годичным периодом предусматривают ежеквартальную уплату авансов. Поэтому, если в конце года произошло существенное снижение облагаемой базы, то ранее перечисленные суммы могут превысить налог, рассчитанный за период в целом.

Теоретически переплата может возникнуть по любому налогу. Но на практике речь обычно идет об «оборотных» обязательных платежах: НДС, налог на прибыль, а для спецрежимов — УСН.

По налогам, которые платятся на основе физических показателей (земельный, транспортный, ЕНВД и т.п.), переплата возникает намного реже.

Это понятно — площадь зданий или количество транспортных средств учесть относительно несложно, да и меняются они далеко не так часто и существенно, как показатели выручки или затрат.

Возврат и зачет переплаты по страховым взносам

Как выявить переплату

Для обнаружения любых ошибок в учете необходима налаженная система внутреннего контроля.

Если речь идет о расчетах, то основным методом проверки их корректности является регулярная сверка с контрагентами, в данном случае — с налоговиками.

Сверять данные по обязательным платежам нужно не реже раза в квартал. А крупным компаниям, которые имеют «разветвленный» бизнес и платят множество налогов, лучше делать это ежемесячно.

Поэтому бизнесмену необходимо полностью брать процесс сверки в свои руки, не надеясь на чиновников.

Переплата обнаружена — что дальше?

Закон предусматривает два варианта «использования» налогоплательщиком переплаты — зачет и возврат.

Причем зачесть «лишние» платежи можно только в счет выплат, зачисляемых в тот же бюджет или внебюджетный фонд (п. 1 и 1.1 ст. 78 НК РФ).

Если же бизнесмен решил вернуть переплату живыми деньгами, то налоговики все равно имеют право сначала провести зачет имеющейся задолженности перед соответствующим бюджетом (п. 5 и 6 ст. 78 НК РФ).

Руководителю, желающему избежать судебных разбирательств, в первую очередь следует изучить результаты сверки расчетов и направить заявление о возврате уже с учетом имеющейся недоимки.

Что предусмотрено статьей 78 НК РФ

Статья 78 Налогового кодекса Российской Федерации (НК РФ) регулирует вопросы возврата и зачета налоговых платежей. Эта статья была внесена изменениями в 2022 году и вступила в силу с 1 января 2023 года.

Статья 78 НК РФ предусматривает, что налогоплательщик имеет право на возврат или зачет уплаченного им налога в случае, если он уплатил налог больше, чем необходимо было по акту налоговой проверки или по налоговой декларации.

Если налогоплательщик получил сообщение от налоговой о переплате налога, он может вернуть переплату или зачесть ее в следующем налоговом периоде. При этом налогоплательщик может выбрать, каким способом он хочет воспользоваться – вернуть переплату или зачесть ее.

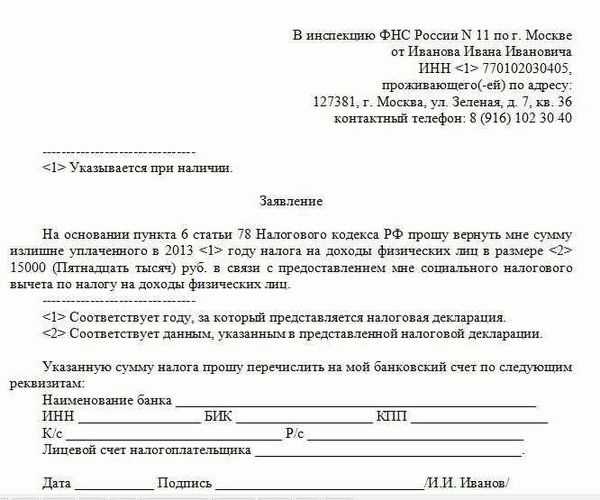

Если налогоплательщик решил вернуть переплату, то он должен подать заявление в налоговую организацию, в которой указывает реквизиты банковского счета, на который должен быть перечислен возврат.

Если налогоплательщик решил зачесть переплату, то он должен указать эту сумму в налоговой декларации по налогу на прибыль организаций или по налогу на доходы физических лиц в следующем налоговом периоде.

В случае, если налогоплательщик воспользовался зачетом переплаты, но он оказался недостаточным для полного зачета, налогоплательщик обязан доплатить оставшуюся сумму налога в установленный срок.

Если налогоплательщик не воспользовался зачетом переплаты в течение трех лет, с момента возникновения права на зачет, то это право прерывается и переплата не может быть зачтена. В этом случае налогоплательщик может обратиться в налоговую организацию с жалобой на нарушение своих прав.

Если налогоплательщик уплатил налог больше, чем необходимо было по акту налоговой проверки или по налоговой декларации, но не получил сообщение от налоговой о переплате, то он может вернуть переплату или зачесть ее в следующем налоговом периоде.

Для возврата переплаты налогоплательщик должен подать заявление в налоговую организацию, в которой указывает реквизиты банковского счета, на который должен быть перечислен возврат.

Для зачета переплаты налогоплательщику необходимо указать эту сумму в налоговой декларации по налогу на прибыль организаций или по налогу на доходы физических лиц в следующем налоговом периоде.

В случае, если налогоплательщик воспользовался зачетом переплаты, но он оказался недостаточным для полного зачета, налогоплательщик обязан доплатить оставшуюся сумму налога в установленный срок.

Статья 78 НК РФ также предусматривает возможность зачета переплаты налога на другие налоговые платежи, если налогоплательщик внес сверхобязательные взносы в бюджет. В этом случае налогоплательщик должен подать заявление в налоговую организацию с указанием суммы переплаты и реквизитов банковского счета, на который должен быть перечислен зачет.

Таким образом, статья 78 НК РФ предоставляет налогоплательщику возможность вернуть переплату налога или зачесть ее в следующем налоговом периоде. Для этого необходимо подать соответствующее заявление в налоговую организацию или указать эту сумму в налоговой декларации. Также статья 78 НК РФ устанавливает сроки и порядок зачета и возврата переплаты налога, а также предусматривает возможность обращения в налоговую организацию в случае нарушения прав налогоплательщика.

Какие понадобятся документы, чтобы вернуть переплату

Чтобы можно было вернуть переплату по налогу, нужно

объяснить/исправить ее причину.

Например, если переплата образовалась из-за того, что была снижена

ваша налогооблагаемая база и, соответственно, НДФЛ вследствие

определенных расходов, по которым полагается налоговый вычет, то

для предоставления в ИФНС потребуются документы в зависимости от

вида этого вычета. Это могут быть договоры с организациями, счета,

чеки, другие подтверждения ваших платежей. А также обязательно –

заявление на возврат и налоговая декларация 3-НДФЛ.

Если переплата на ЕНС образовалась из-за несвоевременной подачи

документов на налоговые льготы, то вначале нужно подать их,

дождаться пересчета налога и появления в вашем личном кабинете

налогоплательщика положительного сальдо. И только после этого

подавать заявление на возврат переплаты по налогам. В этом случае,

когда налоговая знает о переплате или когда она сама совершила

ошибку и заметила это, помимо заявления других документов может не

понадобиться.

Если переплата возникла из-за неправильного оформления налоговой

декларации, то нужно заполнить ее снова, уже правильно, и вместе с

заявлением отправить в налоговый орган.

Обосновать в своем заявлении нужно ошибочное списание налога с

вашего налогового счета. Заявление на возврат денежных средств

налоговая принимает как в бумажном, так и в электронном виде.

Чтобы точно определить необходимый список документов, правильно

оформить заявление и декларацию без ошибок, быстро получить возврат

налога с минимальным риском отказа, звоните нам по телефону или

оставляйте заявку онлайн на сайте.

Порядок возврата излишне уплаченных налогов

В случае, если налогоплательщик обнаружил, что сумма налога или сбора, уплаченная им, превышает реально установленную к оплате, он может обратиться в налоговый орган для возврата излишней суммы. При этом, возврат производится в порядке и на условиях, предусмотренных статьей 78 НК РФ.

Вопрос возврата излишне уплаченных налогов имеет свою сущность и порядок регулирования, основанный на принципах права и правоприменения. Однако стоит учитывать, что давность обращения на возврат излишне уплаченных налогов составляет 3 года, считая с момента, когда налогоплательщик стал знать о наличии переплаты.

Одновременно с запросом на возврат излишне уплаченных налогов необходимо представить документы, подтверждающие факт переплаты, а также сумму и основание для принятия решения о возврате данной суммы. Также стоит учитывать, что возврат излишне уплаченных налогов может производиться с учетом начисления пеней за период слишком долгого удержания суммы налога от налогоплательщика.

Зачет или возврат излишне уплаченного налога

Переплату можно вернуть или зачесть в счет уплаты будущих

налогов и сборов.

Если сумма существенная, и она вам нужна на руках, ее можно

вернуть. Возврат переплаты может занять какое-то время, в

зависимости от ее причин, но по большей части — на сбор документов,

так как после получения заявления на возврат ФНС перечисляет деньги

на расчетный счет физического лица довольно быстро.

Если переплата некритичная, ее можно зачесть в счет будущих

налоговых платежей, пеней или штрафов и т. п. Главное, не забыть

внести недостающую сумму, если сумма положительного сальдо ЕНС не

покрывает размер будущих налогов и сборов. Иначе сальдо станет

отрицательным и образуется недоимка.

Процедуры зачета и возврата переплаты имеют свои отличия,

которые мы разберем ниже в статье.

Рассмотрение дел о налоговых преступлениях по статье 78

Судебное рассмотрение дел о налоговых преступлениях, совершенных в соответствии со статьей 78, осуществляется в специализированных налоговых судах. Подобные дела рассматриваются в порядке особого производства, установленного уголовно-процессуальным законодательством.

Особенности рассмотрения дел о налоговых преступлениях

Рассмотрение дел о налоговых преступлениях по статье 78 имеет свои особенности. Во-первых, данные дела рассматриваются в специализированных судах, которые имеют опыт и знания в области налогового права.

Во-вторых, в процессе рассмотрения дела суд сосредоточивается на доказательствах вины налогоплательщика и серьезности совершенного преступления. Суд учитывает все обстоятельства дела, включая наличие умысла, ущерб государству и другие факторы, определяющие степень вины и меру наказания.

Третья особенность рассмотрения дел о налоговых преступлениях заключается в возможности применения специальных санкций, предусмотренных налоговым законодательством. Это может быть штраф, лишение свободы, арест на имущество и другие меры.

Важность соблюдения налогового законодательства

Соблюдение налогового законодательства и предотвращение налоговых преступлений являются важными условиями для развития экономики государства. Статья 78 НК РФ направлена на защиту интересов государства и поддержание порядка в сфере налогообложения.

Поэтому, налогоплательщики должны строго соблюдать все требования, предусмотренные налоговым законодательством, и избегать совершения налоговых преступлений.

В случае совершения налогового преступления и возбуждения дела по статье 78, важно обратиться к профессионалам – юристам, специализирующимся в области налогового права, чтобы защитить свои интересы и минимизировать возможные негативные последствия

Статья 220 НК РФ

Обратимся к ст 220 НК РФ с комментариями 2020 года. При уплате налогов гражданин, купивший землю для личного строительства, может рассчитывать на имущественный вычет. Его сумма определяется размером понесенных по факту расходов на покупку участка земли для дальнейшего строительства дома.

Проведем анализ правовых норм НК РФ с комментариями 2020 г. Гражданин, как физическое лицо, является налоговым резидентом в нашей стране. Все налоговые резиденты в РФ (исключаются лишь военнослужащие), получившие доходы из-за границы, должны самостоятельно рассчитать и уплатить НДФЛ в российский бюджет. Такие граждане предоставляют декларацию по НДФЛ до 30 апреля того года, что наступает по истечению налогового периода. Однако в НК РФ есть 217 статья, содержащая обширный список не подлежащих обложению НДФЛ доходов. И в этом списке в п. 60 приведена стоимость имущества, полученного при ликвидации иностранной фирмы. Исключаются деньги, полученные от иностранной фирмы, — они налогом облагаются. Если имущество от иностранной компании получает гражданин РФ, имеющий на это право (он — участник, пайщик или учредитель ликвидируемой компании), то стоимость полученного имущества не облагается налогом при сочетании двух условий:

- Вместе с декларацией этот гражданин должен передать в налоговый орган заявление на освобождение именно этих доходов от налога. Заявление пишется в свободной форме. В нём указываются характеристики имущества и все данные о ликвидируемой иностранной фирме.

- Ликвидируемая фирма должна прекратить свою деятельность до 1 января 2020 года.

Поэтому декларация предоставляется в такой ситуации обязательно. Она будет подтверждением доходов, полученных гражданином в налоговом периоде. Если декларация и заявление предоставлены не будут, то освобождение от НДФЛ гражданину не получить, и налог будет подлежать уплате

При этом важно, что перечислять в декларации по НДФЛ доходы, не подлежащие налогообложению, равно как и доходы, с которых НДФЛ уже удержан, не обязательно. Однако иногда это может быть необходимо

В частности, если гражданину полагается налоговый вычет, и подтвердить его можно, только указав в декларации. Как указывает Налоговый кодекс, налоговый вычет может подтверждаться и другими бумагами, в частности заявлением гражданина о получении дохода. Поэтому, если физическое лицо по праву получило доход от ликвидируемой иностранной фирмы в виде имущества (не денег), то декларацию о доходах по НДФЛ ему нужно подать обязательно. Однако в ней можно не указывать сведения именно об этом доходе — это не обязательно, так как он налогом не облагается. Определить вид и размер дохода Налоговой службе поможет приложение к декларации в виде заявления, а также финансовая отчётность иностранной организации на момент ликвидации (она должна отражать стоимость полученного гражданином имущества). Если гражданин для отчёта перед Налоговой предоставит декларацию с приложением перечисленных документов, то он может рассчитывать на освобождение от налога. К тому же, по п 2 ст. 220 НК РФ, он сможет применить имущественный вычет, если решит в дальнейшем продать полученное имущество.

Как о ней узнать

Проверьте состояние единого счета организации в личном кабинете налогоплательщика (или ЛК) или закажите справку о наличии сальдо. В ЛК информация представлена оперативно, а при заказе справки срок исполнения соответствует пяти рабочим дням. Чтобы заказать справку, воспользуйтесь сервисами операторов электронного документооборота, обратитесь в инспекцию лично или дистанционно через ЛК.

Возникает вопрос, что делать, если переплата по ЕНС у организации: если на ЕНС компании или ИП образовалась излишняя уплаченная сумма, компания вправе произвести зачет или вернуть ее на расчетный счет. Основное преимущество ЕНС — сокращение сроков возврата. Порядок указан в ст. 79 НК РФ.

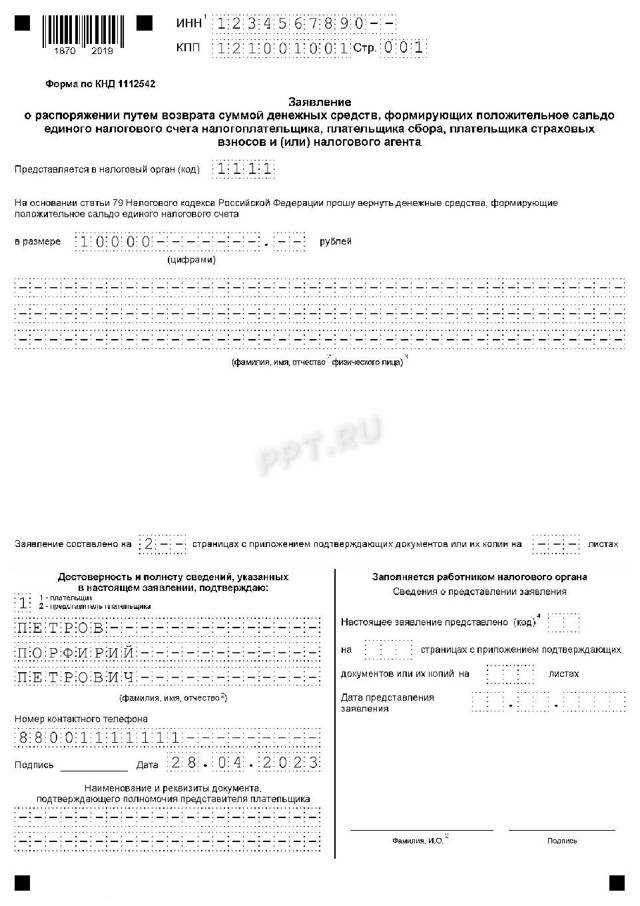

Вот что значит переплата, подлежащая распределению в ЕНС: значение в этом столбце не говорит о наличии переплаты или недоимки у компании. Это сумма, которую инспекции распределят по итогам сдачи уведомлений или отчетности (по их последнему сроку). В информационном сообщении о состоянии расчетов с бюджетом дано следующее описание:

Что происходит с переплатой

Плательщик вправе осуществить возврат или зачет излишне уплаченных сумм, если остальная налоговая обязанность исполнена.

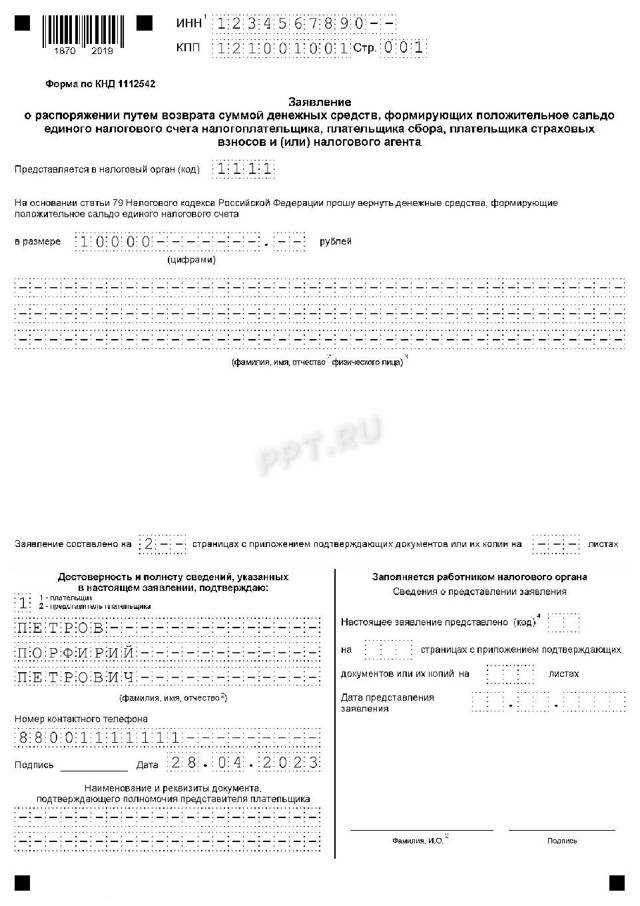

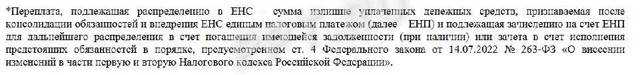

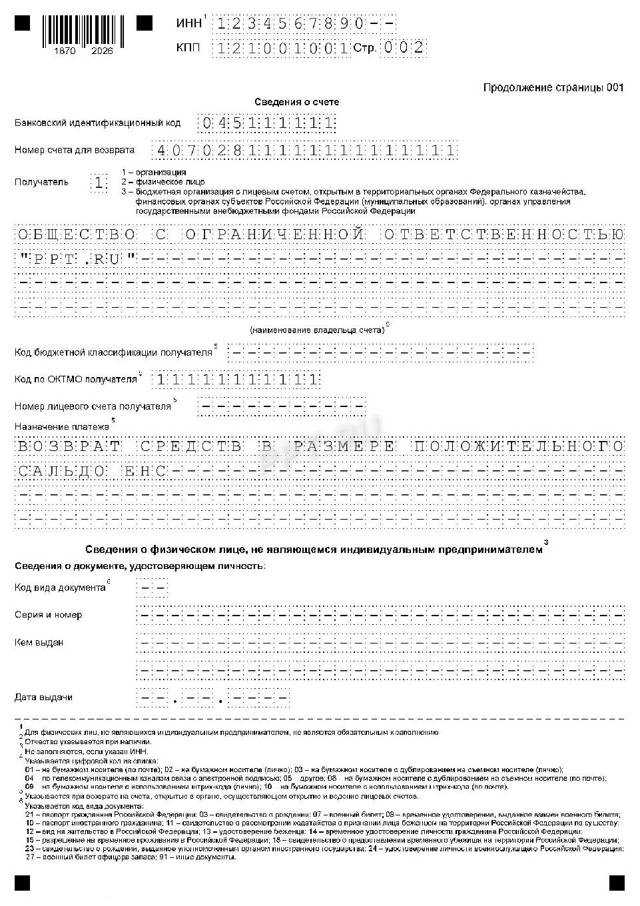

Так, чтобы вернуть переплату по налогу на прибыль в ЕНС, подайте заявление в инспекцию на бумажном носителе, по телекоммуникационным каналам связи через оператора ЭДО, ЛК на сайте ИФНС (форма по КНД 1112542 из Приказа ФНС России № ЕД-7-8/1133@ от 30.11.2022).

Вернут сумму, которая указана в заявлении, но не больше, чем положительный остаток на едином налоговом счете. Если налоговики не вернут денежные средства вовремя, то с 11-го рабочего дня после предоставления заявления, на основании п. 9 ст. 79 НК РФ, начнут начисляться проценты.

В ст. 78 НК РФ найдете порядок зачета. Для этого подайте заявление на сумму, которая не превышает положительного сальдо (форма по КНД 1150057). Если положительного сальдо не хватит, то зачет произведут частично. Компания вправе зачесть излишки денежных средств в счет:

- исполнения обязанности иного лица;

- будущих предстоящих платежей;

- исполнения решений ИФНС ст. 11.3 НК РФ;

- имеющейся задолженности, которая не учитывается на едином налоговом счете (по истекшему сроку взыскания и т. д.).

Если у плательщика все обязательства исполнены, то не позднее следующего рабочего дня за днем подачи заявления сотрудники инспекции произведут зачет.

Может пригодиться: как заполнить платежное поручение на уплату ЕНП

Как выявляется излишняя уплата?

Обычно плательщик налога знает о наличии переплаты по собственным учетным данным, при условии, что они верны. Как правило, переплата возникает либо в момент сдачи декларации, либо при фактической уплате налога.

При этом суд не считает ошибки учета веской причиной оправдания переплаты (постановление Президиума ВАС РФ от 26.07.2011 № 18180/10).

Если переплата очевидна и для ИФНС, она должна оперативно (в течение 10 рабочих дней с даты обнаружения) информировать об этом налогоплательщика либо предложить ему провести сверку (п. 3 ст. 78 НК РФ).

С 2016 года обязательной и ежеквартальной стала отчетность по НДФЛ. Поэтому данные о возникающей переплате по НДФЛ появляются в ИФНС в таком же, как и для иных налогов, порядке.

О правилах заполнения отчетности по НДФЛ читайте в статье «Порядок заполнения формы 6-НДФЛ – пример».

Факт переплаты налогов может быть установлен судом, если:

- наличие переплаты стало бесспорным лишь после опубликования писем Минфина России (постановление ФАС Поволжского округа от 18.04.2013 № А65-18995/2012);

- переплата выявлена в ходе выездной проверки (постановление ФАС Северо-Западного округа от 05.08.2011 № А56-31885/2010);

- решением суда признан ничтожным договор, следствием чего стал факт переплаты (постановление ФАС Поволжского округа от 23.04.2013 № А55-16126/2011);

- решение инспекции о доначислении налога признано незаконным (постановление ФАС Московского округа от 15.11.2012 № А40-94026/11-91-401);

- суд выявил отсутствие обязанности уплачивать налог (постановление ФАС Западно-Сибирского округа от 05.08.2011 № А81-4526/2010);

- суд обязал инспекцию признать факт переплаты (постановление ФАС Московского округа от 02.02.2012 № А40-27537/11-91-123);

- отказ ИФНС в возмещении признан недействительным (постановление ФАС Московского округа от 24.08.2011 № КА-А40/8845-11-П);

- недействительными признаны инкассовые поручения (постановление ФАС Уральского округа от 12.01.2009 № Ф09-10148/08-С3);

- факт переплаты стал очевидным после формирования правоприменительной практики (постановление ФАС Центрального округа от 22.03.2012 № А35-4258/2011);

От даты установления факта переплаты может зависеть отсчет срока обращения за возвратом налога.

Законодательные изменения, касающиеся статьи 78

Один из недавних законодательных изменений, касающихся статьи 78, связан с снижением ставки налога на прибыль для определенных категорий организаций. В соответствии с указанным изменением, с 1 января 2022 года ставка налога устанавливается в размере 20% для малого и среднего бизнеса, что способствует стимулированию и развитию предпринимательства в России.

Другим значимым изменением, касающимся статьи 78, является введение механизма налогового вычета за расходы на исследования и разработки. В соответствии с данным изменением, организации имеют возможность учесть расходы, сделанные на НИОКР, при определении налоговой базы и уменьшить соответствующую сумму налога. Это позволяет организациям стимулировать инновационную деятельность и развивать новые технологии.

Еще одним изменением, которое стоит отметить, является расширение списка расходов, признаваемых убытками и подлежащими возмещению в будущих периодах. Теперь в список включены расходы на социальное страхование работников, а также на членство в профессиональных обществах и ассоциациях. Эти изменения способствуют справедливому распределению бремени налоговой нагрузки и снижению налоговых рисков для организаций.

Вышеперечисленные изменения в статье 78 НК РФ свидетельствуют о постоянном развитии и совершенствовании законодательства, в целях обеспечения более эффективной и справедливой системы налогообложения организаций в России.

Что такое переплата налога?

Это сумма, которая может образоваться на едином налоговом счету

(ЕНС) физических, юридических лиц и ИП после уплаты налога. Ее

также называют положительным сальдо ЕНС. Если по каким-либо

причинам налогоплательщик перевел на свой налоговый счет больше

денежных средств, чем требуется для погашения налоговой

задолженности, то после списания федеральной налоговой службой (ФНС

РФ) суммы налога на счету ЕНС остается налоговая переплата. Вопросы

переплаты налога регулируются статьями 78 и 79 Налогового Кодекса

Российской Федерации (НК РФ).

К примеру, ваша зарплата за год составила 600 тыс. рублей, с

которой вы уплатили налог в 78 тыс. рублей — средства,

перечисленные на налоговый счет. Но при этом в этом же году вы

заплатили за учебу 100 тыс. рублей. Эти расходы уменьшают сумму

налогооблагаемого дохода на 100 тыс. рублей, а значит уплатить

налог вы должны были в размере 65 тыс. рублей. В этом случае

образуется переплата благодаря

налоговому вычету за обучение в 13 тыс. рублей.

Но есть и более простые причины положительного сальдо на вашем

ЕНС.

Процедура обращения гражданина о возврате налогов

Процедура обращения гражданина о возврате налогов в соответствии со статьей 78 НК РФ 2024 года имеет свою сущность, основные принципы и порядок действий. В данном разделе мы рассмотрим процедуру обращения о возврате уплаченных налогов, включая вопросы сроков, правоприменения и определение давности.

1. Оформление заявления:

- Гражданин должен подготовить заявление о возврате излишне уплаченных налогов, в котором указывается основание возврата и необходимые сведения (реквизиты налогоплательщика, период, за который произведена переплата, сумма переплаты и другие детали).

- Заявление должно быть подписано гражданином и приложено к нему все необходимые документы (например, копия декларации о доходах, копия уведомления об исчисленных налогах и другие сопутствующие документы).

2. Представление заявления:

- Гражданин должен представить заявление в налоговый орган, ответственный за возврат налогов.

- Заявление можно представить лично, через представителя или отправить почтой с уведомлением о вручении.

3. Рассмотрение заявления:

После представления заявления налоговый орган проводит проверку и рассматривает документы, предоставленные гражданином. Рассмотрение заявления проводится в установленные статьей 78 НК РФ сроки. В случае положительного решения налогового органа, излишне уплаченные налоги возвращаются гражданину.

4. Налоговый орган не возвращает излишне уплаченные налоги, если:

- сумма переплаты не превышает определенного порога (установленного нормами законодательства);

- гражданин не представил заявление и/или не предоставил полные и достоверные сведения;

- существуют непогашенные налоговые обязательства гражданина.

5. Оспаривание решения налогового органа:

- В случае несогласия с решением налогового органа, гражданин имеет право обжаловать его в установленном порядке. Обжалование может быть направлено в вышестоящий налоговый орган, налоговый суд или иной компетентный орган.

- Основанием для обжалования может быть существующая правовая позиция, истечение срока рассмотрения заявления, неправомерное отказ от возврата и другие обстоятельства, на основании которых гражданин считает, что решение налогового органа неправомерно или обоснованно.

| Пункт | Описание |

|---|---|

| 1 | Оформление заявления |

| 2 | Представление заявления |

| 3 | Рассмотрение заявления |

| 4 | Налоговый орган не возвращает налоги |

| 5 | Оспаривание решения налогового органа |

Когда можно вернуть переплату по налогам с ЕНС

Такое право возникнет при наличии положительного сальдо на счете. Для наглядности приведем пример, как может образоваться «налоговый излишек» при закрытии ИП:

- Предприниматель пополняет ЕНС на 120 тысяч рублей, а после подает заявление о снятии с учета ЕГРИП.

- На основании декларации и расчета по страховым взносам, представленным налогоплательщиком, с ЕНС совокупно списывается 90 тысяч рублей.

- Информацию о текущем состоянии счета любой налогоплательщик может проверить в личном кабинете либо по справке от ИФНС. В нашем примере у бизнесмена образовалось положительное сальдо 30 тысяч рублей, которым он может распоряжаться, как ему вздумается — в пределах возможностей ФНС, разумеется. Новую кофеварку на «Озоне» с этого баланса не заказать. Сначала придется оформить возврат средств на свой личный счет.

Бюджетные обязательства ИП и физического лица объединены единым налоговым счетом. Поэтому в приведенной выше истории положительное сальдо рано или поздно пойдет на оплату «бытовых» налогов гражданина — за имущество, землю или транспорт. Но пока срок перечисления этих платежей не наступил, можно предоставить в налоговую документ о распоряжении переплатой. А можно оставить все, как есть.

Проверить наличие или отсутствие положительного сальдо на ЕНС можно не только через личный кабинет налогоплательщика на сайте ФНС (к слову, это разные личные кабинеты, разные сервисы: для физических лиц, для самозанятых граждан, для организаций и для индивидуальных предпринимателей).

Информация также будет доступна через бухгалтерские системы ИП и компаний, подключенные к личному кабинету.

А еще можно просто запросить справку о состоянии своего единого налогового счета.

Чтобы заказать документ, можно обратиться непосредственно в налоговую инспекцию либо отправить запрос в личном кабинете налогоплательщика.

Срок предоставления справки составляет пять рабочих дней. Сумма остатка на ЕНС будет указана на момент ее формирования.

Дополнительные способы распоряжения переплатой

По факту получения и проверки заявления о возврате налогоплательщику поступят деньги на его банковский счет. Но НК РФ позволяет распорядиться возникшей переплатой и иными способами.

Гражданин может:

- Не подавать никаких заявлений о распоряжении. Остаток будет числиться на ЕНС до списания по будущим обязательствам.

- Заявить о направлении переплаты со счета на конкретные налоговые платежи. Можно даже указать те бюджетные обязательства, которые напрямую не связаны с необходимостью уплачивать налоги — например, погасить штраф или внести сбор.

- Зачесть положительное сальдо в счет обязательств другого человека. Для этого необходимо указать ИНН и другие данные лица, чьи налоги закрываются переплатой.

- Направить средства на погашение долгов и штрафных санкций, взысканных ИФНС. Перечень обязательств, которые можно закрыть переплатой, указан в Налоговом кодексе.

НК РФ Статья 78. Зачет сумм денежных средств, формирующих положительное сальдо единого налогового счета

- Налогоплательщик, плательщик сбора, плательщик страховых взносов и (или) налоговый агент вправе распорядиться суммой денежных средств, формирующих положительное сальдо его единого налогового счета, путем зачета в порядке, предусмотренном настоящей статьей:

- в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов;

- в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса);

- в счет исполнения решений налоговых органов, указанных в подпунктах 9 и 10 пункта 5 и подпункте 3 пункта 7 статьи 11.3 настоящего Кодекса, либо погашения задолженности, не учитываемой в совокупной обязанности в соответствии с подпунктом 2 пункта 7 статьи 11.3 настоящего Кодекса.

«Налоговый кодекс Российской Федерации (часть первая)» от 31.07.1998 № 146-ФЗ

Решение о способе распоряжения переплатой принимает сам налогоплательщик, а не ИФНС. Под каждый из перечисленных выше вариантов заполняется отдельное заявление.

Как возникает переплата?

Способов возникновения реальной переплаты достаточно много. Это могут быть:

- превышение общей величины налога, уплачиваемого авансовыми платежами, над его суммой, отраженной в декларации за налоговый период (прибыль, имущество, транспорт, земля, акцизы, УСН);

- подача декларации к возмещению (НДС);

- сдача уточненной декларации (расчета) с уменьшением итоговой суммы после оплаты налога по предшествующему варианту отчетности;

- перерасчет в сторону уменьшения удержанного у физлица НДФЛ;

- ошибочная уплата большей суммы налога или взноса;

- перерасчет к уменьшению суммы оплаченных пеней после представления двух уточненок, первая из которых увеличивает, а вторая уменьшает величину начисленного к уплате платежа;

- решение суда, выводом которого является констатация факта излишней уплаты налоговых платежей;

- изменения законодательства, в результате которых налог (взнос) начинают считать излишне уплаченным.