Совмещение общей системы налогообложения с другими режимами

Основная система налогообложения несовместима с упрощенной и ЕСХН, но прекрасно уживается с ЕНВД и ПСН. Ничто не мешает фирме или ИП оставаться на ОСНО, но один или несколько видов деятельности перевести на другой режим налогообложения: на ЕНВД или купить патент (для предпринимателей). Более того, можно совмещать и все три режима: ОСНО, ЕНВД и ПСН.

Главное при этом – вести раздельный учет поступлений и затрат для правильного исчисления платежей в бюджет. Без раздельного учета могут возникнуть сложности и конфликты с налоговиками по поводу отнесения затрат к расходам и вычетам по НДС.

Читайте о тонкостях раздельного учета при совмещении ОСНО и ЕНВД.

В сервисе «Моё Дело» вы сможете вести раздельный учёт при совмещении режимов налогообложения

Активировать бесплатный доступ

Режим налогообложения ИП

Организация работы ИП при выборе общего режима почти не отличается от работы обычного юридического лица, поэтому такая форма расчета налогов выбирается довольно редко. Как правило, такой налоговый режим удобен ИП, когда его контрагенты являются плательщиками НДС. В этом случае невозможность при специальных режимах предоставления счетов-фактур и вычетов по налогу на добавленную стоимость создает дополнительные сложности юридическим лицам, которые устраняются при переходе на общий налоговый режим.

При импорте товаров и услуг НДС уплачивается налоговым агентом, которым ИП будет являться, вне зависимости от применяемой системы налогообложения. Поэтому при значительных объемах внешнеэкономической деятельности общий режим становится экономически оправданным. Серьезным недостатком данной формы является необходимость обеспечить полноценный налоговый учет, включая применение кассовых устройств и платы всего перечня налогов (НДС, налог на имущество, НДФЛ).

Риски и ответственность работодателя за заемных работников

Так как при заемном труде сотрудники оформлены за штат, то ответственность и функции работодателя тоже за штатом – на кадровом агентстве.

Именно кадровое агентство полностью берет на себя процедуру оформления иностранных граждан и самостоятельно, без участия заказчика-работодателя:

Таким образом, все функции работодателя и ответственность за заемных работников лежит на кадровом агентстве. Поэтому, даже если проверяющие органы придут к вам с проверкой, будет достаточно лишь показать договор на предоставление заемных рабочих, и все вопросы будут переадресованы кадровому агентству.

А в том случае, если проверка все же обнаружит в миграционном или кадровом учете иностранных сотрудников ошибки, ответственность будет нести именно кадровое агентство, являющееся официальным работодателем, поэтому штраф будет грозить исключительно агентству.

В результате, переоформляя своих рабочих за штат на аутстаффинг или арендуя сотрудников из штата кадрового агентства, заказчик-работодатель защищает себя от пристального внимания проверяющих органов, ответственности работодателя и всевозможных рисков и штрафов.

Ставки по УСН — 6 или 15%

Согласно ст. 345.20 НК РФ при применении объекта «доходы» для расчета единого налога предусмотрена ставка 6%, которую с 2016 года в регионах допускается снижать до 1%. По объекту «доходы минус расходы» с учетом вида деятельности налогоплательщика ставка налога может варьироваться от 5 до 15%.

Особенности признания и оценки расходов для конкретного вида деятельности приводятся в учетной политике.

Важно! Все расходы, которые уменьшают налогооблагаемую базу по УСН «доходы минус расходы», должны быть документально подтверждены и экономически обоснованы (п. 2 ст

346.16, п. 1 ст. 252 НК РФ).

Перечень налогов на общей системе налогообложения для юридических лиц

Перечень налогов на ОСНО определяется видом деятельности. Для юридических лиц обязательными платежами считаются НДС, налог на имущество и на прибыль предприятия.

НДС — налог, который перечисляет компания при реализации услуг и товаров. Оплаченную сумму включают в перечень расходов для уменьшения налогооблагаемой базы. В зависимости от региона, типа продукции, вида деятельности ставка составляет 0%, 10% или 20%. Для большинства типов продукции ее размер равен 20%. Меньшее значение устанавливается для льготных категорий товаров и услуг, список которых приведен в статье 164 НК РФ (Налогового кодекса России).

База для расчета налога на прибыль — чистая прибыль организации. Для ее определения следует вычесть из дохода расходы на предпринимательскую деятельность. Ставка составляет 20%, из которых 2% перечисляются в федеральную казну, а 18% — в региональный бюджет.

Ставка по налогу на имущество зависит от региона и категории недвижимости. Ее предельное верхнее значение — 2,2%. Чтобы рассчитать базу необходимо взять среднегодовую стоимость всех объектов, зарегистрированных на балансе организации. Такие же взносы и условия расчета действуют для земельного налога. Региональные власти могут уменьшать его размер для льготных категорий. Если юридическое лицо работает на специальном режиме налогообложения, налог на имущество начисляется только на недвижимость, которая оценивается по кадастровой стоимости.

Единый сельскохозяйственный налог

Специальный льготный режим налогообложения для сельского хозяйства. Для того чтобы иметь право воспользоваться данной системой, ИП должен специализироваться на производстве и переработке сельскохозяйственной продукции, чья доля в выручке должна составлять не менее 70%. Так же как и при УСН, не уплачивается НДС, НДФЛ и налог на используемое в предпринимательской деятельности имущество. База для налогообложения определяется как разница между доходами и расходами, поэтому обязателен кассовый учет и подтверждение расходов документально. Основным отличием ЕСХН от УСН является сниженная ставка налога. Она составляет 6%, если местные власти не установили более низкое значение.

Индивидуальный предприниматель вправе сам определить, какой режим налогообложения ему более удобно использовать в своей деятельности. Зачастую решающим фактором выступает не ставка налогов, а простота учета и отсутствие необходимости найма бухгалтера, то есть экономия средств.

https://youtube.com/watch?v=h4qHmohVTKM

Что такое заемный труд?

официальным работодателем

Другими словами, заемный труд – это когда работники официально оформлены в штат одной компании, но фактически работают в другой компании по договору предоставления персонала. То есть заказчик берет сотрудников в аренду (взаймы) у другой организации и использует их по своему усмотрению.

Получается, что заемные работники официально трудоустроены в штат одной организации, а фактически выходят на работу в другую и выполняет свои трудовые обязанности под ее управлением. Таким образом, работодатели-заказчики привлекают на работу сотрудников из штата сторонней организации для решения определенных задач своей организации и пользуются рабочей силой без оформления рабочих в штат своей организации.

Единый налог на вмененный доход

Налогообложение для ИП в этом случае основывается на статистических данных доходности конкретного вида деятельности в данном регионе. Ни доходы, ни расходы не контролируются, поэтому становится необязательным применение кассовых аппаратов и учет затрат. Виды деятельности, подпадающие под данный налоговый режим, определяются местными властями, причем правительство Москвы вообще не применяет такую форму налогообложения. В регионах такие налоговые режимы широко распространены, бывают существенным источником дохода.

Очевидным преимуществом системы является ее крайняя простота. Власти контролируют лишь нефинансовые ограничения, то есть соответствие видов деятельности и количества работников заявленным параметрам. Кроме того, сумма уплаченного налога известна заранее, то есть упрощается финансовое планирование. Недостатком является необходимость уплаты ЕНВД в любом случае, даже при убыточной деятельности или минимальной выручке.

Особенности

На общем режиме налогообложения, в отличие от специальных, нет ограничений ни по видам деятельности, ни по количеству наемных работников, ни по размерам доходов. То есть работать на общем режиме может любой предприниматель или организация, и для этого не нужно соответствовать каким-либо условиям и ограничениям.

Специально переходить на общее налогообложение тоже не нужно. Если организация или ИП не подавали в налоговую инспекцию заявление о применении другого режима, они автоматически находятся на общем.

Если налогоплательщик переходил на один из спецрежимов, но нарушил условия применения, он тоже автоматически оказывается на общем режиме.

На ОСНО платят больше налогов, в связи с этим учет и отчетность гораздо сложнее и объемнее, чем на других режимах. Это самый существенный минус общей системы.

Характеристика НДФЛ

Определение 1

Налог на доходы физических лиц представляет собой федеральный налог, которым облагаются доходы физических лиц, полученные как на территории Российской Федерации, так и за ее пределами.

Законодательное регулирование НДФЛ осуществляется на основании Налогового кодекса РФ (глава $23$.)

Плательщиками подоходного налога являются физические лица, которые могут быть:

- резидентами;

- нерезидентами

Объектом НДФЛ является сам доход, полученный физическим лицом. Если доход получен в иностранной валюте, то его стоимость рассчитывается по курсу ЦБ на дату получения дохода.

Начисленная сумма НДФЛ перечисляется в налоговые органы или самим налогоплательщиком, или налоговым агентом.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Налоговыми агентами являются работодатели, которые начисляют доход своим работникам.

Сумма налогового вычета за фитнес и спорт

Какую сумму налогового вычета можно рассчитывать в случае занятий фитнесом и спортом? Вплоть до 2022 года россиянам было доступно по 13 тысяч рублей налоговых вычетов в год за физкультурно-оздоровительные занятия. Однако в 2024-2024 годах в связи с изменениями в законодательстве размер налогового вычета будет зависеть от суммы, которую можно выбрать из предоставленного государством реестра спортивных и фитнес-организаций.

Теперь для получения налогового вычета необходимо предоставить документы о размере посещения спортивных и фитнес-клубов, которые включены в реестр Министерства спорта. При этом, потенциальных вычетов можно рассчитывать как для себя, так и для своих детей. Количество детей, занимающихся спортом или фитнесом, не ограничено.

Сумма налогового вычета будет рассчитываться в размере 15% от стоимости физкультурно-оздоровительных занятий, но не более 120 тысяч рублей в год. То есть, если вы выбрали дорогую спортивную организацию и ежемесячные занятия для вас обходятся, например, в 10 тысяч рублей, то годовой налоговый вычет составит 15% от этой суммы, то есть 1500 рублей.

Можно ли получить налоговый вычет за фитнес, если вы занимаетесь в обычном фитнес-клубе или занимаетесь спортом самостоятельно? Вправе получить налоговый вычет за фитнес и спорт могут только те россияне, чьи платежи прошли через спортивные и физкультурно-оздоровительные организации, включенные в реестр Минспорта.

Необходимо также помнить, что вычеты предоставляются в случае предоставления соответствующих документов работодателю, который в свою очередь учтет их при подсчете налогов. Таким образом, сумма налогового вычета будет возвращена вам в виде денежного возмещения при подаче налоговой декларации.

Итак, в 2024-2024 годах россияне могут рассчитывать на налоговые вычеты за фитнес и спорт в размере до 15% от стоимости физкультурно-оздоровительных занятий, но не более 120 тысяч рублей в год. Чтобы получить налоговый вычет, необходимо выбрать спортивную организацию из реестра Минспорта и предоставить документы о размере своих занятий. Такие вычеты доступны как для себя, так и для своих детей, при условии, что платежи прошли через спортивные и физкультурно-оздоровительные организации, включенные в реестр.

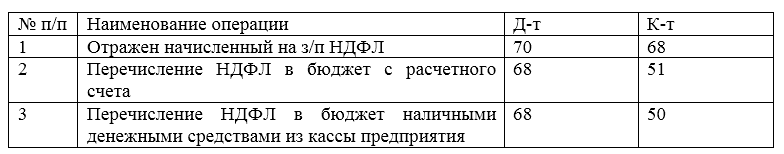

Особенности бухгалтерского учета НДФЛ на предприятии

Для начисления НДФЯЛ, в бухгалтерском учете применяют счет 68 «Расчеты по налогам и сборам», открыв к нему соответствующий субсчет «Расчеты по НДФЛ» – например, $68.2$.

По кредиту счета отражаются начисления данного налога, а по дебету – его перечисление в бюджет.

Для расчета НДФЛ работника предприятия, суммируют все полученные таким работником доходы. При наличии основания для применения налоговых вычетов – рассчитывается разница между налогооблагаемым доходом и суммой налоговых вычетов. Расчет НДФЛ осуществляется путем произведения полученной разницы на ставку НДФЛ.

Пример 1

Доход составил $20000$ руб. Налоговый вычет составил $1400$ руб.

НДФЛ = ($20000-1400) \cdot 13\%= 2418$ руб.

В бухгалтерском учете будут сформированы следующие проводки (Табл.1)

Рисунок 2. Проводки по учету НДФЛ

Рисунок 2. Проводки по учету НДФЛ

Как учитывать НДФЛ с заработной платы

При упрощенной системе налогообложения признавать можно только те расходы, которые упомянуты в ст. 346.16 НК РФ. В частности, в расходы включаются суммы налогов и сборов, уплаченные в соответствии с законодательством (пп. 22 п. 1 ст. 346.16 НК РФ). Однако НДФЛ в категорию данных платежей не попадает. Ведь он не является налогом организации — из своих средств она ничего не платит. Работодатель лишь выполняет функции налогового агента и удерживает НДФЛ из дохода сотрудника (ст. 226 НК РФ). Поэтому для того, чтобы отнести на расходы НДФЛ, применить пп. 22 п. 1 ст. 346.16 НК РФ не удастся.

Однако это не означает, что НДФЛ нельзя учесть при налогообложении вовсе. Дело в том, что его можно учесть как часть выплаты, из которой он удерживается. Если, например, сотруднику начислена заработная плата, то одна сумма выдается на руки, а другая удерживается и уплачивается в бюджет. Таким образом, перечисленный в бюджет НДФЛ организация, применяющая «упрощенку», может показать в расходах по статье «оплата труда». Такое разъяснение содержится в Письме Минфина России от 25.06.2009 N 03-11-09/225.

Памятка. НДФЛ, удержанный с зарплаты работников, учитывают в расходах на оплату труда (пп. 6 п. 1 ст. 346.16 НК РФ).

Включать налог в расходы нужно в тот день, когда он фактически уплачен (пп. 1 п. 2 ст. 346.17 НК РФ). Если организация перечисляет НДФЛ в день получения в банке средств на выплату зарплаты — значит, в день выплаты зарплаты налог можно отнести на расходы. Когда зарплата выдается из кассовой выручки, а налог уплачивается днем позже — НДФЛ также отражается в расходах днем позже.

Что касается учета самой заработной платы в расходах, то здесь нужно учитывать следующий нюанс. Трудовое законодательство предписывает выдавать заработную плату не реже чем за каждые полмесяца (ст. 136 ТК РФ). Принято называть первую выплату авансом, а вторую — получкой.

«Упрощенцы» ведут налоговый учет кассовым методом, поэтому они должны отражать расходы в день оплаты. Однако сами по себе авансы расходами не являются, поскольку при налогообложении нужно учитывать не только выданную, но и начисленную зарплату. Поэтому в Книге учета доходов и расходов авансы лучше отражать в последний день того месяца, когда они были выданы.

На заметку. С аванса по зарплате НДФЛ удерживать не нужно

Налог на доходы физических лиц нужно исчислить в тот день, когда у сотрудника возникает доход. В отношении доходов в виде заработной платы таким днем является последний день месяца, за который зарплата начислена (п. 2 ст. 223 НК РФ). Таким образом, исчислить НДФЛ бухгалтеру нужно в последний день месяца. А удержать налог, соответственно, можно будет в день выдачи получки. Что касается авансов по зарплате, то с них НДФЛ не удерживается.

Пример 1. НДФЛ с заработной платы включается в расходы

ООО «Конфетти», применяющее УСН с объектом налогообложения «доходы минус расходы», 20 июля 2011 г. выплатило работникам аванс в размере 325 900 руб., а 5 августа — оставшуюся сумму зарплаты, равную 275 327 руб. Тогда же, 5 августа, в бюджет перечислен НДФЛ — 88 673 руб. Отразим расходы в налоговом учете.

Выданный аванс можно включить в расходы только после того, как начислена зарплата, то есть 31 июля 2011 г. Вторую часть зарплаты, а также удержанный и перечисленный в бюджет НДФЛ в общей сумме 364 000 руб. (275 327 руб. + 88 673 руб.) следует отнести на расходы 5 августа.

Кто может применять патентную систему налогообложения?

Патентная система доступна только для индивидуальных предпринимателей (ст. 346.44 НК РФ). Организации использовать данный режим не могут.

Главное условие – численность работников должна составлять не более 15 человек по всем видам деятельности (ч. 5 ст. 346.43 НК РФ). Невозможно использовать патентную систему при ведении деятельности в рамках договоров простого товарищества и доверительного управления имуществом (ч. 6 ст. 346.43 НК РФ).

Патентная система применяется для очень широкого круга видов деятельности. Обобщенно и систематизировано этот перечень выглядит так:

- ремонт и шитье одежды и обуви

- услуги парикмахерских и косметических салонов

- услуги прачечных

- изготовление и ремонт металлических предметов и бытовых приборов

- ремонт мебели

- услуги фотостудий и фотолабораторий

- ремонт транспортных средств

- перевозка грузов и пассажиров с использованием транспортных средств

- ремонт жилья, а также застекление балконов и обработка стекла

- услуги монтажа и сварки

- услуги образования населению и услуги нянек

- прием вторсырья (кроме металлолома)

- услуги ветеринаров

- услуги по сдаче в аренду помещений и земельных участков

- изготовление произведений народного промысла

- некоторые услуги производственного характера

- производство и ремонт ковров

- ремонт и чеканка ювелирных украшений и бижутерии

- услуги по записи речи

- уборка жилья и ведение хозяйства

- услуги художественного и дизайнерского оформления

- проведение физкультурных и спортивных занятий

- услуги носильщиков

- платные туалеты

- приготовление блюд на дому

- перевозка пассажиров и грузов с использованием водного транспорта

- услуги, непосредственно связанные со сбытом сельскохозяйственной продукции и обслуживанием сельскохозяйственного производства

- зеленое хозяйство и цветоводство, а также охота и ведение охотничьего хозяйства

- медицинская или фармацевтическая деятельность на основании лицензии

- услуги частных детективов на основании лицензии

- услуги проката и экскурсий

- услуги обрядов и ритуальные услуги

- охранные услуги

- розничная торговля в объектах с площадью торгового зала не более 50 квадратных метров или без использования торговых залов

- услуги общепита в объектах с площадью зоны обслуживания не более 50 квадратных метров или без использования зон обслуживания

- забой, транспортировка, перегонка и выпас скота

- изготовление кожаных изделий

- сбор и заготовка лекарственных растений и некоторых лесных ресурсов

- переработка и обработка овощей и фруктов

- изготовление молочных продуктов и кондитерских изделий

- производство рассады и семян

- рыболовство, разведение рыбы и лесоводство

- услуги устного и письменного перевода

- уход за инвалидами и престарелыми гражданами

- утилизация отходов и переработка вторсырья

- обработка камня для памятников

- разработка компьютерных программ и ремонт компьютерных устройств

На уровне субъектов РФ возможно включение в перечень иных видов предпринимательской деятельности, относящихся к бытовым услугам (ч. 8 346.43 НК РФ).

Важный момент: например, если индивидуальный предприниматель планирует осуществлять розничную торговлю с торговыми залами и одновременно розничную торговлю без торговых залов, то требуется два отдельных патента на каждый из этих видов деятельности (Письмо Минфина от 27.01.2017 № 03-11-11/4189).

Также если индивидуальный предприниматель осуществляет фармацевтическую деятельность, но в аптеке реализует также и прочие товары, то требуются два отдельных патента на фармацевтическую деятельность и розничную торговлю (Письмо Минфина от 27.01.2017 № 03-11-12/4167).

Напрашивается вывод, что при переходе на патентную систему стоит внимательно проанализировать подобные нюансы ее применения для конкретного вида деятельности.

Другие налоговые платежи и взносы

Если юридическое лицо работает по общей системе налогообложения и имеет в штате наемных сотрудников, у него возникает обязанность удерживать с заработной платы работников подоходный налог по ставке 13%. Также необходимо перечислять из бюджета фирмы обязательные страховые взносы в Пенсионный фонд и фонд медицинского страхования.

При наличии вредных и опасных условий труда, выявленных в ходе СОУТ (специальной оценки условий труда), у работодателя на общей системе появляется обязанность по перечислению дополнительных взносов в Фонд социального страхования по ставке 3,1–11,4%. К таким факторам относится недостаточное освещение рабочего места, высокий уровень шума и вибрации, превышение ионизирующего излучения, повышенная концентрация пыли и химических веществ в воздухе.

Кроме федеральных взносов, компании на общей схеме налогообложения перечисляют обязательные платежи в региональные и местные бюджеты. Это может быть транспортный налог, взносы за эксплуатацию водных и земельных ресурсов, добычу полезных ископаемых. Окончательный перечень налогов определяется деятельностью предприятия.

Когда НДФЛ считается расходом при УСН

Мало знать, включается ли НДФЛ в расходы при УСН. Нужно еще понимать, в какой момент упрощенцы могут признать затраты. Согласно п. 2 ст. 346.17 компании на УСН вправе признавать расходы только после их фактической оплаты. Применительно к расходам на заработную плату персонала моментом погашения обязательств считается день выдачи начисленных сумм из кассы или списания с расчетного счета работодателя. Следовательно, НДФЛ при расчете УСН «Доходы минус расходы» можно учесть в сумме расходов на оплату труда после фактических расчетов с работниками и перечисления подоходного налога в казну государства (Письмо УФНС РФ по г. Москве № 16-15/096615@ от 14.09.10 г.).

Что безопаснее для работодателя, наемный или заемный труд?

Если вы работодатель, который использует наемный труд (нанимает рабочих себе в штат), то ответственность за кадры несет именно ваша организация.

Если вы работодатель, который использует заемный труд (нанимает рабочих за штат), то ответственность за кадры несет организация, оформляющая ваших работников себе в штат.

Таким образом, получается, что для работодателя гораздо безопаснее оформлять сотрудников за штат, чтобы ответственность за сотрудников лежала на кадровом агентстве.

Выводя своих работников за штат или арендуя сотрудников в кадровом агентстве, заказчик полностью избавляет свою организацию от оформления работников и ведения их кадрового, бухгалтерского, налогового и миграционного учета. При этом заказчик не несет ответственности работодателя и надежно защищен от рисков и штрафов, поскольку формально не имеет к ним отношения.

Из всего вышеописанного становится очевидным, что использовать заемный труд, в сравнении с наемным, не только безопаснее, но и выгоднее, особенно в том случае, если работодатель хочет законно и безопасно использовать труд иностранных работников.

Если вы хотите:

- использовать заемный труд иностранных работников

- не беспокоиться о проблемах и рисках, связанных с оформлением и ведением мигрантов

- избавиться от ответственности и функций работодателя

- разгрузить штат кадровиков и бухгалтеров

- значительно экономить на персонале каждый месяц

Система налоговых вычетов

В системе налогообложения НДФЛ, предусмотрена система налоговых вычетов.

Определение 2

Налоговый вычет представляет собой возможность вернуть часть средств, уплаченных в счет НДФЛ. Налоговый вычет может предоставляться только при условии, что физическое лицо имеет доходы, которые подлежать обложению НДФЛ по ставке $13\%$.

Налоговые вычеты могут быть 4 видов:

-

Стандартные налоговые вычеты:

- Имущественные налоговые вычеты

- Социальные налоговые вычеты

- Профессиональные налоговые вычеты

Определение 3

Существует предел вычета – это сумма, после которой налоговый вычет перестает действовать.

- Имущественный налоговый вычет имеет предел до $2000000$ рублей (налоговые вычеты при покупке квартиры, дачи, дома.) + вычет с ипотечных процентов до $3$ млн. руб., если физическое лицо воспользовалось ипотекой.

- Социальный налоговый вычет имеет предел до $120000$ рублей за свое образование, но не более $50 000$ руб., за образование каждого из детей, братьев, сестер.

- Социальный налоговый вычет на лечение имеет предел до $120000$ руб.

- Социальный налоговый вычет на всю сумму затрат при дорогостоящем лечении.

Все виды вычетов, физическое лицо – налогоплательщик обязан подтвердить определенными документами.

Порядок учета НДФЛ при УСН «Доходы минус расходы» в 2019 году

Специальный упрощенный режим предполагает легитимное снижение фискальной нагрузки на компанию. Ряд налогов, от которых освобождены упрощенцы, перечислен в ст. 346.11. Среди указанных льгот подоходный налог не значится, то есть ООО/ИП на УСН обязаны как агенты на общих основаниях исчислить, удержать и заплатить государству НДФЛ с доходов своих сотрудников (п. 5 ст. 346.11). В связи с этим, многие бухгалтеры задаются закономерным вопросом: входит ли НДФЛ в расходы при УСН?

Ведь по сути такой налог перечисляется работодателем не из своих денег, а за счет средств работников. Для ответа, прежде всего, обратимся к требованиям ст. 346.16, где определен порядок признания расходов упрощенцами. Список является закрытым, а это значит, что уменьшить налогооблагаемую базу можно только на те затраты, которые перечислены в п. 1 указанной статьи. Отдельно НДФЛ в ст. 346.16 не упоминается, а норма подп. 22 также не может быть применена в данном случае (письмо Минфина N 03-11-06/2/5880 от 05.02.16 г.), поскольку суммы агентского НДФЛ согласно ст. 226 удерживаются только в момент фактической выплаты из вознаграждения сотрудников.

Тем не менее все же НДФЛ включается в расходы по УСН, но в особом порядке. Как именно, разберемся на конкретном примере далее.

Способы снизить НДФЛ, не связанные с предпринимательской деятельностью

Индивидуальный предприниматель на ОСНО может снизить НДФЛ не только за счет профессиональных вычетов. Он также может применять и другие вычеты, положенные физическим лицам:

- стандартные (для различных категорий граждан);

- социальные (расходы на обучение, лечение и т.д.);

- имущественные (в связи с продажей имущества, приобретением жилья и выплатой процентов по ипотечным кредитам).

Полный перечень вычетов по НДФЛ приведен в статьях 218-220 НК РФ.

Общий размер социального вычета не может превышать 120 000 руб. в год (исключение – затраты на дорогостоящее лечение и обучение детей).

Вычет на обучение детей не может превышать 50 000 руб. в год на каждого ребенка. Право на получение вычета по расходам на обучение детей сохраняется до достижения ими 24 лет.

Пример:

ИП Сафин С.И. в 2018 году потратил на свое обучение 150 000 руб. и на обучение дочери 45 000 руб. В связи с тем, что максимальный вычет, который можно взять на себя, составляет 120 000 руб. Сафин С.И. сможет применить для вычета именно эту сумму. Итого у предпринимателя на ОСНО есть возможность снизить НДФЛ еще на 21 450 руб. (( 120 000 + 45 000) × 13% = 21 450 руб.).