Как формируется дата подписания электронного документа

После создания и проверки документа автор или уполномоченное лицо подписывает его. Для этого используется усиленная квалифицированная электронная подпись, которая обеспечивает подлинность документа и позволяет идентифицировать подписавшего. В момент подписания электронного документа система ЭДО фиксирует дату подписания, которая сохраняется в метаданных документа.

В системах ЭДО используются различные технические механизмы для фиксации и сохранности даты подписания:

- Цифровые штампы времени. Это электронные отметки, которые подтверждают, что документ был подписан в определённый момент времени.

- Алгоритмы хеширования. При подписании документа система создаёт хеш-значение, которое является уникальным идентификатором содержимого документа. Это хеш-значение также включает информацию о дате и времени создания подписи. При последующей проверке документа система сравнивает хеш-значение с сохранённым значением, чтобы убедиться в его целостности и подлинности.

- Контроль доступа и аутентификация. Только уполномоченные пользователи имеют доступ к документам и могут подписывать их. Это помогает предотвратить несанкционированные изменения и обеспечить сохранность даты подписания.

Система электронного документооборота Астрал Докс позволит автоматизировать делопроизводство в вашей компании. Благодаря своему широкому набору функций сервис сделает процесс работы с документацией удобным и быстрым, а также позволит обмениваться электронными документами с контрагентами даже в том случае, если они подключены к другим операторам.

Счет фактура выписана раньше акта выполненных работ

В сложившейся хозяйственной практике в пакет документов, сопровождающих сделку, включают счет, счет-фактуру и акт выполненных работ. Такой набор бумаг бухгалтерия подшивает после того, как работы приняты заказчиком и в учете произведены необходимые операции.

Возникает вопрос: если все три документа относятся к одной сделке, должны ли они оформляться одной датой или могут расходиться во времени? И если да, то насколько критично это расхождение?

Законодательство не содержит требования о том, чтобы даты в акте выполненных работ и в счете-фактуре совпадали. А дата выставления такого документа, как счет, вообще не регламентирована ни одним нормативным актом.

Это объясняется тем, что счет не признается первичным документом в бухучете, да и для налогового учета он не имеет никакого значения. Исполнитель выставляет его заказчику по своему усмотрению или в сроки, прописанные в договоре.

То есть совпадение в датах счета, счета-фактуры и акта выполненных работ допустимо, но не обязательно.

Что нужно учесть в ситуации, когда акт и счет-фактура оформлены разными датами?

Дата в акте выполненных работ — важный элемент, влияющий на достоверность формирования информации в бухгалтерском учете. Этой датой в учете заказчика признаются расходы в размере стоимости выполненных работ, согласованной сторонами. В учете исполнителя этой же датой отражается выручка от реализации работ и признаются связанные с исполнением обязательств по договору расходы.

Дата счета-фактуры влияет на своевременность получения заказчиком работ вычета по НДС. Она определяется по нормам п. 3 ст. 168 НК РФ и выбирается из отрезка длиной в 5 календарных дней, отсчитываемых от момента:

- выполнения работ, оказания услуг или отгрузки товаров и продукции;

- получения аванса;

- изменения объема выполненных работ (количества или цены отгруженных товаров).

Получается, что расхождение в датах является нормальной ситуацией, ограниченной временными рамками.

А что будет, если нарушить 5-дневный срок или оформить не авансовый счет-фактуру ранее, чем работы будут выполнены и приняты заказчиком? Такая календарная чехарда, если она происходит на границе налоговых периодов, может вызвать претензии контролеров и стать поводом для штрафа. Но вообще более позднее выставление счета-фактуры Минфин не склонен рассматривать, как основание для отказа в вычете покупателю.

О возможных штрафах при нарушении срока выставления счета-фактуры рассказываем в этом материале.

Как избавиться от календарной путаницы

Чтобы не ошибаться с датами в акте и счете-фактуре, можно оптимизировать процедуру оформления этих двух документов, а именно объединить их в одном универсальном передаточном документе (УПД). Соответственно, и дата у такого документа будет только одна. Исчезнет причина разночтений в датах, и риски претензий контролеров сведутся к минимуму.

Переход на применение УПД требует предварительной подготовки:

Нужно на основе рекомендуемой налоговиками формы УПД разработать бланк, позволяющий совместить сведения из счета-фактуры и акта выполненных работ

Важно, чтобы эта форма содержала все обязательные для первичного документа и счета-фактуры реквизиты.

Утвердить в учетной политике бланк УПД и возможность его применения.

Согласовать с контрагентами условия применения УПД.. Общие рекомендации по оформлению УПД приведены в письме ФНС России от 21.10.2013 № MMB-20-3/96@

Общие рекомендации по оформлению УПД приведены в письме ФНС России от 21.10.2013 № MMB-20-3/96@.

Подробнее об алгоритме перехода на УПД рассказываем здесь.

Итоги

Дата счета законодательством не регламентируется и определяется самостоятельно исполнителем работ или прописывается в договоре. Счет-фактура и акт выполненных работ могут оформляться одной датой.

Допустимо выставлять счет-фактуру в даты, отличные от даты первичного документа (акта). При этом разница в датах не должна превышать 5 календарных дней.

Если дата акта оказанных услуг и дата счета-фактуры приходятся на разные месяцы, является ли это нарушением? Объясняют эксперты службы Правового консалтинга ГАРАНТ Екатерина Лазукова и Сергей Родюшкин.

Читать еще: При смене названия организации какие документы меняются

Услуги оказаны в одном месяце, а счет-фактура выписан в следующем месяце. Является ли это нарушением?

На основании п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг) соответствующие счета-фактуры выставляются не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

Таким образом, предельный срок выставления счетов-фактур исчисляется с даты отгрузки товара (выполнения работ, оказания услуг).

Дата подписания первичного документа по ЭДО, если он получен позже

Вопрос задал Галина С.

Ответственный за ответ: Лариса Казакова (★9.84/10)

Добрый день. На одном из семинаров был задан вопрос Ларисе про то, какую дату считать в документе первичной для проведения, полученного по ЭДО от контрагента, если подписываем намного позже. Особенно это касается переходящих дат: акт, накладная за март, а подписали в апреле, начале. У нас даже так бывает: скан документа присылают сразу к товару, а оригинал по ЭДО мы позже подписываем, пока дождешься от склада приема. Ответа я не дождалась. Неужели будут формально подходить к вопросу?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Подключение ЭЦП

Подключение зависит от вида ЭЦП. Согласно, статьи 5, ФЗ №63, подписи делятся на:

- простую электронную подпись (“ПЭП”);

- неквалифицированную электронную подпись(“НЭП”);

- квалифицированную электронную подпись(“КЭП”).

Порядок получения каждого вида подписи отличается друг от друга.

ЭЦП является аналогом собственноручной подписи

ЭЦП является аналогом собственноручной подписи

Простая электронная подпись

Приобретение ПЭП отличается своей простотой. ПЭП создается при оформлении электронного документа посредством паролей, кодов и т.п.

Одна сторона заполняет документ, вторая сторона для подтверждения подписи, отправляет пароль на доверенный номер или адрес. Введение полученного кода в соответствующее поле, означает подписание документа.

Как правило, ПЭП используется при подаче заявлений в государственные органы.

Неквалифицированная электронная подпись

НЭП образуется посредством получения криптографического преобразования с помощью специального ключа.

С помощью НЭП можно идентифицировать отправителя и подтвердить, что документ не менялся.

Ее можно использовать внутри организации. Например, при обмене документацией в управленческих системах, по электронной почте и т.п.

Комментарий специалиста. Как и в случае с ПЭП, НЭП может являться аналогом собственноручной подписи, но только при условии, что стороны предварительно договорились об этом, или если имеется соответствующее требование законодательства.

Квалифицированная электронная подпись

КЭП является прототипом обычной подписи “от руки”. Наличие квалифицированной электронной подписи является достаточным основанием в части подтверждения действительности документа.

КЭП возможно получить в специальном удостоверяющем центре (если заявитель является физическим лицом)(сведения о наличии аккредитации можно посмотреть здесь) или в удостоверяющем центре ФНС России (для юридического лица, нотариуса и т.п.).

КЭП возможно использовать:

- при представлении заявлений на регистрацию в ИФНС;

- при передаче отчетной документации;

- для участия в торгах;

- при представлении документов в суд;

- в иных случаях.

Виды систем ЭДО

В зависимости от области использования системы, можно обозначить ее следующие виды:

- внутренняя. При данном типе, подразумевается передача информации внутри организации;

- внешняя. Обмен сведениями за пределами предприятия;

Систему можно разделить также на добровольную и обязательную. В первом случае, внедрение происходит на основании добровольно принятого решения. Во втором, согласно требованию законодательства.

Внутренний обмен

Многие организации, в целях оптимизации и производительности трудового процесса, все чаще вводят ЭДО. Данные действия обоснованны, ведь отправка любой документации в электронном виде достаточно упрощает процесс ее рассмотрения.

Внутренний обмен бывает следующих видов:

- кадровый(передача сведений кадрового учета). Например, в целях учета рабочего времени, компания может ввести электронные таблицы учета. Такой вид учета позволяет автоматически фиксировать время потраченное работником, анализировать данные и взаимодействовать с иными программами для экспорта данных;

- бухгалтерский(взаимодействие в сфере бухгалтерского управления). Передача счетов, ведомостей внутри организации;

- управленческий (оборот административными документами);

- иные виды.

Взаимодействие за пределами организации

Такой обмен может быть, как между коммерческими компаниями, так и с государственными органами.

Обмен документами с контрагентами происходит в процессе обычной коммерческой деятельности. Компании договариваются о взаимодействии в электронном виде и продолжают работу в ЭДО.

В свою очередь, документооборот с государственными органами происходит согласно положениям нормативно-правовых актов, например, при представлении заявлений, отправка уведомлений и т.п.

Какие нормы регулируют внедрение документооборота в организациях?

Преимущества перехода на ЭДО

Большинство компаний России рано или поздно перейдёт на электронный документооборот. Во-первых, активно развивается законодательство. Во-вторых, внедрение СЭД достаточно быстро окупается:

- ускоряется согласование договоров благодаря преднастроенным маршрутам и использованию ЭП;

- сокращаются затраты на бумагу и почтовые услуги;

- снижается риск ошибок, так как документы можно создавать из готовых шаблонов;

- появляется возможность использовать сервисы ЭДО и контролировать своевременную отправку договоров контрагентам и возврат оригиналов;

- процесс исполнения контрактов становится прозрачным: можно отслеживать статус работ по документу;

- сокращается время на поиск договоров. Их можно связать с приложениями, дополнительными соглашениями, актами, счетами на оплату и перепиской.

Требования к оформлению электронных документов

Действительность таких документов зависит от правильности их оформления.

Порядок подписания для определенной документации может быть разным:

| п/п | Наименование |

Порядок подписания электронных документов |

| 1. | Договоры, соглашения между компаниями и т.п. |

1. Без помощи электронной цифровой подписи (“ЭЦП”).

Согласно, ст. 434 ГК, стороны могут согласовать форму договора. Соответственно, соглашение считается подписанным, если соблюдены договоренности по форме. Кроме того, в соответствии со ст. 160 ГК, письменная форма сделки считается соблюденной, если при оформлении соглашения в бумажном виде, его содержание остается неизменным. Таким образом, стороны могут договориться об электронном подписании договора. Юридическая значимость, в данном случае, подтверждается внесением в соглашение условий о действительности его электронной формы. Для этого, в самом тексте соглашения, делается соответствующая отметка. Кроме того, необходимо указать адреса электронной почты, по которым стороны будут обмениваться документацией. |

|

2. При помощи ЭЦП.

Схему подписания можно обозначить следующим образом: ● контрагенты договариваются между собой о подписании соглашения при помощи ЭЦП; ● далее стороны обмениваются данными об операторе; ● одна из сторон направляет экземпляр договора, подписанного со своей стороны ЭЦП; ● в свою очередь, другая сторона анализирует представленный экземпляр и при отсутствии возражений, подписывает договор; ● договор подписан. Документы будут считаться юридически значимыми, если соблюдены требования в части использования ЭЦП. |

||

| 2. | Отправка отчетности, заявлений, обращений в государственные органы. |

1. Без ЭЦП.

В настоящее время создание или представление в государственные органы документов без ЭЦП, возможно только в случаях, предусмотренных законодательством. Например: ● при подаче обращений(в правоохранительные органы); ● представление заявлений. |

|

2. С помощью ЭЦП.

В данном случае законодательство предоставляет больше возможностей в части взаимодействия с государственными органами. Например: ● подача отчетности; ● представление уведомлений; ● подписание соглашений. Документы будут считаться юридически значимыми, если соблюдены требования в части использования ЭЦП. |

Безусловно, что наличие ЭЦП дает больше возможности, в части взаимодействия с различными контрагентами. Порядок получения определенного типа подписи, отличается друг от друга. Как же получить ЭЦП?

Рекомендации по заключению договоров в электронной форме

Статья 434 ГК РФ закрепляет право заключать договоры между компаниями, физическими лицами, предприятиями, коммерческими и некоммерческими организациями путем обмена электронными документами. Главное, чтобы была возможность установить, кто именно является заинтересованными сторонами по договору.

Частый вопрос: «имеет ли юридическую силу договор, подписанный в электронном виде?» — имеет, но при соблюдении определенных условий.

Как подписать договор электронной подписью?

В качестве гарантии неизменности документа и подтверждения авторства установили усиленную электронную подпись. Ее применение регулируется Федеральным законом № 63-ФЗ «Об электронной подписи» от 06.04.2011 года. Электронный договор получает юридическую силу равную письменным документам, только при наличии квалифицированной электронной подписи – ЭЦП.

При соблюдении этих условий, электронный договор ничем не отличается от составленного на бумаге. Согласно пункту 4 статьи 5 ФЗ №63, квалифицированной ЭЦП считается, если она создана с использованием специального ключа ЭЦП, асимметричного шифрования и криптографии; позволяет идентифицировать лицо, подписавшее документ и выявить изменения, внесенные в документ, после его подписания. Подобные ЭЦП выдаются исключительно аккредитованными Минкомсвязи удостоверяющими центрами. Там они изначально создаются, к каждой подписи прикрепляется сертификат. Подпись всегда можно проверить при помощи ключа, указанного в квалифицированном сертификате. Этот сертификат должен быть действующим на момент заключения договора, иначе сделка будет признана недействительной. Такие квалифицированные ЭЦП покупаются. Срок действия такого сертификата, а значит и самой подписи — 1 год.

- ►Существует еще и простая подпись, созданная самим пользователем с использованием кодов и паролей. Ее можно использовать лишь тогда, когда это право прописано в самом договоре и не противоречит действующему законодательству.

- ►Есть такие документы, которые могут быть подписаны исключительно квалифицированной электронной подписью: договоры по результатам торгов, проведенных на электронных площадках, трудовые договоры, счета-фактуры, отчетность. А вот хозяйственные договоры, доверенности, письма, вполне могут быть подписаны простой электронной подписью.

- ►Существуют такие договоры, которые по закону могут быть заключены исключительно на бумаге. К ним относятся: договоры ренты, договоры купли-продажи недвижимости, договоры дарения, договоры залога долей в уставном капитале.

ВНИМАНИЕ: не пропустите выгодные условие нашей акции и услуги юриста по составлению договора: профессионально и в короткий срок

Как подписать договор по электронной почте?

Часто люди говорят о том, что их работа тесно сопряжена с всемирной паутиной. Заключение договоров по электронной почте и заключение договоров в сети Интернет — крайне важная часть работы очень многих. Грамотность в этих моментах необходима и является основой безопасности коммерческой деятельности.

Чтобы подписать договор по электронной почте (или в сети Интернет) его нужно составить также, как это было бы, в обычном бумажном варианте. Разница в том, что нужно будет добавить пункт, где стороны обязуются признать юридическую силу за электронными письмами, документами, направленными по электронной почте (указывается электронная почта) и признают их равнозначными документам на бумажных носителях. Доступ к электронной почте каждая сторона осуществляет по паролю и обязуется сохранять его конфиденциальность. В договор нужно включить условие, признавать электронный адрес, простой электронной подписью. Либо нужно оформить квалифицированную ЭЦП и работать с ее использованием.

Чтобы подписать договор по электронной почте (или в сети Интернет) его нужно составить также, как это было бы, в обычном бумажном варианте. Разница в том, что нужно будет добавить пункт, где стороны обязуются признать юридическую силу за электронными письмами, документами, направленными по электронной почте (указывается электронная почта) и признают их равнозначными документам на бумажных носителях. Доступ к электронной почте каждая сторона осуществляет по паролю и обязуется сохранять его конфиденциальность. В договор нужно включить условие, признавать электронный адрес, простой электронной подписью. Либо нужно оформить квалифицированную ЭЦП и работать с ее использованием.

Электронный документооборот давно «поглотил» крупные и не очень компании, государственный аппарат, частные производства, физических лиц – потому что это удобно, экономит массу времени и, при правильном использовании, обладает всеми юридическими гарантиями.

Автор статьи:

адвокат, управляющий партнер АБ «Кацайлиди и партнеры»

Основы основ: как формируется первичка

Первичные документы в бухгалтерском учете – документы, в которых содержится основная информация о совершенных хозяйственных операциях. Это накладные, акты выполненных работ и оказанных услуг, кассовые ордера, авансовые отчеты и т.д., а также комплекты распоряжений и приказов на совершение тех или иных хозяйственных операций уполномоченными лицами.

Основное назначение первичных документов – формирование соответствующих записей в бухгалтерском учете, где прибывшие или выбывшие материальные ценности разносятся по соответствующим счетам

Таким образом, соблюдается сразу два из главных принципов учета – его оперативность и достоверность, когда совершенные операции немедленно отражаются в системе, а текущие остатки материальных ценностей по факту и на бумаге полностью совпадают.

Важное требование к «первичке» — составление во время совершения хозяйственной операции или сразу после ее осуществления. Иначе отсутствие документа не позволит отразить в учете факт прихода или расхода, а приобретенные доходы не удастся сопоставить с затратами на их получение

Результат – несоответствие данных учета и фактического наличия имущества компании, невозможность провести инвентаризацию и обеспечить контроль сохранности ценностей.

Как отправить договор в электронной форме

Электронная почта

Более быстрый способ, чем доставка курьером, но все еще несовершенный: компания высылает цифровой файл, контрагент распечатывает его, подписывает, сканирует и возвращает обратно по тому же адресу. После получения вторая сторона повторяет действия.

В этом случае важно четко прописать, с каких адресов можно отправлять и принимать документы и с какого момента они считаются доставленными (уведомление о прочтении, контрольный звонок)

Сервисы ЭДО

Самый быстрый и современный вариант: стороны используют один из сервисов ЭДО. Компания загружает в него проект договора, находит получателя, запрашивает подпись (поставив галочку в специальном поле) и отправляет. Контрагент получает запрос, ставит ЭП и возвращает подписанный документ тем же способом.

Перечень надежных операторов ЭДО есть на сайте ФНС. В него, например, входят такие сервисы, как СБИС и Диадок. Поскольку они используются повсеместно, система Directum RX уже имеет готовые коннекторы для интеграции с ними.

Какую электронную подпись выбрать

В цифровом пространстве гарантом неизменности и подлинности документа выступает электронная подпись (ЭП). Ее юридическая значимость регулируется 63-ФЗ.

Для подтверждения сделок можно использовать:

- квалифицированную ЭП. Ее получают в удостоверяющем центре. Договор, утвержденный таким способом, имеет полную юридическую силу. Главное, чтобы ЭП действовала на момент подписания;

- неквалифицированную ЭП. В этом случае стороны должны заключить соглашение о правилах ее использования;

- простую ЭП. Для этого компаниям необходимо условиться, как будет идентифицироваться лицо и обеспечиваться конфиденциальность.

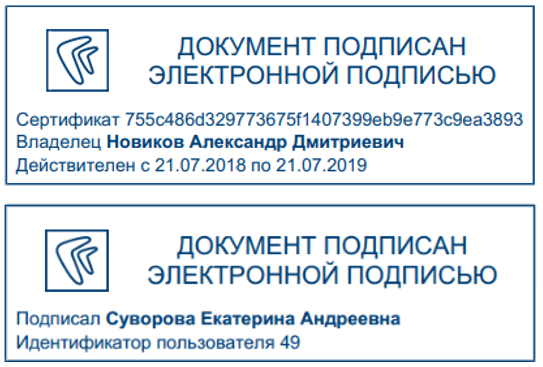

Пример квалифицированной и простой ЭП

Дата признания расходов на услуги для целей налогового учета

Налоговый учет ведется на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ (ст. 313 НК РФ). В целях налогообложения учитываются экономически обоснованные и документально подтвержденные расходы. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации (п. 1 ст. 252 НК РФ).

Расходы, принимаемые для целей налогообложения прибыли при применении метода начисления, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, если иное не предусмотрено п. 1.1 ст. 272 НК РФ, и определяются с учетом положений ст. ст. 318 — 320 НК РФ (п. 1 ст. 272 НК РФ).

При этом датой осуществления материальных расходов в виде работ (услуг) производственного характера считается дата подписания налогоплательщиком, применяющим метод начисления, акта приемки-передачи услуг (работ) (абз. 3 п. 2 ст. 272 НК РФ).

Датой осуществления расходов на оплату сторонним организациям за выполненные работы (оказанные услуги) является дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода (пп. 3 п. 7 ст. 272 НК РФ).

Таким образом, по общему правилу расходы, произведенные налогоплательщиком, должны быть учтены в целях исчисления налога на прибыль в том отчетном (налоговом) периоде, к которому они относятся. Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода (п. 2 ст. 318 НК РФ).

В целях исчисления налога на прибыль расходы производственного характера должны быть учтены именно в налоговых периодах фактического потребления услуг. Отражение в составе налоговой базы понесенных расходов, документы о подтверждении которых не были получены до срока сдачи отчетности, производится путем представления уточненной декларации (Постановление Тринадцатого арбитражного апелляционного суда от 21.08.2014 по делу № А26-11408/2012).

Отнести расходы к периоду их выявления (получения документов от контрагентов) возможно только в том случае, если период возникновения понесенных расходов неизвестен, поскольку тогда налоговые обязательства подлежат корректировке в том отчетном периоде, в котором выявлены ошибки (искажения). Во всех других случаях расходы должны относиться к налоговым периодам, в которых допущено искажение в исчислении налоговой базы, и, соответственно, налоговые обязательства должны корректироваться путем представления уточненной декларации за предыдущие налоговые периоды (Постановление Президиума ВАС РФ от 09.09.2008 № 4894/08).

Затраты на приобретение услуг сторонних организаций следует учитывать в расходах для целей налогообложения прибыли исходя из установленных пп. 3 п. 7 ст. 272 НК РФ дат в зависимости от того, что произошло раньше (см., например, Письмо Минфина России от 28.06.2012 № 03-03-06/1/328).

Судебная практика придерживается позиции, что расходы на оплату услуг сторонних организаций учитываются на одну из дат, указанных в пп. 3 п. 7 ст. 272 НК РФ (Постановление Президиума ВАС РФ от 18.02.2014 № 12604/13).

Таким образом, в целях исчисления налога на прибыль расходы производственного характера должны быть учтены именно в налоговых периодах фактического потребления услуг; прочие расходы в виде затрат на оплату услуг, оказанных сторонними организациями, организация вправе учитывать или на дату расчетов в соответствии с условиями заключенных договоров, или на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов, или на последнее число отчетного или налогового периода. При этом налогоплательщик может выбрать любую из указанных дат независимо от того, какая из них наступила раньше. Однако в этом случае не исключены споры с налоговыми органами.

Если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28-го числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе (Письма Минфина России от 02.08.2019 № 03-07-11/58375, ФНС России от 25.03.2019 № СД-4-3/5272).

Вывод

- Для введения ЭДО в трудовых отношениях с работниками необходимо издание соответствующего локального нормативного акта, устанавливающего переход на ЭДО и регламентирующего его порядок, а также получение согласия всех работников, имеющих трудовой стаж по состоянию на 31.12.2021.

- Для введения ЭДО в отношениях, не связанных с трудовыми (согласование документов, отношения документов с контрагентами и т.д.), необходимо заключить соглашение с участниками ЭДО об использовании усиленной неквалифицированной электронной подписи или простой электронной подписи, а также установить правила для проверки электронной подписи, порядок идентификации подписанта и требования к конфиденциальности ключа. Желательно установить порядок работы в информационной системе, в которой ведётся ЭДО.

- Как правило, требования к хранению электронных документов не отличаются от требований в отношении хранения бумажных документов.

Кроме того, необходимо обеспечить сохранность всех средств электронных подписей, которыми подписаны соответствующие документы, и конфиденциальность ключа электронной подписи.

В отношениях с налоговой службой необходимо обеспечить хранение электронных документов в хранилищах электронных документов совместно с сертификатами проверки ключей электронных подписей. Должны обеспечиваться поиск, визуализация, сохранение в файл и печать электронных документов, выгрузка на внешние носители из хранилища электронных документов в соответствии с заданными параметрами выборки.

Заключение

Дата подписания документа в электронном документообороте (ЭДО) играет важную роль в практических аспектах бухгалтерского и налогового учёта, правовых отношений, сферы государственных закупок, логистики и административных процессов. Она служит не только для фиксации момента подписания, но и для определения сроков, установления обязательств и обеспечения надёжности и неизменности электронных документов.

Организации должны уделять должное внимание процессу подписания, техническим механизмам фиксации даты, а также архивированию и сохранению метаданных, чтобы обеспечить правовую и финансовую надёжность своего документооборота