Проведение расчетных действий

Этот показатель может применяться на разных экономических уровнях. Фондоотдача демонстрирует одни и те же явления, в частности – эффективность изготовления, в отношении применяемого капитала, но вот расчеты проводятся в разных масштабах:

- уровень компании;

- уровень отрасли.

В первом случае применяется объем произведенного продукта. Во втором – выпуск в рамках экономической позиции страны (ВВП). На обоих уровнях есть различия в проводимых расчетных действиях, тем не менее показатель является общим и характеризует одно и то же явление.

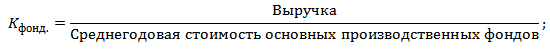

Формула фондоотдачи выглядит так:

Где – ФО означает непосредственно рассчитываемый показатель, ВП – объем выпуска продукции, СОФ – демонстрирует стоимость фондов.

Традиционно в рамках экономической деятельности применяется базовая стоимость капитала за год, но некоторые авторы книг предлагают принимать во внимание другие показатели. Часто в формуле фигурирует общая стоимость, по которой эти средства приобретались, именуемая первичной, или же величина, равная сумме фондов на начало и конец периода, деленная на два. Общий смысл расчетных операций остается неизменным

Общий смысл расчетных операций остается неизменным.

Что характеризует коэффициент фондоотдачи?

Фондоотдача характеризует насколько интенсивно и результативно предприятие использует основные средства. Наглядно демонстрируется финансовое состояние организации. В частности эффективность использования ОС. Для получения достоверной информации об эксплуатации ОС требуется рассматривать фактор в динамике. За норму берется среднее значение ФО внутри фирмы или среднеотраслевое значение, после чего производится сравнительный анализ.

Важно

Главной особенностью данного параметра заключается в том, что он не имеет стандартизированного значения. Подобные факторы зависят от отраслевой специфики организации

Например, у фондоемких предприятий доля основного фонда в активе высокая. Соответственно полученное значение окажется ниже, поэтому полученное значение рассматривается с показателями аналогичных по структуре организаций или в сравнении с позапрошлыми периодами самой фирмы.

Факторы роста и падения фондоотдачи

Определенные факторы могут способствовать росту или падению фондоотдачи.

К факторам роста фондоотдачи можно отнести следующие:

- Улучшение производительности используемого оборудования (модернизация оборудования, замена технического оснащения, сооружение новых объектов производства);

- Улучшение сменности использования оборудования (ликвидация простоев между сменами работников);

- Оптимизация использования мощностей предприятия и времени работы сотрудников и оборудования (введение повсеместного машинного труда, сокращение затрат на ресурсы для производства продукции, улучшение использования производственных мощностей).

Факторы падения фондоотдачи:

- Покупка и ввод в эксплуатацию новой техники;

- Затраты на обеспечение безопасности и эргономики предприятия;

- Неправильная организация сменности оборудования;

- Продолжительные простои оборудования (например, из-за постоянных поломок).

Фондоотдача – формула расчета по балансу. Разберем конкретный пример

Хозяйственную деятельность предприятия можно анализировать при помощи целого ряда показателей. Очень часто для этого финансовый анализ использует данные бухгалтерской отчетности, в частности бухгалтерского баланса и отчета о финансовых результатах – формах №1 и №2. Одним из важных показателей работы предприятия является фондоотдача.

Фондоотдача – определение

В финансовом анализе это показатель, характеризующий эффективность вложенных средств в основные фонды предприятия. Он показывает, какая доля выручки приходится на каждый инвестированный в них рубль. Таким образом, анализирующий сможет сказать, насколько эффективно используются в хозяйственной деятельности машины, оборудование, техника и прочие основные средства.

Показатель рассчитывается на основе данных регулярной бухгалтерской отчетности.

Фондоотдача. Формула расчета по балансу.

Основная формула показателя приводится ниже:

Фондоотдача = выручка от реализации : основные средства.

Таким образом, общий показатель выручки от реализации предприятия надо разделить на основные средства в стоимостном выражении. Все данные берем из бухгалтерской отчетности – из баланса, формы №1 (ф-1) и отчета о прибылях и убытках (ф-2).

Выручка предприятия отражается в Ф-2, по строке 2110.

Стоимость всех основных средств компании можно вычислить из данных Ф-1. Поскольку баланс демонстрирует нам данные на начало и на окончание отчетного периода, нам надо найти среднее значение показателя за период. Для этого значение строки 1150 на начало периода и той же строки на конец периода суммируются и делятся на два. То есть:

(строка 1150 на начало + строка 1150 на конец) : 2

В итоге, формулу фондоотдачи можно переписать таким образом:

Фондоотдача = строка 2110/((строка 1150 на начало + строка 1150 на конец):2)

Фондоотдача – формула расчета по балансу. Пример

Разберем конкретный пример. Для этого приведем данные бухгалтерской отчетности ООО «Каприз» в сокращенном виде.

Рассчитываем фондоотдачу предприятия:

Фондоотдача = 3 500 000/((163 000 + 170 000):2) = 21,02

Таким образом, на каждый рубль вложенных в основные средства компании инвестиций приходится доля в 21 рубль выручки от реализации.

Получившийся результат можно сравнить с данными отрасли, рыночной ниши, конкурентов. Нормативного показателя, с которым его можно было бы сравнить, не существует. Фондоотдачу можно проанализировать за ряд лет. Увеличение его значение будет сигнализировать о повышении эффективности использования основных средств компании.

Мезенцева Василиса

Соотношение фондоотдачи, фондоемкости и фондовооруженности

Чтобы понять, чем коэффициент фондоотдачи отличается от показателя фондоемкость, нужно понимать, что фондоемкость – это диаметрально противоположный коэффициент, который отражает потребность конкретного предприятия в основных средствах, в то время как фондоемкость – эффективность применения и вложения в них средств. Таким образом, главное отличие фондоемкости – она характеризует объем основных средств, приходящихся на 1 рубль выпушенного товара или оказанных услуг.

Суть коэффициента – он позволяет владельцу бизнеса определить, какой объем финансирования активов требуется, чтобы произвести запланированное количество товара или услуг.

Для характеристики динамики фондоемкости используют следующие критерии:

- снижение показателя свидетельствует об экономном использовании труда и капитала, фондоотдача при этом растет;

- повышение коэффициента говорит об обратной ситуации- имеющие ресурсы избыточны или используются неэффективно, и фондоотдача падает.

Помимо показателей фондоотдачи и фондоемкости, в финансово – экономическом анализе деятельности предприятия используется такое понятие, как фондовооруженность.

Если предыдущие коэффициенты отражают различные аспекты общей успешности использования основных средств, машин и оборудования, и обеспечения им предприятия, то показатель фондовооруженности является критерием оценки обеспеченности работников фондами, как инструментами труда.

Фондовооруженность связана с показателем фондоотдачи через значение производительности труда и эта связь выражается следующими формулами:

- производительность труда=объем производства товаров и услуг/среднесписочная численность сотрудников;

- фондоотдача=производительность труда/фондовооруженность.

В общем, требование к рациональному использованию основных фондов обусловлено необходимостью роста масштабов производства и повышения доходности. Рациональный подход, основанный на анализе, позволяет повышать эффективность технологических и организационных процессов управления компанией без дополнительных вложений финансов в машины и оборудование.

Также любая оценка деятельности предприятия обычно включает и анализ рисков. Методы анализа и оценки рисков предприятия могут быть разными в зависимости от конкретной ситуации и целей анализа.

Нормативное значение

Фондоотдача, формула которой была рассмотрена выше, не имеет общего нормативного значения. В каждой отрасли рассматриваемый коэффициент отличается своим значением.  В отраслях, требующих в процессе производства готовой продукции большого количества оборудования, дорогостоящей техники, показатель фондоотдачи будет ниже, чем у производства, применяющего дешевую технику в малом количестве.

В отраслях, требующих в процессе производства готовой продукции большого количества оборудования, дорогостоящей техники, показатель фондоотдачи будет ниже, чем у производства, применяющего дешевую технику в малом количестве.

Поэтому сравнение результатов анализа производят в динамике и опираясь на показатели исследования финансово-экономической деятельности предприятий в данной отрасли. Только на основе подобных исследований можно делать выводы о грамотности управления производственными фондами.

Факторный анализ, особенности управления

Формула расчета

Фондоотдача, формула расчета которой представлена далее, следующая:

Ф = Выручка от реализации/Основные средства

Чтобы сделать правильные выводы на основе полученных данных, показатель количества производственных фондов следует брать как среднеарифметическое значение за отчетный период.

Произвести вычисления помогут данные бухгалтерского отчета № 1и № 2. Фондоотдача, формула расчета по балансу которой позволяет сделать выводы о состоянии факторов производства, имеет такой вид:

Ф = с. 2110 ф. 2/(с.1150 нач. ф. 1 + с. 1150 кон. ф. 1)/2

По своему общему принципу представленный показатель похож на коэффициенты оборачиваемости.

Показатель фондоотдачи основных средств

Если говорить о выявлении коэффициента отдачи фондов, то следует сосредоточить внимание на ключевой формуле, которую можно определить как универсальную. Ее показатели могут изменяться в зависимости от того, для каких целей рассчитывается показатель

Для того чтобы получить предельно объективный результат анализа, необходимо в процессе расчета использовать одни и те же единицы измерения. Это означает, что в различных сопоставимых периодах они не должны изменяться. Сам коэффициент ориентирован на определение степени оборачиваемости внеоборотных активов. Рассчитывается он как отношение реализованной (выпущенной) продукции предприятия к стоимости основных фондов.

Когда коэффициент определен, руководство компании может увидеть, сколько на единицу вложенных в ОФ средств было продано товаров. Как можно заметить, определить фондоотдачу основных средств не так уж и трудно. Главное, в процессе расчета учесть все актуальные данные.

При выявлении скорости возобновления ресурсов суть расчета не изменяется. Подобная схема используется и при работе с такими показателями, как дебиторская задолженность, товарно-материальные ценности, МБП и любые виды активов, которые участвуют в процессе производства продукции.

Показатель Фондоотдача (укр. фондовіддача, англ. output/capital ratio) в СССР

практическом применениигосударственной статистикиданная методика

Кроме того, поскольку в «советское время» падение показателя фондоотдачи было категорически недопустимо, плановый объем производства продукции определялся произведением объема основных фондов на коэффициент фондоотдачи. Но если посмотреть «правде в глаза», то и в СССР наблюдались значительные колебания уровня фондоотдачи, как связанные с циклическими процессами, так и наличием крупных капиталовложений. Например до 1959 года коэффициент фондоотдачи имел постоянную тенденцию к росту, а в период 1961-65 наблюдалось падение. С 1966 по 1970 год показатель фондоотдачи существенно не изменялся, а в дальнейшем, начиная с 1971 года даже испытал падение. В 1985г. фондоотдача в СССР сократилась на 14 % по отношению к уровню 1980 г.

Показатель фондоотдачи (укр. фондовіддача, англ. output/capital ratio) является сильно вариативным

для различных отраслей и зависит от структуры и особенностей производства. По состоянию на 1975 г. в СССР средний показатель фондоотдачи составлял 0,45 (в фактических ценах), в промышленном производстве – 0,5, в сельском хозяйстве – 0,36, на транспорте и в связи – 0,13, в строительстве – 1,18.

Анализ фондоотдачи

Фондоотдача, формула расчета по балансу которой проведена аналитиками за несколько лет, должна трактоваться правильно. Если в рассматриваемом периоде коэффициент снизился, это говорит об уменьшении финансовой устойчивости компании и не достаточно эффективной политике в области использования производственных мощностей.

При постепенном росте фондоотдачи можно сделать вывод о правильном, гармоничном развитии компании. Грамотное, целесообразное использование производственных фондов привело предприятие в этом случае к повышению финансовой устойчивости.

Показатель фондоотдачи, формула расчета которого помогает просчитать среднеотраслевое значение, должен сравниваться с результатами анализа деятельности конкурентов. В случае превышения коэффициента фондоотдачи над межотраслевым значением можно сказать о росте конкурентоспособности анализируемой организации. И наоборот.

Факторный анализ фондоотдачи

Для получения более достоверных показателей разработаны формулы, которые учитывают дополнительные факторы, влияющие на коэффициент фондоотдачи.

Двухфакторный расчет

Средства при этом подразделяются на основные и активные (которые непосредственно используются для производства услуг, товаров или работ).

ФОтд = (Fa / F) * (N / Fa), где:

- Fa – стоимость активной части фондов;

- F – стоимость основных фондов производства;

- N – стоимость продукции/услуг предприятия.

Пример: стоимость основных производственных средств (F) – 200 тысяч рублей, стоимость активной части фондов (Fa) составляет 160 тысяч рублей, стоимость продукции (N) равна 240 тысяч рублей. При двухфакторном расчете ФОтд = (160/200)*(240/160) = 0,8*1,5 = 1,2 – один инвестированный в фонды рубль приносит 1,2 рубля выручки.

Расчет по четырем факторам

Данная формула расчета применяется в компаниях, где замена основных фондов производится нечасто и продукция выпускается в небольшом ассортименте.

Вводятся следующие дополнительные факторы:

- Основная продукция предприятия. Компания может выпускать продукцию множества видов, но только часть из них будет основной.

- Среднегодовая мощность предприятия. Средний показатель количества выпущенных за год товаров.

ФОтд = (N / Nос) * ( Nос / W) * (Fa / F) * (W / Fa), где:

- N – стоимость выпущенных товаров;

- Nос — стоимость основной продукции;

- W – среднегодовая мощность производства.

Пусть стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч, основной продукции (Nос) – 200 тысяч, а среднегодовая мощность производства (W) — 2000 товаров.

В данном случае ФОтд = (240/200)*(200/2000)*(160/200)*(2000/160) = 1,2 * 0,1 *0,8 *12,5 = 1,2 – каждый вложенный рубль приносит 1,2 рубля.

Расчет по семи факторам

Применяется на больших производствах, где выпускается широкий ассортимент товаров.

Учитываются такие факторы:

- Основные фонды производства.

- Оборудование и машины, используемые в основных фондах.

- Продолжительность смены.

- Количество смен работы оборудования и станков.

- Средняя стоимость единицы оборудования.

- Эффективность работы оборудования.

ФОтд = (Fa / F) * (Fмаш / Fа) * (Тсм / Qд) * I * (1 / с) * (Тч / Тсм) * (N / Тч), где:

- Fмаш – стоимость оборудования, используемого в производстве;

- Qд — количество станков;

- с — средняя цена станков;

- Тсм — общее количество отработанных смен;

- Тч — общее количество отработанных часов;

- I – продолжительность рассматриваемого периода работы в днях.

Пример: стоимость основных производственных средств (F) равна 200 тысяч рублей, активной части (Fa) – 160 тысяч рублей, выпущенных товаров (N) – 240 тысяч. Стоимость вовлеченного в производство оборудования (Fмаш) – 140 тысяч рублей, количество станков (Qд) – 20 штук, их средняя цена (с) – 14 тысяч рублей. Рассматриваемый период (I) – 2 дня, за которые было отработано 60 смен (Тсм) и 420 часов (Тч) по 7 часов в смене.

Применив формулу, получим:

(160/200) * (140/160) * (60/20) * 2 * (1/14) * (420/60) * (240/420) = 0,8 * 0,875 * 3 * 2 * 0,071 * 7 * 0,571 = 1,19 – каждый инвестированный рубль приносит 1,19 рубля прибыли.

Факторный анализ фондоотдачи

Для проведения грамотного и результативного факторного анализа фондоотдачи, следует выделить главные факторы, которые в различной степени влияют на эффективность использования основных средств.

Если систематизировать данные для факторного анализа фондоотдачи, то следует сформировать факторы по группам:

- Обеспеченность активами. В процессе анализа исследуются показатели:

- обновления выбытия и прироста основных средств;

- техническое состояние и возраст, характеризуемые коэффициентами износа и годности;

- уровень технологичности, определяемый показателями автоматизации и механизации, количеством сложной техники;

- качество обслуживания – статистика по поломкам, периодичности технических процедур и пр.

- Эффективность использования ресурсов:

- анализ фондоемкости, коэффициента фондоотдачи и фондовооруженности;

- коэффициент экстенсивности эксплуатации (отношение фактического и планового времени работы);

- коэффициент интенсивности эксплуатации (характеризует среднюю производительность оборудования за один час его работы, как соотношение фактической и базовой величин);

- показатель интегральной загрузки (оценка использования по времени работы и производительности, которая осуществляется путем умножения коэффициентов экстенсивности и интенсивности).

- Квалификация персонала и производительность труда сотрудников:

- структура рабочего персонала, по разрядам и квалификации;

- средняя производительность труда;

- загруженность смен.

Источники повышения фондоотдачи:

- системная модернизация и улучшение производительности технологической линии;

- оптимизация времени использования машин и оборудования;

- снижение энергозатрат

- оптимизация структуры основных средств, с ростом доли производящих продукцию;

- максимальная загрузка ресурсов;

- обучение персонала.

Показатель фондоотдачи, также как и другие могут быть рассчитаны при необходимости при бизнес-планировании. Например, если вы выберете типовой бизнес-план в сфере рыбоводства, то сможете получить необходимые показатели с учетом вашей ситуации.

В чем измеряется фондоотдача

Так как фондоотдача может косвенно отражать эффективность работы предприятия, то данный показатель является относительным. И к тому же, как было сказано выше, не существует какой-либо конкретной нормы фондоотдачи. Фондоотдача всего лишь показывает соотношение между затраченными ресурсами и произведенной в итоге продукцией.

В результате расчета фондоотдачи можно увидеть коэффициент, который также можно записать как процентное соотношение, умножив результат на 100%. Сами же производственные фонды и выручка за произведенный товар выражаются в рублях или другой валюте в зависимости от страны производителя.

Подробнее о том, что такое фондоотдача и в чем она измеряется, смотрите в видео ниже:

Расчет себестоимости продукции и ее удельного веса в стоимости реализованной продукции

Определение:

Себестоимость

продукции

–…………………..

—-

—-

П

— прибыль

от реализации продукции;

В

– выручка

от реализации продукции;

С

— себестоимость

продукции.

|

Базисный |

Отчетный |

|

С |

С |

уд.вес

–

удельный вес себестоимости реализованной

продукции;

С

— себестоимость

продукции;

ВП

– выпуск продукции.

|

Базисный |

Отчетный |

|

|

|

При определении

себестоимости и удельного веса, видно

что себестоимость в базисном году меньше

на 30 тыс.руб., а удельный вес стоимости

реализованной продукции больше примерно

на 3%.

Фондоотдача – показатель деловой активности компании, который демонстрирует эффективность использования основных средств компании. Значение показателя говорит о том, сколько продукции произведено и предоставлено услуг на каждый рубль финансовых ресурсов вложенный в основные средства. Он рассчитывается как соотношение объема продаж (выручка) к среднегодовой сумме основных средств. К вниманию принимается остаточная сумма стоимости основных средств.

Применяя этот индикатор можно понять эффективность использования основных средств компании.

Расчет показателей фондоотдачи

Как уже отмечалось, фондоотдача показывает, сколько выручки получает предприятие на 1 рубль задействованных ОПФ. Соответственно — в общем случае этот коэффициент будет определяться по формуле:ФО = В/ОС, где:

- ФО — фондоотдача;

- В — выручка;

- ОС — стоимость основных средств.

Стоит заметить, что в российской практике так и не сложилось единого мнения о том, какую именно стоимость ОПФ использовать в расчетах. Здесь возможны три варианта.

Средняя остаточная за период

В этом случае величины внеоборотных активов на начало и конец периода складываются и затем делятся на два. Проблема этого подхода состоит в том, что из расчетов выпадает амортизация. То есть из-за частичного переноса стоимости ОПФ на себестоимость продукции возникает иллюзия роста фондоотдачи.

Остаточная стоимость на начало периода

Данный вариант уже объективнее, но он все равно искажает оценки из-за амортизации. Чтобы в этом убедиться, рассмотрим простой пример. В таблице 1 представлена динамика стоимости ОПФ по годам.

Таблица 1. Исходные данные задачи

| Показатель, тыс. руб. | 1 | 2 | 3 | 4 |

| Первоначальная стоимость ОПФ | 1000 | 1000 | 1000 | 1000 |

| Амортизация | 100 | 100 | 100 | 100 |

| Остаточная стоимость ОПФ на начало года | 1000 | 900 | 800 | 700 |

Пусть каждый год организация продает продукции на 5 млн руб. (этот показатель не меняется). Рассчитаем фондоотдачу на базе остаточной стоимости основных средств. Результат представлен в таблице 2.

Таблица 2. Результат расчетов

| Показатель, тыс. руб. | 1 | 2 | 3 | 4 |

| Остаточная стоимость ОПФ на начало года | 1000 | 900 | 800 | 700 |

| Выручка | 5000 | 5000 | 5000 | 5000 |

| Фондоотдача | 5 | 5,6 | 6,25 | 7,14 |

Как можно заметить, размер коэффициента увеличивается, но реальная эффективность ОПФ при этом не повышается, ведь парк оборудования не обновляется, да и выручка не прирастает. Проще говоря, ФО растет просто за счет списания стоимости оборотных активов через амортизацию, что некорректно.

Первоначальная стоимость ОПФ

И третий сценарий — ФО можно определить на базе первоначальной стоимости ОПФ. В данном случае аналитик исходит из того, что на протяжении нормативного срока работы оборудования его качественные характеристики не меняются. Это самый логичный вариант, поскольку он позволяет оценить реальную динамику коэффициента (в нашем примере она бы не увеличилась).

Частные случаи фондоотдачи

Кроме общего коэффициента, на крупных предприятиях часто рассчитываются и специфические показатели. В частности, довольно часто фондоотдача определяется по видам основных средств.Особой популярностью пользуется фондоотдача активной части ОПФ (ФОа), которая характеризует эффективность использования оборудования, непосредственно задействованного в процессе выпуска или реализации продукции. ФОа = В/(ОС×Удос), где:Удос — доля активной части ОПФ.В представленной выше формуле произведение ОС×Удосможно заменить непосредственно на первоначальную стоимость конкретных объектов, но исходный вариант выражения гораздо удобнее при проведении факторного анализа.

В ряде случаев вместо выручки в числителе может использоваться значение прибыли от операционной деятельности (или чистой прибыли).ФОп = П/ОС, где:П — операционная или чистая прибыль.Данный показатель позволяет быстро дать оценку инвестиционному проекту, поскольку прибыль сама по себе учитывает влияние множества факторов. Например, базовая фондоотдача может стабильно расти, указывая тем самым на повышение эффективности использования ОПФ. Но если ФОпснижается или вообще становится отрицательной, это значит, что положительный эффект от интенсивной эксплуатации основных средств нивелируется иррациональной маркетинговой политикой и высокими издержками.Разумеется, фондоотдачу также можно определять в разрезе видов продукции, услуг или цехов.

Рис. 2. Факторы роста фондоотдачи

Что такое фондоотдача основных средств

Данный показатель является одним из основных в процессе оценки хозяйственной деятельности предприятия

Касаясь этой темы, изначально стоит уделить внимание основным средствам, которые также можно называть фондами. По сути, их можно определить, как внеоборотные активы или ресурсы, которые вложены в приобретение основных фондов

Возврат таких средств происходит не сразу, для этого потребуется несколько завершенных производственных циклов. Из чего следует простой вывод: чем более эффективным является использование полученных ресурсов, тем быстрее возвращаются вложенные финансы. Поэтому анализ фондоотдачи основных средств является актуальным — его нельзя игнорировать.

Непосредственно в самом процессе оценки деятельности предприятия могут принимать участие кредитные организации, инвесторы и собственники. При этом в учет берутся все показатели, которые способны охарактеризовать состояние основных фондов.

Речь идет о фондовооруженности, фондоотдаче, а также рентабельности и емкости основных средств.

Фондоотдача. Формула расчета. Анализ

В статье мы рассмотрим показатель фондоотдачи основных производственных фондов, а также формулу расчета для инвестиционного проекта.

Фондоотдача. Определение

Фондоотдача (англ. Fixed assets turnover ratio) – финансовый показатель характеризующий интенсивность и результативность использования основных средств. Коэффициент фондоотдачи используется для анализа финансового состояния предприятия и показывает эффективность управления фондами предприятия при анализе его динамики.

Формула расчета коэффициента фондоотдачи основных фондов

Коэффициент фондоотдачи показывает – сколько было продано (произведено) продукции на единицу производственных фондов. Формула расчета имеет следующий вид:

Для оценки эффективности управления производственными фондами компании используются такие показатели: фондоемкость, материалоемкость, ресурсоемкость, ресурсоотдача.

Нормативное значение

Коэффициент фондоотдачи не имеет единого нормативного значения. Для каждого предприятия определяются свои допустимые уровни оборачиваемости производственных фондов. Анализ фондоотдачи проводится в динамике за несколько лет, что позволяет оценить характер тенденции.

| Динамика коэффициента фондоотдачи | Финансовое состояние предприятия |

| Кфонд | Снижение финансовой устойчивости предприятия и эффективности использования производственных фондов и мощностей. |

| Кфонд | Рост финансовой устойчивости за счет повышение эффективности и результативности использования производственных фондов. |

| Кфонд ≥ К*фонд | Превышение показателя над среднеотраслевыми значениями коэффициента показывают рост конкурентоспособности предприятия. |

| Кфонд < К*фонд | Фондоотдача предприятия ниже среднеотраслевых значений коэффициента. Это является индикатором снижения конкурентоспособности предприятия. |

Факторный анализ фондоотдачи

Для определения силы влияния различных экономических факторов на уровень фондоотдачи на практике применяют факторный анализ. Рассмотрим двухфакторную, четырехфакторную и семифакторную модель фондоотдачи.

Двухфакторная модель фондоотдачи

Двухфакторная модель показывает, как на величину коэффициента фондоотдачи влияет структура производственных фондов.

Fa – активная часть основных производственных фондов;N – объем выпускаемой и реализуемой продукции предприятия;F – основные производственные фонды.

Семифакторная модель фондоотдачи

Модель позволяет сделать оценку степени взаимодействия между уровнем фондоотдачи предприятия и семи факторов: структуры основных производственных фондов, структуры машин и оборудования в активных фондах, сменностью работы станков и оборудования, средней стоимостью единицы оборудования, продолжительность машино-смены, эффективность работы оборудования. Формула имеет следующий вид:

где:

Fмаш – средняя стоимость действующих машин и станков;Тсм – количество смен работы машин;с – средняя стоимость оборудования;Qд – количество станков и машин;I – длительность рассматриваемого периода;Тч – количество отработанных часов машинами и станками.

Четырехфакторная модель фондоотдачи

Данная модель позволяет определить характер взаимодействия между уровнем фондоотдачи предприятия и уровнем специализации, коэффициентом средней мощности предприятия, структуры основных производственных фондов и оборачиваемости активной части производственных фондов.

где:Noc – основная продукция компании;W – среднегодовая мощность предприятия.

Управление фондоотдачей предприятия

Управление фондоотдачей происходит на основе управления выручкой и размером основных производственных фондов предприятия. Повышение фондоотдачи предприятие может быть на основе следующих факторов:

- Увеличить производительность труда и оборудования.

- Увеличить загрузку оборудования.

- Произвести автоматизацию производства.

- Внедрить новые технологии и инновации в производство и выпуск продукции.

- Развивать дистрибьюторскую сеть покупателей.

- Повышать качество и конкурентоспособность продукции.