Порядок списания материалов

Для списания материальных ценностей требуется создание специальной комиссии. В ее состав входят материально ответственные лица, как правило, из разных структурных подразделений предприятия. Именно в их обязанность входит выявление и освидетельствование повреждений, дефектов или неисправностей оборудования, техники, мебели, хозяйственного инвентаря, инструментов и пр. ценностей, содержащихся на балансе организации.

После фиксации таких фактов, они уполномочены к оформлению акта о списании материалов. Как правило, в крупных организациях для подобных действий существуют специально разработанные четкие инструкции.

Для списания материалов необходимы веские основания, имеющие документальное подтверждение.

Списание материалов не может происходить без веских на то оснований, подтвержденных определенной доказательной базой. В частности, при процедуре списания материалов могут использоваться вспомогательные документы.

Итак, это:

- отчеты о произведенной за определенный период продукции (ее объем, наименования и т.д.);

- отчеты материально ответственных лиц об использованных материальных ценностях;

- письменные документы о расходах материалов свыше установленных нормативов (с обоснованием этих фактов);

- утвержденная калькуляция по нормам материальных затрат для изготовления единицы товара;

- прочие финансовые и учетные документы.

Перед списанием материальных ценностей на предприятии должна быть проведена инвентаризации имущества с внесением её результатов в соответствующие документы.

Пример акта списания материальных ценностей в 2024 году

Акт списания материалов подтверждает, что материалы не только переданы, но и использованы в производстве.

Бланк акта на списание законодательно не утверждён. Можно разработать его самостоятельно или воспользоваться готовым образцом. Приведем пример акта списания.

Название организации:

АКТ списания материальных ценностей № ___

Дата: ____

Место составления: ______

Основание: приказ руководителя организации № ___ от ____.

Комиссия в составе:

Председатель комиссии: должность, ФИО

Члены комиссии: должность, ФИО должность, ФИО и др.

Составили настоящий акт о нижеследующем:

В соответствии с приказом руководителя организации была проведена инвентаризация материальных ценностей с целью выявления товаров, не пригодных для дальнейшего использования.

В ходе инвентаризации были выявлены следующие материальные ценности, подлежащие списанию:

наименование товара, его количество, номер партии;

причина списания (износ, поломка, истечение срока годности и т. д.);

общая стоимость списанных товаров.

По результатам проверки комиссия пришла к выводу о необходимости списания указанных материальных ценностей.

Списание произведено путем уничтожения (утилизации) товаров.

По итогам списания с материально ответственных лиц сняты обязательства по учету и хранению перечисленных товаров.

Председатель комиссии ________________ (подпись)

Члены комиссии _______________________ (подпись) _____________________ (подпись)

Наименование, цена и стоимость материалов вписываются в акт списания по образцу из первичного документа – накладной, товарного чека, счёта-фактуры. Ссылку на этот документ, подтверждающий величину расходов, следует указать в последней графе списка материалов.

О нормах списания по производству

В законодательстве отсутствуют строгие и четкие нормы, которые подробно описывали бы процесс списания. Обычно говорится, что надо опираться на объем производственной программы и нормы по этому же документу. Главное, чтобы общее количество ценностей не оказалось бесконтрольным. И чтобы сами нормы были официально утвержденными.

Списание по нормам

Для закрепления можно использовать сметы, технологические карты и тому подобные документы. Они разрабатываются в подразделениях, которые лично контролируют производственный процесс. После этого бумаги передаются руководителю для утверждения.

Допустима ситуация, когда существующие нормы превышаются, но каждый такой случай требует отдельного указания причин. Например, объяснением могут быть технологические потери либо необходимость исправить брак.

Обязанностью руководителей и уполномоченных лиц становится оформление решений на то, чтобы превысить действующую норму. Для этого на первичном учетном документе ставится соответствующая отметка. Иначе само списание не признают правомерным. Себестоимость будет искажена, что приводит к нарушениям в бухгалтерской и налоговой отчетности.

Контрольные меры при проведении списания ТМЦ

Списание товарно-материальных ценностей (ТМЦ) является важной процедурой, которая позволяет избавиться от устаревших, непригодных для использования или утраченных единиц ТМЦ в учетной системе предприятия. При проведении списания ТМЦ необходимо соблюдать ряд контрольных мер, чтобы исключить ошибки и несоответствия в учете

1. Проверка наличия оснований для списания ТМЦ: перед проведением списания необходимо убедиться в наличии основания для этого действия. Основанием может быть акт инвентаризации, утвержденный руководителем предприятия, акт о непригодности товара, договор со сторонними организациями и т.д. Проверка наличия оснований поможет получить юридическую защиту в случае проверки со стороны налоговых органов или аудиторской проверки.

2. Правильное оформление документов: при списании ТМЦ необходимо оформить соответствующие документы, такие как акт списания, накладные и другие учетные записи. Оформление документов должно быть четким и полным, с указанием всех необходимых сведений о списываемых единицах ТМЦ.

3. Подтверждение факта списания: после проведения списания необходимо получить подтверждение факта списания от уполномоченного лица. Это может быть подпись руководителя или контролирующего органа, которые удостоверяют, что списание было проведено в соответствии с установленными правилами и процедурами.

4. Контроль за правильностью проведения списания: контрольные меры должны включать проверку правильности проведения списания ТМЦ с помощью аудиторской или внутренней проверки. При этом необходимо убедиться в том, что списание было проведено согласно установленным процедурам и правилам и что соответствующие записи были сделаны в учетной системе.

5. Анализ и оценка результатов списания: после проведения списания необходимо проанализировать и оценить его результаты. Это включает в себя выполнение анализа причин списания и выявление возможных мер по предотвращению подобных ситуаций в будущем. Анализ результатов списания поможет предприятию сократить потери и принять соответствующие меры для оптимизации учета и управления ТМЦ.

6. Соответствие списания нормативным требованиям: при проведении списания ТМЦ необходимо учитывать все нормативные требования и правила, установленные законодательством. Невыполнение этих требований может привести к негативным последствиям в виде штрафов, налоговых ревизий или исков со стороны контролирующих органов.

Таким образом, проведение списания ТМЦ требует соблюдения контрольных мер, которые помогут предотвратить ошибки и несоответствия в учете, а также защитят предприятие от возможных юридических проблем. Правильное проведение списания способствует оптимизации учета и управления ТМЦ и помогает эффективно использовать ресурсы предприятия.

Поступление

Для регистрации факта поступления товарно-материальных ценностей (ТМЦ) на склад от поставщика используется документ «Поступление товаров и услуг». С помощью этого документа в информационную базу вводятся сведения о стоимости, номенклатуре и других характеристиках материальных ценностей. Кроме того, поступление ТМЦ на склад может быть зарегистрировано на основании документов «Приходный ордер на товары», «Авансовый отчет», «Оприходование товаров», «Перемещение товаров» и некоторых других документов.

Информация о стоимости товарно-материальных ценностей на складах хранится в информационной базе в разрезе партий. Партия — это совокупность товарно-материальных ценностей, поступивших по одному документу. Партия является источником информации о документе, образовавшим партию, о контрагенте, при взаимодействии с которым образовалась партия, о договоре, по которому производятся взаиморасчеты, связанные с партией, о цене единицы номенклатуры и др.

Для тех видов материальных ценностей, по которым ведется учет по сериям, разработан механизм хранения данных о сертификации серий. Это могут быть сертификаты от поставщиков материалов, а также могут быть сертификаты на готовую продукцию, изготавливаемую предприятием. Необходимость учета сертификации указывается отдельно для каждой номенклатуры.

Конфигурация содержит отчеты, предназначенные для анализа поступления и выбытия ТМЦ. Информацию об остатках товаров, их поступлениях и выбытиях в течение заданного периода времени можно просмотреть с помощью отчета «Ведомость по партиям товаров на складах».

Списание материалов в 1С

Итак, материал отражен в базе 1С.

Далее материалы, как правило, используются в хозяйственной деятельности предприятия. Их надо списать. Покажем, как это делается.

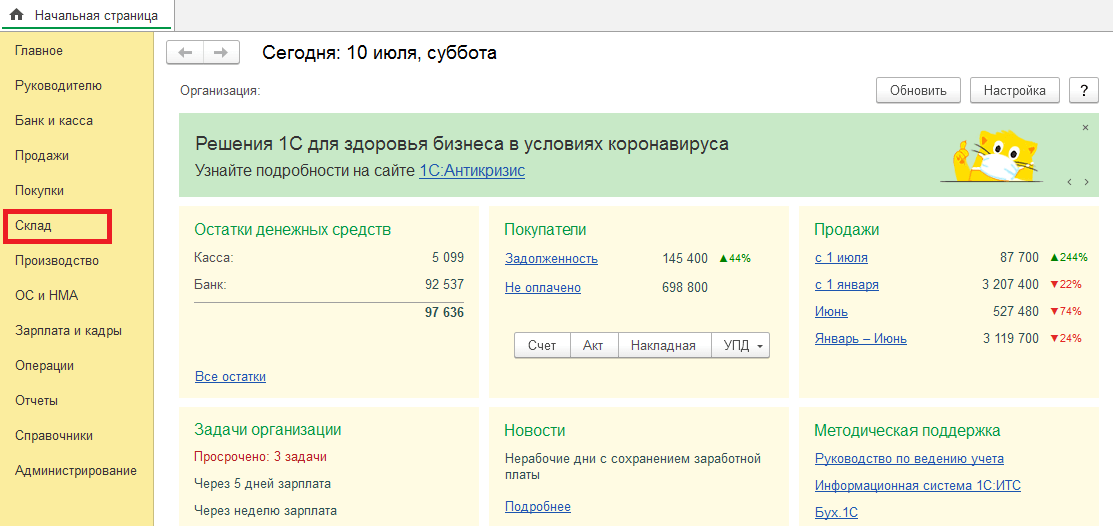

На главной странице в левом желтом поле выбираем Склад.

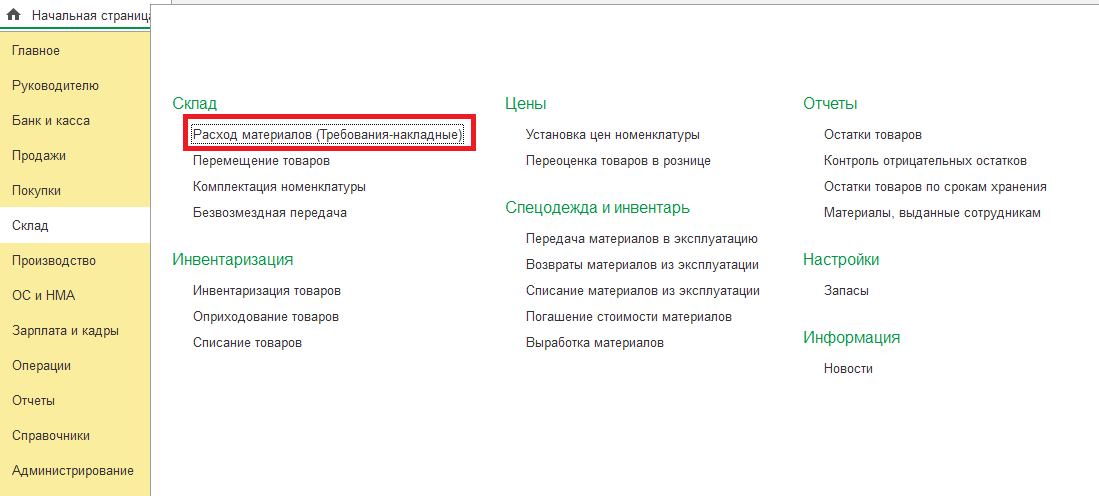

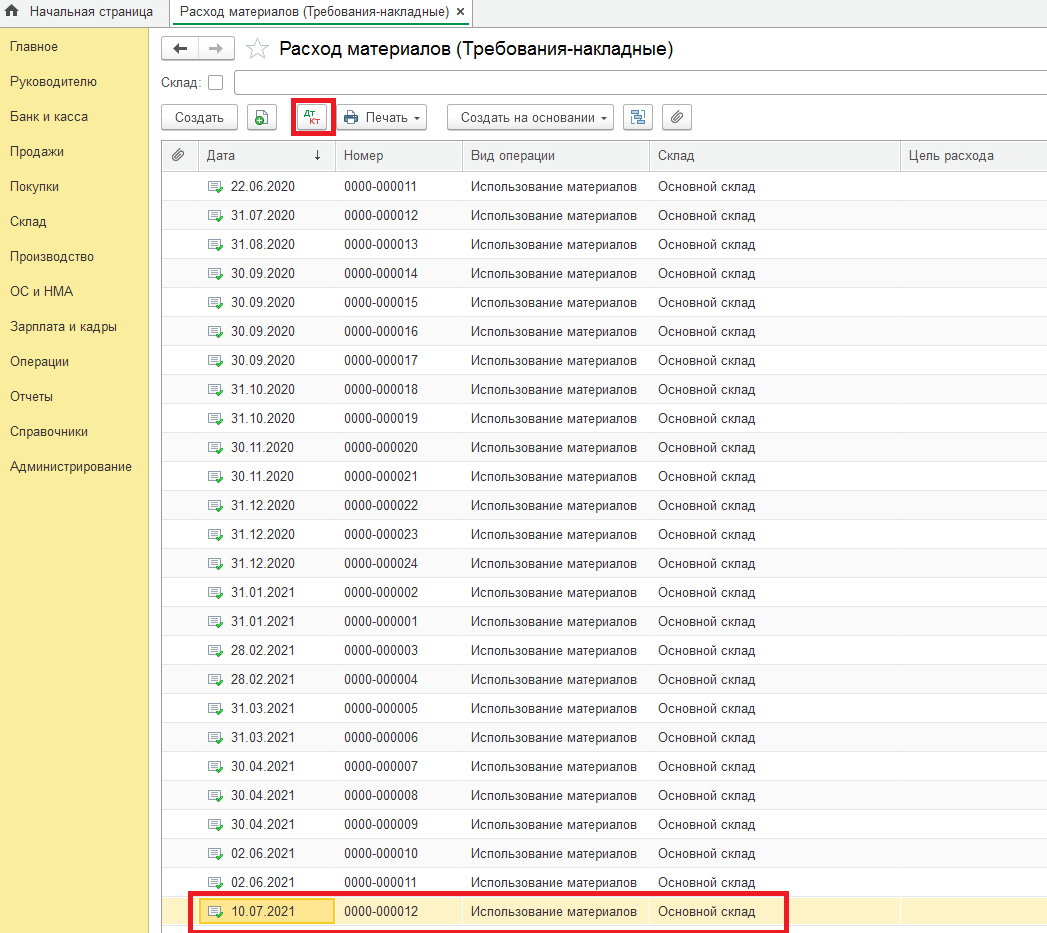

Далее в разделе Склад выбираем Расход материалов (Требования-накладные)

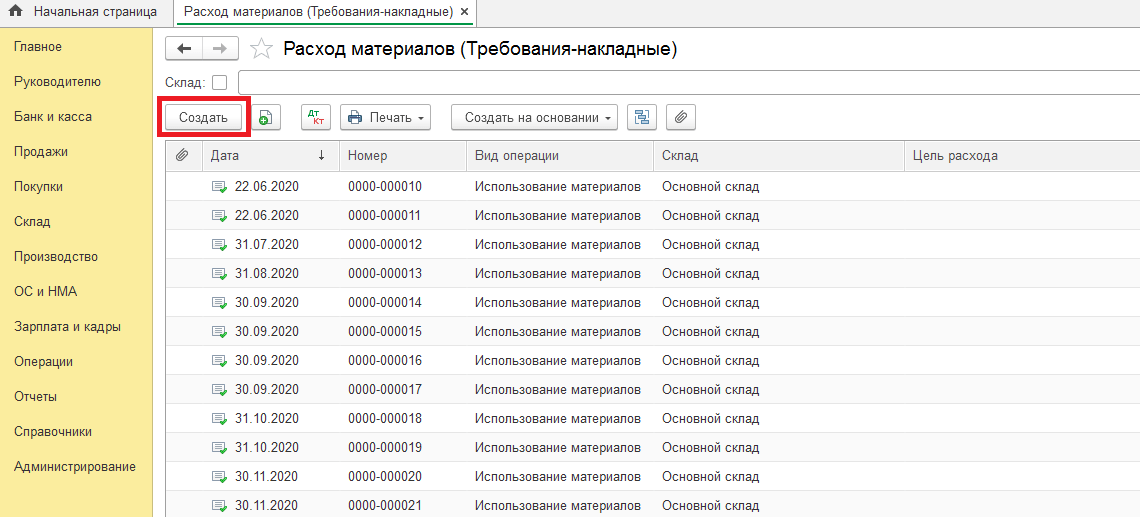

Далее нажимаем кнопку Создать

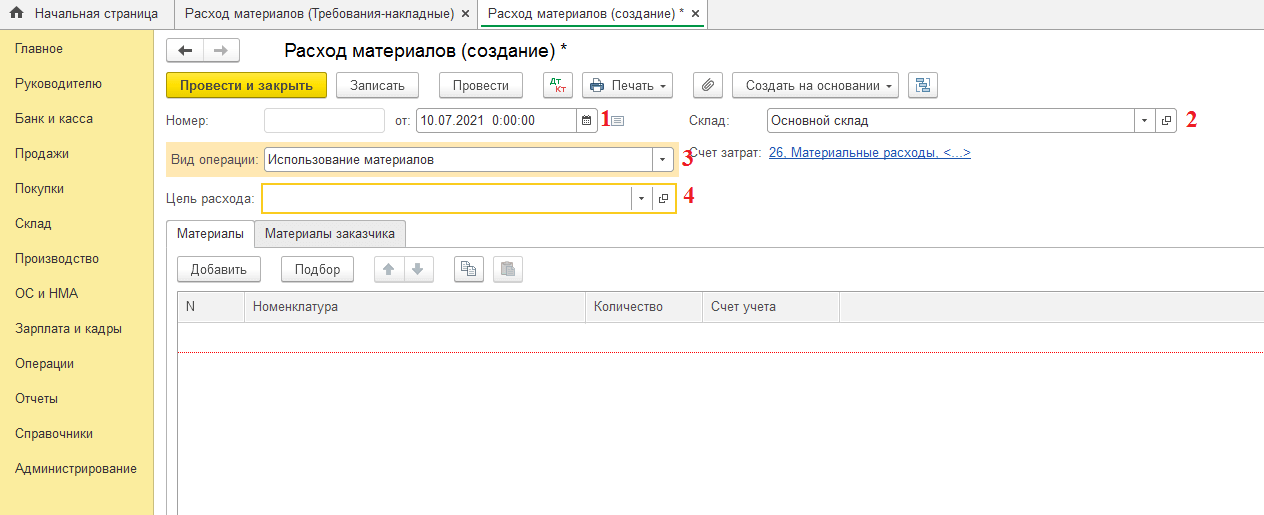

Заполняем форму для списания материалов. Вводим дату списания (1), склад, с которого происходит списание (2), вид операции – использование материалов (3), цель расхода (4) – допустимо не заполнять.

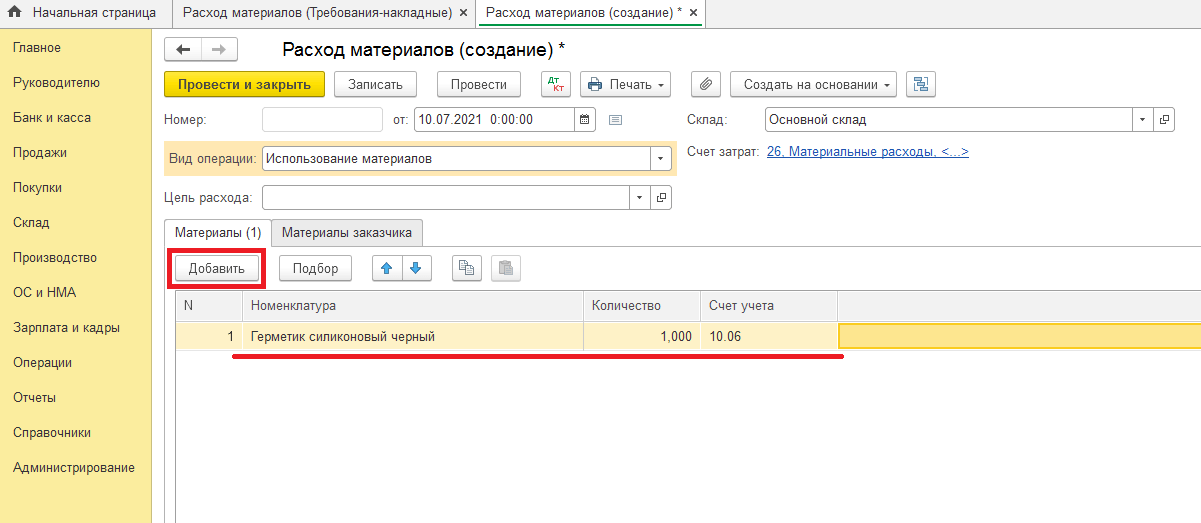

Далее кнопкой Добавить из перечня номенклатуры выбираем материал, который следует списать. Указываем количество и счет, с которого произвести списание.

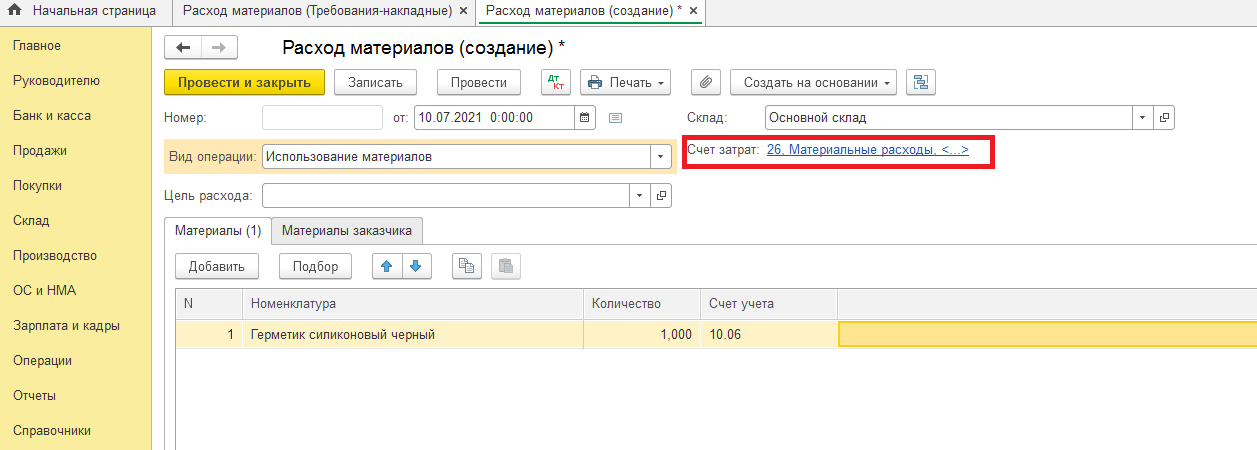

Далее важно указать, на какой счет затрат списывается материал

Нажимаем на подсвеченную синим строку и выбираем нужный нам счет.

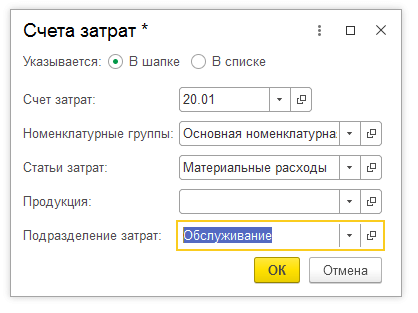

В зависимости от выбранного счета в выпавшей таблице нужно будет заполнить те или иные поля. У нас счет затрат – 20.01, и мы имеем такой состав полей. Заполняем, выбирая из предложенных вариантов.

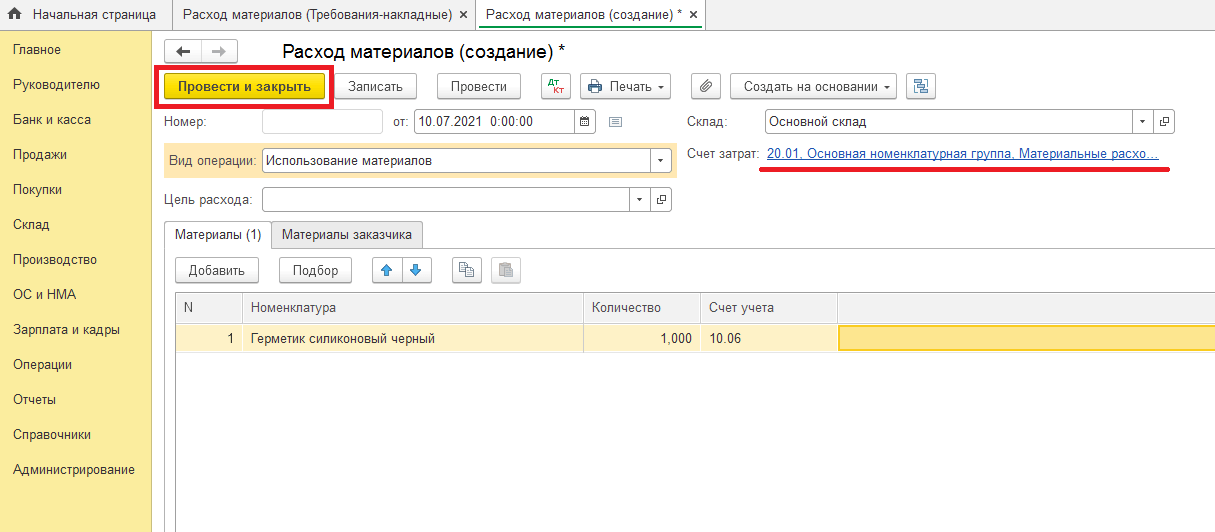

После выбора верного счета нажимаем Провести и закрыть.

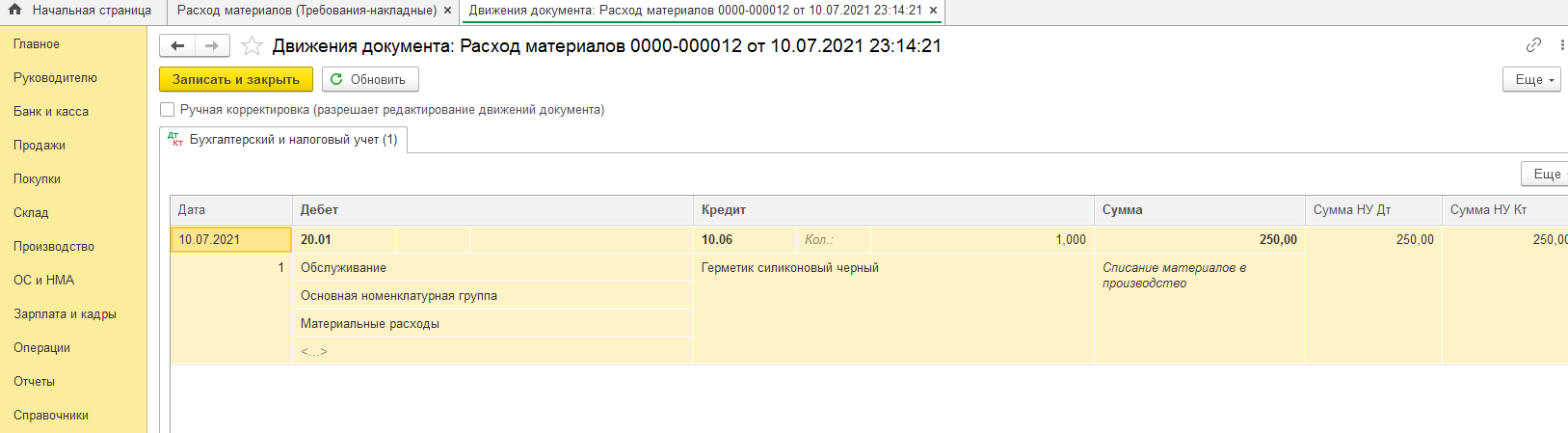

Проверяем получившиеся проводки, как обычно, нажатием кнопки Дт/Кт.

Проводки сформированы, материал списан (Кт10.06) на производственные затраты (Дт20.01).

Есть еще один способ списания материалов в производство. Его можно использовать, если мы точно знаем, на какую продукцию/партию продукции израсходован материал.

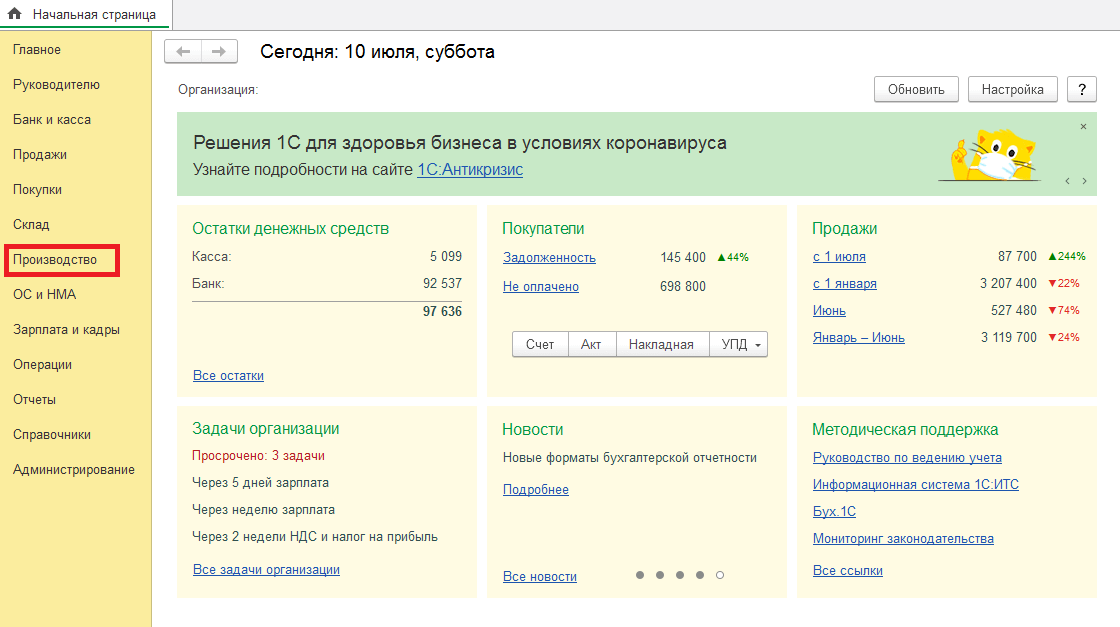

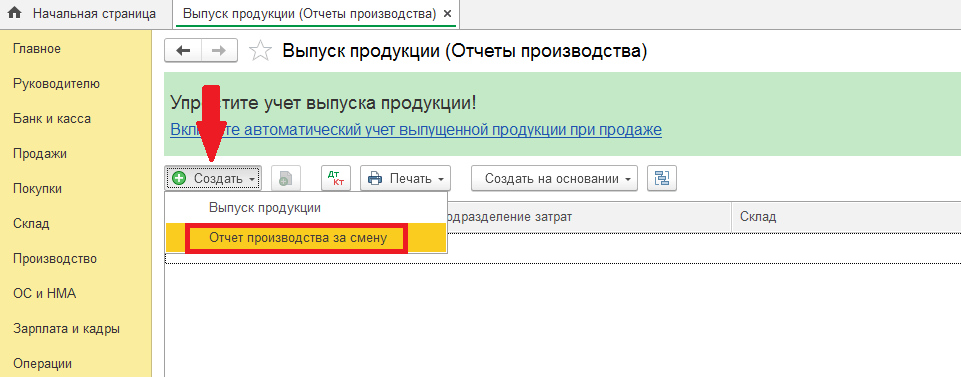

На главной странице на левом желтом поле выбираем Производство.

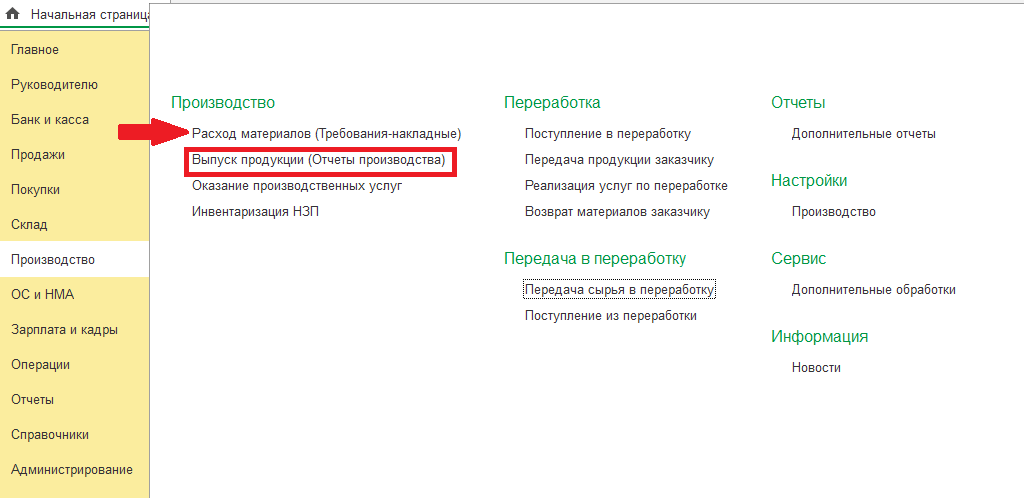

В разделе Производство выбираем Выпуск продукции. Кстати, в этом же разделе есть и строка Расход материалов (Требования-накладные) – аналогичная той, которую мы уже применяли для списания материалов. Так что в эту строку можно попасть как через Склад, так и через Производство. Сейчас мы рассматриваем другой способ списания – через Выпуск продукции.

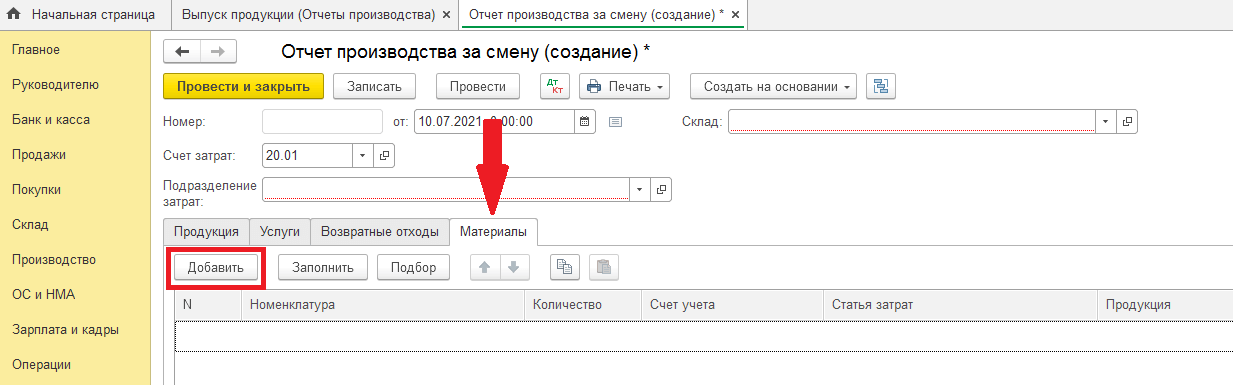

Кнопкой Создать создаем новый Отчет производства за смену. Подробно на этой операции мы сейчас останавливаться не будем, опишем только, как включить в нее списание материалов.

Списание материалов указываем в закладке Материалы кнопкой Добавить.

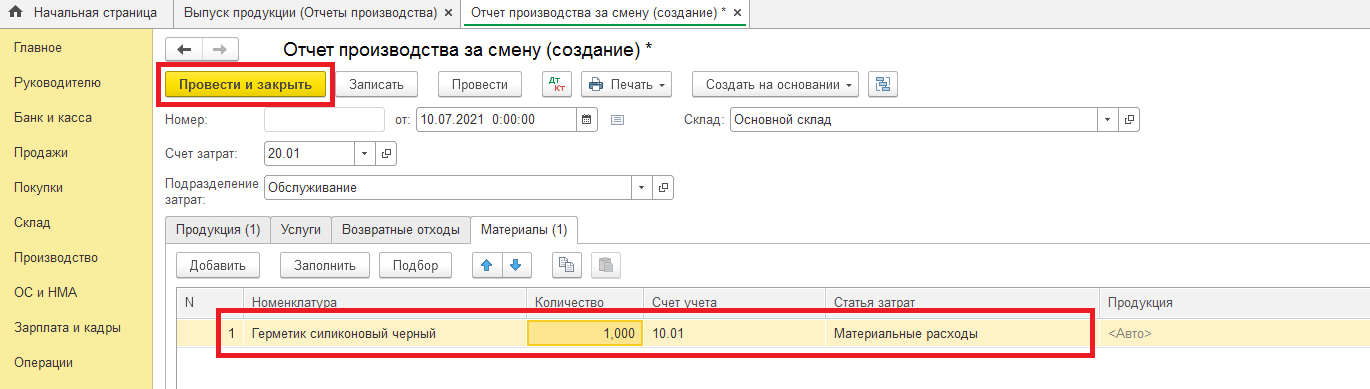

Заполнение происходит аналогично заполнению в предыдущем варианте. Вносим наименование материала (выбираем из общего списка номенклатуры), количество, счет учета, статью затрат. Списание будет происходить на 20 счет. Нажимаем Провести и закрыть.

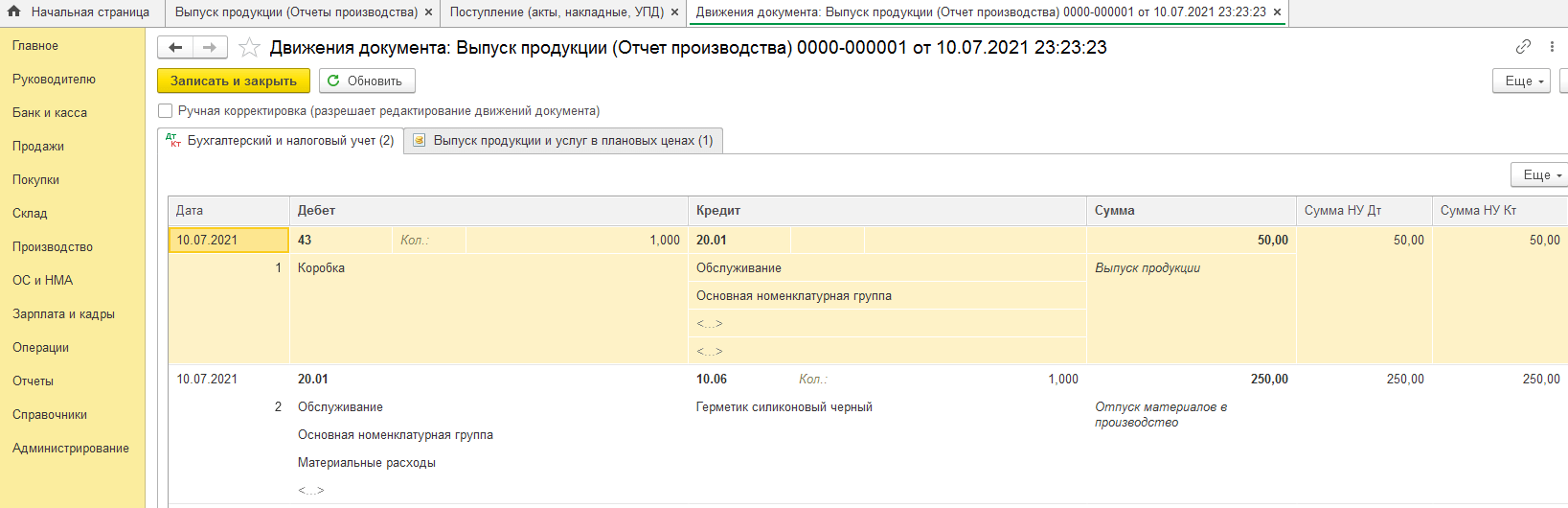

Поверяем проводки обычным способом. Проводки сформированы: материал списан (Кт 10.06) на производство (Дт 20).

Есть еще один способ списания материалов, учет которых требуется вести даже после списания. Например, это может быть какой-то инвентарь, инструменты и прочее.

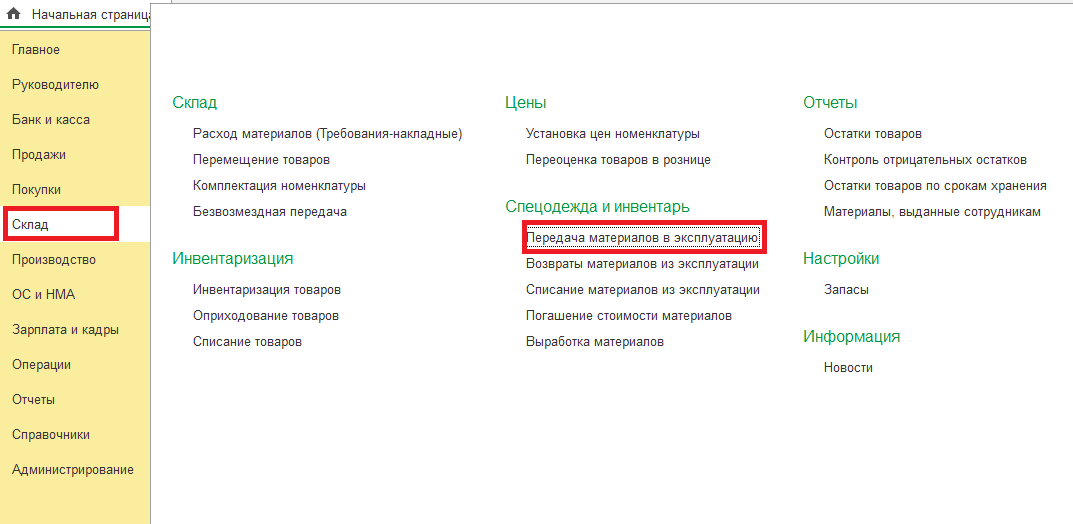

Проходим путь Склад (на главной странице) – Спецодежда и инвентарь и выбираем Передача материалов в эксплуатацию.

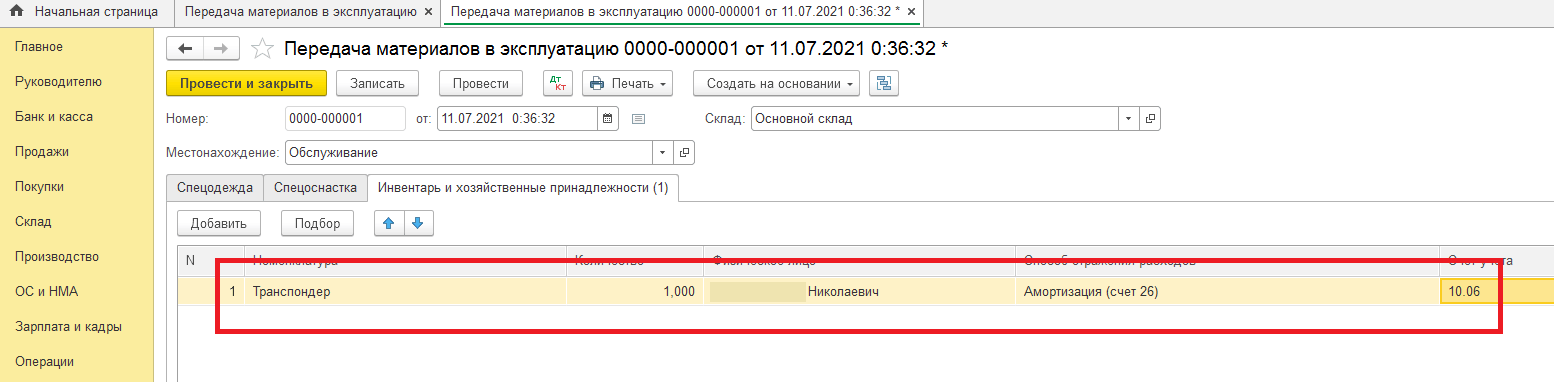

Кнопкой Создать создаем новый документ и заполняем так же, как и все предыдущие. Отличие – надо внести физлицо, которое несет ответственность за списываемый инструмент.

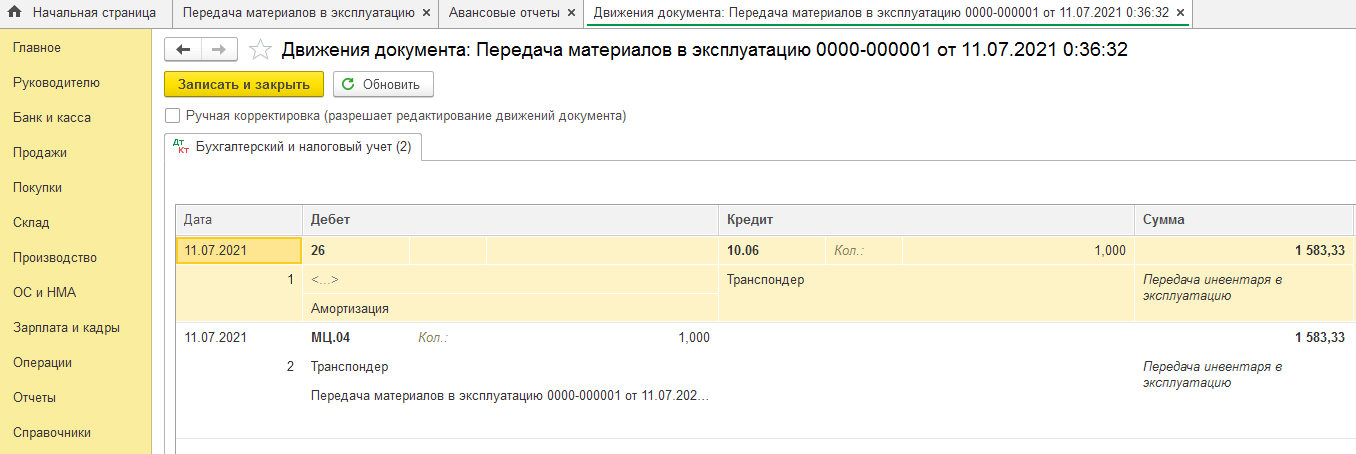

Обычным способом проверяем проводки. Материал был списан, но учтен на забалансовом счете.

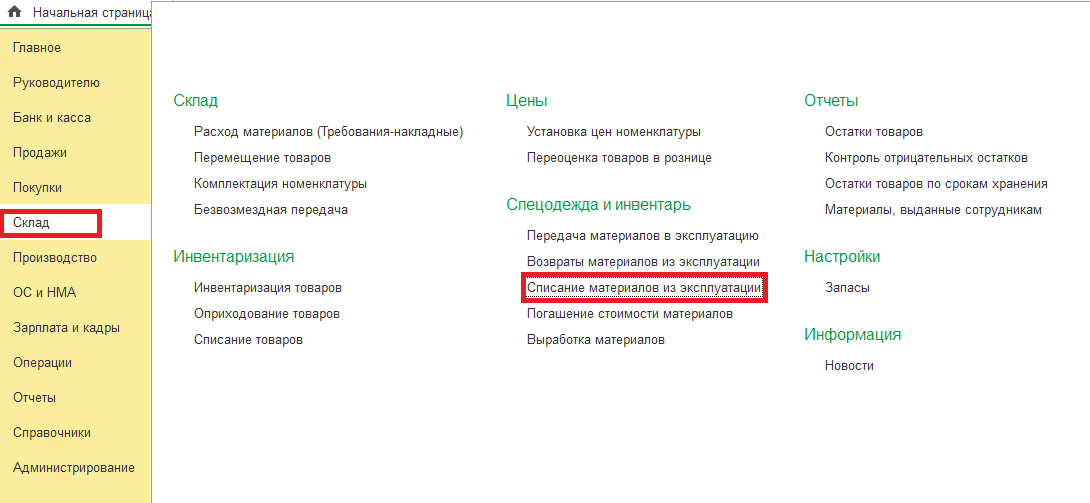

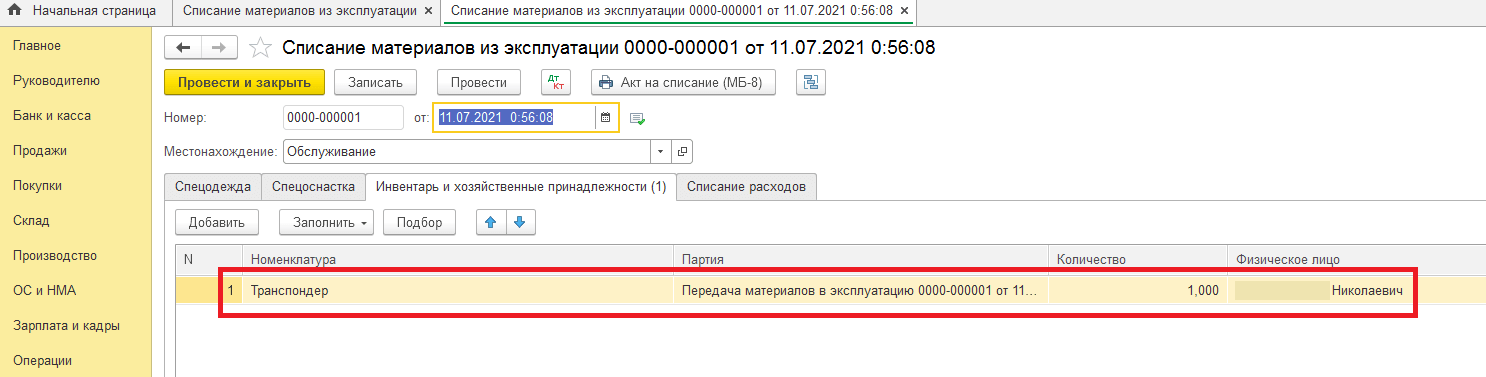

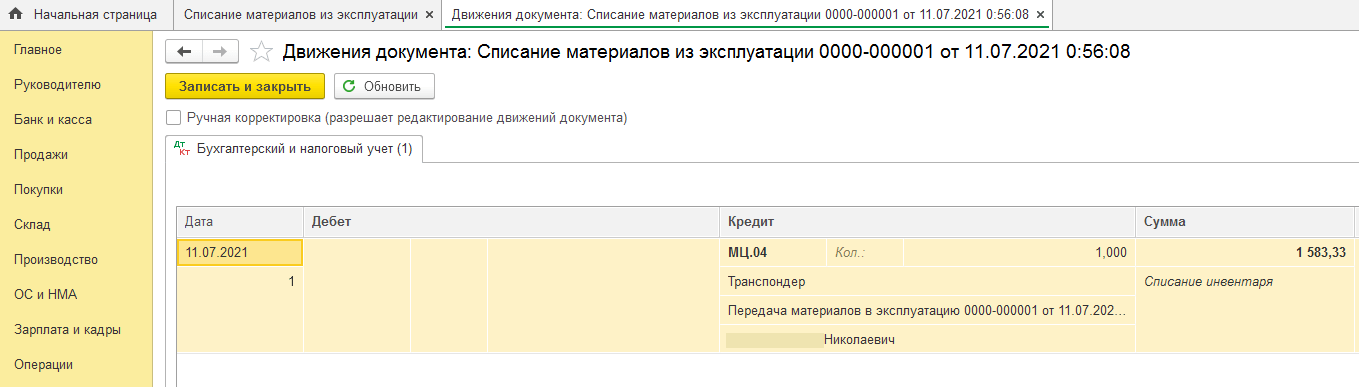

Списание с забалансового счета происходит операцией Списание материалов из эксплуатации

Создаем новый документ кнопкой Создать. В документе надо отобразить материал, его количество, ответственное лицо и документ, по которому материал передан в эксплуатацию.

Проводим и проверяем проводки. Материал списан с забалансового счета.

Автор материала: Оксана Лим

Методы списания материалов

Списание материалов может производиться по нескольким вариантам:

- Списание при использовании в производстве – материалы, использованные в процессе оказания услуги или производства товара, сразу списываются с балансовой стоимости. Данное списание осуществляется в бухгалтерских документах.

- Списание при оказании услуг – материалы, использованные при оказании услуги, списываются сразу же после ее оказания. В этом случае также используются акты списания материалов.

- Списание при ремонте и строительстве – материалы, использованные при ремонтных и строительных работах, списываются по мере выполнения работ или после их завершения. В этом случае списание осуществляется по акту выполненных работ или акту приемки-передачи выполненных работ.

Материалы в бухучёте

Порядок обращения с материалами на всех этапах (прибытия, использования, выбытия и т.д.) фиксируется в учётной политике.

Используются три бухсчёта:

- 10 — для основных операций с материалами;

- 15 — для отражения этапов заготовления и приобретения МПЗ;

- 16 — для фиксации отклонений по стоимости.

Подавляющее число операций фиксируют на бухгалтерском счету 10. Остальные два применяются реже.

Для детализации операций МПЗ делят по видам. Чтобы корректно отразить это в учёте, применяют субсчета:

| Субсчёт | Какие МПЗ отражаются |

|---|---|

| 10.01 | Все, что участвуют в производстве/переработке |

| 10.02 | Комплектующие и полуфабрикаты |

| 10.03 | Топливо, которым заправляют транспорт |

| 10.04 | Тара и МПЗ для её создания |

| 10.05 | Запчасти для автомобильного ремонта |

| 10.06 | Прочие — это объекты, которые нельзя использовать в производственных или хозяйственных целях: бракованные и выбывшие вещи, отходы |

| 10.07 | Все объекты, которые бизнес отдал на переработку другим лицам |

| 10.08 | Строительные |

| 10.09 | Инвентарь |

| 10.10 | Рабочее оснащение и специальная одежда, которая в текущий момент содержится на складе |

| 10.11 | Рабочее оснащение и одежда, выданная в текущий момент работникам |

Формы для первичных документов бизнес может разработать сам, руководствуясь требованиями закона №402.

Есть унифицированные бланки, которые также можно применять. Например:

- М-4 — приходной ордер;

- М-7 — акт приёмки-передачи МПЗ;

- М-11 — требование-накладная;

- М-17 — карточка учёта МПЗ и другие.

Списание материалов

Материалы отпускаются с центральных (головных) складов организации в зависимости от ее структуры на склады подразделений или непосредственно в подразделения организации (при отсутствии у них складов) и из цеховых складов (кладовых) в производство (участкам, бригадам, непосредственно на рабочие места) в соответствии с установленными нормами и объемами производственной программы (заданиями). Отпуск сверх норм производится в порядке, установленном в данной организации. При отпуске материалы должны измеряться в соответствующих единицах измерений (весовых, объемных, линейных, поштучно) (п. 92 Методических указаний по учету МПЗ ).

Утверждены Приказом Минфина России от 28.12.2001 N 119н.

Списание материалов на соответствующие счета учета затрат на производство производится по мере их отпуска со складов (из кладовых) подразделений на участки, в бригады, на рабочие места (п. 93 Методических указаний по учету МПЗ). При этом в первичных учетных документах на отпуск материалов со складов (кладовых) в подразделения организации, на участки, в бригады, на рабочие места указываются наименование материала, количество, цена (учетная цена), сумма, а также назначение: номер (шифр) и (или) наименование заказа (изделия, продукции), для изготовления которого отпускаются материалы, либо номер (шифр) и (или) наименование затрат (п. 97).

Утверждены Постановлением Госкомстата России от 30.10.1997 N 71а. Пункт 48 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. Приказом Минфина России от 06.07.1999 N 43н.

Естественная убыль и сверхнормативные технологические потери

Технологи на предприятии разрабатывают технологии обработки материалов и следят за соблюдением технологических норм, утвержденных на предприятии

Важно различать понятия технологические потери и естественная убыль. Если при возникновении потерь физико-химические свойства материала сохранились – то это технологические потери, изменились – естественная убыль

Безвозвратные потери, которые возникли у предприятия в связи с естественной убылью, не должны превышать показателей, утвержденных Правительством РФ. Где взять нормы естественной убыли? Для этого Правительством РФ утверждены специальные справочники, в которых указаны все показатели, действительные для каждой отрасли. Например, при сушке древесины в сушильной камере производитель устанавливает норму усушки доски, которая затем используется на производственном участке. Усушка – естественная убыль, так как в процессе сушки древесины в сушильной камере испаряется вода. Однако, при очередной поставке сырой доски поставщик ошибся с толщиной заготовок, и процент усушки увеличился по сравнению с утвержденной нормой, что привело к дополнительным расходам, так как выход сухой доски оказался меньше. Речь идет об естественной убыли сверх нормы. Естественная убыль сверх нормы является затратами предприятия, но не списывается на расходы, уменьшающие налог на прибыль. А вот сверхнормативные технологические потери, которые возникают дополнительно к норме расходов по технологии, при учете расходов на производство продукции производитель может учесть. Например, остатки бетона на стенках бетономешалки – технологические потери. А сверх нормы они могли получиться из-за использования некачественного цемента при приготовлении раствора. Минфин России не советует списывать такие сверхнормативные потери в расходы, так как влияет списание материалов на налог на прибыль – увеличивает эти самые расходы и уменьшает налогооблагаемую базу. Ведь производитель сам установил нормы расхода сырья, а в таких ситуациях превышает свои же расчеты! Но, с другой стороны, при наличии, например, акта по факту увеличения расхода сырья сверх нормы и обоснования правомерности списания такого дополнительного расхода, предприятие может доказать свою правоту в суде, если налоговики посчитают такое списание неправомерным. Налог на прибыль уменьшается за счет списания суммы сверхнормативных технологических потерь, а естественная убыль сверх норм не принимается для уменьшения налогооблагаемой базы.

Списание материалов пришедших в негодность при длительном хранении проводки

Можно ли использовать бухгалтерский порядок списания МПЗ по методу СРС в налоговых целях, см. в статье . Фирмы, применяющие автоматизированные учетные системы, по избранному методу учета формируют алгоритмы, с помощью которых автоматизируется процесс списания материалов.

При инвентаризации обнаружена порча материалов. Налоговый учет. Стоимость материалов, испорченных в пределах норм естественной убыли, можно списать в уменьшение налогооблагаемого дохода (подп. 2 п. 7 ст. 254 НК РФ). Сверхнормативные потери Налоговый кодекс РФ прямо позволяет списывать лишь в том случае, если они возникли в результате чрезвычайных обстоятельств.

Как оформить и отразить в учете использование чистой прибыли

Чистую прибыль можно распределять только по решению собственников организации (участников, акционеров). Это правило распространяется как на ООО, так и на акционерные общества (подп.

3 п. 2 ст. 67.1, п. 4 ст. 66 ГК РФ). В ООО решение о распределении чистой прибыли оформляется протоколом общего собрания участников (п. 1 ст. 28, п. 6 ст. 37 Закона от 8 февраля 1998 г.

№ 14-ФЗ). Обязательных требований к протоколу общего собрания участников ООО в законодательстве нет. Но есть реквизиты, которые лучше указать.

Это номер и дата протокола, место и дата проведения собрания, вопросы повестки дня, подписи участников. В акционерном обществе оформляется протокол общего собрания акционеров. От протокола общего собрания участников ООО он отличается тем, что составляется в двух экземплярах и имеет обязательные реквизиты. Они перечислены в пункте 2 статьи 63 Закона от 26 декабря 1995 г. № 208-ФЗ и пункте 4.29 Положения, утвержденного приказом ФСФР России от 2 февраля 2012 г.

УСН

Если организация на упрощенке платит единый налог с доходов, расходы на замену комплектующих в компьютере налоговую базу не уменьшают (п. 1 ст. 346.14 НК РФ).

Если организация платит единый налог с разницы между доходами и расходами, то, как отражать в расходах замену комплектующих, зависит от стоимости компьютера.

Компьютеры признаются основными средствами, если стоят более 100 000 руб. (п. 4 ст. 346.16, п. 1 ст. 257 НК РФ). Поэтому, если комплектующие использованы при ремонте такого компьютера (основного средства), их стоимость уменьшает налоговую базу на основании подпункта 3 пункта 1 статьи 346.16 Налогового кодекса РФ.

О том, как учесть расходы на замену комплектующих при модернизации основного средства, см. Как отразить в учете модернизацию основных средств.

Специального порядка учета расходов на ремонт (модернизацию) компьютера, который к основным средствам не относится, в Налоговом кодексе РФ не предусмотрено. Поэтому затраты на ремонт (модернизацию) такого имущества организации вправе списать по статьям расходов, предусмотренным пунктом 1 статьи 346.16 Налогового кодекса РФ. При условии, что все требования, предъявляемые главой 26.2 Налогового кодекса РФ к порядку признания данных затрат, выполнены (расходы экономически обоснованны, документально подтверждены, оплачены и т. д.) (п. 2 ст. 346.16, п. 2 ст. 346.17, п. 1 ст. 252 НК РФ). Стоимость устройств, приобретенных для замены вышедших из строя элементов компьютерной техники, можно учесть в составе материальных расходов (подп. 5 п. 1 и п. 2 ст. 346.16, подп. 1 п. 1 ст. 254 НК РФ). Такой вывод позволяют сделать разъяснения Минфина России, данные в письме от 14 ноября 2008 г. № 03-11-04/2/169.

Налоговую базу уменьшайте по мере замены и оплаты комплектующих (п. 2 ст. 346.17 НК РФ).

Ситуация: как отразить на упрощенке поступление и использование комплектующих, которые пришлось заменить при модернизации или ремонте компьютера? Комплектующие пригодны для дальнейшего использования.

Стоимость комплектующих, полученных в результате ремонта (модернизации) компьютера, при расчете единого налога включите в состав внереализационных доходов (ст. 250, п. 1 ст. 346.15 НК РФ). Тот факт, является компьютер основным средством или учтен как материально-производственные запасы, значения не имеет.

Отразить доходы нужно в момент поступления запчастей на склад (при составлении накладной по форме № М-11) по рыночным ценам (п. 1 ст. 346.17, п. 4 ст. 346.18 НК РФ).

Если в дальнейшем такие запчасти будут использованы повторно (реализованы), их не удастся учесть в расходах.

Организации, которые платят единый налог с доходов, при расчете налоговой базы никакие расходы не учитывают (п. 1 ст. 346.14, п. 4 ст. 346.18 НК РФ).

Организации, которые платят единый налог с разницы между доходами и расходами, любые расходы признают только после их фактической оплаты. Оплатой признается прекращение обязательств перед поставщиками путем перечисления денежных средств или иным способом. Такой порядок предусмотрен пунктом 2 статьи 346.17 Налогового кодекса РФ.

При получении комплектующих, замененных при модернизации или ремонте компьютера, у организации не возникает никаких обязательств. Более того, выявление таких материалов не связано с появлением каких-либо расходов, поскольку экономические выгоды организации не уменьшаются. Дальнейшее использование в производстве или реализация бывших в употреблении комплектующих тоже не повлияет на расчет единого налога. Ведь условие о погашении задолженности в отношении поступившего имущества так и останется невыполненным.

Таким образом, никаких оснований для того, чтобы включать в расходы стоимость комплектующих, замененных при модернизации (ремонте), у организаций, которые применяют упрощенку, нет.

Формирование комиссии

После стихийного бедствия, когда возникает необходимость в списании испорченных материалов, формируется специальная комиссия. Эта комиссия состоит из представителей различных организаций, ответственных за управление после бедствия.

Формирование комиссии проводится в следующем порядке:

- Местная администрация назначает руководителя комиссии. Руководитель комиссии должен быть ответственным и иметь определенный опыт в управлении кризисными ситуациями.

- Руководитель комиссии назначает остальных членов комиссии, включая представителей организаций по управлению чрезвычайными ситуациями, представителей правительства, представителей пострадавших районов и других заинтересованных сторон.

- Каждый член комиссии должен быть компетентным и осведомленным в области оценки ущерба и принятия решений.

Комиссия должна работать в тесном сотрудничестве с органами местного самоуправления, правительством и другими заинтересованными сторонами

Члены комиссии должны быть готовы взаимодействовать с жителями, принимать во внимание их мнения и потребности

Формирование комиссии является важным этапом в списании испорченных материалов. Комиссия должна быть составлена таким образом, чтобы обеспечить эффективное принятие решений и справедливое распределение ресурсов.

Проводки списания за счет прибылей и убытков

Расчеты по налогам и сборам». В конце месяца считается общее сальдо по сч. 99, если итоговое сальдо дебетовое — организация в этом месяце осталась в убытке, если кредитовое — в прибыли.

В начале каждого месяца сальдо по счету 99 переносится из предыдущего месяца в месяц текущий. Весь год сальдо прибылей или убытков копится на счете 99 нарастающим итогом. В конце года сч. 99 закрывается заключительными записями на сч.

84 «Нераспределенная прибыль (непокрытый убыток)». Проводки по закрытию счета 99 • Д99 К84 — итоговый финансовый результат — прибыль.• Д84 К99 — итоговый финансовый результат — убыток.

В начале следующего года сч. 99 открывается заново. В результате на сч. 84 отражается в конце года либо прибыль (по кредиту), либо убыток (по дебету).

Счет 84 используется для распределения прибыли на какие-либо нужды организации, например, на выплаты учредителям, Также, если ранее на сч.

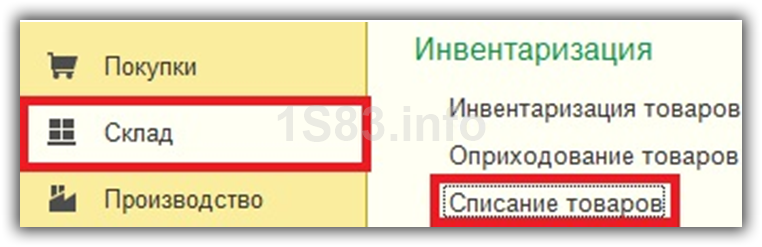

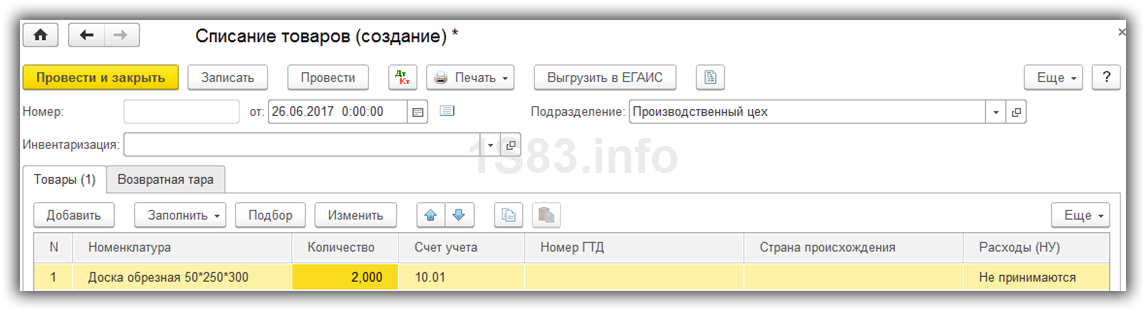

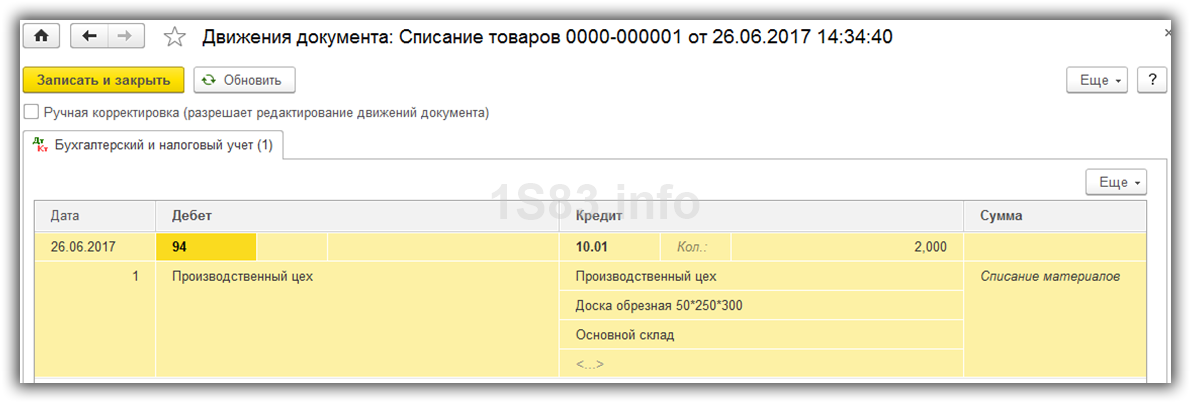

Документ «Списание товаров»

Данный документ создается из меню «Склад» — «Списание товаров».

Заполните шапку документа, указав подразделение или склад, на котором числятся списываемые товары. Когда списание происходит при обнаружении недостачи по результатам инвентаризации, ссылку на нее так же необходимо указать в шапке документа. Если же списываются товары, которые пришли в негодность, в данном поле ничего указывать не нужно.

Табличная часть заполняется вручную. Если указана инвентаризация, то добавить товары можно из нее автоматически с помощью кнопки «Заполнить».

В отличие от предыдущего документа, движение сформировалось по счету 94 – «Недостачи и потери от порчи ценностей».

Списание испорченных ТМЦ и оприходование излишков рассмотрено в данном видео:

На основании данного документа из меню печать можно сформировать акт списания товаров и ТОРГ-16.

Методы списания материалов в производство

Согласно ПБУ 5/01 «Учет МПЗ» в организациях могут быть использованы следующие методы списания материалов:

- Списание по средней себестоимости. В случае использования данного метода производится расчет средней стоимости остатков материально-производственных запасов (делением общей стоимости МПЗ на их количество) по каждой номенклатуре материалов. Стоимость материалов, представленных к списанию рассчитывается как произведение средней себестоимости остатков этой номенклатуры материалов и их количества.

- Списание по себестоимости каждой единицы материалов. В случае использования данного метода ведется учет по каждой партии поступивших материалов и списание происходит именно по той стоимости, по которой такие материалы были приняты к учету при оприходовании. Списание по себестоимости каждой единицы удобно применять при списании небольших номенклатурных групп материально-производственных запасов.

- Списание по методу FIFO (метод конвейера). В случае использования данного метода материально-производственные запасы списываются в той последовательности, в которой они были оприходованы. Т.е. материалы, которые поступили в более ранний период, будут списаны в первую очередь.

- Списание по методу LIFO. Метод списания LIFO является противоположным способу списания FIFO. В случае использования данного метода материально-производственные запасы списываются в той последовательности, обратной той, в которой они были оприходованы. Т.е. материалы, которые поступили в более поздний период, будут списаны в первую очередь.

Метод учета партионного раскроя

Сущность этого метода опишем скорее для ознакомления, поскольку он применяется в отраслях, где использование материалов производится путем их раскроя. Метод позволяет выявить отклонения по каждой партии раскраиваемого материала. В производстве такие материалы (листовая сталь, кожа и т.д.) учитываются не только в весовом выражении, но и в соответствующих единицах измерения (например, кв. м). Как правило, такой учет ведется в планово-диспетчерских бюро цехов. На каждую партию раскраиваемого материала открывается форма «Раскройный лист (карта)». Этот документ предназначен для:

- определения фактического расхода материала и установления отклонений от действующих норм при раскрое по количеству и стоимости;

- списания расхода материала в производство;

- выявления причин и виновников перерасхода или установления экономии.

В эту форму заносятся количество материала, поданного к рабочему месту, изготовленных деталей, а также количество полученных отходов и неиспользованного материала, возвращенного на склад.

Расход материала по нормам выявляется путем умножения количества выработанной продукции на установленную норму расхода. А сопоставлением количества фактически израсходованного материала с расходом по нормам устанавливается результат — экономия или перерасход. В раскройном листе указываются причины отклонений (положительных или отрицательных) и лицо, от которого эти отклонения зависели.

Ответственность за неправильное списание материалов в бюджетных учреждениях

Правильное и ответственное списание материалов в бюджетных учреждениях играет важную роль в эффективном управлении ресурсами и предотвращении финансовых потерь. Ответственность за корректность списания материалов лежит на сотрудниках, ответственных за учет и снабжение, а также на руководителях этих учреждений.

Прежде всего, необходимо правильно заполнить расходные документы при списании материалов. В первую очередь, необходимо указать источник средств, на основании которого происходит списание материалов. В документе должны быть указаны вид и количество списываемых материалов, их стоимость, а также основание для списания

Важно учесть, что при списании материалов из бюджетных учреждений требуется соблюдать особый порядок и правила, установленные законодательством

После заполнения расходных документов необходимо произвести подсчет стоимости списываемых материалов. Если происходит недостача или перерасход материалов, необходимо обратиться за разъяснениями к материально-ответственному лицу или к руководителю бюджетного учреждения. В случае выявления недостачи или перерасхода материалов, их стоимость может быть взыскана с сотрудников, ответственных за учет и снабжение, либо с соответствующей бюджетной организации.

Для более эффективного контроля над списанием материалов в бюджетных учреждениях рекомендуется использовать специализированное программное обеспечение, такое как «1С: Управление бюджетным учреждением». Это программное обеспечение позволяет вести учет основных средств, материалов, проводить текущий контроль за ними, а также формировать отчеты по расходам и остаткам материалов.

Одним из вариантов правильного списания материалов в бюджетных учреждениях является их списание по факту использования. То есть, материалы списываются на основании документа, который подтверждает факт их использования, например, акт оказания услуг или документ о проведении ремонта.

Важно отметить, что при списании материалов в бюджетных учреждениях необходимо строго соблюдать установленные правила и процедуры, следить за достоверностью документов и вести учет всех производимых действий. Ответственность за правильное списание материалов лежит на руководителях бюджетных учреждений и бухгалтерах, которые должны иметь полное представление о процессе учета и списания материалов в своей организации

Списание товара, пришедшего в негодность

Ситуация порчи при стихийном бедствии позволяет включить стоимость испорченного товара в расходы (ст. 265-2-6), как и факт неустановления виновных в порче товара лиц (там же, п. 5). Этот факт должен подтверждаться справкой о прекращении уголовного дела (письмо 16 -15/065190 от 25/06/09 г. ФНС по Москве).

Товарную «просрочку» и расходы на ее утилизацию можно без проблем учесть в НУ, при уменьшении налоговой базы. Об этом говорится в письмах Минфина №03-03-06/1/53901 от 23/08/17 г., №03-03-06/1/30409 от 26/05/16 г. и ряде других. Аналогично — порчу в пределах норм убыли. Негодность товара, как следствие халатности виновных лиц, компенсируется этими виновными лицами согласно гл. 39 ТК РФ. Потери товара сначала отражаются во внереализационных расходах (НК РФ ст. 265), а затем как внереализационный доход (НК РФ ст. 250).