Возмещение расходов сотруднику без выдачи подотчета

Также часто возникают ситуации, когда сотрудник направляется в командировку без выдачи подотчетных сумм, а по возвращении получает возмещение своих расходов. В таком случае мы придерживаемся той же стратегии, то есть не считаем такого сотрудника подотчетным лицом, и отчитываться он должен не по авансовому отчету, а по указанному в предыдущей части статьи отчету об израсходованных средствах. Так, в п. 26 положения о командировках, утвержденного постановлением Правительства РФ от 13.10.2022 № 749, говорится об авансовом отчете как о документе, подтверждающем использование денег, выданных заранее до поездки. Кстати, не стоит забывать о включении в отчет суточных за каждый день командировки. Возмещение суточных гарантирует ст. 168 ТК РФ. К отчету об израсходованных средствах прикладывается заявление на возмещение расходов, далее издается приказ руководителя на возмещение.

Также хорошим способом избежать придирок налоговиков в части входящего НДС, признания расходов по налогу на прибыль может быть дополнительное оформление доверенностей ряду сотрудников на внезапные покупки от имени организации. Для дорогостоящих покупок стоит позаботиться о том, чтобы продавец на основании доверенности выписал первичные документы на имя организации, а не сотрудника.

Кто должен составлять авансовый отчет

В соответствии с абз. 2 п. 6.3 Указания N 3210-У авансовый отчет должно заполнить и сдать в бухгалтерию подотчетное лицо, которому наличные денежные средства ранее были выданы под отчет:

в первую очередь – работники организации;

физические лица-внештатные сотрудники, заключившие с компанией гражданско-правовые договоры (например, договор оказания услуг или подрядный договор).

Согласно письму Банка России от 02.10.2014 N 29-Р-Р-6/7859 при заполнении авансового отчета они приравниваются к работникам компании.

В связи с этим и выдача денег под отчет, и окончательный расчет с ними осуществляются в таком же порядке, что и со штатными сотрудниками.

За что нельзя платить из кассы

В п. 1 Указания Банка России № 5348-У перечислены случаи, когда расчеты с поставщиком наличными из кассы разрешены: оплата товаров, работ, услуг, за исключением покупки ценных бумаг.

Иные разрешенные цели:

- выплата заработной платы и выплаты соцхарактера;

- выдача на личные нужды ИП, которые не связаны с осуществлением предпринимательской деятельности;

- выдача подотчетных сумм работникам;

- возврат за ранее оплаченные или возвращенные товары, невыполненные услуги или работы и т.д.

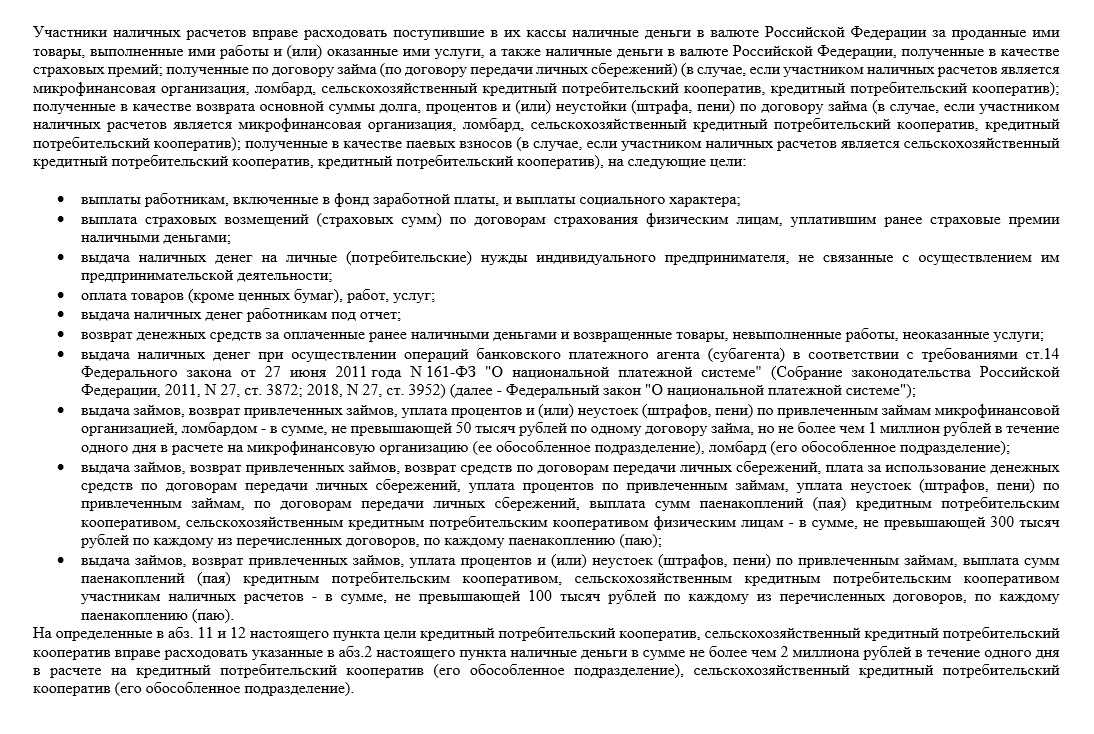

Вот полный перечень разрешенных операций из Указаний Банка России № 5348-У:

Все остальные операции, которые не попали в перечень разрешенных, признаются запрещенными.

Оплата расходов банковской картой. Авансовый отчет

Если сотрудник получил денежные средства под отчет в кассе предприятия, а расплатился, оплачивая услуги или товары, действуя в интересах компании и по согласованию с руководством организации, то это тоже законом не возбраняется. В этом случае налоговики потребуют предъявить авансовый отчет на выданную сумму и оправдательные чеки, бланки, квитанции. Еще один вариант, разрешенный законом – это внесение подотчетной суммы бухгалтером компании на банковскую карту работника, которой сотрудник оплачивает, например, расходы по ГСМ. Если сотрудник расплачивается кредитной картой, а не дебетовой, то это не меняет алгоритма действий по оплате и сбору документации ни со стороны работника, ни с позиции компании, и законом тоже допускается. Налоговики также не возражают против осуществления платежей за организацию сотрудником его кредитной картой, то есть можно оплатить товар кредитной картой сотрудника. В случае, если денежные средства под отчет были выданы в бухгалтерии одному сотруднику, а оплата совершена банковской картой другого сотрудника этого же предприятия, то работником, который получил сумму под отчет, предоставляет в финансовый отдел авансовый отчет. Оплата банковской картой другого сотрудника отражается в заявлении, приложенным к авансовому отчету подотчетного лица, в котором указывается, что оплата произведена с согласия владельца карты. Рекомендуется также к такому авансовому отчету приложить расписку от владельца карты о том, что он получил компенсацию за расходы по принадлежащей ему банковской карте от подотчетного лица в полном размере.

Оплата банковской картой лица, не являющегося сотрудником предприятия

Законом допустим также вариант, когда сотрудником производится за товар или услугу оплата картой лица, не работающего в организации. В этом случае к заявлению сотрудника на возмещение затрат прикладывается уведомление от лица, на чье имя оформлена карта, с которой осуществлялся платеж. В этом уведомлении владелец карты поясняет, что не возражал против оплаты товара или услуги принадлежащей ему картой. Если платеж произведен с банковской карты супруги или супруга, работающего на предприятии сотрудника, осуществившего платеж, заявление с подтверждением согласия не потребуется.

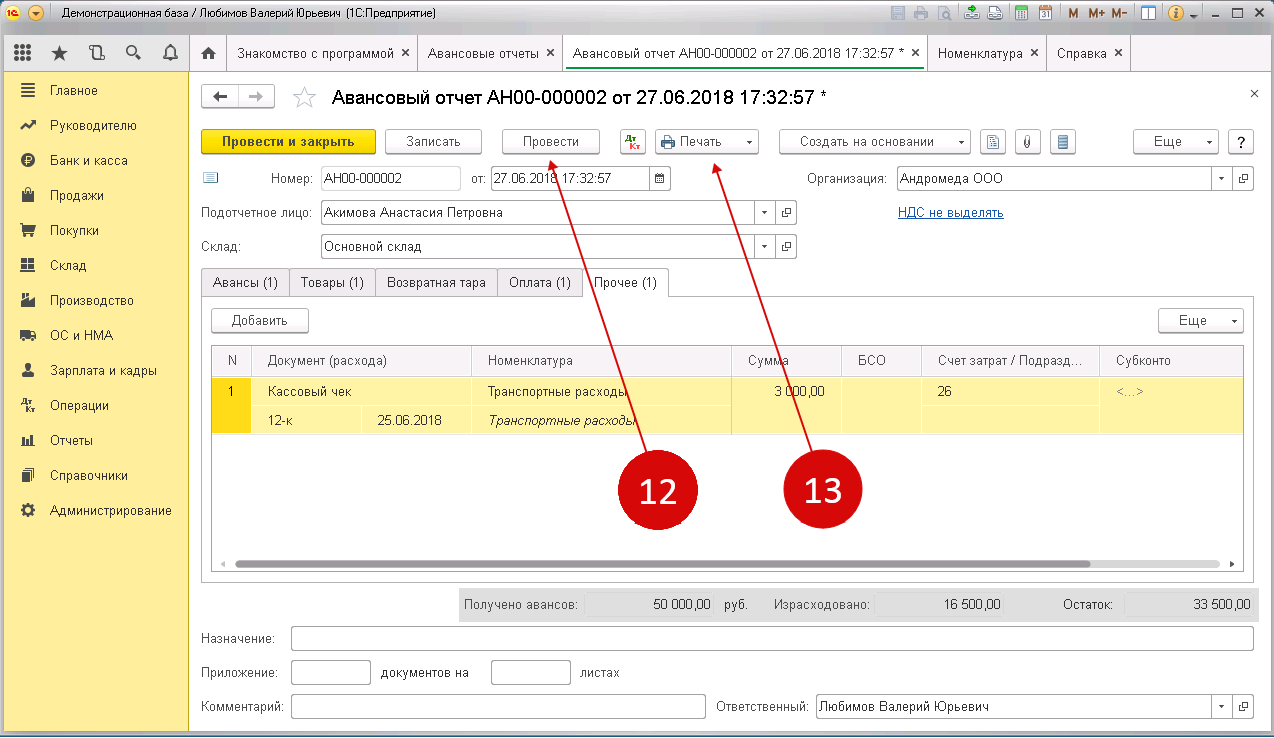

Шаг 4. Сохраните и распечатайте авансовый отчет из 1С 8.3

После заполнения всех полей авансового отчета в 1С 8.3, вы можете провести и распечатать авансовый отчет. Нажмите кнопку «Провести» (12). Теперь в учете есть бухгалтерские записи по авансовому отчету. Для того чтобы распечатать документ, нажмите кнопку «Печать» (13).

Авансовый отчет

– это документ, который подтверждает расход средств, связанных с осуществлением деятельности юридического лица и выданных в качестве аванса.

В авансовом отчете лицо, получившее денежные средства (независимо от цели), указывает:

сумму, полученную под отчет;

фактически произведенные расходы;

остаток либо перерасход денег.

Причем к отчету должны быть приложены документы, подтверждающие соответствующие траты.

Предельные суммы расчёта наличными

Как мы уже писали выше, оплата наличным расчётом между юридическими лицами и ИП по законодательству имеет жёсткие ограничения. В 2022 году для разных видов расчёта наличными действуют разные лимиты. Всего определено ограничений для двух категорий оплаты наличными:

- расчёт между юрлицами и ИП (в последнюю категорию входят и самозанятые);

- выдача займов.

В первом случае действует ограничение до 100 тысяч рублей (расчёты в иностранной валюте ограничены эквивалентом на аналогичную сумму по курсу ЦБ). Данный лимит относится к одному договору. Обойти ограничение можно заключив несколько договоров с одним контрагентом на сумму до лимита каждый.

Данный вид лимита определяется для расчётов:

- между юрлицами;

- между юрлицами и ИП (самозанятыми);

- между индивидуальными предпринимателями (самозанятыми).

Максимальный расчёт наличными, ограниченный 100 тысячами рублей, действует на сумму всех обязательств по одному договору. То есть, если цена договора 90 тысяч рублей, а штраф по нему составляет 20 тысяч рублей, то юрлицо может выплатить наличными 90 тысяч цены и только 10 тысяч штрафа. Остальные 10 тысяч должны будут поступить на счёт заказчика безналичным способом.

Вторая категория оплаты наличными имеет конкретные ограничения для каждого вида кредитной организации:

| Кредитная организация | Лимит |

|---|---|

| микрофинансовые организации и ломбарды |

|

| КПК и СКПК |

|

https://youtube.com/watch?v=Y1zGlDnDCN0%26pp%3DygVO0J3QsNC70LjRh9C90YvQtSDRgNCw0YHRh9C10YLRiyDQvNC10LbQtNGDINGE0LjQt9C40YfQtdGB0LrQuNC80Lgg0LvQuNGG0LDQvNC4

При получении денежных средств в расчетах между юридическими лицами следует обратить внимание на разъяснения налоговых органов. В письме ФНС Москвы N 22-12/44690 от 22.06.2005 года указано, что при расчетах между организациями на сумму полученных наличных денежных средств в обязательном порядке пробивается кассовый чек и выписывается приходный кассовый ордер

Данная позиция поддержана в письме N 17-15/38757 от 20 апреля 2011 г.. Налоговики основывают свои выводы на том, что Федеральный закон от 22.05.2003 N 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием электронных средств платежа» требует обязательной выдачи кассового чека, а Указание № 3210-У — оформления приходного кассового ордера. Отметим, что в данных Письмах налоговая служба ссылается на Порядок ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров Банка России от 22 сентября 1993 г. N 40, который на сегодняшний день недействителен; вместе с тем данная норма в Указании N 3210-У оставлена без изменений, только сформулирована иначе. Следовательно, обе эти обязанности должны быть выполнены.

Что касается оформления получения денежных средств от физических лиц, то, согласно ч.1 ст.1.2 указанного выше ФЗ №54, контрольно-кассовая техника применяется на территории РФ в обязательном порядке всеми организациями и индивидуальными предпринимателями при осуществлении ими расчетов. При этом в ст.2 указано, что организации и индивидуальные предприниматели в силу специфики своей деятельности либо особенностей своего местонахождения могут производить наличные денежные расчеты без применения контрольно-кассовой техники.

Таким образом, если ваша деятельность не подпадает под исключения, и вы не находитесь в отдаленной или труднодоступной местности, применение контрольно-кассовой техники обязательно. Однако до 01 июля 2018 года в случае выполнения работ либо оказания услуг населению, т.е. при осуществлении деятельности, не связанной с реализацией товаров, юридические лица и индивидуальные предприниматели вправе не применять контрольно-кассовую технику при условии выдачи ими соответствующих бланков строгой отчетности (БСО). Такая возможность закреплена в п.8 ст.7 Закона N 290-ФЗ “О внесении изменений в Федеральный закон «О применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» и отдельные законодательные акты Российской Федерации». На указанную норму ссылается ФНС в своем письме от 25.10.2016 №ЕД-4-20/20179.

Продвижение услуг через рекламу

Продвижение услуг через рекламу может осуществляться различными способами. Одним из них является печатная реклама, которая размещается в печатных изданиях — газетах, журналах, брошюрах и т.д. Также популярным способом продвижения услуг является реклама на телевидении и радио.

Один из эффективных способов продвижения услуг через рекламу — участие в выставках и конференциях. На таких мероприятиях компании могут представить свои услуги широкой аудитории, встретиться с потенциальными клиентами и партнерами, а также установить контакты с другими участниками отрасли.

Важно отметить, что расходы на рекламу могут быть учтены в качестве расходов почтовой компании при расчете налоговой базы. Согласно налоговому законодательству, такие расходы считаются необходимыми и обусловленными ведением бизнеса

Однако, для их учета необходимо иметь соответствующую документацию — договоры, акты выполненных работ, счета и т.д.

Таким образом, продвижение услуг через рекламу играет важную роль в деятельности почтовых компаний, позволяя привлекать клиентов, укреплять имидж и обеспечивать развитие бизнеса. Корректный учет расходов на рекламу позволяет снизить налоговую нагрузку и оптимизировать финансовые показатели компании.

Примеры авансовых отчётов из жизни

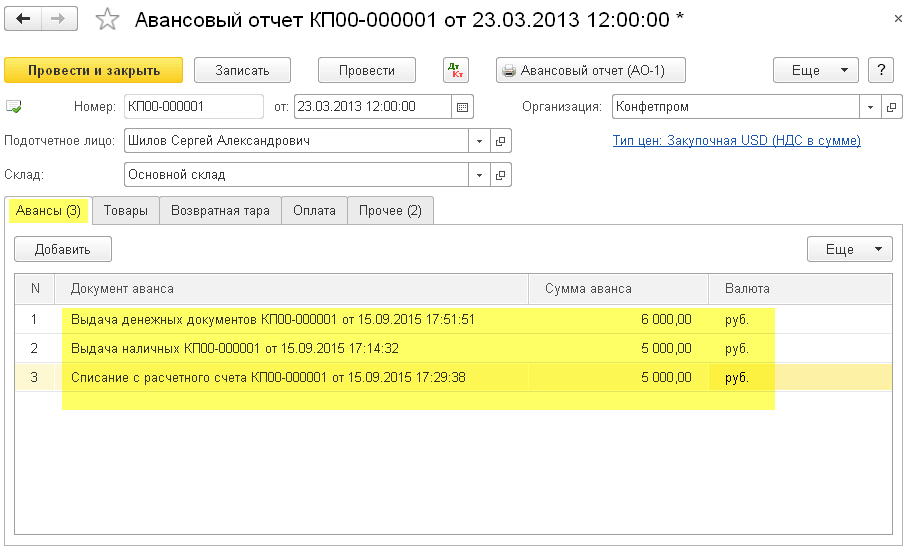

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

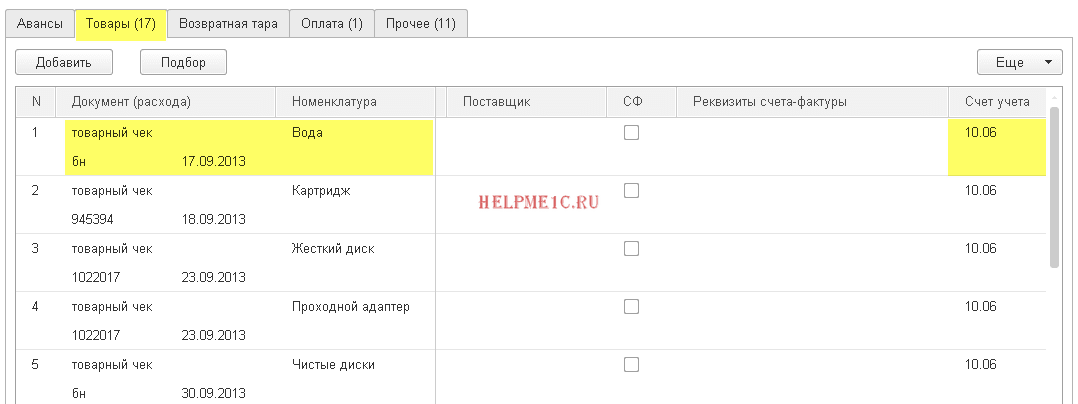

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

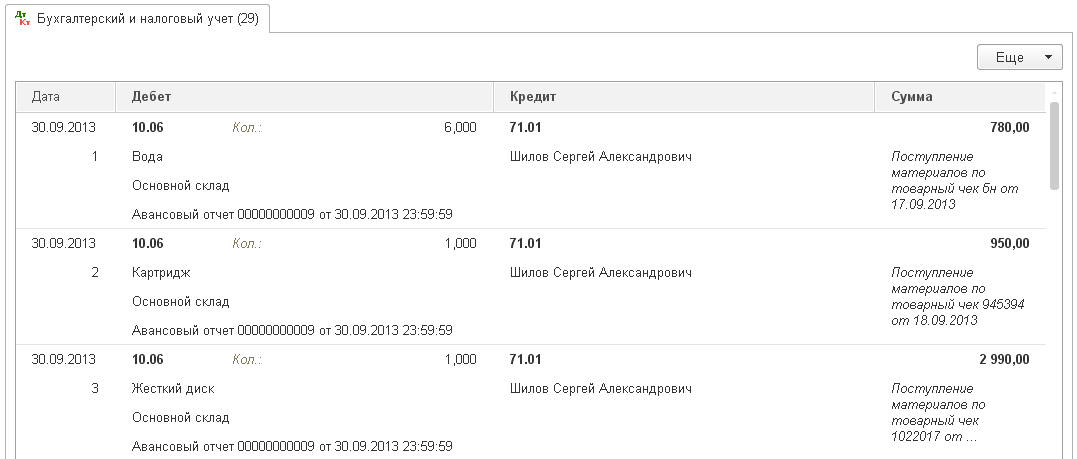

Вот проводки этой закладки:

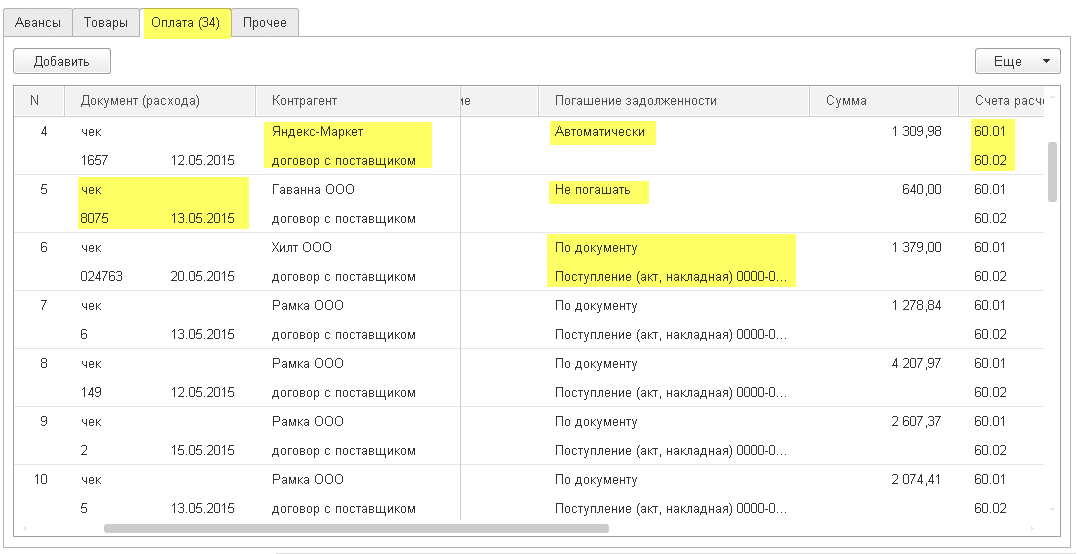

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

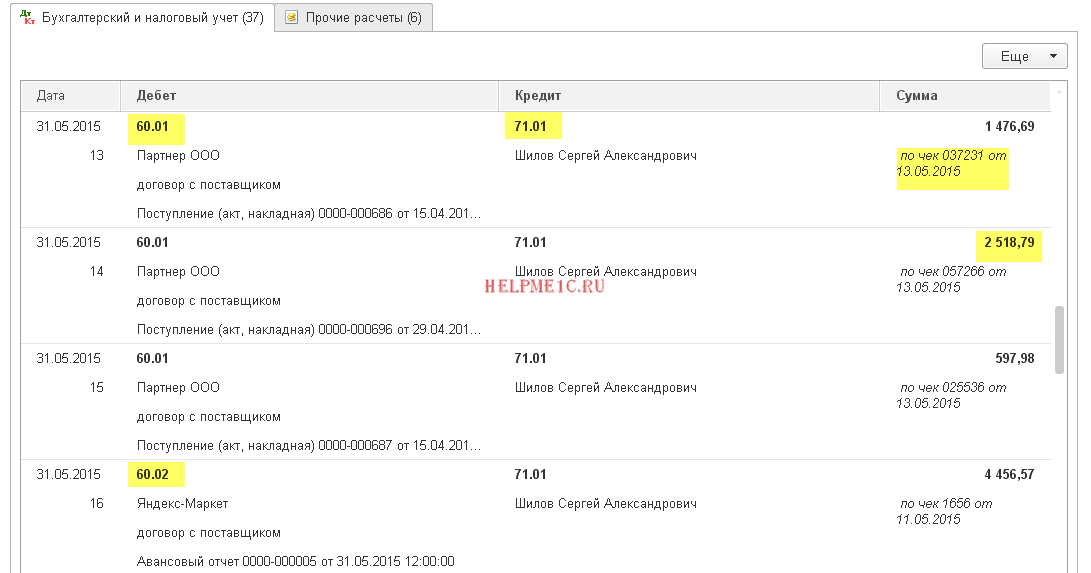

Вот проводки:

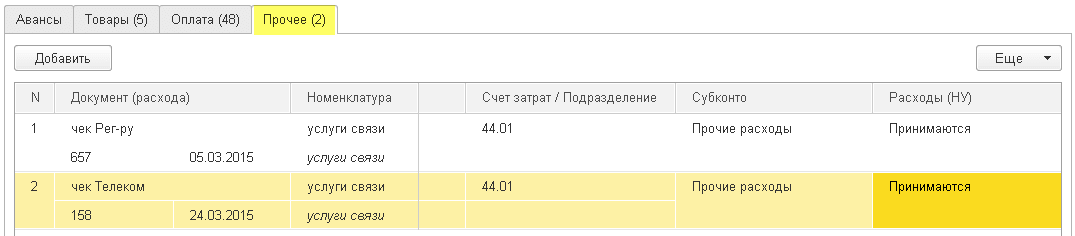

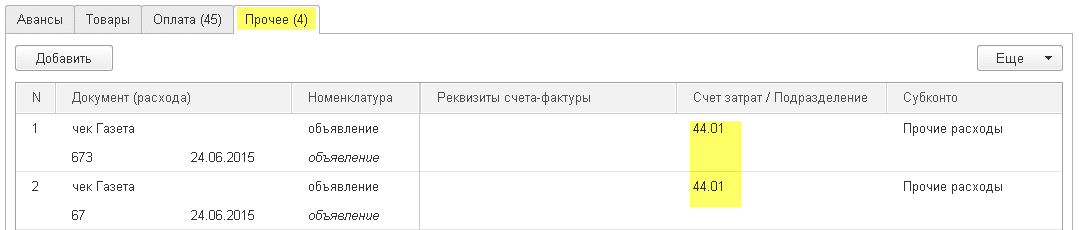

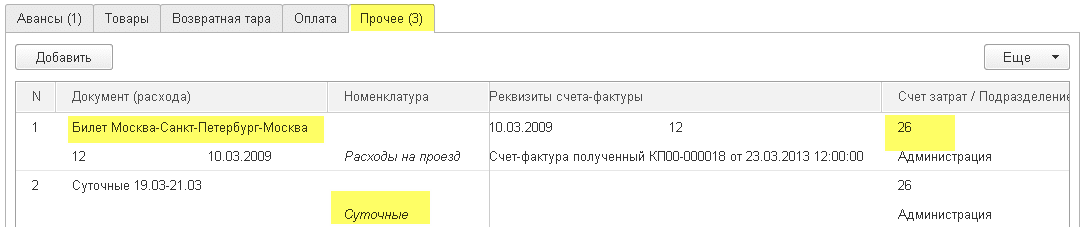

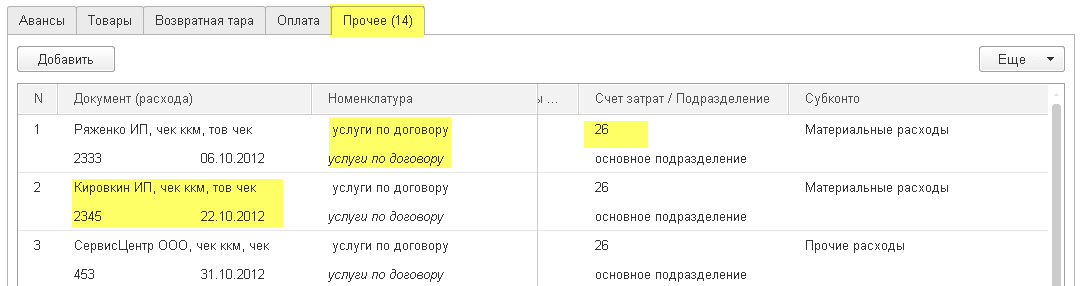

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная.

Организации регулярно выдают своим сотрудникам подотчетные средства. Эти деньги работники тратят на хозяйственные нужды – командировочные, почтовые расходы, покупку канцелярских товаров, основных средств. Документ, в котором отражаются расходы подотчетных лиц, называется авансовый отчет. Как сделать авансовый отчет в 1С 8.3 Бухгалтерия по шагам? Как оформить суточные в авансовом отчете в 1С 8.3? На эти вопросы мы ответим в статье.

Читайте в статье:

Авансовый отчет составляют на каждого сотрудника, которому выданы деньги под отчет. Он состоит из двух разделов.

В первом можно увидеть:

- сумму задолженности на момент оформления отчета либо организации перед сотрудником (перерасход), либо сотрудника перед компанией;

- сколько денег выдано по авансовому отчету;

- общую сумму расхода по авансовом отчету;

- остаток задолженности по подотчетнику.

Во втором разделе можно детально посмотреть, на что были потрачены деньги подотчетником. Сделать авансовый отчет в 1С 8.3 можно в 4 шага.

Учет марок и маркированных конвертов

В целях бухгалтерского учета почтовые марки и маркированные конверты относятся к денежным документам и учитываются на счете 0 201 35 000 (п. 169 Инструкции № 157н).

Расходы на приобретение почтовых марок, маркированных конвертов, маркированных почтовых бланков отражаются:

-

по коду вида расходов 244 «Прочая закупка товаров, работ и услуг» (п. 48.2.4.4 Порядка № 85н);

-

по подстатье 221 «Услуги связи» КОСГУ (п. 10.2.1 Порядка № 209н).

Отметим, что на подстатью 221 КОСГУ также относятся расходы на пересылку почтовых отправлений, включая расходы на упаковку почтового отправления (например, оплата пересылки заказного письма с уведомлением, писем с объявленной ценностью, доплата за дополнительный вес пересылаемого письма).

Напомним, что маркированные конверты и почтовые марки хранятся в кассе учреждения. Прием в кассу и выдача из кассы маркированных конвертов оформляются приходными кассовыми ордерами (ф. 0310001) и расходными кассовыми ордерами (ф. 0310002) с указанием «Фондовый». Такие ордера регистрируются в журнале регистрации приходных и расходных кассовых документов отдельно от приходных и расходных кассовых ордеров, оформляющих операции с денежными средствами (п. 170 Инструкции № 157н).

Марки и конверты выдаются подотчетному лицу по мере необходимости для отправки почтовой корреспонденции. Они списываются на основании авансового отчета (ф. 0504049) с приложением документов, подтверждающих их использование (п. 216 Инструкции № 157н). Таким документом может быть, например, реестр отправленной корреспонденции, утвержденный руководителем учреждения.

В бухгалтерском учете операции по приобретению и расходованию маркированных конвертов и почтовых марок отражаются следующим образом:

|

Содержание операции |

Дебет |

Кредит |

|

Перечислены денежные средства на покупку маркированных конвертов и почтовых марок на банковскую карту подотчетного лица |

0 208 21 567 |

0 201 11 610 |

|

Приняты к учету маркированные конверты и почтовые марки, приобретенные подотчетным лицом, на основании авансового отчета с приложением документов, подтверждающих их покупку |

0 201 35 510 |

0 208 21 667 |

|

Выданы из кассы подотчетному лицу маркированные конверты и почтовые марки для отправки почтовой корреспонденции |

0 208 21 567 |

0 201 35 610 |

|

Списаны денежные документы, использованные для отправки почтовой корреспонденции, на основании авансового отчета с приложением документов, подтверждающих их расходование |

0 109 x0 221 |

0 208 21 667 |

Рассмотрим пример по применению вышеприведенных корреспонденций счетов.

В Письме от 11.02.2022 № 02-07-05/9717 Минфин обратил внимание на следующее. Если подотчетным лицом приобретаются почтовые марки на почте при отправке корреспонденции, то такие почтовые марки используются в момент оформления услуги почтовой связи и не подлежат хранению в кассе учреждения (не поступают в кассу учреждения, не хранятся подотчетным лицом).. Таким образом, в связи с отсутствием факта хозяйственной жизни, связанного с поступлением почтовых марок в кассу учреждения, записи в бухгалтерском учете учреждения на счете 0 201 35 000 «Денежные документы» не формируются.

Таким образом, в связи с отсутствием факта хозяйственной жизни, связанного с поступлением почтовых марок в кассу учреждения, записи в бухгалтерском учете учреждения на счете 0 201 35 000 «Денежные документы» не формируются.

Расходы на услуги связи отражаются на основании утвержденного руководителем авансового отчета (ф. 0504049) с приложенными к нему оправдательными документами по дебету счета 0 109 x0 221 и кредиту счета 0 208 21 667.

Таким образом, в стоимость услуг связи, отражаемых на счете 0 109 x0 221 согласно авансовому отчету (ф. 0504049), входят расходы на услуги почтовой связи в сумме приобретенных и использованных почтовых марок.

Рассмотрим пример по отражению данной операции в учете.

Виды расходов на почтовые услуги

1. Почтовые отправления. Расходы на почтовые отправления включают стоимость доставки писем, посылок, бандеролей и других видов почтовых отправлений. Такие расходы могут возникать при отправке корреспонденции клиентам, партнерам, поставщикам и другим адресатам.

2. Заказные письма. Заказные письма – это письма с уведомлением о доставке и требующие подписи получателя. Расходы на заказные письма включают стоимость услуг по оформлению и доставке таких писем

Они могут быть использованы для отправки важной корреспонденции, например, договоров или юридических уведомлений

3. Заказные посылки. Заказные посылки – это посылки с уведомлением о доставке и требующие подписи получателя при получении груза. Расходы на заказные посылки включают стоимость доставки и услуги по обработке, упаковке и отслеживанию посылок. Их можно использовать для отправки товаров клиентам или партнерам.

4. Экспресс-доставка. Экспресс-доставка – это услуги по доставке почтовых отправлений в кратчайшие сроки. Расходы на экспресс-доставку могут быть значительными, но этот вид услуг может быть полезен при отправке срочной корреспонденции или важных документов, например, договоров или срочных запросов.

5. Франкировка. Расходы на франкировку относятся к стоимости покупки и использования почтовых марок для отправки писем. В некоторых случаях, компании могут иметь договор с почтовой службой, позволяющий использовать специальные тарифы или скидки на франкировку.

6. Упаковка. Расходы на упаковку относятся к стоимости материалов и услуг по упаковке почтовых отправлений. Включать могут стоимость коробок, пакетов, ленты, наполнителей и самой упаковки. Эти расходы могут возникать при отправке крупных или хрупких предметов.

Учет расходов на почтовые услуги в налоговом учете должен быть осуществлен в соответствии с требованиями налогового кодекса и другими законодательными актами, регулирующими налогообложение предприятий и организаций.

Оплата банковской картой сотрудника за организацию

Если сотрудник расплатился своей картой, он вправе рассчитывать на компенсацию затрат, если расходы были согласованы руководителем, и у сотрудника на руках все оправдательные документы, подтверждающие расходы. Законодательство не запрещает использование личной банковской карты работником для осуществления платежей от лица компании

Так как, если сотрудник оплачивает товары и услуги за свой счет, не получив для совершения платежа предварительно денежные средства под отчет в кассе, то не важно наличными средствами он это сделал или с помощью банковской карты. В данном случае банковская карта лишь означает, что платеж совершен за безналичный расчет, но все также от работника и в интересах компании. Авансовый отчет не оформляется, так как работник не получал деньги авансом. Если не получавший денежные средства под отчет сотрудник оплатил товар со своей кредитной карты, как отчитаться в финансовом отделе? Сотрудник предоставляет в бухгалтерию заявление о возмещении потраченных средств и для оформления расходов прикладывает все документы, подтверждающие эти самые траты

В заявлении работник вправе указать, каким способом он желает получить возмещение понесенных расходов: на банковскую карту, принадлежащую работнику, или наличными — в кассе. Если это вариант с зачислением денежных средств на личную или зарплатную банковскую карту сотрудника, то работник указывает реквизиты своей банковской карты в заявлении.

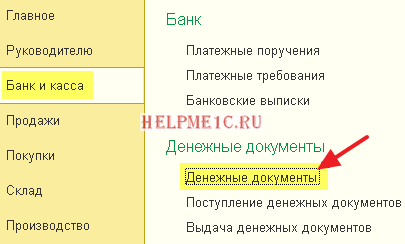

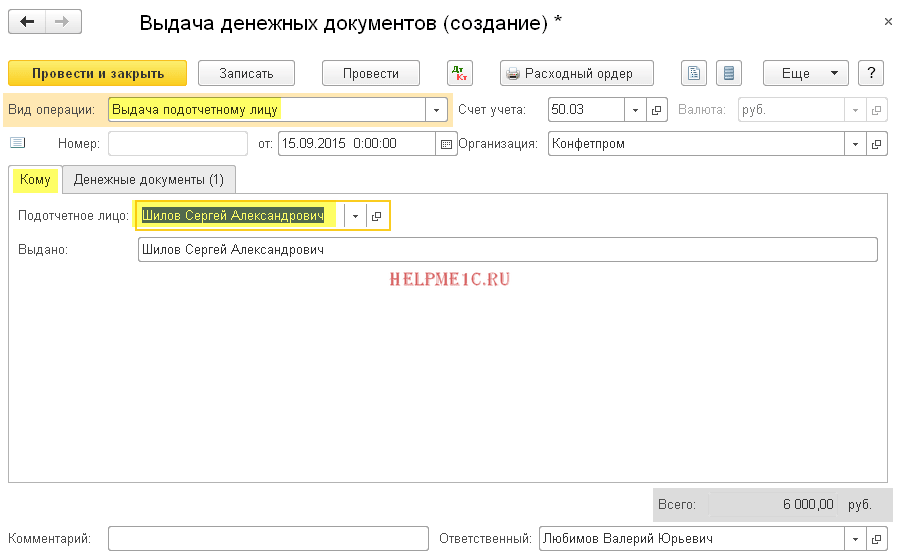

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ «Выдача денежных документов»:

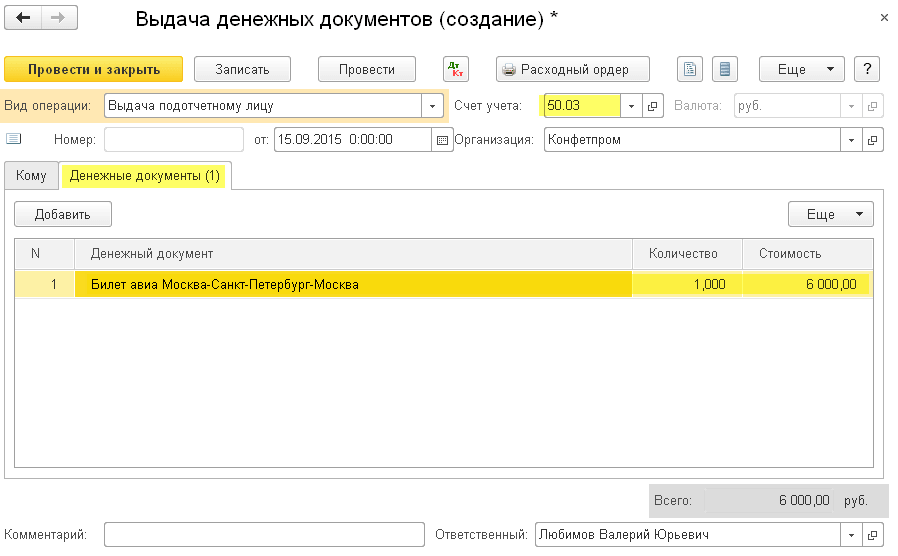

А на закладке «Денежные документы» указывает этот самый билет:

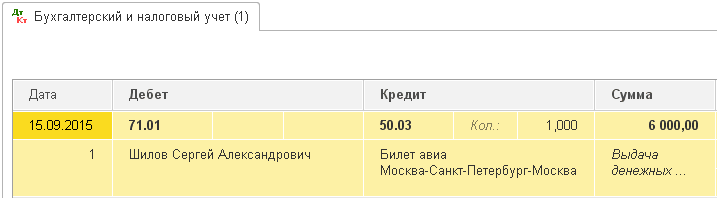

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации — лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку — то этот срок автоматически продлевается до его возвращения.

Как учесть в налоговом учете оплату с карты

Деньги, которые бухгалтер перечисляет на карты сотрудникам подотчет или на корпоративную карту, остаются деньгами компании. При получении оправдательной документации, подтверждающей правомерность учета таких расходов, бухгалтер учитывает затраты для уменьшения налогооблагаемой базы. НДФЛ в этом случае не начисляется, так как сотрудник не получает экономической выгоды, такие суммы, при зачислении на карту сотруднику, представляются задолженностью работника перед компанией. После предоставления чеков, бланков, квитанций, подтверждающих расходы в пользу компании, расходы распределяются в затратах компании бухгалтером в соответствии со статьей расхода. Если сотрудник не предоставил необходимых подтверждений того, что деньги были потрачены в интересах компании, подотчетная сумма вычитается бухгалтером из заработной платы сотрудника с начислением на нее НДФЛ 13 процентов. Так как такие суммы принимаются в качестве экономической выгоды работника. Например, при принятой в компании практики оплаты работникам мобильной связи за счет компании, сотрудник пополнил связь со своей банковской карты (проводки в бухгалтерском учете отражают расход на нужды компании и возмещение затрат работнику). Такую оплату бухгалтер учитывает, как расходы компании. Если же работник пополнил счет личного телефона, а политикой компании не предусмотрена компенсация мобильной связи, то эти расходы не будут учтены, как затраты компании.

Отражение расходов в бухгалтерии

Первоначально необходимо определить, какие расходы связанные с почтовыми услугами относятся к операционным расходам, а какие к накладным расходам. Операционные расходы отражают затраты, которые связаны с основной деятельностью предприятия, в данном случае – с отправкой и получением почтовых отправлений.

Операционные расходы почтовых услуг могут включать следующие затраты:

| Наименование расходов | Учетный код |

|---|---|

| Оплата почтовых услуг | … |

| Приобретение почтовых марок | … |

| Аренда почтового ящика | … |

Для учета этих расходов предприятие должно иметь специальные счета, на которых будут отражаться операционные расходы почтовых услуг. Обычно для этого создаются отдельные субсчета по классификации операционных расходов.

Накладные расходы почтовых услуг, в свою очередь, отражают затраты, не связанные с основной деятельностью предприятия. К ним можно отнести, например, расходы на доставку корреспонденции между филиалами или почтовыми отделениями.

Для правильного отражения накладных расходов почтовых услуг, предприятие также может создать отдельные счета или субсчета на основании классификации накладных расходов.

Важно отметить, что при отражении расходов в бухгалтерии необходимо соблюдать требования и правила, установленные законодательством и нормативно-правовыми актами о бухгалтерском учете. Это поможет избежать ошибок и проблем при формировании отчетности и контроле со стороны налоговых органов