Определение существенности информации

Отнесение информации к несущественной организация осуществляет самостоятельно, учитывая как величину, так и характер данной информации. Организация имеет право выбрать способ ведения бухгалтерского учета, руководствуясь требованием рациональности.

В данном случае, организация может установить существенность информации об основных средствах, сроком службы более 12 месяцев (но менее стоимостного лимита), включая изменения стоимостного лимита признания активов основными средствами в 2024 году.

Мы полагаем, что приемлемым способом учета большого количества однородных «малоценных» активов, сроком службы более 12 месяцев, может быть отнесение их в состав основных средств.

См. также

Амортизация основных средств

10.01.2024, 10:08 24Что такое амортизационные отчисления простыми словами?

Амортизация основных средств

20.01.2024, 20:55Что такое амортизация пример?

Амортизация основных средств

13.01.2024, 04:44Что такое амортизация для чайников?

Изменение стоимостного лимита основных средств

В учетной политике по бухгалтерскому учету с 01.01.2022 года был установлен стоимостной лимит основных средств в размере 40 тыс. руб. Организация желает изменить данный лимит с 2024 года на 100 тыс. руб.

Согласно ФСБУ 6/2020, предельная величина стоимости основных средств не определена. Организация имеет право установить данный лимит самостоятельно. При этом объекты со сроком полезного использования более года, но стоимостью ниже лимита, могут быть списаны в расходы сразу.

Для правильного оформления данного изменения, необходимо внести соответствующее изменение в учетную политику организации с указанием нового стоимостного лимита основных средств на 2024 год.

Ведение учета основных средств

Важным аспектом при ведении учета основных средств является выбор способа начисления амортизации. Согласно ФСБУ 6/2020, организация может использовать следующие способы амортизации: линейный, способ уменьшаемого остатка и пропорционально количеству продукции.

Однако следует отметить, что в новом стандарте была убрана формула для способа уменьшаемого остатка, поэтому организация должна самостоятельно разработать эту формулу и прописать ее в учете.

Отметим также, что в налоговом учете сроки начисления и прекращения амортизации остались без изменений.

Переоценка основных средств

Согласно новому стандарту ФСБУ 6/2020, переоценка основных средств не является обязательной. Организация может проводить переоценку по своему усмотрению.

В связи с этим, рекомендуется решать вопрос о проведении переоценки основных средств на основе внутренних потребностей и целей организации.

См. также

Амортизация основных средств

20.01.2024, 20:55Что такое амортизация пример?

Амортизация основных средств

10.01.2024, 10:08 24Что такое амортизационные отчисления простыми словами?

Амортизация основных средств

13.01.2024, 04:44Что такое амортизация для чайников?

Заключение

В данной статье мы рассмотрели изменения, предполагаемые в учете основных средств на 2024 год в соответствии с ФСБУ 6/2020. Организация имеет право на внесение изменений в учетную политику, в том числе изменение стоимостного лимита основных средств. При этом организация самостоятельно определяет существенность информации об основных средствах и выбирает способы ведения бухгалтерского учета

Важно правильно оформить изменение стоимостного лимита в учетной политике и выбрать соответствующий способ амортизации. Переоценка основных средств является необязательной, и решение о ее проведении принимается на основе внутренних потребностей организации

Все указанные изменения в учете основных средств следует осуществлять в соответствии с требованиями ФСБУ 6/2020 и с соблюдением законодательства Российской Федерации.

От Какой Суммы Считается Особо Ценное Имущество В 2024 Году

Особо ценное имущество этих организаций определяется по несколько иным критериям. Стоимость для них определяется в зависимости от его уровня. Так, сумма особо ценного имущества автономных организаций, созданных на базе объектов, являющихся региональной собственностью, а также бюджетных учреждений, подведомственных субъекту РФ, составляет 50-500 тыс. руб. Она утверждается высшим исполнительным органом субъекта.

- Если для федеральных организаций балансовая цена собственности превышает установленный предел федеральными органами государства, которые имеют полномочия учредителя, выполняют соответствующие функции. Ценовой интервал относительно федеральных учреждений составляет – 200 т. р. – 500 т. р.

- Прочее имущество, которое значительно облегчает осуществление различных видов деятельности, определенных уставом предприятий, также которое соответствует определенной категории ценной собственности.

- Отчужденная имущественная собственность согласно законодательным актам России, также предметы, коллекции музеев, которые являются федеральной собственностью и входят в учет Российского Музейного фонда, документация Российского Архивного фонда, бумаги российского Библиотечного фонда.

Чтобы списать ОС, учреждение должно организовать специальную комиссию, действующую постоянно для принятия решений по таким вопросам (п. 34 Единого плана счетов, утвержденного приказом Минфина РФ от 01.12.2022 № 157н). Комиссия должна оформить и утвердить акт о списании:

Определение для конкретного учреждения, группы учреждений сверх общего перечня видов особо ценного движимого имущества отдельных видов или даже отдельных объектов, которые могут быть определены как особо ценные, без которых исполнение учреждением своих уставных функций будет невозможно или затруднено.

С учетом обеспечения требований охраны труда в части соблюдения норм использования наглядных пособий и тренажеров для учебных целей указанное в письме имущество подлежит отражению в бухгалтерском учете автономного учреждения в составе активов с учетом изменения его функционального назначения.

Относиться же к данной категории особо ценного имущества на предприятии не может та собственность, которая для осуществления основных видов деятельности не предназначена. Кроме этого, и те имущественные ценности, которые были приобретены за те доходы бюджетного предприятия, которые оно получило в результате своей деятельности.

В соответствии с пунктом 238 Инструкции 157н счет 021006000 «Расчеты с учредителем» предназначен для учета расчетов с органом власти, выполняющим функции и полномочия учредителя в отношении государственного (муниципального) бюджетного учреждения, автономного учреждения.

Новшества в аналитическом учете коснулись балансовых счетов 107.00, 108.00, 210.05, 502.00. Так, на счете 502.01 учет ведите в разрезе учетных номеров бюджетных обязательств, на счете 502.02 — в разрезе учетных номеров денежных обязательств (при их наличии). По счету 502.07 в регистрах аналитического учета отражайте идентификационный номер закупки.

5. Принятие к учету суммы произведенных вложений, сформированных при осуществлении научно-исследовательских, опытно- конструкторских, технологических работ, результаты которых подлежат применению в деятельности учреждения (по которым получены положительные результаты)

6. Передача объектов основных средств по факту их реализации (продажи) на основании решения постоянно действующей комиссии по поступлению и выбытию активов, по безвозмездной передаче объектов основных средств, нематериальных активов, принятого в соответствии с законодательством РФ (в отношении организаций, за исключением государственных и муниципальных организаций, физических лиц, наднациональных организаций и правительств иностранных государств, международных финансовых организаций), в том числе при создании бюджетным учреждением иных организаций, а также выбытие объектов основных средств, нематериальных активов согласно принятому решению об их списании

19 мая 159

ФСБУ 2023: учёт основных средств

Минфин в своём письме от 25 августа 2021 года № 07-01-09/68312 пояснил, что сумма лимита устанавливается не на группу активов, а отдельно на каждый объект. Сам лимит устанавливается в зависимости от существенности информации об активах. Но здесь стоит быть внимательным: при установке слишком большого лимита часть активов может выпасть из-под налога на имущество. Поэтому безопаснее установить такой же лимит, как в налоговом учёте – 100 тысяч рублей. Так вы сможете ещё и синхронизировать 2 вида учёта.

В целом, изменения в учёте ОС можно представить в виде следующей таблицы:

| Было (ПБУ 6/01) | Стало (ФСБУ 6/2020) | |

| Лимит стоимости ОС | 40 тысяч рублей | Компания устанавливает самостоятельно |

| Учёт ОС (небольшая стоимость) | В запасах | В составе текущих расходов |

| Учёт капиталовложения в арендованные ОС | В стоимости ОС | Не установлен |

На сегодня лимит стоимости ОС в бухгалтерском учете — 40 тыс. рублей. Это означает, что актив, имеющий все признаки ОС, но стоимостью меньше лимита, есть возможность сразу списать на издержки после начала использования – исходя из норм ПБУ 6/01 он признается материальными запасами.

В ФСБУ 6/2020 такого ограничения уже нет. Лимит отнесения активов к основным средствам устанавливает сама фирма, исходя из особенностей своей деятельности и используемых ОС. Например, пороговое значение в 150 тыс. руб. или в 100 тыс. руб., закрепленное в учетной политике, будет законным основанием все активы ниже этой стоимости считать МПЗ и списывать их однократно на текущие расходы.

Такое новшество снимает проблему разниц между НУ и БУ. Сейчас лимит отнесения к основным средствам в налоговом учете — 100 тыс. руб., а в бухгалтерском, как сказано, меньше. Образующиеся разницы приходится регулировать дополнительными проводками, что увеличивает вероятность ошибок. Организации, применяющие ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», теперь смогут установить единый лимит по двум видам учета 100 тыс. рублей и снять эту проблему.

Основные средства: понятие и критерии принятия к учету

Основные средства (ОС) – это имущество компании, которое используется в производстве и хозяйственной деятельности компании в течение долгого временного периода (больше 1 года). Причем, оно должно использоваться исключительно для нужд компании (то есть приобретаться не для перепродажи), приносить прибыль и не перерабатываться как сырье или материалы (ОС должны сохранять свою натуральную форму). Иными словами, основные средства – это вся недвижимость, транспорт, оборудование, офисная техника. Также к основным средствам относят дороги, электросети, иные коммуникационные объекты, животных, многолетние растения и многое другое.

ОС можно использовать в производстве, сдавать в аренду, однако право собственности на них не должно передаваться. Объекты ОС подлежат износу в процессе использования, при этом величина износа (сумма амортизации) ежемесячно относится на расходы компании и включается в себестоимость произведенных работ/услуг.

Основные средства 2024: ставки амортизации

Ставки амортизации для основных средств зависят от их класса и категории в соответствии с Государственной Классификацией Основных Фондов (ГКОФ). В Российской Федерации существует шесть основных классификаций для определения ставок амортизации: здания и сооружения, машины и оборудование, транспортные средства, нематериальные активы, природные ресурсы и прочие оборудования.

| Класс основных средств | Категория основных средств | Ставка амортизации |

|---|---|---|

| Здания и сооружения | Промышленные здания | 2% |

| Машины и оборудование | Производственные станки, оборудование и инструменты | 10% |

| Транспортные средства | Автомобили грузовые | 14% |

| Нематериальные активы | Патенты и лицензии | 20% |

| Природные ресурсы | Месторождения полезных ископаемых | 5% |

| Прочие оборудования | Офисная техника | 15% |

Ставки амортизации могут быть изменены организацией в зависимости от ее политики учета, но при этом не должны быть ниже установленных законодательством минимальных значений. В случае, если основные средства имеют смешанный состав, то для каждой части с уникальными ставками амортизации применяются соответствующие правила.

Учет амортизации основных средств позволяет регулярно учитывать износ активов и обеспечивать правильную оценку финансового состояния организации

Важно отметить, что ставки амортизации должны быть применены корректно для предотвращения нарушений законодательства и ошибочной оценки финансовой отчетности

В 2024 году ожидается, что сумма основных средств, превышающая порог, будет значительно выше, чем в предыдущие годы. Это связано с большими инвестиционными проектами, планирующимися в различных секторах экономики.

Стремительное развитие технологий и повышение потребительского спроса будут стимулировать рост основных средств у многих компаний. Основные средства включают в себя здания, машины, оборудование и другие материальные активы, необходимые для производственной деятельности

Важно отметить, что рост основных средств также способствует развитию экономики в целом

Прогнозы на 2024 год показывают, что сумма превышения порога может достичь значительных значений. Это может быть связано с увеличением объемов производства, внедрением новых технологий и расширением бизнеса. Компании, которые готовы инвестировать в основные средства, получат преимущество на рынке и смогут удовлетворить потребности потребителей.

Однако необходимо отметить, что прогнозы могут быть подвержены изменениям в зависимости от макроэкономической ситуации и внешних факторов

Важно следить за динамикой рынка и анализировать данные, чтобы принять эффективные решения

Завершая прогнозы на 2024 год, можно сказать, что ожидается значительный рост суммы основных средств, превышающей порог. Это предоставит новые возможности для развития бизнеса и способствует экономическому прогрессу.

Применение стандарта «Обесценивание активов»

Согласно п. 15 Стандарта «Обесценивание активов» учреждения должны признавать убыток от обесценивания ОС, если его остаточная стоимость на годовую отчетную дату превышает его справедливую стоимость за вычетом затрат на выбытие такого основного средства.

Справедливая стоимость —это цена, по которой может быть совершен переход права собственности на актив между независимыми сторонами сделки. Ее применяют, например, когда безвозмездно получают основное средство.

В соответствии с п. 6 Стандарта № 259н проверку на обесценение необходимо будет провести, воспользовавшись результатами годовой инвентаризации. Поэтому, в случае если учреждение допустит ошибку при оценке срока полезного использования или при выборе метода начисления амортизации, что приведет к завышению остаточной стоимости имущества на любую отчетную дату, необходимо будет сделать исправительные записи, уменьшив стоимость такого основного средства до его справедливой стоимости. Одновременно при принятии решения об определении справедливой стоимости следует оценивать и необходимость корректировки оставшегося срока полезного использования (согласно п. 13 Стандарта № 259н).

Фактически ФСБУ установлены только три способа амортизации: линейный, способ уменьшаемого остатка и амортизация пропорционально количеству продукции. Порядок применения этих методов амортизации отражен в пунктах 36 и 37 ФСБУ 6/2020.

Новый стандарт привнесет в жизнь бухгалтера как долгожданные изменения, например, в отношении стоимостного критерия отнесения к основным средствам, так и неожиданные, которые повлекут необходимость пересмотра учетных процессов, например, положение о проверке основных средств на обесценение.

Изменения, которые принесет нам стандарт, для каждого субъекта будут существенными, так как практически у 80% юридических лиц в составе активов числятся основные средства, а согласно пункту 49 нового ФСБУ 6/2020 последствия изменений учетной политики в связи с началом применения стандарта должны отражаться ретроспективно (как если бы ФСБУ 6/2020 применялся с момента возникновения затрагиваемых им фактов хозяйственной жизни). Таблица 4. Амортизация

| ПБУ 6/01, пункт 18 | ФСБУ 6/2020, пункт 6 |

| Начисление амортизации объектов основных средств производится одним из следующих способов: линейный способ; способ уменьшаемого остатка; способ списания стоимости по сумме чисел лет срока полезного использования; способ списания стоимости пропорционально объему продукции (работ) | Способ начисления амортизации выбирается организацией для каждой группы основных средств из установленных настоящим Стандартом |

Что случилось с товарными знаками?

Стандарт, как установлено пп. «е» п. 8, не распространяется на: средства индивидуализации (например, фирменные наименования, товарные знаки, знаки обслуживания), созданные собственными силами организации.

Основываясь на этой норме, многие бухгалтеры сделали ложный вывод о том, что товарные знаки и прочие вышеуказанные объекты больше не являются НМА и принялись при переходе на Стандарт «изгонять» их со счета 04 «Нематериальные активы».

Правило, и правда, звучит странновато… Почему именно средства индивидуализации, созданные силами самой организации, оказались недостойны считаться НМА? ФСБУ 14/2022 никаких пояснений не дает, но поскольку наши новые Стандарты во многом основаны на МСФО, поищем ответ на наш вопрос там.

Вот что гласят п. 63, 64 МСФО (IAS) 38 «Нематериальные активы»: «Торговые марки и аналогичные по существу статьи, созданные самой организацией, не подлежат признанию в качестве нематериальных активов. Затраты на торговые марки и аналогичные по существу статьи, созданные самой организацией, невозможно отличить от затрат на развитие бизнеса в целом. Следовательно, такие статьи не подлежат признанию в качестве нематериальных активов».

Идея состоит в том, что при самостоятельной разработке средства индивидуализации невозможно зафиксировать процесс создания и, как следствие, скалькулировать первоначальную стоимость НМА, оценить актив, поэтому расходы не капитализируются, а списываются по мере несения как текущие. Этим объясняется и упор на то, что такой подход актуален только при создании объекта собственными силами организации: при привлечении сторонних исполнителей или приобретении объекта у правообладателя определение первоначальной стоимости сложности не составит.

К слову, точно так же Стандарт относится к информации о покупателях (заказчиках) и иных контрагентах организации, созданной собственными силами компании. Предлагается включить затраты, связанные с созданием таких баз, в расходы периода, в котором они понесены (пп. «з» п. 8 ФСБУ 14/2022).

Представляется, что как в МСФО, так и в ФСБУ эти нормы слишком безапелляционны: ведь может быть и по-другому. Думаем, что НМА может быть признан, если имеется возможность выделить затраты на создание объекта и при наличии у него выраженной способности приносить экономические выгоды в будущем. Если же актив такого рода уже был признан до перехода к применению ФСБУ 14/2022, у организации нет никаких оснований выводить его из состава этой группы внеоборотных активов – как-то же он был идентифицирован и оценен в свое время.

Ещё одно значительное изменение касается амортизации. Раньше, согласно п. 21 ПБУ 6/01, она начислялась с 1-го числа месяца, следующего за месяцем принятия объекта на учёт, и завершалась с 1-го числа месяца, следующего за месяцем погашения стоимости объекта или снятия его с учёта (п. 22 ПБУ 6/01). Теперь же начало и завершение амортизации совпадает с датой признания объекта в учёте и датой его списания. Проводить амортизацию при этом можно и по старым правилам (п. 33 ФСБУ 6/2020) – однако этот факт необходимо обязательно зафиксировать в учётной политике.

Что касается способов амортизации, то в новом стандарте их прописано три:

- линейный способ;

- способ уменьшаемого остатка;

- пропорционально количеству продукции.

Определение понятия «лимит основных средств»

Лимит основных средств устанавливается в соответствии с требованиями бухгалтерского и налогового учета. Он может быть различным в зависимости от юридического статуса предприятия, его отрасли, размера и других факторов. Лимит основных средств может быть выражен в денежной сумме или в процентном отношении к совокупному активу предприятия.

В бухгалтерском учете лимит основных средств используется для контроля за расходованием средств на приобретение и обслуживание основных средств. Предприятие не имеет права превышать установленный лимит без получения дополнительного согласования или изменения в учетной политике. В налоговом учете лимит основных средств может влиять на налогооблагаемую базу и применяемые налоговые льготы.

Методы расчета амортизации основных средств в налоговом учете

Для целей НУ предлагается два метода расчета амортизации — линейный и нелинейный. При этом существуют некоторые ограничения на применение нелинейного метода, он подходит не для всех объектов.

Линейный метод начисления амортизации для налогового учета

Линейный способ амортизации в НУ характеризуется основными условиями:

- Амортизация должна начисляться ежемесячно отдельно по каждому OC (п. 2 ст. 259 НК PФ);

- HК PФ установлен ряд OC, по которым допускается начислять амортизацию в HУ только линейным методом. Это здания, сооружения, передаточные устройства, которые вошли в 8-10 группы Классификации, а также OC, которые используют только в процессе добычи углеводородов на новых морских месторождениях (п. 1, п. 3 ст. 259 HК PФ);

- Для расчета суммы к начислению применяется специальная формула (п. 2 ст. 259.1 HК PФ):

Где:

- Первоначальная стоимость OC — значение, по которому объект принят к учету;

- Восстановительная стоимость OC — величина, в которой объект учитывается после того, как переоценили для учетных целей. При этом не имеет значения, увеличилась или уменьшилась первоначальная стоимость. Новая стоимость (после переоценки) при расчете амортизации встает на место первоначальной.

Нелинейный метод начисления амортизации для налогового учета

Базовые моменты, которые нужно учесть при применении этого метода:

Нелинейный способ амортизации применяется ко всей амортизационной группе (подгруппе) в целом, а не к отдельным единицам, входящим в нее.

- Метод не применяется к OC, для которых он запрещен НК РФ (объектов, входящих в группы 8-10 Классификатора и используемых для добычи углеводородного сырья на новом морском месторождении).

- Для нелинейного способа амортизации норма заранее установлена для каждой группы:

- Сумма месячной амортизации вычисляется по формуле, приведенной в п. 4 ст. 259.2 HК PФ:

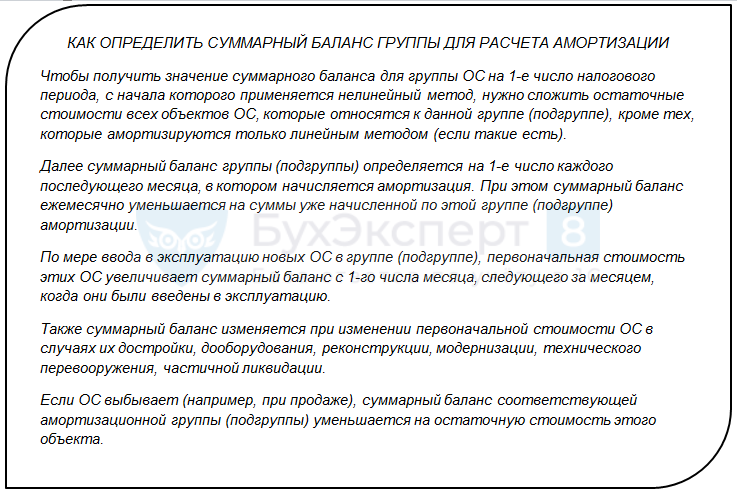

Как определять суммарный баланс при нелинейном методе амортизации — смотрите в памятке:

Особенности перехода на линейный или нелинейный метод амортизации

Кроме случаев, в которых применяется только линейный способ амортизации, у владельца ОС есть право выбора одного из двух вариантов, предлагаемых HК PФ.

После того как выбор сделан, принятую методику закрепите в учетной политике для HУ. После этого выбранный вариант надо применять ко всем амортизируемым объектам (кроме исключений, по которым допускается только линейный метод).

Метод начисления амортизации по HК PФ разрешено менять с линейного на нелинейный и наоборот. Но есть ограничения:

- новую методику можно начинать применять исключительно с начала нового налогового периода;

- изменение метода недопустимо выполнять чаще, чем раз в 5 лет (п. 1 ст. 259 HК PФ).

В процессе перехода может понадобиться выполнить следующие шаги:

- На первое число налогового периода, в котором меняется способ начисления амортизации, исчислить остаточную стоимость подлежащих амортизации объектов.

Остаточную стоимость остальных ОС вычисляют:- как разницу между первоначальной (восстановительной) стоимостью объектов и суммой накопленной амортизации — если до перехода применяли линейный метод;

- по специальной формуле — если применяли нелинейный метод.

- Если переход проводится с линейного метода на нелинейный, то на первое число налогового периода, с начала которого вводится метод, то распределяют OC по амортизационным группам (подгруппам) исходя из того СПИ, который назначили при вводе их в эксплуатацию (п. 3 ст. 322 HК PФ). Затем определяют суммарный баланс групп (подгрупп) исходя из остаточной стоимости включаемых в них объектов. Далее начисляют амортизацию нелинейным способом.

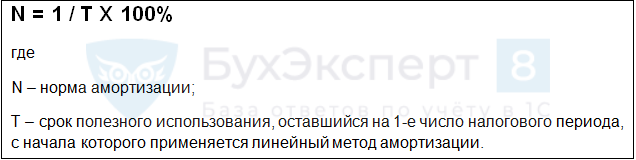

- Если переход выполняется с нелинейного метода на линейный с первого числа налогового периода, с начала которого применяется линейный метод, то рассчитывают ежемесячную амортизацию по каждому OC как произведение его остаточной стоимости на эту дату и нормы амортизации, определенной по формуле (п. 4 ст. 322 HК PФ):

Учет основных средств в 1С 8.3

Данная статья будет посвящена рассмотрению вопросов, связанных с учетом основных средств в конфигурации 1С Бухгалтерия 3. К основным средствам относятся различные средства труда, которые организация использует дольше года. Определение данного понятия изложено в ПБУ 6/01. Сюда можно отнести станки, оборудование, здания, транспортные средства и прочие объекты. Следуя правилам НУ к основным средствам есть возможность отнести только то амортизируемое имущество, стоимость которых более 100 тыс. рублей.

В качестве ОС у нас будет выступать посудомоечная машина. Чтобы открыть карточку ОС необходимо выбрать справочник “Основные средства” в разделе “Справочники”.

Ниже пошагово рассмотрим, как оформляются документы в программе. Первое что необходимо сделать, это оформить поступление нашего ОС и принять его к учету.

Сделать это можно одним документом начиная с версии 3.0.45. Документ “Принятие к учету ОС” вводить не требуется. Перейдем в раздел “ОС и НМА” и выберем пункт “Поступление основных средств”. Заполняем реквизиты поступления и устанавливаем способ отражения расходов по амортизации. И далее добавляем посудомоечную машину в таб. часть.

Проводим наше поступление и регистрируем счет-фактуру. На основании оформленного поступления можно зарегистрировать оплату контрагенту по кнопке “Создать на основании” выбрав для этого нужный документ. Также после проведения поступления посудомойке будет присвоен инвентарный номер.

При необходимости мы можем переместить принятое учету ОС. Для этого в том же разделе программы необходимо выбрать пункт “Перемещение ОС”. Перемещение в данном случае будет осуществляться между подразделениями. В шапке указать отправителя и получателя, а также ответственных с двух сторон. При перемещении можно не начислять амортизацию.

Далее рассмотрим, как оформляется инвентаризация ОС. Для этого предназначен документ “Инвентаризация ОС”. Документ предназначен для подтверждения наличия или отсутствия ОС в конкретном подразделении организации. Помимо ручного заполнения документа есть и автоматическое по кнопке “Заполнить”. При помощи галочек в таб. части можно определять фактическое наличие ОС и наличие по данным учета.

После проведения документа на его основании есть возможность создать списание ОС и принятие к учету ОС. У нас необходимо принять производственную линию к учету. Ранее она у нас была куплена и данный факт отражен в системе при помощи документа поступления с видом “Оборудование”.

Далее рассмотрим, как оформить списание. Для этого существует документ “Списание ОС”. К примеру, оборудование сломалось и не подлежит ремонту. Указываем значения в полях шапки документа и устанавливаем причину списания. Счет списания оставляем по умолчанию 91.02.

Последним рассмотрим документ “Передача ОС в аренду”. В документе указываем контрагента, который берет у нашей организации ОС в аренду, и заполняем остальные реквизиты шапки. Счет учета по умолчанию 03.02.

Амортизация наших ОС будет рассчитываться при закрытии месяца, начиная с месяца, следующего за принятием к учету. Настройки касающиеся амортизации должны быть отражены в учетной политике организации.

Если у Вас остались вопросы по учету основных средств в 1С Бухгалтерия, мы с радостью ответим на них в рамках бесплатной консультации.