Льготы для физических лиц

Граждане, зарегистрированные в Москве, также имеют право на получение льготных условий оплаты транспортного налога, при условии принадлежности к следующим группам:

- Героям СССР, РФ, полным кавалерам ордена Славы;

- ветеранам;

- инвалидам I, II групп инвалидности;

- бывшим несовершеннолетним узникам фашистского режима;

- опекунам в многодетных семьях или семьях с ребенком инвалидом (льготой может воспользоваться один родитель);

- граждане, чье здоровье пострадало в результате воздействия радиации при аварии в Чернобыле, на ПО «Маяк», а также во время испытаний ядерного оружия в Семипалатинске.

ФАЙЛЫОткрыть таблицу льгот по транспортному налогу в г. Москве

Кто не платит торговый сбор

Перечень льготников — Закон города Москвы от 17.12.2014 № 62, статья 2 и 3

Торговый сбор можно не платить, если продаете газеты и журналы или товары:

- на рынке;

- в школах, больницах, детских садах;

- в кинотеатрах, театрах, музеях;

- на почте и в госучреждениях;

- в храмах и мечетях.

Полный список услуг, которые не платят торговый сбор — Закон города Москвы от 17.12.2014 № 62, статья 3

Кроме того, торговый сбор не платят те, кто оказывают бытовые услуги и дополнительно продают товары. Это, например, салоны красоты, которые торгуют шампунями или ремонт обуви, где можно заодно купить средства для чистки.

Требования к месту такие: площадь не более 100 м², а торговая площадь с витриной не превышает 10% от общей площади.

Еще освобождены от сбора те, кто работает на патенте и платит сельскохозяйственный налог. Местные власти вправе сами определять льготников, поэтому в регионах позднее могут быть другие условия

Но пока это неважно, так что форгет ит

Уменьшение налога на прибыль на величину торгового сбора

Торговый сбор — это налог, который уплачивается предприятиями, занимающимися определенными видами торговой деятельности. Ставки этого сбора определяются законодательством и могут различаться в разных регионах. Помимо этого, торговый сбор освобожден от уплаты некоторыми категориями предприятий, в том числе некоммерческими организациями и предприятиями, осуществляющими производство.» Уплата данного сбора производится одновременно с уплатой налога на прибыль.

В 2024 году предусмотрено уменьшение налога на прибыль на величину уплаченного торгового сбора. Это означает, что предприятиям, облагаемым торговым сбором, будет дана возможность уменьшить налог на прибыль на сумму уплаченного сбора.

Каковы практические последствия такого уменьшения? Во-первых, это позволит предприятиям снизить свою налоговую нагрузку и иметь больше финансовых возможностей для развития. Во-вторых, это способствует поддержке предприятий, осуществляющих торговлю, и стимулирует развитие этой сферы экономики.

Кто облагается торговым сбором и каковы ставки этого сбора в разных регионах? Торговым сбором облагаются предприятия, осуществляющие определенные виды торговой деятельности, например, продажи товаров в розницу или оказание услуг. Ставки этого сбора могут отличаться в разных регионах и зависят от вида деятельности. Например, для продажи товаров в розницу в Москве ставка торгового сбора составляет 2% от выручки, а в Санкт-Петербурге — 3%.

Введение такого уменьшения налога на прибыль на величину торгового сбора является важным шагом в поддержке предприятий, осуществляющих торговлю. Это позволит им иметь больше финансовых возможностей для развития и способствовать росту экономики в целом.

Кто платит торговый сбор?

- Плательщиком торгового сбора является юридическое лицо или предприниматель, осуществляющий продажи в торговом зале, с автолавки и даже раскладного прилавка. Значит, любой торговец обязан внести в бюджет города соответствующий налог.

- Если говорить о рынке розничной торговли, то сбор уплачивает управляющая рынком компания.

- Обязательно платят торговый сбор организации и ИП на ОСНО и УСН.

- Если системой налогообложения выбрана «вмененка», то нельзя совмещать ее и торговый сбор. Потребуется осуществить переход с ЕНВД на другую систему.

Не платят плательщики на:

- ЕСХН.

- ПСН.

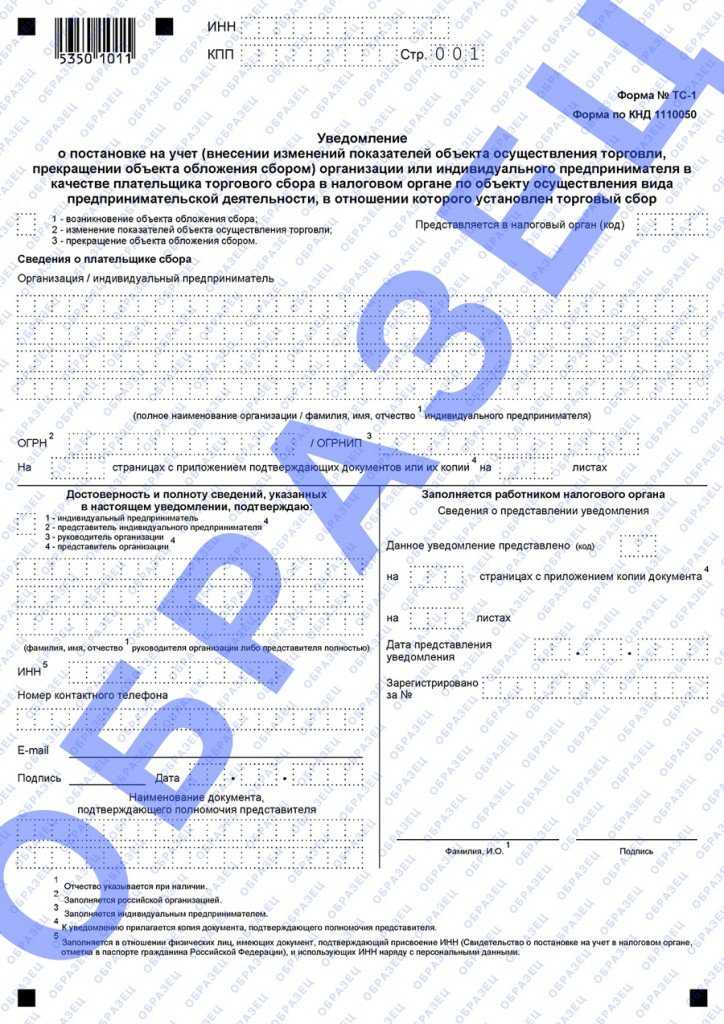

Плательщик торгового сбора обязан оформить и подать в налоговый орган уведомление по форме ТС-1. Для этого отведен срок, исчисляемый от даты начала торговли, он составляет 5 дней.

Уведомление передается в налоговую инспекцию по месту нахождения торгового объекта либо по месту регистрации юридического лица, осуществляющего нестационарные продажи. Заполняется уведомление по всем объектам с указанием сведений по каждому на отдельном листе. Подается документ в ту ИФНС, к которой относится первый из указанных в уведомлении объектов, следующим способом:

- лично или через представителя по доверенности – в двух экземплярах;

- направить по почте в конверте с уведомлением и описью вложений;

- заполнить форму на официальном сайте налогового органа.

Все изменения вносятся также в пятидневный срок.

Снятие с учета необходимо при отказе юридического лица или предпринимателя от какого-либо из торговых объектов или прекращении деятельности. Для этого в ИНФС подается уведомление по форме ТС-2, указав дату прекращения торговли. Уведомить необходимо в срок до пяти дней.

ТС и налоговая нагрузка

На какой налог может повлиять уплата сбора за право торговли? ИП и ООО имеют право на снижение суммы налога с дохода (при УСН), налога на прибыль и НДФЛ.

Уменьшаем сумму НДФЛ

Уплата НДФЛ тесно связана с местом регистрации предпринимателя, уплачивающего налоги по ОСНО. Если ИП зарегистрирован на территории Москвы и ведёт бизнес в столице, он получает право снизить начисленный ему НДФЛ на всю сумму уплаченного торгового сбора.

Когда предприниматель, ведущий торговлю в Москве, зарегистрирован в другом городе, снизить НДФЛ не получится. Это связано с тем, что налог на доходы физических лиц относится к местным и поступает в бюджет муниципального образования по месту жительства ИП.

Торговый сбор для ИП и ООО на

Упрощённая система налогообложения позволяет бизнесу получать определённые льготы. Что такое торговый сбор при УСН “Доходы”? Это шанс уменьшить единый налог на сумму сбора, уплаченного в отчётном налоговом периоде. Но подобное возможно лишь тогда, когда единый налог и торговый сбор поступает в бюджет одного и того же города ().

Торговый сбор ИП на УСН “Доходы минус расходы” включается в сумму расходов предпринимателя. В результате он уменьшает налогооблагаемую базу и снижает размер налога.

Отдельно стоит сказать об обособленных подразделениях крупных организаций. Они не платят налоги самостоятельно, поручая это головному офису. В этом случае снижение УСН на величину сбора возможно лишь в случае, когда головная организация зарегистрирована в столице.

Снижение суммы налога на прибыль

Условия снижения налогооблагаемой базы для организаций на ОСНО полностью идентичны аналогичным правилам для плательщиков УСН. Компании получают право уменьшить размер внесённых авансовых платежей налога на прибыль на сумму перечисленного в бюджет торгового сбора — но только в части поступающей в бюджет Москвы, а это 17% из установленных 20%. Оставшиеся 3% налога нужно перечислить в федеральный бюджет полностью.

Место регистрации бизнеса и место расположения торговой точки должны находиться в Москве. Для обособленных подразделений необходимо, чтобы в столице был зарегистрирована головная организация.

Ставки транспортного налога в г. Москве

На

201620172018201920202021202220232024год

| Наименование объекта налогообложения | Ставка (руб.) на 2022 год |

|---|---|

| Автомобили легковые | |

| до 100 л.с. (до 73,55 кВт) включительно | 12 |

| свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | 25 |

| свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | 35 |

| свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | 45 |

| свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | 50 |

| свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | 65 |

| свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | 75 |

| свыше 250 л.с. (свыше 183,9 кВт) | 150 |

| Мотоциклы и мотороллеры | |

| до 20 л.с. (до 14,7 кВт) включительно | 7 |

| свыше 20 л.с. до 35 л.с. (свыше 14,7 кВт до 25,74 кВт) включительно | 15 |

| свыше 35 л.с. (свыше 25,74 кВт) | 50 |

| Автобусы | |

| до 110 л.с. (до 80,9 кВт) включительно | 15 |

| свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | 26 |

| свыше 200 л.с. (свыше 147,1 кВт) | 55 |

| Грузовые автомобили | |

| до 100 л.с. (до 73,55 кВт) включительно | 15 |

| свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | 26 |

| свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | 38 |

| свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | 55 |

| свыше 250 л.с. (свыше 183,9 кВт) | 70 |

| Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу | 25 |

| Снегоходы, мотосани | |

| до 50 л.с. (до 36,77 кВт) включительно | 25 |

| свыше 50 л.с. (свыше 36,77 кВт) | 50 |

| Катера, моторные лодки и другие водные транспортные средства | |

| до 100 л.с. (до 73,55 кВт) включительно | 100 |

| свыше 100 л.с. (свыше 73,55 кВт) | 200 |

| Яхты и другие парусно-моторные суда | |

| до 100 л.с. (до 73,55 кВт) включительно | 200 |

| свыше 100 л.с. (свыше 73,55 кВт) | 400 |

| Гидроциклы | |

| до 100 л.с. (до 73,55 кВт) включительно | 250 |

| свыше 100 л.с. (свыше 73,55 кВт) | 500 |

| Несамоходные (буксируемые) суда, для которых определяется валовая вместимость (с каждой регистровой тонны валовой вместимости) | 200 |

| Самолеты, вертолеты и иные воздушные суда, имеющие двигатели (с каждой лошадиной силы) | 250 |

| Самолеты, имеющие реактивные двигатели (с каждого килограмма силы тяги) | 200 |

| Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) | 2000 |

ФАЙЛЫ

Примечание к таблице: приведены значения в г. Москве на 2016, 2017, 2018, 2019, 2020, 2021, 2022, 2023, 2024 года. Для выбора ставок по конкретному году воспользуйтесь селектором.

Столица России — крупнейший субъект РФ по размеру собираемого транспортного налога. Более 27 миллиардов рублей ежегодно приносят 2,9 миллиона плательщиков, подчиняющиеся требованиям закона города Москвы № 33 от 9.07.2008 г.

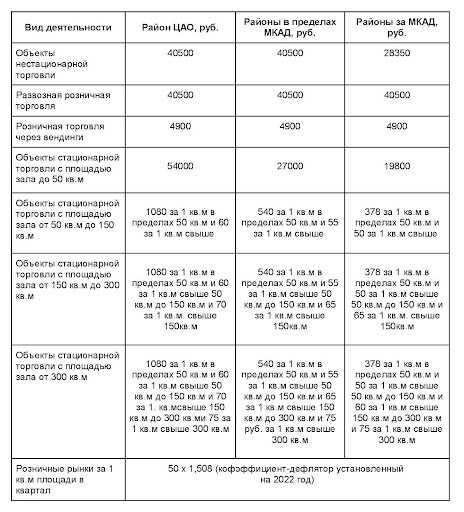

Размеры ТС в Москве

Регулирование платежей по данному налогу в столице производится на основании Закона города Москвы от 17.12.2014 №62. В нём указаны ставки за 1 метр торговой площади в год. При этом размер ставки меняется в зависимости от административного округа, в котором ведётся торговля. Также на размер налогов влияет площадь облагаемого объекта.

Для стационарных объектов торговли без залов ставка равна:

- на территории ЦАО — 81 тыс. руб.;

- в остальных округах (в границах МКАД) — 40,5 тыс. руб.;

- в Новой Москве (за пределами МКАД) — 28,35 тыс. руб.

Для остальных объектов продажи ставки представлены в таблице.

Торговый сбор

Торговый сбор

При перечислении суммы сбора в платёжном поручении нужно указывать корректный код бюджетной классификации (КБК):

| Основание платежа | КБК |

|---|---|

| текущее перечисление, перерасчёт, уплата недоимки, задолженности | 182 1 05 05010 02 1000 110 |

| перевод пеней за просрочку уплаты | 182 1 05 05010 02 2100 110 |

| уплата штрафов | 182 1 05 05010 02 3000 110 |

Деньги отправляются по реквизитам той ИФНС, в которой прошла регистрация плательщика согласно поданному уведомлению.

Пример расчёта ТС

ИП Александров А.А. арендует помещение под продуктовый магазин (объект торгового сбора) площадью 82 кв.метра в Митино (СЗАО г.Москвы) с 20 февраля 2022 года. Ставка сбора составляет 378 руб./кв.метр с площади до 50 кв.м и 50 руб/кв.метр с площади свыше 50 кв.м.

Рассчитаем сумму торгового сбора:

50 кв.м. х 378 руб. + 32 кв.м. х 50 руб. = 18900 + 1600 = 20500 руб. — это сумма за год.

Делим её на 4: 20500 / 4 = 5125 рублей он должен перечислять ежеквартально:

- 5125 рублей до 25.04.2022 — за 1 квартал;

- 5125 рублей до 25.07.2022 — за 2 квартал;

- 5125 рублей до 25.10.2022 — за 3 квартал;

- 5125 рублей до 25.01.2023 — за 4 квартал.

Несмотря на то, что торговлю он начал вести с середины 1 квартала, платить торговый сбор за 1 квартал он должен полностью.

Торговый сбор: определяющие сроки уплаты в 2024 году

Согласно законодательству, торговый сбор должен быть уплачен в установленный срок. В 2024 году сроки уплаты зависят от вида деятельности, который осуществляется предпринимателем. Существует несколько категорий сроков:

1. Для организаций, осуществляющих розничную торговлю, срок уплаты торгового сбора составляет 1 раз в квартал. Таким образом, перед каждым третьим месяцем календарного года предприниматель обязан уплатить соответствующую сумму этого налога.

2. Для предприятий, занимающихся оптовой торговлей, срок уплаты торгового сбора устанавливается также на квартальной основе. Обычно этот срок совпадает с сроком уплаты налога для розничной торговли.

3. Для предпринимателей, осуществляющих деятельность в сфере общественного питания, срок уплаты торгового сбора может быть ежемесячным или установленным по полугодию. В зависимости от объема продаж и других факторов, предприниматель может выбрать наиболее подходящий вариант.

4. Для организаций, занимающихся услугами развлечения и досуга, срок уплаты торгового сбора также может быть ежемесячным или установленным по полугодию. Как и в случае с общественным питанием, предприниматель может выбрать наиболее подходящий срок.

Важно помнить, что уплата торгового сбора должна быть произведена в срок, иначе предприниматель может столкнуться с штрафными санкциями со стороны налоговых органов. Таким образом, в 2024 году сроки уплаты торгового сбора различаются в зависимости от вида деятельности предпринимателя

Важно следить за соблюдением этих сроков, чтобы избежать негативных последствий

Таким образом, в 2024 году сроки уплаты торгового сбора различаются в зависимости от вида деятельности предпринимателя

Важно следить за соблюдением этих сроков, чтобы избежать негативных последствий

Как встать на учет в налоговую

Чтобы платить сбор, нужно встать на учет в налоговую. Чтобы не платить — тоже, иначе как налоговая об этом узнает.

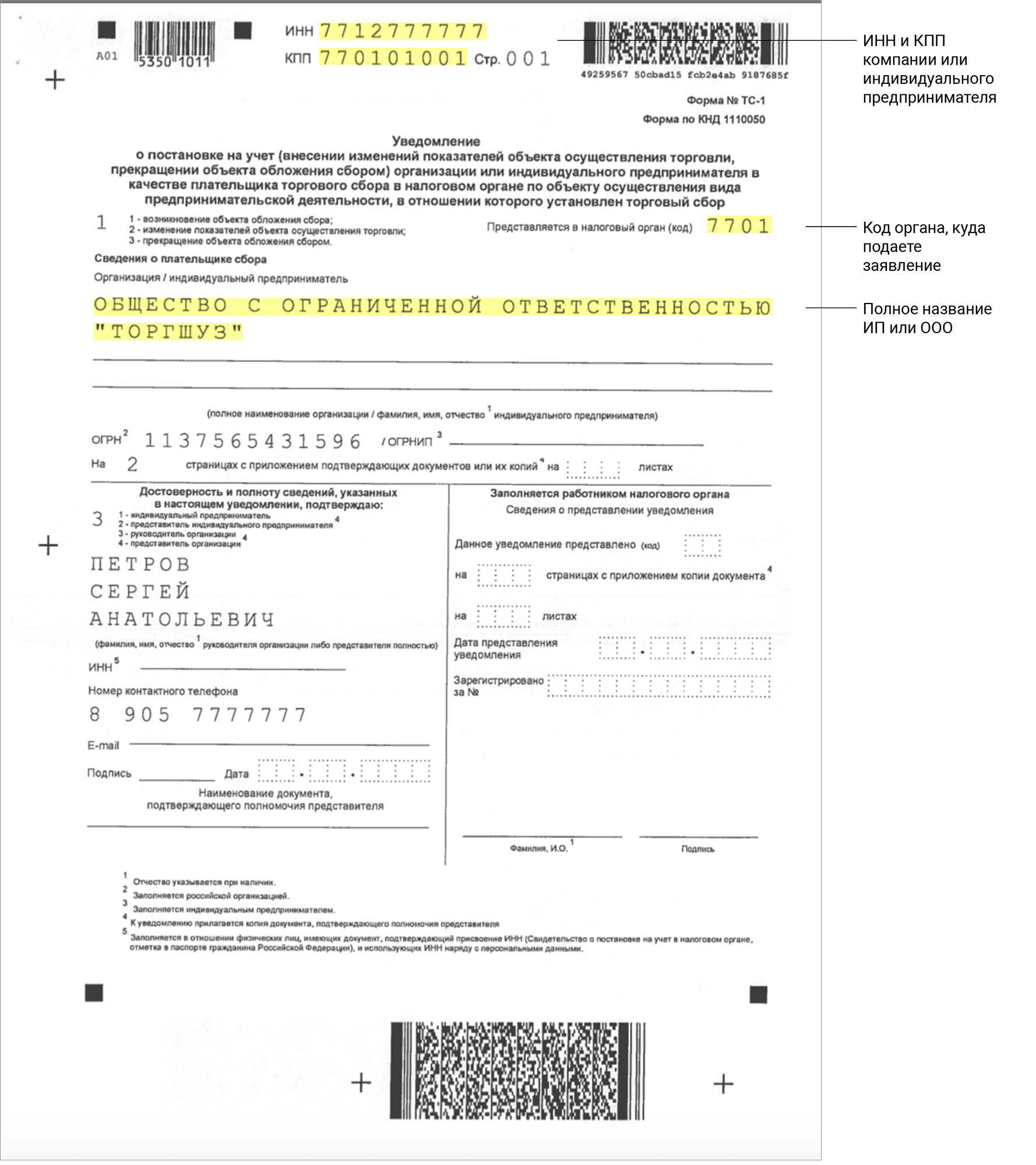

Для этого заполняют заявление по форме ТС-1 и относят в налоговую. Сделать это нужно не позже пяти дней с начала торговли.

Это пример как заполнить заявление с сайта налоговой. На первой странице пишем ИНН, название компании или ИП, регистрационный номер и номер телефона

Это пример как заполнить заявление с сайта налоговой. На первой странице пишем ИНН, название компании или ИП, регистрационный номер и номер телефона

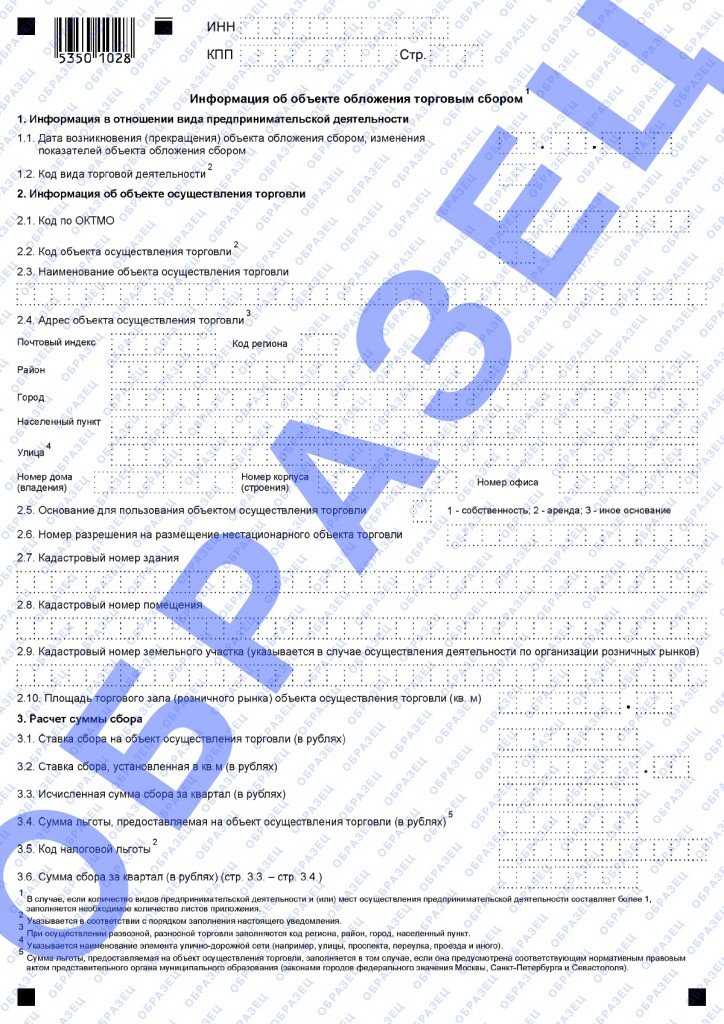

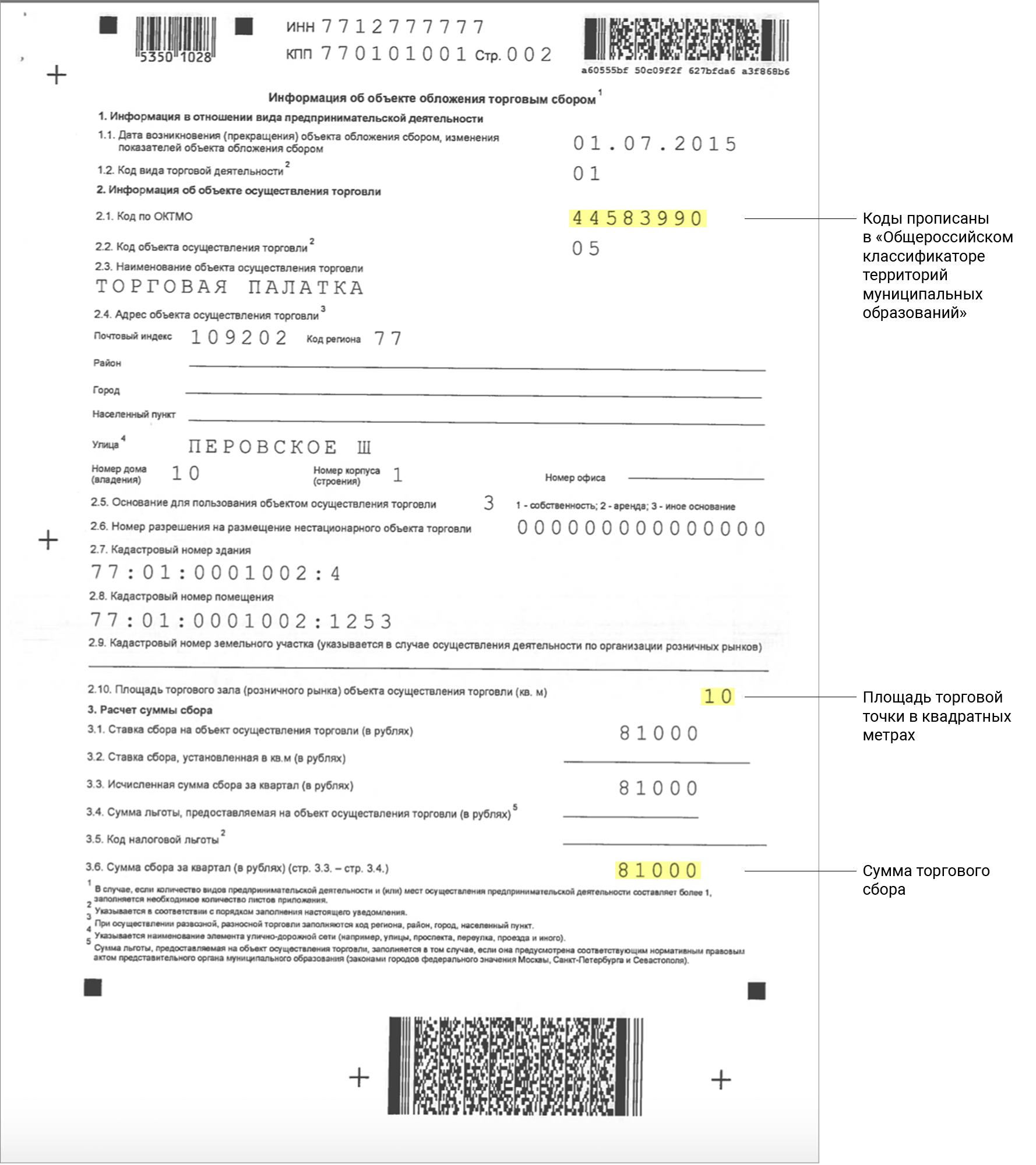

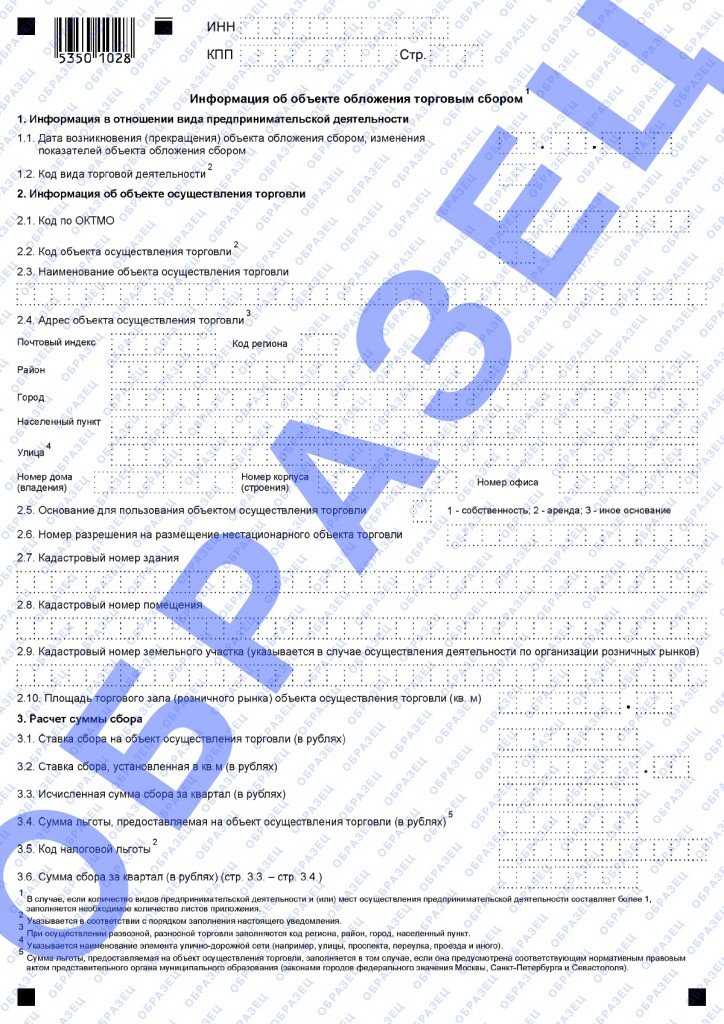

На второй указываем коды вида торговой деятельности и объекта осуществления торговли. Эти коды есть в приложениях 2 и . Здесь же записываем площадь магазина и сумму сбора — как его рассчитать, рассказываем дальше.

На второй указываем коды вида торговой деятельности и объекта осуществления торговли. Эти коды есть в приложениях 2 и . Здесь же записываем площадь магазина и сумму сбора — как его рассчитать, рассказываем дальше.

Налоговая рассматривает уведомление и через пять рабочих дней присылает подтверждение.

Где встать на учет, зависит от торговой точки. Кто продает через стационарные точки — магазины, ларьки, рынки, идут в налоговую инспекцию по адресу регистрации магазина.

Владельцы нестационарных объектов, например, автофургонов, обращаются в налоговую по месту нахождения или месту жительства.

Виды торговли, облагаемые торговым сбором

Торговые объекты, с которых вносится сбор в городской бюджет, делятся на 5 основных категорий:

- стационарные сети без торговых залов (исключение — АЗС);

- стационарные сети, использующие торговые залы;

- нестационарные торговые сети;

- склады;

- розничные рынки.

Их полный список представлен в .

Местные законы могут корректировать представленный перечень. В Москве от уплаты сбора освобождены предприятия, чья деятельность связана с продажами:

- на специализированных, региональных и межрегиональных ярмарках;

- на ярмарках выходного дня;

- в театрах, цирках, кинотеатрах, музеях, планетариях — при условии, что она приносит не менее половины выручки;

- прессы и сопутствующих товаров в нестационарных точках сбыта;

- продукции напрямую со складов;

- с площадок онлайн-магазинов.

Отдельно стоит указать торговлю на розничных рынках. Тут плательщиком выступает владелец рынка, а не предприниматель, арендующий отдельное место.

Все плательщики сбора, даже если они освобождены от его перечисления, должны вставать на учёт в ФНС по месту нахождения своих объектов продажи.

Казённые, бюджетные, автономные и религиозные организации защищены законом от подобных сборов. Также не вносят данный налог точки продажи букинистики и почтовые отделения (только при реализации сопутствующей продукции).

ИП и юрлица, чья основная деятельность это оказание бытовых услуг из следующего списка:

- парикмахерская или салон красоты;

- химчистка, прачечная;

- ремонт:

- одежды и изделий из тканей;

- обуви и кожаных изделий;

- часов и ювелирных украшений;

освобождены от уплаты торгового сбора за продажу сопутствующих товаров, если площадь их выкладки ограничена 10% от площади занимаемого ими зала.

Как рассчитывается размер торгового сбора

Каждый предприниматель рассчитывает размер торгового сбора самостоятельно. Налог уплачивается ежеквартально не позднее 25 числа следующего месяца нового отчетного периода.

Для расчетов предпринимателю нужно пользоваться формулой:

Торговый сбор = ставка сбора * площадь объекта осуществления торговой деятельности.

Право на установление ставки торгового сбора отдано органам местной власти. В эти полномочия входят:

- установление различных ставок торгового сбора для различных районов города и различных видов объектов;

- снижение ставок на свое усмотрение, вплоть до нуля.

Вполне логично предположить, что ставка торгового сбора может зависеть от вида объекта торговли (ставка для павильонов в торговом центре будет выше, чем ставка для уличного ларька), от расположения объекта торговли (например, в центре города ставка будет выше, чем на окраине), или от вида реализуемых товаров (продовольственные товары, непродовольственные товары, товары для детей, для взрослых и так далее).

Наряду с этим на уровне федерального законодательства установлены ограничения по максимальным ставкам торгового сбора. При установлении ставки местные органы власти должны будут учитывать:

- стоимость патента на торговлю. То есть максимальная ставка сбора не может превышать стоимость патента, выданного на три месяца;

- вид торговли. Например, при осуществлении деятельности по организации розничного рынка ставка не может быть превышена 550 рублей на 1 квадратный метр площади торговли;

- площадь объекта, который используется для торговой деятельности. Например, если торговля осуществляется в магазине, площадь которого больше 50 квадратных метров, то ставка рассчитывается на 1 квадратный метр, при этом максимальная стоимость патента, выданного на три месяца, должна делиться не более, чем на 50 единиц.

Пример, как рассчитывать торговый сбор

Если торговля осуществляется в стационарном объекте площадью 75 кв. м в г. Москва, то формула для расчета будет выглядеть следующим образом: торговый сбор = стоимость патента/50 * площадь магазина. На данный момент в Москве стоимость патента на торговлю сроком на 3 месяца равна 30 000 рублей. При расчете получаем, что максимальный торговый сбор за 1 квартал составит 30 000 руб/50 *75 кв. м. = 45 000 рублей.

ВАЖНО: размер торгового сбора напрямую зависит от стоимости патента на торговлю. Если власти повысят цену на патент, то увеличится и сумма торгового сбора.

Как встать на учет в качестве плательщика торгового сбора

Если предприниматель попадает в категорию лиц, обязанных уплачивать торговый сбор, то ему необходимо встать на учет в налоговой инспекции в качестве плательщика торгового сбора. Для этого в налоговый орган необходимо подать уведомление, заполненное в порядке, установленном законом.

Уведомление можно подать лично, посетив налоговую инспекцию, или отправить в электронной форме по доступному каналу связи.

Уведомление подается в течение 5 дней со дня начала использования объекта налогообложения для ведения торговой деятельности и содержит следующие данные:

- вид торговли;

- объект, с помощью которого осуществляется торговая деятельность;

- физические характеристики объекта (площадь, количество торговых точек и так далее).

В случае изменения каких-либо характеристик объекта торговли, предприниматель обязан уведомить об этом налоговую инспекцию в течение 5 дней в установленном законом порядке.

Ответы на популярные вопросы

Вопрос: Какой КБК у торгового сбора?

Ответ: Сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) – 182 1 05 05010 02 1000 110

Пени по соответствующему платежу – 182 1 05 05010 02 2100 110

Проценты по соответствующему платежу – 182 1 05 05010 02 2200 110

Суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации – 182 1 05 05010 02 3000 110

Прочие поступления – 182 1 05 05010 02 4000 110

Уплата процентов, начисленных на суммы излишне взысканных (уплаченных) платежей, а также при нарушении сроков их возврата 182 1 05 05010 02 5000 110

Вопрос: В каких регионах введен торговый сбор?

Ответ: На сегодняшний день торговый сбор введен только на территории Москвы на основании регионального закона № 62 от 17 декабря 2014 года, утвержденного местными властями, который вступил в законную силу с 1 июля 2015 года.

Вопрос: Как отразить торговый сбор в декларации по УСН?

1. При применении объекта налогообложения «доходы», торговый сбор отражается в строках 140-143 Раздела 2.1. Он указывается вместе с суммами страховых взносов, выплаченных работникам пособий по временной нетрудоспособности и платежей по договорам добровольного личного страхования.

2. При применении объекта налогообложения «доходы, уменьшенные на величину расходов» сумма уплаченного торгового сбора учитывается в составе расходов, отражаемых по строкам 220 – 223 Раздела 2.2.

Как считать торговый сбор

Особенность расчёта торгового сбора в том, что для каждого объекта его нужно вычислять отдельно. Для этого применяется следующая формула:

ТС = СтС х ФП

- СтС – ставка сбора согласно специальному закону;

- ФП – фактический показатель характеристик объекта продаж (кв.метры, штуки, единицы).

Размер ставки устанавливается местными властями с учётом введённых федеральным законом ограничений. Ставка указывается на каждый объект (ФП) налогообложения отдельно.

Перечислять торговый сбор нужно до 25 числа месяца, следующего за кварталом обложения:

| Период обложения | Последний день уплаты |

|---|---|

| 1 квартал | 25.04.22 |

| 2 квартал | 25.07.22 |

| 3 квартал | 25.10.22 |

| 4 квартал | 25.01.23 |

Если 25 число приходится на нерабочий день, срок уплаты переносится на следующий за ним рабочий день.

Ставки торгового сбора довольно гибкие, так как власти городов наделены правом корректировать их в зависимости от:

- места нахождения и характеристик объекта (исторический центр или спальный район, торговый центр или передвижной ларёк);

- социальной составляющей бизнеса и наличия программ поддержки — разрешается устанавливать ставку вплоть до 0% согласно .

Кому и как платить торговый сбор

Закон о торговом сборе регулируется на региональном уровне. Это означает, что объекты обложения, процентные ставки, порядок и сроки уплаты, льготы устанавливаются органами местной власти.

Что такое торговый сбор?

Торговый сбор – это дополнительный муниципальный сбор, который уплачивается организациями, занимающимися мелокооптовой, крупнооптовой и розничной куплей-продажей товаров, которая осуществляется с использованием стационарных или нестационарных объектов недвижимости, а также товарных складских помещений. Этот сбор предприниматели платят за право на ведение торговой деятельности. Объектом налогообложения является не доход, а торговая площадь.

Кто должен платить торговый сбор?

- ИП и другие организации, осуществляющие торговую деятельность и применяющие общий режим налогообложения (ОСНО);

- ИП и другие организации, осуществляющие торговую деятельность и применяющие упрощенную систему налогообложения (УСН).

Кто освобождается от уплаты торгового сбора?

- ИП и другие организации, применяющие патентную систему налогообложения;

- ИП и другие организации, применяющие ЕСХН.

ВАЖНО: закон предусматривает, что режим налогообложения ЕНВД нельзя применять к деятельности, в отношении которой установлен обязательный торговый сбор. Если в настоящее время организация осуществляет свою деятельность по системе ЕНВД, но она попадает в категорию лиц, обязанных уплачивать торговый сбор, то придется перейти на другой режим налогообложения.

Виды торговли, осуществление которых подразумевает уплату торгового сбора

В п. 2 ст. 413 НК РФ определены виды торговли, осуществление которых подразумевает уплату обязательного торгового сбора. К ним относятся:

- Торговля в объектах стационарной недвижимости, имеющих торговые залы;

- Торговля в объектах стационарной недвижимости, не имеющих торговые залы;

- Торговля через нестационарные торговые сети;

- Торговля с использованием складских помещений.

ВАЖНО: согласно п. 3 ст

413 НК РФ осуществление деятельности по организации розничных рынков приравнивается к торговой деятельности, поэтому также облагается торговым сбором.

Что является объектом обложения торговым сбором?

Торговым сбором облагаются не доходы и прибыль компании, а объект недвижимости и имущество, которые используются для осуществления торговой деятельности

Причем неважно, находится ли они в собственности предпринимателя, или арендуются

К объектам, которые облагаются торговым сбором, относятся:

- Любое помещение, стационарный или нестационарный объект недвижимости, который используется при осуществлении торговой деятельности;

- Любое недвижимое имущество, используя которое предприниматель организует розничный рынок.

Сроки использования объекта обложения торговым сбором не учитываются. Так как торговый сбор исчисляется ежеквартально, то даже при разовом осуществлении торговой деятельности, например, на рынке выходного дня или сезонной ярмарке, предприниматель обязан уплатить торговый сбор.

Сроки уплаты

Уплата сбора производится ежеквартально не позднее 25-го числа месяца, следующего за периодом обложения, т.е. квартала (пункт 2 статьи 417 НК РФ).

| Код бюджетной классификации | |

|---|---|

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) |

182 1 05 05010 02 1000 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (пени по соответствующему платежу) |

182 1 05 05010 02 2100 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (проценты по соответствующему платежу) |

182 1 05 05010 02 2200 110 |

|

Торговый сбор, уплачиваемый на территориях городов федерального значения (суммы денежных взысканий (штрафов) по соответствующему платежу согласно законодательству Российской Федерации) |

182 1 05 05010 02 3000 1100 |

Пример расчета

Организация имеет на территории юго-западного округа Москвы (группа 3) несколько объектов розничной торговли. Из них киоск, не имеющий торгового зала, и магазин площадью 90 кв.м.

Для киоска (без зала) установлен торговый сбор в размере 40500 рублей в квартал, а для магазина размер ставки рассчитывается в зависимости от площади:

- 50 кв.метров облагаются 600 руб. за единицу площади;

- каждый последующий кв.метр прибавляет по 50 руб.

Таким образом, магазин обойдется хозяину в сумму 600 × 50 + 50 × 40 = 32000 рублей.

Прибавим сбор за киоск, и итоговая сумма за квартал станет: 32000 + 40500 = 72500 рублей.

Как обжаловать ставки торгового сбора

Если вы считаете, что ставки торгового сбора, установленные с 1 июля 2024 года, были неправомерно применены к вашей торговой деятельности, у вас есть возможность обжаловать данное решение. Для того чтобы успешно обжаловать ставки торгового сбора, следуйте следующим рекомендациям.

1. Соберите необходимые документы. Для обжалования ставок торгового сбора вам понадобятся все необходимые документы, подтверждающие вашу торговую деятельность. Это могут быть договоры, кассовые чеки, отчеты о закупках и продажах и т.д. Убедитесь, что у вас есть все документы, которые позволят вам аргументированно обжаловать применение неправомерной ставки.

2. Обратитесь в налоговый орган. Для обжалования ставок торгового сбора необходимо обратиться в налоговый орган, который принял решение об их применении. Подготовьте письменное обращение с указанием фактов и доказательств неправомерности применяемых ставок и приложите все собранные документы.

3. Участвуйте в проверочных мероприятиях. В процессе обжалования ставок торгового сбора налоговый орган может провести проверку ваших документов и торговой деятельности. Участвуйте в проверочных мероприятиях, предоставляйте запрашиваемую информацию и документы, чтобы убедить налоговый орган в неправомерности применения ставок.

4. Обжалуйте решение в суде. Если обращение в налоговый орган не дало результата, вы можете обжаловать решение в суде. Подготовьте исковое заявление, в котором изложите все факты и доказательства неправомерного применения ставок торгового сбора. Убедитесь, что у вас есть все необходимые документы и свидетельства для подтверждения ваших аргументов.

Обжалование ставок торгового сбора может быть сложным процессом, требующим внимательной подготовки и аргументации. Если у вас не хватает знаний и опыта, рекомендуется обратиться за помощью к квалифицированным юристам.

Заключение

Мы определили, что торговый сбор — это вид местного налога, действующий пока только в Москве. Всем арендаторам и собственникам торговых объектов нужно вставать на учёт в ИФНС по месту их расположения, не позднее 5 суток с начала запуска их в работу.

В их интересах перечислять налог на торговый сбор своевременно, в точном соответствии с установленными местным законом ставками. В противном случае их ожидают серьёзные штрафы и пени.

Предлагаем воспользоваться услугами сервиса отчётности от интернет-бухгалтерии «Моё дело». В нём представлены все необходимые в повседневной работе бухгалтера инструменты — шаблоны, формы, бланки. Наша система самостоятельно рассчитает сумму сбора и подготовит платёжное поручение на перечисление.

Теперь Вам не придется каждый раз обращаться за консультациями по поводу порядка расчёта и уплаты торгового сбора. Благодаря интернет-бухгалтерии «Моё дело» Вы всегда будете точно знать, когда и сколько Вам необходимо заплатить.Торговый сбор – это просто, когда в этом помогает интернет-бухгалтерия «Моё дело»! Прямо сейчас пройдите простую регистрацию, чтобы работать с учётом сегодняшних реалий!