Дополнительные документы, которые вправе запросить ФСС

Кроме документов из перечня будьте готовы предоставить дополнительные данные. ФСС вправе запросить:

- трудовой договор с работником, чтобы подтвердить основания для выплаты пособия;

- заверенную копию трудовой книжки внешнего совместителя, чтобы подтвердить стаж для больничных или декретных пособий;

- приказ о приеме на работу для сверки с трудовой книжкой и договором;

- штатное расписание для проверки размера окладов;

- положения об оплате труда и о премировании;

- должностные инструкции работников;

- табель учета рабочего времени для сверки количества отработанных дней и пропущенных по болезни;

- расчетные ведомости по начислению заработной платы;

- карточки индивидуального учета начисленных выплат и страховых взносов для контроля расчетов пособий;

- приказы на материальную помощь;

- приказы о назначении пособий работникам;

- платежные документы на выдачу зарплаты, пособий.

Для удобства приведем список документов для возмещения каждого вида пособия.

Пособие по временной нетрудоспособности

За оплату больничных возместить можно выплаты с четвертого дня болезни. Первые три оплачивает компания. Кроме обязательного набора документов из перечня, приготовьте следующие:

- листок нетрудоспособности;

- справка о сумме заработка у другого страхователя по форме 182н;

- документы, подтверждающие страховой стаж;

- карточки индивидуального учета начисленных выплат и взносов;

- для совместителя справка с места работы у другого страхователя о том, что пособие он не получал.

Пособие по беременности и родам

Чтобы возместить такие выплаты кроме заявления, справки-расчета и расшифровки расходов приготовьте:

- листок нетрудоспособности и его продолжение, если возникли осложнения;

- заявление на декретный отпуск;

- справки с прошлых мест работы и от работодателей по совместительству;

- расчет пособия по беременности.

Пособие при рождении ребенка

Получить возмещение по единовременному пособию при рождении ребенка можно, подготовив такие документы:

- заявление о назначении пособия;

- справка о рождении ребенка из ЗАГСа;

- копия свидетельства о рождении ребенка;

- справка о том, что пособие не назначалось второму родителю;

- свидетельство о расторжении брака, если родители в разводе;

- выписка из решения об установлении над ребенком опеки для опекуна, усыновителя, приемного родителя.

Ежемесячное пособие по уходу за ребенком

Возместить ежемесячное пособие по уходу за ребенком компания может при наличии таких документов:

- заявление о предоставлении отпуска по уходу за ребенком;

- заявление о назначении пособия;

- свидетельство о рождении (усыновлении) ребенка или выписка из решения об установлении опеки;

- свидетельство о рождении (усыновлении, смерти) предыдущего ребенка.

- справка с места работы второго родителя о не использовании отпуска по уходу за ребенком ежемесячного и о неполучении пособия по уходу за ребенком. Для неработающих родителей — из соцзащиты;

- карточки индивидуального учета начисленных выплат и взносов;

- приказ о назначении пособий;

- справка о сумме заработка у другого страхователя по форме 182н;

- для совместителей — справка с места работы у другого страхователя о неполучении ежемесячного пособия по уходу за ребенком.

Пособие на погребение

Родственники работника вправе обратиться к работодателю для получения выплаты на погребение. Его размер в 2019 году — не более 5 701,31 руб. Возместить эти расходы компания сможет, подготовив документы:

- заявление о назначении пособия;

- справка о смерти из ЗАГСа;

- копия свидетельства о смерти.

Как заполнить справка-расчет ФССв 2024 году: образец

Справка-расчет ФССв (Фонд социального страхования взрослых) представляет собой документ, который должны заполнять организации, осуществляющие предпринимательскую деятельность и имеющие работников. Данный документ содержит информацию о начисленных и уплаченных взносах в ФССв за отчетный период.

Если вы хотите правильно заполнить справку-расчет ФССв для 2024 года, вам потребуется следовать определенной последовательности действий. Вот образец заполнения справки-расчета ФССв:

1. Верхняя часть справки-расчета:

В этой части документа указывается наименование организации, ИНН, КПП, а также период отчетности (например, за январь-декабрь 2024 года).

2. Сведения о застрахованных лицах:

В данном разделе необходимо указать информацию о работниках вашей организации: табельный номер, ФИО, дата рождения, номер страхового свидетельства. Также следует указать их заработок за отчетный период.

Пример заполнения:

001 Иванов Иван Иванович 01.01.1990 12345678 120000

002 Петров Петр Петрович 05.05.1985 87654321 100000

3. Сведения о начислениях:

В этом разделе необходимо указать сумму начисленных взносов в ФССв за отчетный период по каждому работнику.

Пример заполнения:

001 3000

002 2500

Таким образом, в данном примере сотрудник Иванову Ивану Ивановичу начислено 3000 рублей, а сотруднику Петрову Петру Петровичу – 2500 рублей.

4. Сведения об уплаченных взносах:

В данном разделе необходимо указать сумму уплаченных взносов в ФССв за отчетный период по каждому работнику.

Пример заполнения:

001 3000

002 2500

Таким образом, в данном примере сотрудник Иванов Иван Иванович заплатил 3000 рублей в ФССв, а сотрудник Петров Петр Петрович – 2500 рублей.

5. Итоговая информация:

В данном разделе необходимо указать сумму начисленных и уплаченных взносов в ФССв за отчетный период по всем работникам вашей организации.

Пример заполнения:

Итого начислено: 5500 рублей

Итого уплачено: 5500 рублей

6. Подпись:

В конце справки-расчета необходимо поставить подпись ответственного лица и указать дату заполнения.

Убедитесь, что заполнили справку-расчет ФССв 2024 года верно и без ошибок. После заполнения документа необходимо его сдать в Фонд социального страхования взрослых в установленные сроки.

Надеемся, что данный образец заполнения справки-расчета ФССв поможет вам правильно и своевременно представить необходимую информацию в ФССв.

Определение новой справки-расчета

Вместо старой формы 4-ФСС для подачи отчетов используется новый бланк – он называется справка-расчет. Справка включается в пакет документов, необходимых для получения возмещений в 2018 году. Если ФСС сомневаются в указанных страхователем цифрах, они могут запросить подтверждение корректности информации в налоговой.

Утвержденной единой формы справки-расчета нет, но вы можете составить документ самостоятельно. Главное, чтобы в нем отражались следующие показатели:

- начисленные взносы;

- задолженность по страховым взносам за определенный этап расчетного периода;

- доначисленная отдельно сумма взносов;

- расходы, которые не были приняты в расчет;

- возмещение от ФСС, полученное ранее;

- средства страхователя, который он потратил на социальные пособия.

С 2017 года задачи администрирования решают налоговые органы, и ФСС отчетностей о перечислении средств в бюджет не получают. Справка-расчет – тот документ, в котором страхователь может отразить данные по взносам.

![]() Образец справки-расчета с требованиями по заполнению основных граф таблицы.

Образец справки-расчета с требованиями по заполнению основных граф таблицы.

Надо ли сдавать нулевки

Зачем сдавать нулевой отчет?

Сдача нулевых отчетов имеет несколько важных причин:

- Соблюдение законодательства. Согласно нормам законодательства, любой предприниматель обязан сдавать отчетность в установленные сроки. Нулевой отчет позволяет подтвердить, что деятельность предприятия не осуществлялась.

- Поддержка бизнеса. Сдача нулевого отчета демонстрирует стабильность и надежность предприятия или организации, что способствует укреплению доверия со стороны партнеров, инвесторов и клиентов.

- Избежание штрафов и санкций. Несвоевременная или неправильная сдача отчетности может привести к наложению штрафов и санкций со стороны налоговых органов. Сдача нулевого отчета позволяет избежать негативных последствий в виде штрафных санкций.

Сроки и порядок сдачи нулевых отчетов

Сдача нулевых отчетов производится в установленные законодательством сроки. Обычно отчетность подается один раз в год, но существуют и другие сроки, в зависимости от вида деятельности и формы организации. Для точной информации рекомендуется обращаться к налоговому законодательству и консультироваться с профессионалами в области бухгалтерии и налогового учета.

Таким образом, сдача нулевых отчетов является необходимой процедурой для всех предпринимателей. Она позволяет соблюдать законодательство, поддерживать стабильность бизнеса и избегать штрафных санкций. Будьте внимательны и своевременно сдавайте нулевые отчеты.

В каком порядке заполняется отчет

Форма и Порядок ее заполнения приведены в Приложениях N N 1 и 2 к Приказу ФСС РФ от 14.03.2022 N 80. По этой форме следует отчитываться за полугодие 2022 г. и последующие периоды (п. 9 Указа Президента РФ от 23.05.1996 N 763).

В состав расчета необходимо включить титульный лист и таблицы 1 и 4. Таблицы 1.1, 2 и 3 включаются в расчет, только если есть необходимые показатели (п. 2 Порядка заполнения).

Титульный лист формы

Титульный лист надо заполнить согласно правилам разд. II Порядка заполнения.

В поле «Код подчиненности» нужно указать присвоенный страхователю пятизначный код, в котором (п. 5.2 Порядка заполнения расчета, п. 19 Приложения N 1 к Приказу Минтруда России от 29.04.2016 N 202н):

- первые четыре цифры означают код территориального органа ФСС РФ, где страхователь зарегистрирован;

- пятая цифра означает причину регистрации в качестве страхователя.

В поле «Номер корректировки» в первичном расчете нужно указать «000», в уточненном — номер корректировки за соответствующий период («001», «002» и т.д.) (п. 5.3 Порядка заполнения).

В поле «Расчетный (отчетный) период (код)» формы 4 — ФСС нужно указать код периода, за который представляется расчет (п. 5.4 Порядка заполнения):

- «03» — за I квартал;

- «06» — за полугодие;

- «09» — за девять месяцев;

- «12» — за год.

В поле «Численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения» укажите численность физлиц, выплаты которым являются объектом обложения страховыми взносами на основании п. 1 ст. 20.1 Закона N 125-ФЗ, на отчетную дату (п. 5.15 Порядка заполнения).

В поле «Среднесписочная численность работников» следует привести значение, которое определяется по правилам п. п. 76 — 79.11 Указаний, утвержденных Приказом Росстата от 24.11.2021 N 832.

В отдельных полях отразите среднесписочную численность работающих инвалидов и среднесписочную численность работников, занятых на работах с вредными и (или) опасными производственными факторами, на отчетную дату.

Таблица 1

В таблице 1 нужно отразить (п. п. 7 — 7.9 Порядка заполнения):

- базу для начисления взносов на страхование от несчастных случаев нарастающим итогом с начала расчетного периода и за каждый из трех последних месяцев отчетного периода;

- размер страхового тарифа с учетом скидки или надбавки;

- суммы исчисленных страховых взносов с начала расчетного периода, а также отдельно за первый, второй и третий месяцы отчетного периода.

Если у организации есть подразделения, выделенные в СКЕ, то строки 5 — 8 таблицы 1 она не заполняет (п. 6 Порядка заполнения).

Таблица 1.1 формы 4 — ФСС

Таблицу 1.1 нужно заполнить, только если у вас есть подразделения, которые являются СКЕ (п. 8 Порядка заполнения).

Здесь указываются сведения как в целом по организации, так и отдельно по каждому такому подразделению.

В графах таблицы приводятся данные о виде деятельности, размере страхового тарифа, базе для исчисления страховых взносов и суммах исчисленных взносов (п. п. 9.1 — 9.21 Порядка заполнения).

Если показателей в таблице 1.1 нет, включать ее в расчет не нужно (п. 2 Порядка заполнения).

Таблица 2

Таблицу 2 нужно заполнить, только если ваши сотрудники работают в других организациях (у других ИП) по договору о предоставлении труда работников (п. 10 Порядка заполнения).

Необходимо заполнить столько строк, скольким организациям (ИП) вы предоставили работников. В каждой строке следует указать сведения о принимающей стороне, численность направленных работников, базу для исчисления страховых взносов и размер страхового тарифа.

Если показателей в таблице 2 нет, включать ее в расчет не нужно (п. 2 Порядка заполнения).

Таблица 3 формы 4 — ФСС

Таблицу 3 заполните, только если в отчетном периоде были несчастные случаи на производстве или выявили профзаболевания. В ней нужно указать численность пострадавших (п. п. 12.1 — 12.4 Порядка заполнения).

Если показателей в таблице 3 нет, включать ее в расчет не нужно (п. 2 Порядка заполнения).

Таблица 4 формы 4 — ФСС

Сведения о спецоценке условий труда и проведенных обязательных медосмотрах работников отражаются в таблице 4.

Здесь нужно указать следующее (п. п. 13.1 — 13.5 Порядка заполнения):

- общее количество рабочих мест, подлежащих спецоценке условий труда, и количество мест, в отношении которых она проведена;

- количество работников, подлежащих обязательным медосмотрам;

- количество работников, которые прошли обязательные медосмотры.

Эти сведения отражаются по состоянию на начало года. Соответственно, в 4 — ФСС за I квартал, полугодие, 9 месяцев и год, относящиеся к одному календарному году, таблица 4 будет одинаковой.

В Таблице 4 все данные указывайте по состоянию на 01.01.2022, спецоценку и медосмотры, проведенные в течение года, не отражайте.

Какие документы нужно подать в ФСС РФ вместе со справкой

В 2018 году для получения возмещения из ФСС РФ расходов на обязательное социальное страхование компания должна подать:

Формы этих документов приведены в письме ФСС РФ от 07.12.2016 № 02-09-11/04-03-27029.

Важно!

Приведенный выше перечень не является исчерпывающим, при проверке ФСС РФ может по своему усмотрению запросить иные документы. Вот так выглядит образец заявления о выделении средств

Вот так выглядит образец заявления о выделении средств.

Расшифровка расходов в ФСС: образец 2018

Как заполнить справку-расчет мы уже показали, а сейчас посмотрите образец расшифровки расходов в ФСС в 2018 году.

Бланк расшифровки — это приложение 2 к письму ФСС от 07.12.16 № 02-09-11/04-03-27029. Она очень похожа на таблицу №2 к старой форме 4-ФСС.

В расшифровке распишите пособия по видам. Например, по нетрудоспособности сотрудника, декретные, детские и т.д.

Когда заполните все строки, проверьте, чтобы сумма в поле «Итого» равнялось сумме в строке 12 справки-расчета.

www.rnk.ru

Бухгалтерская работа связана с цифрами, расчетами, вычислениями. Все эти операции выполняет человек, и никто не застрахован от ошибок. Выявленные ошибки необходимо исправлять. Корректировка неправильных подсчетов должна сопровождаться документом — бухгалтерской справкой. Каждый бухгалтер обязан знать, как ее составить. В справке необходимо указать причины возникновения ошибки и способ ее исправления в бухгалтерском и налоговом учете. Делается это для того, чтобы по прошествии времени не забыть, по какой причине были сделаны исправления.

Как составляется бухгалтерская справка?

Бухгалтерский учет основан на документальном подтверждении всех хозяйственных операций. Кроме того, документы подлежат регистрации в качестве первичных. Налоговый кодекс бухгалтерскую справку причисляет к первичному документу. У такого документа не существует специально разработанной формы, поэтому бухгалтерская справка может быть составлена произвольно. Содержание каждой из них, в зависимости от операции — индивидуально. Однако в каждой справке является обязательной следующая информация:

1. Наименование организации, составляющей документ.

3. Дата составления.

5. Объем операции и единица измерения.

6. Должность лиц, ответственных за операцию, и правильность оформления.

7. Подписи указанных лиц.

Исправление ошибки считается хозяйственной операцией. В связи с этим должно иметься основание для внесения записи об операции в виде исправления ошибки в учетные регистры. Этим основанием и является первичный документ — бухгалтерская справка. Она подлежит хранению со всеми первичными документами, с тем регистром, в котором и были сделаны исправления. Срок хранения документа связаны со сроком хранения регистра учета, в который были внесены корректировки.

Следует знать, что бухгалтерская справка оформляется не только с целью исправления ошибок, но в других случаях: при постановке на учет основных средств и нематериальных активов, амортизационных расчетах. В бухгалтерском учете все корректировки делаются в период обнаружения ошибок. В налоговом же учете ошибки, относящиеся к прошедшим отчетным периодам, исправляются в период их совершения. В некоторых случаях, если период, когда была допущена ошибка, невозможно определить, исправлению подлежат налоговые обязательства отчетного времени, в котором она была обнаружена.

Бухгалтерская справка-расчет

Данный документ нужен в случае необходимости фиксирования сумм, ответственность за которые несет бухгалтер. Операция применяется, например, при раздельном учете облагаемых и необлагаемых налогом на добавленную стоимость (НДС) операций. В этом варианте нужно выполнить расчет облагаемой и необлагаемой выручки, от которой зависят суммы НДС.

Для подтверждения расчета существуют и другие ситуации, когда требуется бухгалтерская справка. Пример их может быть таков: расчет суммы процентов по займам (полученным и выданным) с указанием в справке реквизитов договора займа, суммы, процентной ставки, срока договора.

Помимо этого, справка-расчет может использоваться при расчете суммы пособий по временной нетрудоспособности и прилагаться к больничному листу.

Бухгалтерская справка помогает фиксировать различные случаи, расчеты, служит подтверждением позиции в споре с налоговыми органами. Ее составление не занимает много времени. Следует помнить, что отсутствие бухгалтерской справки считается большим нарушением правил ведения отчетности доходов и расходов. Чтобы избежать негативных последствий во время ежегодной инвентаризации, обязательно следует проверить наличие всех бухгалтерских справок. В противном случае может быть наложен штраф.

fb.ru

Как представить расчет по форме 4

Куда сдавать отчетность

Страхователи подают расчет в территориальный орган ФСС РФ по месту своей регистрации (п. 1 ст. 24 Закона N 125-ФЗ).

Каким способом сдать отчетность

Расчет можно подать самостоятельно либо через уполномоченного представителя (п. 1 ст. 24 Закона N 125-ФЗ).Расчет может быть подан через МФЦ (разд. IV Административного регламента ФСС РФ по предоставлению госуслуги по приему расчета).

В электронном виде отчетность необходимо подавать, если численность физлиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий календарный год превысила 10 человек (п. 1 ст. 22.1, п. 1 ст. 24 Закона N 125-ФЗ). Для вновь созданных организаций (в том числе при реорганизации) показателем является численность физлиц, которым производятся выплаты.

Расчет нужно подписать УКЭП. Подать его можно через сайт ФСС РФ или личный кабинет на портале госуслуг.

За несоблюдение электронной формы представления расчета предусмотрен штраф (п. 2 ст. 26.30 Закона N 125-ФЗ).

В бумажном виде форму 4 можно сдавать, если численность физлиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий календарный год составила 10 человек или меньше. Для вновь созданных организаций (в том числе при реорганизации) показателем является численность физлиц, которым производятся выплаты.

В бумажной форме расчет можно подать при личном приеме в отделении ФСС РФ или направить по почте (п. 13 Административного регламента ФСС РФ по предоставлению госуслуги по приему отчета).

В какой срок сдавать отчетность

Нужно сдавать в следующие сроки (п. 1 ст. 24 Закона N 125-ФЗ):

- не позднее 25-го числа месяца, следующего за отчетным периодом, если отчетность направляется в электронном виде;

- не позднее 20-го числа месяца, следующего за отчетным периодом, если отчетность сдается в бумажном виде.

Если последний день срока приходится на нерабочий день, расчет можно подать в ближайший рабочий день (Письмо Минздравсоцразвития России от 16.09.2011 N 3346-19). Однако безопаснее подавать расчет заранее, так как возможность перенести срок его подачи Законом N 125-ФЗ не предусмотрена.

За нарушение срока подачи отчета установлен штраф.

- Срок сдачи за полугодие 2022 г. — 20.07.2022 (в бумажном виде), 25.07.2022 (в электронном виде).

- Срок сдачи за 9 месяцев 2022 г. — 20.10.2022 (в бумажном виде), 25.10.2022 (в электронном виде).

- Срок сдачи за 2022 г. — 20.01.2023 (в бумажном виде), 25.01.2023 (в электронном виде).

- Срок сдачи за I квартал 2023 г. — 20.04.2023 (в бумажном виде), 25.04.2023 (в электронном виде).

Справка-расчет2018 для возмещения в ФСС: образец заполнения

В2018 году компании по-прежнему вправе возместить расходы, которые они понесли при выплате сотрудникам пособий. Но теперь 4-ФСС сдавать не надо, его заменяет справка-расчет. Бланк, образец заполнения справки-расчет для возмещения ФСС в 2018 году и необходимые разъяснения — в этой статье.

Справка-расчет ФСС 2017: бланк (скачать)

С 2018 года пенсионные, медицинские и социальные взносы контролируют налоговики, а не фонды. Однако вопросами возмещения расходов на пособия, как и прежде, занимается ФСС.

Скачать бланк и образец заполнения справки-расчет ФСС2018 можно по ссылкам ниже.

Порядок возмещения расходов кардинально изменился, впредь компаниям не требуется подавать в фонд 4-ФСС. Этот документ теперь заменяет справка-расчет (приказ ФСС от 28.10.2016 № 558н). Ее Фонд соцстраха рекомендовал в письме от 07.12.2016 № 02-09-11/04-03-27029.

Бланк справки-расчет для возмещения ФСС в 2018 году достаточно простой, состоит из одной страницы. Но к нему потребуется дать расшифровку расходов (приложение 2 к письму № 02-09-11/04-03-27029). Эти бумаги нужны фонду, чтобы сверить начисленные, уплаченные взносы и расходы на пособия. Если цифры сходятся и есть превышение пособий над взносами, фонд вернет организации деньги.

Справка-расчет ФСС 2017: скачать бланк

Не удивляйтесь, если специалисты ФСС попросят вас представить две справки-расчета, чтобы возместить расходы на пособия. С таким требованием столкнулись читатели «УНП». В частности, подмосковный филиал сам добавил в форму справки-расчета новые строки. Например, в строке 12 расходы на пособия просят разбивать поквартально. Также требуют написать период, за который компания хочет возместить расходы.

Фонд запросил у компании две справки — одну по своей доработанной форме, вторую — на бланке из письма фонда. Мы спросили в региональном отделении и федеральном ФСС, как на это реагировать.

Форму справки можно дополнять, она не строгая, сообщили специалисты фонда. В подмосковном отделении рекомендуют составить справку так, как предложил филиал. Если у него будут нужные данные, вам быстрее выплатят деньги.

Компания вправе не использовать доработанные филиалом формы, а составить справку-расчет по письму № 02-09-11/04-03-27029. Ее обязаны принять.

Сдавать справку по собственной форме небезопасно. ФСС разъяснил, что страхователи не вправе самостоятельно менять ее. Поэтому если специалисты ФСС просят у вас две справки, вы вправе отказать. Требование избыточное. Фонд обязан возместить пособия по одной справке, подтвердили в ФСС.

Образец заполнения справки-расчет для возмещения в ФСС в 2018 году

Образец справки-расчет в ФСС 2017: пример заполнения

Как заполнить справку-расчет в ФСС в 2018 году (образец)

Справка-расчет должна включать в себя показатели за отчетный период. В частности, в бланке надо отразить суммы:

- долга организации перед ФСС;

- взносов, которые надо заплатить за три последних месяца;

- расходов, которые фонд не принял к зачету;

- взносов, доначисленных фондом;

- средств, полученных от ФСС на возмещение;

- возмещенных средств, как переплата;

- затрат на пособия за три последних месяца;

- долга, на которую фонд утратил право взыскания.

Все перечисленные показатели ранее отражали в таблице 1 раздела 1 формы 4-ФСС. Поэтому сложностей при заполнении бланка быть не должно возникать.

В строке 2 графы «Код строки» надо указать размер взносов на социальное страхование, в строке 12 — размер начисленных пособий. Те взносы, которые оплачены в 2018 году, надо отразить в строке 16 графы «Сумма».

Расшифровка расходов в ФСС образец 2017

Кроме справки-расчет организации потребуется представить в фонд расшифровку расходов. Это документ схож с данными в таблице 2 формы 4-ФСС. В нем отражают пособия по видам. Например, по нетрудоспособности сотрудника, декретные, детские и т.д. Причем в графе 5 надо указать суммы тех пособий, которые возмещают только из федерального бюджета. Например, оплата выходных дней, которые предоставляют родителям ребенка-инвалида.

После того как все строки заполнены, надо проверить сумму «Итого». Она должна совпадать с суммой, которая указана в строке 12 справки-расчета. Это размер пособий, которые назначены за отчетный период.

Образец расшифровки расходов в ФСС 2017

Пилотный проект ФСС в 2022-2022 годах: прямые выплаты и образец заполнения

Форма заявления на оплату пособия установлена Приказом ФСС РФ от 24.11.2022 N 578. Это заявление должен заполнить сотрудник, но как правило работодатель делает это самостоятельно, чтобы сократить количество ошибок. Сотруднику остается только проверить, верно ли указаны банковские реквизиты, и поставить свою подпись.

Пилотный проект ФСС «Прямые выплаты» – какие регионы уже участвуют

Согласно Приказу Минздравсоцразвития № 951н от 04.12.2022, страхователь подает комплект документов на компенсацию разницы по произведенным выплатам. Чтобы документы были приняты к рассмотрению, и ФСС вынес решение о возмещении средств, израсходованных страхователем на выплату пособий по нетрудоспособности и материнству, необходимо предоставить пакет документов, в который входят:

После того, как страхователем предоставлены в ФСС необходимые документы, в том числе, заполненная установленным образом справка-расчет, Фонд проверяет и рассматривает документы заявителя. Если нарушений нет и предоставлены все требуемые документы, Фонд выносит положительное решение, копия которого направляется налоговому органу. Срок выделения средств страхователю составляет 10 календарных дней (со дня предоставления пакета документов)

Пакет документов

Бланк и принцип заполнения справки-расчета доведены до сведения страхователей Письмом ФСС № 02-09-11/04-03-27029 от 07.12.2022, согласно которому, справка-расчет, предоставляемая при обращении за выделением средств должна включать в себя показатели по суммам:

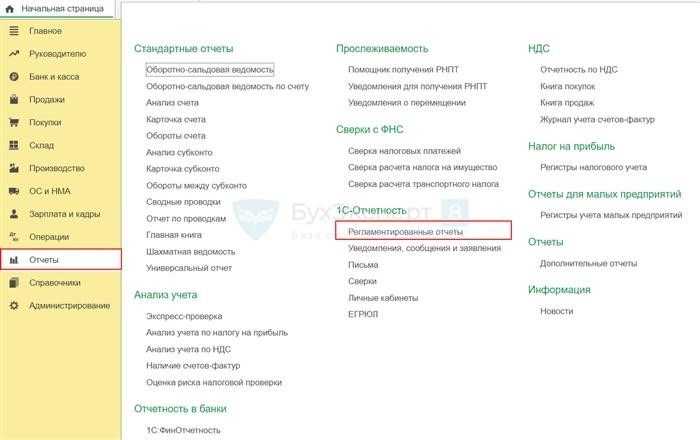

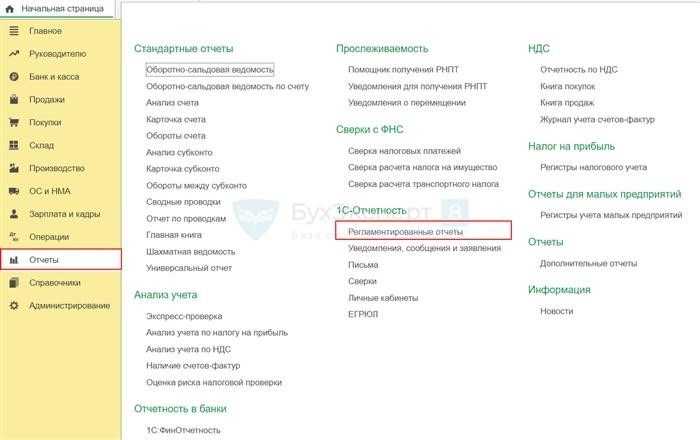

- Откройте отчет для заполнения заявления и справки-расчета из меню «Зарплата и кадры» (Зарплата — Отчеты).

- В графу «Период» введите даты начала и окончания периода возмещения расходов по выплате пособий (начало периода совпадает с началом года).

- Строка «Организация» будет заполнена автоматически. Если организаций несколько, следует выбрать ту, которая направляет в ФСС запрос по выделению средств на соцобеспечение.

- Меню «Настройки» предназначено для ввода данных, нужных для оформления бланка заявления в программе 1С бухгалтерия 8.3 (рис. 1). Эти же данные – должность руководителя органа контроля по взносам, номер лицевого счета компании в Федеральном казначействе и др. – могут быть впоследствии введены вручную.

Порядок составления бухгалтерской справки (справки-расчета)

На бланке бухгалтерской справки в левом верхнем углу обязательно вписывают полное наименование предприятия в соответствии с учредительными документами.

Можно также написать адрес места нахождения организации, идентификационный номер налогоплательщика и код постановки предприятия на учет в налоговый орган.

После наименования предприятия указывается дата составления документа.

Дата составления документа соответствует дате обнаружения ошибки.

Посередине бухгалтер пишет наименование документа. В нашем случае, это бухгалтерская справка.

После этого в справке указывается когда и какая операция была неверно отражена на счетах бухучета, причина совершенной ошибки и способ ее исправления.

Если была указана неправильная сумма, то в содержании справки пишется наименование хозяйственной операции, в которой допущена ошибка и указывается фактическая сумма.

Если была применена неправильная корреспонденция счетов, тогда в бухгалтерской справке надо описать, когда и какая операция была неверно отражена на счетах бухучета, указать причины совершенной ошибки и способ ее исправления (содержание исправительной записи);

При этом бухгалтер предприятия должен указать измерители хозяйственной операции, по которой вносятся исправления, в натуральном и денежном выражении.

www.audit-it.ru