Досрочная выплата зарплаты в 6 НДФЛ

Если зарплата выплачена раньше срока, также надо учитывать, как заполнять 6 НДФЛ. Досрочной считается случайная и намеренная выдача дохода работникам раньше последнего дня месяца. Это может случиться в силу обстоятельств или просто по ошибке. Согласно Письму Минфина от 15 декабря 2021 года, утверждается, что досрочная зарплата не является доходом, как и авансовый платеж. В этом случае принцип заполнения квартального отчета такой же. Вносить сумму необходимо в ту же дату, что и получение основного платежа. Если досрочно выдан весь заработок, то его можно оформить на дату, которая прописана в трудовом договоре как день выдачи з/п.

При этом есть разрешение ФНС, где говорится, что досрочные выплаты можно приравнивать к доходу. Если выдача денег производится 25 июня, то в отчете за 2 квартал по документам налог будет выдан из средств организации, что запрещено. Но по факту компания их отчислит с полученных работниками денег.

Отчётность в ИФНС, ПФР и ФСС в 2024 году

ИФНС — налоговая отчётность

Инспекция Федеральной налоговой службы (ИФНС) является основным контролирующим органом по вопросам налогообложения. В 2024 году предприятия обязаны будут предоставлять налоговую отчётность в соответствии с требованиями действующего законодательства.

В отчётности перед ИФНС обычно включаются следующие документы:

- Налоговая декларация по налогу на прибыль;

- Налоговые декларации по другим видам налогов (НДС, НДФЛ и т.д.);

- Справки о доходах и расходах;

- Иные соответствующие документы.

ПФР — отчётность о начисленных и уплаченных страховых взносах

ПФР контролирует отчётность о начисленных и уплаченных страховых взносах предприятиями

В 2024 году также будут введены новые требования в этой области, поэтому важно быть внимательным и вовремя принять все необходимые меры для составления и представления отчётности в ПФР

В рамках отчётности перед ПФР могут быть запрошены следующие документы:

- Сведения о заработке работников;

- Сведения о начисленных и уплаченных страховых взносах;

- Данные о трудовых договорах и приказах о приёме на работу и увольнении;

- Иные документы, связанные с начислением и уплатой страховых взносов.

ФСС — отчётность о начисленных и уплаченных страховых взносах

Фонд социального страхования (ФСС) контролирует отчётность о начисленных и уплаченных страховых взносах предприятиями. В 2024 году также будут введены новые требования в этой области.

Для предоставления отчётности в ФСС могут потребоваться следующие данные:

- Сведения о заработной плате работников;

- Сведения о начисленных и уплаченных страховых взносах;

- Данные о трудовых договорах и приказах о приёме на работу и увольнении;

- Иные документы, связанные с начислением и уплатой страховых взносов.

Важно отметить, что указанные требования, связанные с отчётностью в ИФНС, ПФР и ФСС в 2024 году могут быть изменены или уточнены соответствующими органами. Регулярное обновление информации и соблюдение установленных сроков являются важными аспектами успешного ведения бизнеса

Как начислить НДФЛ, если перечислений не было?

Если у сотрудника нет суммы к выплате и работодатель не может удержать НДФЛ, исчисленный по сотруднику, значит и перечислять в бюджет НДФЛ по этому сотруднику не нужно.

По общему правилу, данный НДФЛ работодатель удержит при следующей выплате сотруднику и перечислит в бюджет НДФЛ сразу за два месяца.

Однако на практике часто работодатель перечисляет НДФЛ, анализируя цифры по общей начисленной сумме налога. И тогда возникает ситуация, когда перечисленный НДФЛ оказывается больше удержанного и работодателю приходится либо возвращать излишне перечисленный налог, либо писать письма в ИФНС с просьбой зачесть излишне уплаченные суммы.

В таких случаях можно «обхитрить» программу, зафиксировав удержанный НДФЛ по таким сотрудникам принудительно. Самый простой способ — создать ведомость на выплату, добавив туда сотрудников с нулевыми суммами к выплате, при этом зафиксировав удержанный НДФЛ.

Рассмотрим на примере Сотруднику начислили зарплату 30 000 рублей и НДФЛ в сумме 3900, но сотруднику был ошибочно выплачен аванс в размере 27 000.

Чем грозит задержка выплаты зарплаты работодателю

Работодатель обязан выплачивать заработную плату сотрудникам полностью и в утвержденные сроки, согласно статье 22 ТК РФ, коллективному договору, трудовому договору. Задержка заработной платы влечет административное или уголовное нарушение, что сказано в подпункте 1.4 статьи 5.27 КоАП РФ и статье 145.1 УК РФ. Сотрудник, которому не выплатили заработную плату в срок, дольше двух недель, имеет право оставить работу, известив об этом начальника или руководителя, согласно статье 142 ТК РФ. В этом случае руководитель обязан выплачивать средний заработок за каждый день простоя.

Важно отметить, что при задержке заработной платы работодатель обязан выплатить сотрудникам денежную компенсацию, согласно статье 236 ТК РФ. Но в расчете 6-НДФЛ сумма денежной компенсации не отражается, так как не облагается налогом НДФЛ, согласно пункту 3 статьи 217 НК РФ

Рассчитайте сумму подлежащей уплате налога

При задержке выплаты зарплаты в 2023 году и необходимости подачи декларации по 6-НДФЛ, вы все равно должны рассчитать сумму налога, который подлежит уплате на основании полученного дохода. В этом тексте мы рассмотрим, как правильно выполнить данный расчет.

1. Получение информации о доходе

Прежде чем приступить к расчету, необходимо получить информацию о размере задержанной заработной платы. Обратитесь к вашему работодателю или кадровому отделу, чтобы узнать точную сумму задержанного дохода.

2. Определение налоговой базы

На основе полученной информации о задержанной зарплате, определите налоговую базу. Для этого вычтите из задержанного дохода необлагаемую налогом часть и возможные налоговые вычеты, которые вам полагаются. Полученная сумма будет являться налоговой базой.

3. Расчет суммы налога

Для расчета суммы налога можно воспользоваться следующей формулой:

Сумма налога = налоговая база * ставка налога

Ставка налога зависит от вашего дохода и устанавливается налоговым законодательством.

4. Учет задержки выплаты зарплаты

Если зарплата была задержана, то необходимо учесть период задержки при расчете налоговой базы. Для этого вычтите из общей суммы задержанной зарплаты ежемесячную часть равную задержке и умножьте на соответствующий коэффициент для учета задержки.

5. Подача декларации

Следуя вышеуказанным шагам, вы сможете правильно рассчитать сумму подлежащего уплате налога, даже если ваша зарплата была задержана. Если у вас возникнут сложности или вопросы, рекомендуется обратиться к профессиональному налоговому консультанту или адвокату для получения квалифицированной помощи.

Невыплаченная зарплата в 6-НДФЛ: альтернативный подход 2024 года

В ситуации, когда выплата заработной платы задерживается, заполнение декларации по 6-НДФЛ может стать небольшой проблемой для налогоплательщика. Однако, существует альтернативный подход к заполнению данной декларации, который может быть использован в случае задержки выплаты зарплаты.

1. Учет неуплаченной зарплаты

Вместо того, чтобы указывать сумму неуплаченной зарплаты в расчете налога, можно использовать следующий подход:

- Учесть в декларации только ту сумму, которую налогоплательщик получил на руки.

- Декларировать только документально подтвержденные выплаты.

- Сохранить документацию о неуплаченной зарплате для возможного предъявления претензий работодателю или в случае проверки со стороны налоговых органов.

2. Заполнение раздела «Сведения о доходах»

При заполнении раздела «Сведения о доходах» в декларации по 6-НДФЛ необходимо указать только те доходы, которые были получены на руки в течение отчетного периода.

3. Документальное подтверждение

Важно сохранить документальное подтверждение всех выплат, которые были получены на руки. При возникновении спорных ситуаций работник может использовать эти документы для защиты своих прав

4. Консультация с юристом или специалистом по налогам

В случае задержки выплаты зарплаты, рекомендуется обратиться за консультацией к юристу или специалисту по налогам. Они смогут подсказать наиболее оптимальный подход к заполнению декларации и защите прав налогоплательщика.

5. Претензии и обращения в налоговые органы

В случае задержки выплаты зарплаты, налогоплательщик имеет право подать претензию к своему работодателю. В случае неполучения удовлетворительного ответа, также возможно обратиться в налоговые органы с жалобой на неправомерные действия работодателя.

Важно помнить, что использование альтернативного подхода к заполнению декларации по 6-НДФЛ в случае невыплаченной зарплаты требует осторожности и проконсультироваться с профессионалами налоговой сферы, чтобы избежать ошибок и нарушений

Законодательные акты

Заполнение отчета регламентировано в НК ст. 230 п. 2. Все субъекты хозяйствования, которые выступали в календарном году в качестве налоговых агентов, обязаны сдавать 6 НДФЛ, если хотя бы в одном периоде было начисление заработка и налогов. Отчетными считаются 1, 2, 3, 4 кварталы. При этом четко определены сроки представления деклараций.

Заполнение 1 раздела необходимо производить нарастающим итогом. Во второй – заносится информация в том отчетном периоде, когда были произведены выплаты.

В случае начисления зарплаты в одном квартале, а перечисления в другом, информацию в декларации следует отразить после завершения. Это касается ситуации, когда произошла задержка зарплаты.

Например, оплата труда начислена 5 марта, налог удержан 6 марта. Это следует отразить в отчете за 1 квартал в первом разделе.

Налоговые агенты упускают момент заполнения второго раздела. В данном случае перечисление зарплаты физлицам было произведено во 2 квартале. В форме, во 2-ой части, нужно отразить перечисление ранее начисленных доходов за 1 квартал.

По НК агенты обязаны удерживать НДФЛ из начисленной оплаты труда в момент перечисления. Налог необходимо перечислить не позднее следующего рабочего дня. Это касается не только зарплаты, но и больничных и отпускных листов.

Отчетность для данной ситуации формировать необходимо, при этом заполнять нужно только данные 1 раздела в отношении начисленной заработной платы. В строках для отражения налогов необходимо ставить нули.

Пример оформления 6 НДФЛ в случае невыплаты зарплаты

Организация переживает непростые финансовые времена. Заработная плата в текущем году начисляется своевременно в течение января — мая, но выплаты задержаны. В июне работодатель начал погашать долги перед персоналом. Окончательный расчет был произведен 25 июня, одновременно был перечислен налог. В последующие периоды начисления и перечисления налогов и заработной платы производились в установленные сроки. Зп начислялась в последний день месяца, перечисление – в первый рабочий день следующего.

В данном случае, нужно ли сдавать расчет 6 НДФЛ за 1 квартал? И как заполнять декларацию за полугодие?

Ежемесячный фонд оплаты труда составляет 100,00 тыс. руб. Соответственно, за 6 месяцев доход составляет 600,00 тыс. руб. Вычеты отсутствуют, НДФЛ исчисляется только под 13%.

Заполнение 6 НДФЛ при задержке выплаты зарплаты за 1 квартал следующие:

- 010 – ставка налога 13%;

- 020 – фонд оплаты труда за три месяца 300 000;

- 030 – вычеты не применялись 0;

- 040 – сумма исчисленного НДФЛ 39 000;

- 070 – 140 — 0.

Пример заполнения отчета за 1 полугодие:

- 010 – ставка налога 13%;

- 020 – фонд оплаты труда за шесть месяцев 600 000;

- 030 – вычеты не применялись 0;

- 040 – сумма исчисленного налога за 6 месяцев 78 000;

- 070 – сумма удержанного налога за 5 месяцев 65 000;

- 100 –

| 31.01.2017 | 28.02.2017 | 31.03.2017 | 30.04.2017 | 31.05.2017 |

| 25.06.2017 | 25.06.2017 | 25.06.2017 | 25.06.2017 | 25.06.2017 |

| 26.06.2017 | 26.06.2017 | 26.06.2017 | 26.06.2017 | 26.06.2017 |

| 100000 | 100000 | 100000 | 100000 | 100000 |

| 13000 | 13000 | 13000 | 13000 | 13000 |

Формирование отчета за 9 месяцев и за год производится в обычном порядке.

В случае невыплаченных доходов при оформлении декларации важно заполнение строк 070 и 080, где следует заносить данные фактически удержанных или не удержанных НДФЛ. Если заработная плата января выплачена в следующем месяце и далее все расчеты производились вовремя, форма заполняется в обычном режиме. Если заработная плата января выплачена в следующем месяце и далее все расчеты производились вовремя, форма заполняется в обычном режиме

Если заработная плата января выплачена в следующем месяце и далее все расчеты производились вовремя, форма заполняется в обычном режиме.

Несвоевременная выплата заработной платы по вине работодателя может вызвать не только штрафы и санкции со стороны налоговиков и трудовых инспекций, но и определенные трудности для бухгалтеров, как отразить начисленную зарплату в 6 НДФЛ

Важно при составлении расчета своевременно отражать сведения при необходимости по 080 строке и заполнять 2 раздел с учетом погашения задолженности

https://youtube.com/watch?v=o1L2tu2P4eM

Category: Банки

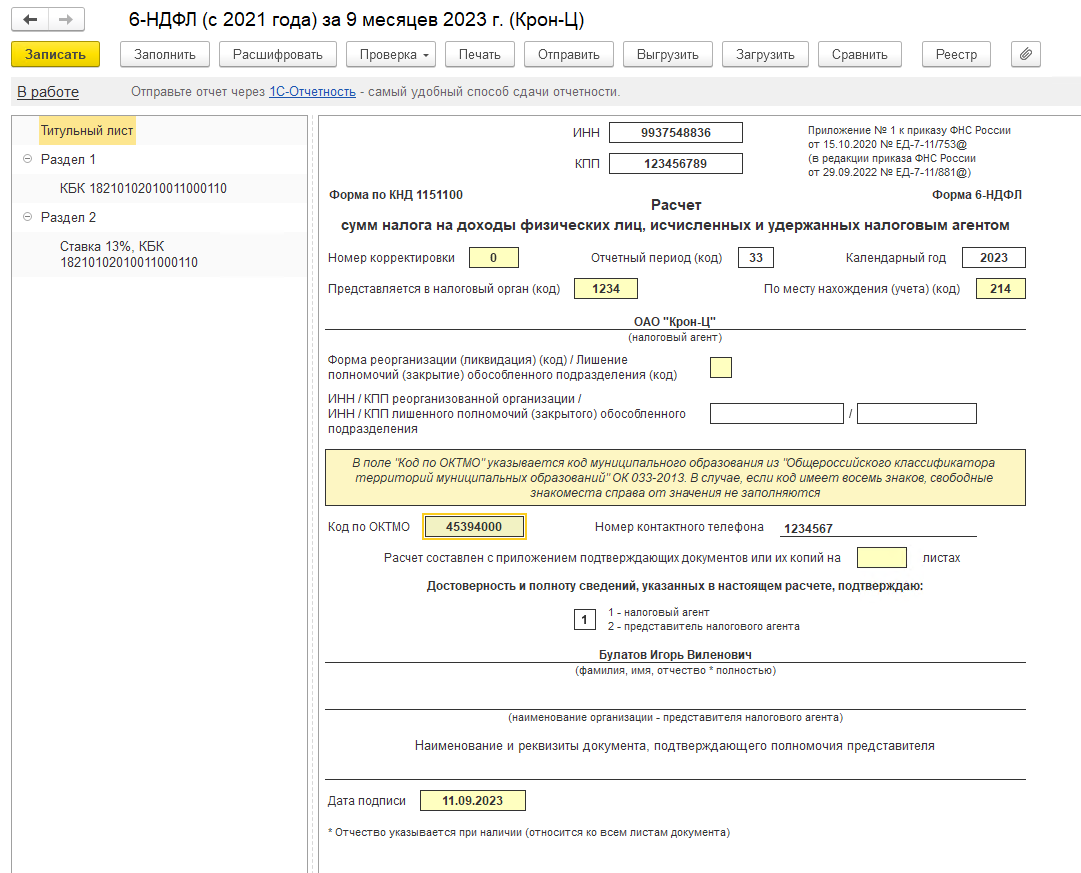

Заполнение титульного листа расчета по форме 6-НДФЛ

В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента.

По умолчанию считается, что составляется первичный расчет по форме 6-НДФЛ, т. е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код . Не допускается заполнение номера корректировки по уточненному расчету без ранее представленного первичного расчета по форме 6-НДФЛ.

-

Поля Отчетный период (код) и Календарный год заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно Приложению № 1

к Порядку заполнения расчета. -

В поле Предоставляется в налоговый орган (код) указывается четырехзначный код налогового органа, куда предполагается представить отчетность.

-

Поле По месту нахождения (учета) (код) указывается код места представления расчета налоговым агентом (согласно Приложению № 2 к Порядку заполнения расчета по форме 6-НДФЛ). Например, по месту нахождения обособленного подразделения российской организации указывается код 220, а по месту нахождения российской организации указывается код 214.

-

В поле Налоговый агент указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительному документу.

-

В поле Форма реорганизации (ликвидация) (код) / Лишение полномочий (закрытии) обособленного подразделения (код) указывается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения в соответствии с приложением № 4 к Порядку заполнения расчета, а в поле ИНН/КПП реорганизованной организации / ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения – ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения организации (п. 2.1 Порядка заполнения расчета).

-

В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации. Код ОКТМО указывается в соответствии с редакцией Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (ОКТМО) на момент заполнения расчета.

Такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации (ЗУП 3.1: Настройка – Организации, Бухгалтерия 3.0: Главное – Организации). Для структурных подразделений организаций (которые не выделены на отдельный баланс) указываются в справочнике Подразделения (ЗУП 3.1: Настройка – Подразделения, Бухгалтерия 3.0: Главное – Организации — Подразделения).

В программе Бухгалтерия 3.0

можно вести учет заработной платы сотрудников обособленного подразделения, а также перечислять НДФЛ в налоговую по месту регистрации этого подразделения лишь если в информационной базе нет организаций с численностью свыше 60 человек. Для использования этой возможности нужно установить флаг Расчет зарплаты по обособленным подразделениям

в настройках зарплаты, а для обособленного подразделения (из справочника Подразделения) установить флаг Обособленное подразделение и указать сведения о налоговом органе, в котором оно зарегистрировано.

Остальные показатели (наименование налогового агента, телефон, Ф. И. О. подтверждающего достоверность и полноту сведений) заполняются на основании данных справочника Организации.

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (не выделены желтым цветом), это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего нажать на кнопку Обновить (кнопка Еще – Обновить).

В поле Дата подписи

указывается дата подписи отчета (по умолчанию это текущая дата компьютера).

Что нового в форме 6-НДФЛ?

1. Корректировка механизма заполнения

С целью упрощения процесса заполнения формы 6-НДФЛ был изменен механизм ее заполнения. Теперь налогоплательщики должны указывать информацию о доходах и налоговых вычетах в электронной форме на специальном портале налоговой службы. Это позволяет сократить время и усилия, затрачиваемые на заполнение бумажной формы.

2. Расширение возможностей использования налоговых вычетов

В новой форме 6-НДФЛ добавлены изменения, позволяющие налогоплательщикам более широко использовать налоговые вычеты. Теперь можно получить вычеты не только по детям, но и по другим категориям: обучение, лечение, пожизненная аннуитетная рента, взносы на долевое участие в строительстве.

3. Детализация информации о доходах

Новая форма 6-НДФЛ требует более детальной информации о доходах. Налогоплательщики должны указывать источник дохода, его размер, а также возможные налоговые вычеты, понесенные расходы и иные сведения, которые могут повлиять на сумму налога.

4. Обязательность предоставления банковской выписки

Теперь в форме 6-НДФЛ налогоплательщики должны предоставлять копию банковской выписки, подтверждающую получение дохода, указанного в декларации. Это поможет налоговым органам проверить достоверность предоставленной информации и избежать возможных ошибок и злоупотреблений.

5. Объединение сведений о всех доходах

В новой форме 6-НДФЛ налогоплательщики должны указывать все свои доходы за отчетный период, включая доходы, полученные от различных источников (работа, предпринимательская деятельность, инвестиции и другие). Это позволяет получить полную и объективную картину о доходах налогоплательщика и установить соответствующую сумму налога.

Обзор изменений в форме 6-НДФЛ

Изменение

Значение

Корректировка механизма заполнения

Упрощение процесса заполнения формы

Расширение возможностей использования налоговых вычетов

Более широкий спектр вычетов

Детализация информации о доходах

Подробное указание всех сведений о доходах

Обязательность предоставления банковской выписки

Подтверждение достоверности предоставленной информации

Объединение сведений о всех доходах

Получение полной и объективной информации о доходах

Итак, новая форма 6-НДФЛ вносит ряд изменений, которые позволяют более точно и полно указать информацию о доходах и налоговых вычетах. Правильное заполнение этой формы позволит избежать возможных проблем с налоговыми органами и обеспечит более точное платежеспособное положение налогоплательщика.

6-НДФЛ: зарплата начислена, но не выплачена (пример)

Теперь перейдем к отражению в 1-м и 2-м разделах формы 6-НДФЛ ситуации, при которой зарплата начислена, но не выплачена в отчетном периоде, при этом такая задержка носит продолжительный затяжной характер, например, несколько месяцев.

В связи с неплатежеспособностью основного покупателя предприятие в первые пять месяцев 2019 года не могло погасить задолженность по зарплате перед персоналом. Ситуация начала исправляться лишь в июне: погашение долга за предыдущие месяцы было произведено полностью 26 июня, в этот же день перечислен налог на доходы физлиц в бюджет. В дальнейшем график зарплатных выплат нарушен не был: выплаты производились в первый рабочий день, следующий за отчетным месяцем.

Принятые при расчете допущения: ежемесячный ФОТ составляет 100 000 руб., вычеты сотрудникам не предоставляются, налог на доходы физлиц уплачивается по ставке 13%.

Заполнение формы 6-НДФЛ за 1 квартал 2019 года и полугодие 2019 года будет следующим:

Показатель (дата или сумма выплат/налога)

Перечисление заработной платы сотрудникам должно производиться 2 раза в месяц – авансовым и основным платежом. Но иногда в компании возникают финансовые затруднения, при которых начисление производилось, но выплат не было. Как заполнить 6 НДФЛ, если зарплата работникам начислена, но не выплачена? Рассмотрим данную ситуацию на примерах.

Компания выдает зарплату в последний рабочий день месяца

В коллективном договоре записано, что компания выдает зарплату в последний день месяца. В апреле 30-е число выходной день, поэтому компания выдала зарплату 29 апреля.

Есть два способа заполнить расчет.

Первый способ: показать, что налог удержан на дату выплаты. Если дата выдачи зарплаты приходится на выходной (30 апреля), компания выдает ее в последний рабочий день месяца — 29 апреля (ст. 14 ТК РФ). Дата получения дохода по зарплате в любом случае — последний календарный день месяца (п. 2 ст. 223 НК РФ). Но больше в течение месяца сотрудник работать не будет. Значит, формально, доход получен и с него можно удержать НДФЛ.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29-го числа — 300 000 руб. В этот же день она удержала НДФЛ — 39 000 руб. (300 000 руб. × 13%). Дата получения дохода в виде зарплаты — 30.04.2016, дата удержания НДФЛ — 29.04.2016, а крайний срок перечисления — ближайший рабочий день 04.05.2016. Компания заполнила раздел 2 расчета, как в образце 11.

Образец 11. Как отразить зарплату, выданную в последний рабочий день месяца (1 вариант)

Второй способ: показать в расчете, что налог удержан только со следующей выплаты. Компания не вправе удерживать НДФЛ, пока сотрудник не получил доход. А доход считается полученным только в последний день месяца, то есть 30 апреля. ФНС и Минфин разрешают не удерживать налог из зарплаты, которую компания выдала до окончания месяца (письма от 29.04.16 № БС-4-11/7893, от 28.10.16 № 03-04-06/63250). Значит, 29 числа можно выдать зарплату целиком. А НДФЛ удержать со следующих доходов в денежной форме.

На примере

Компания выдает зарплату в последний день месяца. 30 апреля — это суббота, выходной. Компания выдала зарплату 29 апреля — 300 000 руб. В этот же день она исчислила НДФЛ — 39 000 руб. (300 000 руб. × 13%), но удерживать его при выплате не стала. Налог компания удержала с ближайшей зарплаты за май, которую выдала 8 июня. Зарплата за май — 300 000 руб. НДФЛ — 39 000 руб. Даты удержания и перечисления НДФЛ с апрельской зарплаты компания привязала к зарплате за май. В строке 110 записала 08.06.2016, в строке 120 — 09.06.2016. Но зарплату за апрель и май показала в разных блоках строк 100–120, так как у них отличается дата получения дохода. Компания заполнила раздел 2, как в образце 12.

Образец 12. Как отразить зарплату, выданную в последний рабочий день месяца (2 вариант)

Ситуация № 13. Компания выдает зарплату из кассы три дня подряд/

Компания выдает зарплату сотрудникам из кассы. Работники могут прийти за зарплатой в течение трех дней.

Компания вправе удержать НДФЛ только в день выдачи зарплаты (п. 4 ст. 226 НК РФ). А перечислить — в этот же или на следующий день (п. 6 ст. 226 НК РФ). Если компания выдает зарплату в течение трех дней, то у нее будет три даты удержания и срока перечисления налога. Значит, заполняйте столько же блоков строк 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 руб. — 500 000 руб. × 13%). 10 и 11 мая компания выдала из кассы по 160 950 руб. Это сумма за вычетом НДФЛ (185 000 руб. — 185 000 руб. × 13%). НДФЛ — 24 050 руб. (185 000 руб. × 13%). 12 мая компания выдала оставшуюся сумму — 113 100 руб. (435 000 — 160 950 — 160 950). Зарплата с учетом НДФЛ — 130 000 руб. (500 000 — 185 000 — 185 000), налог — 16 900 руб. (130 000 руб. × 13%). Раздел 2 компания заполнила, как в образце 13.

Образец 13. Как заполнить зарплату, выданную из кассы три дня подряд

В то же время из зарплатной ведомости не ясно, какую сумму компания выдавала каждый день. Для этого нужно вести учет в отдельном документе. На практике компании этого не делают. К тому же, как правило, перечисляют налог с зарплаты один раз — в тот день, когда сняли деньги со счета. Если отразить в строке 110 разные даты, а платежка будет одна, инспекторы могут посчитать, что часть перечисленного НДФЛ — это не налог. Если компания не вела учет, сколько зарплаты выдавала каждый день, и перечислила НДФЛ одной платежкой, можно заполнить по зарплате всего один блок строк — 100–140.

На примере

Компания начислила зарплату за апрель — 500 000 руб. 10 мая в банке она получила сумму за вычетом НДФЛ — 435 000 руб. (500 000 — 500 000 руб. × 13%). И в этот же день перечислила весь налог — 65 000 руб. (500 000 руб. × 13%). Деньги компания выдавала три дня подряд, но не вела учет выданных сумм. Поэтому в разделе 2 она заполнила один блок строк 100–140 по зарплате. В строке 110 она записала 10.05.2016, а строке 120 — 11.05.2016 (см. образец 14).

Образец 14. Как заполнить зарплату, выданную из кассы

Особый случай внесения данных в отчет при получении дохода в натуральном виде

Доходы, полученные работниками в неденежной форме в рамках исполнения трудовых обязанностей, облагаются налогом наряду с денежными суммами. Организации или ИП при выплате работникам дохода в натуральной форме должны удержать налог с ближайшей выплаты.

В периоде получения дохода оценочная сумма указывается по строке 020, величина налога по строке 080 в отчетности не указывается. Имеются особенности удержания налога (УН) при выплатах в натуральной форме в зависимости от обстоятельств.

| Ситуация | Действия учетного работника |

| Возникновение возможности УН при последующих денежных выплатах | Величина указывается по строке 100 с одновременным заполнением 110 и 120 по датам удержания и перечисления суммы |

| Произведена выдача подарка, имеющего стоимостную оценку менее 4 тысяч рублей | Данные об УН в расчете не отражаются |

| Окончание календарного года | Сумма неудержанного налога отражается по строке 080 годовой формы отчета |