Срок исковой давности по займу: когда не придется платить?

Минфина России от 04.10.2011 № 03-03-06/1/620). Вместе с тем, как указал ВАС РФ в постановлении президиума от 19.03.2013 № 13598/12, зачет — это право, а не обязанность. В связи с этим представляется, что даже при наличии встречного долга сумму списываемого займа можно отнести на расходы, но снова с риском спора с проверяющими.Для того чтобы обосновать увеличение налоговых расходов на сумму списанного займа, надо выполнить следующие действия:

- провести инвентаризацию задолженности по договору займа, по итогам которой составить соответствующий акт;

- оформить списание договора займа приказом руководителя.

Кроме того, может возникнуть ситуация, что потребуется списать заем, который не был возвращен кредитору самой компанией. О нюансах такого списания см. в статье «Списание кредиторской задолженности с истекшим сроком давности».В соответствии с положениями действующего законодательства, срок исковой давности по займу – это определенный период, в течение которого микрофинансовая организация (МФО) может требовать от клиента выполнения условий кредитного договора. Согласно части 1 ст. 196 Гражданского Кодекса РФ, это три года, по истечению которых заемщик освобождается от кредитного обязательства, если кредитор не обратился в суд с требованием принудительно взыскать причитающуюся ему сумму средств. С другой стороны, три года – это не окончательный срок исковой давности по займу, так как по закону он может быть приостановлен в случае наличия ряда причин или обстоятельств, при которых нет возможности инициировать судебное разбирательство и заставить должника погасить задолженность (например, срочный призыв на службу в ВС РФ).

И если должник не захочет вернуть этот долг самостоятельно (что маловероятно, ведь на это у него уже было 3 года), такая задолженность становится нереальной для взыскания, а значит, должна формировать убытки кредитора. То же относится и к кредиторской задолженности, по которой срок исковой давности истек. У кредитора уже нет возможности взыскать долг в принудительном порядке, следовательно, должник может такой долг уже не гасить.

Как списать долг в бухучете Требование о списании задолженности по срокам исковой давности содержится в п.п. 77,78 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утв. Приказом Минфина от 29.07.1998 № 34н). Указывается, что дебиторская или кредиторская задолженность, по которым срок исковой давности истек, списываются по каждому обязательству на основании инвентаризации, письменного обоснования и приказа руководителя.

Задолженность отображает оценку финансовых обязательств организации. Многообразие субъектов взаимоотношений по расчетам обуславливает сложность результативного управления кредиторской задолженностью. В немалой степени текущее финансовое состояние организации зависит от того, насколько своевременно выполняются финансовые обязательства.

Списываемая кредиторская задолженность включается в состав доходов. В последующем кредитор не может потребовать возврата долга, поскольку долга фактически уже нет. Но чтобы никаких претензий со стороны кредитора действительно не возникло, нужно правильно высчитать период исковой давности. Окончание давностного срока по кредиторской задолженности позволяет организации списать долги.

Важно

Операция по списыванию долга с истекшим сроком давности отображается такой проводкой: Дт 60 (62, 66, 67, 70, 71, 76) Кт 91 субсчет «Прочие доходы» Запись выполняется на момент утверждения итогов проведенной инвентаризации в отчетном периоде, когда истек давностный срок. Основанием выступают результаты инвентаризации, письменное обоснование причин списания и соответствующий приказ

Как составить бухгалтерскую справку Бухгалтерская справка становится письменным обоснованием необходимости списания.

- размер задолженности;

- причину возникновения;

- реквизиты кредитора;

- основания для списания.

Образец бухгалтерской справки о кредиторской задолженности можно скачать здесь. Руководствуясь актом и справкой, руководитель предприятия издает приказ о списании долга.

Инфо

Нужно помнить, что срок давности может прерываться действиями должника (частичное погашение, подписание соглашения об отсрочке, оформление акта сверки взаиморасчетов и т. д.). При этом давностный срок прерывается и его отсчет начинается заново. При ликвидации кредитора Списать кредиторскую задолженность можно в связи с ликвидацией кредитора.

Когда можно списывать долг как безнадежный: истек срок исковой давности

В общем случае срок исковой давности по дебиторке составляет 3 года (ст. 196 ГК РФ). Отсчитывается он с момента обнаружения кредитором факта неисполнения дебитором обязательств по договору займа. То есть — просрочки относительно даты исполнения обязательств, установленной договором и документами, составленными в рамках его исполнения — актами, счетами.

Срок исковой давности отсчитывается с нуля, если (ст. 203 ГК РФ):

- произошло частичное погашение долга;

- дебитор инициировал сверку задолженности, обратился к кредитору с запросом о реструктуризации (либо произвел иные действия, свидетельствующие о том, что он собирается погасить долг).

Обратите внимание! Если дебитор признал часть долга, то это не свидетельствует о том, что он признает долг полностью, если иное им не оговорено (постановление Пленума ВС РФ от 29.09.2015 № 43). Срок обнуляется и в случае подачи кредитором судебного иска к дебитору (письмо Минфина от 21.09.2007 № 03-03-06/2/18)

Срок обнуляется и в случае подачи кредитором судебного иска к дебитору (письмо Минфина от 21.09.2007 № 03-03-06/2/18).

Следует иметь в виду, что если у кредитора есть собственный долг перед дебитором, то даже безнадежную дебиторку списать нельзя, поскольку в этом случае долг и дебиторка должны быть взаимным образом зачтены (письмо Минфина от 04.10.2011 № 03-03-06/1/620). Собственно, данное правило распространяется, когда это возможно, и на нижеследующие сценарии признания долга безнадежным.

На основании чего правомерно списывать дебиторку

Когда можно списать дебиторскую задолженность? Правомерно говорить о трех основных сценариях ее списания:

- Списание по факту погашения долга дебитором.Такое списание не предполагает появления у кредитора каких-либо дополнительных прав либо обязанностей в части налогообложения — если вести речь об основной сумме долга. Исключения будут наблюдаться:

- при получении дохода от процентов — в этом случае предстоит начислить и уплатить налог на него;

- когда дебитор — физлицо, не зарегистрированное как ИП, и процентная ставка по займу меньше ставки рефинансирования ЦБ РФ: в этом случае кредитору как налоговому агенту нужно будет исчислить и уплатить налог с материальной выходы дебитора.

- Списание по факту прощения долга дебитору.Аналогично каких-либо налоговых прав либо обязанностей у кредитора здесь не появляется, за исключением необходимости исчислить и уплатить налог с материальной выгоды по прощенному долгу физлицу, не зарегистрированному как ИП.Прощение долга расценивается как безвозмездная передача имущества и потому не может быть включено в расходы (письмо Минфина от 04.04.2012 № 03-03-06/2/34, п. 4 ст. 270 НК РФ). Однако в постановлении Президиума ВАС от 15.07.2010 № 2833/10 предусмотрена возможность списать долг в расходы, если у компании-кредитора есть коммерческий интерес в прощении долга. Но в судебных спорах с ФНС такой расход не всегда удается отстоять (постановление Пятнадцатого арбитражного апелляционного суда от 14.11.2013 № 15АП-13132/13).

- Списание по факту признания задолженности безнадежной.Здесь ситуация с точки зрения налоговых последствий интереснее: списанный безнадежный долг можно учесть во внереализационных расходах при формировании налоговой базы на ОСН (подп. 2 п. 2 ст. 265 НК РФ). При УСН такой преференции не предусмотрено (письмо Минфина России от 13.11.2007 № 03-11-04/2/274).

Признать долг безнадежным можно, если (п. 2 ст. 266 НК РФ):

- истек срок давности судебного взыскания долга;

- долг аннулирован по причине невозможности его погашения;

- долг аннулирован решением органа власти;

- организация-должник была ликвидирована;

- судебные приставы не смогли взыскать долг за счет имущества дебитора.

Рассмотрим основания для списания дебиторской задолженности в бухучете в силу признания долга безнадежным — с перспективой его включения в расходы, подробнее.

Контроль и истребование дебиторской задолженности

Контроль за состоянием дебиторской задолженности на предприятии рекомендуется осуществлять посредством ежемесячного составления актов сверок. Акт сверки является своего рода напоминанием дебитору о числящейся за ним задолженности и подтверждением правильности осуществляемых между сторонами договора расчетов. Этот инструмент контроля за дебиторской задолженностью позволяет вовремя выявить расхождения в учете кредитора и должника и тем самым избежать возникновения нежелательных конфликтов, нередко заставляющих стороны договора прибегать к услугам судебных органов.

Акт сверки расчетов между должником и кредитором должен содержать все необходимые данные, которые бы служили обоснованием суммы задолженности – это номера и даты выписки первичных учетных документов, подтверждающих стоимость отгрузки (счета, счета – фактуры, накладные, акты выполненных работ и др.), и расчетных документов, подтверждающих сумму оплаты (в основном, платежные поручения), а также номера и даты других документов, подтверждающих погашение задолженности (договоры, акты взаимозачетов и др.). Кроме того, при нарушении установленных сроков оплаты в акты сверки необходимо включить суммы неустойки, рассчитанные исходя из условий договора.

При отказе должника выверить задолженность или при возникновении разногласий, устранение которых по обоюдному согласию сторон невозможно, отношения подлежат урегулированию в претензионном или судебном порядке.

При этом следует иметь в виду, что при недостаточности денежных средств на счете должника для удовлетворения всех предъявленных к нему требований списание денежных средств осуществляется в очередности, установленной п.2 ст.855 ГК РФ. Это означает, что перечисление денежных средств со счета должника в погашение задолженности может быть осуществлено только в шестую или при наличии решения судебного органа в пятую очередь.

В том случае, если предприятие – должник ликвидируется, вопросом погашения задолженности занимается ликвидационная комиссия.

В соответствии с порядком ликвидации юридического лица, определенным ст.63 ГК РФ, информация о сроках заявления требований кредиторами ликвидируемого юридического лица помещается ликвидационной комиссией в органах печати. Этот срок не может быть менее двух месяцев с момента публикации о ликвидации.

Кроме того, ликвидационная комиссия обязана уведомить кредиторов о ликвидации юридического лица письменно.

В том случае, если имеющиеся у ликвидируемого юридического лица (кроме учреждений) денежные средства недостаточны для удовлетворения требований кредиторов, ликвидационная комиссия осуществляет продажу имущества юридического лица с публичных торгов в порядке, установленном для исполнения судебных решений.

Погашение задолженности кредиторам производится по истечении месяца со дня утверждения промежуточного ликвидационного баланса.

Если ликвидационная комиссия отказала в удовлетворении требований кредитора либо уклоняется от их рассмотрения, кредитор в соответствии со ст.64 ГК РФ вправе до утверждения ликвидационного баланса юридического лица обратиться в суд с иском к ликвидационной комиссии.

Если предприятие – кредитор не успело заявить о себе ликвидационной комиссии в течение установленного для предъявления требований срока, его требования в соответствии с п.5 ст.64 ГК РФ удовлетворяются из имущества ликвидируемого юридического лица, оставшегося после удовлетворения требований кредиторов, заявленных в срок.

Если требования предприятия – кредитора не могут быть удовлетворены из-за недостаточности имущества ликвидируемого юридического лица, ликвидационная комиссия может считать их погашенными, а следовательно, такая задолженность должна быть признана предприятием – кредитором безнадежной и подлежит списанию в установленном порядке.

Информация о дебиторской задолженности предприятия предоставляется в налоговые органы в составе Приложения к бухгалтерскому балансу (разд.2 “Дебиторская и кредиторская задолженность”). В указанном разделе Приложения находит отражение информация об общей сумме краткосрочной и долгосрочной дебиторской задолженности, общей сумме просроченной задолженности, просроченной задолженности длительностью свыше трех месяцев.

Списание долга при ликвидации организации-должника

Еще один критерий признания долга безнадежным — ликвидация организации-должника без перехода его обязанностей к иным лицам, например:

- к другой организации вследствие слияния или поглощения;

- физическому лицу (бывшему учредителю, фактическому владельцу бизнеса) вследствие наступления субсидиарной ответственности.

Ликвидация организации считается завершенной, только если соответствующие сведения занесены в ЕГРЮЛ. Таким образом, оправдательным документом для списания долга будет выписка из государственного реестра.

К должникам в статусе ИП правило о ликвидации даже по правовой аналогии применено быть не может, поскольку бывший предприниматель в любом случае должен исполнить обязательства, взятые в период, когда он имел статус ИП.

Отметим, что исключение юрлица из ЕГРЮЛ как недействующего хозяйствующего субъекта — как фактическая разновидность ликвидации (хотя оно имеет иную юридическую природу) также может быть основанием для признания долга безнадежным (письмо Минфина от 23.01.2015 № 03-01-10/1982).

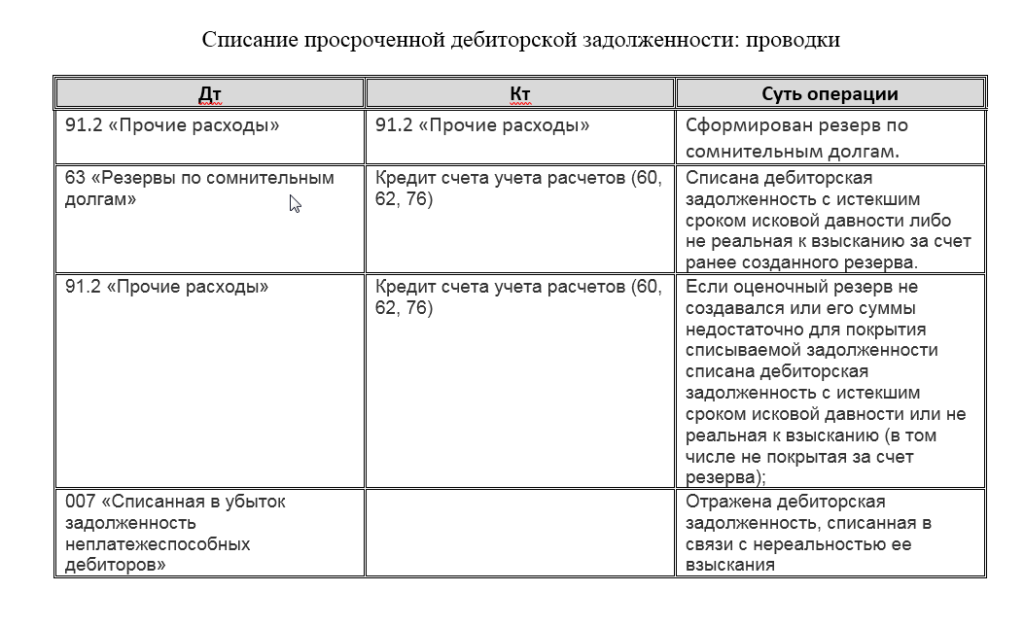

Проводки

Проводки по списанию на предприятии задолженности во многом зависят от резервного фонда предприятия. Если в компании присутствует резервный фонд, то руководитель фирмы создает указ о списании долга, а сотрудники бухгалтерии подготавливают проводки.

Проводки по списанию на предприятии задолженности во многом зависят от резервного фонда предприятия. Если в компании присутствует резервный фонд, то руководитель фирмы создает указ о списании долга, а сотрудники бухгалтерии подготавливают проводки.

- Во-первых, в них указывают, на какой счет переводится сумма, с кем произведены расчеты, номера договоров с клиентами которые поставляют товары и оказывают услуги.

- Во-вторую очередь указывают, какая сумма, на каком счете отражается, за чей счет произошла операция. Каждая проверяющая организация делает акцент именно на этих счетах.

В тех случаях, когда в организации не создан и отсутствует резервный фонд, в проводке указывают, на какой счет заносится задолженность и пишут о прочих расходах.

Конкретные проводки можно посмотреть в таблице ниже:

Когда безнадежный долг становится расходом

Что касается даты признания безнадежных долгов во внереализационных расходах, то, по мнению Минфина, это нужно делать на дату истечения срока исковой давности <7>.

Внимание. Если вы пропустили срок списания безнадежного долга, то исправить эту ошибку в текущем периоде не получится, если:. — в периоде истечения срока исковой давности у вас был убыток или налоговая база была равна нулю;

— в периоде истечения срока исковой давности у вас был убыток или налоговая база была равна нулю;

— в текущем периоде вы получили убыток или сработали в ноль.

Причем налоговики в этом вопросе категоричны. Они считают, что компания не может произвольно выбрать период списания безнадежной дебиторской задолженности. Поскольку метод начисления предусматривает порядок признания расходов в том отчетном (налоговом) периоде, к которому они относятся <8>.

Есть и судебные акты, в которых судьи поддерживали налоговиков и соглашались с доначислением налога на прибыль при списании в расходы задолженности, относящейся к прошлым налоговым периодам <9>.

Однако положение исправил Верховный суд, применив нормы ст. 54 НК РФ <10>.

Исходя из них, у компании есть право учесть прошлогодние ошибки в периоде их выявления, если они привели к излишней уплате налога <11>. То есть ошибка, выразившаяся в несвоевременном отнесении безнадежной задолженности в состав расходов, может быть исправлена не подачей уточненной декларации за предыдущий налоговый период, а путем отражения исправленных сведений в текущей налоговой декларации.

Кроме того, ВС указал, что инспекция, установив факт несвоевременного списания безнадежного долга, должна была учесть эти расходы при проверке правильности исчисления налога на прибыль за соответствующий налоговый период, охваченный проверкой, а не отказывать в учете расходов как таковых.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных, что имеет своей целью обеспечить взимание налога исходя из реально сложившегося финансового результата деятельности.

* * *

Имейте в виду, что исправлять в текущем периоде прошлогоднюю ошибку, из-за которой занижены расходы, можно при условии, что на дату подачи декларации за текущий период со дня уплаты налога по декларации с ошибкой не прошло 3 лет <12>.

———————————

<1> подп. 2 п. 2 ст. 265 НК РФ

<2> п. 2 ст. 266 НК РФ

<3> ст. 196, п. 1 ст. 200, ст. 203 ГК РФ

<4> Письмо Минфина от 21.02.2008 N 03-03-06/1/124; Постановление АС ЗСО от 04.04.2016 N А27-12070/2015

<5> п. 1 ст. 252 НК РФ

<6> Письма Минфина от 08.04.2013 N 03-03-06/1/11347; УФНС по г. Москве от 13.04.2012 N 16-15/032847@

<7> Письма Минфина от 25.08.2017 N 03-03-06/1/54556, от 06.04.2016 N 03-03-06/2/19410

<8> п. 1 ст. 272 НК РФ

<9> Постановления АС МО от 26.06.2017 N Ф05-8548/2017; АС ЗСО от 29.06.2015 N Ф04-19120/2015; Постановление Президиума ВАС от 15.06.2010 N 1574/10

<10> Определение ВС от 19.01.2018 N 305-КГ17-14988

<11> п. 1 ст. 54 НК РФ

<12> ст. 78 НК РФ; Определение ВС от 19.01.2018 N 305-КГ17-14988

Списание дебиторской задолженности с истекшим сроком исковой давности в налоговом учете

В силу НК РФ убытки, полученные налогоплательщиком в отчетном (налоговом) периоде в виде суммы безнадежных долгов, приравниваются к внереализационным расходам налогоплательщика. Перечень оснований для признания задолженности безнадежной установлен в НК РФ. Как неоднократно отмечалось финансовым ведомством, любая задолженность, если при ее списании она отвечает установленным критериям безнадежного долга, может быть учтена налогоплательщиком в уменьшение налоговой базы по налогу на прибыль при ее соответствии общим требованиям, установленным ст. 252 НК РФ (письма Минфина России от 02.09.2021 N 03-03-06/2/71112, от 16.06.2021 N 03-03-06/1/47424 и др.).

На основании НК РФ безнадежными долгами (долгами, нереальными к взысканию) признаются долги перед налогоплательщиком, по которым, в частности:

-

истек установленный срок исковой давности (ст. 196 ГК РФ);

-

обязательство прекращено вследствие невозможности его исполнения (ст. 416 ГК РФ);

-

обязательство прекращено на основании акта государственного органа (ст. 417 ГК РФ);

-

обязательство прекращено в связи с ликвидацией организации (ст. 419 ГК РФ).

Заметим, что применительно к физическому лицу безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».

Налогоплательщик, имеющий дебиторскую задолженность, может отнести ее к безнадежной задолженности для целей налогообложения прибыли по каждому из перечисленных в НК РФ оснований в отдельности.

В частности, безнадежными долгами (долгами, нереальными к взысканию) для целей налогообложения прибыли признаются те долги перед налогоплательщиком, по которым истек установленный срок исковой давности. Признание задолженности безнадежной по основанию истечения установленного срока исковой давности осуществляется вне зависимости от предпринятых налогоплательщиком мер принудительного взыскания такой задолженности (письма Минфина России от 09.06.2020 N 03-03-06/1/49480, от 13.01.2020 N 03-03-06/1/569).

Обращаем внимание, что в рамках данного ответа мы не анализируем основания для признания указанной в вопросе задолженности безнадежной ко взысканию, а также обстоятельства, указывающие на истечение срока исковой давности. В общем случае при возникновении задолженности в связи с реализацией товаров, выполнением работ, оказанием услуг, организация, применяющая метод начисления в налоговом учете, вправе сформировать резерв по сомнительным долгам по правилам, установленным ст

266 НК РФ (пп. 1, 3 ст. 266 НК РФ). В таком случае списание безнадежных долгов осуществляется за счет суммы созданного резерва (в состав внереализационных расходов включается убыток, не покрываемый резервом) ( НК РФ).

Однако в данном случае речь идет о задолженности бывшего работника, возникновение которой, как мы понимаем, не связано с реализацией товаров, работ, услуг, и резерв по сомнительным долгам в отношении такого долга организацией не формировался. При истечении срока исковой давности указанная задолженность признается безнадежной и может быть учтена в составе внереализационных расходов организации на основании НК РФ.

Расходы для целей налогообложения прибыли при методе начисления признаются в том отчетном (налоговом) периоде, к которому они относятся ( НК РФ).

Непосредственно дата признания безнадежной дебиторской задолженности при исчислении налога на прибыль в НК РФ не установлена. Порядок налогового учета внереализационных расходов при методе начисления регламентирован НК РФ. Для расхода (убытков) в виде списанной дебиторской задолженности из всего перечня дат наиболее подходящей можно считать последний день отчетного (налогового) периода (как по иным аналогичным расходам) ( НК РФ, письма Минфина России от 25.08.2017 N 03-03-06/1/54556, от 28.01.2013 N 03-03-06/1/38, от 27.12.2007 N 03-03-06/1/894).

По мнению Минфина России, списываемая дебиторская задолженность включается во внереализационные расходы в том отчетном (налоговом) периоде, в котором истек срок исковой давности (письма Минфина России от 16.02.2021 N 03-03-06/2/10482, от 13.01.2020 N 03-03-06/1/569, от 25.08.2017 N 03-03-06/1/54556, от 06.04.2016 N 03-03-06/2/19410), что в полной мере относится и к дебиторской задолженности бывшего работника, списываемой по истечении срока исковой давности (письма Минфина России от 08.08.2012 N 03-03-07/37, от 15.09.2010 N 03-03-06/1/589).

Прощение долга

Дополнительно отметим, что бывший работодатель не лишен возможности простить долг физическому лицу, не дожидаясь истечения срока исковой давности. Статья 415 ГК РФ определяет: обязательство прекращается освобождением кредитором должника от лежащих на нем обязанностей, если это не нарушает прав других лиц в отношении имущества кредитора.

Обязательство считается прекращенным с момента получения должником уведомления кредитора о прощении долга, если должник в разумный срок не направит кредитору возражений против прощения долга.

Согласно ст. 240 ТК РФ работодатель имеет право с учетом конкретных обстоятельств, при которых был причинен ущерб, полностью или частично отказаться от его взыскания с виновного работника. В то же время собственник имущества организации может ограничить указанное право работодателя в случаях, предусмотренных федеральными законами, иными нормативными правовыми актами РФ, законами и иными нормативными правовыми актами субъектов РФ, нормативными правовыми актами органов местного самоуправления, учредительными документами организации.

Единого мнения относительно природы сделки по прощению долга нет. Освобождение одним лицом другого от имущественной обязанности перед собой или перед третьим лицом указана как одна из форм дарения ( ГК РФ). Судебная практика неоднозначна, но нередко признает прощение долга дарением (смотрите, например, постановления ФАС Московского округа от 26.01.2009 N КГ-А40/11632-08 и от 19.03.2012 N Ф05-1607/12, ФАС Западно-Сибирского округа от 15.10.2009 N Ф04-248/2009). Дополнительно смотрите Энциклопедию решений. Прощение долга.

В любом случае при прощении долга у физического лица — должника возникает экономическая выгода — доход ( НК РФ).

При прощении организацией задолженности с должника снимается обязанность по возврату суммы долга и появляется возможность распоряжаться денежными средствами по своему усмотрению. Это и есть экономическая выгода в натуральной форме в виде дохода в размере суммы прощенной задолженности.

Организация должна известить физическое лицо в письменной форме о возникновении у него налогооблагаемого дохода в связи с прощением долга и о невозможности удержать с этого дохода НДФЛ, а также представить в налоговый орган сведения о суммах дохода, с которого не удержан налог (как при списании долга по истечении срока исковой давности).

Датой прекращения обязательства при прощении долга считается день получения должником уведомления кредитора о прощении долга ( ГК РФ). Эта дата считается днем получения дохода для целей исчисления НДФЛ (письмо Минфина России от 30.01.2018 N 03-04-07/5117).

При этом следует учитывать, что для целей налогообложения прибыли списание сумм прощенного долга не отвечает критериям экономической обоснованности и направленности на получение дохода (в соответствии с НК РФ). Поэтому отсутствуют основания для признания организацией-кредитором соответствующих сумм задолженности в составе расходов, уменьшающих налоговую базу по налогу на прибыль ( НК РФ, письма Минфина России от 22.05.2018 N 03-03-06/1/34203, от 12.09.2016 N 03-03-06/2/53125).

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Начало и окончание течения срока исковой давности;

— Энциклопедии решений. Приостановление течения срока исковой давности;

— Энциклопедия решений. Учет расходов от списания дебиторской задолженности, нереальной к взысканию;

— Энциклопедия решений. Списание нереальной к взысканию (безнадежной) дебиторской задолженности при налогообложении прибыли;

— Энциклопедия решений. НДФЛ при прощении долга физическому лицу;

— Списание дебиторской задолженности. Бухгалтерский и налоговый учет (В. Солдаткин, газета «Финансовая газета», N 19, N 20, май, июнь 2019 г.);

— Сначала отпуск авансом, а потом увольнение (О. Мокроусов, журнал «Новая бухгалтерия», выпуск 3, март 2019 г.).

Ответ подготовил: Эксперт службы Правового консалтинга ГАРАНТСтафеева Лариса

Контроль качества ответа: Рецензент службы Правового консалтинга ГАРАНТЛазарева Ирина

11 октября 2021 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.