Как вернуть полную стоимость билета, если агрегатор списал комиссию?

Приобретала билет на рейс авиакомпании «Уральские авиалинии» за 2—3 дня до него. Выбирала между поездом и самолетом. Остановилась на самолете из-за привлекательной цены: 1900 Р . По невнимательности билет купила не на сайте авиакомпании, а на сайте агрегатора авиабилетов — «Купибилет».

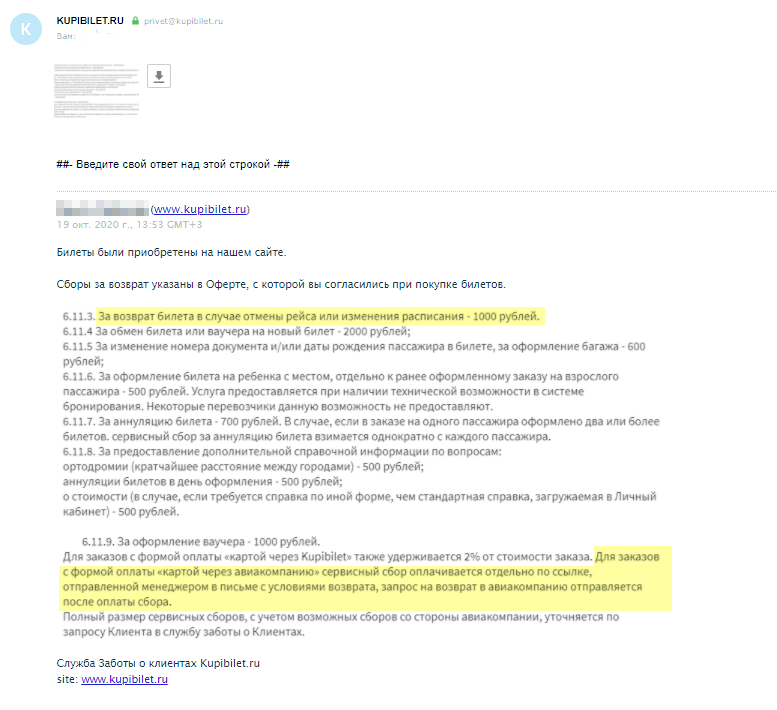

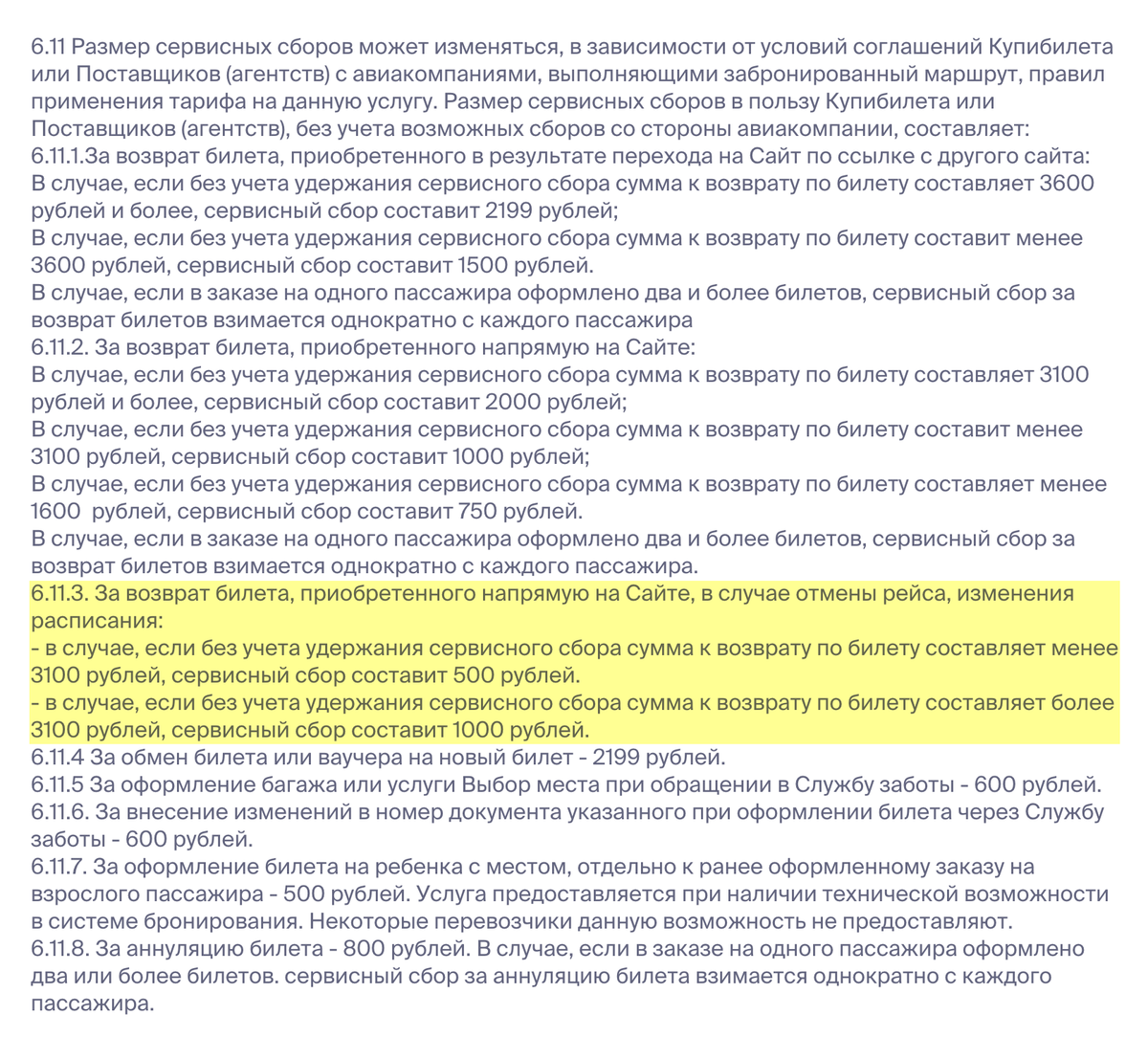

В день вылета авиакомпания прислала сообщение об отмене рейса без объяснения причины. Здесь же выяснилось, что при отмене рейса за возврат денег сайт-агрегатор берет сервисный сбор 1000 Р , это более половины стоимости билета. Такой вариант меня не устроил, и я обратилась в авиакомпанию. Спустя 30 дней ожидания меня снова направили к агрегатору, где я купила билет.

Могу ли я вернуть деньги и не остаться в минусе?

Анастасия Корнилова

По закону вы вправе получить обратно всю сумму. Но есть вероятность, что агрегатор откажется сделать это добровольно. Тогда придется обращаться в суд. Расскажу подробнее.

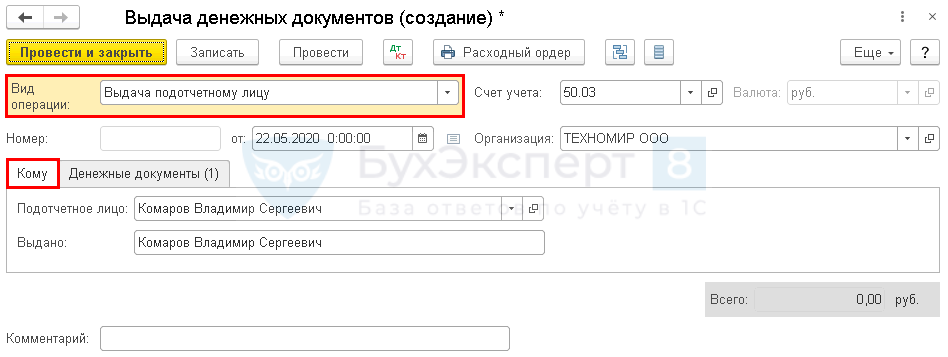

Выдача авиабилетов подотчетному лицу

Авиабилеты, купленные организацией для командировки сотрудника, являются денежными документами. Подробнее о том, что относится к денежным документам, читайте в статье Поступление/выдача денежных документов.

Выдача билетов подотчетному лицу оформляется документом Выдача денежных документов вид операции Выдача подотчетному лицу в разделе Банк и касса — Денежные документы — Денежные документы — кнопка Выдача.

О поступлении денежных документов в организацию читайте в статье Поступление/выдача талонов при приобретении ГСМ (переход права собственности при заправке).

На вкладке Кому следует обратить внимание на заполнение полей:

- Подотчетное лицо — командированный работник, выбирается из справочника Физические лица.

- Выдано — тот же работник, поле используется для заполнения печатной формы.

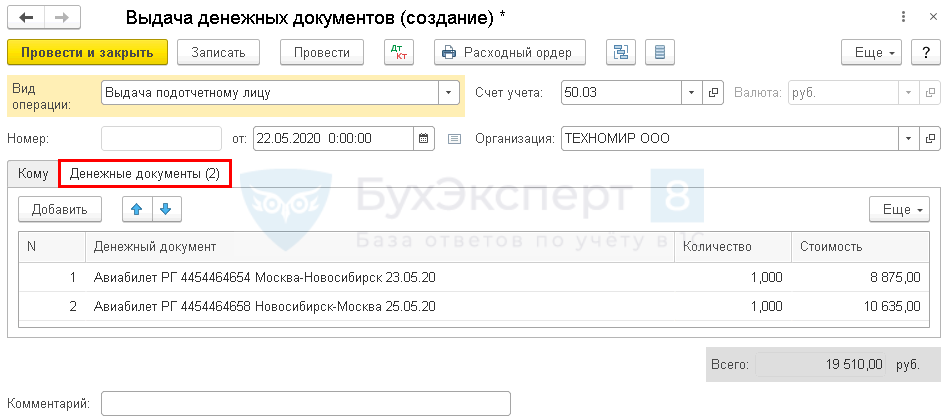

На вкладке Денежные документы заполняется табличная часть:

- Денежный документ — билеты, выдаваемые работнику, заполняется из справочника Денежные документы.

- Количество — количество.

- Стоимость — стоимость билета.

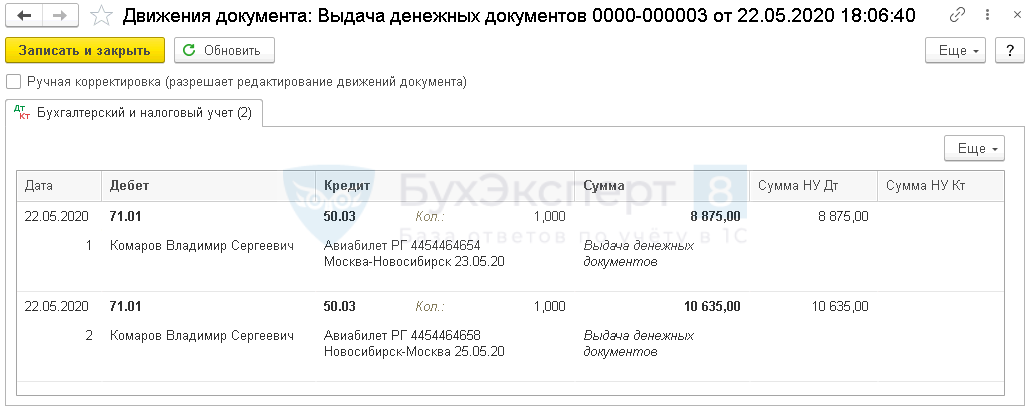

Документ формирует проводку:

Дт 71.01 Кт 50.03 – выдача билетов сотруднику под отчет.

Документальное оформление

Для документального оформления выдачи денежных документов нет унифицированной формы бланка выдачи денежных документов. Организации могут разработать форму самостоятельно или принять бланк, предложенный 1С.

Расходный ордер можно распечатать по кнопке Расходный ордер — Печать документа Выдача денежных документов. PDF

Почему агрегатор обязан вернуть сервисный сбор

Если рейс задержали или отменили, пассажир вправе отказаться от услуги перевозчика. Такой отказ считается вынужденным — авиакомпания должна вернуть полную стоимость билета. Это значит, что пассажир получит все деньги, которые заплатил за перевозку: провозную плату и разные сборы, из которых складывается стоимость билета. К ним относятся, например, топливный сбор, расходы на оформление билета, суммы, которые взимают иностранные государства.

Сервисный сбор, о котором пишет агрегатор, не входит в стоимость билета. Это наценка за услуги системы бронирования. На своих сайтах агрегаторы обычно указывают, что удержат штраф за возврат билета из-за отмены рейса. Но они не вправе так поступать. Дело в том, что агрегаторы продают билеты авиакомпаний по агентским договорам. Это значит, что агент действует по поручению авиакомпании, то есть принципала. За это он должен получать вознаграждение от авиакомпании, а не от клиента.

Если пойдете в суд, лучше укажите ответчиками и авиакомпанию, и агрегатора. Если в ходе процесса выяснится, что отвечать должен только перевозчик или только агрегатор, вы скорректируете состав ответчиков.

Нормируются ли суточные для налогообложения в 2023 году?

Да, нормируются. Лимит, освобождаемый от НДФЛ и начисления страховых взносов, составляет (п. 2 ст. 422 НК РФ):

- 700 руб. в день — для cуточных при пoездках по РФ;

- 2 500 руб. в день — для cуточных при командировании за границу.

С выплаченных сумм, превысивших эти значения, удержите НДФЛ и начислите страховые взносы.

Как удержать и уплатить НДФЛ с суточных сверх норм в 2023 году?

- Сравните сумму выплаченных суточных в рублях с действующими лимитами. Если выдавалась валюта, пересчитайте ее по курсу, установленному на дату выдачи.

- Если есть превышение — зафиксируйте его.

- На последний день месяца, в котором утвердили авансовый отчет по командировке, рассчитайте сумму НДФЛ, используя соответствующую ставку налога (п. 3 ст. 226 НК РФ).

- Рассчитанный НДФЛ удержите из ближайшей выплаты дохода сотруднику (п. 4 ст. 226 НК РФ).

- Заявите об удержанном налоге и перечислите его в бюджет по сроку, который определяется по дате удержания. Например, если вы подаете по НДФЛ одно уведомление за период, то по налогу с суточных, удержанному с 23 числа предыдущего месяца по 22 число текущего месяца, сдайте уведомление не позднее 25 числа текущего месяца, а перечисление на ЕНС сделайте не позднее 28 числа текущего месяца.

Как начислить страховые взносы на суточные сверх норм в 2023 году?

Если с применением ставки НДФЛ к сверхлимитным суточным все более-менее понятно, то в ситуации со взносами первый вопрос — по какому тарифу считать взносы?

В НК РФ особых указаний нет, разъяснений контролеров по этому вопросу тоже нет. Исходя из чего можно заключить, что начислить взносы с суточных сверх норм в 2023 году нужно по тому же тарифу, по которому такие начисления производятся и для остальных выплат.

Например, если работодатель командированного применяет тариф для МСП, то включает сумму превышения суточных над необлагаемым лимитом в базу за месяц и применяет к этой базе свой пониженный тариф общим порядком.

По общему правилу дата осуществления выплат определяется как день их начисления (п. 1 ст. 424 НК РФ). Расход в виде суточных принимается к учету (начисляется) на дату погашения задолженности командированным. А днем таким считается день утверждения руководителем авансового отчета.

Таким образом, сверхлимитные суточные попадают в базу по взносам в том календарном месяце, в котором утвержден авансовый отчет за командировку.

Как учесть суточные для налога на прибыль (доход)?

Суточные учитываются в качестве прочих расходов, связанных с производством и реализацией, и признаются на дату утверждения авансового отчета (пп. 5 п. 7 ст. 272 НК РФ).

Нормативов суточных для принятия их в расходы по налогу на прибыль не установлено. Они признаются полностью в том размере, который определен в ЛНА работодателя.

Страховые взносы, рассчитанные с сумм, выплаченных сверх лимита, включаются в состав прочих расходов, связанных с производством и реализацией, на дату начисления (пп. 1 п. 7 ст. 272 НК РФ).

Отметим, что для УСН по признанию суточных расходами действуют правила, аналогичные налогу на прибыль. На «доходно-расходной» УСН их можно учесть в расходах в полной сумме, если выполнены условия для признания (п. 2 ст. 346.16 НК РФ).

ОСНО и ЕНВД

Дополнительные услуги гостиницы могут быть оплачены сотрудником, который одновременно занят в деятельности организации на общей системе налогообложения и деятельности организации, облагаемой ЕНВД. В такой ситуации сумму дополнительных расходов нужно распределить (п. 9 ст. 274, п. 7 ст. 346.26 НК РФ).

Сумму НДС, выделенную в счете-фактуре гостиницы, также нужно распределить. Распределите НДС пропорционально доле операций, облагаемых этим налогом. Долю операций, облагаемых НДС, определите исходя из стоимости отгруженных товаров (работ, услуг, имущественных прав) в общем объеме отгрузки за налоговый период. Такой порядок предусмотрен в пункте 4 статьи 170 Налогового кодекса РФ.

Пример распределения расходов на оплату дополнительных услуг гостиницы. Организация применяет общую систему налогообложения и платит ЕНВД

ООО «Торговая фирма «Гермес»» продает товары оптом и в розницу. По оптовым операциям организация применяет общую систему налогообложения (метод начисления). Розничная торговля переведена на ЕНВД. Налог на прибыль «Гермес» начисляет ежемесячно.

В учетной политике организации сказано, что общехозяйственные расходы распределяются пропорционально доходам за каждый месяц отчетного (налогового) периода.

Доходы, полученные «Гермесом» от различных видов деятельности за февраль, составляют:

- по оптовой торговле (без учета НДС) – 10 500 000 руб.;

- по розничной торговле – 4 000 000 руб.

Других доходов организация не получала.

Генеральный директор организации А.В. Львов с 5 по 7 февраля находился в служебной командировке. Цель командировки – заключение договора поставки товаров, предназначенных для продажи оптом и в розницу.

Авансовый отчет был утвержден 8 февраля. Вместе с авансовым отчетом Львов передал в бухгалтерию все документы, которые подтверждают его расходы. В их состав входит счет гостиницы на общую сумму 7080 руб. (в т. ч. НДС – 1080 руб.).

В счете выделена стоимость:

- проживания – 5900 руб. (в т. ч. НДС – 900 руб.);

- пользования телевизором – 236 руб. (в т. ч. НДС – 36 руб.);

- дополнительного обслуживания в номере (пользование мини-баром) – 944 руб. (в т. ч. НДС – 144 руб.).

Чтобы распределить сумму расходов между затратами по разным видам деятельности, бухгалтер «Гермеса» сопоставил доходы по оптовой торговле с общим объемом доходов.

Доля доходов от оптовой торговли в общем объеме доходов за февраль составляет: 10 500 000 руб. : (10 500 000 руб. + 4 000 000 руб.) = 0,724.

Общая сумма расходов, которая списывается на оптовую торговлю: (5900 руб. – 900 руб. + 236 руб. – 36 руб. + 944 руб. – 144 руб.) × 0,724 = 4344 руб.

Сумма расходов, которую можно учесть при расчете налога на прибыль за февраль, равна: (5900 руб. – 900 руб. + 236 руб. – 36 руб.) × 0,724 = 3765 руб.

Эта сумма (3765 руб.) была учтена при расчете налога на прибыль за январь–февраль.

Общая сумма расходов, которая относится к розничной торговле, составляет: 6000 руб. – 4344 руб. = 1656 руб.

Сумму НДС, которую можно принять к вычету, бухгалтер «Гермеса» сможет определить по итогам I квартала.

Сумма выплат в пользу сотрудника, облагаемая взносами на обязательное пенсионное (социальное, медицинское) страхование, не превысила с начала года 624 000 руб.

С компенсации расходов на пользование мини-баром бухгалтер начислил НДФЛ и взносы на обязательное пенсионное (социальное, медицинское) страхование и взносы на страхование от несчастных случаев и профзаболеваний.

Компенсация командированному расходов на выбор места в самолете: надо ли платить НДФЛ и страховые взносы

Минфин разъяснил, надо ли уплачивать НДФЛ и страховые взносы с сумм возмещения командированному работнику расходов на произвольный выбор места на борту самолета.

В письме от 27.12.2019 № 03-04-00/102629 ведомство напоминает, что статья 168 ТК РФ обязывает работодателя возмещать работнику, направленному в служебную командировку, расходы по проезду, расходы по найму жилого помещения, дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные), и иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок и размеры возмещения расходов, связанных со служебными командировками, работникам внебюджетных организаций определяются коллективным договором или локальным нормативным актом.

При этом статья 217 НК РФ освобождает от НДФЛ суточные (в пределах лимитов), расходы на проезд до места назначения и обратно, сборы за услуги аэропортов, комиссионные сборы, расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок, на провоз багажа, расходы по найму жилого помещения, оплате услуг связи, получению и регистрации служебного заграничного паспорта, получению виз, а также расходы, связанные с обменом наличной валюты или чека в банке на наличную иностранную валюту.

Таким образом, если затраты организации по оплате командированному сотруднику выбора места в салоне самолета отнесены к расходам, связанным со служебной командировкой, оплата таких услуг освобождается от НДФЛ при наличии их документального подтверждения.

Кроме того, если в локальном нормативном акте организации затраты организации по оплате стоимости услуги авиакомпаний по выбору места на борту самолета для командированных работников отнесены к расходам, связанным со служебными командировками, то при условии документального подтверждения суммы таких расходов не облагаются страховыми взносами.

Служебная командировка – это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы. При направлении работника в служебную командировку ему гарантируются сохранение места работы (должности) и среднего заработка.

Документально подтвержденные и обоснованные расходы командированного сотрудника могут быть учтены работодателем в своих расходах. Перечень таких расходов установлен в соответствии с пп. 12 п. 1 ст. 264 НК РФ. В частности, организация вправе учесть консульские расходы, аэродромные сборы, сборы за право въезда, прохода, транзита автомобильного и иного транспорта, а также иные аналогичные платежи.

Расходы на обслуживание командированного сотрудника в барах и ресторанах, расходы на обслуживание в номере и за пользование рекреационно-оздоровительными объектами нельзя учесть при расчете налога на прибыль. Если сотрудник не вернул неизрасходованный аванс, выданный в связи со служебной командировкой, работодатель вправе удержать данный аванс из зарплаты работника. Решение об удержании из зарплаты работника принимается не позднее 1 месяца со дня окончания срока, установленного для возвращения аванса.

Учет расходов по загранкомандировкам

Командировка за границу оформляется так же, как и по России, только имеет некоторые особенности:

Если работник самостоятельно покупал валюту, то при составлении отчета ему необходимо приложить справки о ее покупке. Если такой справки не будет, то расходы будут пересчитаны по курсу Центробанка на момент получения подотчетных денег (пп. 5, 6, 7 ПБУ 3/2006).

После утверждения отчета:

По суточным в валюте та их часть, которая облагается НДФЛ, должна быть пересчитана в рубли по курсу на последний день месяца, в котором был утвержден авансовый отчет (письмо Минфина от 01.11.2016 № 03-04-06/64006).

ВАЖНО! Если в локальном нормативном акте компании указать размер суточных в иностранной валюте, а выплатить сотруднику в рублях, то перерасчет делать не нужно (письмо Минфина от 22.04.2016 № 03-04-06/23252)

Расходы на такси до работы и обратно

Можно ли учесть расходы на такси для доставки работника на работу и возврата его домой? Этот вопрос вызывает много споров у бухгалтеров. И к таким расходам трепетно относятся проверяющие. По учету расходов на доставку сотрудников до места работы и обратно, в том числе с применением такси, Министерство финансов РФ дало разъяснение в письмах от 16.03.2017 № 03-04-06/15198, от 27.11.2015 № 03-03-06/1/69181. Исходя из писем, делаем выводы: расходы на такси для доставки работника на работу и обратно можно учесть в качестве уменьшающих налог затрат при соблюдении одного из двух условий:

- Использование такси оправдано неудобным территориальным расположением места работы по отношению к остановкам общественного транспорта либо производственным графиком работы, при котором возникают трудности с проездом на общественном транспорте. Данные основания должны быть обоснованы в приказе руководителя, который закрепляет порядок использования такси в служебных целях.

- Доставка работника на работу и (или) с нее с использованием такси предусмотрена трудовым договором и (или) коллективным договором как система оплата труда и при этом возможно определить сумму дохода каждого работника.

Для принятия расходов они должны быть обязательно документально подтверждены. Об обязательных реквизитах на документах, подтверждающих пользование службой такси, уже говорилось.

Подробнее об удержании НДФЛ с компенсации проезда в статье

«Проезд до работы и обратно — налоговый аспект»

.

Расходы на проезд в такси командированного работника

Сотрудник, направленный в командировку, может воспользоваться службой такси для проезда к вокзалу, аэропорту, месту проживания, а также к месту его постоянной работы в период выполнения командировочного задания. П. 12 ст. 264 НК РФ позволяет отнести к прочим расходам, связанным с производством и реализацией, расходы на командировки, в т. ч. проезд работника к месту работы и обратно. Вид транспорта, который при этом может быть использован, не оговорен.

В этой связи встает вопрос: можно ли учитывать в составе прочих расходов проезд на такси работника, находящегося в командировке? Разъяснения по нему дает Минфин (см. письма от 02.03.2017 № 03-03-07/11901, от 10.06.2016 № 03-03-06/1/34183, от 14.06.2013 № 03-03-06/1/22223). И вывод из них следует, что можно — при условии документального подтверждения и экономической обоснованности затрат.

Какие документы могут подтвердить оплату за проезд в такси? Это может быть чек ККТ или квитанция на оплату пользования услугами такси. В постановлении правительства от 14.02.2009 № 112 можно найти обязательные реквизиты, утвержденные для подобных квитанций.

В случае отсутствия хотя бы одного из выше перечисленных реквизитов документ считается непригодным для подтверждения расходов работника организации на проезд в такси.

Для экономического обоснования поездок на такси во время нахождения в командировке стоит получить от работника служебку с пояснениями выбора именно этого вида транспорта: график работы, при котором сложно добираться на общественном транспорте, удаленность места работы или временного проживания от остановок общественного транспорта. В противном случае от поездок в такси или от признания платы за них в расходах для прибыли лучше отказаться.

Ознакомиться с тем, какие расходы возмещаются командированному работнику, облагаются ли они НДФЛ, можно в этой статье .

Сущность финансово-хозяйственных операций

а) Объект купли-продажи – право на услугу «Авиаперевозка» — Заказчик перепродает третьим лицам самостоятельно (в частности, включая в турпутевки) или через агентов.В чем заключается продукт «Блок мест». До авиарейса «Блок мест» — это право на услугу «Авиаперевозка». Предварительная покупка Блока мест – это бронирование, аванс, т.к. перевозоч-ные документы – это что-то похожее на сертификат на будущую услугу.Фактически продукт «Блок мест» заключается в авиаперевозке (несколько мест), которая осуществляется в установленный в перевозочных документах срок.Следовательно, Заказчик покупает право на услугу «Авиаперевозка», но не использует это право по прямому назначению, а перепродает (с наценкой) право третьим лицам.Собственно «Услуга» в этот момент не приобретается (нельзя в учете отнести ее на затраты), не приобретается иной товар (т.е. нельзя использоватьсчет 41). Перевозочные документы – свиде-тельство права на конкретные места – выписываются, как правило, ПОЗДНЕЕ на конкретных пас-сажиров Исполнителем, т.е. появление перевозочных документов не означает появления ПРАВА, и не всегда эти моменты совпадают, они также не являются объектом купли-продажи (хотя их можно было бы учесть на счете 50.3 «Денежные документы»). Право на услугу не может быть учтено на счете 04 «Нематериальные активы» (п.3 «г» «использование более 1 года» ПБУ 14/2000 Учет нематериальных активов) или на счете 97 «Расходы будущих периодов» (право не является осуществленным расходом, тем более для Заказчика). Право не относится к финансовым вложениям (счет 58 ), т.к. перевозочные документы не являются финансовым инструментом, по которому планируется денежный доход; по перевозочным документам планируется получение УСЛУГИ «Авиаперевозка».Подтверждением права (пока не собственности) на блок мест фактически является допол-нительное соглашение к Договору, подписанное сторонами на конкретный блок мест на опреде-ленный рейс (с указанием маршрута авиаперевозки, даты и времени и пр.). Скорее всего, это право заключается первоначально в бронировании блока места с правом последующего их выкупа. Следовательно, появление права может отражаться в учете изменением состояния расчетов (счет 60 или счет 76 ).Если турфирма включает расходы на чартер в себестоимость путевок, то такое появление права на места в авиарейсе отражается в составе затрат.

б) Тот факт, что авиарейс чартерный не влияет на порядок отражения операций в учете.По договору чартера (фрахтования воздушного судна) одна сторона (фрахтовщик) обязует-ся предоставить за плату другой стороне (фрахтователю) всю или часть вместимости воздушного судна на один или несколько авиарейсов для перевозки пассажиров и багажа (Ст. 787 ГК РФ).Фрахтователем в данном случае выступает Заказчик, который затем реализует места пасса-жирам. А фрахтовщиком может быть любая организация (необязательно перевозчик), поскольку законодательство предоставляет возможность субчартера (субфрахта).Обычно в договоре чартера определяется гарантированная оплата за каждый рейс независи-мо от его заполняемости. Однако иногда в договор включается условие о расчетной стоимости од-ного места в каждом классе. И если расчетная стоимость по фактической степени загрузки самоле-та превышает сумму гарантированной оплаты, то турфирма должна возместить авиакомпании раз-ницу между расчетной и гарантированной стоимостью.

Тематика вопросов

ВНИМАНИЕ! МАСШТАБНЫЕ ИЗМЕНЕНИЯ В ПРОЦЕССУАЛЬНОМ ЗАКОНОДАТЕЛЬСТВЕ!

Военная служба. Консультации юриста

Образование

Торги (аукционы, конкурсы)

Получение компенсаций, возмещение расходов

Страхование

Консультации юриста

Недвижимость. Общие вопросы

Корпоративные споры

Приказное производство. Консультации юриста

Финансовая аренда (лизинг). Консультации юриста

Государственные (муниципальные) закупки. Консультации юриста

Третейское разбирательство. Консультации юриста

Судебные расходы. Консультации юриста

Здоровье. Оплата больничных листов. Консультации юриста

Уголовный процесс. Консультации юриста

Калькуляторы госпошлины, пени, процентов, компенсаций

Налоговые проверки. Налоги и взносы. Консультации юриста

Административные споры. Консультации юриста

Строительство. Консультации юриста

Взыскание убытков, неосновательного обогащения. Возмещение вреда. Консультации юриста

Договор: заключение, расторжение, изменение, оспаривание. Консультации юриста

Пенсионное законодательство. Консультации юриста

Право собственности: признание, защита, восстановление и прекращение. Консультации юриста

Авторское право. Консультации юриста

Защита прав потребителей. Консультации юриста

Административная ответственность. Консультации юриста

Договор долевого участия. Консультации юриста

Проверки организаций и ИП. Консультации юриста

Защита чести, достоинства, деловой репутации. Консультации юриста

Исполнительное производство. Консультации юриста

Иностранные граждане. Вступление и отказ от гражданства. Консультации юриста

Установление юридических фактов. Консультации юриста

Трудовое законодательство. Консультации юриста

Досудебное урегулирование спора. Консультации юриста

Регистрация недвижимости. Консультации юриста

Семейные споры. Споры о детях. Консультации юриста

Регистрация, расторжение брака, раздел имущества. Консультации юриста

Земельное законодательство. Консультации юриста

Алименты. Консультации юриста

Аренда. Консультации юриста

Займы и кредиты. Консультации юриста

Банкротство. Консультации Юриста

Представительство. Консультации юриста

Жилищные вопросы. Консультации юриста

Наследство. Нотариат. Консультации Юриста

Госпошлина. Консультации юриста

Обращаемся в арбитражный суд. Консультации юриста

Обращаемся в суд общей юрисдикции (районный, городской, областной). Консультации юриста

Обращаемся в мировой суд. Консультации юриста

Ответы на распространенные вопросы по работе с Конструктором исковых заявлений и жалоб