Образец пояснения убытков по налогу на прибыль

Сам по себе убыток, если он обоснован и подтверждается документами, не является чем-то предосудительным. В частности, Верховный суд РФ указывает, что прибыль не является обязательным результатом предпринимательской деятельности (п. 13 постановления Пленума ВС РФ от 24.10.2006 № 18 в акт. ред. от 25.06.2019).

Нежелательно в пояснении ограничиваться общими фразами по поводу кризисных явлений в экономике в целом. Налоговики могут решить, что вы просто хотите «отписаться», и проведут углубленную проверку.

Лучше всего назвать конкретные причины, относящиеся именно к вашей компании, и приложить подтверждающие документы.

Такими причинами могут быть:

- Недавнее начало деятельности. Здесь все понятно, и сами налоговики обычно не оспаривают, что новые компании имеют право на убытки в начале своей работы.

- Близким к этой причине является освоение новых направлений работы (видов деятельности) или рынков сбыта. Убытки здесь могут быть связаны как с затратами на освоение новых технологий, так и с возможным демпингом для захвата рынков. Тогда необходимо показать налоговикам бизнес-план, в котором обязательно должен быть отражен срок выхода на прибыльный режим.

- Убытки, связанные с договорными обязательствами, ценовой составляющей, курсовой разницей:

- рост цен поставщиков (например, если они привязаны к курсу валюты);

- неожиданное расторжение договора крупным покупателем.

В этом случае нужно приложить копии договоров, переписку c контрагентами

- Форс-мажор различного рода (авария, пожар, затопление, пандемия коронавируса и т. п.). Подтверждением здесь могут служить акты государственных органов, зафиксировавших указанные события.

Если налоговики приняли пояснение и убыток стал «подтвержденным», то им можно воспользоваться в будущем. Как именно — рассмотрим далее.

Камералка: даем пояснения по ндс-декларации

Как рассчитать НДС в 2018».

- Обнаружены несоответствия показателей, отраженных в декларации, с суммами, которые указаны в подтверждающих документах.Еще одна распространенная причина запросов – расхождения данных декларации с подтверждающими документами. Часть сведений не включена в книгу продаж/покупок, сумма по операции, указанная в декларации, занижена по сравнению со счетом-фактурой – все эти факты являются основаниями для запроса пояснений.

- Выявлены расхождения по факту проведения перекрестной проверки.Если расхождения выявлены в результате сравнения деклараций налогоплательщика и контрагентов, а также по факту перекрестной проверки подтверждающих документов, то ФНС вправе потребовать разъяснения в установленном порядке.

- Плательщик подал уточненную декларацию, сумма налога в которой уменьшена по сравнению с первоначально поданным документам.

Бухгалтер ПРОФ-Консалт

Это как принципал, то есть непосредственный поставщик. Без объяснительной налоговая инспекция может наложить штрафные санкции за неверно предоставленные сведения в декларации по НДС. Разобравшись, чего ожидает от вас налоговая инспекция, нужно составить аргументированный ответ с детальными цифрами, подтверждающими, что ваша организация предоставила верные данные.

Чаще всего эти показатели не равны, и всегда найдётся действие, которое приведёт к образованию дохода, включаемого в налог на прибыль, но не облагаемого НДС. По оплате считается, когда отгруженный товар был сразу оплачен покупателем. Это, прежде всего, прибыль, которая была получена в результате продажи товаров или оказания услуг собственными силами или посредническими услугами. Вашей организации необходимо к пояснению о расхождении предоставлять документ, подтверждающий, что с вашей стороны ошибок нет.

Комментарий эксперта

Владимир Чеченин, генеральный директор строительной компании «Московская реконструкция»

ФНС России в письме от 17.07.13 № АС-4-2/12837 разъяснила, что административная ответственность должностному лицу компании (штраф от 2000 до 4000 руб. по п. 1 ст. 19.4 КоАП РФ) грозит в случае неявки в инспекцию, а не за отказ от дачи пояснений.

Однако налоговики на местах нередко привлекают сотрудников

компании к такой ответственности и в том случае, если они не представили

соответствующие пояснения по порядку заполнения налоговой или

бухгалтерской отчетности.

При возникновении подобных обстоятельств суды поддерживают

налогоплательщиков и отменяют штрафы. По мнению судов, сообщение о

предоставлении пояснений — процессуальный документ, принятый в рамках

проводимой камеральной проверки, и административный штраф неправомерен

(постановления ФАС Западно-Сибирского от 10.09.13 № А27-21708/2012, Московского от 26.08.13 № А40-126256/12-107-616 и Восточно-Сибирского от 28.08.12 № А10-355/2012 округов).

На мой взгляд, компании все-таки лучше представить в налоговую

запрашиваемые пояснения. Тем самым она может убедить проверяющих, что

налоговая отчетность заполнена верно и налог к уплате рассчитан без

ошибок

Как писать пояснение по убыткам

Пояснение можно писать в произвольном виде. Главное, чтобы структура документа отвечала нормам и правилам составления деловой документации, а сам текст пояснительной записки был четким, понятным и полностью отражал реальное положение дел на предприятии.

Если к убыткам привели какие-то события, свойственные для всей экономики: например, кризис, то тут иногда достаточно просто грамотно это сформулировать, указав на спад спроса и вынужденное снижение цен (приложив к пояснению отчеты, прайсы и прочие свидетельствующие об этом бумаги). А вот если причиной отсутствия прибыли стали, к примеру, большие траты налогоплательщика при одновременном снижении продаж, то эти сведения надо подкрепить более серьезными документами (договорами и соглашениями о расторжении договоров, актами, налоговыми выписками и т.д.). По возможности нужно предоставить также детальный отчет по расходам и доходам.

Если убытки возникли вследствие каких-либо чрезвычайных ситуаций (пожаров, затоплений, краж и т.п.), то к пояснению нужно обязательно прикрепить справки из соответствующих государственных структур (полиции, МЧС, управляющей компании и проч.).

Не лишним в документе станет и описание мер, которые работники организации предпринимают для предотвращения дальнейших убытков (они укажут на желание руководства предприятия исправить неблагоприятную ситуацию).

Следует отметить, что у крупных компаний пояснения порой достигают объема в несколько десятков страниц, что объяснимо, поскольку чем точнее пояснительная записка, тем меньше претензий со стороны налоговиков может появиться в дальнейшем и тем ниже вероятность выездной налоговой проверки.

НДС и пояснения по нему (с комментариями специалистов)

Если налоговики нуждаются в пояснениях к декларации по НДС, значит, при заполнениях возникли ошибки или был проставлен высокий удельный вес вычетов. Что в таком случае должен делать налогоплательщик? Разобраться, в чем состоит ошибка, и составить требуемые пояснения.

Дело в том, такие пояснения к декларации по НДС можно предоставлять в свободной форме, но есть и разработанный образец подобного документа. Он состоит из нескольких таблиц, которые и содержат в себе разъяснительную информацию по НДС.

Но перед тем как начать заполнять эти таблицы, налогоплательщик пишет вводную записку, в которой указываются следующие сведения:

- Кем дан ответ на пояснения.

- За какой налоговый период.

- Какое количество листов содержится в документе.

- Номер корректировки.

Рассмотрим на конкретном примере:

- заголовок вводной записки: «Ответ на сообщение с требованием предоставления пояснения»;

- текст вводной записки: «В ответ на сообщение с требованием предоставить пояснения в отношении декларации по НДС, предоставленной за налоговый период 2 квартал 2016 отчетного года, номер корректировки 01, ООО «Радость детства», направляются следующие пояснения на 3 листах».

Но специалисты рекомендуют уделить особое внимание кодированию выявленных ошибок, которое принято применять инспекторами налоговой службы:

- Код «1» – нет записи об проведенных операциях, нет отчета контрагента по НДС, приведены нулевые показатели, нет возможности идентифицировать счет-фактуру и нельзя провести сопоставление с данными, приводимыми в декларации.

- Код «2» – указывает на обнаруженные расхождения между разделами 8 и 9 (информация из книги покупок не соответствует данным из книги продаж) за отчетный период, то есть к вычету принимался НДС по авансовым счетам-фактурам, что уже были исчислены раньше.

- Код «3» – речь идет о несоответствии по операциям между разделами 10 и 11 декларации по НДС – из журнала учета выставленных счетов-фактур и из журнала учета полученных счетов-фактур, то есть ошибочно внесены данные о посреднических операциях.

- Код «4» – указывание на несоответствие в любой из граф декларации, поэтому рядом с этим номером кода чаще всего в скобках проставляется и номер графы, в которой обнаружена допущенная ошибка.

Но также специалисты упоминают, что требования о пояснениях по НДС могут адресоваться не только к налогоплательщикам, но и к налоговым агентам, и к другим лицам, список которых приведен в НК – статья № 173.

Чем грозит компании декларация с убытком?

Главная цель налоговых органов — обеспечить пополнение бюджета. Налог на прибыль является одним из основных обязательных платежей, он формирует как федеральную, так и региональную казну.

Поэтому «убыточный» отчет налоговики изначально воспринимают как попытку сокрытия налоговой базы с целью занижения величины налога

В адрес руководства компании обязательно будет направлен запрос на пояснение причин убытков. Если ответа не последует или он не устроит чиновников, директора вызовут обязательно в письменной форме на специальную, «убыточную» комиссию. До этого ИФНС будет собирать. проверять, анализировать банковские и иные сведения о налогоплательщике вместе с его отчетностью.

Если же налогоплательщик будет продолжать игнорировать требования налоговиков, они могут применить различные меры воздействия в рамках своих полномочий.

В первую очередь, это включение в план налоговых проверок и других контрольных мероприятий в приоритетном порядке. Могут применяться и штрафные санкции, предусмотренные по ст. 19.4 КоАП РФ.

Также налоговики могут инициировать процедуру банкротства или ликвидации компании через суд. Правда, нужно сказать, что перспективы здесь весьма неоднозначны. Если предприятие ведет деятельность, регулярно сдает отчетность и не имеет просроченных долгов, то одного наличия убытков для суда будет явно недостаточно.

Желая избежать подобных проблем, предприятия нередко искусственно «убирают» убыток, даже если он экономически обоснован. Стоит ли так делать, рассмотрим далее.

Пояснения по налогу на прибыль

Очень часто у налоговых инспекторов возникает вопрос по проверке налоговых деклараций по налогу на прибыль. Часто суммы в декларации не совпадают с суммами, которые значатся в других представленных документах и отчетах компании. В таком случае налоговый инспектор просит предоставить письменное пояснение к декларации по налогу на прибыль.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Замечание 2

В течение 5 рабочих дней компания должна предоставить такое пояснение.

Если же налоговая декларация составлена с ошибками нужно обязательно предоставить в налоговую инспекцию уточненную форму налоговой декларации. Если причина таких ошибок выявлена нужно письменно изложить все детали инспектору налоговой службы и предоставить ему пояснения к налоговой декларации. К письму нужно обязательно приложить копии документов, которые подтверждают сделки компании. Можно приложить договора, накладные, счет – фактуру, платежные поручения и так далее. Чем подробней будут описаны сделки компании, тем убедительней будут и аргументы. Для этого налоговой инспекцией предусмотрены бланки разного рода пояснений.

Сумма доходов в налоговой декларации по налогу на прибыль отличается от размера выручки в отчете по НДС. Это вызывает очень много вопросов у налоговой инспекции. Они считают, что эти суммы должны быть одинаковыми. Но это не так. Не все доходы компании, которые формируют базу по налогу на прибыль, входят в состав выручки для исчисления НДС. Есть операции, которые подлежат расчету налога на прибыль, но по таким операциям не начисляют НДС. Такую информацию можно найти в статье 153 пункта 4 и в статье 250 пункта 11.1 НК РФ. Может быть и наоборот. Многие операции подлежат обложению НДС, а при расчете налога на прибыль не учитываются.

Рассмотрим такие случае на примере.

Пример 1

Компания передала безвозмездно другой компании товары на сумму 49 615 рублей (без НДС).

Выручка компании за 1 квартал составила 612 315 рублей (без НДС).

Именно эта цифра была отражена в налоговой декларации по налогу на прибыль. Такая операция относится к доходам компании.

В декларации по НДС указана сумма 661 930 рублей (49 615 рублей + 612 315 рублей).

Так как НК РФ требует начислять НДС при безвозмездной передачи как при обычной реализации.

Нужно обязательно заранее подготовить в налоговую инспекцию пояснения к налоговым декларациям.

Обязательно нужно приложить пояснительные документы к письменному пояснению.

Ошибки в составлении пояснительной записки

Для того, чтобы избежать возможных ошибок при составления пояснения нужно четко понимать что именно требует от вас налоговая. Так как четких требований по составлению записки нет, задача упрощается, однако следует запомнить несколько моментов:

- Как и любой исходящий документ, вы должны зарегистрировать записку под определенным номером;

- Пояснение должно содержать наименование органа, куда вы направляете эту записку. Это должен быть налоговый орган по месту регистрации организации или ИП;

- В записке должен быть указан номер требования, которое прислала вам налоговая;

- В тексте записке желательно выделять разделы, подразделы, пункты и подпункты;

- Должным образом должны быть оформлены приложения к записке.

Если в отчете указанная налоговиками ошибка действительно существует, но она не влияет на конечный результат и не занижает налоговую базу, организация или предприниматель могут сделать следующее: в пояснительной записке указать, что «указанная ошибка не занижает налоговую базу и не уменьшает платежи в бюджет, правильным считать значение _______», либо сразу подать уточненную декларацию.

На сколько лет можно перенести убыток?

Весьма существенным для налогоплательщика является вопрос, на сколько лет можно перенести убыток по налогу на прибыль.

Последние изменения, внесенные в ст. 283 НК РФ, улучшили положение налогоплательщиков в этой части. До 2017 года можно было списывать убытки только за 10 лет, предшествующих текущему периоду.

Закон «О внесении изменений…» от 30.11.2016 № 401-ФЗ (акт. ред от 27.11.2018) отменил это ограничение. Но следует иметь в виду, что обратной силы это положение на момент принятия не имело.

Неограниченный во времени перенос убытков формально можно начать осуществлять с 01.01.2017. Но в п. 16 ст. 13 закона 401-ФЗ (акт. ред. от 27.11.2018) сказано, что измененная версия ст. 283 действует только для убытков, полученных с 01.01.2007. То есть в 2017 году можно было использовать те же 10 лет, что и до внесения изменений. Зато в 2018 году это уже 11 лет, и далее «глубина» переноса с каждым годом будет увеличиваться.

Таким образом, в 2021 году переносить убытки можно за предшествующие года без ограничений по количеству лет, но начиная с 2007 г., и по мере их появления (по очереди). Списанию подлежат убытки с учетом действующего лимита — не более 50% налоговой базы.

Отражение налогового убытка в бухучете

Налоговый убыток следует учитывать в соответствии с правилами ПБУ 18/02 (действующий приказ Минфина РФ от 18.11.2002 №114н в акт. ред. от 20.11.2018). Не использовать этот документ могут только малые предприятия, ведущие бухучет по упрощенной схеме.

Предположим, что налоговых разниц у предприятия не было и налоговый убыток равен бухгалтерскому. В этом случае с его суммы начисляется условный доход по налогу на прибыль (НП), равный произведению суммы убытка на налоговую ставку.

Для этой операции к счетам 68.4 «Налога на прибыль» и 99 «Прибыли и убытки» обычно открывают специальные субсчета:

Дт 68.4.2 Кт 99.02.2 — условный доход (расход) по НП.

Так как предприятие предполагает уменьшить за счет текущего убытка налог на прибыль следующих периодов, то сумма условного дохода является отложенным налоговым активом (ОНА). Организация может признать ОНА только при наличии вероятности, что этот актив будет погашен в следующих периодах (п. 14 ПБУ 18/02).

Для учета ОНА используется специальный счет 09:

Дт 09 Кт 68.4.2 — начислен ОНА.

В последующих периодах при списании убытка в бухучете отражается соответствующее изменение ОНА:

Дт 68.4.2 Кт 09 — списан (уменьшен, погашен) ОНА

Дебетовое сальдо по 09 счету в данном случае (при отсутствии других налоговых разниц) соответствует неиспользованной сумме убытка, которую можно будет списать в дальнейшем.

Пример

ООО «Альфа» в 2019 году получило налоговый убыток в сумме 500 тыс. руб., а в 2020 году — прибыль в сумме 400 тыс. руб.

В 2019 году были начислены условный доход и ОНА:

Дт 68.4.2 Кт 99.02.2 (500 000 руб. × 20% = 100 000 руб.) — условный доход по налогу на прибыль.

Дт 09 Кт 68.4.2 (100 000 руб.) — начислен ОНА.

В 2020 году налог на прибыль можно уменьшить за счет прошлых убытков не более чем на 50%, поэтому проводка будет следующей:

Дт 68.4.2 Кт 09 ((400 000 × 50%) × 20% = 40 000 руб.) — списана часть ОНА.

На 31.12.2020 сальдо по дебету счета 09 составило 60 000 руб. Эту сумму предприятие может списать в последующих налоговых периодах, если будет работать с прибылью.

***

Убыток по налогу на прибыль, на первый взгляд, полностью отрицательный показатель

Во-первых, он говорит о неэффективности бизнеса, а во-вторых, привлекает внимание контролирующих органов

Однако, если его получение связано с временными факторами и компания сумела это обосновать, убыток можно использовать для оптимизации налоговых платежей в следующих периодах.

Еще больше материалов по теме — в рубрике «Налог на прибыль».

Формализованный ответ на требование налоговой по ндс

Причин для расхождений может быть несколько:

- контрагент банально не отразил отгрузку в отчетности;

- поставщик (исполнитель) выступает посредником.

Последнюю ситуацию рассмотрим подробно. По закону посредник, выставляющий счет-фактуру от своего имени, начислять НДС с реализации не должен, это обязанность комитента. Расхождения в данных могут возникнуть в случае, если Вы приобрели товар по договору комиссии, а комиссионер не предоставил в ФНС данные журнала учета (либо данные поданы некорректно). Таким образом, если в данной ситуации налоговики задают вопрос относительно расхождений начисленного НДС у поставщика и вычтенного у Вас, Вам необходимо указать в пояснении, что поставщик выступает комиссионером по договору. К пояснению лучше приложить подтверждающий документ. Это может быть письмо от посредника и договор комиссии. Пример №1.

Обоснованность убытка

Убытки могут быть вызваны разными обстоятельствами. Чтобы доказать их обоснованность, стоит запастись дополнительными документами. Главное, чтобы из них следовало, что убытки возникли в результате хозяйственной деятельности, направленной на получение будущего дохода. Такими доказательствами могут быть исследования, оценки, расчеты, бизнес-планы и т.д. Все это — информация о развитии деятельности компании. Если такой информации нет, то судьи вряд ли поддержат убыточную компанию (Постановления ФАС Московского округа от 20 декабря 2006 г. по делу N КА-А40/11661-06-П; ФАС Восточно-Сибирского округа от 17 января 2007 г. по делу N А33-5877/05-Ф02-7258/06-С1).

Расскажем, какие документы нужно иметь в отдельных случаях.

Составление пояснения в налоговую инспекцию

Законодательно не предусмотрен официальный бланк объяснительной. Он составляется в производной форме. В объяснительной необходимо дать ответ на заданный вопрос о происхождении неточностей в декларации. Можно использовать два варианта уточнения:

- При обнаружении погрешности это обязательно отражается в пояснительной записке со ссылкой на корректные данные.

- Если ошибка вами не выявлена, то в записке объясняется, откуда были внесены в декларацию эти сведения. Возможно, это были расхождения при сверке между вашей организацией и поставщиками.

Налоговики часто задают вопросы, касающиеся именно расхождений по НДС, если обнаружена ошибка при начислении НДС между вами и поставщиком. Причин возникновения таких ошибок тоже может быть несколько:

- Поставщик в декларации не предоставил сведения об отгрузке.

- Поставщик является посредником.

Законом установлено, что посредник, который выставил счёт-фактуру от имени своей организации, не должен начислять НДС. Это делает принципал, то есть непосредственный поставщик. И возникновение ошибок в декларации напрямую зависит от действий контрагента. Возможно, что поставщик не предоставил в налоговую данные журнал учёта или предоставил данные не корректно.

В этом случае инспектор задаёт вопрос относительно начисленного налога у контрагента и вычета у вас. Вашей организации необходимо к пояснению о расхождении предоставлять документ, подтверждающий, что с вашей стороны ошибок нет. Этим документом может являться как письмо от контрагента, так и комиссионный договор.

Можно составить пояснения в налоговую о расхождениях в декларациях по НДС и прибыли примерно в таком виде:

Разобравшись, чего ожидает от вас налоговая инспекция, нужно составить аргументированный ответ с детальными цифрами, подтверждающими, что ваша организация предоставила верные данные.

Расхождения между декларациями (прибыль и НДС) – распространенная причина получения уведомления от ФНС с требованием дачи пояснений по несовпадениям. После сдачи налоговой отчетности сотрудники налоговых органов проводят ее камеральную проверку , одним из методов которой является перекрестная сверка сведений разных документов одного предприятия. Не во всех случаях получение таких претензий от налоговиков является свидетельством ошибок.

Налог на прибыль и пояснения к нему (с комментариями специалистов)

В декларации по налогу на прибыль при проведении налоговой проверки также порой выявляют различные несоответствия. Рассмотрим их на примерах;

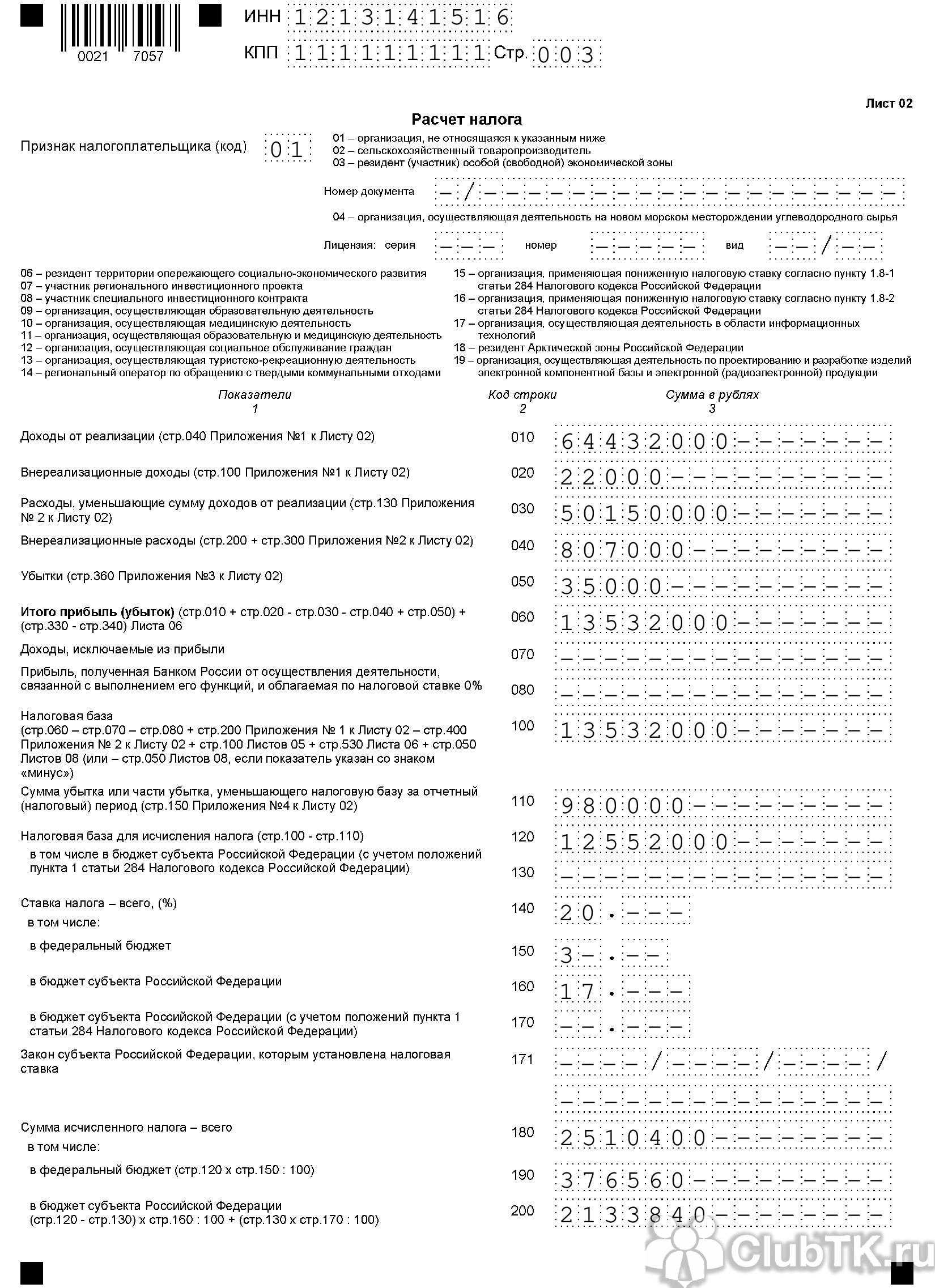

- Убыток в декларации по налогу на прибыль – эта ошибка может быть в случае превышения расходов над доходами. То есть в отчете будет прописан отрицательный показатель – лист 02, строка 100.

- Не совпадает сумма реализации – обнаружено расхождение данных в декларациях по налогу на прибыль и НДС. Не следует забывать о нарастающем итоге доходов и отчетных периодах (для НДС – это квартал, для налога на прибыль – это год). Два названных отчета сравниваются по показателям, которые должны быть аналогичны между собой – Приложение № 1, лист 2, строка 010. Сравнение производится с помощью вычитания этих показателей, полученная разница совпадет с цифрой, прописанной в декларации по НДС за 3 квартал – раздел №3, строка 010.

- Увеличенная доля вычетов по налогу – если налоговики при проверке обнаружили долю вычетов в размере свыше 89%, то зафиксируется низкая налоговая нагрузка. Это объясняется тем, что ориентировка производится по среднему показателю доли вычетов для конкретного региона (что отличается от показателей на федеральном уровне).

- «Уточненка» с налогом к уменьшению – в данном случае сотрудники налоговой отследят, сколько лет прошло со времени подачи первоначального отчетного документа – до двух лет или больше.

В любом случае следует составлять пояснительное письмо, в котором обосновывается причина снижения выручки (например, расширение ассортимента товара или покупка дорогостоящего оборудования)

Обязательно нужно акцентировать внимание на временной убыточной ситуации

Пояснение составляется следующим образом:

- в свободной форме;

- с указанием отчетного периода, реквизитов фирмы-налогоплательщика;

- прописываются все разъяснения с указаниями денежных сумм в цифрах;

- в приложениях подаются ссылки на учетную документацию.

Обязательно нужно разъяснить налоговикам, что все расходы, проводимые во время отчетного периода, являются обоснованными и приведут к получению дохода. Также специалисты советуют составить информационную таблицу, в которую вносятся все виды основных расходов и прибыль, с прописыванием их сумм за год. Это поможет обосновать все выявленные во время камеральной проверке расхождения, в том числе и несовпадения по разным декларациям: по налогам на прибыль и по НДС.

В качестве прилагаемых документов можно приложить копии дополнительных соглашений по договорам поставки, приказов о повышениях отпускных цен на товары, предназначенные для реализации, об утверждении планов по сокращению расходов.

В обязательном порядке пояснительный документ заверяется личной подписью (с расшифровкой) уполномоченного лица (например, генерального директора ООО).

Образцы пояснений:

- по налогу на прибыль (убытки) http://glavkniga.ru/forms/konsultation/poyasneniya.pdf;

- по НДС http://ppt.ru/upload/doc/178161-1.pdf.

Резюмируем

- Если очень опасаетесь вопросов и не хотите бодаться с налоговой – не заявляйте убыток в отчетности. Это ваше право. Сразу – в первоначальной отчетности — покажите прибыль.

- Если все же «под нажимом» контролеров примите решение убыток «убрать» и сдать уточненную декларацию – действуйте осмотрительно: если прибыль в декларации будет несущественна – во-первых, от вас потребуют пояснить ее происхождение (причины корректировки декларации), во-вторых, возникнут вопросы по другому критерию – низкой налоговой нагрузке. Подготовьтесь.

- Совет бухгалтеру: Распечатайте правильный отчет и отдайте директору на согласование (на подпись). Если необходимо его изменить — пусть у вас останется правильный экземпляр отчетности. Понятное дело, вряд ли вы получите письменные указания на корректировку.)) Тогда на экземпляре правильного отчета сами от руки запишите требуемые поправки (записано со слов. И дата). Сохраните у себя. Как страховку. Пусть будет.

Удачи вам, друзья! И спокойной декларационной кампании!

Есть немало известных налоговой подводных камней, тайных глубин и невидимых связей, потянув за которые можно сильно усомниться в достоверности вашего убытка, и даже доначислить налоги. И даже по такому, казалось бы, понятному налогу – налогу на прибыль. Но об этом, дорогие мои коллеги, в следующий раз.

Ответ на требование о предоставлении пояснений по ндс

- Подготовка НДС-отчета, № 19

- НДС при уступке требования, № 18

- ВАС замолвил слово и о вычетах НДС по неотделимым улучшениям, № 17

- Обновление документов НДС-учета, № 17

- Новые правила НДС-документооборота и не только, № 16

- Откровения ВАС о ставках НДС и вычетах, № 16

- Когда НДС начислить, а когда вычесть: выводы ВАС, № 15

- Что делать, если вы получили корректировочный счет-фактуру вместо исправленного или наоборот, № 13

- Главный НДС-документ: правильно и вовремя, № 11

- Заполнить счет-фактуру? Легко!, № 8

- Около нуля, или По какой ставке начислять НДС при работе с международными организациями, № 8

- При выездной проверке отобрали НДС, возмещенный по камералке: что делать?, № 6

- Заполнить счет-фактуру? Элементарно!, № 4

- 2013 г.