Денежная компенсация за неиспользованный отпуск при увольнении

Компенсационное возмещение за неиспользованный отпуск — обязательная мера для всех работодателей без исключения, предусмотренная законодательством.

Сумма компенсации рассчитывается из суммы всех неиспользованных дней отдыха в течении года. Если же увольнение происходит в середине года, то сумма рассчитывается от всех прошлогодних отпусков и 14 дней от текущего года.

Учетом и подсчетом всех неиспользованных дней отдыха занимается бухгалтерия организации и работники кадровой службы.

Возможны такие ситуации, когда работник выходил на неполные рабочие дни во время отпуска и в итоге при увольнении у него накопилось 30,3 дней. На этот счет расчет суммы компенсации производится в порядке не дробных чисел, а округляется в пользу работника, в данном случае 31 день. Это правило прописано в Министерстве здравоохранения Российской Федерации.

Момент о неиспользованном отпуске при увольнении должен быть прописан в заявлении, то есть работник указывает намерен ли он использовать отпуск или нет. Момент о возмещении указывать не нужно. В случае, когда работник отказался от отпуска, работодатель должен начислить деньги за неиспользованный отдых сам в соответствии с трудовым кодексом.

Коды доходов 2-НДФЛ на 2021 год, введенные в последней редакции приказа

Последний раз список кодов доходов ФНС собирается дополнить с 2021 года. Проект с изменениями подготовлен ФНС от 20 ноября 2020 года — Приказ О внесении изменений в приложения № 1 и № 2 к приказу ФНС России от 10.09.2015№ ММВ-7-11/387@ «Об утверждении кодов видов доходов и вычетов». Ввели новые коды доходов и вычетов, а также отменили и скорректировали часть действующих кодов.

ФНС сообщает, что новые коды не нужно будет применять при составлении 2-НДФЛ за 2020 год, даже если Минюст зарегистрирует приказ и он вступит в силу в декабре 2020 года. Это время организации смогут потратить на обновление программного обеспечения. Но при аналогичной ситуации в конце 2016 года ФНС обязала всех заполнять отчетность с учетом изменений.

Новая редакция приказа отменит коды 1400 и 2400, которые предназначены для доходов от сдачи в аренду, но взамен добавит семь новых кодов видов дохода:

Код дохода 1401 — доходы, полученные от сдачи в аренду или иного использования жилого недвижимого имущества.

Код дохода 1402 — доходы от сдачи в арекнду или иного использования имущества, кроме доходов, относящихся к группе 1401.

Код дохода 1500 — доходы по договорам купли-продажи (мены) ценных бумаг, которые облагаются налогом на основании абз. 2 п. 1 ст. 226 НК РФ.

Код дохода 2004 — ежемесячные денежные вознаграждения из средств федерального бюджета педагогам — классным руководителям из государственных и муниципальных общеобразовательных организаций.

Код дохода 2017 — суточные свыше 700 рублей за каждый день нахождения в служебной командировке по РФ и не более 2 500 рублей за каждый день командировки за пределами РФ.

Код дохода 2763 — суммы матпомощи, оказываемой организацией, осуществляющей образовательную деятельность по основным профессиональным образовательным программам, студентам (курсантам), аспирантам, адъюнктам, ординаторам и ассистентам-стажерам.

Код дохода 3011 — выигрыши от участия в лотерее.

Также скорректируют описание трех кодов:

Формируйте справку 2-НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и сдавать отчетность.

Замена отпуска денежной компенсацией

Ответ: выплата компенсаций в такой ситуации производится только при внешнем совместительстве, то есть у другого работодателя. Однако в соответствии со ст. 287 ТК РФ при увольнении работник может рассчитывать на выплаты на основном месте работы, а также при любом виде совместительства

- замена отпуска денежными суммами возможно только по тем дням, которые превышают стандартное значение 28 дней;

- сотрудникам, которые трудятся на вредных и опасных производствах заменять компенсацией дополнительный отпуск нельзя;

- в заявлении пишется просьба о замене всех дней дополнительного отпуска суммой компенсации или только части дней;

- работодатель имеет право выплачивать компенсации, ног это не его обязательство;

- при увольнении сотрудника компенсация выплачивается в обязательном порядке без подачи заявления;

- расчет компенсации ведется по среднедневному заработку сотрудника по фактически отработанным дням. Учитывается стаж, который дает право на отпуск. При работе свыше 0, 5 месяца компенсация отпуска составит уже 2,33 дня.

В ТК РФ четко прописано: в случае, если не была произведена оплата ежегодного отпуска или если сотрудник был уведомлен о его наступлении менее, чем за две недели, работодатель обязан перенести оплачиваемый отпуск на другую дату по согласованию с работником и на основании его письменного заявления. Более того – законодательно запрещено работать два года подряд без отпуска. Если в первый год работник еще может отказаться от выходных дней, то в следующем году он будет обязан уйти в отпуск. Если у сотрудника остались неиспользованные дни, он может прибавить их к текущему отпуску, тем самым увеличив его длительность.

Здесь нужно обратить особое внимание – работодателю невыгодно, чтобы сотрудник копил отпускные дни. Во-первых, это нарушение условий труда – по закону каждый гражданин имеет право на оплачиваемый отдых

Во-вторых, при увольнении работнику, у которого накоплены отпуска, полагается большая сумма компенсации, чем сотруднику, регулярно пользующемуся своим правом на отдых. Поэтому зачастую работодатели стараются использовать различные способы «отправления» человека в отпуск.

Рекомендуем прочесть: Ласточка поезд скидки для детей

2 ндфл расчет при увольнении какой код в 2023 году

Это так называемый основной отпуск, а некоторым категориям, занятым в опасных или вредных условиях труда, положен также дополнительный, сроком не менее 7 календарных дней. Право на отпуск у конкретного работодателя работник получает уже после того, как непрерывно отработает первые шесть месяцев, но при обоюдном согласии сторон на отдых можно выйти и раньше.

Если компания для экономии на налогах, вместо того, чтобы набрать штат работников, заключила с несколькими ИП договоры на оказание услуг, налоговики все равно могут признать работу таких ИП трудовой деятельностью и привлечь хитрого работодателя к ответственности за уклонение от обязанностей налогового агента по НДФЛ.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту: на данную льготу имеют право оба родителя; вычет может предоставляться как на рабочем месте, так и посредством налоговой службы; сумма вычета варьируется в зависимости от того, какой по счету ребенок и от количества детей независимо от возраста, однако если ребенку исполнилось восемнадцать лет — льгота не полагается; порядок детей определяется хронологически по дате рождения; в случае, если родители вовремя не воспользовались льготой, то возможен пересчет и возврат средств; если доход матери или отца, исчисленный возрастающим итогом с начала отчетного налогового периода, достигает 280 тысяч рублей (с 2023 года — 350 тысяч), то далее вычет осуществляться не будет; вычет могут предоставить одному из родителей в удвоенном размере, если второй родитель или опекун отказался от вычета.

1551-1554 — Доходы по операциям РЕПО (в том числе договоры займа и операции по обмену ценных бумаг), учитываемых на индивидуальном инвестиционном счете 2000 – Вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей (кроме выплат по договорам гражданско-правового характера) Мы разработали уникальную программу «Контрольные соотношения 6-НДФЛ и 2-НДФЛ».

Налоговая служба напомнила основные положения, связанные с исчислением таких взносов. Наконец-то устранена неопределенность по вопросам заполнения и срока представления документов для подтверждения основного вида деятельности для взносов «на травматизм» на 2023 год. Исчерпывающие разъяснения мы получили от Департамента страхования профессиональных рисков ФСС.

- согласно статье 84 Трудового кодекса России, выплата осуществляется при расторжении трудового договора по причине нарушения правил заключения. Совершается это, если проступок не со стороны сотрудника, а продолжение выполнения трудовых функций невозможно;

- согласно статье 178 Трудового кодекса России, возможно получить выплату, если компания идет к ликвидации или сокращению штатной позиции;

- согласно части 3 аналогичного правового акта, расторжение трудового договора возможно в связи с призывом сотрудников в ВС;

- согласно абзацу 5 аналогичного правового акта, возможно получение выплат за счет отказа работника переводиться в другую местность для выполнения трудовых обязанностей.

Больничные в справке 2-НДФЛ — код дохода Оплата пособий по временной нетрудоспособности облагается НДФЛ и, соответственно, отражается в справке.Облагается ли при увольнении выходное пособие НДФЛ Когда выплачивается выходное пособие при увольнении НДФЛ? В день увольнения.

- Для резидентов предусмотрены ставки 13% для основных источников доходов (заработная плата и т.д.) и 35% (выигрыши, призы).

- Для нерезидентов – 13%, 15% и 30%, которые также подразделяются в зависимости от категории дохода.

- Определяем компенсацию за неиспользованный отпуск.917,08 * 2,33 = 2 136,86 руб.

- Компенсация за неиспользованный отпуск: НДФЛ и взносы Комментирует Алексей Бондаренко, юрист, налоговый консультант: «Вне зависимости от системы налогообложения, которую применяет организация, с компенсации за неиспользованный отпуск, связанной с увольнением, удержите НДФЛ (абз. 6 п. 3 ст.

С 1 января 2023 года действует пять новых кодов дохода. Один из них — для компенсации за неиспользованный отпуск при увольнении в 2023 году. Поэтому, до внесения новых поправок законодателями в указанный документ, коды дохода в 2-НДФЛ в 2023 году, будут такими же, что и ранее.

Так вот и старый бланк, и новый содержит раздел 3, где приводится информация о доходах по месяцам их выплаты. При этом наименования выплат не указываются — они закодированы. В табличной форме раздела 3 в столбце «Код дохода» должен фигурировать соответствующий код напротив того месяца, в котором была та или иная выплата. Основной текст содержит суть прошения с указанием даты окончания работы, причин разрыва трудовых отношений, законодательные нормы, обосновывающие инициативу.

Срок сдачи 2-НДФЛ за уволенного сотрудника

Справка о доходах уволенного сотрудника передается в налоговую службу вместе с прочими справками, оформляемыми по окончании года.

При подаче справки в налоговою инспекцию, номер справки должен оставаться тот же, который был присвоен при выдаче увольняющемуся работнику.

- 04 будущего года – по всем доходам сотрудника – статус 1;

- 03 будущего года – по доходам, в отношении которых удержание не производилось – статус 2.

Если данный период попадает на нерабочий день, то он сдвигается на идущий следом рабочий день

за 2017 год отчеты 2 НДФЛ подаются:

- со статусом 1 — до 2 апреля 2023 года

- со статусом 2 — до 1 марта 2023 года.

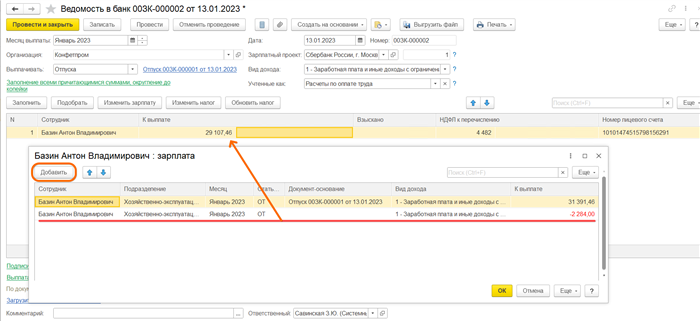

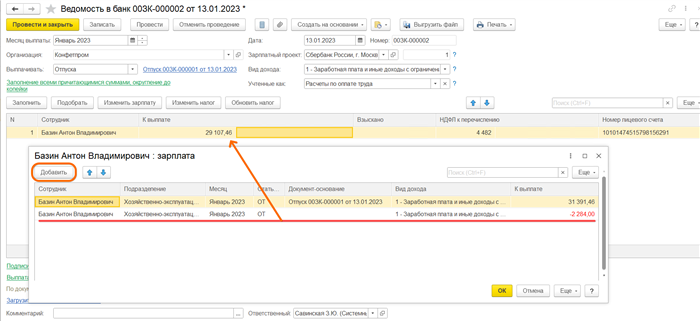

Компания при увольнении удержала отпускные

Сотрудник в первом квартале отгулял отпуск авансом, а во втором квартале увольняется. В день увольнения компания удержала из зарплаты отпускные за дни отдыха, которые сотрудник не отработал.

Сотрудник может отгулять отпуск авансом. Но при увольнении компания вправе удержать отпускные за неотработанные дни отдыха (ст. 137 ТК РФ). НДФЛ с отпускных компания удерживает в момент выплаты. Поэтому, если работник возвращает отпускные, налог нужно пересчитать.

В данном случае НДФЛ не является излишне удержанным, потому что компания верно исчислила его на дату выдачи денег. Кроме того, работник вернёт только ту сумму, которую получил, то есть за минусом НДФЛ. Значит, возвращать работнику налог компания не будет.

Переплата по НДФЛ возникнет у компании. Чтобы ее вернуть, одни налоговики предлагают обращаться с заявлением на возврат. Другие разрешают уменьшить на пересчитанный налог следующий платеж в бюджет. Сделайте так, как рекомендует ваш инспектор.

В периоде, когда компания выдала отпускные, ошибки нет. Поэтому расчёт за предыдущий квартал не уточняйте. В текущем квартале скорректируйте раздел 1 — уменьшите доходы в строке 020 на отпускные. Исчисленный и удержанный НДФЛ отразите за вычетом налога с лишних отпускных (письмо ФНС России от 24.05.16 № БС-4-11/9248).

Что касается зарплаты при увольнении в разделе 2, порядок заполнения зависит от того, возвращает сотрудник отпускные или компания удерживает их сама с последней зарплаты. Если работник вернул деньги в кассу, покажите зарплату в той сумме, в которой начислили. Если компания уменьшает зарплату на отпускные, покажите доход за вычетом удержанной суммы. Из этой же суммы рассчитайте и перечислите НДФЛ.

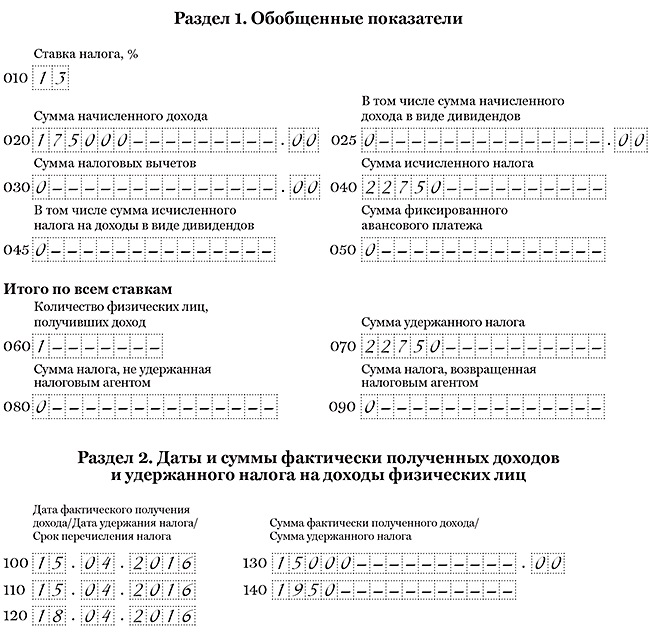

На примере

Сотрудник увольняется 15 апреля. В этот день компания выдала ему зарплату за апрель. Начисленная зарплата — 18 000 руб. Из этой суммы компания удержала отпускные — 3000 руб. (сумма к начислению).

Раздел 1. В строке 020 за первый квартал компания записала доходы работника с учётом отпускных — 160 000 руб. НДФЛ в строках 040 и 070 — 20 800 руб. (160 000 руб. × 13%). Во втором квартале компания увеличила доходы в строке 020 на зарплату за апрель и уменьшила на удержанные отпускные — 175 000 руб. (160 000 + 18 000 — 3000). НДФЛ — 22 750 руб. (175 000 руб. × 13%).

Раздел 2. Фактически компания уменьшила начисленную зарплату на отпускные. Поэтому показала в расчёте 15 000 руб. (18 000 — 3000). В строке 140 записала НДФЛ с этой суммы — 1950 руб. (15 000 руб. × 13%). Дата получения дохода — 15.04.2016. Компания заполнила расчёт, как в образце 86.

Образец 86. Как отразить зарплату, из которой компания удержала отпускные:

Теперь отчетность сдают до уплаты НДФЛ

Новые правила отчетности по налогу на доходы физических лиц (НДФЛ) вступают в силу с 1 января 2024 года. Теперь компании должны сдавать отчетность до момента уплаты НДФЛ, что приведет к более оперативному и прозрачному процессу взимания налога.

Основные изменения:

- Отработанное время больше не является главным фактором при определении сроков уплаты НДФЛ. Отчетность должна быть представлена до уплаты налога независимо от даты увольнения сотрудника.

- Сроки сдачи отчетности также изменяются. Теперь компании должны представлять отчетность не позднее, чем за 10 дней до даты уплаты налога.

- Появляется возможность представления отчетности по налогу на доходы физических лиц в электронном виде. Это значительно упрощает процедуру и ускоряет процесс взимания налога.

Польза новых правил:

Внедрение указанных изменений принесет следующие преимущества:

- Более оперативное взимание НДФЛ. Компании смогут своевременно выполнять обязательства по уплате налога, без задержек и штрафных санкций.

- Упрощение процесса ведения и представления отчетности. Теперь компании смогут сдавать отчетность в электронном виде, что экономит время и ресурсы.

- Повышение прозрачности и контроля за взиманием налогов. Раньше сроки уплаты НДФЛ могли быть смещены сотрудником приходящим на работу, а теперь компания контролирует их выполнение.

Достижение цели

Внедрение новых правил по отчетности по НДФЛ в 2024 году позволит налоговым органам более оперативно получать доходы от налога и осуществлять контроль за его правильным уплатой. Компании, в свою очередь, получат возможность более эффективно управлять процессом уплаты налога и избегать санкций.

Необходимо отметить, что новые правила отчетности по НДФЛ отражают стремление государства к упрощению налоговых процедур и повышению прозрачности взимания налогов. Они должны быть учтены компаниями при обеспечении своего финансового планирования и организации процесса управления налоговыми обязательствами.

Передача информации о неудержанном НДФЛ уволенного сотрудника в 2024 году в контролирующие органы

В случае, если в 2024 году с дохода уволенного сотрудника не было удержано налога на доходы физических лиц (НДФЛ), компания обязана передать соответствующую информацию в контролирующие органы

Это важно для соблюдения налогового законодательства и предотвращения возможных налоговых преступлений

Какие шаги нужно предпринять для передачи информации о неудержанном НДФЛ в контролирующие органы:

1. Подготовка соответствующего отчета

Прежде всего, необходимо подготовить отчет, в котором указаны сведения о работнике, неудержанном НДФЛ, а также другие необходимые данные, такие как период работы сотрудника и сумма неудержанного налога. Данный отчет должен быть подготовлен в соответствии с требованиями налогового законодательства и обязательно содержать подписи ответственных лиц.

2. Направление отчета в контролирующие органы

После подготовки отчета, компания обязана направить его в контролирующие органы, такие как налоговая инспекция

Здесь важно обратить внимание на сроки направления отчета, так как они установлены законодательством и необходимо их соблюдать

3. Соблюдение конфиденциальности данных

При передаче информации о неудержанном НДФЛ уволенного сотрудника в контролирующие органы, компания обязана соблюдать конфиденциальность персональных данных сотрудника

Это важно для защиты его прав и предотвращения возможных нарушений законодательства о персональных данных. Поэтому при передаче отчета необходимо убедиться, что данные сотрудника защищены и недоступны третьим лицам

4. Взаимодействие с контролирующими органами

После передачи отчета, компания должна поддерживать взаимодействие с контролирующими органами, предоставлять дополнительные сведения или документы, если это потребуется. Сотрудничество с контролирующими органами поможет ускорить процесс урегулирования ситуации и предотвратить возможные штрафы или претензии со стороны налоговых органов.

В случае неудержания НДФЛ с дохода уволенного сотрудника в 2024 году, компания обязана передать информацию об этом в контролирующие органы, соблюдая все требования налогового законодательства и обеспечивая конфиденциальность персональных данных сотрудника. Это поможет предотвратить возможные налоговые преступления и урегулировать ситуацию с налоговыми органами.

Компенсация ежегодного отпуска в бухгалтерском и налоговом учете

Если организация формирует оценочные обязательства и резервы по отпускам, то порядок отражения начисленных отпускных в бухгалтерском и налоговом учете может отличаться. Об этом, а также об инвентаризации резервов по отпускам, мы писали в «БУХ.1С» №9 на стр.16.

Рассмотрим теперь, как в программных продуктах «1С:Предприятия 8» автоматизирован учет компенсации за неиспользованный отпуск в связи с увольнением работника.

Пример 1

В ООО «Современные Технологии» с 1 января 2015 года работают сотрудники Любавин П.П. и Краснова Р.З. с окладами 25 000 руб. и 30 000 руб. соответственно. Оценочные обязательства по отпускам формируются методом обязательств (МСФО), а резервы в налоговом учете — нормативным методом. Согласно смете, утвержденной локальным актом организации, ежемесячный процент отчислений в резерв составляет 8% от ФОТ, а предельная сумма отчислений в год не должна превышать 65 000 руб.

Организация находится на общей системе налогообложения и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль». Совокупный тариф страховых взносов составляет 30%, ставка взносов в ФСС НС и ПЗ — 0,2%.

На основании заявлений сотрудника Красновой Р.З. ей были предоставлены отпуска с 13 по 15 апреля и с 1 по 31 июля. 17 августа сотрудник Любавин П.П. увольняется.

В августе 2015 года документом Увольнение в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Любавину П.П. в межрасчетный период начисляется заработная плата за отработанные дни августа в сумме 13 095,24 руб. и компенсация за неиспользованный отпуск из расчета 18,66 дней в сумме 15 921,46 руб.

При заполнении документа Отражение зарплаты в бухучете за август сумма компенсации распределяется по видам операций следующим образом (рис. 1):

- Компенсация ежегодного отпуска в размере 1 988,05 руб.;

- Компенсация ежегодного отпуска за счет оценочных обязательств в размере 13933,41 руб.

Рис. 1. Документ «Отражение зарплаты в бухучете» за август

По этим видам операций распределяются и страховые взносы с начисленной компенсации. Рассмотрим подробнее смысл этих операций.

В бухгалтерском учете накопленная сумма оценочных обязательств по отпускам Любавина П.П. на начало августа составляет 13 933,41 руб. Накопленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы компенсации, поэтому недостающая разница в сумме 1 988,05 руб. отнесена на счета учета затрат. Страховые взносы, относящиеся к этой части компенсации, также напрямую относятся на счета учета затрат, а не на счета оценочных обязательств по страховым взносам.

Напоминаем, что в налоговом учете суммы компенсации за неиспользованный отпуск, выплачиваемые работникам при увольнении, учитываются в составе расходов на оплату труда на основании пункта 8 статьи 255 НК РФ и не уменьшают сумму созданного резерва. Поэтому вся начисленная компенсация при увольнении Любавина П.П. в сумме 15 921,46 руб. относится на расходы для целей налогового учета. На рис. 2 представлены движения документа Отражение зарплаты в бухучете за август из программы «1С:Бухгалтерия 8» (ред. 3.0). Из проводок видно, что в части компенсации в сумме 13 933,41 руб. на счетах 26 «Общехозяйственные расходы» и 96.01 «Оценочные обязательства по вознаграждениям работникам» возникают временные разницы. Также они возникают и по страховым взносам, относящимся к этой части компенсации.

Рис. 2. Проводки по начислению компенсации за неиспользованный отпуск

Начиная с августа, оценочные обязательства и резервы по отпускам сотрудника Любавина П.П. перестают формироваться в связи с его увольнением. При этом оценочные обязательства по отпускам сотрудника Красновой Р.З. до конца года также начисляться не будут, так как у нее не осталось неиспользованных дней отпуска. Резервы по отпускам Красновой Р.З. в налоговом учете продолжают формироваться до конца года.

Напоминаем, что нормативный метод предусматривает исчисление резервов как произведение заработка с учетом страховых взносов и Ежемесячного процента отчислений от ФОТ до тех пор, пока не будет превышена Предельная сумма отчислений в год.

Таким образом, на конец декабря в бухгалтерском учете накопленных оценочных обязательств нет, а в налоговом учете остаются неиспользованные суммы резервов. Оборотно-сальдовая ведомость по 96 счету за 2015 год наглядно отражает (рис. 3):

- сумму признанных оценочных обязательств;

- начисленные суммы резервов;

- суммы отпускных и компенсации при увольнении за счет оценочных обязательств;

- суммы отпускных за счет резервов;

- временные разницы между данными бухгалтерского и налогового учета.

Рис. 3. ОСВ по счету 96 за 2015 год (пример 1)

Код дохода компенсация за неиспользованный отпуск при увольнении 2023 в 2 НДФЛ

Помимо преимуществ найма сотрудников в штат, у компании возникает целый ряд обязанностей. Работодатель должен производить расчет и перечисление обязательных взносов в государственные фонды России. Также к обязанностям можно отнести необходимость исполнения функций налогового агента по подоходному налогу.

Сотрудник может уволиться, не использовав свое право на ежегодный оплачиваемый отпуск (вне зависимости от того, возникло у него уже право взять этот отпуск или нет). Напомним, что по ТК РФ право на отдых полагается по истечении 6 мес. со дня работы у данного работодателя.

2-НДФЛ при увольнении ― это справка о доходах сотрудника за последний отчетный период его трудовой деятельности на предприятии. Но все ли выплаты облагаются НДФЛ в общем порядке? Об этом можно узнать из раздела «НДФЛ при увольнении».

При выплате отпускных работнику указывается код, отличный от кода, указываемого при выплате заработной платы. Если у работника имеются доходы, которые не облагаются налогом, например выходные и детские пособия, они в справку не вносятся. Появились новые коды доходов и налоговых вычетов, которые отражаются в справке 2 — НДФЛ. Их предоставляют по расходам на обучение в выходное пособие, выплачиваемое работнику при увольнении В 2023 году правительство РФ планирует продлить освобождение от уплаты НДФЛ любых выплат и денежных возражений. Компенсация Отпуска При Увольнении Какой Код Дохода в Справке 2 НДФЛ.

Ответ на данный вопрос неоднократно давали и налоговики, и Минфин, в том числе в письмах, которые мы упоминали раньше: вне зависимости от дат начала и окончания отпуска, периодом получения дохода будет являться месяц, в котором отпускные были фактически выплачены.