КБК 18210604012022100110 — пени

Не имея под рукой справочника, плательщик сможет после получения результатов расшифровки КБК 18210604012021000110 безошибочно вычислить, какой код следует указать при перечислении пеней за просрочку платежа по налогу, что очень удобно.

Для этого понадобится внести изменения в блок цифр с четырнадцатой по семнадцатую цифрового кода 18210604012021000110, и, применив правило, получим информацию, какой КБК нам понадобится.

Правило заключается в том, что для перечисления пеней блок 14-17 выглядит как <2100>, а для штрафа — <3000>, какой налог мы бы ни рассматривали. Вот почему пени по транспортному налогу для физических лиц платим под КБК 18210604012022100110.

По такому же алгоритму можно определить, какой КБК к налогу в 2020 году понадобится для уплаты штрафа.

Как указывать КБК?

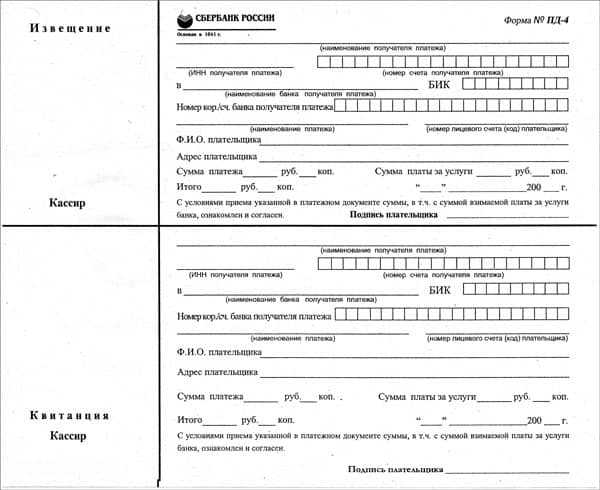

Коды бюджетной классификации могут со временем меняться. Так что желательно периодически проводить проверку их утвержденных значений. Если говорить конкретнее, то КБК представляет собой код из 20 знаков. Он должен быть прописан в 104 строке платежного поручения. Есть прописанные правила написания кодов.

Чтобы правильно произвести платеж, обратите внимание на разряды 14-17 КБК в платежке. Это даст возможность действующей системе понять платеж правильно. Учитывая информацию об этих сочетаниях

Так вы сможете проверить все вносимые платежи и верность их расчета.

Используйте калькулятор, чтобы рассчитать налог правильно. Так у вас не возникнет проблем с обязательными выплатами. Следите за тем, чтобы КБК был указан правильно. В противном случае уплаченная сумма может затеряться. Старайтесь делать выплаты заранее. Если вы совершите ошибку, у вас будет время для того, чтобы ее исправить. Ошибки не так страшы. Если заявленная сумма все же попадет в бюджет, никакой ответственности организация за ошибку не понесет.

КБК в 2021 году

Еще одной особенностью КБК является то, что их значения различаются для организаций и граждан, так и способы уплаты налога тоже отличаются друг от друга.

КБК для юридических лиц

Что касается организаций, то они должны заполнить платежные поручения на уплату

авансовых платежей, в которых и требуется указание верного КБК. С 2021 года коды не изменились.

Однако стоит отметить, что в сравнении с 2014 годом, КБК на 2017 год существенно поменялись, поэтому необходимо пользоваться актуальными кодами во избежание ошибки при зачислении налога.

И даже в том случае, если необходимо уплатить земельный налог за прошлые периоды (когда еще действовали старые КБК), при перечислении денежных средств нужно будет все равно руководствоваться ныне действующими кодами.

Кроме того, для пеней и штрафов, назначаемых к уплате в рамках рассматриваемого платежа, предусмотренные отдельные коды, также подразделяющиеся в зависимости от территории нахождения участка земли.

В отношении юрлиц коды классификации бюджета для погашения пени по земельному налогу таковы:

- Для собственников участков земли, которые расположены в границах МО внутри городов Москва, Санкт-Петербург и Севастополь – 18210606031032100110.

- Для собственников участков в пределах городских округов – 18210606032042100110.

- Аналогично приведенному выше принципу, коды различаются в городских округах с делением внутри города (18210606032112100110), во внутригородских районах (18210606032122100110), в границах межселенных территорий (1821060633052100110) и сельских поселений (182106 06033102100110), а также городских поселений (18210606033132100110).

Льготы по транспортному налогу

Фискальные органы, применяя повышенный коэффициент для расчета налога на дорогие транспортные средства, не забывают учитывать интересы и других категорий граждан и организаций.

Для физических лиц

Как правило, регионы сами определяют категории граждан, которые освобождены от уплаты налога. В основном, это Герои СССР и России, ветераны, инвалиды, многодетные родители и участники ликвидации аварии на Чернобыльской АЭС. Под льготное налогообложение попадают и транспортные средства, предоставленные социальными службами.

Для юридических лиц

Льготы по оплате транспортного налога есть и у юридических лиц, например, в Москве от него освобождены компании, занимающиеся перевозкой пассажиров в городе. Нулевая ставка действует и для агентов особых экономических зон.

Кроме этого, к категории льготников относятся:

- Компании, владеющие промысловыми и рыболовными судами или водным транспортом, основной вид деятельности которого – грузовые и пассажирские перевозки.

- Предприниматели, работающие в сельском хозяйстве (доля продажи сельхозпродукции должна превышать 50% общей выручки компании) тоже освобождены от налога на комбайны, трактора, машины для перевозки удобрений и готовой продукции.

- Автомобили и техника военных и силовых ведомств (МО, Гражданская оборона, ФСБ, МЧС, служба внешней разведки).

- Медицинские самолеты и вертолеты, с изображением Красного Креста или Полумесяца на борту.

Если организация попадает под вышеперечисленные категории льготников, она обязана уведомить об этом налоговые органы. Начисление нулевой ставки возможно только после подачи соответствующей формы в ФНС. Связано это с тем, что раньше эта информация отражалась в налоговых декларациях, которая для транспортного налога теперь не нужна. Физическим лицам и ИП сведения подавать не обязательно, за них это сделают сотрудники налоговой службы.

Почему важно точно знать и верно писать код бюджетной классификации

1. Законопослушность

Знание и использование точного КБК является обязательным требованием для соблюдения законодательства о бюджетном процессе. При уплате налогов, взносов и других платежей юридическое лицо должно указывать правильный КБК в соответствующих документах. Неверная или неполная информация может привести к нарушению законодательства и наказаниям.

2. Точность учета

Использование верного КБК позволяет выполнять точный учет бюджетных средств. Каждый код в КБК имеет свое значение и предназначен для определенного типа платежей. Правильное применение кодов помогает отслеживать и контролировать поступления и расходы организации, включая транспортный налог.

3. Отчетность и аудит

Правильно указанная КБК обеспечивает корректную отчетность и упрощает процесс аудита

Юридическое лицо должно предоставлять отчетность о своей финансовой деятельности, в которой важно указать КБК для каждой операции. В случае проверки организации аудиторы будут осуществлять контроль по указанным в документах КБК

4. Взаимодействие с бюджетом

Знание и правильное использование КБК позволяет эффективно взаимодействовать с бюджетными органами и получать финансовую поддержку. Правильно указанный КБК в заявках на получение субсидий, грантов и других форм финансирования помогает обеспечить прозрачность и достоверность информации для органов государственного управления.

5. Предотвращение ошибок и штрафов

Использование неправильного КБК или его неполное указание может привести к ошибкам в расчетах и неправильному списанию денежных средств. В результате, юридическое лицо может столкнуться с необоснованными долгами или штрафами. Правильное знание и использование КБК помогает избежать подобных проблем и снизить риски ошибок.

Знание и верное использование кода бюджетной классификации является обязательным требованием для юридических лиц. Это позволяет соблюдать законодательство, обеспечивать точный учет, корректную отчетность и эффективное взаимодействие с бюджетными органами. Неверное использование КБК может повлечь за собой ошибки, штрафы и проблемы с финансовой отчетностью.

Таким образом, в 2023-2024 годах организации должны обратить внимание на изменения, касающиеся КБК транспортного налога. Введение нового КБК может повлиять на процесс уплаты налога и требовать соответствующих изменений в бухгалтерском и налоговом учете

Для удобства информирования организаций и их сотрудников рекомендуется создать перечень КБК транспортного налога и ознакомиться с ним. Это позволит избежать возможных нарушений и обеспечить правильное уплату налога в соответствии с требованиями законодательства.

Когда нужно платить налог

КБК 18210604012021000110, какой налог в 2017 он представляет, становится многим известно при первой попытке заполнить платежный документ на оплату налога за транспорт. Именно этот код был утвержден для проведения своевременного платежа налога за транспортное средство для физлиц, обладающих таким видом транспорта как теплоход, автомобиль, катер, снегоход, вертолет и другие виды транспорта, входящие в список налогооблагаемых элементов.

Оплата налога обязана быть осуществлена в ограниченный срок, указанный в п1. Ст.363 НК. Последним официальным днем, когда физлицо может осуществить своевременную оплату налога является 1 октября года, который следует за годовым периодом, нуждающимся в оплате налога. Таким образом, получается, что все физлица имеющие транспорт, подходящий под налогообложение обязаны за 2016 год, осуществить оплату налога до 1 октября 2017 года. В ситуации с 2015 годом, те, кто не выполнил перечисление налоговых средств до 1 числя 10 месяца в 2016 году, в ближайшее время должны будут получить от налоговых служб уведомление о просрочке платежа и начисленной пени.

Какой налог КБК 18210604012021000110 на данный момент уже известно многим ответственным физлицам, не желающих впоследствии платить пеню по коду 18210604012022100110. Хотя стоит заметить, что КБК 18210604012021000110 предназначен для применения физлицами не только в проведении процедуры своевременной оплаты налога, но и в случае выявления недоимки и даже задолженности по платежу, который был впоследствии отменен.

Каждый год в налоговой системе происходят изменения. Это относится не только к самим видам налогов, но и к КБК. Поэтому, прежде чем приступить к оплате начисленного налога, любому владельцу транспорта лучше еще раз убедится в правильности выбранного КБК.

Бюджетная классификация и платежи для физических лиц (для примера)

Один из видов платежей, который облагается физические лица, это налог на имущество физических лиц (НИФЛ). Он начисляется на владельцев недвижимости и транспортных средств. Ваше вкладывание в классификацию и использование платежей НИФЛ помогает развивать и обновлять базу инфраструктуры страны. Круг платежей НИФЛ относится не только к сумме изначальной оплаты транспортного средства, а также обозначается беспошлинным периодом для некоторых групп граждан, а также периодом практического использования.

Разделение платежей НИФЛ (для ФЛ)

- Земельные участки

- Жилые дома и квартиры

- Транспортные средства

Земельные участки: Приобретение земельного участка обязывает вас уплачивать ежегодный платеж НИФЛ, который зависит от его площади и расположения. Так, земельные участки в особо охраняемых природных территориях могут облагаться дополнительными налогами для организации и сохранения окружающей среды.

Жилые дома и квартиры: Владельцев жилых домов и квартир также обязывают уплачивать платежи НИФЛ. Налоговая ставка здесь зависит от общей площади недвижимости и региона, в котором она находится. Кроме того, некоторые особенности, такие как наличие балкона или лифта, могут повлиять на общую сумму налога.

Транспортные средства: При покупке автомобиля (личного, покупка на фирму, признанную безнадежной по долгам), мотоцикла или другого транспортного средства, вам также придется уплатить платеж НИФЛ на это имущество. Ставка налога может зависеть от таких факторов, как мощность двигателя, тип транспортного средства и др.

Пример расчета платежа НИФЛ

Вид имущества

Налоговая ставка

Сумма платежа (годовая)

Земельный участок

0,3%

100 000 рублей

Жилой дом

0,5%

200 000 рублей

Автомобиль

3%

50 000 рублей

Пример расчета платежа НИФЛ является упрощенным и не отображает реальные размеры платежей. Для точного расчета рекомендуется обратиться к специалистам или использовать специализированные онлайн-калькуляторы.

Знание о бюджетной классификации и платежах для физических лиц позволяет вам быть информированным гражданином и прозрачно участвовать в формировании бюджета страны. Обязательное исполнение своих обязанностей по уплате налогов помогает обеспечить стабильное развитие и поддержку нашей экономики и социальной среды.

Пенсионные взносы при вредных, тяжелых и опасных условиях труда

КБК для платежей установлен для всего списка в целом.

Дополнительные пенсионные взносы по тарифу 1 (п. 1 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ)

| Доптариф, не зависящий от результатов спецоценки | Доптариф, зависящий от результатов спецоценки | |

| Взносы | 182 1 0210 160 | 182 1 0220 160 |

| Пени | 182 1 0210 160 | 182 1 0200 160 |

| Штрафы | 182 1 0210 160 | 182 1 0200 160 |

Дополнительные пенсионные взносы по тарифу 2 (п. 2-18 ч. 1 ст. 30 закона от 28.12.2013 № 400-ФЗ)

| Доптариф, не зависящий от результатов спецоценки | Доптариф, зависящий от результатов спецоценки | |

| Взносы | 182 1 0210 160 | 182 1 0220 160 |

| Пени | 182 1 0210 160 | 182 1 0200 160 |

| Штрафы | 182 1 0210 160 | 182 1 0200 160 |

Взносы в Фонд медицинского страхования и ФСС за сотрудников

Облачный сервис Контур.Бухгалтерия помогает формировать платежные поручения с актуальными КБК для уплаты налогов. Получить бесплатный доступ на 14 дней

КБК 2021 и 2021 для зачисления средств в ФФОМС и ФСС с зарплат работников не изменились, также прежними остались коды для взносов по материнству, поэтому используем те же коды, что и ранее. Напомним их.

| Взносы по временной нетрудоспособности и материнству | |

| Взносы | 182 1 0210 160 |

| Пени | 182 1 0210 160 |

| Штрафы | 182 1 0210 160 |

| Взносы в ФСС на травматизм и профзаболевания | |

| Взносы | 393 1 0200 160 |

| Пени | 393 1 0200 160 |

| Штрафы | 393 1 0200 160 |

| Взносы в ФФОМС на обязательное медицинское страхование | |

| Взносы | 182 1 0213 160 |

| Пени | 182 1 0213 160 |

| Штрафы | 182 1 0213 160 |

Особенности расчета налога

Для суммы налога, начисляемого на транспорт используется несколько сумм. Все начинается с умножения годовой ставки на мощность ТС, полученная цифра впоследствии подвергается умножению на количество месяцев, в которые данный транспорт находился во владении физлица. Полученная сумма впоследствии разделяется на 12.

Но не ко всем видам транспорта в действительности применяется только такая формула расчета налога. Для автомобилей, относящихся к категории «престижный» и иномаркам, чья стоимость превышает 3 000 000 рублей, используется дополнительно несколько другой метод расчета. Для получения суммы налога следует подвергнуть умножению полученную по формуле сумму на добавочный повышающий коэффициент. Для каждого года выпуска автомобиля Минфином утвержден определенный коэффициент.

Поэтому, перед началом проведения расчета налоговой суммы, следует выяснить точный коэффициент, применяемый для данного авто. Перечень присутствует в письме Минфина, представленного июня в 2014 году.

Транспортный налог 2023 и 2024 – КБК

2023 год

В 2023 году вводятся изменения в КБК, которые приводят к уточнению кодов, применяемых для учета транспортного налога. Теперь каждый вид транспортного средства имеет свой уникальный код, который облегчает правильное расчета и учет налогового платежа.

Такие изменения позволяют грамотно оформлять документы и избегать ошибок при уплате налогов. Каждый вид транспортного средства имеет свои специфические характеристики, и поэтому правильный расчет налога является важным фактором.

2024 год

Например, код КБК для мотоциклов включает в себя 053 12345010000010060 0. Для автобусов и троллейбусов применяется КБК 053 12345010000010040 0. Каждый код точно определяет вид транспортного средства и его особенности, что помогает учетной системе правильно распределить налоговые платежи.

Учет транспортного налога и его соответствие КБК требует точности и профессионализма. Юридическим лицам, занимающимся транспортной деятельностью, необходимо внимательно изучить уточненные коды КБК, чтобы избегать ошибок при уплате налогов и соблюдать требования законодательства.

Для чего нужен КБК

Основные цели и задачи КБК:

- Упорядочение бюджетного учета и отчетности;

- Обеспечение стандартизации и единообразия ведения бюджетной классификации;

- Определение и сегментация доходов и расходов государственных бюджетов;

- Обеспечение контроля и анализа эффективности бюджетных расходов;

- Учет и мониторинг бюджетных показателей на различных уровнях;

- Взаимодействие между участниками бюджетного процесса — бюджетными организациями, налоговыми органами и другими государственными структурами.

Структура КБК:

Код бюджетной классификации состоит из цифровой комбинации, которая может быть разделена на несколько частей и имеет иерархическую структуру. Он включает следующие элементы:

- Раздел — обозначает уровень бюджетной классификации (например, «Доходы» или «Расходы»);

- Подраздел — дополнительные подкатегории внутри раздела;

- Статья — конкретная категория доходов или расходов;

- Подстатья — дополнительные сегменты статьи;

- Параграф — указывает на вид дохода или расхода;

- Подпараграф — уточняющий элемент параграфа.

Пример использования КБК:

Предположим, что организация получает государственное финансирование по программе поощрения экологически чистого транспорта. В данном случае будет использоваться соответствующий код из КБК, который будет содержать информацию о характере дохода (федеральный или региональный), области применения денежных средств (транспорт) и целевом назначении (экологическая поддержка).

Использование правильного КБК позволяет организациям, ведущим государственный учет, точно классифицировать и отразить в своей отчетности финансовые операции. Такая система классификации упрощает контроль над исполнением бюджетов, обеспечивает гармоничное взаимодействие между различными структурами и способствует эффективному использованию бюджетных средств для достижения поставленных целей и задач государства.

КБК по транспортному налогу в 2023 году в России

Физлица оплачивают налог на транспорт на основании документа из ФСН. Но все же обязанность сообщить органам налоговой службы о наличии авто лежит на физическом лице, если оно не вовремя получит уведомление на уплату налога. В противном случае предполагаются штрафные санкции в размере 20 % от размера налога.

КБК по транспортному налогу в 2023 году изменился для юридических и физических лиц, а также для ИП. Уплачивать этот вид налогообложения должны все, на кого зарегистрированы транспортные средства. Чтобы избежать ошибок при заполнении документов, нужно использовать заполненный образец.

Налоговый кодекс устанавливает только основные ставки, которые могут быть увеличены или уменьшены в зависимости от региона. Налоговой базой в основном выступает мощность двигателя в лошадиных силах. Но для некоторых транспортных средств налог может определяться и в зависимости от тяги реактивного двигателя, валовой вместимости (в тоннах), налог может устанавливаться даже для единицы техники, если речь идет о водных или воздушных транспортных средствах без двигателя. Перечислять налог надо каждый квартал. Но при этом Налоговый кодекс России позволяет регионам устанавливать другие сроки перечисления транспортного налога, в том числе и ограничивать сбор налогообложения от юридических лиц раз в год.

Следует посетить сайт ФСН, выбрать там налогоплательщика и тип документа. После этого сервис поможет выбрать вид платежа. В подходящей графе кликнуть на «Налог на имущество», где выбрать транспортный налог. В графе «Тип платежа» также надо выбрать нужный вариант. В поле с кодом автоматически отобразится нужный код.

Для данной ситуации никаких исключений не предусмотрено. Плательщиком ТН будет признаваться та сторона лизингового договора, на чьем балансе будет числиться транспорт. Простыми словами, платить должен тот, на кого транспорт был оформлен в государственной инспекции.

КБК по транспортному налогу — это обязательный реквизит укажите в 104 поле платежного поручения на оплату дорожного сбора. Ошибки в коде бюджетной классификации недопустимы, в противном случае платеж не пойдет по назначению. Какие КБК актуальны в 2023 году, расскажем в статье.

Независимо от региона, в котором находится налогоплательщик либо эксплуатируется транспорт, код бюджетной классификации указывается один и тот же. Например, чтобы оплатить транспортный налог 2023 (Санкт-Петербург) для юридических лиц, КБК в платежке укажите 182 1 06 04011 02 1000 110 (для организаций по основным платежам). Точно такой же код бюджетной классификации следует указать для уплаты обязательств по другим регионам, например по городу Оренбургу, Самаре или даже Москве.

А вот порядок уплаты для всех организаций един. Налогоплательщик обязан подготовить специальный платежный документ по форме ОКУД 0401060 — платежное поручение. В налоговой строке (поля 104-110) указать все обязательные реквизиты, в том числе в поле 104 платежки — КБК транспортный налог 2023 для организаций и физических лиц.

К тому же чиновники определили, что по транспортным средствам, переданным во временное пользование по доверенности, оформленной до вступления в силу 28 главы НК РФ, налогоплательщиками признаются лица, указанные в таковых доверенностях. А вот при передаче автотранспорта на правах доверительного управления уже после вступления значение имеет лишь факт государственной регистрации объекта налогообложения.