ИП с работниками уплачивает в 2024 г. налоги/взносы «старыми» платежками

Все ИП, у которых есть работники, обязаны уплачивать налоги и взносы за своих сотрудников. В 2024 году найти информацию об уплаченных взносах и налогах можно будет через страховые операции. ИП, уплачивает налоги/взносы, за сотрудников «старыми» платежками.

До 2024 года ИП обязаны будут уплачивать не только НДФЛ, но и другие обязательства по заработной плате сотрудников, включая социальные взносы и страховые взносы в ПФР и ФСС. Все эти обязательства ИП с работниками могут уплатить «старыми» платежками, то есть использовать документы, которые действовали до введения новых страховых операций.

Таким образом, ИП с работниками в 2024 году смогут уплачивать налоги/взносы «старыми» платежками, не подвергаясь дополнительным усложнениям и несущим дополнительные затраты. Это является удобным и выгодным способом уплатить все необходимые обязательства за сотрудников.

18210102030011000110 КБК (расшифровка 2019). Какой налог?

Заполняя в платежном поручении код КБК, важно знать, как правильно расшифровывается тот или иной код бюджетной классификации. Предлагаем детально на примере изучить структуру КБК 18210102030011000110 – как правильно по номеру определить вид налога, читать и идентифицировать его разряды и зашифрованную в нем информацию о платеже

Предлагаем детально на примере изучить структуру КБК 18210102030011000110 – как правильно по номеру определить вид налога, читать и идентифицировать его разряды и зашифрованную в нем информацию о платеже.

КБК: состав и область применения

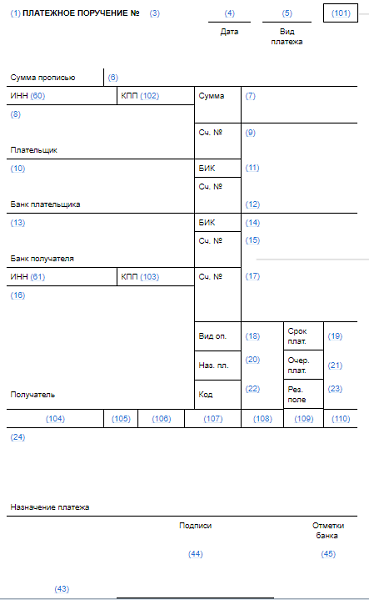

Коды бюджетной классификации – обязательный элемент безналичных расчетов с бюджетом, указываемый в поле «104» платежного поручения. Состав КБК имеет 20-тизначное цифровое обозначение, с многоуровневой структурой, в которой зашифрованы сведения о виде платежа и его получателе.

18210102030011000110: КБК-расшифровка 2019, какой налог уплачивается

Приказом Минфина № 132н от 08.06.2018 года, утвержден Порядок формирования и применения КБК на 2019 год.

Согласно Порядку, код бюджетной классификации 18210102030011000110 относится к группе налогов на доходы физических лиц, а именно – НДФЛ на доходы, перечень которых указан в подпунктах 1–8 пункта 1 статьи 228 Налогового Кодекса РФ.

Данный КБК следует указывать в т.ч. при перечислении НДФЛ с дохода, полученного по трудовым и ГПХ договорам не от налоговых агентов, с доходов от источников за рубежом, от продажи имущества, а также с выигрышей, с авторских вознаграждений, полученных наследниками автора, с доходов, полученных от физлиц в порядке дарения.

При уплате санкций по такому НДФЛ применяют КБК:

- 18210102030012100110 – пени,

- 18210102030013000110 – штрафы.

Разберем структуру КБК 18210102030011000110: какой налог 2019 года зашифрован в коде

Схема КБК имеет ступенчатую структуру. Каждая его часть имеет неизменное количество символов, которые, в свою очередь, подразделяются на разряды и подразряды. Рассмотрим КБК 18210102030011000110 в разрезе всех его составных частей.

Структура кода имеет три основных части: 182 1010203001 1000110

Определяет администратора налоговых поступлений (всего их три – ФНС, ФСС, ПФР). Под значением «182» закодирована Федеральная налоговая служба;

Часть 2 – 1010203001

В этой части закодирован конкретный налог. Она поступенчато разделена следующим образом – 1 . 01 . 02 . 030 . 01, где:

- знак 4: значение «1» – относится к группе налогов и устанавливает их вид – налоговые и неналоговые доходы,

- знаки 5-6: значение «01» – относится к подгруппе налогов, и указывает на налоги на прибыли и доходы (НДФЛ),

- знаки 7-8: значение «02» – относится к группе налогов и устанавливает тип бюджета – региональный,

- знаки 9-11: значение «030» – указывает на подстатью доходов,

- знаки 12-13: значение «01» – указывает на элемент доходов;

Код подвида доходов – двухступенчатая часть кода, состоящая из семи знаков, с 14 по 20. Она разделена следующим образом – 1000 . 110 , где:

- Знаки 14-17: значение «1000» – указывает на группу подвида, в данном случае это – налог (сбор),

- Знаки 18-20: значение «110» – указывает на аналитическую группу подвида доходов, в частности этот показатель читается как «налоговые доходы» под которыми могут быть уплачены НДС, налог на прибыль, НДФЛ, иные налоги и сборы.

Как отражать НДФЛ 15% и соответствующие доходы в отчетах

Во-первых, в следующем году вводится новая форма расчета 6-НДФЛ, а справка 2-НДФЛ будет предоставляться в его составе (за год). Новая форма начинает действовать с отчетности за 1 квартал 2021 года, за 2020-й отчитываемся пока по старым формам.

Во-вторых, и по действующим правилам существует инструкция, как заполнять расчет, если получены доходы по разным ставкам, об этом напомнила ИФНС в своем Письме от 01.12.2020 № БС-4-11/19702@, к письму приложены даже примеры заполнения нового отчета.

Поэтому, если возникло превышение и часть дохода будет облагаться по ставке 13%, а часть по ставке 15%, то необходимо заполнить два раздела 1 и два раздела 2. Если есть доходы, облагаемые по другим ставкам (к примеру, 35% НДФЛ от экономии на процентах по займу, полученному от взаимозависимой организации), то они также будут выделены отдельно. Если кратко, то сколько разных ставок, столько разделов 1 и 2 в отчете.

Код бюджетной классификации 3-НДФЛ: кому нужно оформлять 3-НДФЛ

Декларация 3-НДФЛ подается в ИФНС с целью:

- ознакомления с доходами физлиц;

- перечисления НДФЛ в бюджет;

- оформления налоговых вычетов.

Напомним, что 3-НДФЛ (и заявление на налоговый вычет, при необходимости) подается в ИФНС не позднее 30.04 года, следующего за отчетным.

Сдача 3-НДФЛ при получении денежных средств:

- от проданного имущества (срок владения — до 3 лет), недвижимости (срок владения — до 5 лет, если она приобретена не раньше 2016 года) (в иных случаях налог с продаж не взимается);

- от основного занятия ИП;

- от нотариальной и адвокатской деятельности (частная практика);

- от реализации доли в уставном капитале сторонней компании;

- от отчуждения ценных бумаг;

- от любых видов выигрышей;

- от внедрения интеллектуальных трудов, переданных по наследству;

- от приобретенной выгоды при подписании договора дарения.

Подача 3-НДФЛ особыми категориями граждан:

- гос. служащими, чьи должности или имена вошли в специальный реестр по указу Президента России;

- члены семей государственных служащих;

- работники МВД.

Сдача 3-НДФЛ с заявлением на получение налогового вычета:

- от приобретения недвижимости (общей стоимостью до 2 млн. рублей);

- от оплаты за образование;

- от покупки медикаментов и оплаты лечебных процедур;

- от пожертвований;

- с отчислений на накапливаемую часть пенсии.

Скачать налоговые пояснения о налогоплательщиках НДФЛ (НК РФ, ч2, Глава 23, статья 207 )

Скачать налоговые пояснения о налоговой базе НДФЛ (НК РФ, ч2, глава 23, статья 210)

Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218)

Скачать налоговые пояснения о стандартных налоговых вычетах (НК, РФ, ч2, глава 23, статья 218)

Скачать налоговые пояснения о социальных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219)

Скачать налоговые пояснения об инвестиционных налоговых вычетах (НК, РФ, ч2, глава 23, статья 219.1)

Скачать налоговые пояснения о декларации НДФЛ (НК, РФ, ч2, глава 23, статья 229)

Ответы на распространенные вопросы

Вопрос No1: Какой КБК внести в документ, когда нужно отразить одновременно возврат налога по приобретенной недвижимости и уплату налога по продаже другой недвижимости?

Ответ: Одна декларация может отражать только одну операцию. Вам следует прибыль от реализации недвижимости снизить на остаток вычета по ранее приобретенной недвижке. Тогда, или налогооблагаемый доход остается (налог с которого вы уплатите), или не остается. Если дохода для обложения налогом не будет, разница двух величин снизит прочие доходы, с которых вы платили налоги (к примеру, зарплату, тогда будет налог к возмещению), или ее можно перенести на другой год (тогда нет ни платежа, ни возмещения).

Вопрос No2: Какой КБК использовать при уплате налога с доходов от сдачи квартиры?

Ответ: Декларация на выплату налогов с любых доходов физических лиц (резидентов России) содержит следующий КБК: 18210102030011000110.

Вопрос No3: НДФЛ, удержанный с зарплаты сотрудников, по ошибке был перечислен в бюджет несвоевременно. Бухгалтер это заметил, отправил всю сумму плюс самостоятельно рассчитанные пени. Однако был начислен 20%-ный штраф. Законно ли это?

Ответ: Да, начисление вам штрафа было правомерным. За отчисление НДФЛ налоговым агентом не в установленный законом срок предусмотрены штраф (20% от суммы неуплаченного в срок налога), пени и принудительная выплата налога. Сумму пеней вы перечислили сами, поэтому инспекция назначила только штраф.

КБК для уплаты штрафов на земельный налог для юридических лиц

Физические лица освобождены от такой рутины. Им нужно только перевести на счет Налоговой службы Российской Федерации указанную в уведомлении сумму. Платежка приходит к человеку по почте. При перечислении денег сложных данных вводить не придется. Через расположенный в Сбербанке платежный терминал это легко делается по нанесенному на документ штрих-коду. Это относится к юридическим лицам, чьи земельные участки находятся в черте города. Есть особенности в заполнении налогового периода.

| Наименование налога, сбора, платежа | КБК |

|---|---|

| Налог на прибыль организаций (кроме КГН), в том числе: | |

| — в федеральный бюджет (ставка — 3%) | 182 1 01 01011 01 1000 110 |

| — в региональный бюджет (ставка от 12,5% до 17%) | 182 1 01 01012 02 1000 110 |

| НДС | 182 1 03 01000 01 1000 110 |

| Налог на имущество: | |

| — по любому имуществу, за исключением входящего в Единую систему газоснабжения (ЕСГС) | 182 1 06 02010 02 1000 110 |

| — по имуществу, входящему в ЕСГС | 182 1 06 02022 02 1000 110 |

| НДФЛ (ИП «за себя») | 182 1 01 02022 01 1000 110 |

Кто будет заниматься расчетом НДФЛ по новой ставке?

Как правило, все расчеты будут производить налоговые агенты. А значит, они лягут на плечи бухгалтеров организаций-работодателей, тех, кто привлекает работников по договорам ГПХ, выплачивает собственникам дивиденды и т.д.

Но ведь таких агентов может быть несколько. К примеру, сотрудник может работать по совместительству, выполнять работы по подряду разным заказчикам, иметь доли в разных компаниях, даже несколько раз выиграть в совершенно разные лотереи. Как всем его налоговым агентам узнать друг о друге и размерах полученных доходов? Вдруг уже произошло превышение 5 миллионов дохода? Здесь действует правило: каждый сам за себя. Каждый налоговый агент рассчитывает НДФЛ от дохода, который он выплачивает, и не в праве требовать предоставления подтверждения иных доходов.

Важно! Исключение — если сотрудник приходит трудоустраиваться в середине года и в этом году он уже работал в другой организации, ему необходимо предоставить справку 2-НДФЛ с прошлого места работа. Но это обязательно, если он хочет получать вычеты, ведь без такой справки бухгалтер не сможет определить ни сумму дохода, ни размер предоставленных ранее вычетов. Еще одна хорошая новость для агентов: в 1 квартале 2021 года к ним не будут применяться санкции за неверный расчет НДФЛ (невиданная щедрость, ведь по НДФЛ размер штрафных санкций зависит от суммы неуплаченного налога)

Но, с другой стороны, в первом квартале мало у кого возникнет ситуация, когда доходы превысят предел и возникнет путаница с расчетами, так что послабление сомнительное

Еще одна хорошая новость для агентов: в 1 квартале 2021 года к ним не будут применяться санкции за неверный расчет НДФЛ (невиданная щедрость, ведь по НДФЛ размер штрафных санкций зависит от суммы неуплаченного налога). Но, с другой стороны, в первом квартале мало у кого возникнет ситуация, когда доходы превысят предел и возникнет путаница с расчетами, так что послабление сомнительное.

Фонд социального страхования (ФСС)

1. Заходим на сайт ФСС: http://fss.ru/ В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Реквизиты ФСС получены.

Расшифровка кодов 3-НДФЛ

Новыми законами обозначено объединение КБК всех плательщиков налогов в единый код, в независимости от ставки; то есть различие составляют только категории налогоплательщиков и вид платежа. КБК представляет собой 20 цифр, дающих информацию о назначении платежа, его отправителе и получателе.

Номер состоит из следующих блоков:

- 1, 2, 3 цифры — Административные коды:

- — налог,

- — подарок,

- — группа бизнеса.

Вторая и третья цифры обозначают группу и подгруппу.

Подгруппы для группы бизнеса (3):

01 — доход от имущества по основного занятия ИП

02 — Продажа товаров

03 — Отданные бесплатно средства ИП

04 — Лотерейный выигрыш

После обозначений под/группы стоит код бюджета:

01 — Федеральный

02 — Фед. субъекты

03 — Местный

04 — Городской

05 — Муниц. регион

06 — Пенсионный фонд

07 — Фонд соц. страхования

08 — ФФОМС РФ

09 — ТФОМС

10 — Поселения

2) с 4 по 13 — Классификация по поступлениям

Первый знак — категория платежа.

Два последующих знака — группа поступлений, направление оплаты:

01 — Налог на прибыль, налоги с доходов

02 — Социальные нужды

03 — Российские товары

04 — Импортные товары

05 — Совокупная прибыль

06 — Недвижимость

07 — Эксплуатация объектов природы

08 — Гос.пошлина

09 — Задолженность по аннулированным налогам, прочие долги

10 — Доход с экономических видов занятости

11 — Доходы от пользования гос. и муниципальными образованиями

12 — Оплата пользования природными ресурсами

13 — Доход от возмездного предоставления услуги

14 — Доход от продажи не/материальных активов

15 — Платежи административного характера

16 — Деньги на компенсацию причиненного вреда, штрафы

17 — Др. доходы неналоговой категории

18 — Бюджетные доходы РФ от возвращения остатков субвенции и субсидии за прошедшие периоды

19 — Возврат субвенций и субсидий

3) с 14 по 17 — Программный код

Показывают налоги или сборы (1000), % и пени (2000), штрафы (3000)

4) с 17 по 20 — Коды классификации

Значения крайних трех цифр:

010 — Налоговые прибыли

151 — Доплата в бюджет из др. бюджетного подразделения РФ

152 — Деньги от иностранных предприятий или правительства др. страны

153 — Деньги от международной финансовой фирмы

160 — Деньги на социальные нужды

170 — Доход от сделок с активами

171 — Доход от переоценки актива

172 — Доход от реализации актива

180 — Др. доходы

410 — При снижении стоимости основных средств

420 — При снижении стоимости несозданных активов

440 — При снижении стоимости материальных резервов

Структура страховых взносов по классификатору

Поняв, что обозначают цифры в кодах, будет легче ориентироваться при перечислении платежей. Например, какой налог-2021 в расшифровке КБК 18210202010061010160:

- первые 3 цифры из части I структуры (182) указывают, что платеж необходимо перечислять в ФНС;

- цифры 4 и 5, 6 (1 02) из частей II и III часто объединяют, они обозначают, что это налоговый доход — страховые взносы на обязательное социальное страхование;

- цифры 7, 8 и 9, 10, 11 (02 010) из частей IV и V более глубоко раскрывают понятие платежа — пенсионное страхование на выплату страховой части трудовой пенсии;

- 12, 13 (06) цифры из части VI показывают, что доход зачисляется в ПФР;

- 14–17 (1010) из части VII конкретизируют расчетный период и принадлежность к налоговым доходам — с 01.01.2017 (с 2017 года цифры 16 и 17 в коде изменились по сравнению с ранними периодами);

- 18, 19 (160) из части VIII соответствуют страховым взносам.

Итак, объединив в единое целое, получаем, что КБК 18210202010061010160 — это страховые взносы на ОПС в РФ, перечисляемые в ПФР РФ на выплату страховой пенсии за периоды начиная с 01.01.2017.

Теперь рассмотрим код 18210202140061110160. Отличаются Y (140) и YII (1110) части: данные цифры обозначают платеж в фиксированном размере и расчетный период. При расшифровке КБК 18210202140061110160 мы придем к выводу, что это страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в ПФР РФ на выплату страховой пенсии. Данный код классификации используют ИП при оплате взносов на ОПС за себя с 01.01.2017.

С 23.04.2018 действует один код 18210202140061110160 при перечислении ИП фиксированных платежей на ОПС независимо от размера выручки (до или свыше 300 тыс. руб.).

Определим по расшифровке КБК 18210202101081013160, какой налог в 2021 году означает этот код? Согласно структуре, рассмотренной выше, а также цифрам 12 и 13 (08) понятно, что это страховые взносы на ОМС работающего населения, перечисляемые в ФФОМС за периоды с 01.01.2017.

Расшифровка, какой налог-2021 КБК 18210202090071010160 означает, такова: страховые взносы с начисленных выплат работникам в ФСС с 01.01.2017.

Заполнение платежных поручений на уплату пени рассмотрено в статье.

Какой налог по КБК 18210102030011000110: расшифровка 2019 года

В статье представлена информация о действующих кодах классификации в 2019 году. Так как каждый КБК соответствует определенным видам плательщиков и типу налога, рекомендовано изучить предоставленные сведения для КБК 182 1 01 02030 01 1000 110.

При оформлении платежки граждане должны указать в ячейке 104 номер 18210102030011000110 КБК. Расшифровка 2019 – какой налог оплачивается по этому шифру — налог на доходы физических лиц. Этот тип сбора подразделяется для физлиц в зависимости от типа прибыли и категории плательщика.

Расшифровка КБК 18210102030011000110

Код бюджетной классификации позволяет аутентифицировать платеж по тому или иному сбору. Благодаря шифру, ФНС автоматически определяет категорию плательщика – физическое, юридическое лицо или индивидуальный предприниматель – бюджет, в который направлены средства, а также вид платежа. Последний подразумевает уплату самого налога, пени, процентов и штрафов.

Заполняя квитанцию об оплате, шифр указывается в ячейке 104, расположенной внизу бланка. Физическим лицам положено писать КБК 18210102030011000110, что означает уплату стандартной суммы НДФЛ. Согласно ст. 228 НК РФ, по этому шифру исчисляется сбор с прибыли, которая поступила от:

- других физлиц, с которыми гражданин сотрудничает по контракту ГПХ, в том числе зарплата от работы заграницей;

- торговли движимой и недвижимой собственностью;

- выигрышей, премий, авторских гонораров, денежных награждений за участие в мероприятиях;

- наличия у гражданина ценных бумаг и денег, направленных в бюджет НКО.

Также гражданин обязан уплатить НДФЛ с денег, которые не подверглись налогообложению со стороны налогового агента.

После исчисления суммы сбора с того или иного платежа, физическое лицо заполняет платежку, в которой указывает КБК для внесения налоговых средств 18210102030011000110. Подробная дешифровка кода:

- 182 — определяет департамент, в бюджет которого поступает прибыль: в службы, агентства, фонды. Здесь — это федеральная налоговая инспекция.

- 1 — указывает на вид пополнения. В этом шифре — поступление по сбору.

- 01 — тип пошлины: налог на доходы физических лиц.

- 02030 — тип поступлений (НДФЛ), который не уплачен налоговым агентом и категория плательщика (физическое лицо).

- 01 — вид бюджета в соответствии с территорией: федеральный бюджет.

- 1000 — наименование платежа: стандартный, включая перерасчеты, вычеты.

- 110 — параллельна прибыльной группе, означает вид пополнения — налоговый.

КБК для уплаты пени по НДФЛ физ. лиц

Если гражданин просрочил платеж по сбору, то налоговики вправе начислить физлицу пени. Размер последних определяется п. 4 ст. 75 НК РФ и равен 1/300 процента от ставки рефинансирования, установленной Центробанком. Чтобы уплатить начисленную пеню, в квитанции указывают номер 18210102030012100110 КБК. Расшифровка — уплата пени по соответствующему платежу с НДФЛ.

КБК для оплаты штрафов по НДФЛ физлицами

При неуплате гражданином пеней по сбору с доходов, а также из-за других налоговых нарушений, физлицу назначается штраф. Размер последнего регулируется Законодательством РФ. В зависимости от тяжести и вида преступления рассчитывается сумма денежного взыскания. В 2019 году для оплаты штрафов действует КБК 18210102030013000110. Какой налог по дешифровке? Оплата суммы денежных взысканий (штрафов) по соответствующему платежу, то есть по неуплате НДФЛ либо другом налоговом нарушении относительно налога на доходы физических лиц.

расшифровка 2019 (какой налог платить, что означает КБК 18210102010011000110, что за КБК)

18210102010011000110 КБК в 2019 году применяют для тех платежей, по которым организация выступает в качестве налогового агента. Но его используют только при перечислении отдельных налоговых платежей. Дадим расшифровку этого кода и порядок его отражения в платежном поручении.

Читайте в статье:

- Что означает, какой налог

- Как указать в платежном поручении

КБК – это код бюджетной классификации доходов. Этот код указывают во всех платежных поручениях при перечислении налогов в бюджет. Также его используют при перечислении других «бюджетных» платежей.

Что означает КБК 18210102010011000110: расшифровка 2019, какой налог

Код КБК 18210102010012100110 нужно указывать в платежных поручениях на перечисление сумм НДФЛ (налога на доходы физических лиц). Речь идет о налоге, который удержала организация – налоговый агент. При этом индивидуальные предприниматели перечисляют НДФЛ по другим КБК.

Скачать образец правильной платежки ⟶

КБК расшифровка для ИП (индивидуальных предпринимателей)

| Платеж | Код КБК |

| Уплата удержанного налога | 182 1 01 02020 01 1000 110 |

| Пени по налогу | 182 1 01 02020 01 2100 110 |

| Штрафы по налогу | 182 1 01 02020 01 3000 110 |

Код КБК 18210102010011000110 в платежном поручении

Как мы сказали выше, код бюджетной классификации указывают в платежных поручениях на перечисление НДФЛ. Для него предназначено поле 104. В него и вписывают этот код.

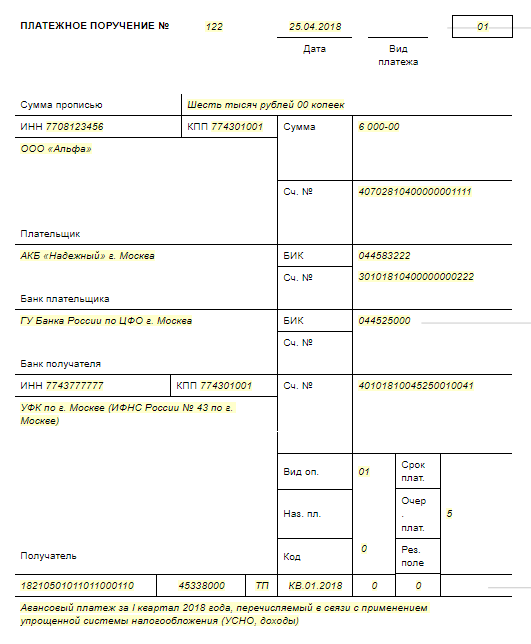

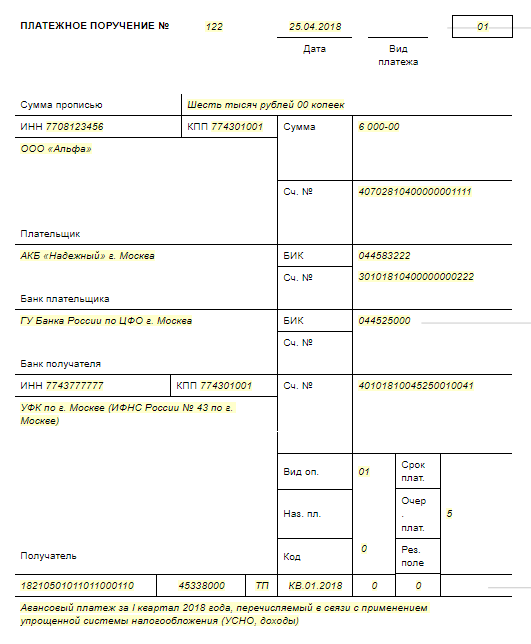

Также предлагаем вашему вниманию образец платежного поручения с размеченными полями:

А вот образец платежки, где заполнено поле 104 в котором прописан КБК:

См. новый КБК 18210607000011000110 >>

Переходные положения

Частью 3 ст. 2 Федерального закона № 372-ФЗ предусмотрено, что в 2021 и 2022 годах новая прогрессивная ставка НДФЛ будет применяться к каждой налоговой базе отдельно.

* * *

В заключение перечислим основные поправки в отношении порядка исчисления и уплаты НДФЛ:

-

предусмотрена прогрессивная шкала для налоговой ставки: 13 % – если сумма доходов за налоговый период составляет менее или равна 5 млн руб. и 15 % – с суммы, превышающей 5 млн руб. При этом в отношении некоторых видов доходов налоговые ставки останутся неизменными. Например, доходы от продажи имущества (кроме ценных бумаг), а также страховые выплаты и выплаты по пенсионному обеспечению будут облагаться по ставке 13 % независимо от величины полученных средств;

-

устанавливается алгоритм уплаты налога в ситуации, когда на момент уплаты авансового платежа в бюджет сумма авансового платежа, рассчитанная нарастающим итогом с начала налогового периода, превышает 650 тыс. руб.;

-

вводятся понятия «основная налоговая база» и «совокупность налоговых баз». Установленное пороговое значение – 5 млн руб. и прогрессивную ставку НДФЛ будут применять в отношении совокупности баз. Для налоговых резидентов РФ в нее будут включать доходы, в том числе от долевого участия, в частности в виде дивидендов иностранной организации, которые физлицо признало в декларации, в виде выигрышей участников азартных игр и лотерей, по операциям с ценными бумагами;

-

по общему правилу стандартные, социальные, имущественные, инвестиционные, профессиональные и другие вычеты применяют только к основной базе (возможны исключения, например доходы по операциям с ценными бумагами можно уменьшить на положительный финансовый от реализации обращающихся ценных бумаг и на вычеты при переносе на будущее убытков);

-

если стандартные, социальные вычеты и имущественные вычеты на покупку жилья и проценты по ипотеке не могут учесть при расчете основной базы, то на неучтенные суммы таких вычетов можно уменьшить облагаемые доходы от продажи имущества, стоимость подаренного имущества либо страховые выплаты, выплаты по пенсионному обеспечению за этот же год;

-

налоговый агент удерживает НДФЛ при выплате дохода физлицу и перечисляет его в бюджет по месту своего учета (месту жительства) или по месту нахождения обособленного подразделения. При этом будет иметь значение, превышает или нет сумма налога, рассчитанная нарастающим итогом с начала налогового периода, порог в 650 тыс. руб. Если на момент уплаты НДФЛ в бюджет порог не превышен, то налоговый агент перечисляет сумму без особенностей. А если налог оказался больше, то следует отдельно уплатить налог в части, которая меньше или равна 650 тыс. руб., и налог, сумма которого больше 650 тыс. руб. и который относится к части базы свыше 5 млн руб.

Какой налог по КБК 18210606032041000110: расшифровка 2024 года

- коды видов доходов бюджетов и соответствующие им коды аналитической группы подвидов доходов бюджетов согласно (приложение N 1);

- коды классификации источников финансирования дефицитов бюджетов и соответствующие им коды аналитической группы вида источников финансирования дефицитов бюджетов (приложение N 5).

Помимо основных особенностей взносов, начиная с 2024 года, также начали действовать новые коды, которые нужно указывать в платежных документах по налогу на прибыль, а также при выплате налогов по упрощенной системе. Некоторые коды подробно указаны в новой редакции, в то время как некоторые были полностью отменены.

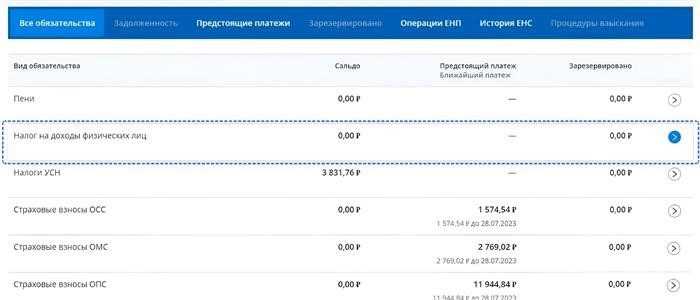

Как найти уплаченный НДФЛ

Чтобы найти информацию о уплаченном НДФЛ, необходимо обратиться к налоговым органам. Каждый налогоплательщик при уплате НДФЛ получает удостоверение налогоплательщика (ИП-«старыми»), где указана информация о взносах. Также, налоговые платежки содержат подробную информацию об операциях с этим налогом за определенный период.

Чтобы найти уплаченный НДФЛ, вам потребуется:

- Уточнить необходимый временной период (например, «2023 г.»).

- Собрать все страховые взносы и налоги/взносы, уплаченные вашими работниками за указанный период.

- Обратиться в налоговый орган с запросом на предоставление информации об уплаченном НДФЛ.

- Предоставить налоговым органам необходимые документы для подтверждения операций.

- Дождаться ответа и получить информацию о уплаченном НДФЛ за указанный период.

В результате этих действий вы сможете найти и получить информацию о уплаченном НДФЛ сотрудниками вашей компании за указанный год.

КБК в 3-НДФЛ для юридических лиц

Рассмотрим подробнее КБК в 3-НДФЛ для юридических лиц.

| Налог на прибыль | Уплата налога | Пени и % | Штрафы |

| в фед. бюджет | 18210101011011000110 | 18210101011012000110 | 18210101011013000110 |

| в бюджет субъекта | 182101010121000110 | 18210101012024000110 | 18210101012024000110 |

| в рамках договоров о разделе продукции (без определения спец. налоговых ставок), подписанных до принятия ФЗ о таких договорах | 18210101020011000110 | 18210101020012000110 | 18210101020013000110 |

| с предприятий, имеющих поступления с зарубежных компаний (нет представительства в РФ). Кроме: дивидендов, % по акциям. | 18210101030011000110 | 18210101030012000110 | 18210101030013000110 |

| для рос. компаний с дивидендов от отечественных предприятий | 1821010104001100110 | 18210101040012000110 | 18210101040013000110 |

| для зарубежных компаний от дивидендов отечественных предприятий | 18210101050011000110 | 18210101050012000110 | 18210101050013000110 |

| для рос. компаний от дивидендов зарубежных предприятий | 18210101060011000110 | 18210101060012000110 | 18210101060013000110 |

| % по акциям | 18210101070011000110 | 18210101070012000110 | 18210101070013000110 |

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

1. Выбираем ближайшую дату уплаты;2. Нажимаем на кнопку «Приступить к выполнению» по нужному платежу. В этом случае, большинство реквизитов платежа (КБК, ОКТМО*) подставятся автоматически. * По умолчанию, проставляется код ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

Формирование платежного поручения для оплаты налога (вручную):

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».3. Номер и дата проставляются автоматически.4. Вид платежа «Электронно».5. Заполняем банковский счет организации.6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата налога.7. Указываем банковский счет контролирующего органа.8. В очередности платежа указываем номер 5.9. Выбираем вид налога.10. Выбираем статус составителя.11. КБК должен быть указан для налоговых отчислений.12. Указываем код ОКТМО. По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.13. Необходимо указать основание платежа.Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.17. Указываем сумму налога и назначение платежа. Например, «Единый налог на вмененный доход, за 2 квартал 2018 г.».18. Статус и дата отправки в банк не заполняются.

Формирование платежного поручения для оплаты штрафа:

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».3. Номер и дата проставляются автоматически.4. Вид платежа «Электронно».5. Заполняем банковский счет организации.6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата штрафа.7. Указываем банковский счет контролирующего органа.8. В очередности платежа указываем номер 5.9. Выбираем вид налога.10. Выбираем статус составителя.11. КБК должен быть указан для штрафов.12. Указываем код ОКТМО. По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.13. В основании платежа необходимо указать ТР, либо ЗД.- при внесении платежа по требованию налоговой, проставляют значение «ТР»;- когда организация вносит штраф/пени самостоятельно, указывают код «ЗД».14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.17. Указываем сумму штрафа и назначение платежа. Например, «Штраф по транспортному налогу».18. Статус и дата отправки в банк не заполняются.

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Дт 68 (69) (Налог/взнос) Кт 51 (Расчетный счет) — на сумму налога/взноса/штрафа.