Что будет, если неправильно указать код дохода

За неправильное указание кодов доходов в платежном поручении пока наказаний не предусмотрено. Но есть мнение, что такую ошибку могут расценить как нарушение закона об исполнительном производстве.

Согласно ч. 3 ст. 17.14 КоАП РФ работодателей, заказчиков работ (услуг) по договорам ГПХ могут оштрафовать за недостоверные сведения об имущественном положении должника:

- граждан – на 2-2,5 тыс. руб.;

- должностное лицо – на 15-20 тыс. руб.;

- организацию – на 50-100 тыс. руб.

Однако судебной практики по этому вопросу пока нет, и такое мнение ничем не подтверждено.

Ошибки при заполнении кода чреваты тем, что банк неверно спишет суммы с должников. Это приведет к разбирательствам работника с организацией или ИП, так как за оформление платежных документов отвечает плательщик. Банк не обязан проверять, правильно ли заполнены код и назначение платежа.

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Ответственность за ошибки в платежном поручении

Если бухгалтер ошибётся в коде или в сумме удержания, с дохода работника могут взыскать больше положенного. Такую ошибку сотрудник оспорит, и работодатель будет отвечать за нарушение законодательства об исполнительном производстве. Согласно ст. 17.14 КоАП, штраф за это нарушение для юридических лиц составит от 50 до 100 тысяч руб, а для должностного лица от 15 до 20 тысяч.

Привлекать компанию и бухгалтера к ответственности за ошибки в платёжке или нет — решает суд в каждом конкретном случае. Во избежание проблем следует внимательно проставлять коды, а если ошибка уже допущена — отозвать платёжку и направить в банк правильный документ.

Что будет, если не указать код в поле 20

Без указания кода дохода в поле 20 кредитная организация может не принять платежки к исполнению. Впрочем, официально подобной обязанности по контролю над плательщиками у банков нет, остается только надеяться на внимательность их служащих. Однако в этом случае работодатель рискует просрочить выплату зарплаты сотрудникам, что чревато последствиями для него, в том числе вплоть до уголовной ответственности. Поэтому рекомендуем при перечислении физлицам обязательно указывать код дохода 1, 2 или 3.

Также не советуем при любых перечислениях ставить код «1», чтобы упростить свою работу. Ведь в этом случае банкиры платежки проведут, но приставы не смогут идентифицировать доход. Следовательно, у физлица могут удержать больше денежных средств, чем положено по закону. Что, в свою очередь, чревато претензиями со стороны сотрудника и, возможно, дальнейшим судебным разбирательство с ним.

О порядке заполнения поля 22 в платежном поручении читайте в нашем материале.

Еще больше материалов по теме — в рубрике «Банк, касса, ККТ, платежи».

Ошибки при заполнении поля 101 в платежке

Неверно указанный код статуса плательщика приводит к возможной недоимке по налогам и взносам, начислению пеней, штрафов, разногласиям с контролирующими органами.

Самой распространенной ошибкой в использовании статуса плательщика можно считать перечисление НДФЛ за наемных работников с указанием в поле 101 кода 01 — как организации. Это неверно, так как в данном случае субъект выступает в качестве налогового агента. Правильным будет статус плательщика с кодом 02. То же самое касается и случаев перечисления НДС при аренде за муниципальные учреждения, когда организация выступает в качестве налогового агента.

Примеры указания статуса плательщика см. в этом материале.

Как перечислить зарплату на карты нескольким сотрудникам

Если требуется перечислить заработную плату нескольким сотрудникам, то следует оформить одно платежное поручение на всю сумму и приложить реестр платежей. Бухгалтер сделает платежное поручение с такими данными:

- Поле 16 «Получатель» — наименование и местонахождение банка, в котором открыты счета сотрудников;

- Поле 7 «Сумма» — итоговая сумма к перечислению;

- Поле 6 «Сумма прописью» — прописью итоговая сумма к перечислению;

- Поле 24 «Назначение платежа» — наименование выплаты (заработная плата, аванс), дата и номер реестра, который будет приложен к платежному поручению;

- В поле 20 «Наз.пл» — код «1»;

- В поле 21 «Очередность платежа» — код «3».

Если работодатель удержал из зарплаты суммы по исполнительным документам, то в поле 24 также указываем итоговую сумму удержаний (ВЗС). (Приложение 1 к Положению ЦБ РФ от 29.06.2021 № 762-П).

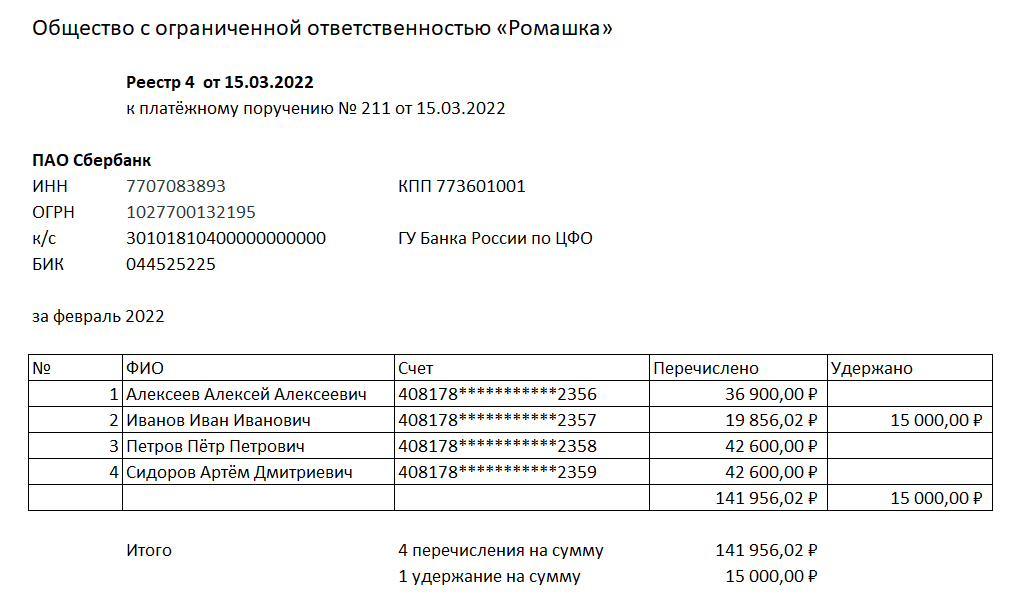

Форму реестра каждый банк разрабатывает самостоятельно. Единой формы не существует, но есть общие требования, описанные в п. 1.19. Положения ЦБ РФ от 29.06.2021 № 762-П. В реестре должны быть указаны:

- Ф. И. О. сотрудников;

- расчетные счета сотрудников;

- суммы к перечислению;

- сумма произведенных взысканий (удержаний).

Образец реестра платежей к платежному поручению на несколько лиц

Какой код вида дохода ставить в платежном поручении

Компании и ИП, которые перечисляют сотрудникам зарплату и другие выплаты физлицам, должны указывать в платежном поручении код дохода. Всего их пять.

Компания платит нескольким сотрудникам — общая платежка и реестр платежей. Если компания или ИП платит зарплату сразу нескольким сотрудникам, надо создать платежку на общую сумму всех выплат.

К общей платежке оформляют реестр платежей. В нем указывают лицевые счета сотрудников, удержанные суммы и суммы к выплате. Банк по реестру сам распределит деньги по лицевым счетам сотрудников.

Как выбрать правильный код в разных ситуациях

Разберем, как ставить код при заполнении платежных поручений, на примере некоторых выплат.

Сначала нужно проверить, является ли выплата доходом человека. Например, зарплата, премия, компенсация при увольнении — это доход сотрудника, нужно поставить код 1.

Если выплата не доход — например, полученный заем от работодателя или деньги, выданные под отчет, — то код вообще не ставим.

Разберем на примерах.

Перечисление по договорам ГПХ. Например, компания или ИП арендуют у человека небольшой склад и перечисляет ему арендную плату. Такая выплата — доход арендодателя. Значит, при перечислении денег нужно указать код 1.

Перечисление по договорам займа. Компания заняла деньги под проценты у своего участника и ежемесячно возвращает долг с процентами. Проценты по договору займа — это доход участника-займодавца. Значит, в платежке нужно поставить код 1.

Перечисление командировочных. Сумма командировочных включает разные выплаты: суточные, оплату проживания, проезда и провоза багажа.

Суточные и компенсация уже понесенных затрат — это не доход работника. Значит, смотрим ст. 101 закона 229-ФЗ: в ней есть компенсационные выплаты, к которым как раз относятся суточные и компенсация понесенных расходов. Поэтому при их перечислении следует проставить код 4.

А вот при перечислении сотруднику денег, к примеру на деловой ужин с клиентом, то есть подотчета, никакого кода ставить не нужно, потому что это не доход физлица, а подотчетные деньги компании или ИП.

Выплата компенсации за использование собственного автомобиля. Региональный менеджер ездит к клиентам на личном автомобиле, а компания или ИП ежемесячно перечисляют компенсацию за это. По компенсации за использование личного автомобиля проставляют код 2.

Если сотрудник пользуется своим ноутбуком для работы, а компания или ИП ему за это доплачивает, то при перечислении такой компенсации в поле 20 следует поставить цифру 2. Это будет компенсационной выплатой.

Что будет, если указать неверный код дохода

Ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка или, наоборот, не спишет то, что должен был списать. Последствия зависят от того, какие основания были у банка для списания.

Исполнительные документы или постановление пристава. Судебные приставы могут оштрафовать за предоставление недостоверных сведений об имущественном положении должника:

- малую компанию или ИП — на 15 000—20 000 ₽;

- среднюю или крупную компанию — на 50 000—100 000 ₽;

- должностное лицо, отвечающее за заполнение платежек, — на 15 000—20 000 ₽.

Удержание в счет погашения кредита или займа. Штрафа от судебных приставов не должно быть, поскольку нет исполнительного производства.

В законе о потребительском кредите нет наказания за ошибку с кодом. Но оговорено, что если в поле 20 кода нет или код указан неверно, банк не получает дополнительного согласия заемщика на списание.

Чтобы не пострадал ни кредитор, ни заемщик, лучше следить за кодами. К тому же на получателя денег у банка могут оказаться исполнительные документы либо постановления приставов.

Не должно быть наказания, если перепутать разовые и периодические выплаты — коды 2—5. Заемщик может отозвать в течение 14 дней любое списание с кодами 2 и 3, а на каждое поступление с кодами 4 и 5 банк запросит у заемщика отдельное согласие, по которому сам и примет решение

В рамках исполнительного производства для поступлений с кодами 2—5 вообще неважно, разовые они или периодические

Исправить ошибку в поле 20 платежки можно только одним способом — отозвать ее до того, как банк спишет деньги с расчетного счета. Затем нужно представить в банк платежку с верными данными.

Создание документа Платежное поручение на выплату зарплаты

Перечисление заработной платы за месяц оформляется отдельным платежным поручением на каждого сотрудника, сформировать которые можно с помощью обработки Платежные поручения на каждого работника (Зарплата и кадры — Платежные поручения на каждого работника). Обработку удобнее запустить из подготовленного документа Ведомость в банк. Для этого нажмите на кнопку Создать на основании — Платежные поручения (на каждого работника) (, ). В этом случае будет открыта форма обработки Платежные поручения на каждого работника, некоторые поля которой будут автоматически заполнены данными из документа-основания, за исключением:

-

в поле Статья движения денежных средств уточните статью движения денежных средств из справочника Статьи движения денежных средств (Справочники — Статьи движения денежных средств) — автоматически устанавливается статья Оплата труда

-

в поле Дата платежных поручений уточните дату платежных поручений

-

в табличной части Платежные поручения в колонке Счет отображается счет сотрудника, на который должна быть перечислена зарплата. Колонка автоматически заполняется, если счет указан в карточке сотрудника или физического лица. Если у сотрудника несколько счетов и не выделен основной счет, то счет, на который будет перечислена зарплата, выбирается непосредственно в табличной части формы обработки.

-

с 01.06.2020 года в платежном поручении необходимо указывать код вида дохода при выплате доходов через банк (Указание Банка России от 14.10.2019 № 5286-У). Данный код указывается автоматически в документе Платежное поручение в поле Удержание по исполнительному листу (это значение будет указано в реквизите 20 Наз. пл. платежного поручения). Значение кода зависит от значения в поле Вид дохода документа Ведомость в банк. Если в поле Вид дохода было указано значение Заработная плата и иные доходы с ограничением взыскания, то в платежном поручении будет указано значение 1 — разрешено, с ограничением по сумме, Доходы, на которые не может быть обращено взыскание (без оговорок) — 2 запрещено без оговорок, Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) — 3 запрещено (с оговорками для алиментов).

По НДФЛ не будет иметь значение, с какой выплаты удержан налог: больничный, отпускные и т.д

Важно — в каком периоде он удержан

За период с 23-го числа предыдущего месяца по 22-е число текущего месяца не позднее 28-го числа текущего месяца.

Перечисление налоговыми агентами сумм исчисленного и удержанного налога за период с 1 по 22 января, осуществляется не позднее 28 января; за период с 23 по 31 декабря -не позднее последнего рабочего дня календарного года.

Уведомление сдается 25 числа, налог уплачивается 28 числа.

Фактически получается 13 периодов в году: 28 числа каждого месяца, затем в декабре за период с 23 по 31 декабря, не позднее последнего рабочего дня календарного года.

За период с 01 по 22 января — 28 января.

Если у организации несколько обособленных подразделений, можно подать уведомление по каждому подразделению отдельно. Также можно подать единое уведомление и по головной, и по обособленным подразделениям с указаниями КПП и ОКТМО каждого подразделения. Уплата будет единым платежом за все подразделения.

В 2023 году, в связи с введением механизма ЕНП, расчеты в бюджет оформляются по-новому. В зависимости от критериев, рассмотренных выше, возможны 4 варианта платежных поручений.

Если вы оформляете платежку для единого налогового платежа, а не для конкретного налога, сбора, взноса, обязательно подайте уведомление об исчисленных суммах или установленную к этой дате отчетность

Без этого ФНС не сможет распределить поступившую сумму, и за вами будет числиться недоимка.

При оплате платежей, которые администрирует ФНС, используются общие для всех налогоплательщиков реквизиты УФК Тульской области.

Обратите внимание, что некоторые КБК изменились, их актуальные значения можно взять из таблицы ФНС.

В порядок оформления платежных документов в 2023 году продолжают вноситься изменения, поэтому следите за обновлениями.

Отличие платёжного поручения от ордера и требования

Иногда транзакции выполняются банком без оформления платёжного поручения. Финансовая операция может быть проведена в рамках так называемого платёжного ордера. Он отличается от обычной платёжки по следующим параметрам:

-

•

Назначение. Платёжное поручение используют для перевода полной суммы средств на расчётный счёт контрагента, а ордер — для перечисления части средств.

-

•

Составители. Платёжное поручение клиент банка формирует самостоятельно, а ордер создаёт сотрудник финансового учреждения на основании платёжки без участия клиента.

-

•

Форма бланка. Для платёжного поручения используется форма 0 401 060, а для ордера — 0 401 066.

Банк применяет ордер в зависимости от ситуации и целей списания. К примеру, он часто используется для оплаты процентов по кредиту.

1С:Бухгалтерия 8: как настроить новые коды в платежных поручениях на выплату зарплаты с 1 июня 2020

С 01.06.2020 все организации и ИП, выплачивающие физическим лицам заработную плату и (или) иные доходы через банк или через иную кредитную организацию, обязаны указывать по этим суммам в расчетном документе специальные коды вида доходов для целей исполнительного производства.

Коды должны указываться по доходам, с которых не производится удержание по исполнительным документам, а также по доходам, размер удержания с которых ограничен.

Банк России установил числовые значения таких кодов, а также порядок их заполнения (Указания от 14.10.2019 № 5286-У). Кроме того, если производились какие-либо удержания из доходов физического лица по исполнительным документам (например, алименты), то этот факт необходимо отразить в расчетном документе (см. письмо ЦБ РФ от 27.02.2020 № ИН-05-45/10).

Это нужно, чтобы банк мог рассчитать сумму, с которой можно произвести взыскание или наложить арест при поступлении на счета должника доходов. Это позволит не допустить обращения взыскания на доходы социального характера, которые поступают на банковские счета физического лица вместе с другими доходами, удержание с которых невозможно.

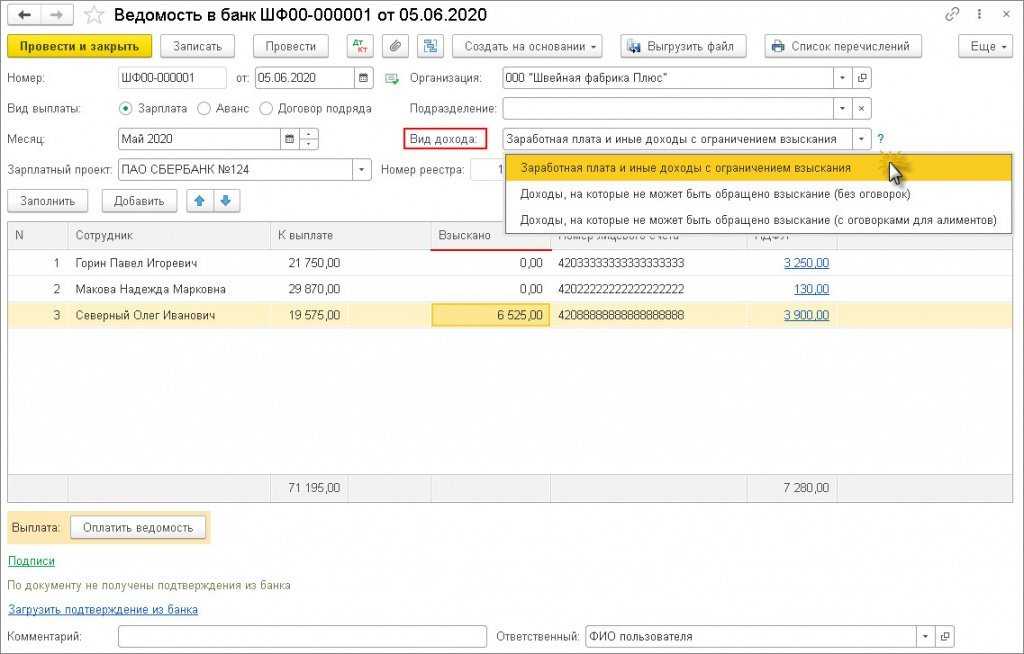

В программе реализовано указание кодов доходов и удержанных сумм по исполнительному производству при выплате зарплаты через банк.

В документ «Ведомость в банк» добавлено новое поле «Вид дохода» со значениями, соответствующими законодательству (см. таблицу ниже). Также добавлена новая колонка в табличную часть документов «Взыскано». В ней отражаются автоматически суммы, удержанные по исполнительным листам (рис. 1).

По умолчанию вид дохода заполняется наиболее часто используемым «Заработная плата и иные доходы с ограничением взыскания» (код 1). Документ на выплату заполняется автоматически всеми положенными сотрудникам выплатами без разбивки по видам доходов. Поэтому при наличии начислений по другим видам дохода их выплату необходимо зарегистрировать вручную в отдельные ведомости и указать в них соответствующий вид дохода.

Документы на выплату с 01.06.2020 в программе зарегистрировать без указания вида дохода нельзя!

| В программе 1С | Код | Указания от 14.10.2019 № 5286-У Банка России |

| Заработная плата и иные доходы с ограничением взыскания | 1 | при переводе денежных средств, являющихся заработной платой и (или) иными доходами, в отношении которых ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ установлены ограничения размеров |

| Доходы, на которые не может быть обращено взыскание (без оговорок) | 2 | при переводе денежных средств, являющихся доходами, на которые в соответствии со ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ не может быть обращено взыскание, за исключением доходов, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

| Доходы, на которые не может быть обращено взыскание (с оговорками для алиментов) | 3 | при переводе денежных средств, являющихся доходами, к которым в соответствии с ч. 2 ст. 101 Федерального закона от 02.10.2007 № 229-ФЗ ограничения по обращению взыскания не применяются |

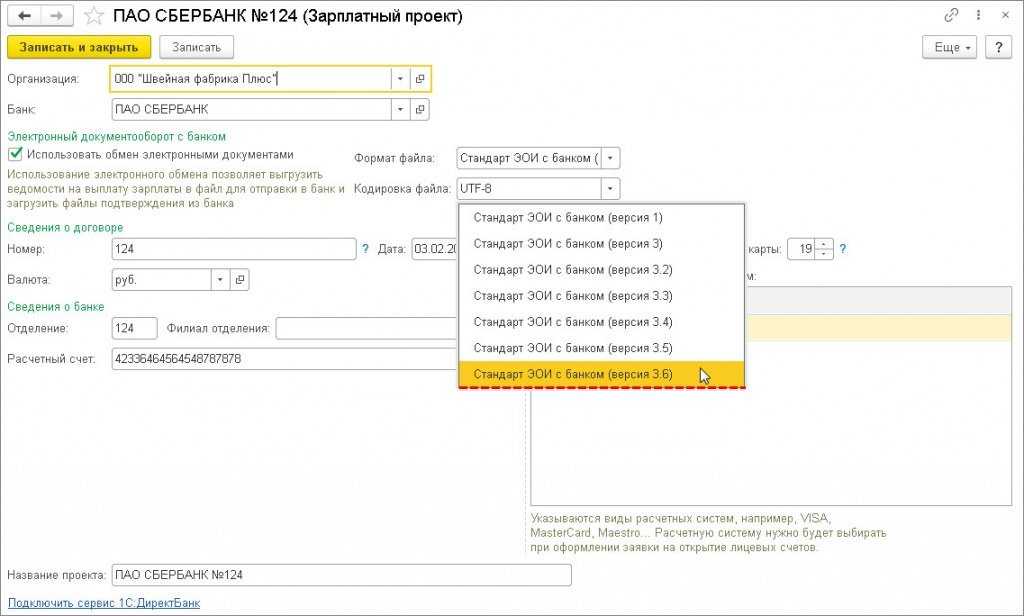

В карточке зарплатного проекта (раздел Зарплата и кадры – Зарплатные проекты) доступен новый формат версии 3.6 (рис. 2).

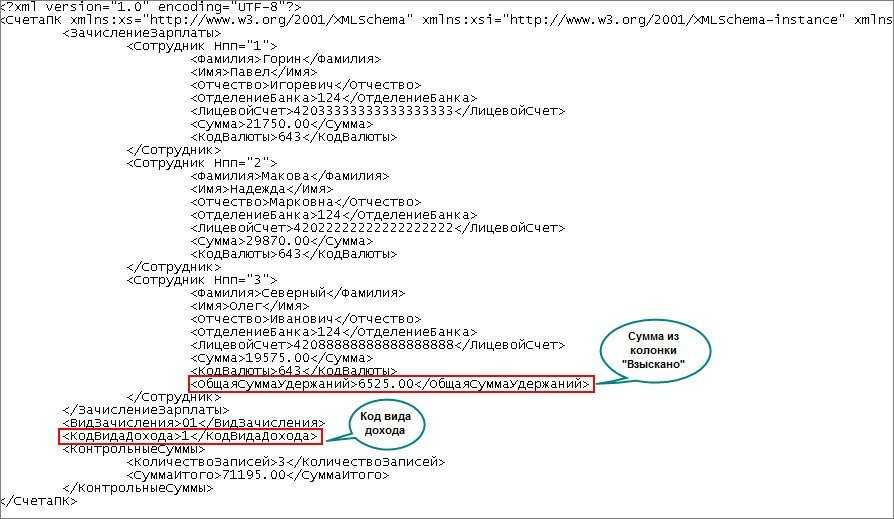

При выгрузке в банк ведомостей в формируемом файле указывается тот код вид дохода, который указан в ведомости, а в перечислениях указана также удержанная сумма из колонки «Взыскано» (рис. 3).

Что будет, если неправильно указать код дохода

Какой-либо ответственности для компаний, ИП и их должностных лиц за неправильное указание кода вида доходов нет. Но ошибка в платежном поручении может привести к тому, что банк неверно спишет суммы с должников — например, взыщет долг с алиментов на ребенка. Ответственность за это будет на компании, потому что банк не проверяет, правильно ли заполнен код платежного поручения.

Если отправитель обнаружил, что неправильно указал взысканную сумму или код вида дохода, он может отозвать платежку. На это есть 2 дня, если перевод в пределах одного региона, и 5 дней — по территории всей России. У банка могут быть свои сроки, нужно смотреть банковский договор обслуживания.

Новые коды, предусмотренные при заполнении платежек

Согласно проекту Указаний Центробанка, будут применяться три кода, характеризующие доход сотрудников. Их необходимо будет проставлять в поле 20 платежных поручений.

| Код | Случаи простановки кода |

| 1 | Простановка этого кода предусмотрена в тех случаях, когда производится выплата дохода за непосредственное выполнение профессиональных обязанностей работником. То есть, при переводе заработной платы, отпускных выплат или других подобных сумм, в отношении которых предусмотрен процент удержания |

| 2 | Этот код проставляется в том случае, если с выплачиваемой суммы проводить удержания неправомерно. Это касается пособий на детей, командировочных выплат и прочих подобных средств |

| 3 | При постановке данного кода в платежке, из выплачиваемых сумм удержания производиться не будут. Код соответствует компенсациям в связи с произошедшей катастрофой или чрезвычайной ситуацией, а также при причинении вреда здоровью |

Применять новые коды должны будут все налогоплатьельщики, у которых есть наемные сотрудники.

Удержания, которые могут производиться из заработной платы работников

Существует большое количество сотрудников, из заработной платы которых производятся различные удержания. Процент таких удержаний разный и зависит от их причины. Статья 99 закона №229-ФЗ регламентирует какой процент взимается в той или иной ситуации.

Самую большую часть дохода можно удерживать в связи с:

- Выплатой алиментов (и их задолженности) на детей работника

- Компенсацией вреда, который причинил работник другому гражданину

- Возмещением ущерба тем, кто лишился кормильца в семье

- Возмещением вреда, который возник вследствие совершения преступления

В вышеперечисленных случаях из заработной платы может вычитаться до 70% и перечисляться в пользу заинтересованного лица.

Если по работнику предусмотрен какой – либо другой вид удержаний, то заработная плата не может быть уменьшена более чем на 50%.

Не следует забывать, что все удержания производятся только с суммы за вычетом НДФЛ.

Что означает поле 101 в платежном поручении

Документ для безналичных расчетов с бюджетом и прочими контрагентами имеет свои правила заполнения. Каждая его ячейка (поле) оформляется согласно действующим нормативам в зависимости от категории платежа, владельца расчетного счета и непосредственно получателя денежных средств. Основные моменты прописаны в НПА Банка России.

ВАЖНО! С 10.09.2021 форма платежного поручения и его содержание определены положением Банка России от 29.06.2021 № 762-П, до этой даты — положением ЦБ РФ от 19.06.2012 № 383-П. С изменением регулирущего НПА форма платежки не изменилась

Подробнее см. здесь.

Подробнее о процедуре оформления платежного документа читайте в нашей статье.

Поле 101 отведено для закодированного 2-значного обозначения статуса плательщика — отправителя денежных средств. Им может выступать организация, индивидуальный предприниматель, адвокат, глава крестьянского хозяйства, иное физическое лицо. Также заполненное поле призвано обозначать налогового агента, участника внешнеэкономических операций.

Полученные денежные средства заносятся на разные лицевые счета в зависимости от статуса плательщика.

ВНИМАНИЕ! С 01.05.2021 обязательно заполняйте поле 15, в котором указывается номер счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета (ЕКС)). С этой даты также меняются реквизиты Казначейских счетов и наименование банка получателя

Период с 01.01.2021 по 30.04.2021 переходный. Т.е. банк примет платежки как со старыми так и с новыми реквизитами. Это следует из письма ФНС России от 08.10.2020 № КЧ-4-8/16504. Подробности см. здесь.

Эксперты КонсультантПлюс детально разъяснили, как правильно заполнить платежное поручение на уплату налогов. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Новое Указание Центрального банка

Как уже было сказано выше, закон закрепляет только основные положения. Разработка непосредственно кодов возложена на Центральный банк нашей страны. Согласно пункта 5.1 статьи 70 закона №229-ФЗ «Об исполнительном производстве», в редакции закона №12-ФЗ, Центробанк выпустил Указания, которые в настоящее время уже прошли экспертизу, которая подтвердила антикоррупционность документа.

ВАЖНО! Указания предусматривают введение трех кодов для использования в платежных поручениях. Применение новых видов кодов в платежных поручениях будет обязательным с 1 июня 2024 года

Такой срок закреплен в статье 2 закона №12-ФЗ

Как только Указания будут приняты, они будут доведены до каждого банка.

Доходы, с которых не производятся удержания.

Итак, с числовыми значениями кодов все достаточно ясно. Осталось лишь определиться, какие новые коды в платежках соответствуют доходам сотрудников по каждой из цифр.

Код № 1.

При заполнении платежек с 1 июня значение «1» вписывается при выплатах сотруднику с установленными ограничениями на размер удержаний следующего характера:

- Заработная плата;

- Пособие по временной нетрудоспособности;

- Премиальные выплаты;

- Отпускные.

Код № 2.

Под код «2» попадает наибольшее число видов различных выплат, к которым относятся:

1) средства, выплачиваемые в возмещение ущерба, нанесенного здоровью;

2) деньги, предназначенные для компенсации вреда по причине гибели кормильца;

3) выплаты лицам с увечьями (ввиду травмирования, получения контузии или различной тяжести ранений), полученные в ходе исполнения трудовых или служебных обязанностей. А также членам семей данной категории лиц в случае, если они умерли;

4) компенсации из средств бюджетов следующих уровней:

- Местного;

- Субъектов России;

- Федерального;

лицам, пострадавшим от техногенного или радиационного воздействия при катастрофах;

Читайте:

5) компенсации из бюджета по уходу за людьми, утратившими трудоспособность;

6) Перечисления с периодичностью в месяц или в год для обособленных категорий населения. Например, компенсация лечения, покупки лекарственных средств, проезд в общественном транспорте и другие расходы;

7) алименты, а также финансовые средства на содержание ребенка (детей), еще не ставшим совершеннолетним, во время розыска его родителей;

![]() компенсации согласно трудовому законодательству России:

компенсации согласно трудовому законодательству России:

- По случаю перевода или направления для прохождения службы (осуществления трудовой деятельности) в другой регион, а также при командировках;

- При изнашивании рабочего инструмента, являющегося собственностью сотрудника;

- Выплаты компанией на основании рождения детей, смертью родственников, по случаю вступления в брак;

9) страховые выплаты по ОМС, кроме пособий и пенсионных отчислений по:

- временной нетрудоспособности;

- старости,

- срочной выплаты,

- инвалидности,

- накопительной,

10) пенсионного зачисления из бюджета федерального уровня, когда умер кормилец;

11) доплатам к пенсионным перечислениям на основании потери кормильца из региональных бюджетов;

12) пособия семьям с детьми, из госбюджета, а также внебюджетных фондов;

13) средства материнского капитала, в рамках 256 –ого ФЗ 2006 года от 29 декабря;

14) матпомощь из средств различных государственных и коммерческих бюджетов иностранных или российских компаний в связи:

- гуманитарной помощью;

- ЧО и стихийными бедствиями;

- гибелью члена семьи;

- террористическими актами;

- сотрудничеству в пресечении или выявлении террактов, а также другой преступной деятельности.

15) компенсация компаниями расходов на путевки своим сотрудникам, включая членов их семей, в частичном или полном объеме;

16) компенсации расходов на переезд до места прохождения лечения и назад пациента, а также сопровождающего его гражданина, утвержденные федеральным законодательством.

17) социальные выплаты, предназначенные для погребения.

Код № 3.

Данное значение ставится в платежке, если к производимой выплате не применяются ограничения взыскания согласно ч. 2 статьи 101 ФЗ 229. Например, денежные средства на возмещение нанесенного ущерба здоровью. А также компенсации из бюджета пострадавшим от катастроф техногенного и радиационного характера.