АСК НДС-2: откуда налогоплательщику ждать угрозы

Начиная с I квартала 2015 года налогоплательщики представляют декларации по НДС по новой форме (приказ Минфина России от 29.10.14 № ММВ-7-3/558@

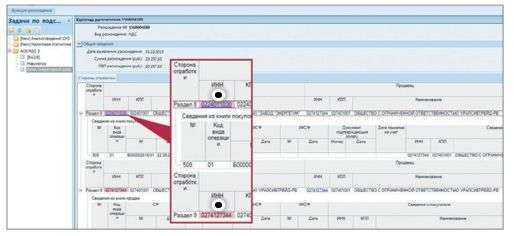

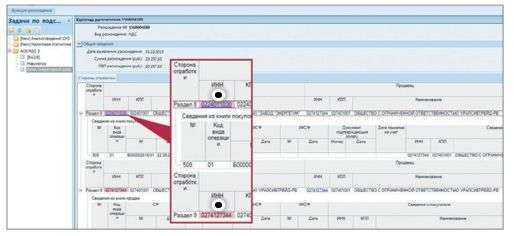

). Теперь компания сообщает налоговикам сведения из книги покупок и книги продаж и информацию о выставленных счетах-фактурах (разделы 8–12 декларации).

В распоряжении налоговых органов есть специальная автоматизированная система контроля НДС-2 (далее — АСК НДС-2). Эта система сохраняет и накапливает всю информацию по операциям налогоплательщиков. Рассмотрим, какие претензии предъявляют налоговики по результатам анализа базы данных АСК НДС-2.

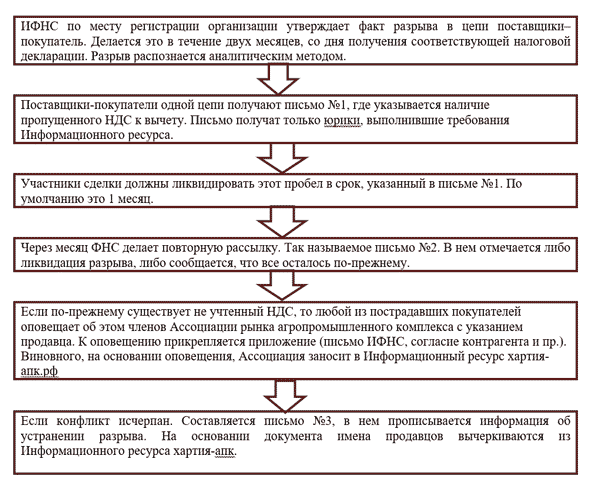

Схема получения информации от налоговой, используя сервис АСК НДС-2

Пример записи в Хартии:

Наименование

ИНН

Период, когда произошел разрыв

Такая таблица доступна только прошедшим регистрацию участника. Компания, попавшая в черный список, может легко восстановить репутацию двумя способами:

- Заплатив НДС и пени по нему. После чего, предоставив декларацию в налоговое ведомство;

- Выйти из числа участников программы, письменно оповестив остальных ее членов. Для этого отзывается согласие на разглашение своих тайн, после чего в течение одного рабочего дня все сведения об этой копании уберут из ресурса.

Последняя мера слишком противоречива. С одной стороны партнеры не будут видеть налоговую историю фирмы, с другой стороны – это повод им насторожиться. Раз есть, что скрывать, значит, дело тут не чистое. Ко всему прочему организация так же лишается возможности получать информацию о своих контрагентах.

Система выявляет расхождения в декларациях

АСК НДС-2 позволяет налоговикам сравнить сведения из книг покупок и книг продаж по цепочке от поставщика до конечного покупателя. Программа сверяет контрагентов, счета-фактуры и указанные в них суммы налогов. Система может выявить несколько видов расхождений.

Расхождения вида «НДС». Эти расхождения программа выявляет, когда налог указан в декларациях, но в них имеются ошибки. Перечень таких ошибок известен многим бухгалтерам. Это расхождения по коду операций, по неверному номеру или дате счета-фактуры, а также расхождения в сумме НДС у продавца к уплате и у покупателя к вычету.

Некоторые бухгалтеры соглашаются с требованиями инспекторов и подают уточненные декларации. Однако при наличии технических ошибок, не влияющих на сумму налога, достаточно предоставить пояснения. К ним нужно приложить счета-фактуры и прочие документы. В этом случае предоставление уточненки является правом, а не обязанностью налогоплательщика (абз. 2 п. 1 ст. 81 НК РФ). Это относится к опечаткам в номерах и датах счетов-фактур и к неверным кодам операций. Если же у компании не совпадает сумма НДС, заявленная к вычету по счету-фактуре от поставщика, то самым распространенным случаем является предъявление НДС к вычету в более позднем периоде. Например, поставщик отразил счет-фактуру в I квартале 2021 года, а покупатель принял НДС к вычету во II квартале 2016 года.

Расхождения вида «разрыв». Речь идет о так называемом налоговом разрыве. При сравнении данных из книг покупок и продаж выясняется, что контрагент, чей счет-фактура заявлен в декларации, просто отсутствует в ЕГРЮЛ.

Или не сдает налоговую отчетность, или сдает ее с нулевыми показателями. При таком виде разрыва у налогоплательщика образуется счет-фактура, сумма налога по которому не отражена в декларации контрагента. Если компания является поставщиком и НДС заявлен к уплате, то, скорее всего, подозрений это не вызовет, поскольку НДС уплачен в бюджет. А вот если компания является покупателем и заявила этот НДС к вычету, то инспекция, скорее всего, тут же сформирует требование о представлении документов (п. 8.1 ст. 88 НК РФ).

Однако если компания представила весь пакет документов, то отказать в вычетах на основании расхождений, выявленных по данным АКС НДС-2, пока нельзя. Признак вычета — это наличие счета-фактуры (ст. 169 НК РФ). И если проверяющие намерены отказать в вычетах, то они обязаны провести мероприятия налогового контроля. Эти мероприятия должны доказать фиктивность операций с однодневками или наличие иной необоснованной налоговой выгоды.

В судебной практике встречаются интересные случаи проигрыша налоговиков, когда они отказывали компаниям в вычетах по счетам-фактурам контрагентов, отсутствующих в ЕГРЮЛ. В одном из дел бухгалтер исключенного из ЕГРЮЛ общества продолжал в течение двух лет выставлять счета-фактуры от имени несуществующей компании (решение АС г. Москвы от 20.06.13 № А40-18764/13).

Налоговый орган отказал в вычетах. Компания счета-фактуры переделала и представила в суд. Арбитры указали: организация не подозревала о том, что счета-фактуры являются недействительными, и не могла проверить этот факт. Суд отменил доначисления. В то же время компания могла проверить статус контрагента с помощью общедоступных сервисов на сайте ФНС России. Поэтому такие судебные решения, скорее, единичны, и на них нельзя ориентироваться.

Налогоплательщики сталкиваются с налоговым разрывом, когда АСК НДС‑2 не может сопоставить счета-фактуры по выданным авансам и при зачете этих авансов. Связано это с тем, что компания, заплатившая контрагенту аванс, сама составляет счет-фактуру. Даже при наличии правильного кода операции АСК НДС-2 часто формирует требование, где указывает на отсутствие счета-фактуры «близнеца». В данном случае достаточно представить письменные пояснения и приложить к ним документы.

Что ожидает плательщиков НДС в будущем?

Налоговая инспекция, запустив АСК НДС, сможет видеть все движения товаров. Сейчас программа сама устанавливает соответствие данных из книг продаж и книг покупок по счетам-фактурам и НДС. А самих данных о товарах нет.

В итоге, когда осуществляется проверка выбранного предприятия, выстроить конкретное движение товара у налоговиков не получается. И это, несомненно, плюс для работы бизнеса.

Но не стоит успокаиваться. Налоговики планируют разработать новую базу, которая будет действовать совместно с таможенной службой, с программой Центрального Банка РФ. Тогда уже налоговая служба сможет в режиме онлайн видеть все цепочку транзита денег: куда и зачем ушли, и были ли возвращены в компанию.

Так что все те, кто пытается работать нечестно, уже не имеют шансов заработать, и в итоге такой бизнес просто исчезнет.

Совсем недавно ФНС приняла систему BigData, которая успешно функционирует. Данная налоговая программа приняла название АСК НДС. Необходимо разобраться, что она собою представляет, как ею пользоваться и понять принцип работы нового сервиса ФНС.

Сотрудники налоговой службы второй год активно применяют данный сервис. Именно он позволяет выявлять фирмы, которые незаконно используют вычеты. Благодаря использованию данной системы, бюджет значительно увеличился.

Необходимо разобраться с тем, как работает эта программа. Вот что она представляет собою схематически:

Эта система собирает данные из книги продаж и сверяет их с вычетом по книге покупок. Программа самостоятельно проверяет правильность внесения информации в документы, а также правомерность получения вычета. При этом совершенно не требуется вмешательства извне.

Когда система находит несоответствие, автоматически направляется письмо с просьбой дать разъяснения. Компания обязана их предоставить в течение пяти рабочих дней. Если этого не произошло, то налоговая инспекция начинает проверку, по результатам которой возможно либо исправление ошибки, либо доплата в бюджет.

Эта база легко справляется с проверкой деклараций, сверкой информации, автоматическим нахождением ошибок, рассылкой писем.

Получите 267 видеоуроков по 1С бесплатно:

АСК НДС-2

Новый сервис ФНС АСК НДС-2 для поиска незаконных вычетов НДС разработан специально для борьбы с недобросовестными налогоплательщиками. Абсолютно все поданные декларации попадают в одну общую базу, с которой работают сотрудники налоговой службы. Происходит полная проверка всех предоставленных данных. В случае расхождения моментально отправляется письмо с просьбой разъяснить причину несоответствия.

Благодаря данной системе процесс проверки занимает менее минуты, что значительно ускорило работу налоговой.

Теперь налогоплательщики должны полностью проверять своих контрагентов. Подвергаться изучению теперь должна бухгалтерская отчетность, наличие офисов работы, проверка отзывов клиентов, проверка по всем возможным учетам.

АСК НДС-3

Благодаря данной системе налоговый сотрудник сможет просмотреть полностью все операции по продаже товаров. Потому как база самостоятельно проводит соответствие между книгами продаж и покупок. Производится это по счету-фактуре и НДС.

Очень удобным обстоятельством является тот факт, что система подключена к банковской. Поэтому сразу видны зависимые друг от друга компании, движение денежных сумм, которые выводятся из-под налогообложения.

Для того чтобы не оказаться в зоне риска, надо обязательно проверять документы официального лица контрагента. Должен соответствовать почтовый и юридический адрес. Также проверить по базе судебных приставов. Это поможет избежать проблем с новой системой проверки.

Как работает СУР АСК НДС-2?

«СУР АСК НДС-2» – система налоговой службы проверяет не только декларации по НДС, но и разделяет налогоплательщиков–юридических лиц на группы налогового риска, присваивая цветовые маркеры, которые будут использоваться при различных видах налогового контроля. Предусмотрены группы с высоким, средним и низким налоговым риском.

Разделение по группам производится по каждой организации. Оценка выполняется по разным факторам:

- Информация о работе с “черными” фирмами на основе представленных деклараций по НДС, даже если это не прямая связь;

- Сведения по данным в отчетности, уплате налогов и др.;

Что означает попадание в одну из групп?

Если организацию определили в группу:

- С высоким налоговым риском, это означает, что выездная проверка практически неизбежна. То есть организация попадает в группу нарушителей налогового законодательства, так как заподозрили в участии в схемах с “черными” компаниями или платите минимальные налоги или вообще их не платите;

- Со средним налоговым риском – выездная проверка вероятна, но в плановом режиме;

- С низким налоговым риском – вероятность выездной проверки минимальна. В эту группу попадают те организации, которые ведут реальную хозяйственную деятельность, своевременно и в полном объеме оплачивают все налоги.

Кто вправе получить доступ к налоговой тайне

Налоговый орган в некоторых случаях обязан предоставлять информацию, даже если она составляет налоговую тайну. Дать такие сведения налоговики обязаны, только если правильно соблюдены все условия:

- запрос на фирменном бланке уполномоченной организации, зарегистрированный как официальная документация;

- обязательная подпись руководителя запрашивающей организации (в электронной форме допускается ЭЦП);

- в тексте запроса должен указываться нормативный акт, который позволяет требовать секретные сведения;

- нужно обосновать цель получения данных налоговой тайны и написать реквизиты документации, на основании которой они требуются (такие как судебные решения, уголовные дела и т.д.).

Составить такой запрос имеют право:

- государственные органы и уполномоченные ими сотрудники;

- следственные органы;

- суд;

- контрагенты с целью проверки благонадежности потенциального партнера (они могут получить отнюдь не любую информацию).

АСК НДС 2: судебная практика

Срок камеральной проверки ограничен тремя месяцами, поэтому инспекторы часто не успевают собрать доказательства, способные устоять в суде. Суды считают, что инспекторы вправе назначить выездную проверку периода, уже проверенного камерально. Налогоплательщики при этом не освобождаются от ответственности за выявленные правонарушения (постановление ФАС Западно-Сибирского округа от 24.06.11 № А75-8783/2010

).

Налоговики могут назначить выездную проверку и после мероприятий налогового контроля, которые будет проводить отдел предпроверочного анализа. Максимальный срок выездной проверки достигает 15 месяцев. С учетом продления (до шести месяцев) и приостановления (на шесть или девять месяцев). За такой внушительный срок инспекторы точно соберут необходимые доказательства.

-3-

Налоговики начали массово подключать сотрудников УЭБиПК. Это на самом деле так. В чем суть. Сотрудники ФНС во многом оказались бессильны против качественного бумажного НДСа. Программа не показывает разрывов. Однако, юрик платит совсем мало налогов. Дальше у налоговиков два пути.

Путь первый: провести титанический труд по разбору работы данного юрлица, выявить его реальные косяки и предъявить. Это загрузит сотрудников контрольно-аналитического отдела на неделю. Ни на что другое у них времени не останется чисто физически.

Путь второй: прислать очень абстрактное требование. Формулировка максимально водянистая: вы заплатили мало налогов. Ни в коем случае не уточнять, каких именно налогов и в каком количестве. Как в запросе на фото.

Дальше вызвать директора на комиссию. На комиссии прямо напротив дира посадить сотрудника УЭБа. Сотрудник УЭБа должен грозно смотреть директору в глаза, издавать пугающие звуки и иногда непроизвольно тянуться к кобуре.

На выходе получаем бледно-зеленого директора, которому нужен нашатырь и валокордин. Ничего конкретного ему не предъявили и не сказали.

Времени сотрудников налоговой потрачено всего час. Но директор готов сознаться во всём на свете.

Написано в шуточной форме, но именно так и происходит.

Это прост факт. Вместо наработки доказательной базы налоговики перешли к самому банальному запугиванию. Страх работает быстрее и эффективнее.

Почему начали работать именно так, объяснить очень просто:

Хорошие исполнители бумажного НДС научились весьма качественно обходить систему АСК НДС. Разрывов может вообще не возникать, деревья зеленые или желтые. Отработать такое дерево руками, опросить кучу директоров — это гигантская трата времени.

Если же всё это сделать, то будет камералка и выездная проверка. Выездная проверка — это полтора-два года работы с налогоплательщиком, тонны документов, сотни-тысячи человекочасов сотрудников ФНС. Крупные выездные проверки могут вообще на время парализовать работу отделов КАО и ВНП.

Получится ли через полтора-два года работы получить с этого юрлица хоть что-то в бюджет — тоже большой вопрос.

Намного эффективнее тупо запугивать всех подряд. Кто-то пойдет и сразу заплатит. И здесь присутствие сотрудников УЭБа — лучший помощник. Люди инстинктивно боятся ментов. Когда-то в стране была налоговая полиция. И их боялись. Потом ФНС и полицию разделили и ФНСников бояться перестали. Сейчас, фактически, опять идет слияние.

УЭБовцам всё это тоже выгодно, к ним прибегают решать вопросы. В Москве к большим юрикам теперь катаются из управления по городу или из управления по России. По мелким суммам и юрикам — сотрудники управлений по округам.

Нужно просто принять новую реальность: теперь вместе с ФНС всегда будет УЭБ. Бояться ни тех, ни других не нужно. Что нужно, так это более тщательно продумывать систему собственной безопасности.

Вообще, с такой загрузкой УЭБа на мероприятиях по запугиванию, времени на отработку реальных злодеев у них теперь будет меньше.

ФНС просто заваливает УЭБ запросами. УЭБ, в свою очередь, пытается максимально сползти на стандартные отписки. Иначе, они просто захлебнутся в ФНСной рутине.

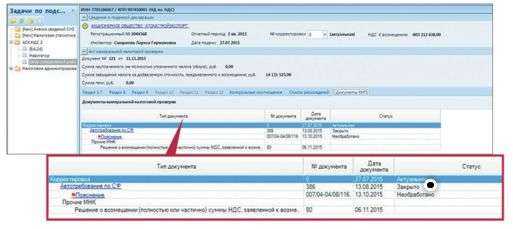

Как работает система контроля за возмещением НДС из бюджета

Система автоматизирует налоговые процедуры и позволяет сохранять счета-фактуры, налоговые декларации плательщиков НДС, информацию о сделках, создавая налоговую историю компаний.

Это помогает налоговым органам отделять добросовестных налогоплательщиков от недобросовестных, сокращая тем самым количество попыток незаконного возмещения НДС из бюджета.

Система на основании расширенных деклараций по НДС точно определяет налоговые разрывы в цепочке взаимоотношений налогоплательщиков с контрагентами и не допускает неправомерных вычетов по налогу на добавленную стоимость.

Все налоговые декларации проходят камеральную налоговую проверку в течение трех месяцев.

При этом налоговые органы вправе истребовать документы не только по декларациям, в которых заявлено возмещение налога. По всем декларациям по НДС налоговые органы вправе истребовать счета-фактуры, первичные и иные документы в случаях выявления расхождений между сведениями налогоплательщика и его контрагентов, свидетельствующие о занижении НДС к уплате в бюджет или завышении возмещения из бюджета НДС при образовании налогового разрыва по НДС.

В случае расхождения моментально отправляется письмо с просьбой разъяснить причину несоответствия.

Как автоматизировать бухучет в торговле

Чтобы обеспечить прозрачность вашего бизнеса для налоговиков, используйте решения для автоматизации бухгалтерского учета (например, 1С или Контур). Если у вас подключена товароучетная программа, вы можете настроить обмен данными. Например, товароучетный сервис LiteBox (Лайтбокс) интегрируется с 1С и программой “Контур.Эльба” через файловый обмен или либо по API.

Обмен данными позволяет упростить работу бухгалтера: синхронизировать справочники номенклатуры и контрагентов, операции со счетами. Отчеты в бухгалтерской программе формируются на основании данных товароучета. Например, после приемки товара выгрузка в 1С происходит в разрезе номенклатуры, количества, наименования поставщика. Дальнейшие проводки осуществляются в 1С в требуемой унифицированной форме.

Автоматизация бухучета и товароучета помогает бухгалтеру оперативно получать данные о товарных остатках, денежном обороте и поставщиках, делать выгрузку данных в Excel. В результате ведение бухгалтерской отчетности становится удобнее и проще, уменьшается риск ошибок и налоговых проверок.

-2-

«Завтра мы внедрим «АСК НДС 3.0 и вам всем хана».

АСК НДС 3.0 вообще не существует. Это байка. Миф, который поддерживают сами налоговики. Главная пугалка этого мифа, что в 3 серии АСК НДС научится мгновенно сверять банковские платежи и счета-фактуры.

Вот почему этого не будет в обозримом будущем: АСК НДС и «АИС Налог-3» черпают данные по банковским проводкам из «ФИР Банки». ФИР — это ещё одна налоговая прога.

В теории, ФИР должен на автомате подтягивать выписки из всех банков. На практике, это не работает. Если в ФИР что-то и попадает, то только чудом. В ФИРе стабильно нет информации по последним кварталам.

По предыдущим кварталам информация всегда попадает только частично: может быть 10-20-50% от операций. Как повезет.

Большие банки, у которых множество региональных подразделений по всей стране, часто имеют разрозненное программное обеспечение. Центральное московское подразделение со своим БИКом и ПО. Это подразделение может более-менее нормально отчитывается в ФИР Банки. А где-нибудь в Свердловске ПО этого же банка может месяцами вообще не иметь электронной связи с налоговой. Просто сломалось и всё. Ждите, когда-нибудь починим. И если налоговикам что-то нужно именно из свердловского отделения данного банка, они пишут письмо и посылают его в бумажном виде. Через неопределенный срок придет ответ. Если не потеряется. О том, что данные из этого свердловского отделения будут грузиться в ФИР банки, речи нет вообще.

Ещё ФИР банки частенько меняет приход и расход местами. Т.е, то, что на ваш юрик приходит от клиентов, прога ставит в графу «расход».

Никакие операции с картами и эквайрингом в ФИР банки тоже не попадает. Карточные операции ФНС не видит вообще, для них это слепая зона.

Из всего вышесказанного, на выходе мы получаем информационный мусор, непригодный в использовании.

Сами сотрудники ФНС обо всём этом чудесно знают. Поэтому, они никогда не пользуются данными из ФИР банки, это просто потерянное время. Сотрудники сразу делают запросы в банки и ждут, пока банк пришлет человеческую выписку. И только после этого начинают сверку.

Сделать запрос по счету сотрудник территориалки просто так не может. Каждый запрос в электронном виде должен подтвердить зам начальника территориалки, запрос должен иметь какое-то обоснование.

Таким образом, чтобы АСК НДС 3.0 смог получать сведения из банков и делать сверку на автомате, сначала нужно целиком перестроить систему ФИР и АИС, корректно интегрировать её во все банки страны. Обучить персонал налоговой и банков. И только после этого модуль сможет корректно работать. По моим подсчетам, это задача минимум на год-два.

ГНИВЦ в данный момент рожает новый модуль, с функцией «визуальный сетевой анализ». Если простым языком, то новый модуль ищет связи юрлиц по всей цепи. Когда внедрят модуль — не известно. Но и новый модуль тоже подсасывает информацию из ФИРа. И тоже не умеет сопоставлять суммы и с-ф.

Судебная практика по АСК НДС-2 еще не сформировалась

Аргумент о «налоговых разрывах» в базе АСК НДС-2 для судебной практики новый. Пока он встречается нечасто. Этому есть несколько причин.

Во-первых, АСК НДС-2 — внутренняя база налоговых органов, к ней нет публичного доступа. Суды не признают сведения из внутренних информационных ресурсов должным доказательством (постановление АС Московского округа от 28.12.15 № Ф05-18124/2015

). О выводах фискалов, сделанных на основании внутренней информации, компания может узнать не ранее, чем наступят негативные налоговые последствия.

Во-вторых, сам по себе налоговый разрыв не доказывает, что налоговая выгода необоснованна. Этот разрыв представляет собой лишь математический результат контрольных соотношений чисел в двух декларациях. Если числа отличаются, это лишь повод для проверки.

Тем не менее сведения из АСК НДС‑2 уже начали фигурировать в судебной практике. Причем не только в спорах, связанных с вычетами по НДС.

Например, в постановлении АС Поволжского округа от 24.06.16 № Ф06-9933/2016

компания оспаривала отказ налогового органа зарегистрировать в ЕГРЮЛ ликвидацию юрлица*. Компания составила ликвидационный баланс и представила его в инспекцию. Однако инспекция по результатам двух камералок деклараций по НДС отказала обществу в вычетах на внушительную сумму и вручила акты проверок.

* Подробнее об этом читайте в статье «Налоговики отказались ликвидировать компанию с недостоверным балансом» на сайте e.nalogplan.ru или в «ПНП» № 9, 2016, стр. 82.

После вступления решений по камералкам в силу налоговый орган мог бы провести задолженность по НДС на лицевом счете и стать кредитором общества. Кроме того, на момент подачи заявления о ликвидации компания не представила еще одну декларацию по НДС.

В результате инспекция признала баланс общества недостоверным и отказала в госрегистрации изменений. В решении апелляционной инстанции судьи указали, что налоговый орган с помощью АСК НДС-2 установил наличие налогового разрыва в виде неправомерно заявленного вычета по НДС (постановление Двенадцатого ААС от 15.04.16 № 12АП-2681/2016

).

Налоговики выставили требования о представлении документов. Компания требования проигнорировала, документы не представила. Руководитель общества от явки на допрос также уклонился.

Компания считала, что на момент подачи ликвидационного баланса налоговый орган не имел решения по камеральным проверкам. Поэтому сумма НДС к уплате была ему неизвестна. Однако суд учел факт противодействия и уклонения общества от представления документов. И пришел к выводу, что заявление о ликвидации было подано для избежания доначислений по проверкам.

Суд решил, что общество заведомо представило недостоверные сведения, при этом процедуру ликвидации нельзя считать соблюденной. Правомерность доначислений по камеральным проверкам не являлась предметом рассмотрения спора. Поэтому в отношении недостоверности баланса суд поддержал инспекцию.

Необычное дело рассмотрел Девятнадцатый ААС (постановление от 31.08.16 № А14-16854/2015

). Доказательства, найденные в АСК НДС‑2, одна из сторон заявила в гражданском споре. Он был между двумя юрлицами в отношении фальсификации подписи руководителя в договоре.

Компания обратилась в суд с требованием взыскать с контрагента задолженность по договору поставки за 12 тонн рыбной муки. Однако покупатель неожиданно заявил в суде, что подпись руководителя на договоре поддельная. Значит, сделка не заключалась и оснований для возмещения продавцу убытков нет.

В качестве доказательств реальности отгрузки поставщик представил договор, накладную о приемке товара, электронные письма в адрес покупателя и ответы на них. Помимо этого продавец представил письмо из инспекции о том, что по результатам камеральных проверок деклараций обеих компаний налоговый орган обнаружил счет-фактуру на поставку рыбной муки и в декларации продавца, и в декларации покупателя. Счет-фактуру налоговики нашли путем встречного сопоставления деклараций в системе АСК НДС-2.

Налоговые органы подтвердили, что покупатель заявил вычет в связи с тем, что продавец отразил в декларации сделку и уплатил с нее НДС в бюджет. Суд пришел к выводу, что покупатель скрыл от суда сведения о поставке, а также не заявлял о фальсификации доказательства. В связи с чем суд постановил взыскать с нерадивого покупателя всю сумму задолженности и неустойку.

Расхождения, выявляемые АСК НДС-2

Компания получает автотребования, когда ее декларация не совпадает с отчетом контрагента. Это происходит при расхождениях любого вида — как «НДС», так и «разрыв».

Если с поставщиком все сходится и непонятно, в чем ошибка, обратитесь к инспектору. Он видит в программе, какие именно реквизиты не совпали.

Как АСК НДС — 2 показывает, что именно не сошлось у вас и контрагента

Ответить на требование можно только в электронном виде, бумажные пояснения налоговики не примут.

Когда компания отвечает на требование, в программе инспекторов оно «закрывается». Если компания устранила все расхождения, вовремя заплатила налог, то ее декларацию помечают зеленым. Это хороший знак.

Пояснения компании в программе АСК НДС-2

В требовании налоговики всегда предлагают сдать пояснения или уточненку. Формулировка у всех требований стандартная. Если вы не занизили налог, то уточненку сдавать не обязательно. При ошибках в номерах или кодах достаточно пояснений.

Программа налоговиков раскрашивает декларации компаний в цвета светофора (см. таблицу).

Группы деклараций в АСК НДС-2

| Группа по цвету | Какие компании относятся к группе |

|---|---|

|

Красный |

Компании с признаками однодневок. У них нет штата, ресурсов, они не платят налоги или отчисляют минимальные суммы (менее 1% от выручки по банку). |

|

Желтый |

Организации, которые ведут реальную деятельность. Они платят НДС, у них есть активы, персонал. Бухгалтеры таких организаций при малейших расхождениях созваниваются с контрагентами и уточняют реквизиты, устраняют все разрывы.

В желтый цвет обычно окрашиваются декларации крупных организаций. Они не отказываются от законного вычета, даже когда у налоговиков он вызывает сомнения. |

|

Зеленый |

Все остальные организации. У них бывают ошибки в реквизитах счетов-фактур, в кодах. Такие компании могут заявить вычет по контрагенту, который не показал реализацию. |

Во время проверки декларации почти невозможно доказать схемы. На камералке инспекторы больше работают с ошибками ввода, неправильным заполнением книг покупок и продаж. Поэтому число результативных камералок по НДС хоть и растет, но не сильно. Сделки с признаками схем оставляют до выездной проверки.

Инспекторы на камералке строят связи, отслеживают цепочки и стараются найти выгодоприобретателя. Им могут посчитать и «желтую» и даже «зеленую» компанию.

У «желтых»

компаний риск самый большой. К этой группе принадлежит крупный бизнес, и налоговикам есть, что взыскать после проверки.

У «зеленых

» меньше попасть на выездную. В зеленый цвет чаще окрашиваются небольшие организации, которым не доначислить миллионы. Разрывов с непосредственными контрагентами нет, придется доказывать, что компания построила схему из многих звеньев.

«Красным» однодневкам

налоговики стараются не назначать проверки. Но есть исключения. Инспекторы привели пример. Они проверяли фиктивного посредника между двумя крупными предприятиями. Однодневка готовилась к ликвидации, а ее обороты составляли более 1 млрд рублей. На проверке компании не доначислили почти ничего. Но в решении расписали всю схему и стали проверять ее организатора.

Что грозит за нарушение налоговой тайны

Закон предусматривает три вида ответственности за разглашение налоговой тайны или утрату служебной документации из этой категории.

Материальное возмещение полученного потерпевшим ущерба осуществляется за счет госбюджета, поскольку вина лежит на государственном органе.

Административная ответственность для лица, разгласившего конфиденциальные сведения, обещает виновному штраф в 4-5 тыс. руб. для юрлиц и 500–1000 руб. для граждан.

Возможно, отвечать придется и по Уголовному кодексу – нарушивший режим секретности может сесть в тюрьму на 3 года, а если ущерб был особенно значительным, то и до 7 лет, либо заниматься принудительными работами до 5 лет.

Цель внедрения АСК НДС 2: борьба с однодневками

В рамках работы программы устанавливается группа риска для организаций. Высокий риск говорит о том, что компания является однодневкой. К среднерисковым организациям относят те, которые не совершали серьезных правонарушений, компании с низкой степенью риска исполняют налоговые обязательства добросовестно.

Результаты оценки программы применяются для определения деклараций к возмещению, которые требуют налогового контроля. Помимо этого, могут быть выявлены расхождения при составлении деклараций. Устанавливается роль плательщика при построении схемы поставщиков и покупателей для поиска приобретателя выгоды.

Проверка контрагентов

Чтобы снизить риски, проверяйте контрагентов по открытым базам данных: ЕГРЮЛ, ЕГРН, данные о паспортах, о дисквалификации и т.п. Тем более что это можно делать буквально «на лету», используя специальные сервисы.

Не пренебрегайте коммерческими базами данных и картотеками о компаниях, которые позволяют строить некое подобие «дерева связей» между компаниями, руководителями и участниками. Это позволяет провести более глубокий анализ деятельности своих контрагентов: установить количество компаний, зарегистрированных по адресу контрагента, увидеть, в каких еще директор и учредители, посмотреть активы и пассивы компаний и т.д. Эта информация позволит отсечь неблагонадежных контрагентов, если таковые будут обнаружены.

В идеале проверять нужно не только новых контрагентов при заключении с ними сделок, но и тех, с которыми компания работает постоянно. Ведь все меняется: фирма может переехать, у нее может смениться руководство, а информация об этом может не сразу попасть в составляемые документы. Директор или собственники компании могут начать взаимодействовать с другими компаниями, которые будут уже не столь благонадежными. Поэтому возьмите за правило ежеквартально сверять с базами данных указанные в счетах-фактурах сведения хотя бы о ключевых (а в идеале, конечно, обо всех) контрагентах, попутно проводя оценку «дерева связей». Очевидно, что выявленные расхождения между документами, полученными от контрагента, и сведениями в базе данных проще устранить, пока эти данные не попали в декларацию и не переданы в ИФНС.

Совет второй

Используйте возможности НДС+ для мониторинга благонадежности контрагентов:

Смотрите аналитическую справку по своим поставщикам в справочнике контрагентов, который формируется в сервисе на основе загруженных книг: много ли среди них «опасных» компаний, сделки с которыми привлекут внимание налоговой, с какими из поставщиков больше всего расхождений, чтобы устранить их в первую очередь и снизить риски доначисления НДС.

Анализируйте статус компаний в справочнике, опираясь на сведения автоматической проверки в модуле «Светофор», которая проводится на основе данных из 26 официальных источников. Существенные факты о компании подсвечиваются соответствующим цветом:. Красный — рекомендуется проверить сообщения о банкротстве за последние 12 месяцев

Сделки с такими поставщиками прежде всего привлекут внимание налоговой. Желтый — на эти факты следует обратить пристальное внимание. Желтым подсвечивается недавняя смена руководителя, наличие больших сумм арбитражных исков, «тревожные» исполнительные производства, например неисполнение обязательств по кредитам и т.д. Зеленый — эти факты показывают, что компания вела хозяйственную деятельность последние 12 месяцев, например выигрывала госконтракты, получала лицензии и т.д

Красный — рекомендуется проверить сообщения о банкротстве за последние 12 месяцев

Сделки с такими поставщиками прежде всего привлекут внимание налоговой. Желтый — на эти факты следует обратить пристальное внимание

Желтым подсвечивается недавняя смена руководителя, наличие больших сумм арбитражных исков, «тревожные» исполнительные производства, например неисполнение обязательств по кредитам и т.д. Зеленый — эти факты показывают, что компания вела хозяйственную деятельность последние 12 месяцев, например выигрывала госконтракты, получала лицензии и т.д.

Получайте на электронную почту оповещения о смене статуса своих контрагентов, чтобы своевременно принять меры.