Возможности подачи декларации 3-НДФЛ через интернет

Лицам, которые хотят заполнить декларацию самостоятельно, онлайн-форма предлагает удобные инструменты и подсказки для правильного заполнения каждого поля. Кроме того, система автоматически проверяет правильность введенных данных, что помогает избежать ошибок и дополнительной работы.

Как и при традиционной подаче декларации, необходимо иметь при себе все необходимые документы, такие, как трудовой договор, справка о доходах, справки об образовании и другие. Однако, заполнять декларацию онлайн можно в любое удобное время, без необходимости посещения офиса налоговой инспекции и ожидания своей очереди.

Также, при подаче декларации онлайн, система автоматически рассчитывает сумму налога и позволяет вам самостоятельно выбрать удобный способ оплаты налога. Это позволяет сэкономить время и избежать лишних хлопот.

В целом, подача декларации 3-НДФЛ через интернет — это удобный и быстрый способ сэкономить время и силы при заполнении и подаче декларации. Если у вас есть доступ к интернету, вы можете использовать эту возможность и избежать очередей и бюрократии.

Камеральная проверка декларации 3-НДФЛ

Камеральная проверка это процедура проверки всех документов на подлинность и соответствие действительности.

Можно выделить следующие этапы проведение проверки:

- Идет перепроверка действительности поданной бумажной волокиты плательщиком.

- Идет соответствие по законодательным срокам и сроком подачи бумаг.

- Осуществляется проверка бумаг на предмет соответствия нормативам.

- Производится перерасчет всех операций.

- Выявляется достоверное использование налоговых льгот.

- Определяется действительность ставок по налогам.

- Проверяется наличие контроля над вычислительной налогооблагаемой базой. Одним из нормативных требований является указание контактного номера телефона для осуществления переговоров при возникновении вопросов.

Причины отказа

Чаще всего подобный прецедент может проявить себя вследствие нахождения недостоверностей, отсутствия какой-либо из бумаг и так далее. Претенденту необходимо в короткие сроки предоставить доп. заявление о возражении в ту же самую налоговую инспекцию (согласно пункту 100 статьи 6 Налогового кодекса Российской Федерации).

Данное заявление подается, если есть несогласие с результатами проверки и нахождение опечаток либо неточностей.

Подача заявления – это решение добровольное, однако имеет место перечень прецедентов, согласно которому данное возражение может быть подано.

Во время подачи заявления рекомендуется прикладывать первичную бумажную волокиту и другие подобные бумаги, доказывающие достоверность оспаривания решения. Иначе высшие инстанции могут стать не на вашу сторону.

Мы выяснили, что сдать 3-НДФЛ через личный кабинет налогоплательщика в настоящем возможно. Для начала следует посетить инспекцию с номером ИНН и документом, удостоверяющим личность. По заявлению гражданину обязаны выдать логин и пароль для регистрации на сайте. Дальше все оформление ляжет на плечи налогоплательщика.

Функционал ЕНС в личном кабинете ФНС

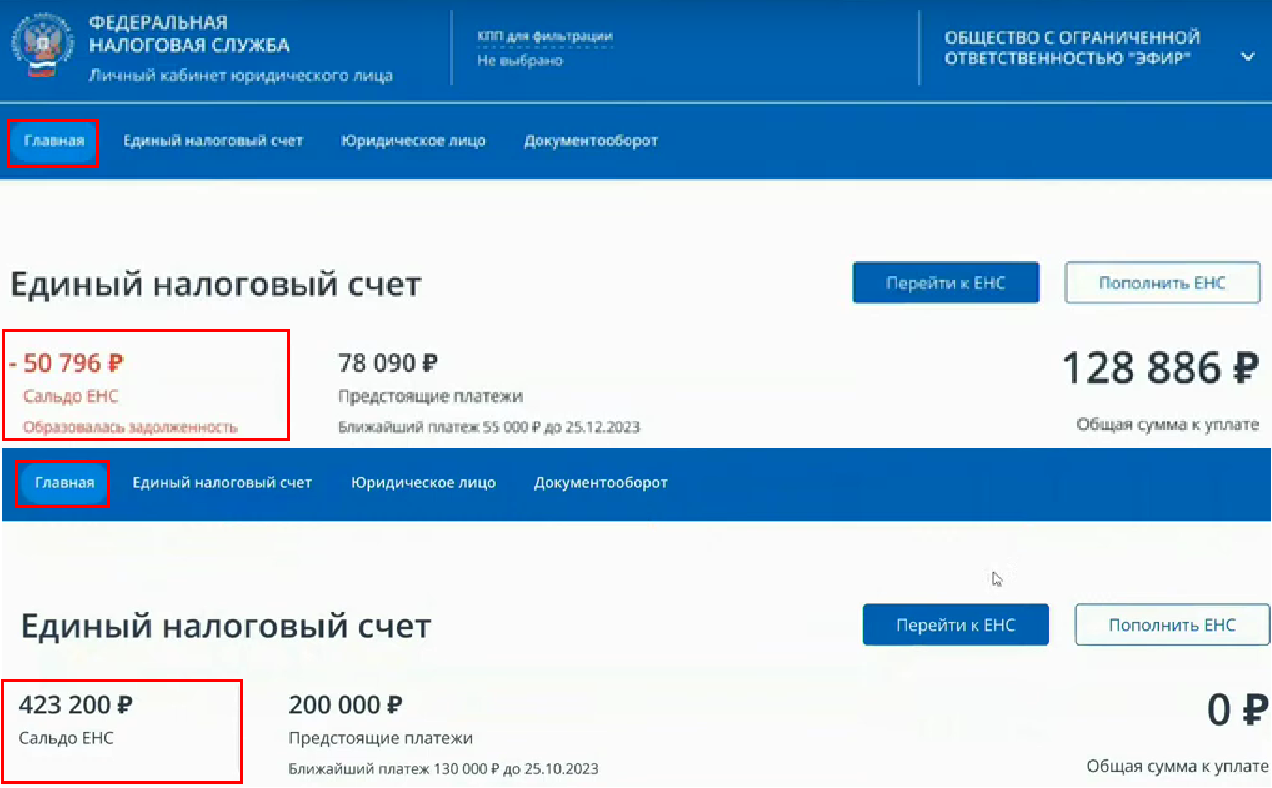

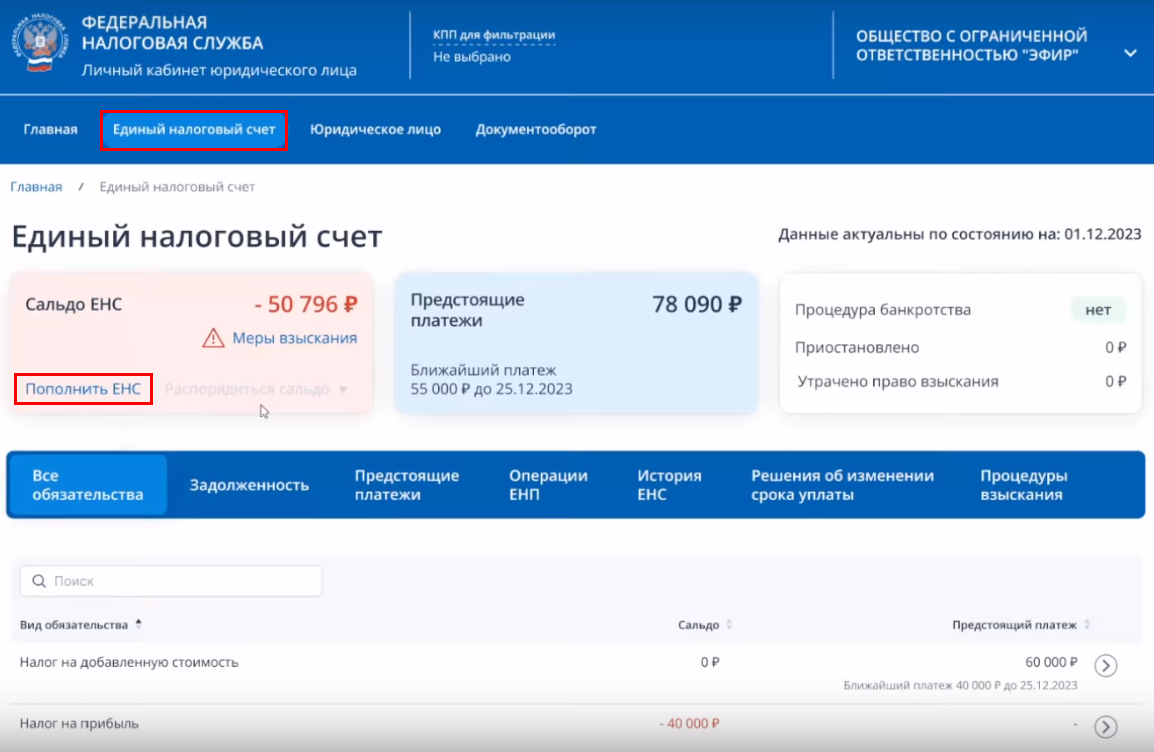

На главной странице ЛК ЮЛ с 2023 года отображается состояние ЕНС: представлено сальдо ЕНС — положительное или отрицательное — и видна информация о предстоящих платежах.

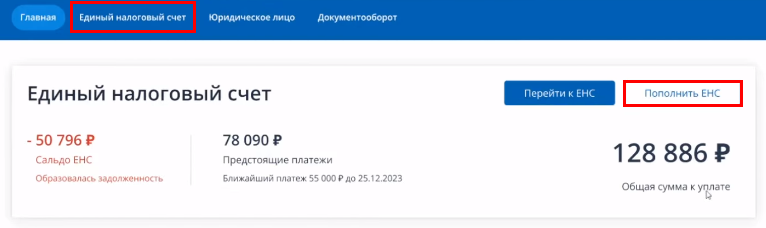

Пополнение ЕНС

Перейти к пополнению ЕНС можно по соответствующей кнопке в правой части экрана. Или кликнув по вкладке Единый налоговый счет в шапке интерфейса.

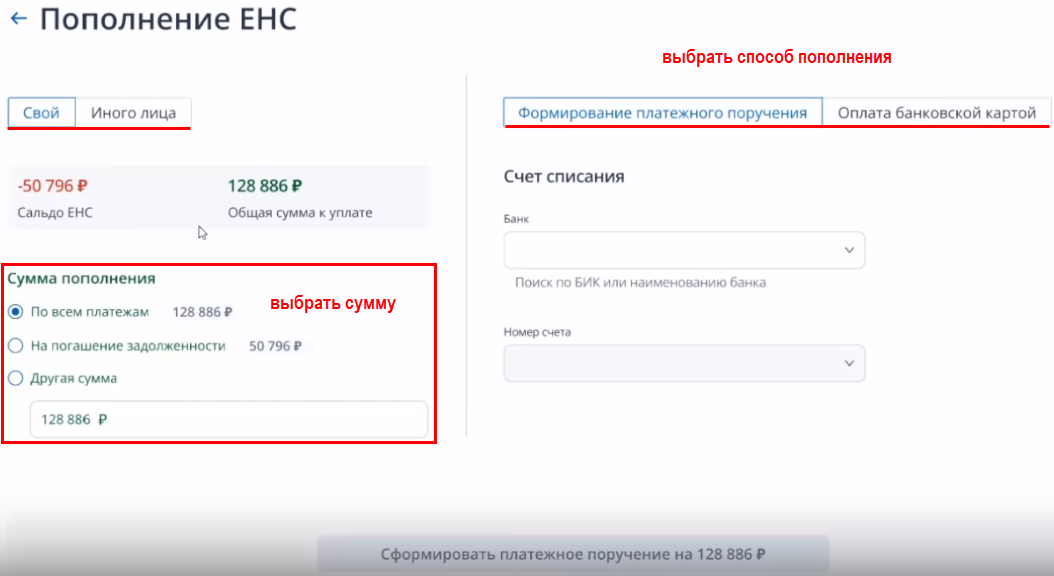

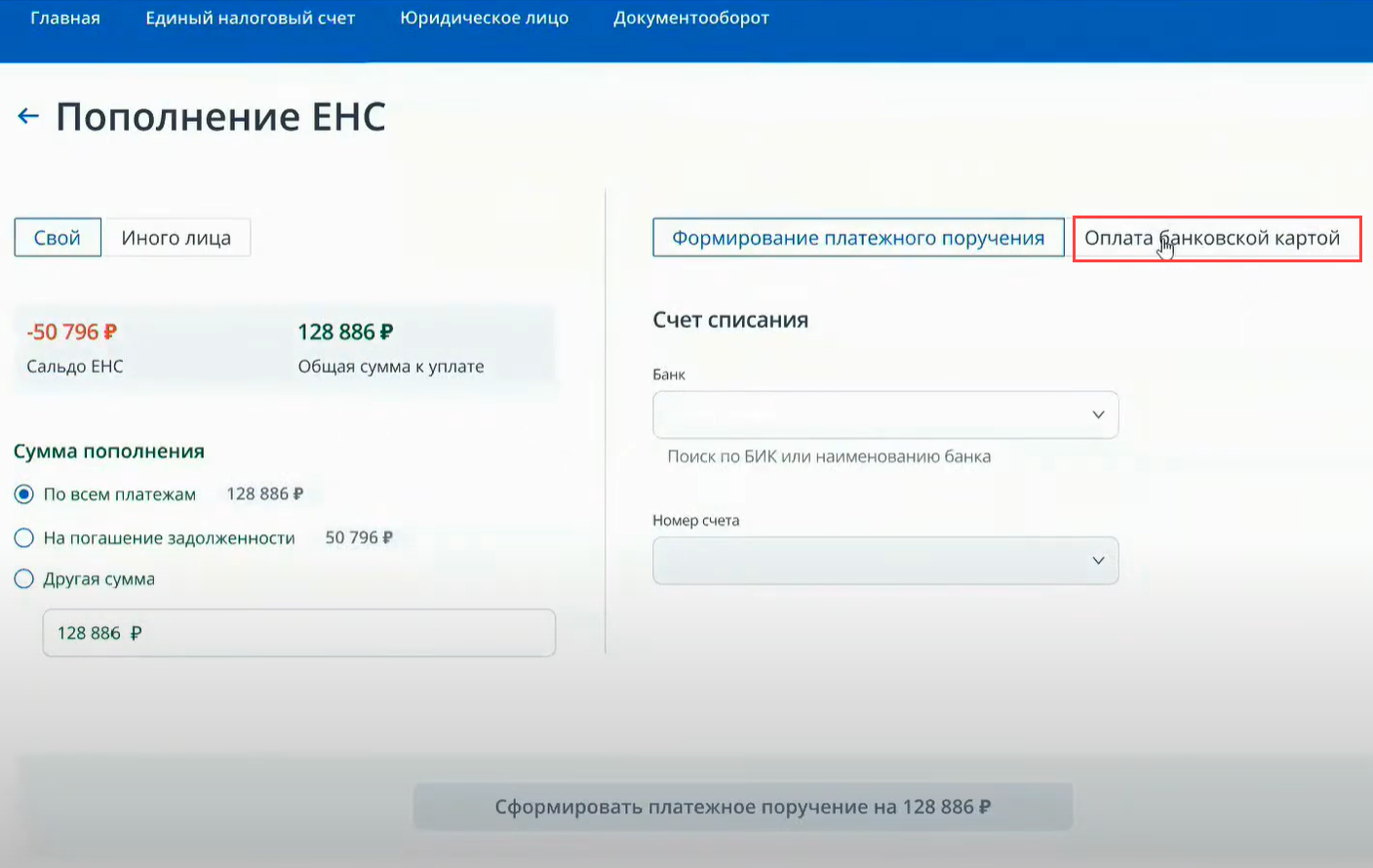

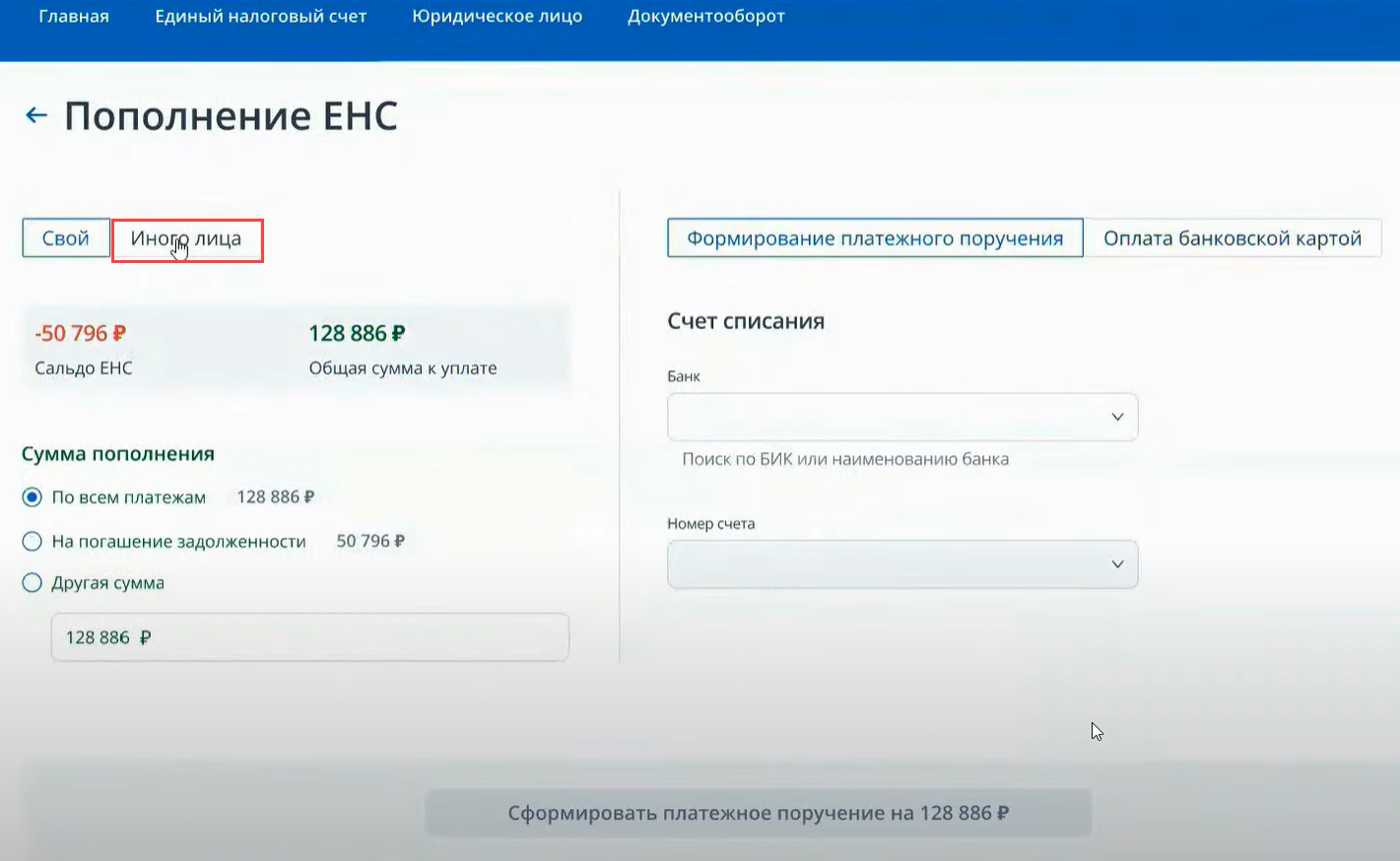

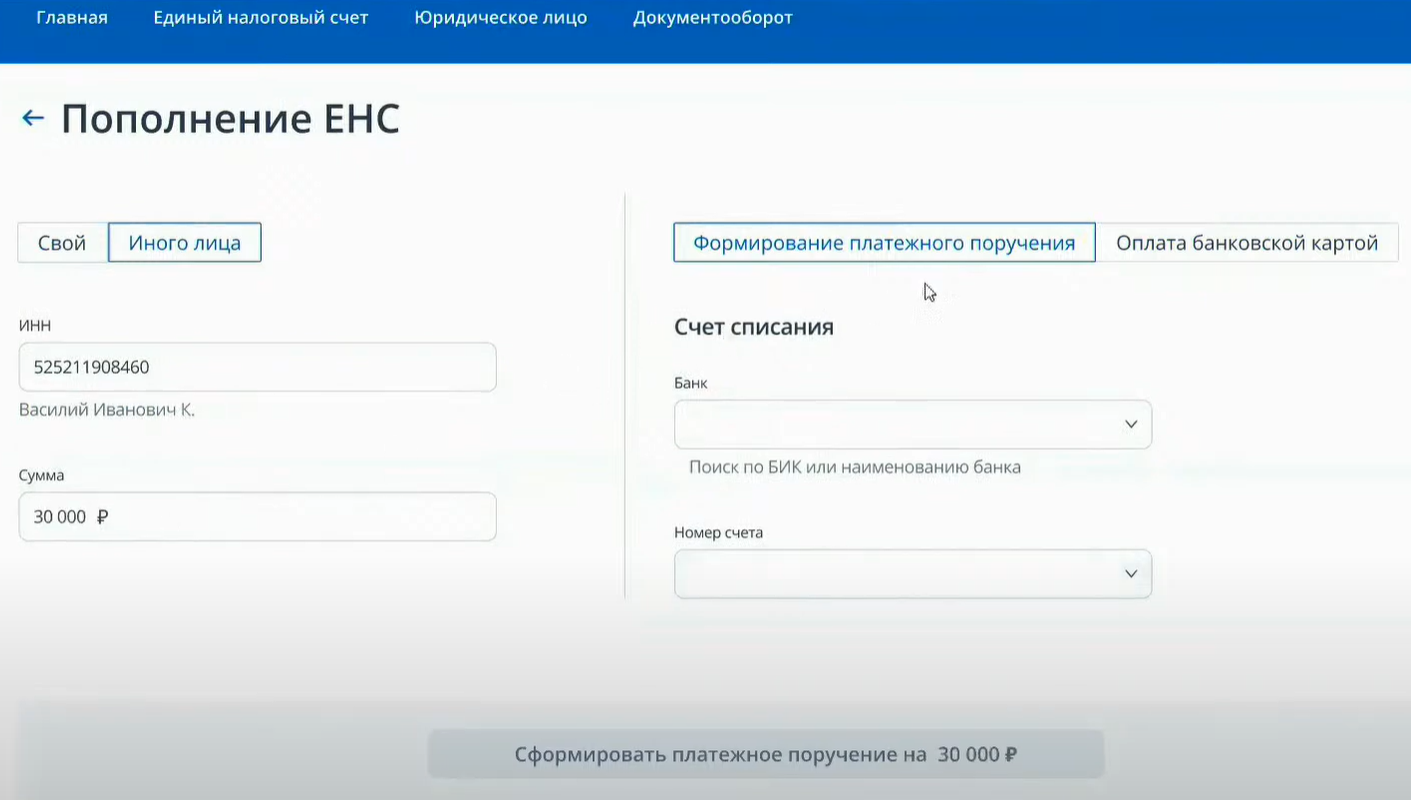

Так выглядит раздел, где можно пополнить ЕНС.

Можно пополнить свой ЕНС или иного лица:

- по всем платежам;

- только задолженность;

- часть суммы.

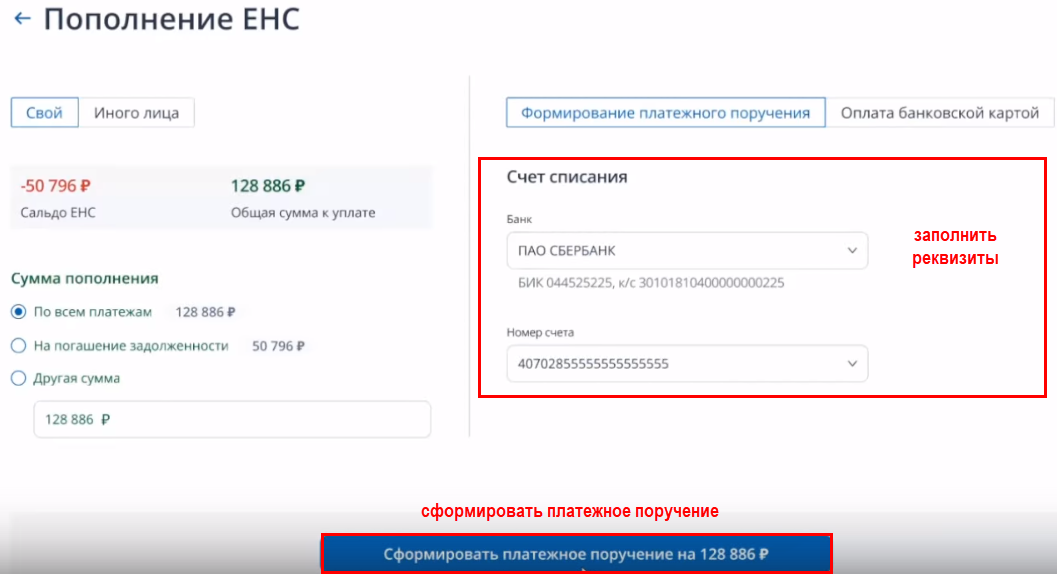

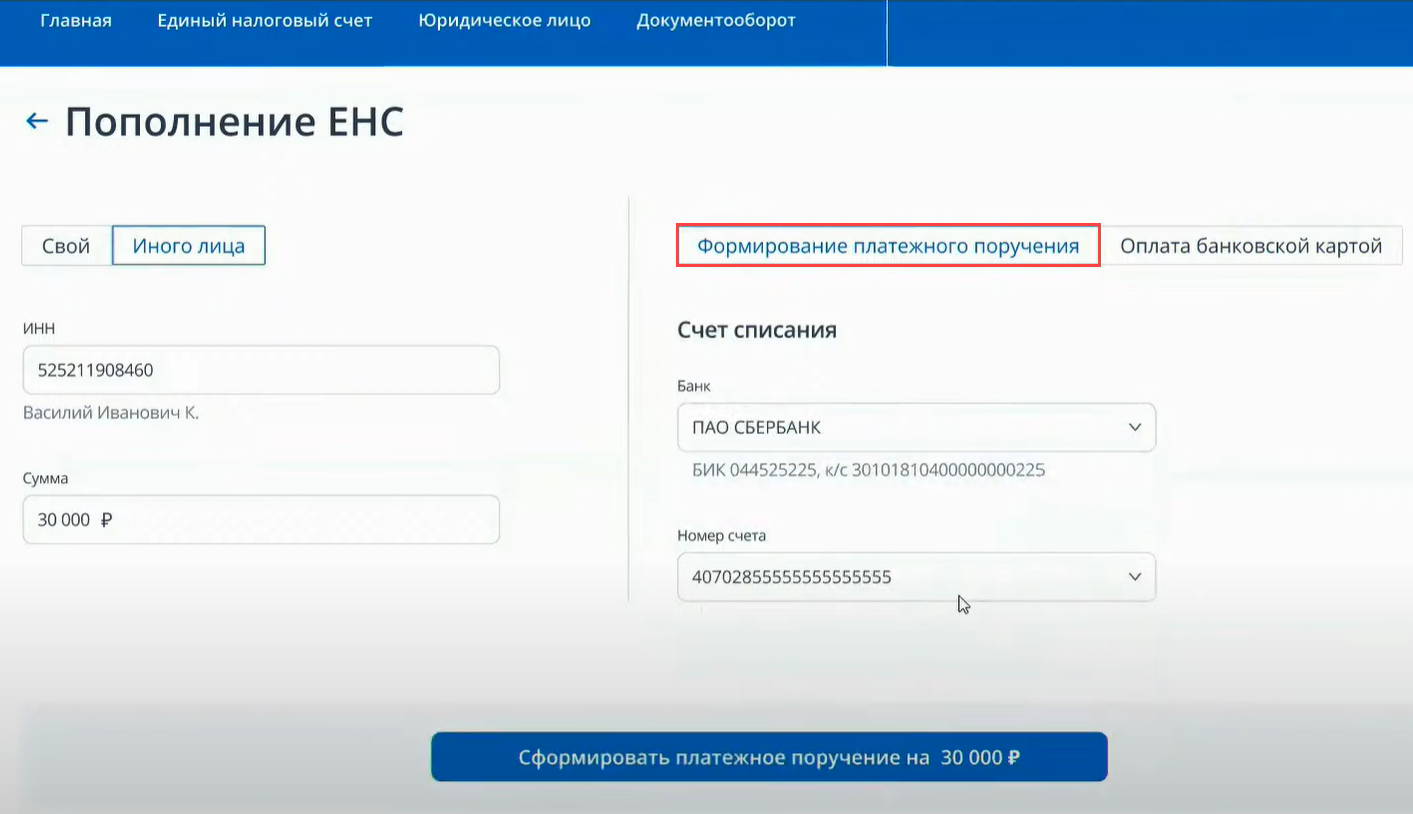

Следует указать способ пополнения и сформировать платежку. Для этого в правой части экрана заполните соответствующие поля:

- Банк;

- Номер счета.

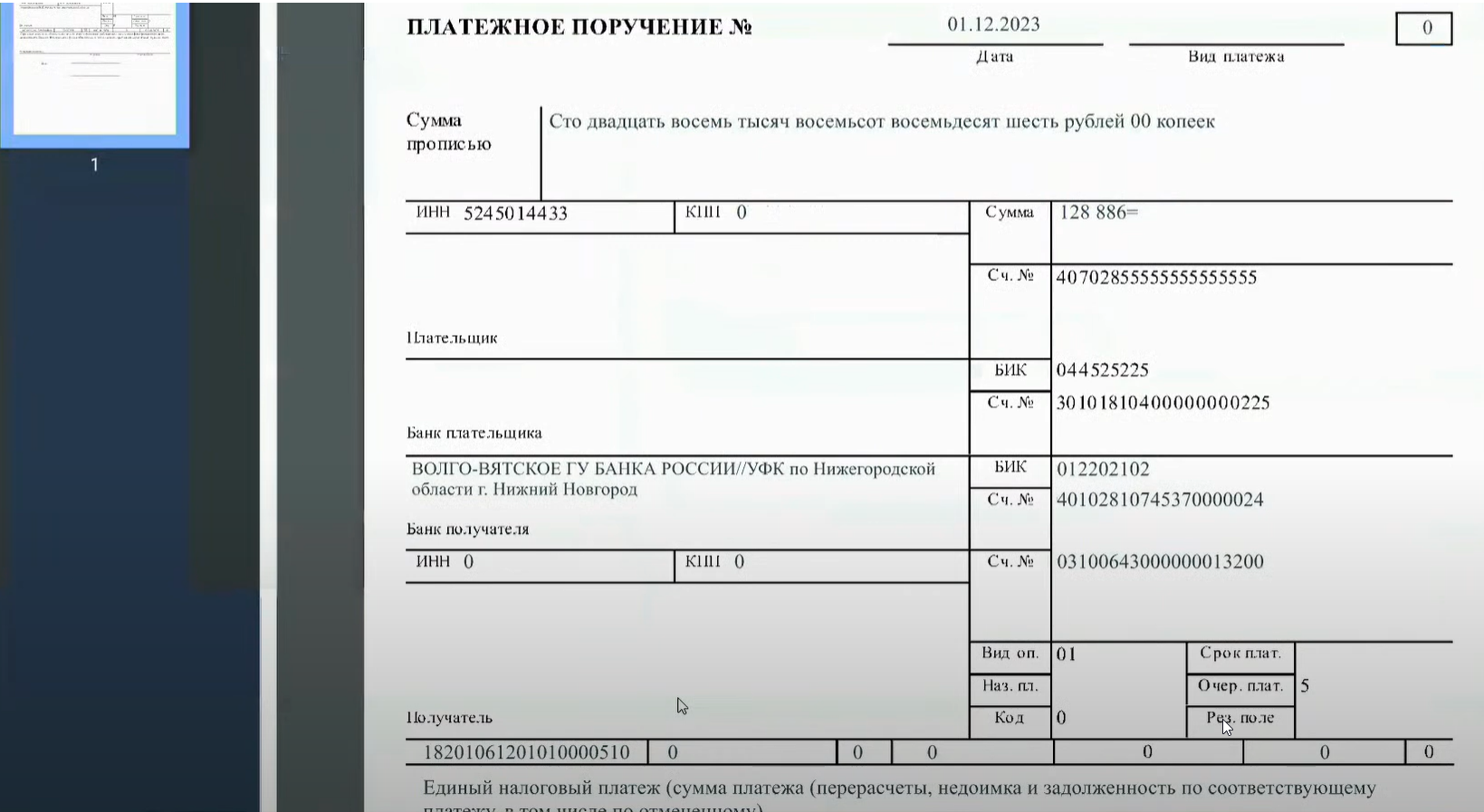

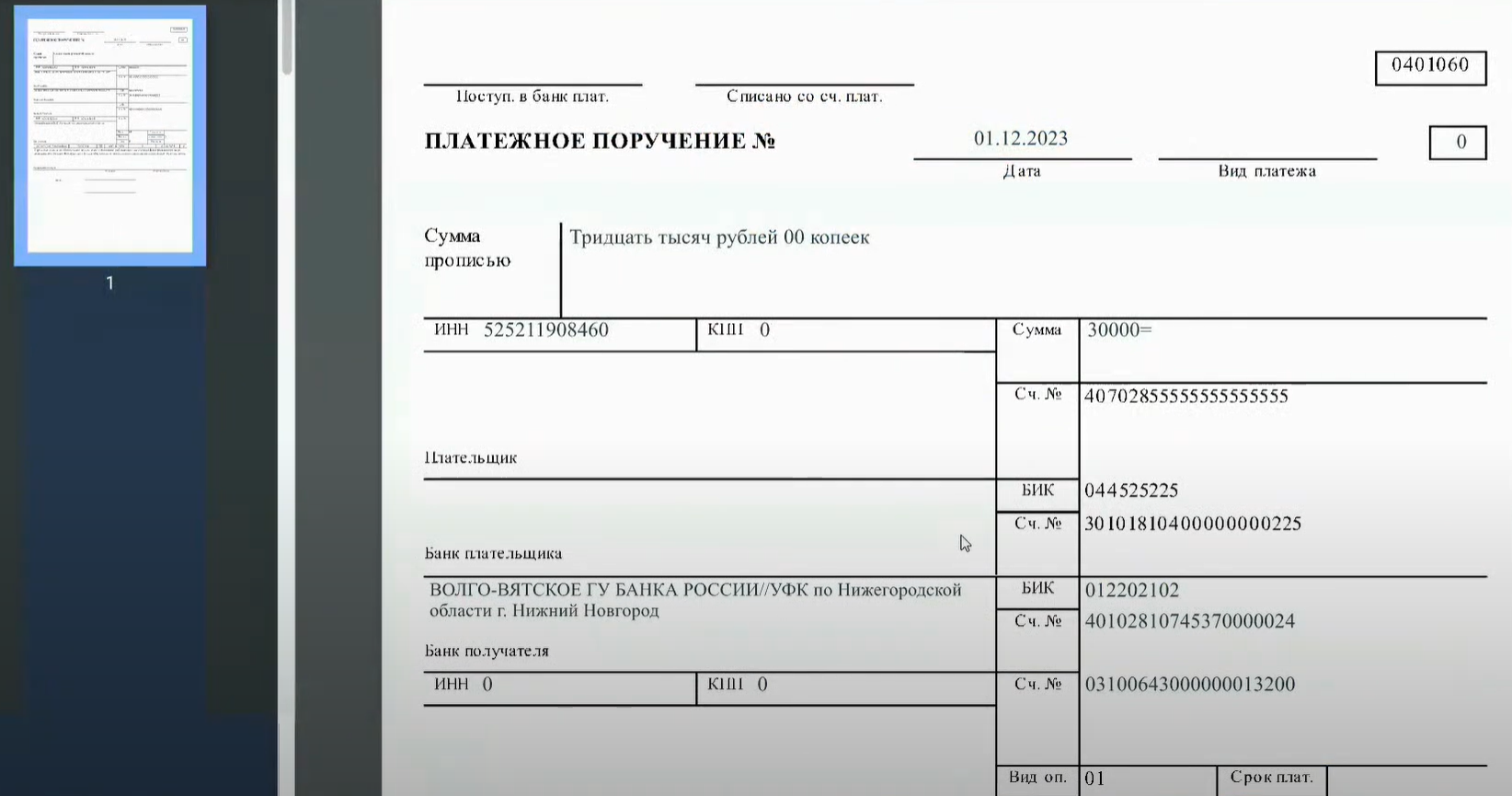

По кнопке Сформировать платежное поручение в нижней части экрана выводится печатная форма платежки на уплату ЕНП. Ее можно скачать в формате PDF.

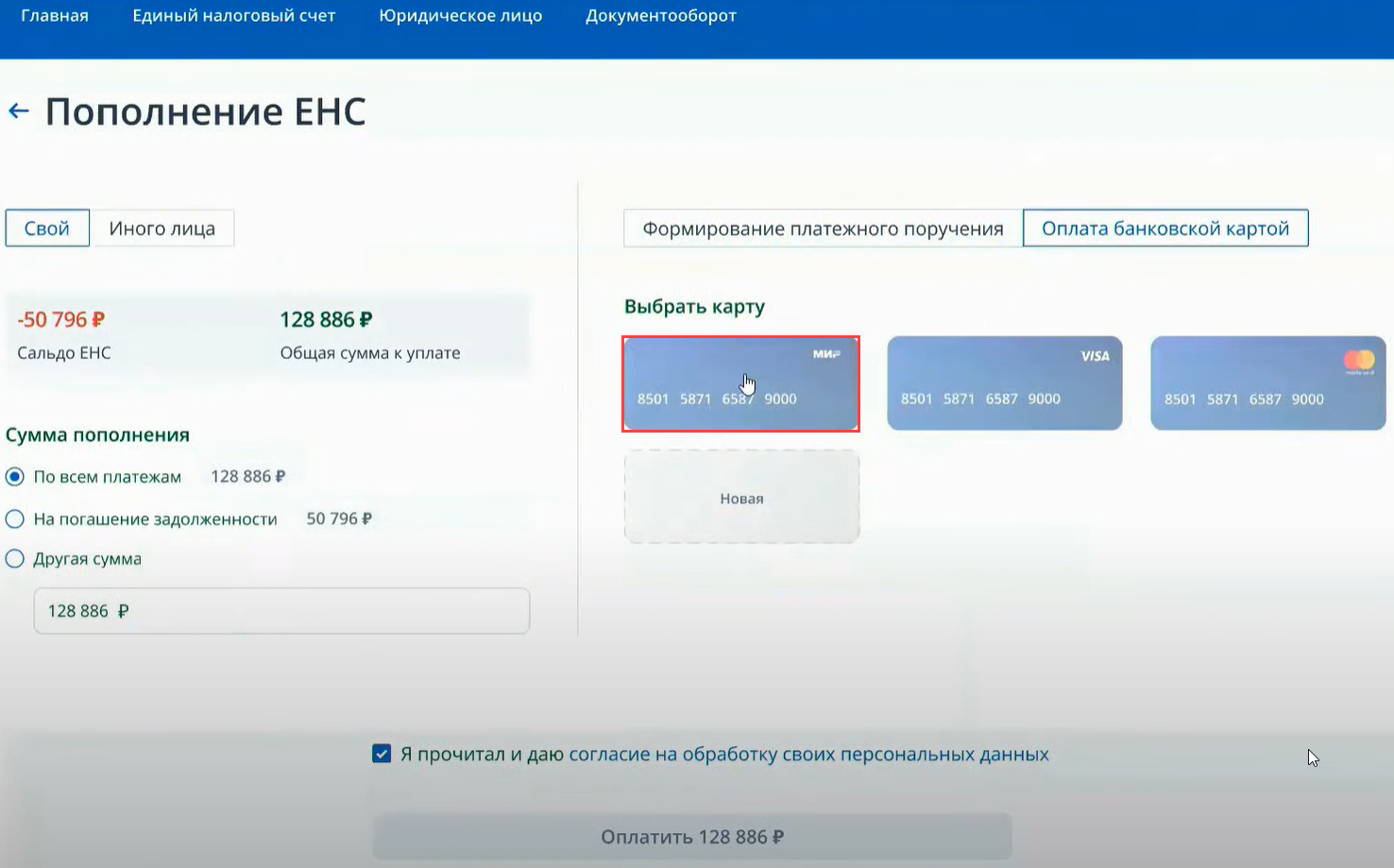

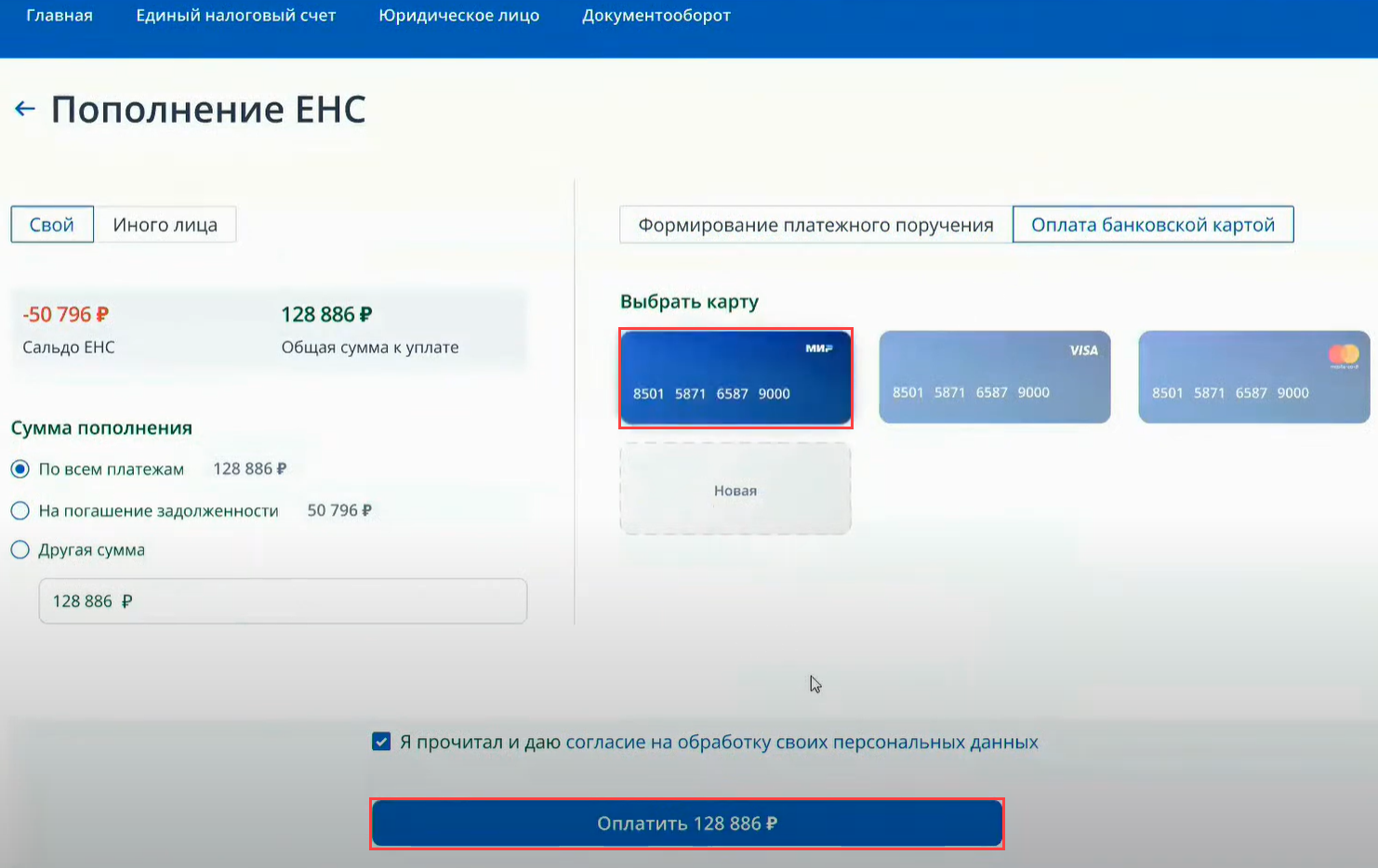

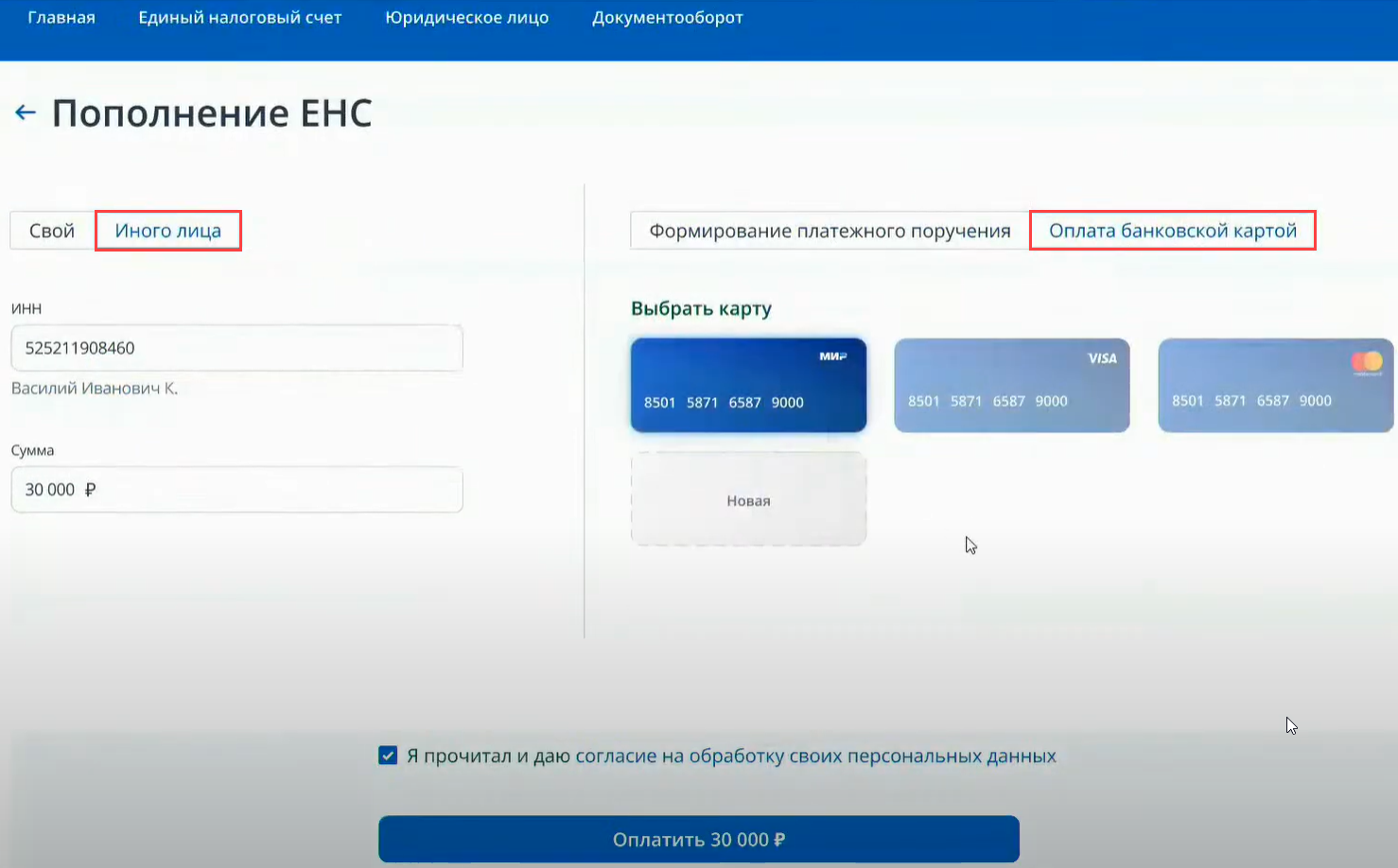

Доступно пополнение и с помощью банковской карты.

Можно выбрать добавленную ранее карту из перечня или указать новую.

Выбранная карта будет подсвечена ярче других, и станет доступной кнопка Оплатить в нижней части экрана.

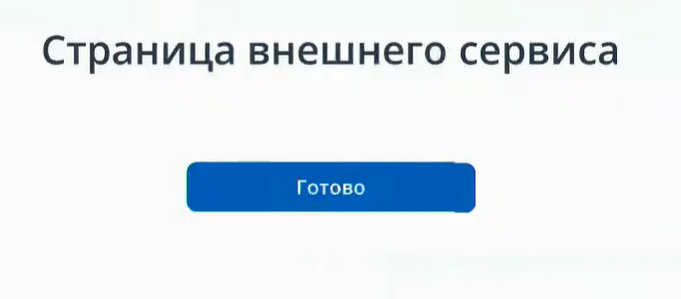

Для перехода к завершению платежа необходимо перейти к внешнему сервису по кнопке Готово.

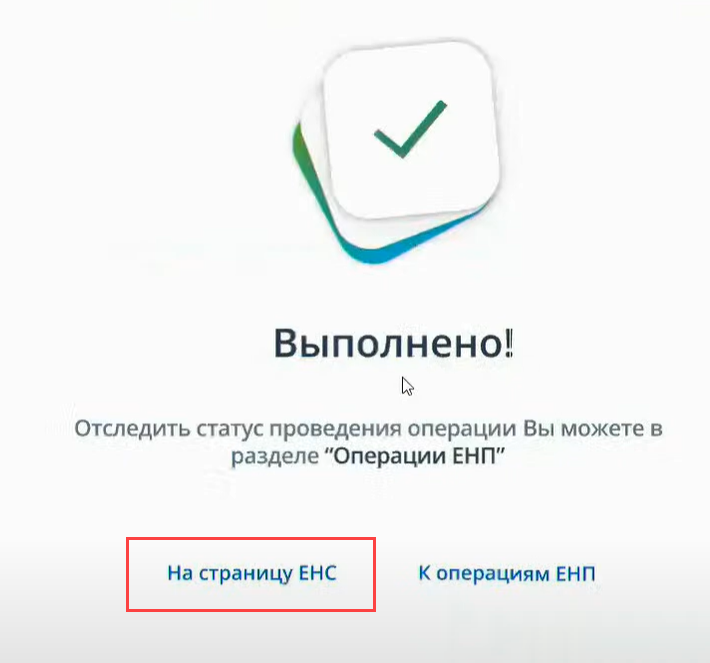

После этого можно вернуться на страницу ЕНС, кликнув мышкой по соответствующей команде.

И таким образом вернуться в Личный кабинет ЮЛ на сайте ФНС в интерфейс ЕНС.

Вкладка Единый налоговый счет выглядит так:

Укажите ИНН иного лица (будет выполнена его проверка) и сумму запланированного платежа в бюджет.

Здесь также можно сформировать платежное поручение, заполнив банковские реквизиты, с которых будут списаны деньги в бюджет. Затем нажмите кнопку Сформировать платежное поручение.

Платежное поручение откроется в режиме предварительного просмотра. Его можно скачать в формате PDF.

Пополнить ЕНС иного лица можно и банковской картой. Для этого в правой части экрана выберите Оплата банковской картой, потом нужную карту и нажмите кнопку Оплатить в нижней части экрана.

Для перехода к завершению платежа необходимо перейти к внешнему сервису. Для этого нажмите кнопку Готово.

После этого можно вернуться на страницу ЕНС, кликнув мышкой по соответствующей команде.

И таким образом вернуться в Личный кабинет ЮЛ на сайте ФНС в интерфейс ЕНС.

Какие доходы указывают в налоговой декларации 3-НДФЛ

Доходы от продажи имущества или права в случае, если имущество находилось в собственности меньше минимального срока владения. Минимальный срок владения:

- для жилой недвижимости, приобретённой с 2016 года, за некоторыми исключениями, — 5 лет;

- для прочего имущества — 3 года.

Доходы от продажи ценных бумаг, если налогоплательщик непрерывно владел ими до 5 лет. По истечении этого срока доходы не облагаются НДФЛ.

Доходы от сдачи имущества в аренду. Например, если у налогоплательщика есть квартира, которую он сдаёт в аренду, нужно подать налоговую декларацию и заплатить налог.

Доходы по гражданско-правовому договору, если при выплате вознаграждения не был удержан НДФЛ. Например, если налогоплательщик оказал услугу другому человеку и получил вознаграждение, он должен самостоятельно отчитаться перед государством.

Доходы из-за рубежа. Это могут быть проценты по вкладу в иностранном банке или доход от продажи недвижимости за границей.

Выигрыш в лотерею от 4000 до 15 000 рублей. С выигрышей до 4000 рублей НДФЛ не удерживается. Если выигрыш больше 15 000 рублей, налог удержит организатор лотереи. По выигрышам в тотализаторах и букмекерских конторах отчитываться не нужно — это сделает организатор.

Подарки не от близкого родственника. В этом случае НДФЛ нужно платить только со стоимости недвижимости, транспортных средств, долей и акций.

Сроки сдачи налоговой декларации 3-НДФЛ

Срок сдачи 3-НДФЛ зависит от повода и статуса физлица:

- до 30 апреля должны отчитаться ИП на ОСНО и физлица, которые получили облагаемый НДФЛ доход;

- за месяц до выезда из РФ должны отчитаться иностранные граждане, получившие доход в России.

Если 30 апреля выпадает на выходной, срок переносится на следующий рабочий день. Заплатить налог на доходы, начисленный по налоговой декларации, нужно до 15 июля.

Сроки сдачи 3-НДФЛ установлены законом только для лиц, которые обязаны отчитываться о своих доходах. Если нужен только налоговый вычет, срока подачи нет — подать декларацию можно в любое время в течение трёх лет.

Оформление вычета через личный кабинет на сайте налог.ру

Первым делом при подаче заявления через сайт налог.ру заполните все необходимые документы и изучите перечень бумаг, требуемых для оформления вычета. Кроме того, если вы раньше никогда не заполняли документы самостоятельно, на сайте найдите раздел «Примеры заполнения деклараций» и нажмите кнопку «Посмотреть». После того как документ будет заполнен, подайте декларацию через личный кабинет и приступайте к оформлению заявки на получение вычета.

ФОТО: shtrafsud.ruПри первом оформлении, если у вас ещё нет действующего личного кабинета на сайте ФНС или «Госуслуги», вам может потребоваться визит в налоговую службу для проверки данных и открытия кабинета. Однако в дальнейшем все действия вы сможете совершать онлайн

Пошаговая инструкция по оформлению вычета через личный кабинет на сайте налог.ру:

- Заполните на сайте в личном кабинете налоговую декларацию по общепринятой форме – 3-НДФЛ.

- По месту работы обратитесь в бухгалтерию и получите справку 2-НДФЛ с указанием суммы уплаченных налогов за год.

- Подготовьте сканы всех основных документов, подтверждающих, что сделка состоялась. Приложите к заявлению выданное вам свидетельство о государственной регистрации недвижимости или другие документы, подтверждающие, что вы являетесь собственником жилья.

- Отправьте полностью заполненную налоговую декларацию вместе со сканами всех документов через личный кабинет.

Получить вычет может только налогоплательщик, поэтому если вы трудоустроены официально и уверены в надёжности своего работодателя, то при покупке квартиры, комнаты или дачи подавайте документы для оформления имущественного налогового вычета.

После того как вы уже подали декларацию, вы можете проверить, на какой стадии рассмотрения находится ваше заявление, а также исправить любые допущенные ошибки, если заявка будет возвращена вам на корректировку.

Для того чтобы убедиться, что ваше заявление принято и рассматривается, перейдите в раздел «Подать декларацию 3-НДФЛ», через который вы ранее заполняли документ. В открывшемся меню появится пункт «Мои декларации». Нажмите на кнопку, чтобы увидеть все декларации, поданные вами в налоговую службу. В этом же пункте меню вы можете нажать на нужный номер документа и узнать все необходимые подробности.

Если вы хотите получить денежные средства на ваш банковский счёт, заранее позаботьтесь о том, чтобы открыть его в государственном банке, а при заполнении заявления нажмите кнопку «Вернуть средства на банковский счёт». Вам придётся указать реквизиты: БИК банка, полное наименование банка по договору и номер вашего счёта. Постарайтесь проверить все данные до отправки заявления и исправьте все ошибки, чтобы сократить срок рассмотрения заявки.

Вы можете быть уверены в том, что сделали всё правильно, только в том случае, если после нажатия кнопки «отправить» увидите в личном кабинете статус «Отправлено» рядом с декларацией и заявлением на получение имущественного налогового вычета.

Процесс подачи и заполнения декларации 3-НДФЛ

Заполнить декларацию 3-НДФЛ: для начала необходимо заполнить декларацию 3-НДФЛ, указав все необходимые сведения о доходах за предыдущий год. Для этого можно воспользоваться электронной версией декларации, которую можно скачать на сайте налоговой службы.

Отправить декларацию: после того, как декларация 3-НДФЛ заполнена, она должна быть отправлена в налоговую службу. Для этого можно воспользоваться личным кабинетом налогоплательщика, где есть возможность загрузить заполненную декларацию.

Как сдать: после загрузки декларации 3-НДФЛ в личный кабинет, она будет проверена налоговой службой. Если все заполнено корректно и есть все необходимые сведения, декларация будет принята.

Можно использовать: при заполнении декларации 3-НДФЛ можно использовать различные инструменты и сервисы, которые помогут упростить этот процесс. Например, можно воспользоваться специальными онлайн-калькуляторами, которые помогут рассчитать налоговую базу исходя из предоставленных данных.

Сдать как: декларацию 3-НДФЛ можно сдать как онлайн, так и офлайн. Если вы предпочитаете бумажный вариант, можно распечатать и подписать декларацию, а затем отправить ее почтой или лично сдать в налоговую инспекцию. Однако, онлайн-подача декларации является более удобным и быстрым способом, позволяющим сократить время и избежать возможных ошибок при заполнении.

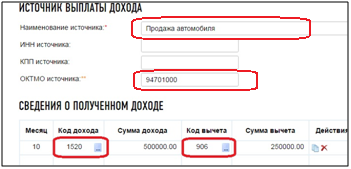

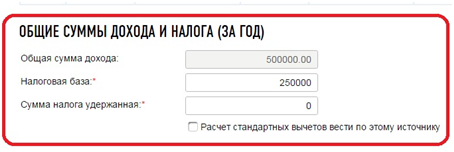

2. Заполнение раздела «Доходы»

В разделе «Доходы» по умолчанию для ввода доступна вкладка «Доходы, облагаемые по ставке 13%».

Для ввода доходов нажмите кнопку «Добавить доход».

(Если нужно ввести иные доходы, выберите соответствующую вкладку, например, «Доходы, облагаемые по ставке 35%»).

По справке 2-НДФЛ введите следующие данные:

«Источник выплаты дохода» — ИНН, КПП, наименование организации и код «ОКТМО»

- «Сведения о полученном доходе» — вводятся по месяцам

- «Общие суммы дохода и налога»

Если Вам предоставлялись стандартные вычеты, поставьте «галочку» на «Расчет стандартных вычетов вести по этому источнику»

После ввода всех данных нажмите кнопку «Сохранить».

При заполнении декларации в связи с продажей имущества (квартиры, земельного участка и т.д.), находившегося в собственности менее минимального срока владения, в строке «Источник выплаты дохода» нужно вписать — «Продажа квартиры (автомобиля) и т.д., в зависимости от вида проданного имущества, с указанием характеристики имущества (адрес квартиры, марка автомобиля, и т.д.).

В поле «ОКТМО источника» укажите ОКТМО по вашему месту жительства

(г. Йошкар-Ола — 88701000).

В разделе «Сведения о полученном доходе» введите месяц продажи имущества.

Выберите Код дохода:

— при продаже квартиры, садового домика и земельного участка- «1510»;

— при продаже доли квартиры- «1511»;

— при продаже транспорта, гаража, объекта незавершенного строительства — « 1520».

Введите сумму дохода, полученного от продажи имущества, выберите код вычета:

— при продаже квартиры, садового домика и земельного участка- «901»(1 000 000 рублей) или «903» (в сумме документально подтвержденных расходов);

— при продаже доли квартиры- «904»(сумма, равная 1 000 000 рублей * долю) или «903» (в сумме документально подтвержденных расходов);

— при продаже транспорта, гаража, объекта незавершенного строительства -«906»(250 000 рублей) или «903» (в сумме документально подтвержденных расходов).

Введите сумму вычета.

В разделе «Общие суммы дохода и налога (за год)» введите общую сумму дохода от продажи.

В поле «Налоговая база» введите сумму дохода от продажи за минусом суммы вычета. Сумму налога удержанного укажите равной «0».

Сохраните данные и если все доходы введены, нажмите кнопку «Далее».

Шаг четвертый

После получения подписи можно выбрать два метода сдачи декларации. Первый — создать документ в своем кабинете, второй — произвести загрузку файла, где предварительно был создан файл с декларацией.

Правильное оформление декларации в личном кабинете

Оформить декларацию в своем кабинете можно следующим образом. Войти в раздел «Налог на доходы Физического Лица» и там нажать на «3-НДФЛ». Затем следует в списке выбрать пункт «Заполнить или отправить декларацию онлайн». В новом окне щелкнуть на кнопку «Заполнить новую декларационную бумагу». Затем выбрать нужный год и подтвердить действие кнопкой «Ок».

Следующим шагом будет заполнение самой декларации. В первой строчке «Номер корректировочной» в случае, если декларация заполняется первый раз, выставить “0”. Те поля, которые отмечены знаком «*- звездочкой», необходимо заполнить обязательно. То есть без заполнения выделенных данных система не позволит перейти к следующему шагу заполнения документа. Графу “Индивидуальный номер налогоплательщика” заполняют те люди, которые занимаются коммерсантской деятельностью.

После заполнения необходимых полей следует перейти к пункту «Доходы, облагаемые по ставке 13%» и нажать «Добавить доход». Как и в предыдущем окне, следует заполнить все пункты, обозначенные звездочкой.

Форма налоговой декларации 3-НДФЛ

Физлица заполняют титульный лист, разделы 1 и 2. ИП, помимо этого, заполняют приложение 3, а на титульном листе указывают код налогоплательщика 720.

По сравнению с предыдущим бланком в новом есть ряд изменений:

- Уточнено наименование приложения к Разделу 1. Теперь заявление является распоряжением о возврате переплаты с баланса единого налогового счёта (ЕНС). Это изменение связано с вводом единого налогового платежа (ЕНП) с 1 января 2023 года.

- В разделе 2 добавлена строка 2.10 для отражения НДФЛ, возвращённого в упрощённом порядке.

- Для приложения 2 введено новый код 4 для отражения амнистии капитала согласно п. 60.2 ст. 217 НК РФ.

- Из приложения 4 удалена строка с суммами подарков и помощи, оказанной ветеранам ВОВ.

- Приложение 5 дополнено строкой для отражения вычетов за занятия спортом.

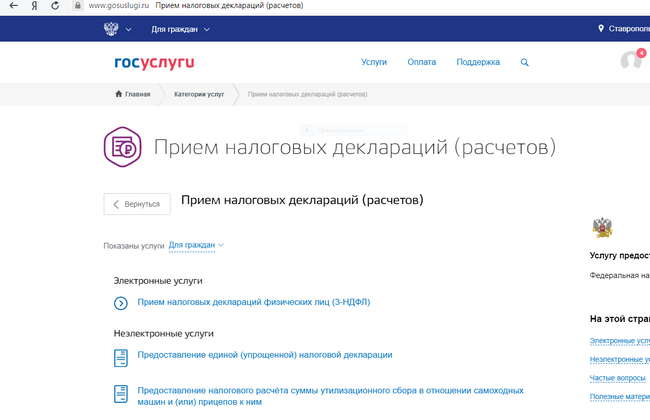

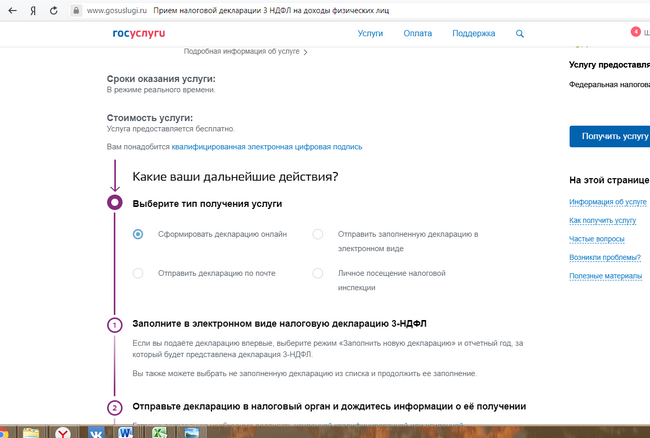

Практика: где сдать декларацию в ФНС РФ

Возможны два варианта представления декларации без визита в ФНС РФ:

- через сайт «Госуслуги» (gosuslugi.ru);

- через личный кабинет налогоплательщика на сайте nalog.ru.

Обратите внимание! Данные способы позволяют сдать декларации только за 2015-2018 годы.

Многие уже зарегистрированы на сайте «Госуслуги» и имеют авторизованную учетную запись. В противном случае для получения полного доступа к государственным услугам необходимо обратиться в центр, где можно пройти авторизацию или подтвердить личность. Авторизованным пользователям нужно зайти в личный кабинет, в меню «Услуги» выбрать «Налоги и финансы» и «Прием налоговых деклараций (расчетов)».

Далее необходимо следовать предложенным интерфейсом сайта действиям.

Имеется возможность занести данные онлайн или отправить уже заполненные ранее, например в программе «Декларация» на сайте ФНС России. Очень хорошая и давно используемая программа поможет корректно внести данные в соответствии с прилагаемыми к декларации документами, произведет расчет всех нужных показателей, проверит корректность исчисления вычетов и суммы налога, подготовит итоговый документ для представления в ФНС РФ. Рассмотрим алгоритм подачи 3-НДФЛ через личный кабинет налогоплательщика.

Шаг 2. Проверьте персональные данные в личном кабинете налогоплательщика

В разделе «Контактная информация» заполните поля «Телефон» и «Адрес электронной почты». Далее поставьте галочку — «Получать по электронной почте уведомления о событиях в Личном кабинете» и нажмите «Сохранить».

В разделе «Персональные данные» проверьте паспортные данные, адрес регистрации по месту жительства. Если все верно, переходите в раздел «Получить ЭП».

Если данные введены некорректно, исправьте и нажмите «Уточнить персональные данные». После этого заявление будет отправлено в налоговую инспекцию для подтверждения персональных данных. Это займет от 14 до 30 календарных дней.

Подключение личного кабинета

Личный кабинет налогоплательщика — сервис официального сайта ФНС России, где граждане могут получать актуальные данные о:

- задолженности;

- объектах имущества и транспорта;

- сумме налоговых платежей;

- переплатах.

Личный кабинет поможет сэкономить время на отправке оплаты начислений по налогам, а также с его помощью можно создать и заполнить декларацию по форме 3-НДФЛ. В случае если возникнет вопрос, через личный кабинет можно обратиться к представителю налоговой инспекции.

Чтобы воспользоваться возможностями, которые предоставляет личный кабинет, нужно зарегистрироваться. В онлайн режиме можно получать и распечатывать уведомления/квитанции из налоговой службы. Кроме того, становятся доступны для скачивания программы для создания декларации по налогу на доходы физических лиц по форме 3-НДФЛ.

Осуществить подключение к личному кабинету можно, если посетить сайт nalog.ru, где есть вкладка «Личный кабинет налогоплательщика для физических лиц». Далее на выбор существует 2 варианта доступа:

- Получить логин и пароль. Эти данные указываются в регистрационной карте, которую выдают в любой инспекции ФНС России, вне зависимости от того, где гражданин стоит на учете. При посещении инспекции по месту жительства нужно иметь паспорт, а при обращении в ФНС не по месту жительства — документ, удостоверяющий личность и свидетельство о присвоении ИНН физическому лицу.

- Электронная (цифровая) подпись. Для этого понадобиться получить квалифицированный сертификат ключа проверки электронной подписи, который выдают центром, аккредитованным Минкомсвязи России. Может храниться на любом электронном носителе.

После получения на руки логина и пароля, можно войти на сайт ФНС России в раздел «Физические лица. Личный кабинет». Войти на сайт может как физическое лицо, так и юридическое.

Работа с ЛК ФНС путем подачи согласия на раскрытие налоговой тайны

Для работы с личным кабинетом ФНС пользователь 1С может направить в ФНС согласие на раскрытие налоговой тайны в отношении информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API.

Напомним, налогоплательщик может разрешить ИФНС сделать общедоступными определенные сведения о нем, которые составляют налоговую тайну (ст. 102 НК РФ). Федеральным законом от 01.05.2022 № 120-ФЗ статья 102 дополнена новыми положениями. С 01.08.2022 не является разглашением налоговой тайны представление налоговым органом сведений о налогоплательщике (плательщике страховых взносов), составляющих налоговую тайну, иному лицу, если указанный налогоплательщик (плательщик страховых взносов) выразил на это согласие. Указанное согласие может быть представлено в отношении всех сведений, полученных налоговым органом, или их части.

Форма и формат согласия, а также порядок его представления с учетом новых положений законодательства утверждены приказом ФНС России от 14.11.2022 № ЕД-7-19/1085. Согласие направляется в налоговый орган в электронной форме по ТКС, через личный кабинет налогоплательщика или сайт ФНС России.

1С:ИТС

В программах системы «1С:Предприятие 8» форма и формат направления согласия налогоплательщика (плательщика страховых взносов) на предоставление сведений, составляющих налоговую тайну по Приказу № 1085 поддержаны.

В «1С:Бухгалтерии 8» редакции 3.0 указанная форма доступна в разделе Уведомления единого рабочего места 1С-Отчетность. По кнопке Создать в открывшемся списке доступных уведомлений следует выбрать Согласие на раскрытие налоговой тайны из папки Налоговый контроль (рис. 2).

Рис. 2. Доступ к форме согласия на раскрытие налоговой тайны

В открывшейся форме согласия реквизиты организации (ИП), в том числе сведения о лице, подтверждающем достоверность и полноту сведений, указанных в согласии, заполняются автоматически. Оставшиеся поля следует заполнить вручную.

Рассмотрим порядок заполнения согласия на раскрытие налоговой тайны в отношении информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API. На титульном листе (рис. 3) в поле Признак документа следует указать цифру 1 (предоставление согласия). В поле Признак предоставления сведений

– цифру 2 (представление сведений иному лицу). В поле, предназначенном для обозначения периода, за который предоставляются сведения, следует указать конкретные годы начиная с 2022 года. Если окончание периода не указано, согласие распространяется на все отчетные периоды начиная с 2022 года.

Затем следует указать срок действия согласия. При этом дата начала срока действия согласия не может быть ранее даты представления согласия. Если дата окончания не установлена, согласие считается бессрочным.

Рис. 3. Заполнение титульной страницы согласия

Раздел Коды сведений заполнять не нужно, поскольку он предназначен для случаев признания сведений общедоступными. В разделе Коды сведений для предоставления иному лицу (рис. 4) следует указать ИНН и наименование лица, которому представляются сведения (ООО «НПЦ «1С», ИНН 7729510210), а также сведения, в отношении которых дается согласие. Соответствующие коды сведений выбираются из классификатора сведений, составляющих налоговую тайну, поставляемого ФНС. Для информации о состоянии единого налогового счета налогоплательщика по данным ФНС, передаваемой через API, достаточно указать код комплекта сведений «21001».

Если согласие создается из ЛК ФНС, то все указанные значения подставляются автоматом.

Рис. 4. Код комплекта сведений о состоянии ЕНС по данным ФНС

После сохранения и проверки согласия его можно отправить в ФНС напрямую из программы через сервис 1С-Отчетность. Согласие считается принятым инспекцией при получении квитанции о приеме. После регистрации согласия налогоплательщика на раскрытие налоговой тайны в ФНС можно будет получать сведения из личного кабинета ЕНС. В данном режиме поддерживаются те же функции получения сведений из личного кабинета, что и в режиме с авторизацией по КЭП. При этом обновление данных личного кабинета будет выполняться без ввода пароля от ключа электронной подписи, как при авторизации, так и при загрузке ответа. Дополнительно появляется возможность фонового обновления данных ЛК ФНС. Напоминаем, что самый первый в истории запрос должен изначально поступить от авторизованного по КЭП пользователя. Дальше все будет работать полностью автоматически.

О сроках реализации интеграции с личным кабинетом налогоплательщика ФНС в части ЕНС см. в

.

Шаг 7: Проверка статуса декларации и внесение изменений

После того как вы заполнили и отправили декларацию через Госуслуги, вам необходимо проверить ее статус и в случае необходимости внести изменения

- Зайдите в свой личный кабинет на портале Госуслуги

- Найдите раздел «Налоги и сборы» и выберите «Декларации»

- Нажмите на кнопку «Проверить статус» рядом с той декларацией, которую вы подали

- На открывшейся странице вы увидите информацию о статусе вашей декларации. Если она еще не обработана, то она находится в статусе «В обработке». Если декларация уже обработана, то в статусе будет указана дата обработки

- Для внесения изменений в уже отправленную декларацию нажмите на кнопку «Исправить» рядом со статусом

- Следуйте инструкциям по заполнению декларации и внесите необходимые изменения

- После завершения внесения изменений снова отправьте декларацию на рассмотрение

Важно отметить, что в случаях, когда декларация подается по продаже имущества или других операциях, которые требуют подачи справки о понесенных расходах, вам необходимо предварительно сформировать и направить в ИФНС такую справку вместе с декларацией. Подача декларации через Госуслуги имеет свои плюсы, так как вы можете воспользоваться нашей инструкцией, чтобы правильно заполнить все данные, необходимые для вычета

Это позволяет сэкономить время и предоставить все необходимые налоговые документы одним пакетом. Кроме того, подача декларации через Госуслуги и внесение изменений в нее в случае необходимости делается в удобное для вас время

Подача декларации через Госуслуги имеет свои плюсы, так как вы можете воспользоваться нашей инструкцией, чтобы правильно заполнить все данные, необходимые для вычета. Это позволяет сэкономить время и предоставить все необходимые налоговые документы одним пакетом. Кроме того, подача декларации через Госуслуги и внесение изменений в нее в случае необходимости делается в удобное для вас время.

Важно также помнить о сроках подачи декларации о доходах. Как правило, вычеты устанавливаются налоговым органом в соответствии с законодательством в течение 30 дней с момента подачи декларации

Штрафы и пени за неуплату налога вовремя

Пеня

Неуплата налога по 3-НДФЛ до 15 июля (в 2023 году — до 17 июля) грозит начислением пени за каждый день просрочки по уплате налога.

С 18 июля за каждый просроченный день уплаты НДФЛ будет начисляться пеня, исходя из 1/300 ставки рефинансирования Банка России.

Пени прекращают начисляться при погашении налоговой задолженности. Уже начисленные пени можно также уплатить вышеперечисленными способами.

Штраф

Размер штрафа за неуплату налогов составляет 20% от неоплаченной суммы. Если доказано, что налог не оплачен или занижен умышленно, штраф составит 40% от недоимки. За уклонение от уплаты налогов в размере более ₽2,7 млн за период в пределах трех финансовых лет подряд предусмотрена уголовная ответственность для налогоплательщиков — физлиц (в том числе ИП) (п. 1 ст. 198 УК РФ). Помимо штрафов, это могут быть принудительные работы, арест или лишение свободы.

Принудительное взыскание

При отсутствии оплаты по налогам ФНС выставляет требование — извещение, в котором указаны сумма недоимки, пеня и срок, до которого нужно погасить задолженность. При невыполнении требования ФНС обращается в суд, который выносит судебный приказ. Он имеет силу исполнительного листа — деньги со счета должника списываются принудительно.

Удержание из зарплаты

Налоговая может уведомить работодателя о задолженности по налогам и прислать исполнительный лист. В этом случае недоимку удержат из зарплаты.

Как заполнить декларацию 3 НДФЛ в программе налоговой

Итак, как уже говорилось ранее, если электронной подписи у Вас в наличии нет, а оформлением заниматься желания нет, то Вы можете заполнить декларацию 3 НДФЛ в программе налоговой «Декларация 2021». После чего распечатать декларацию и направить её в налоговую в бумажном виде по почте, либо предоставив при личном посещении. Вы можете установить программу «Декларация 2021» здесь:

Декларация2021Скачать

Итак, чтобы заполнить декларацию 3 НДФЛ, требуется:

- Открыть программу «Декларация 2020» и сразу приступить к заполнению декларации: задать условия, исходя из своих данных;

- Затем заполнить сведения о декларанте;

- Следующим действием следует указать сведения о доходах, полученных за отчетный период;

- Если требуется предоставление налогового вычета — следует поставить галочку в соответствующее поле и заполнить необходимые сведения;

- После завершения процедуры оформления декларации, Вы можете распечатать её и отправить по почте, либо предоставить документ в налоговую при личном посещении.

Вот таким образом можно заполнить налоговую декларацию 3 НДФЛ в программе налоговой «Декларация 2020», чтобы затем отправить документ в налоговую службу. Подобным образом можно в налоговую подать декларацию о продаже квартиры или машины, а также оформить и отправить декларацию на налоговый вычет.

Необходимые для подачи документы

На сегодняшний день доступно несколько направлений получения вычета. Фактически, возвращенные деньги представляют собой ни что иное, как выплаченный ранее гражданином налог на доходы физического лица, который равнялся 13% от полагающейся им заработной платы.

Таблица 1. Виды возврата средств

| Вычет | Пояснение |

|---|---|

| Имущественный | Выдается на покрытие расходов, связанных с приобретением жилья, его постройкой, а также одновременным проведением ремонтных и/или отделочных работ |

| Стандартный | Выдается лицам, получившим заболевания радиационные в результате ликвидации последствий взрыва на Чернобыльской АЭС и других подобных аварий, или находившимся в зоне заражения, также родителям одного или нескольких детей, инвалидам, получившим травмы в результате участия в военных действиях, ветеранам Великой Отечественной Войны и другим категориям граждан, входящим в список пункта под номером 1 статьи 218 Налогового Кодекса |

| Социальный | Полагается получающим обучение гражданам, проходящим лечение по обычной или завышенной стоимости, выдаваемый ради покрытия расходов на страхование, пенсионные негосударственные взносы и прочие направления |

| Инвистиционный | Полагается на операции, проводимые с имеющими высокую ценность бумагами и прочими инструментами срочных сделок, имеющими характер финансовый. |

В зависимости от того, на какую разновидность вычета претендует налогоплательщик, будет варьироваться и список необходимых при подготовке и отправке документов. Так, для вычета имущественной направленности необходимо дополнительно к основным элементам списка предоставлять платежные документы, подтверждающие покупку жилья, проведение различных строительных работ. Вычет на обучение предполагает демонстрацию справки с места получения образования, а также квитанции об оплате. При получении дорогостоящего лечения нужно представить специалистам инспекции заключение от врача в виде диагноза, его направления на прохождение определенных медицинских процедур и покупку специализированных лекарственных препаратов.

Перейдем к рассмотрению общего для всех списка предоставляемых элементов:

- копия основного документа гражданина Российской Федерации, то есть паспорта, предоставляются, как правило, лишь некоторые страницы, например, главный разворот, прописка, семейное положение и прочие необходимые элементы;

- производится предоставление заявления, написанного физическим лицом согласно установленной налоговой службой форме, скачать которую можно непосредственно на официальном электронном ресурсе Федеральной налоговой службы;

- декларационный бланк по форме 3-НДФЛ, подразумевающий правильное заполнение для получения вычета, так как обычно он передается еще и для отчетности по финансовым изменениям в жизни налогоплательщика, о которых, согласно закону, должна знать служба;

- справка по форме 2-НДФЛ, полученная от работодателя, в бухгалтерском отделе компании, являющейся местом трудоустройства сотрудника, предоставляющая все данные, касающиеся получаемых работником средств оплаты труда, а также отчисленных с них налоговых сборов.

Оставшиеся документы будут подбираться индивидуально для каждого случая. Перечень нужных вам бумаг можно узнать непосредственно в инспекции, связавшись с ее специалистами или набрав номер общей для страны горячей линии.

Цифровая подпись

Чтобы совершить подачу документации на осуществление налогового вычета, нужно создать электронную подпись. Чтобы это сделать, нужно “Сформировать запрос” в подразделе “Получение сертификата ключа проверки электронной подписи”, который находится во вкладке “Профиль”.

Необходимо ввести запрошенные данные и пароль, указанный налоговым инспектором или уже действующий собственный (главное, не перепутать). После этого подтверждается отправка запроса нажатием “Подтвердить данные и направить запрос на получение сертификата”. Обработка данных занимает от пяти минут до суток, это зависит от загруженности сервера.