По каким формам сверяться с налоговой

Если сальдо по налогам вызывает вопросы, то вам предстоит занимательный квест по поиску расхождений. Начинать следует с обращения в налоговый орган по месту постановки на учет. Вы можете потребовать уточнений или провести полноценную сверку. В первом случае, согласно разъяснениям ФНС, можно направить запрос в произвольной форме. И получить какие-то первоначальные пояснения, которые предопределят дальнейшие действия. Во втором случае можно сразу затребовать данные от ФНС в виде одного из трех документов:

- Справки о состоянии расчетов (по форме КНД 1160082) – она отображает наличие переплаты или задолженности в разрезе каждого налога и может оказаться малоинформативной в случае наличия многочисленных расхождений.

- Акта совместной сверки расчетов по налогам, сборам, страховым взносам, штрафам и пеням (по форме КНД 1160070). Он содержит детальную информацию в разрезе налогов и сборов и позволяет определить, перечислены ли необходимые суммы в бюджет, не образовался ли долг, не начисляются ли штрафы и пени. Крупным организациям рекомендуется начинать поиск расхождений именно с этого документа.

- Выписки операций по расчетам с бюджетом (по форме КНД 1166107), которая содержит перечень операций из карточки налогоплательщика за определенный период. Она позволит отследить расхождения по конкретным начислениям и платежам. Поможет при небольших объемах или в случае, если имеются обоснованные подозрения об источнике расхождений.

Порядок подачи запроса и форма ее получения

В зависимости от желаемой формы, в которой хочет получить справку об отсутствии долгов по налогам, заявитель, а именно в бумажном или электронном виде, формы подачи заявления на ее получение следующие:

- В бумажном виде

Для простого вида документа КНД 1120101, заявление подается по месту жительства в соответствующую инспекцию или его можно направить по почте.

Заявление носит унифицированную форму и должно содержать следующие данные:

- точное наименование органа ФНС по месту жительства, куда подается запрос.

- точное полное наименование заявителя (реквизиты организации либо физического лица), в том числе номер ИНН/КПП, а так же юридического/фактического адреса местонахождения/проживания.

- способ получения справки (лично или почтовым отправлением).

- подпись заявителя и контактный телефон.

- дата подачи запроса, для расчета на эту дату, указанную в запросе, суммы налогов (оплаченных и нет).

Более четко это прописано в бланке анкеты заявки, которую необходимо скачать с сайта инспекции.

Так же необходимо сделать опись всех предоставляемых документов (квитанции об оплаченных долгах, доверенности, при необходимости).

Ответ от инспекции поступит в течение 10 рабочих дней указанным способом.

- В электронном виде.

Электронный запрос на документ по форме 1120101 из налоговой инспекции подается с использованием личного кабинета налогоплательщика на официальном сайте ФНС, а так же с использованием других официальных телекоммуникационных каналов связи (ТКС).

Подобных каналов связи достаточно много, важным является их официальный статус. Лучше использовать сайт местного отделения.

Информация предоставляется та же самая, что и выше.

И так же в течение 10 дней должен поступить ответ. Хотя обычно это происходит в более короткий срок.

Для получения справки КНД 1120101, образец запроса является стандартным, унифицированным. Его можно скачать и заполнить, а так же увидеть образцы – что это за справка по форме КНД 1120101.

Срок, на который приводятся данные по оплате налогов, совпадает с днем получения запроса.

Если рассматривать актуальность и эффективность перечисленных способов подачи/получения справки, то стоит учесть, что:

- для подачи через ТКС необходим электронный ключ. Если у организаций он есть, то не каждое физическое лицо его имеет и готово оплатить его использование.

- не каждая электронная форма может быть использована для передачи в другие официальные органы, в том числе и торговые (тендерные) площадки.

У налоговиков своя функция – предоставить информацию, их не касается где и зачем заявитель хочет использовать данную информацию.

Просьба о выдаче справки об исполнении налогоплательщиком обязанности по уплате налогов, при наличии недоимки, может быть подана повторно, после ее погашения.

Рассмотрев, что за справка формата КНД 1120101, для убеждения в отсутствии неоплаченных налогов, запрос на нее легко оформить любому заявителю.

Выдача справок об отсутствии налоговой задолженности – одна из наиболее востребованных услуг, которые обязаны предоставлять заявителям налоговые органы. На практике получение документа сопряжено с многочисленными препятствиями.

Всего бывает два вида справок о наличии или отсутствии налоговой задолженности:

1. Справка об исполнении налогоплательщиком (плательщиком сбора, налоговым агентом) обязанности по уплате налогов, сборов, пеней, штрафов, процентов (КНД 1120101

)

2. Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам организаций и индивидуальных предпринимателей (КНД 1160080)

В среднем срок выдачи сведений составляет десять дней с момента подачи.

Налоговые органы не включают в этот период выходные, а также даты, официально признанные нерабочими. Задержки и отказы в выдаче справок не редкость, однако, их можно исключить, обратившись в юридическую фирму.

От 10 рабочих дней

Стоимость от 200 руб.

Предоставление сведений о наличии или отсутствии долгов перед бюджетом и фондами, обычно, требуется для оформления кредитных линий, займов, а также заключения прочих контрактов с банками. Этот документ необходим для процедур ликвидации и реорганизации, а также в иных случаях.

Получение справки «Подготовка запроса»

Подготовка запроса

Подготовка доверенности

Услуги курьера

Получение готовой справки

Итого 200 руб.

Заказать

Получение справки «Под ключ»

Подготовка запроса

Подготовка доверенности

Услуги курьера

Подача запроса в домашнюю налоговую

Получение готовой справки

Итого 2000 руб.

Заказать

Справки по налогам и сборам: какую выбрать

Говоря о справке о налогах, обычно имеют в виду:

И ту и другую выдает налоговая по запросу налогоплательщика-организации. Также выдаются справки об отсутствии задолженности по налогам ИП и обычным «физикам».

Для получения справки на бумаге надо подать в инспекцию заявление. Составить его можно в свободной форме, либо по форме, рекомендованной ФНС (ее можно скачать здесь), либо вот на этом бланке.

Пример письменного запроса о выдаче справки приведен в Готовом решении от КонсультантПлюс. Пробный доступ к правовой системе можно получить бесплатно.

Данное заявление единое на обе справки, можно выбрать ту, которая требуется, отметив ее галочкой. А можно заказать сразу обе. И кстати, так лучше всего поступить. Дальше объясним почему.

В заявлении нужно указать, по состоянию на какое число вам нужна справка, а также как вы хотите ее получить: лично в налоговой или по почте. Подать заявление можно непосредственно в ИФНС. А можно отсканировать его и отправить через оператора ЭДО. В информационном сообщении, к которому будете прилагать скан, обязательно укажите, что вам нужна справка на бумаге.

Если бумажный документ с синей печатью ИФНС вам не принципиален, получайте электронную версию (она будет заверена электронной подписью ИФНС). В этом случае заявление заполнять не нужно, просто отправьте электронный запрос через своего оператора.

Есть у вас есть личный кабинет на сайте ФНС, заказать справку можно в нем. Вы получите бумажный документ с необходимыми подписями и печатью (способ получения — лично или почтой — можно выбрать). Также налоговики продублируют ее в электронном виде с выгрузкой в сервис.

Подробнее см. здесь.

А теперь смотрите, как выбрать нужный вид справки о налогах.

Как получить такую справку?

Основные три варианта запроса таких справок: визит в ИНФС с бумажным заявлением, отправка запроса через личный кабинет налогоплательщика — юридического лица или ИП, отправка заявление по ТКС.

Окончательный выбор зависит от того, в какой форме она вам нужна — в традиционной бумажной или цифровой. Так, при необходимости получить старую добрую бумагу, достаточно на бумаге же составить заявление по форме КНД 1114237 и подать ее в свою ИФНС (по месту учета).

Можно также попросить представить «бумажную» справку, оформив электронное заявление через ЛК налогоплательщика — вариант работоспособный, если не считать того, что не всегда этот сервис демонстрирует стабильность работы и быстроту реакции.

Ну а для получения электронной справки в кратчайшие сроки следует выбирать такой вариант, как отправка запроса по ТКС — это гораздо быстрее и надежнее.

ФНС ввела рекомендуемую форму заявления о выдаче справок о налоговых расчетах

ФНС в своем письме от 28.11.2019 № ГД-4-19/24309@ привела типовую (рекомендуемую) форму заявления о выдаче справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов (КНД 1114237).

Напомним, по нормам статьи 32 НК РФ налоговые органы обязаны представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

В связи с этим ФНС готовит приказ «Об утверждении формы заявления о выдаче справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов».

До утверждения этого приказа ФНС рекомендует применять приложенную к письму типовую форму заявления о выдаче таких справок. Указанная форма заявления предназначена для физических и юридических лиц. Форма документа учитывает, что заявление моет быть подано в налоговые органы лично либо через МФЦ, а также направлено почтой.

В заявлении о состоянии расчетов с бюджетом налогоплательщик должен указать способ получения справки и дату, по состоянию на которую она выдается налоговым органом. Если в заявлении не указывается способ получения справки, то справка направляется налогоплательщику по почте на указанный при регистрации адрес. Если в заявлении не указана дата, по состоянию на которую формируется налоговая справка, она формируется на дату регистрации заявления.

При выдаче справки непосредственно налогоплательщику, он предъявляет документ, удостоверяющий личность. Для уполномоченных представителей налогоплательщика необходим также документ, подтверждающий полномочия на получение данной справки.

Справка о состоянии расчетов по налогам, сборам, пеням, штрафам и процентам направляется налогоплательщику или его представителю в течение 5 дней со дня получения соответствующего заявления. Справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов и процентов передается налогоплательщику или его представителю в течение 10 дней со дня поступления в налоговый орган соответствующего заявления.

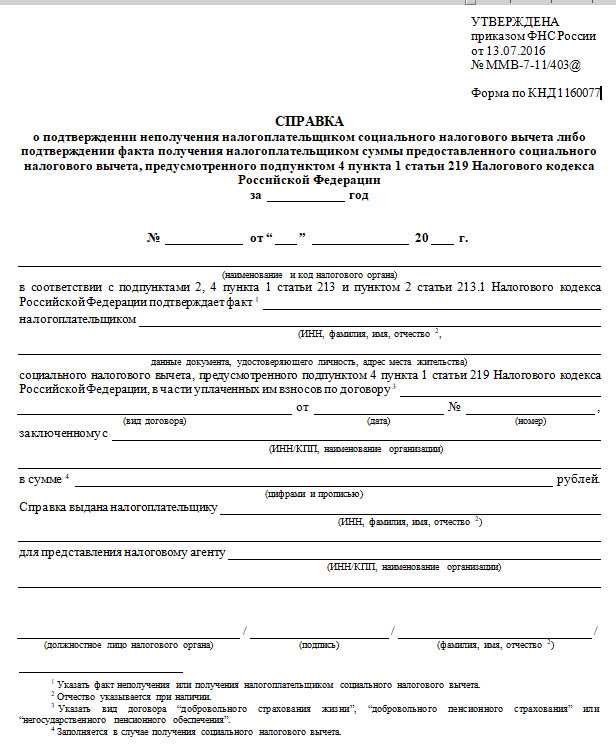

Порядок получения справки по форме КНД 1160077

Говоря о том, каким образом получить справку социального налогового вычета по форме КНД 1160077, следует понимать, что для оперативного получения справки, необходимо придерживаться определенного алгоритма действий.

Шаг № 1 Соберите необходимые документы и напишите заявление

Чтобы получить справку, понадобится подготовить заявление о ее выдаче. Вдобавок, необходимо собрать указанные ниже документы:

- Копии договора с НПФ или со страховой организацией (это страховой полис);

- Копии документов, которые подтверждают степень вашего родства с лицом, за которое вы вносили взносы. Это могут быть свидетельства о рождении ребенка или документы об усыновлении, свидетельство о браке;

- Копии платежных документов, которые подтверждают, что вы уплатили взносы по соответствующим договорам. Речь идет о банковских выписках, платежных поручениях, квитанциях к приходным кассовым ордерам и т.д.

Этот момент зафиксирован в п. 2.1 Рекомендаций к Письму ФНС России от 19.05.2008 №ШС-6-3/368@; пп. 4 п. 1 ст. 219 НК РФ.

Шаг № 2 Представьте в налоговый орган документы

У вас есть несколько способов, как можно представить подтверждающие документы и заявление в налоговый орган по месту жительства:

- Самостоятельно посетив налоговый орган;

- Передав документы через своего представителя;

- В электронной форме. Вы можете подать документы через личный кабинет на сайте ФНС России. Если ваш выбор пал на этот вариант, понадобится сделать скан-копии необходимых документов и приложить их к электронному заявлению;

- По почте. Оптимальное решение – отправка документов заказным письмом с уведомлением о вручении, а также с описью вложения для того чтобы иметь документальное подтверждение, что бумаги попали к налоговикам.

Эти моменты закреплены в п. 2.1 Рекомендаций к Письму ФНС России от 19.05.2008 №ШС-6-3/368@; пп. 4 п. 1 ст. 219 НК РФ.

Шаг № 3 Ожидайте результата рассмотрения заявления и подтверждающих документов

Если в период рассмотрения заявления и необходимых документов должностные лица налогового органа установят, что вы собрали неполный пакет документов, не указали необходимую информацию или у вас не имеется права на получение социального налогового вычета, то вы получите отказ в выдаче справки. Об этом факте вас поставят в известность, прислав письменное сообщение. Этот момент прописан в 4.3 Рекомендаций.

Если после рассмотрения документов, вас ждет положительный ответ от налоговиков, вы получите справку, которую понадобится предстать в НПФ или в страховую компанию, когда вы будете обращаться к ним для расторжения существующих договорных отношений.

В какой срок можно получить справку о состоянии расчетов с бюджетом?

Получив электронный или бумажный запрос, налоговики в срок не более 5-ти рабочих дней должны выдать эту справку. Не исключено, что, получив справку, вы удивитесь ее содержимому, нередко трудно понять, откуда взялись все эти долги и (реже) переплаты.

Разрешить сомнения поможет выписка операций по расчетам с бюджетом, которую можно запросить через личный кабинет или по ТКС.

Только выписка операций поможет уточнить историю операций за конкретный период. Если и выписка не исключит вопросы и сомнения, поможет совместная сверка расчетов.

Напоследок отметим, что в случае, если подтвердить отсутствие долгов требуется прямо сейчас, то можно заказать одновременно и справку об исполнении обязанности и о состоянии расчетов с ИФНС. В случае если имеющийся долг невелик, платежка на его оплату, приложенная к справкам, подтвердит вашу чистоту перед бюджетом в глазах контрагентов.

Как получить справку о состоянии расчетов с бюджетом?

Такую справку также можно получить и в традиционном, и в цифровом виде, в порядке, который описан выше, оформив запрос по форме КНД 1160080. Однако надо иметь в виду следующее. Если ваша фирма состоит на учете в нескольких ИФНС, то при получении запроса каждая налоговая представит данные по тем обязательным платежам, которые контролирует она. Чтобы получить справку с информацией по всем инспекциям, необходимо:

- сделать запрос в электронной форме;

- проставить в графе «код ИФНС» «0000»;

- оставить незаполненным поле «КПП».

Если у вас имеются обособленные подразделения, состоящие на учете в той же ИФНС, то чтобы получить справку о состоянии расчетов с учетом подразделений надо указывать код инспекции, оставив пустым поле «КПП».

Налоговым законодательством предусмотрена возможность налогоплательщика или налогового агента запрашивать информацию о состоянии своих расчетов с бюджетом по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов.

Для этого в налоговый орган подается на бумажных носителях или в электронном виде типовая (рекомендуемая) форма такого запроса.

ФНС России своим письмом от 28 ноября 2019 г. № ГД-4-19/24309@ уведомила налоговые органы и налогоплательщиков (налоговых агентов, страхователей) о том, что «вплоть до вступления в силу приказа ФНС России «Об утверждении формы заявления о выдаче справки о состоянии расчетов и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов» использовать в работе типовую (рекомендуемую) форму заявления о выдаче справки о состоянии расчетов по налогам, сборам, страховым взносам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, страховых взносов, пеней, штрафов, процентов (КНД 1114237) «.

Справку можно запросить в электронном виде, сформировав запрос через личный кабинет налогоплательщика на сайте ФНС России, либо по телекоммуникационным каналам связи (ТКС) с усиленной квалифицированной электронной подписью.

Формирование запроса доступно как для юридических лиц, так и для физических лиц, являющихся или не являющихся ИП.

Если необходимо справка с синей печатью, то запрос нужно подать в бумажном виде (или по почте), обратившись в территориальный налоговый орган по месту учета организации/индивидуального предпринимателя или физлица, не являющегося ИП.

В этом случае представить запрос необходимо в двух экземплярах. Один экземпляр остается в налоговой инспекции, второй экземпляр с отметкой налогового органа о приеме остается у заявителя.

В каких случаях налоговая выставляет инкассовое поручение

При налоговой проверке, инспекторами была выявлена задолженность по НДС и налогу на прибыль. По данной задолженности налоговики выставили требование об уплате. В добровольном порядке организация данное требование не исполнила, поэтому налоговая вынесла решение о принудительном взыскании недоимки по налогам за счет средств компании. Для этого они направили в банк, в котором у организации открыт счет, инкассовое поручение (46 НК РФ).

Невозможность удовлетворения требования налоговой, как правило, связана с недостаточным количеством денежных средств у компании. Поэтому, если на ее расчетном счете средств для погашения долга будет недостаточно, то контролирующие органы вправе направить взыскание уже на имущество компании. Для того, чтобы у них появилась такая возможность, выполняться должны следующие условия:

- предварительно налогоплательщику налоговыми инспекторами было направлено требование об уплате налога;

- в установленный в требовании срок налогоплательщиком не был уплачен налог;

- инспекторами было вынесено решение о взыскании задолженности по налогу за счет средств, находящихся на расчетных счетах налогоплательщика (в срок, равный 60 дням после истечения срока исполнения требования по уплате задолженности по налогу);

- на расчетном счете налогоплательщика достаточной суммы денежных средств для погашения задолженности по налогу нет;

- информации о расчетных счетах налогоплательщика у налогового органа нет.

Налоговые инспекторы направляют инкассовое поручение в банк, в котором у компании открыт счет. По всем остальным счетам (если у компании есть также иные счета в других банках) налоговики вправе принять решение о приостановлении операций (76 НК РФ). Такое решение они принимают, если по предоставленной банком информации, на данных счетах недостаточно денежных средств для погашения недоимки по налогам.

В СНТ

Для получения справки об отсутствии задолженности в садовом некоммерческом товариществе можно посредством личного обращения в организацию. Для этого необходимо иметь при себе гражданский паспорт и документы, подтверждающие право собственности на земельный участок. Также потребуется составить соответствующее заявление в свободной форме.

Образец справки об отсутствии задолженности в СНТ:

Подобный документ, как правило, необходим при осуществлении сделок купли/продажи земельного участка или расположенной на нем недвижимости. Для этих целей, помимо справки из садового некоммерческого товарищества об отсутствии задолженности, потребуется еще справка об отсутствии задолженности по договору долевого участия. Ее можно получить в офисе компании-застройщика.

Виды справок налоговой об отсутствии задолженности

Есть три вида справок. Какую именно вам нужно заказывать, зависит от того, для чего она нужна и какая информация в ней должна быть.

Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам. Еще она называется формой КНД 1160080. В этой справке будет отображено состояние расчетов по каждому уплачиваемому налогу (сбору), пени, штрафам и процентам. Если закажете эту справку, сможете выяснить размер налоговой задолженности, увидеть неверные начисления и своевременно разобраться с ними или погасить имеющиеся недоимки.

Справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов. Это форма КНД 1120101. В этой справке будет указано, что вы не заплатили все налоги, или, наоборот, что задолженностей у вас нет и обязанности по уплате налогов исполнены.

Справка об отсутствии задолженности по уплате налогов. Ее выдает Управление международных налоговых отношений ФНС России. Она нужна, если гражданин хочет выйти из гражданства Российской Федерации.

Пошаговая инструкция по оформлению

Порядок оформления справки четко прописан в приложении к письму ФНС № ШС-6-3/368@ от 19.05.2008. Приложение состоит из 5 разделов, в которых расписано:

- процедура приема и регистрации документов

- порядок рассмотрения вопроса сотрудниками налоговой

- оформление результатов

Рассмотрим пошаговый алгоритм действий.

Шаг 1

Собрать документы. Необходимая документация указана в письме (раздел 2):

- копия паспорта

- копия договора (страховой полис)

- платежные квитанции об уплате взносов по договору

Если страховка оформлялась на родственника, то необходимо представить дополнительные документы (копии паспорта или свидетельства о рождении). А также подтверждения родства с ним.

Шаг 2

Написать заявление. Указываются следующие сведения (прописано там же):

- реквизиты договора

- данные налогового агента (кому будет предоставлена справка)

- предоставлялся или нет налоговый вычет

- список прилагаемых документов

Образец заявления представлен ниже.

Данное заявление заполняется самостоятельно или с помощью сотрудника налогового органа.

Шаг 3

Представить документы в налоговый орган. Согласно п.2.2, раздела 2 письма ФНС это можно сделать:

- посетив налоговую лично

- передать пакет документов через доверенное лицо

- переслать документацию заказным письмом

Отделение ФНС должно быть по месту жительства.

Если все документы предъявляются персонально гражданином или через представителя, то регистрация заявления датируется не позднее следующего дня. В случае почтового отправления – датой приема письма.

Шаг 4

Дождаться результатов. Срок рассмотрения – 1 месяц. Если в процессе изучения представленных документов сотрудник выявит неточности, то гражданин будет письменно проинформирован. Получив при этом отказ в выдаче самой справки. Это прописано в разделе 4, п.4.3 письма ФНС.

Положительным исходом станет получение налогоплательщиком справки заказным письмом (п.4.4, раздел 4).

С письмом и всеми рекомендациями можно ознакомиться на сайте консультант: http://www.consultant.ru/document/cons_doc_LAW_77470/

Как заказать справку 1120101 в личном кабинете

Особенности оформления справок об отсутствии задолженности перед бюджетом На данный момент действует порядок выдачи справок по задолженности, согласованный в 2012 году. Приказом Минфина №99н утвержден обновленный административный регламент, устанавливающий:

- круг заявителей;

- требования и стандарты по предоставлению услуги;

- сроки и процедуру регистрации запросов на выдачу справок;

- алгоритм действий сотрудников налоговых служб и т.д.

В целях упрощения взаимодействия с налогоплательщиками налоговые службы при подготовке запрашиваемых справок изучают информацию о состоянии налоговых выплат по всем инстанциям, где состоит/состоял на учете заявитель. Благодаря такому подходу по единому запросу формируется документ, в котором предоставляется полная информация по задолженностям перед бюджетом независимо от места проживания (нахождения) заявителя.

Для определения наличия долга специалист учитывает все сведения из баз данных ФНС, а также проверяет своевременную уплату налогов в других отделениях, если заявитель имел с ними дело. Сведения в документе фиксируются на дату принятия или регистрации заявки налогоплательщика.

В ней отображается такая информация:

- Наименование организации / ФИО индивидуального предпринимателя или физического лица.

- Реквизиты налогоплательщика: ИНН, КПП, адрес нахождения организации / места жительства.

- Дата, на которую приходится актуальная задолженность или ее отсутствие.

- Факт наличия или отсутствия долгов, штрафов и пени.

- Наименование и код отделения ФНС, которое выдает документ,

- ФИО руководителя или его заместителя отделения, подпись и печать.

Готовая справка составляется на таком бланке: (код 1120101): 3.

Налоговая самостоятельно не берется за ее оформление и не высылает уведомления о необходимости ее оформления. После регистрации заявки специалисты ФНС приступают к сбору информации о наличии или отсутствии задолженности.

1) Куда идти за справкой КНД 1120101? Местное отделение ФНС — то место, куда вам нужно обратиться. Если вам нужна справка, как гражданину РФ, то отправляйтесь в налоговую по своей прописки. Бизнесмены идут по месту регистрации бизнеса. Есть три способа подачи заявки: 1. Отправиться в местное отделение ФНС Работник канцелярии проверит правильность заполнения заявления и примет пакет документов, а также сообщит, когда ждать ответ. 2.

Отправить запрос по почте Для этого вам нужно отправить заказное письмо с заявлением и копиями документов. Если вы допустите ошибку или же не приложите необходимые документы, то справку никто вам не выпишет 3.

Какие из этих документов нужно направить по месту требования? По месту требования нужно отправить два файла: файл самой справки об отсутствии задолженности, а также файл электронной подписи должностного лица налоговой инспекции под ним. Их можно добавить в rar- или zip-архив и переслать по электронной почте получателю.

«Баланс-2: ФАЭД» – помощник при представлении Справки В виду того что справку об отсутствии задолженности в электронном виде можно получить только в виде XML-файла, получателю справки необходим инструмент, который позволил бы работать с такими файлами, формировать их печатную форму и проверять корректность электронной подписи. Таким инструментом является программа «Баланс-2: Файловый архив электронных документов» (сокращенно – ФАЭД) компании «ОВИОНТ ИНФОРМ».

Справка об отсутствии задолженности по налогам — это документ об исполнении налогоплательщиком обязанности по уплате налогов, выдаваемый налоговыми органами. Она может потребоваться компании при привлечении кредита банка, заключении лизингового договора, при участии в тендере, да и просто заказчик может попросить ее для подтверждения надежности контрагента. Расскажем в нашей статье, как получить и какие реквизиты должна содержать справка об отсутствии задолженности по налогам, образец поможет представить все наглядно.

Что указывать в заявлении КНД 1114237

В заявлении обязательно должны содержаться полное наименование и ИНН заявителя. Также нелишним будет указать дату, на которую требуется зафиксировать отсутствие долгов (если вы ее не укажете, то ИФНС выдаст справку о состоянии расчетов на дату регистрации заявления). Стоит указать и код способа выдачи (получения) — если он не будет указан, то налоговики отошлют документ почтой (если вы пользуетесь ТКС, то поле «Способ выдачи справки» не заполняется).

Для подачи бумажной справки потребуются свободные ноги, несколько часов и второй экземпляр (для проставления штампа о приеме). Справка должна быть выдана (направлена почтой, получена в электронном виде) в течение 10-ти рабочих дней , считая с даты получения заявления (запроса).

Заключение

Технический прогресс и интенсивное развитие сети интернет значительно упростило процесс получения необходимых документов. Благодаря официальным сайтам государственных услуг и прочим подобным сервисам получить нужную справку можно без очереди, в относительно сжатые сроки и не отвлекаясь от повседневных забот.

Справки о налогах: какие, для чего и как получить?

Под понятием «справки о налогах» традиционно скрываются справки, свидетельствующие об отсутствии задолженности по обязательным платежам. А именно: 1) справка об исполнении обязанностей по уплате налогов и 2) справка о состоянии расчетов с бюджетом. Чем они отличаются, зачем нужны, и как их получить?