Что такое АУСН: кто и где может применять, сроки, отчетность

Что такое АУСН

Автоматизированная упрощенная система налогообложения (АУСН) — новый экспериментальный налоговый спецрежим для малого бизнеса. Действует с 1 июля 2022 года в четырех регионах: Москве, Московской и Калужской областях, Республике Татарстан. Продлится эксперимент АУСН до 31 декабря 2027 года.

Для кого новый режим налогообложения

Рассчитан на компании и ИП с численностью сотрудников не более 5 человек и годовым доходом не более 60 млн. рублей. Сейчас на специальный режим смогут перейти только вновь зарегистрированные компании и ИП, а с 2023 года — все остальные.

Как и в какие сроки платить налоги

Налоговый период по АУСН составляет календарный месяц, оплатить налог необходимо до 25 числа следующего за отчетным месяца. Налог посчитает инспекция ФНС и пришлет уведомление в личный кабинет налогоплательщика до 15 числа.

Что придется сдавать:

• декларацию по ввозному НДС, если компания или ИП импортирует товар из стран ЕАЭС;

• бухгалтерскую отчетность — для организаций;

• форму СЗВ-ТД на работников;

• форму СЗВ-СТАЖ на сотрудников, которые в отчетном году были в неоплачиваемом отпуске или в отпуске по уходу за ребенком от 1,5 до 3 лет или работали в районах Крайнего Севера и приравненных к ним местностях.

Полную информацию о новом режиме можно прочитать на сайте ИТС.

Переход на АУСН: за и против

Преимущества «+»

Компания на АУСН освобождается от налоговой отчетности и уплаты страховых взносов как непосредственно за предпринимателя, так и за сотрудников. Исключение составят взносы на травматизм. Налог самим считать не нужно, его посчитает ФНС, также не нужно сдавать декларации и отчетность по работникам и платить взносы. Бизнес на АУСН освобождается от налоговых выездных проверок.

Недостатки «-«

Ставка налога по объекту налогообложения «доходы» составит 8%, по объекту «доходы минус расходы» — 20% . Есть ограничения по видам деятельности. Расчетный счет можно открыть только в уполномоченном банке. Вновь созданные компании и ИП смогут перейти на АУСН с 1 июля, остальным придется ждать 1 января 2023 года,

Переходить на АУСН или нет?

Для принятия решения о переходе важно посчитать сумму налога с учетом особенностей вашего бизнеса. У АУСН много ограничений, поэтому, например для ИП без работников с годовым доходом в несколько миллионов рублей обычная УСН с объектом «Доходы» будет выгоднее, чем АУСН только за счет более низкой ставки налога 6%, а на АУСН — 8%

Если сравнить с патентом, то патент обычно всегда выгоднее обычной УСН и тем более АУСН. Ограничение на патенте по работникам до 15 человек, а на АУСН — 5 чел, также нет декларации.

Но микробизнесу с работниками можно сэкономить на АУСН за счет нулевых взносов. Прежде, чем применять новую систему для своего бизнеса, обязательно сравните все подходящие режимы и посчитайте сумму налога.

Как настроить и использовать новый режим АУСН в 1С:УНФ

В 1С:УНФ с версии 1.6.27.257 есть возможность выбрать для компании или ИП новый режим АУСН, рассчитать и оплатить налог.

Начало работы

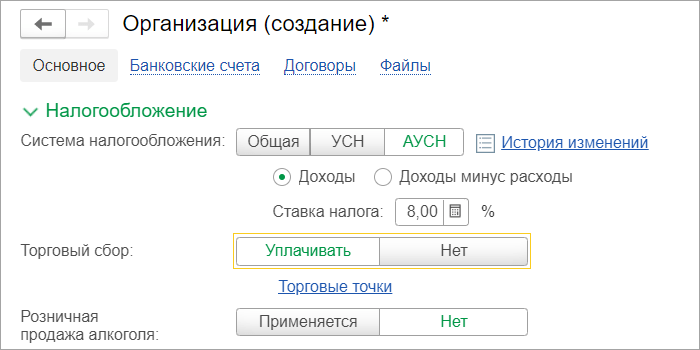

В блоке «Налогообложение» справочника «Организации» можно выбрать новый режим АУСН и объект налогообложения «Доходы» или «Доходы-Расходы».

Календарь налогов и отчетности

В календарь налогов и отчетности добавлены задачи по оплате налогов АУСН. При расчете налога по сотрудникам учтены тарифы АУСН: только оплата взноса от несчастных случаев на производстве и профзаболеваний.

Начисление заработной платы

Происходит расчет только НДФЛ, взносы не рассчитываются т.к. компании на АУСН освобождены от уплаты страховых взносов кроме фиксированных взносов на травматизм.

Оплата налога

Для оплаты налога в расходе со счета можно указать налог при АУСН. Выписка по КБК загружается на нужный вид налога и операцию.

Для работы на новом режиме можно использовать права для ролей раздела «Налоги».

Итоги

Новый режим подойдет небольшому бизнесу с работниками. В этом случае можно экономить на страховых взносах

Не нужно думать о расчете налога, за вас это сделает ФНС.

Важно учесть, что ставка налога выше, чем на обычной УСН, что значительно может увеличить налог при миллионных оборотах. Перед применением обязательно посчитайте сумму налога на всех режимах, которые доступны вашему бизнесу, и выберите оптимальный

А для автоматизации малого бизнеса используйте 1С:Управление нашей фирмой.

Налоговые каникулы для ИП

Отдельные субъекты РФ имеют право на предоставление налоговых каникул до 1.01.2025 года. Право действует на основе ФЗ 67 от 26.03.2022 года. Такая услуга появилась еще в 2015 году, и ее не раз продлевали. Воспользоваться послаблением имеют право ИП, открывшие бизнес не позднее двух лет с момента вступления документа в силу, а также те, кто восстановил в этот период ранее действовавший бизнес. Услуга доступна для патента и упрощенки по следующим направлениям деятельности:

| Вид системы налогообложения | Сфера деятельности |

| УНС | производственная, социальная, научная, бытовая, жилищная |

| ПНС | производственная, социальная, научная, бытовая |

Еще одним условием является доля прибыли по данным направлениям деятельности не ниже 70%.

Не все регионы предоставляют возможность уплаты средств по нулевой ставке. При этом предприятие должно быть зарегистрировано также в этом субъекте. Узнать, действуют ли каникулы в конкретном регионе, можно, обратившись к актуальным нормативным актам.

Оформлять данную услугу никак не нужно. Предприниматель должен подать декларацию, указав в ней процентную ставку 0%. Каникулы касаются лишь перечислений за прибыль, на транспортные, земельные, акцизные начисления они не распространяются.

Порядок оформления профвычета

Оформить профвычет ИП не составит труда. Для этого нужно соблюсти простую процедуру:

- После завершения года до 30 апреля следующего года подать в ФНС налоговую декларацию 3-НДФЛ с заполненным листом Ж в обязательном порядке.

- К декларации приложить документы, подтверждающие все понесенные расходы .

В настоящее время оформлять специальное заявление не требуется. Однако если ИП дополнительно трудоустроился, получает заработок, облагаемый 13% НДФЛ, и хочет получить стандартный, имущественный или социальный вычет, то ему надо пройти соответствующую для выбранной льготы процедуру оформления.

Объекты недвижимости ИП и налоговый вычет

В отношении недвижимости, предприниматели могут применять вычет при приобретении не только квартир, но и загородных домов и земельных участков. Также законодательством предусмотрена возможность получать вычет при строительстве загородных коттеджей, но только в том случае, если все затраты на оплату услуг рабочих, покупку материалов и т.п. могут быть документально доказаны, поэтому все квитанции, товарные и кассовые чеки, договоры нужно обязательно собирать и хранить. При покупке вновь построенного жилья (первичный рынок), налоговый вычет может быть распространен на средства, потраченные на ремонт и отделку покупаемой квартиры.

Единый налог на вмененный доход (ЕНВД)

С 1 января 2021 г. ЕНВД применять не получится в связи с его отменой.

Организациям, которые уже применяют ЕНВД, ФНС и Минфин в своих письмах предложили перейти на альтернативные специальные режимы налогообложения (Письмо ФНС России от 20 ноября 2020 г. № СД-4-3/19053@, Письмо Минфина России от 3 ноября 2020 г. № 03-11-11/95726).

По умолчанию с 1 января 2021 г. вас переведут на общий режим налогообложения: организации должны будут платить НДС и налог на прибыль, а ИП – НДС и НДФЛ. Если вы совмещали ЕНВД и УСН, с 1 января 2021 г. будете автоматически применять УСН по всем видам деятельности.

Чтобы перейти с 1 января на УСН с объектом налогообложения «доходы» или «доходы минус расходы», до 31 декабря 2020 г. нужно подать уведомление.

ИП, у которых не больше 15 работников и доход не больше 60 млн руб. в год, по некоторым видам деятельности могут перейти на ПСН, а ИП без работников – стать самозанятыми.

При этом нет необходимости направлять уведомление в налоговый орган о снятии с учета в качестве плательщика ЕНВД. Налоговую декларацию по ЕНВД за IV квартал 2020 г. нужно представить не позднее 20 января 2021 г., уплатить налог – не позднее 25 января 2021 г. (см. указанные выше письма ФНС и Минфина).

Могут ли перевод фирмы на спецрежим квалифицировать как дробление бизнеса?

Специальные налоговые режимы были введены для поддержки малого предпринимательства. Крупные организации зачастую не соответствуют критериям для применения этих режимов. Потому они в порядке реорганизации создают несколько более мелких организаций, которые спецрежимы использовать могут. При этом единственной целью реорганизации становится экономия на налогах. Такие схемы называют дроблением бизнеса, они являются противоправными (ст. 54.1 НК РФ).

Рассмотрим, какие аргументы приводят налоговые органы, чтобы доказать использование организацией подобной схемы.

Во-первых, руководство вновь созданными организациями осуществляют одни и те же лица или взаимозависимые лица. Но одного такого обстоятельства недостаточно. Налоговый орган должен доказать, что дробление бизнеса было осуществлено для уменьшения размера доходов (до 150 млн руб.), дающего право применять УСН, посредством распределения доходов между взаимозависимыми организациями (с одним учредителем, одним главным бухгалтером, общим штатом сотрудников, расчетными счетами в одном банке, едиными номерами телефонов, сайтом и др.).

Во-вторых, вновь созданные организации занимаются теми же видами деятельности, что и реорганизуемый налогоплательщик, и зарегистрированы (или фактически находятся) по одному адресу.

В-третьих, налогоплательщик до реорганизации применял специальные налоговые режимы, но должен был утратить право на них. Дробление же бизнеса позволило ему продолжить работу на этих спецрежимах.

В-четвертых, вновь созданные юрлица или вновь зарегистрированные ИП не обладают должной самостоятельностью: используют в своей деятельности транспортные средства, персонал, контрагентов, складские помещения и оборудование, торговые залы и кассовые узлы, сайты, программное обеспечение, товарные знаки и другие ресурсы реорганизованного лица; деятельность субъектов представляет собой единый производственный процесс.

В-пятых, между взаимозависимыми организациями фактически отсутствует разделение деятельности.

Приведем пример из судебной практики. Суды указали на использование взаимозависимыми организациями схемы дробления бизнеса, направленной на минимизацию налогообложения, с целью недопущения превышения предельных размеров дохода, дающих право на применение УСН. Данный вывод был сделан судом ввиду того, что была создана искусственная ситуация, при которой видимость действий нескольких налогоплательщиков прикрывала фактическую деятельность одного налогоплательщика. При этом отмечалось отсутствие деловой цели в создании трех организаций, которые имели расчетные счета в одном банке, справочную службу с одним номером телефона, единые сайт и рекламу. Созданные организации не имели достаточного количества трудовых ресурсов и не несли расходов, характерных для организаций, ведущих самостоятельную хозяйственную деятельность (Определение Верховного Суда РФ от 8 октября 2020 г. № 301-ЭС20-9592 по делу № А43-34833/2018).

Таким образом, ключевым моментом можно считать наличие деловой цели при дроблении налогоплательщиком своего бизнеса. Для снижения налоговых рисков рекомендуем налогоплательщикам, применяющим специальные налоговые режимы, изучить материалы судебной практики, чтобы понимать, какие обстоятельства будут свидетельствовать о наличии деловой цели при дроблении бизнеса.

Алгоритм получения налогового вычета за учёбу

Конечно, желательно задуматься о возвращении части налогового сбора с физических лиц еще до поступления в учебное заведение. Это позволит быстро и без нервов в свое время подать все документы и приложить чеки.

Обязательно сохраняйте все документы об оплате (онлайн квитанции, банковские чеки или переводы). Без этих документов, сотрудники фискальной службы не будут рассматривать заявление. Даже справка из бухгалтерии ВУЗа об отсутствии задолженности не поможет. Если в течение всего срока обучения меняется оплата, просите копию приказа об этом, заверенную Администрацией образовательного учреждения

При расчете налоговой компенсации, сотрудники могут обратить внимание на несоответствие стоимости обучения, указанной в договоре и фактической оплате.

Сразу решите, кто будет претендовать на возврат налога. Учитывайте, что претендент должен иметь официальное трудоустройство. Только заявитель должен быть указан на всех платежных документах в качестве плательщика.

Итак, для того чтобы вернуть свои законные 13%, оплаченные в государственную казну в виде подоходного налога, нужно выполнить следующие действия.

Шаг №1. Сбор документов, необходимых для компенсации

По истечению учебного года, необходимо собрать полный пакет документов и обратиться в фискальную службу по месту жительства. Не обязательно для этого лично приходить на прием. Сегодня подать заявление можно и онлайн.

Заполненную декларацию 3-НДФЛ вместе с заявлением онлайн необходимо распечатать и завизировать подписью. После этого вместе с этим документом отправиться к инспектору.

Шаг №2. Заполнение декларации по форме 3-НДФЛ

В этом документе нужно указать:

- персональные данные налогоплательщика;

- ежемесячный заработок;

- стоимость обучения за период, по которому пишется заявление;

- сумма ежемесячного подоходного налога (13% от общего заработка).

Декларацию можно заполнить на официальном сайте Федеральной налоговой службы РФ, зарегистрировавшись и зайдя в личный кабинет.

Шаг №3. Подача заявления, документов и декларации в налоговый орган

Это действие можно осуществить тремя способами.

Таблица 1. Как подать заявление

| Способы подачи заявления | |

|---|---|

| Вариант №1 | Лично отправиться в НС |

| Вариант №2 | Отправить заказное письмо в НС |

| Вариант №3 | Отдать все документы своему официальному представителю. В этом случае, это уполномочие должно быть заверено нотариально |

При отправке заявки на социальную компенсацию по почте, в письме обязательно нужно составить опись всех документов. Также необходимо запросить письменное подтверждение получения письма и пакета всех документов.

Заявитель должен учитывать, что в декларации указываются суммарные доходы (в случае их наличия) а не только выплаты с «белой» зарплаты. То есть, если есть дополнительный источник дохода в виде аренды за земельный пай или комнату, это в обязательном порядке должно быть отражено лишь в том случае, если с этих доходов (от аренды) не удержан или не уплачен НДФЛ. Кроме того, если в течение календарного года у человека не было официальной зарплаты, но были другие доходы, с которых удерживался подоходный налог по ставке 13%, то он также имеет право на социальный вычет за обучение и возврат 13%, но более размера уплаченного подоходного налога.

Какие расходы можно учесть при расчете вычета

Во всех случаях для получения профессионального вычета можно предъявить только те расходы, которые связаны с получением доходов. Это основной критерий, но в Налоговом кодексе перечня таких расходов нет.

Однако это не значит, что можно предоставить любые чеки и накладные. При проверке налоговики будут изучать, точно ли предъявленные расходы связаны с предпринимательской деятельностью. Поэтому нужно быть готовым обосновать каждую указанную трату.

В многочисленных разъяснениях Минфин также давал следующие критерии, как учитывать траты для вычета:

- расходы признаются в момент получения доходов;

- доходы нужно признавать в том периоде, в котором они фактически получены, а расходы учитываются в текущем или последующих налоговых периодах;

- в расходы можно включать налоги (за исключением НДФЛ), государственные пошлины, страховые взносы.

А вот таблица виды договоров, которые ФНС принимает при оформлении вычета:

|

Вид договора |

Предмет договора |

|

Договор подряда |

Одна сторона (подрядчик) обязуется выполнить по заданию другой стороны (заказчика) определенную работу и сдать ее результат заказчику, а заказчик обязуется принять результат работы и оплатить его. |

|

Договор на выполнение НИОКР и технологических работ |

Исполнитель обязуется провести обусловленные техническим заданием заказчика научные исследования либо разработать образец нового изделия, конструкторскую документацию на него или новую технологию, а заказчик обязуется принять работу и оплатить ее. |

|

Договор возмездного оказания услуг |

Исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик обязуется оплатить эти услуги. |

Договоры аренды, имущественного найма или найма жилого помещения предъявлять при оформлении профессионального вычета нельзя, даже если без помещения вы не сможете вести профессиональную деятельность.

Процедура получения налоговых вычетов ИП по НДФЛ

В первую очередь, ИП должен предоставить полную и точную информацию о своих доходах и расходах за отчетный период. Это включает в себя данные о полученных доходах от реализации товаров или услуг, расходах на поддержание бизнеса, налоговых платежах и других финансовых операциях

Важно отметить, что ИП должен вести учет своих доходов и расходов в соответствии с требованиями налогового законодательства

После сбора необходимой информации, ИП может приступить к заполнению налоговой декларации. В декларации ИП указывает все полученные вычеты, которые он имеет право получить в соответствии с налоговым законодательством. Обычно вычеты могут включать расходы на обучение, медицинские услуги, пенсионные отчисления и другие затраты, связанные с работой и предпринимательской деятельностью.

После заполнения и подписания декларации, ИП должен представить ее в налоговую службу. В зависимости от места жительства и местонахождения предприятия, ИП может обратиться в ближайшее отделение налоговой службы или воспользоваться электронной системой предоставления документов. В случае возникновения вопросов или неясностей, ИП может обратиться в налоговый орган для получения консультации и помощи в оформлении налоговых вычетов.

Как оформить профессиональный налоговый вычет

Через налогового агента. Если заказчик является вашим налоговым агентом, то вы можете оформить вычет через него. Налоговые агенты — это компании и ИП, которые выплачивают вознаграждение за вычетом налога и сами уплачивают за вас налог в бюджет. Получается, что этот способ подойдет:

- физлицам, которые оказывают услуги организациям или ИП по гражданско-правовому договору;

- авторам, которые работают с организациями или ИП по гражданско-правовому договору;

- адвокатам, которые работают в коллегии.

Чтобы получить вычет, нужно подать заявление на вычет налоговому агенту. Закон не предусматривает специальной формы, поэтому заявление подают в свободной форме — просто просят выплатить вознаграждение с учетом вычета. После этого налоговый агент учтет размер вычета при расчете и удержании НДФЛ.

Через налоговую. Это способ для тех, чьи заказчики не являются налоговыми агентами:

- исполнители по договору с физлицами без статуса ИП;

- авторы, которые работают по договору с физлицом без статуса ИП;

- предприниматели, нотариусы, арбитражные управляющие, а также адвокаты, учредившие свой кабинет.

Для получения вычета нужно в срок до 30 апреля следующего года подать в налоговую по месту жительства декларацию 3-НДФЛ за предыдущий год, приложить к ней документы, которые подтверждают размер и состав расходов, и указать реквизиты банковского счета для получения вычета.

Далее процедура немного отличается в зависимости от статуса получателя вычета:

- Исполнители и авторы, которые работают по договорам с физлицами без статуса ИП, не платят НДФЛ в течение года. Поэтому после подачи декларации они до 15 июля должны уплатить налог за прошлый год. После подачи декларации налоговая проведет камеральную проверку. Весь процесс от подачи декларации до выплаты занимает до трех месяцев.

- Предприниматели, нотариусы, арбитражные управляющие и адвокаты платят НДФЛ в течение года по итогам каждого квартала. Поэтому после подачи 3-НДФЛ налоговая проверит факт переплаты и вернет излишне уплаченную сумму в течение трех месяцев.

Подать на вычет можно несколькими способами: лично через налоговую, отправить все документы почтой или через личный кабинет на сайте ФНС.

Социальная поддержка Ип в 2024 году

В 2024 году ИП (индивидуальные предприниматели) в России получают ряд выплат и льгот, которые направлены на социальную поддержку данной категории предпринимателей.

Одной из ключевых мер социальной поддержки является выплата пособия по временной нетрудоспособности. В случае временной нетрудоспособности, вызванной болезнью или травмой, ИП имеет право на получение пособия в размере 100% от среднего заработка, рассчитанного за 2 последних года предшествующих году наступления страхового случая. Для получения пособия необходимо предоставить справку от врача и другие документы, подтверждающие факт нетрудоспособности.

Другой формой социальной поддержки является выплата пособия по беременности и родам. ИП, являющиеся женщинами, могут получить пособие в размере 60% от среднего заработка за последние 2 года. Для получения пособия необходимо предоставить соответствующие медицинские документы, подтверждающие беременность.

Кроме того, ИП имеют возможность получить льготу по уплате страховых взносов в пенсионный фонд. Если среднемесячный доход ИП не превышает установленный минимальный размер оплаты труда, он освобождается от уплаты страховых взносов в пенсионный фонд. Это позволяет сэкономить средства и улучшить финансовое положение предпринимателя.

Дополнительно, ИП имеют право на получение материальной помощи в трудных жизненных ситуациях, например, при возникновении стихийных бедствий или чрезвычайных ситуаций. Такая помощь может предоставляться в виде финансовых выплат или предоставления жилья.

Результатом внедрения данных выплат и льгот является повышение уровня социальной защищенности ИП и создание более комфортных условий для работы и развития малого бизнеса.

Налоговые вычеты: основная информация

Налоговый вычет индивидуальным предпринимателям – название суммы, способствующей уменьшению базы по налогам.

Вычеты делятся на следующие разновидности, по расчётным методам и сферам применения.

- по стандарту;

- социальной группы;

- на имущество;

- по профессиональным признакам;

- в связи с инвестициями.

Любой предприниматель имеет право применять налоговые вычеты. Ведь они становятся субъектами для системы налогообложения. Но не на все категории ИП данное правило распространяется, а только к плательщикам НДФЛ в стандартном 13-процентном размере. Речь идёт обычно о предпринимателях, которые используют основную систему налогообложения.

Потому на получение налоговых вычетов по ИП не могут рассчитывать люди, которые работают со следующими вариантами систем: патент, ЕНВД, УСН. Их и так освобождают от того, чтобы платить налог на доходы физического лица. Вычеты оформляются только при получении параллельной прибыли, облагаемой по стандартной ставке НДФЛ в 13 процентов. Например, когда гражданин где-то работает по найму.

Иные меры поддержки бизнеса

Помимо льгот на налоги, особых условий по кредитов и грантов, существуют и другие меры поддержки для малого и среднего бизнеса из России. Рассказываем, какие дополнительные возможности получают российские предприятия в 2023 году.

Отмена плановых проверок

В постановлении Правительства от 10.03.2022 № 336 отменили плановые неналоговые проверки до 2024 года для ИП и организаций.

Сокращение срока оплаты по договорам с государственными компаниями и корпорациями

Теперь юридические лица и ИП, которые работали с государственными компаниями и корпорациями по Федеральному закона №223-ФЗ, получают оплату своих товаров и услуг в течение семи рабочих дней. Ранее процесс выплаты занимал 15 дней. Это условие применимо только для соглашений, которые подписаны после 23 марта 2022 года.

Автоматическое продление лицензий

В 2023 году председатель правительства подписал постановление №63 от 23.01.2023 года о продлении всех разрешительных документов и лицензий сроком на год. В перечень документации входят лицензии на вещание, санитарно-эпидемиологические заключения, аккредитации частных кадровых агентств и другие.

Как оформить налоговый вычет ИП в 2022 — пошаговая инструкция

Рассказываем как отправить декларацию 3-НДФЛ онлайн

Инструкция как вернуть подоходный налог, если ты ИП, будет такой же, как и для простых граждан. Перед началом операции потребуется подготовить пакет документов. В него войдет:

- заявление на возврат налога;

- документы, подтверждающие право на вычет;

- справки 2–НДФЛ (потребуются не всегда, проверьте в личном кабинете Nalog.ru).

После подготовки документов нужно заполнить бумажную или электронную декларацию и отправить ее в налоговую. Удобней всего воспользоваться возможностью передачи документов через интернет.

Пошаговая инструкция выглядит следующим образом:

- Открыть сайт налоговой службы и перейти в раздел «Личный кабинет». 3-НДФЛ для налогового вычета ИП подается через ЛК физического лица.

- Войти в ЛК. Для этого можно воспользоваться логином и паролем, электронной подписью или учетной записью Госуслуги (ЕСИА). Аккаунт ЕСИА можно зарегистрировать онлайн и подтвердить через Сбербанк, Тинькофф и другие банки.

- Открыть раздел с декларацией. Для этого нужно перейти в категорию «Жизненные ситуации» и выбрать пункт «Подать декларацию».

- Заполнить декларацию. Можно воспользоваться онлайн-формой для ее заполнения или загрузить документ, заполненный в программе «Декларация».

- Отправить декларацию. Ее нужно подписать электронной подписью. При необходимости ЭП можно бесплатно выпустить в разделе «Профиль» личного кабинета.

Проверка декларации может длиться до 3 месяцев. В это время налоговая служба может запрашивать дополнительные документы. После принятия решения о возврате денег они будут перечислены в течение еще 1 месяца.

Подать декларацию нужно до 30 апреля текущего года, если по ней нужно будет платить налоги. В остальных случаях ее можно направить в ФНС в течение всего года.

Работающие по найму ИП, могут получать налоговые преференции через работодателя. Чаще всего это делается по стандартным вычетам. Для их оформления нужно подать заявление, свидетельства о рождении в бухгалтерию или отдел кадров. При этом вычет не будет возвращаться из бюджета, а перестанет удерживаться из зарплаты.

Разобраться, как получить налоговый вычет для ИП в 2022 году несложно. Но воспользоваться ими смогут только ИП на основном режиме налогообложения, одновременно работающие по найму или имеющие другие доходы по ставке 13% как физическое лицо.

Как правильно выбрать вычет

Исчисляя профессиональный налоговый вычет по НДФЛ для ИП, предприниматель может воспользоваться только одним из двух подходов. Однако выбирать он может исходя из наибольшей выгоды для себя. Этот момент будет особо актуальным, если ИП занимается несколькими видами деятельности, получая по ним прибыль, но документы у него собраны только по расходам на один из этих видов.

Из приведенного примера видно, что ИП Иванчуку С.С. выгодней подтвердить профвычет документами о расходах по одному из видов деятельности. Поэтому каждому бизнесмену всегда следует производить расчет экономической целесообразности для своего конкретного случая.