ФСБУ 25/2018: кто платит налог на имущество

Объектом обложения налогом на имущество организаций признается недвижимое имущество, которое учитывается на балансе организации в качестве объектов основных средств, если налоговая база в отношении такого имущества определяется как его среднегодовая стоимость (пп. 1 п. 1 ст. 374, п. 1 ст. 375 НК РФ).

Поскольку у арендатора объект недвижимости в форме ППА учитывается в составе основных средств, то он должен включаться в базу по налогу на имущество.

При этом может возникнуть ситуация, когда эта же недвижимость учитывается в составе основных средств и у арендодателя (например, если он вправе применять упрощенный учет и все объекты учета аренды учитывает как операционную аренду). В этом случае налогоплательщиком признается арендодатель.

Минфин России разъяснил порядок уплаты налога на имущество организаций по арендуемым помещениям (см., например, письма от 26.12.2019 № 03-05-05-01/102068, от 21.01.2020 № 03-05-04-01/2993, от 26.11.2020 № 03-05-05-01/103153).

Во избежание двойного налогообложения в договоре аренды должно быть зафиксировано, что объект аренды учитывается арендодателем на балансе в составе основных средств и включается в налоговую базу при исчислении налога на имущество организаций у арендодателя. В этом случае арендатор не платит налог на имущество.

По недвижимости, облагаемой по кадастровой стоимости, налог на имущество всегда уплачивает собственник имущества, то есть арендодатель (пп. 2 п. 1 ст. 374 НК РФ). Полагаем, что эта информация также должна быть отражена в договоре аренды.

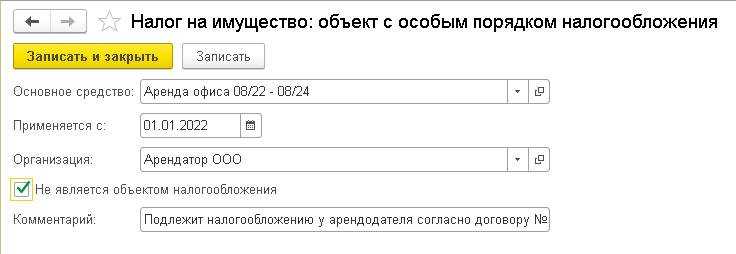

В «1С:Бухгалтерии 8» основные средства в форме ППА, учтенные на счете 01 и относящиеся к недвижимости (то есть для которых включен флаг Недвижимое имущество в карточке основного средства), по умолчанию включаются в расчет налога на имущество организаций. Если по договору аренды налог на имущество уплачивает арендодатель, то арендатор должен исключить соответствующее ППА из налогооблагаемой базы. Для этого в настройках налогов и отчетов из раздела Налог на имущество по гиперссылке Объекты с особым порядком налогообложения следует перейти в список объектов с особым порядком налогообложения и создать новую запись регистра, где указать, что арендованная недвижимость не является объектом налогообложения (рис. 8).

Рис. 8. Настройки по налогу на имущество

От редакции. В 1С:Лектории 21.01.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»» с участием Приображенской В.В., к.э.н., советника Минфина РФ. 01.04.2021 состоялась лекция «ФСБУ 25/2018 «Бухгалтерский учет аренды»: поддержка в «1С:Бухгалтерии»» с участием эксперта 1С. Видеозаписи лекций доступны для просмотра на сайте .

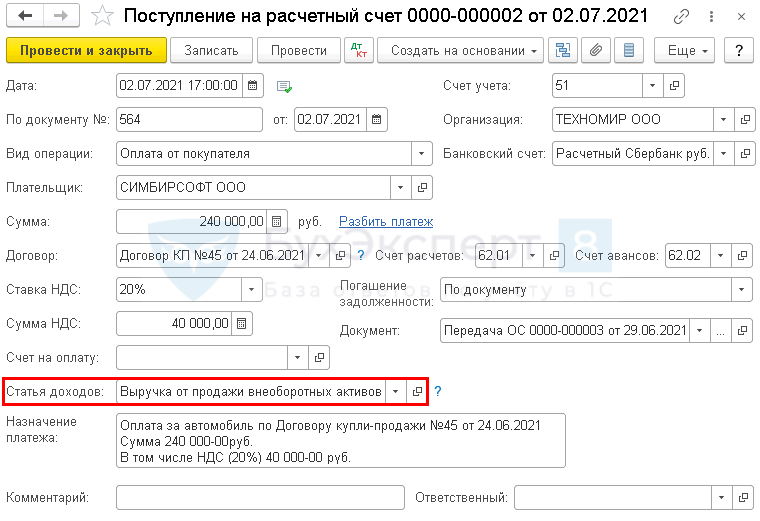

Поступление оплаты от покупателя

Поступление оплаты от покупателя оформляется документом Поступление на расчетный счет вид операции Оплата от покупателя на основании документа Передача ОС по кнопке Создать на основании — Поступление на расчетный счет.

В документе указывается:

- от — дата оплаты покупателя, согласно выписке банка;

- По документу № от — номер и дата платежного поручения покупателя, согласно выписке банка.

- Плательщик — покупатель, который перечислил оплату;

- Сумма — сумма оплаты в руб., согласно выписке банка;

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

- Статья доходов — статья движения денежных средств. В нашем примере реализуются ОС, поэтому Статья доходов указывается с Видом движения — Выручка от продажи внеоборотных активов (кроме финансовых вложений).

Описание сквозного примера

В качестве основы для дальнейшего материала будем использовать пример договора аренды.

Организация «Сеть магазинов «Северное сияние» заключила договор аренды с ООО «Компания Альфа» на период с 01.01.2022 по 31.12.2022. Согласно договору, в аренду берутся офисные помещения «Офис 101» и «Офис 102» площадью 20 и 60 кв. м соответственно, а также складская зона «А» площадью 350 кв. м. Ставка аренды за офисные помещения на первое полугодие составляет 1 200 руб. за кв. м в месяц, на второе полугодие – 1 400 руб. за кв. м. в месяц. Стоимость аренды складской зоны составляет 360 000 руб. в месяц за всю площадь.

Срок оплаты установлен до 5-го числа текущего месяца.

Потребление электроэнергии для помещений «Офис 101» и «Офис 102» включено в стоимость арендной платы. Потребление электроэнергии для складской зоны оплачивается отдельно, по фактическому объему. Срок оплаты – в течение 5 рабочих дней с даты выставления счета.

1 августа 2022 г. заключено дополнительное соглашение на предоставление скидки на аренду складской зоны «А» сроком на 3 месяца (с августа по октябрь), согласно которому стоимость аренды составит 300 000 руб. в месяц. Этим же дополнительным соглашением сокращается срок аренды помещения «Офис 101» до 31.08.2022 г.

Что такое операционная аренда

В конце 2016 года Министерство финансов РФ издало Приказ №258н, которым утвердило Федеральный стандарт бухучета «Аренда», предназначенный для предприятий госсектора. Этот стандарт утверждает, что арендные отношения могут протекать в виде операционной или финансовой аренды.

Чем отличается операционная аренда от неоперационной (финансовой) аренды?

Арендные отношения – это приобретение либо дача во временную эксплуатацию или временное обладание каких-либо материальных ценностей. При этом обе стороны получают определенные преимущества:

- арендодатель сохраняет право собственности на материальную ценность либо может продать ее в конце периода аренды, при этом ему гарантированы дополнительные денежные поступления;

- арендополучатель не тратит средства на покупку имущества, но может пользоваться им;

- налоговые бонусы для обеих сторон.

К СВЕДЕНИЮ! Вступление в арендные отношения скрепляются заключением договора имущественного найма (так называемый «договор аренды») или договора безвозмездного пользования.

Стандарт МСФО делит аренду на операционную и неоперационную (финансовую). Операционная аренда – передача имущества со сравнительно небольшим сроком временного пользования или владения, который значительно меньше, нежели срок полезной эксплуатации (такое же соотношение и по стоимости: арендная плата намного меньше реальной цены передаваемой матценности). Платежи по договору аренды не перекроют общей стоимости получаемых активов, они представляют собой исключительно плату за использование вещи, но не за саму вещь.

НА ЗАМЕТКУ! Когда употребляют термин «аренда» в его привычном всем обиходном значении, чаще всего имеют в виду именно операционную аренду – она распространена чаще, нежели финансовая. Примером может служить, например, аренда офиса в бизнес-центре либо сдача квартиры внаем физическим лицом.

Формулировка 2: Как продлить договор на прежних условиях

Позволяет сэкономить на налоге на прибыль: 20% от остаточной стоимости неотделимых улучшений.

Не заключайте новый договор, а пролонгируйте прежний на тех же условиях, или возобновите на неопределенный срок. Амортизация допустима только в период действия того договора аренды, во время которого арендатор ремонтировал помещение.

Договор аренды часто заключают на 11 месяцев, а по окончании срока перезаключают новый договор. Это позволяет избежать госрегистрации договора, поскольку его срок составляет меньше одного года. Но это лишает арендатора права амортизировать неотделимые улучшения арендованного имущества.

Учёт аренды у арендатора

Для арендаторов правилами стандарта предусмотрено два способа учёта аренды. Рассмотрим каждый в отдельности.

Первый способ учёта аренды по ФСБУ 25

В бухучёте есть специальный забалансовый счёт 001, предназначенный для того, чтобы отражать данные об основных средствах (ОС), взятых в аренду. У арендатора эти данные представляют собой право пользования арендованным активом и обязательство по аренде.

Право пользования активом (ППА) — это объект бухучёта, который отражается на балансе арендатора непосредственно при получении предмета аренды. Он включает в себя:

- арендные платежи, перечисленные арендодателю на дату получения объекта и до этого;

- дополнительные расходы, связанные, например, с транспортировкой, доставкой, монтажом и т.д.;

- оценочные обязательства по будущим затратам, которые арендатор должен будет осуществить согласно арендному договору (демонтаж, транспортировка и т.д.).

ППА подлежит амортизации. Для этого устанавливается срок полезного использования актива (СПИ). Если компания в последующем не будет его выкупать, то СПИ приравнивается сроку аренды.

Обязательство по аренде представляет собой сумму приведённой стоимости будущих арендных платежей за весь срок арендного договора. Рассчитать эту сумму можно с помощью дисконтирования — процесса, позволяющего определить сумму будущих арендных платежей, оперируя их сегодняшней стоимостью.

При арендных операциях с выкупом зачастую используют такую процентную ставку, которая позволяет приравнять приведённую стоимость платежей к рыночной стоимости самого актива. Если такие расчёты не получается произвести, то можно использовать ставку, по которой арендатор может взять заём на срок, равный сроку аренды.

Второй способ учёта аренды по ФСБУ 25

Арендатор включает все арендные платежи в статью расходов равномерно на протяжении всего срока аренды. При этом право пользования и обязательство по аренде в бухучёте отражать не нужно. Этот способ учёта значительно проще, но для его применения необходимы определённые условия:

Отражение изменений в договорах аренды

С течением времени в договоры аренды могут вноситься изменения, которые могут затрагивать многие параметры договоров: состав услуг, объектов, ставки, сроки действия, параметры начисления пеней. Если договоров много и изменения в них вносятся регулярно, то управление этими изменениями без наличия автоматизированной системы становится сложным процессом.

Одной из важных функций программы «1С:Управление недвижимостью и арендой КОРП» является управление изменениями в договорах. Для этих целей предусмотрены документы Дополнительное соглашение и Расторжение договора аренды. Документ Дополнительное соглашение позволяет изменить любые условия договора. По своей структуре он аналогичен документу Заключение договора аренды. Предусмотрена возможность ограничения срока действия дополнительного соглашения (например, чтобы снизить арендную плату на несколько месяцев). По окончании срока действия такого дополнительного соглашения автоматически произойдет возврат к предыдущим условиям. Документ Расторжение договора аренды предназначен для досрочного расторжения сразу всех услуг по договору. Все внесенные в договоры изменения влияют на расчет арендной платы в документах и отчетах.

ФСБУ 25/2018 предусматривает необходимость внесения корректировок в бухгалтерский учет в случае изменения условий договора: корректируется стоимость права пользования активом, величина обязательства по аренде, а иногда и ставка дисконтирования. В типовой «1С:Бухгалтерии КОРП» для этих целей предназначен документ Изменение условий аренды. В «1С:Управлении недвижимостью и арендой КОРП» предусмотрено автоматическое заполнение этого документа.

Документ Изменение условий аренды может быть создан на основании документов Дополнительное соглашение и Расторжение договора аренды. При этом выполняется автоматическое заполнение документа остатками обязательств по аренде. Предусмотрено также групповое создание документов Изменение условий аренды, которое позволяет создать эти документы сразу по всем договорам аренды, в условия которых вносились изменения.

Возвращаясь к нашему примеру, создадим сначала на основании документа Заключение договора аренды документ Дополнительное соглашение, в котором снизим стоимость арендной платы за складскую зону до 300 000 руб. сроком на 3 месяца и сократим срок аренды помещения «Офис 101».

Далее, для отражения изменений в условиях договора в бухгалтерском учете создадим на основании Дополнительного соглашения документ Изменение условий аренды.

Табличная часть документа заполнилась автоматически, на основе измененных условий договора: программа выполнила расчет арендной платы за период с 01.08.2022 до конца срока действия договора. Для повторного расчета можно воспользоваться кнопкой Заполнить по условиям договора аренды.

Если используется дисконтирование и в документе Изменение условий аренды требуется заполнить график оплаты по остатку арендных обязательств, то, аналогично документу Поступление в аренду, график можно заполнить автоматически, в соответствии с указанными в договоре параметрами сроков оплаты.

Если в течение месяца создается большое количество дополнительных соглашений к договорам аренды, то существенно ускорить процесс их отражения в бухгалтерском учете поможет обработка Групповое изменение условий расходной аренды в БУ. Обработка создает документы Изменение условий аренды по всем договорам, в которых произошли изменения в указанном месяце. Предусмотрена возможность отбора, например, по организациям или контрагентам.

В обработку заложены различные алгоритмы проверки данных. Например, для каждого договора проверяется наличие документа Поступление в аренду или, если в указанном месяце уже существует документ Изменение условий аренды, обработка проверит его актуальность.

Если применяется дисконтирование, то обработка заполнит графики оплаты в создаваемых документах.

Учет улучшений

Арендатор может улучшать имущество: делать ремонт, устанавливать сигнализацию, менять окна, двери и т.д. Их подразделяют на:

- Отделимые – те, которые можно демонтировать без повреждений для помещения собственника (к примеру, кондиционер).

- Неотделимые – улучшения, которые невозможно переместить, забрать без повреждений для помещения после окончания срока аренды (например, косметический ремонт).

Неотделимые улучшения должны осуществляться после согласования с арендодателем, иначе он вправе не возмещать их стоимость. Исключением является проведение капитального ремонта, который увеличивает первоначальную стоимость объекта недвижимости.

Расходы на неотделимые улучшения учитываются:

по дебету счета 08 и кредиту счетов, благодаря которым х они были произведены 10, 20, и т.д.

Сам факт неотделимого улучшения, а точнее его принятие к учету отражается записью:

Дебет 08 Кредит 01 (для капитальных вложений).

По улучшениям в данном случае НДС принимают к вычету. Когда улучшение связано с поддержанием помещения в рабочем состоянии, то расходы списываются единовременно проводкой:

Дебет 08 Кредит 91.2.

Если работы не были согласованы с арендодателем и он отказывает в возмещении затрат, остаточная стоимость (после начисления амортизации за время срока аренды помещения) улучшений списывается, как безвозмездная передача (Дебет 91.2 Кредит 01), которая облагается НДС (дебет 91.2 Кредит 68 НДС).

В случае, когда арендодатель возмещает затраты арендатора не неотделимые улучшения, делают проводку:

Дебет 60 Кредит 08.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| Начислена арендная плата за помещение | 65 000 | Акт приемки/передачи Договор аренды

Счет-фактура |

||

| Перечислены деньги арендодателю | 65 000 | Платежное поручение | ||

| 19 | Учтен НДС по аренде | 9915 | Счет-фактура | |

| 68 НДС | 19 | Возмещение НДС | 9915 | Счет-фактура |

| 08 | Отражены расходы на материалы на неотделимые улучшения | 273 525 | Товарная накладная | |

| 08 | Отражены расходы на услуги строительной организации на неотделимые улучшения | 120 000 | Акт выполненных работ | |

| 19 | 68 НДС | Учтен НДС со стоимости улучшений | 60 029 | Счет-фактура |

| 68 НДС | 19 | НДС принят к вычету | 60 029 | Счет-фактура |

| 20 | 02 | 5280 | Бухгалтерская справка | |

| 02 | 01 | Списана амортизация за весь период использования помещения | 95 040 | Бухгалтерская справка |

| 01 | 01 | Списана первоначальная стоимость улучшений | 393 525 | Бухгалтерская справка |

| 91.2 | 01 | Списана на расходы остаточная стоимость улучшений | 298 425 | Бухгалтерская справка |

| 91.2 | 68 НДС | Начислен НДС на остаточную стоимость улучшений | 45 532 | Бухгалтерская справка |

Для этого организация вправе открыть дополнительный субсчет к счету 02, например, «Амортизация по доходным вложениям, переданным в аренду»: Дебет 20, 91-2 Кредит 02 субсчет «Амортизация по доходным вложениям, переданным в аренду»– отражена сумма начисленной амортизации по основному средству, переданному в аренду. Ситуация: как определить для целей бухучета, является ли представление имущества в аренду отдельным видом деятельности организации или это разовая операция? В бухучете организация вправе самостоятельно признать поступления, в том числе от сдачи имущества в аренду, доходами от обычных видов деятельности или прочими поступлениями. Исходить в этом вопросе нужно из характера деятельности организации, вида доходов и условий их получения (например, являются ли поступающие арендные платежи постоянным или периодическим доходом организации). Об этом сказано в пункте 4 ПБУ 9/99.

Порядок ведения учёта арендодателем

Применение ФСБУ 25/2018 у арендодателя зависит от статуса аренды — операционной или финансовой (лизинг). Поэтому сразу же нужно определить статус в зависимости от условий договора аренды.

Главное отличие операционной аренды от финансовой в том, что арендодатель при сдаче в аренду какого-либо объекта оставляет за собой экономические выгоды и риски. Следовательно, при финансовой аренде они переходят арендатору.

Чтобы определить, какая именно аренда, необходимо опираться на признаки, которые прописаны в п. 25 и в п. 26.

Если имеются иные обстоятельства, которые доказывают, что к арендатору переходят экономические риски и выгоды, то аренду нужно определять как финансовую.

То же самое касается и операционной аренды, если присутствуют иные обстоятельства, которые подтверждают, что экономические риски и выгоды остаются у арендодателя.

Финансовая аренда

При учёте финансовой аренды у арендодателя по ФСБУ 25/2018 нужно ввести новый вид актива «Инвестиции в аренду», который отражается на счёте 76 (п. 32).

Этот актив отражает валовую стоимость инвестиций, которая равна сумме размера будущих арендных платежей по номиналу и негарантированной ликвидационной стоимости предмета аренды. Простым языком — это деньги, которые получит арендодатель, пока объект аренды будет пригодным к использованию.

Впоследствии валовая стоимость дисконтируется. При определении ставки необходимо, чтобы на момент передачи предмета аренды стоимость была равна его справедливой стоимости и расходам, которые арендодатель понёс в ходе исполнения договора аренды (п. 33).

В бухгалтерском учёте инвестиции отражаются по чистой стоимости, учитывая дисконтирование.

- Дт 76 Кт 01, 60… — балансовая стоимость предмета аренды.

- Дт 76 Кт 91.1 — доход арендодателя.

Доходом арендодателя является разница между балансовой стоимостью предмета аренды и чистой стоимостью инвестиции в аренду.

Пункт 36 предусматривает, что чистая стоимость аренды уменьшается на величину полученных арендных платежей и увеличивается на величину начисляемых процентов (п. 36). В целом, порядок учёта аренды здесь идентичен порядку у арендатора.

Ставка дисконтирования подбирается таким образом, чтобы при дисконтировании валовая стоимость инвестиций в аренду с учётом графика оплаты была равна справедливой стоимости объекта аренды.

Проценты, которые начисляются, арендодателю нужно признать в качестве доходов. (п. 37). Для этого предусмотрена проводка — Дт 76 Кт 91.1.

Также чистую стоимость инвестиций в аренду нужно проверять на обесценение в соответствии с МСФО (IFRS) 9 «Финансовые инструменты» (п. 38).

Операционная аренда

При операционной аренде арендодателю в учёте можно ничего не менять и отражать актив так же, как и до передачи его в аренду (п.41).

Признавать доходы арендодатель может равномерно или по другой выбранной методике. То есть, арендодатель может учитывать доходы как и раньше — по мере выставления документов арендатору (п. 42).

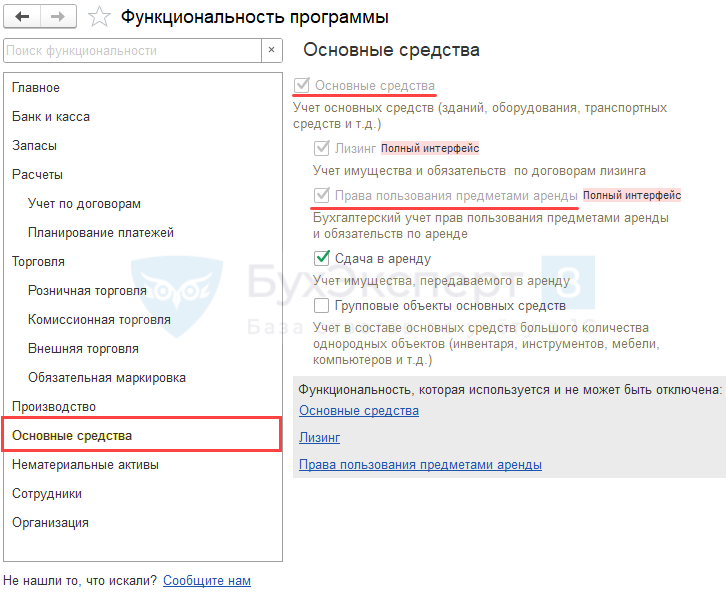

Учет в 1С

Для возможности учета аренды в разделе Главное — Функциональность — Основные средства должны быть установлены флажки:

-

Основные средства — всегда;

- Права пользования предметами аренды — для учета арендованных объектов;

- Сдача в аренду — для учета передаваемых в аренду объектов.

Аренда у арендодателя

Учет арендодателя зависит от вида аренды:

-

Операционная:

- предмет аренды учитывается в составе основных средств на счетах 01, 03;

- доходы признаются равномерно.

- Финансовая — признается чистая стоимость инвестиции в аренду в качестве актива на дату предоставления предмета аренды.

Аренда у арендатора

Счета для учета обязательств в 1С:

- 76.07.1 «Арендные обязательства» — общая сумма арендных платежей, в т. ч. НДС;

- 76.07.2 «Задолженность по арендным платежам»;

- 76.07.5 «Проценты по аренде» *при аренде без дисконтирования — не применяется;

- 76.07.9 «НДС по арендным обязательствам»;

- Авансы по арендному обязательству рекомендуем учитывать на счете 60.02 «Расчеты по авансам выданным».

Счета учета ППА у арендатора в 1С:

- 01.03 «Арендованное имущество»;

- 02.03 «Амортизация арендованного имущества»;

- 01.К «Корректировка стоимости арендованного имущества» — номинальная сумма будущих арендных платежей без НДС, которые будут признаны только в НУ.

Для учета аренды у арендатора используются документы:

-

Поступление в аренду — для поступления ППА и обязательств по аренде:

- Дт 08.04.2 Кт 76.07.1 — учет арендного обязательства;

- Дт 76.07.5 Кт 76.07.1 — учет процентных расходов на отдельном счете (КОРП);

- Дт 76.07.9 Кт 76.07.1 — принятие к учету НДС;

- Дт 01.К — отражение суммы арендных платежей в НУ.

-

Изменение условий аренды — для изменения ППА и обязательств при изменении срока аренды или арендных платежей:

- Дт 01.03 (76.07.1) Кт 76.07.1 (01.03) — увеличение (уменьшение) стоимости ППА в БУ;

- Дт 01.К (76.07.1) Кт 76.07.1 (01.К) — увеличение (уменьшение) суммы арендных платежей в НУ;

- Дт 76.07.5 (76.07.1) Кт 76.07.1 (76.07.5) — увеличение (уменьшение) процентных расходов (КОРП);

- Дт 76.07.9 (76.07.1) Кт 76.07.1 (76.07.9) — увеличение (уменьшение) НДС.

-

Прекращение аренды — как для окончания аренды по истечении договора, так и для досрочного расторжения:

- Дт 91.02 Кт 76.07.5 — начисление процентных расходов за месяц выбытия;

- Дт 20, 26, 44… Кт 02.03 — начисление амортизации за месяц выбытия;

- Дт 20, 26, 44… Кт 01.К — признание расходов по арендным платежам в НУ за месяц выбытия;

- Дт 02.03 Кт 01.09 — списание накопленной амортизации;

- Дт 01.09 Кт 01.03 — списание первоначальной (измененной) стоимости ППА.

При досрочном расторжении добавляются проводки: - аналогичные документу Изменение условий аренды,

- Дт 76.07.1 (91.02) Кт 91.01 (01.09) — признание доходов (расходов) в виде разницы арендного обязательства и стоимости ППА.

-

Поступление (акты, накладные, УПД) вид операции Услуги аренды — Способ учета — Расходы (простая аренда) — арендные платежи включаются в расходы в прежнем порядке, когда по договору не применялся ФСБУ 25:

- Дт 20, 26, 44… Кт 60.01 — признание в затратах арендного платежа;

- Дт 19.04 Кт 60.01 —принятие к учету НДС.

-

Поступление (акты, накладные, УПД) вид операции Услуги аренды — Способ учета — Плата за право пользования предметами аренды — для учета аренды с признанием права пользования активом, по ФСБУ 25:

- Дт 76.07.2 Кт 60.02 — зачет аванса;

- Дт 76.07.1 Кт 76.07.2 — начисление арендного платежа;

- Дт 19.04 Кт 76.07.2 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — уменьшение обязательства в части НДС.

В программе 1С для признания расходов по аренде используются регламентные операции в процедуре Закрытие месяца (Операции – Закрытие месяца):

-

Амортизация и износ основных средств

Дт 20, 26, 44… Кт 02.03;

— расходы в БУ:

-

Признание в НУ арендных платежей

Дт 20, 26, 44… Кт 01.К;

— расходы в НУ:

-

Начисление процентных расходов — прочие расходы в БУ признаются в соответствии с графиком (при дисконтировании, в КОРП

Дт 91.02 Кт 76.07.5.

):

Порядок отражения операций по аренде в программе 1С зависит от обстоятельств:

к договору ФСБУ 25 не применяется;