Введение требуемых данных

Рисунок 2. Регламентированные отчеты. Автор24 — интернет-биржа студенческих работ

Рисунок 2. Регламентированные отчеты. Автор24 — интернет-биржа студенческих работ

Для получения корректных результатов рекомендуется использовать типовые документы

Кроме того, важно не ошибаться при заполнении доходов и расходов. Например, «Отчет производства за смену» имеет номенклатурные группы на закладке «Продукция» и «Материалы», они должны соответствовать друг другу

Статья затрат должна быть в разделе «Методы определения прямых расходов производства НУ».

Непосредственно перед самим формированием декларации в 1С, необходимо выполнить «Закрытие месяца». Здесь нужно проверить чтобы все операции выполнялись без ошибок, причем не только за конкретный месяц, но и за каждый месяц периода декларации.

Если это условие выполняться не будет, декларация будет создана неверно. Рекомендуется делать такие проверки несколько раз в месяц. Это нужно для того, чтобы в последний день при закрытии месяца не пришлось по результатам проверки в спешке искать и исправлять ошибки.

После выполнения операции закрытия месяца необходимо проверить остатки по счету 68.04.2. В случае отсутствия ошибок здесь должны быть нулевые показатели остатков. Этот счет необходим для расчетов налога на прибыль.

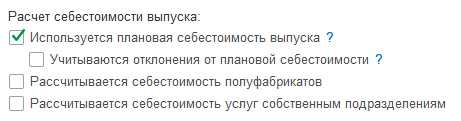

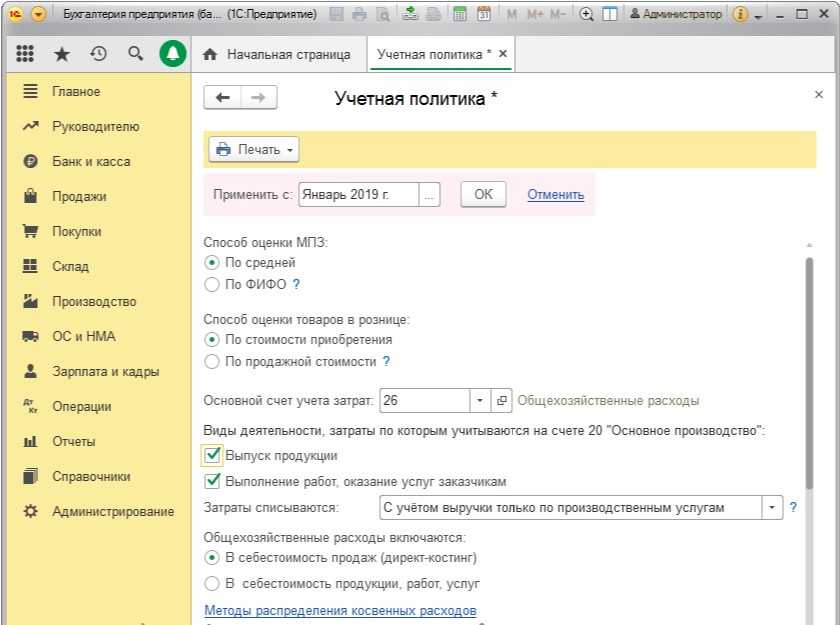

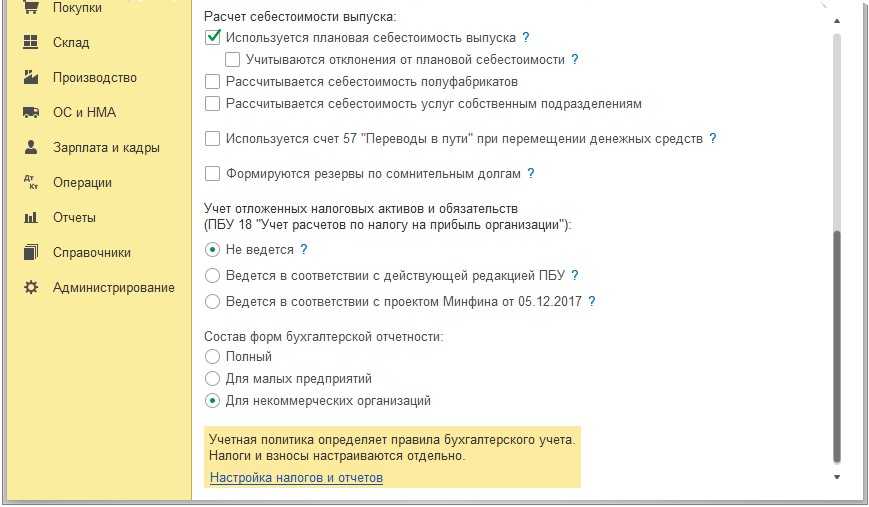

Настройки расчета себестоимости выпуска

Этот раздел настройки УП устанавливает расчетные настройки себестоимости выпуска продуктов, полуфабрикатов, услуг.

Использование плановой себестоимости выпуска. При выставленной галке в течение месяца выпущенного типа продукция будет учитываться по плановым расценкам и только в конце месяца будет установлена фактическая ее себестоимость. При этом показатель себестоимости плановой может стать основой для распределения трат.

Учитываются отклонения от себестоимости плановой. При выставленной галочке, для учета отклонения от подобной себестоимости, будет использоваться счет 40 «Выпуск продукции (работ, услуг)».

Определяется себестоимость полуфабрикатов. Эта галочка ставится для ведения учета полуфабрикатов с применением счета 21 «Полуфабрикаты собственного производства».

Определяется себестоимость услуг своего подразделения. Если у вас в компании есть подразделения, оказывающие услуги иным подразделениям, то нужно поставить данную галочку. К примеру, ремонтные, транспортного типа услуги, услуги котельной, которая предоставляет тепло и воду в иные подразделения и т.п. Эти траты учитываются на счете 23 «Производства вспомогательные».

Порядок определения НЗП при оказании услуг в 1С 8.3

Варианты определение НЗП:

- Прямые расходы распределяются на остатки НЗП.

- Прямые расходы не распределяются на остатки НЗП, а полностью уменьшают доходы отчетного периода.

«Незавершенка» должна считаться по работам, услугам и готовой продукции. В НК РФ для услуг предусмотрено, что незавершенное производство может не распределяться на остатки НЗП, а полностью уменьшать доходы отчетного периода. Иными словами, по услугам может не определяться «незавершенка» на конец месяца. Это можно прописать в Учетной политике и облегчить учет, но только для услуг. Для работ – это не действует.

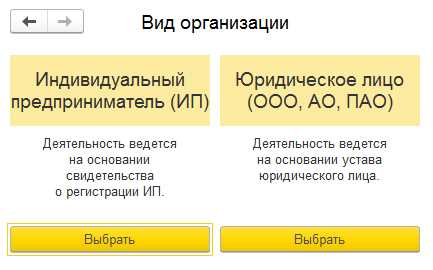

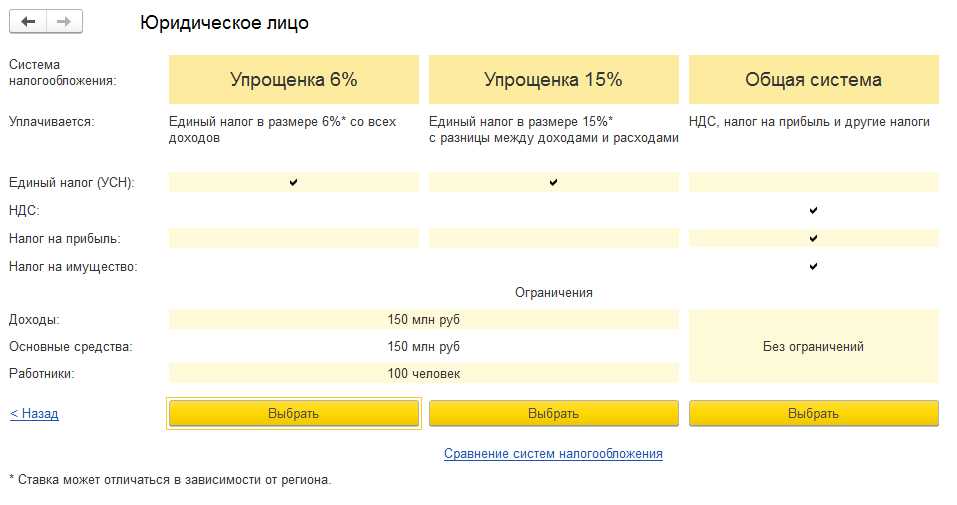

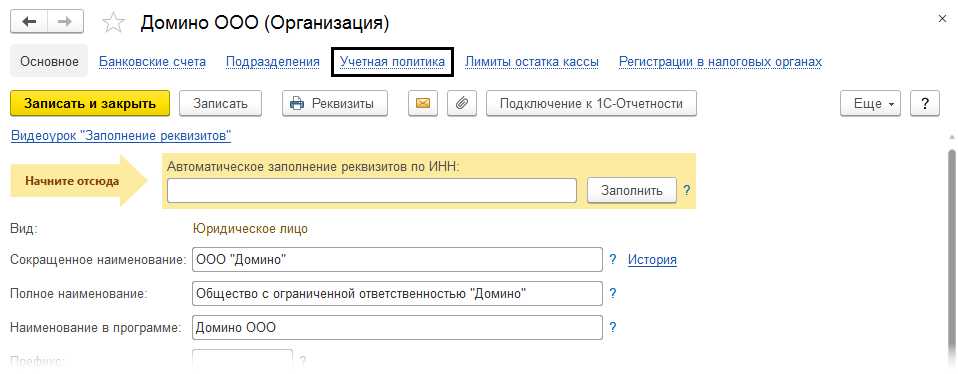

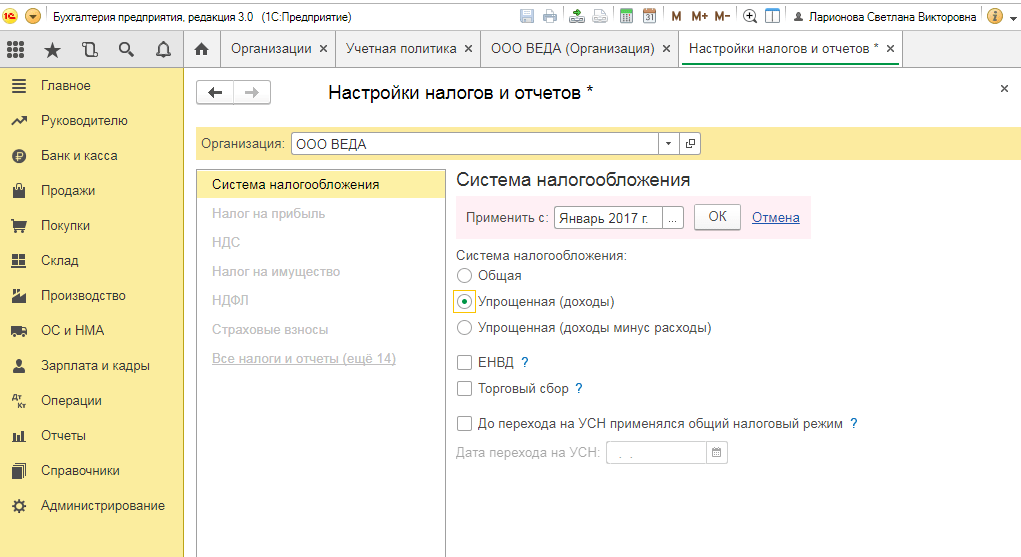

Настройка при вводе новой организации

Если вы впервые начинаете вести учет, то при вводе сведений об организации система предложит вам уточнить вид деятельности (ИП или юр. лицо), а также установить систему налогового обложения.

С этого момента и начинается основной процесс. Программа автоматическим образом занесет первоначальные сведения при сохранении данных о компании. В дальнейшем, перейдя по одной гиперссылке, эти сведения можно изменить в соответствии с обновившимися требованиями учета.

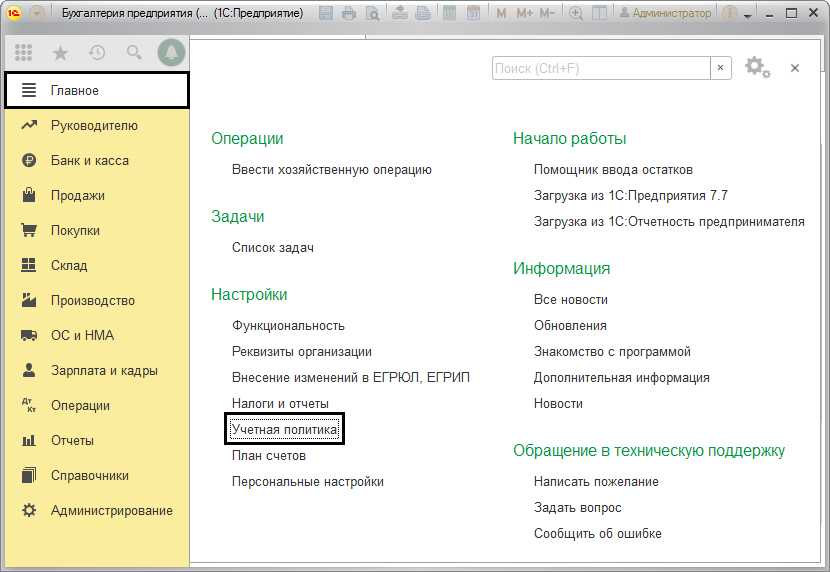

Кроме как из карточки данных, учетная политика предприятия доступна в разделе «Главное-Настройки».

Открыв ее, мы можем изменить иные нужные параметры.

Как таковая настройка разделяется на настройку в бухгалтерского и налогового учета.

Настройка налога на прибыль в 1С

Дл начала работы необходимо занести настройки учетной политики в отношении налога на прибыль.

В частности установка флажка использования ПБУ 18/02 изменит формирование и отражение данных промежуточного характера, в то время как расчеты останутся без изменений. В частности только при наличии флажка можно будет получать корректные данные из отчета «Анализ учета налога на прибыль».

Предприятия производственного сектора и сферы услуг должны дополнительно проставлять в настройках данные в регистр «Методы определения прямых расходов производства в НУ». Изначально сведения заносятся в автоматическом режиме с возможностью расширения настроек под индивидуальные потребности.

Принципы заполнения построены на понятности линии. Любые расходы, внесенные в реестр, принимаются в качестве прямых, а оставшиеся позиции рассматриваются косвенными расходами. В случае, если заполнение регистра проигнорировано, часть граф в создаваемой декларации окажется пустой.

Через справочник «Номенклатурные группы» происходит детализация доходов, в том числе при их отражении в декларации по налогу на прибыль. Корректным при этом признается ввод, не имеющий «ручных» операций, и обеспеченный соответствующей аналитикой.

Опасность операций, проводимых в ручном режиме заключается в том, что в рамках налогового учета важную роль играют разницы, имеющие постоянный или временный характер. В программе 1С их расчет ведется в автоматическом режиме на основе формулы:

БУ = НУ +ПР+ВР,

где

- БУ = сумма по бухгалтерскому учету

- НУ – сумма по налоговому учету

- ПР и ВР – суммы постоянных и временных разниц.

Ручное заполнение не всегда обеспечивает правильность ввода данных, генерируются ошибки, приводящие к появлению ошибок в налоговой декларации. Их исправление в свою очередь связано с огромными временными затратами на их поиск.

Учетная политика для Управленческой организации в 1С Комплексная автоматизация 2 и (ERP)

Управленческая организация включается опционально (Читайте как включить управленческую организацию в 1С Комплексная автоматизация 2 и ERP). Она нужна для тех случаев, когда в управленческом учете часть операций движения ТМЦ должна учитываться не так, как в регламентированном. Например,

- различаются даты принятия к учету ТМЦ,

- различаются цены при поступлении, отгрузке и т.п.

- другой экономический смысл у операций. К примеру, в одном виде учета это списание, а в другом — отгрузка и т.п.

Часто ее используют для проведения внешних операций, которые не связаны с бухгалтерским учетом конкретной организации, но нужны для формирования полной управленческой картины.

Для управленческой организации не ведется регламентированный учет. Но, тем не менее, для нее потребуется указать учетную политику финансового учета. Минимально ней достаточно только указать метод учета запасов, чтобы программа корректно рассчитывала себестоимость запасов.

В заключение

Я наблюдаю, как по мере развития 1С Комплексной автоматизации 2 и ERP настройки программы все усложняются. Программа становится более гибкой, в ней постепенно отражается опыт работы пользователей.

Сейчас совершенно невозможно начать работать в этих программах по наитию, как, например, в 1С Бухгалтерии. То, что происходит с ненастроенной толком базой в таких случаях не поддается описанию. Во многих случаях проще запустить работу заново, чем исправить то, что накопилось в результате неправильных настроек.

Настройка параметров учета

Параметры учета настраиваются одновременно для всех организаций в базе. Если параметры для организаций отличаются, то ведение учета по этим организациям в одной базе не получится.

Основные настройки параметров учета расположены в разделе Администрирование – Настройки программы – Параметры учета.

Изменение этих настроек может привести к изменениям в уже введенных данных. В этом случае обычно при изменении программа 1С 8.3 предупреждает пользователя. Например, при отключении флажка Учет сумм НДС по приобретенным ценностям – По способам учета.

Общие и персональные настройки

Для удобства с программой настройте ее под себя:

Общие настройки, здесь вы можете задать название базы и часовой пояс (раздел Администрирование)

Персональные настройки, здесь вы можете настроить:

- отображение счетов учета в документах;

- рабочую дату, которая автоматически заполняется в документах;

- почту;

- дургие значения для автоматической подстановки в реквизиты документов 1С.

Заполнение данных

При заполнении базы рекомендуем пользоваться классификаторами и сервисами, которые можно настроить в разделе Администрирование — Настройки программы — Интернет-поддержка и сервисы.

Справочники необязательно заполнять перед ведением базы, это можно сделать при оформлении хозяйственных операций. Но с такими справочниками, как Статьи затрат, Прочие доходы и расходы и Статьи движения денежных средств лучше определиться на начальном этапе.

При нехватке времени или недостаточном опыте работы с программой, для правильной настройки 1С целесообразно обратиться к квалифицированным специалистам за консультацией по 1С.

Прочие налоги и сборы

Прикладное решение предоставляет возможность вести «Учет расчетов по налогу на прибыль». Возможно одновременно вести бухгалтерский и налоговый учеты при соблюдении ряда условий:

- бухгалтерский и налоговый учеты должны вестись не зависимо друг от друга;

- данных бухгалтерского и налогового учета должны быть сопоставимы;

- суммовые и количественные данные должны быть равны, если нет объективных причин для расхождения.

В регистрах налогового учета отражаются учетные данные. Результат, полученный при расчете налога на прибыль, подтверждается справками-расчетами. Он используется во время заполнения декларации по налогу на прибыль. Отложенный налог на прибыль может быть выделен в бухгалтерском учете и отражен в соответствующих счетах.

Для имущественных налогов имеется свой расчет:

- налог на имущество – налогом облагается движимое и недвижимое имущество предприятий РФ, которое находится на балансе как объект основных средств;

- транспортный налог – распространяется на все транспортные средства и определен Налоговым кодексом Российской Федерации;

- земельный налог – налог на землю, который оплачивается в местный бюджет по месту нахождения объекта.

Для всех указанных налогов можно выбрать порядок уплаты авансовых платежей. Имущественные налоги рассчитываются отдельно при закрытии месяца. Результат расчета этих налогов отражается в справках-расчетах и учитывается при формировании налоговых деклараций и авансов по налогам.

В соответствии с законодательством РФ, единый налог на вмененный доход (ЕНВД) применяется наряду с общим режимом налогообложения и УСН. Для его исчисления в рамках информационной системы предприятие должно отразить эту возможность в учетной политике.

Для учета торгового сбора в отношении счетов предназначен предопределенный счет «Торговый сбор» и субконто «Виды платежей в бюджет».

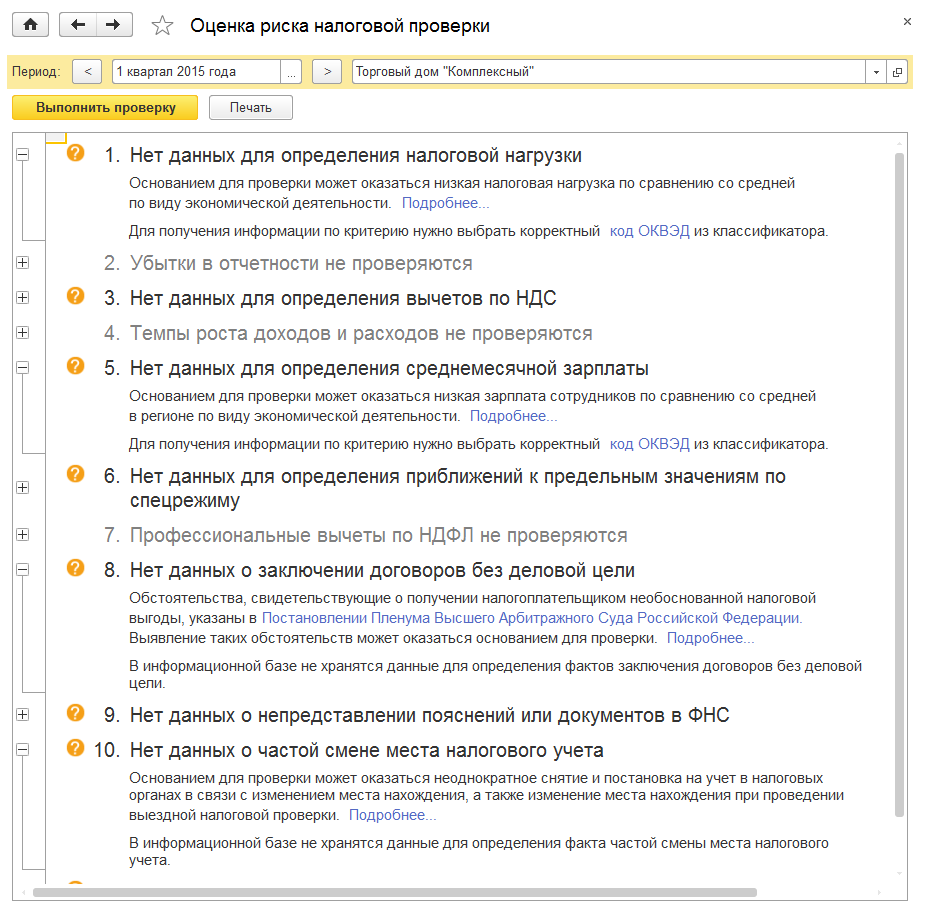

Самостоятельная проверка данных учета на соответствие 12 критериям из «Концепции системы планирования выездных налоговых проверок» осуществляется с помощью отчета «Оценка риска налоговой проверки».

Его можно сформировать с начала года на конец любого квартала.

Контролируемые сделки

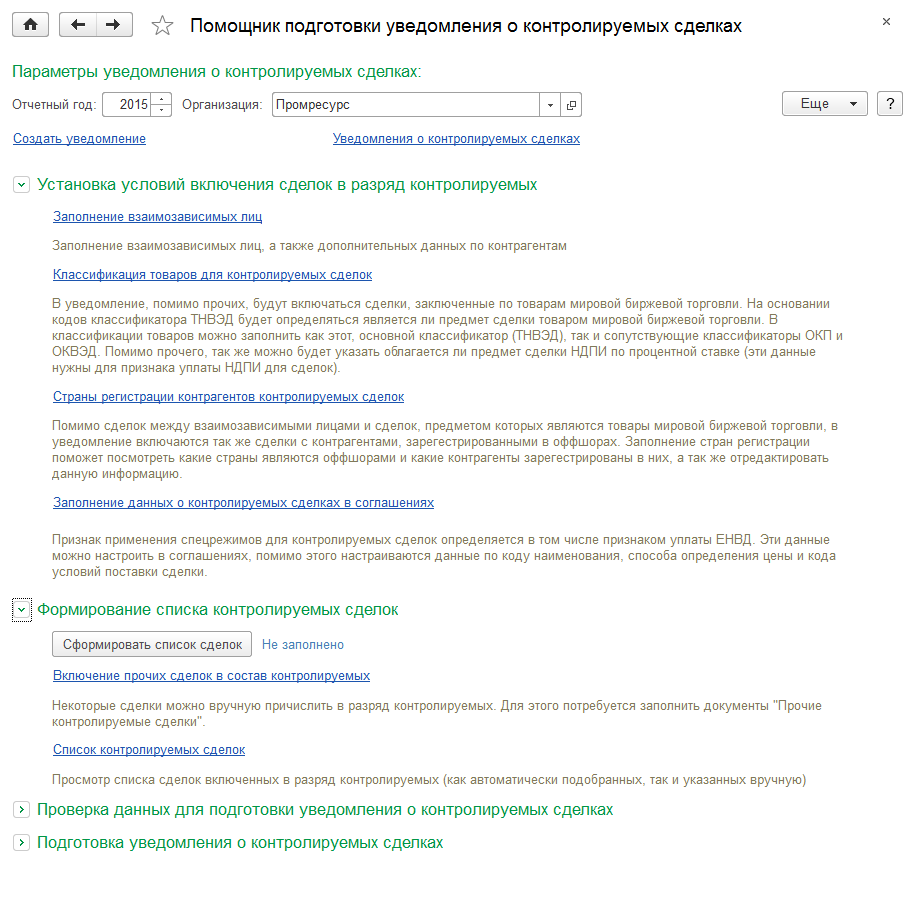

Глава V.1 НК РФ, действующая с 2012 года, посвящена налоговому контролю осуществляемых между взаимозависимыми лицами сделок на предмет соответствия рыночным ценам.

Согласно регламенту подготовки уведомления, предполагается выполнение четырех пунктов, представленных на схеме.

Помощник подготовки уведомления о контролируемых сделках расположен в приложении «Регламентированный учет – Контролируемые сделки – Уведомление о контролируемых сделках».

Уведомления составляются в рамках одной организации за определенный отчетный год.

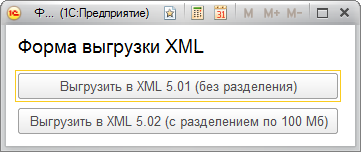

В процессе формирования данных работа состоит из постепенного указания необходимых сведений. С помощью команда «Выгрузить уведомление» можно создать файл(-ы) в формате XML, соответствующий(-ие) утвержденному ФНС формату.

При выгрузке документа указывается каталог нахождения сформированного файла(-ов). После того, как уведомление передано в ФНС, откорректировать предоставленные документы можно с помощью создания уведомления о корректировке.

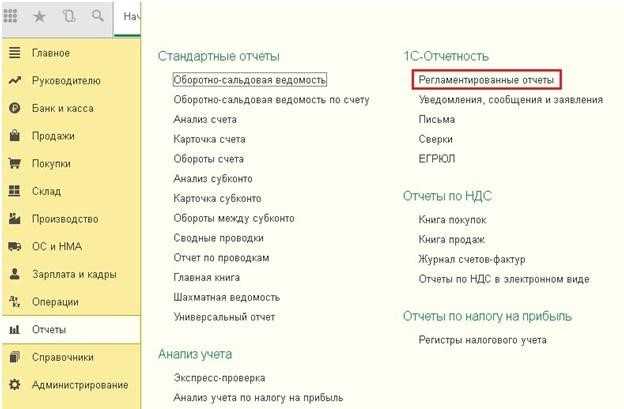

Декларация по УСН в программе 1С

Чтобы сформировать отчётность по УСН в базе 1С необходимо выбрать в главном меню «Отчётность», затем в блоке «1С-Отчётность» найти позицию «Регламентированные отчёты» и выбрать её.

На экране появится 1С-Отчётность, на верхней панели выбираем закладку «Отчёты». Переходим на заполнение организации и периода, за который будет составляться декларация по УСН. После этого нажимаем на кнопку «Создать» и выбираем из папки «Налоговая отчётность» позицию «Декларация по УСН».

В левой части экрана, будет список разделов декларации, в правой — форма декларации. Для автоматического заполнения декларации нажимаем на кнопку «Заполнить», и все необходимые показатели будут заполнены.

Так как декларация предоставляется в контролирующие органы за календарный год, то при выборе любого периода, формироваться отчётность будет за отчётный год.

Для того чтобы увидеть, как заполнились все разделы декларации, нужно в левой части выделить тот раздел, который нужно посмотреть и нажить на его мышкой.

Декларация по упрощенной системе налогообложении состоит из:

- Титульного листа;

- Раздел № 1.1;

- Раздел № 1.2;

- Раздел № 2.1;

- Раздел № 2.2;

- Раздел № 3.

В титульном листе автоматически заполняются данные по декларации и по организации:

- Номер корректировки;

- Код местонахождения (учёта);

- Код вида экономической деятельности по ОКВЭД;

- Контактный телефон;

- Налоговый период (код);

- Отчётный год;

- Код налогового органа, в который предоставляется отчётность;

- Полное наименование налогоплательщика.

Устанавливается признак, кто подтверждает достоверность и полноту сведений указанных в предоставленной отчётности, это может быть:

- Сам налогоплательщик, то на этой позиции указывается цифра 1;

- Представитель налогоплательщика, который предоставляет отчётность и действующий по доверенности, то указывается цифра 2.

В разделе № 1.1 и разделе № 1.2 отражается сумма налога, подлежащая уплате, в связи с применением организацией упрощенной системы налогообложения. Только в одном разделе это относится только к объекту налогообложения – доходы, а в другом разделе – доходы, уменьшенные на величину расходов.

В декларациях до 2014 года, в данных разделах указывался код ОКАТО (Общероссийский классификатор объектов административно-территориального деления), а начиная с 2014 года, вместо него, в декларации указывается ОКТМО (Общероссийский классификатор территорий муниципальных образований).

Разделе № 2.1 с 2016 года, в связи с утверждением новой формы декларации по УСН, разбит на два раздела – раздел № 2.1.1 и раздел № 2.1.2. А также ставка налога разбита по кварталам.

В разделе № 2.1 (2.1.1 и 2.1.2) и разделе № 2.2 отражаются данные по исчисленному налогу. Также как в разделе № 1.1 и разделе № 2, в одном из них указываются данные относящиеся к объекту налогообложения – доходы, а в другом разделе – доходы, уменьшенные на величину расходов.

В декларации, данные формируются автоматически, они собираются из всех операций отражённых в базе 1С и группируются в книге учёта доходов и расходов. Следует только проверить указанные в декларации данные.

Раздел № 3, оформляется, если организацией (фирмой) получено имущество, в рамках целевых поступлений или целевого финансирования, а также благотворительной деятельности.

Начиная с 2016 года, региональные власти, могут снижать ставку налога УСН, по объекту налогообложения «Доходы» до 1-ого процента. До 3-х процентов, в течение периода, с 2017 года по 2021 год — ставку УСН по объекту налогообложения «доходы минус расходы».

КПП, ИНН, полное и сокращенное наименование, коды и другие необходимые для составления декларации реквизиты проставляются автоматически на основании данных занесённых в карточку организации. Чтобы её заполнить, необходимо в главном меню выбрать раздел «Справочники», затем в блоке «Предприятие» найти позицию «Организации» и двойным щелчком мыши отрыть её.

Печать учетной политики в программе 1С:Бухгалтерия 8.

После того, как мы настроили учетную политику по бухгалтерскому и налоговому учету, мы можем их распечатать не выходя из программы. Также можно распечатать приказ об учетной политике, рабочий план счетов, формы первичных документов и перечень бухгалтерских и налоговых регистров. Для печати всех этих документов перейдем в настройки учетной политики

Здесь, рядом с окошком выбора организации есть заветная кнопка: «Печать», нажав на которую мы можем выбрать нужный нам документ.

Состав разделов печатной формы зависит от настроек, сделанных в программе. Любую печатную форму можно вывести на печать, отредактировать, сохранить и отправить по почте.

Таким образом, для небольшого предприятия очень просто решить задачу формирования и печати учетной политики, если вы работаете в программе 1С Бухгалтерия 8.3.

Преимущество этого способа заключается в том, что вы используете не общий шаблон их интернета, а формулировки, наиболее точно подходящие под вашу организацию, а распечатанная учетная политика соответствует настройкам в программе.

Работайте в 1с с удовольствием и пользуйтесь всеми возможностями программы.

Вы можете задать вопросы в наших группах в соцсетях.

Ниже представлены примеры учетной политики для целей бухгалтерского учета по разным видам деятельности:

- Учетная политика в производстве

- Учетная политика в торговле

- Учетная политика при оказании услуг

В нашем видео уроке рассмотрено как проанализировать учетную политику на предмет того, соответствует ли она учету, который ведется в программе 1С 8.3. Изучены настройки учетной политики, которые присутствуют в программе:

1C : Зарплата

Настройка учетной политики в 1с : Зарплата и управление персоналом

Зарплатный учет — раздел Настройка — Реквизиты организации — Учетная политика.

Настройка учетной политики в конфигурации 1С : Зарплата

Окно настройки учетной политики.

Как настроить учетную политику в задачах экзамена 1с – специалист

Разберем использование учетной политики в задачах экзамена 1с-специалитс по платформе.

Во-первых создадим перечисление ВидыУчетнойПолитики.

Перечисление Виды Учетной Политики

Создадим периодический регистр сведений УчетнаяПолитика с периодом 1 год.

Регистр Сведений Учетная Политика

Зададим ресурсы для регистра сведений УчетнаяПолитика

Ресурсы и Измерения регистра Учетная Политика

Наш Регистр будет подчинен регистратору.

Регистр подчинен Регистратору

Подготовим регистратор регистра сведений учетная политика. Документ будет иметь только один реквизит УчетнаяПолитика:

Реквизиты Документа Установка учетной политики

При помощи конструктора движений создадим движение по регистру УчетнаяПолитика. Код процедуры приведения:

Код движения документа Установка учетной политики

Результат создания и проведения документа УчетнаяПолитика

Результат движения. Запись в регистре Учетная политика.

Стандартные отчеты и регламентированная отчетность

Корректность отражения хозяйственных операций можно проверить стандартными отчетами регламентированного учета. К ним относятся:

- главная книга;

- оборотно-сальдовая ведомость;

- оборотно-сальдовая ведомость по счету;

- обороты между субконто;

- анализ счета;

- обороты счета;

- карточка счета;

- анализ субконто;

- карточка субконто;

- отчет по проводкам;

- сводные проводки.

Бухгалтерская отчетность состоит из:

- бухгалтерского баланса;

- отчета о перемещении денежных средств;

- пояснения о финансовых результатах к бухгалтерскому балансу и отчету;

- отчета о финансовых результатах;

- отчета о целевом использовании средств;

- отчета об изменениях капитала.

Для анализа информации в регламентированных отчетах предусмотрена расшифровка показателей до первичных документов.

Для подразделений организации, выделенных на самостоятельный баланс, можно формировать отдельную бухгалтерскую отчетность. Отчетность организации, имеющей филиалы, включает показатели деятельности всех отделений, в том числе отнесенных на отдельные балансы.

Инструмент «1С-Отчетность» позволяет отправлять электронную отчетность в контролирующие органы (Росстат, ФНС, ПФР, ФСС). Также он позволяет осуществлять:

- неформализованную переписку с Росстатом, ФНС, пенсионным фондом РФ;

- сверку с данными налоговой;

- сверку с данными с пенсионного фонда РФ;

- отправку реестров больничных листов в ФСС;

- получать требования и уведомления;

- отправлять электронную доументацию в ответ на требования ФНС;

- формировать пакеты с отчетностью для банков и пр;

- осуществлять ретроконверсию.

При отправке отчетности можно проверить результаты выгрузки на наличие ошибок.

В ответ на требования контролирующих органов пользователь может предоставлять сканированные документы. Каждый сканированный документ должен содержать реквизиты (дату, номер, сумму, список участников сделки) и графические файлы отсканированных изображений.

Предыдущий Дальше

Настройка налоговых кодов и ставок в 1С 8.3 бухгалтерия

Для правильного ведения налогового учета в программе 1С 8.3 бухгалтерия необходимо настроить налоговые коды и ставки. Это позволит автоматически рассчитывать и учитывать налоги при проведении операций в программе.

Шаг 1: Открыть конфигурацию бухгалтерии

Для начала необходимо открыть конфигурацию бухгалтерии в программе 1С 8.3. Для этого запустите программу и выберите нужную базу данных в списке доступных баз.

Шаг 2: Перейти в раздел «Настройка налоговых кодов и ставок»

После открытия конфигурации бухгалтерии, перейдите в раздел «Настройка налоговых кодов и ставок». Для этого выберите пункт меню «Отчетность → Налоги → Настройка налоговых кодов и ставок».

Шаг 3: Создать налоговые коды

В открывшемся окне настройки налоговых кодов и ставок, создайте необходимые налоговые коды. Для этого нажмите на кнопку «Добавить», после чего введите название кода, его номер и другие необходимые данные. Можно также указать налоговую ставку, если она фиксирована.

Шаг 4: Настройка налоговых ставок

После создания налоговых кодов, необходимо настроить соответствующие налоговые ставки. Для этого нажмите на кнопку «Настройка ставок» рядом с каждым созданным налоговым кодом. В открывшемся окне укажите необходимую ставку для выбранного налога.

Шаг 5: Сохранение настроек

После создания и настройки всех необходимых налоговых кодов и ставок, не забудьте сохранить настройки. Для этого нажмите на кнопку «Сохранить» в правом верхнем углу окна.

Теперь налоговые коды и ставки настроены и готовы к использованию в программе 1С 8.3 бухгалтерия. При проведении операций и формировании отчетности система будет автоматически рассчитывать и учитывать налоги в соответствии с заданными настройками.

Нюансы настройки учетной политики упрощенцами

Применяющие упрощенку компании обязаны вести бухучет (п. 1 закона о бухучете от 06.12.2011 № 402-ФЗ). От обязанности ведения налогового учета они тоже не освобождены.

О том, как организовать бухучет упрощенцу, узнайте из материала

«Порядок ведения бухгалтерского учета при УСН (2018)»

.

Для настройки учетной политики в целях налогообложения на вкладке «Учетная политика» потребуется:

- Найти закладку «УСН» и заполнить необходимые реквизиты — дату перехода на упрощенку и номер уведомления, полученного от налоговиков.

- Предусмотреть контроль переходного периода в соответствии с п. 1 ст. 346.25 НК РФ (если на УСН фирма перешла с метода начисления), проставив флажок в предусмотренном для этого поле.

- В раскрывающемся списке выбрать объект налогообложения «доходы » или «доходы минус расходы » в соответствии с полученным налоговым уведомлением.

ОБРАТИТЕ ВНИМАНИЕ! Ручную настройку ставки УСН-налога (если она равна 6% или 15%) производить не придется: она устанавливается автоматически в зависимости от выбранного объекта налогообложения. Однако если по закону субъекта РФ предусмотрена возможность ее снижения, потребуется внести ставку налога вручную.. О ставках, применяемых для расчета УСН-налога, читайте .

О ставках, применяемых для расчета УСН-налога, читайте .

Открыть вкладку «Порядок признания расходов…». Ее заполняют «упрощенцы» с объектом «доходы минус расходы», проставляя флажки в окошках напротив наименований расходов, уменьшающих базу УСН-налога.

О том, в каком порядке признаются расходы «упрощенца», узнайте из статьи

«Перечень расходов при УСН «доходы минус расходы»»

.

Произвести иные необходимые настройки (при совмещении УСН с ЕНВД, при исполнении налогоплательщиком договоров комиссии).

Правильная настройка вкладки «Учетная политика» способствует корректной работе программы и формированию достоверной информации о налоговых обязательствах организации.

Второй шаг

1. Откройте программу 1С 8.3 Бухгалтерия и авторизуйтесь под своими учетными данными.

2. В левом меню выберите раздел «Настройки», а затем «Страны и регионы».

3. В открывшемся окне нажмите на кнопку «Добавить», чтобы добавить страну и регион, для которых будет настраиваться налоговый учет.

4. Введите информацию о стране, укажите ее наименование и выберите соответствующий тип налогового учета.

5. Нажмите кнопку «Сохранить» для сохранения изменений.

6. Повторите шаги 3-5, чтобы добавить все необходимые страны и регионы.

7. После добавления всех стран и регионов, перейдите в раздел «Налоги» и выберите налог, который необходимо настроить.

8. Нажмите на кнопку «Добавить», чтобы добавить новый налоговый код.

9. Введите информацию о налоге, укажите его наименование, процентную ставку и выберите соответствующий тип налога.

10. Нажмите кнопку «Сохранить» для сохранения изменений.

11. Повторите шаги 8-10, чтобы добавить все необходимые налоги.

12. После настройки стран, регионов и налогов, проверьте правильность заполнения всех полей и сохраните настройки налогового учета.

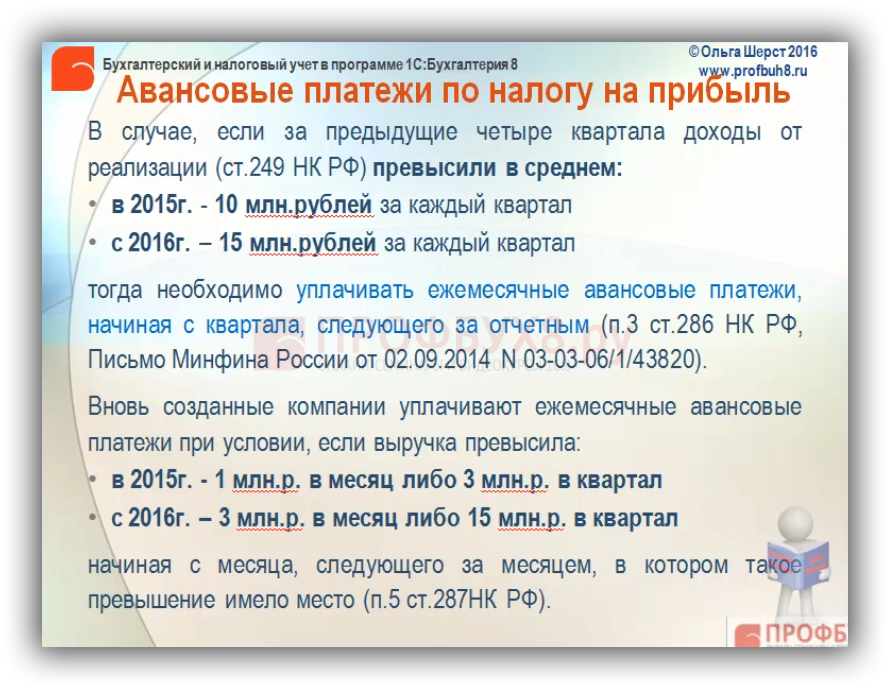

Порядок определения авансовых платежей по налогу на прибыль в 1С 8.3

Варианты определения и уплаты авансовых платежей:

- Ежемесячно, исходя из фактически полученной прибыли. В данном случае необходимо сдавать ежемесячно ДНП.

- Оплата осуществляется ежемесячно на основе расчета авансовых платежей, установленных в п. 2 ст. 286 НК РФ за квартал, т.е. в размере 1/3 от предполагаемой прибыли за предыдущий квартал. Если доходы от реализации за предыдущие 4 квартала превысили в среднем 15 млн. рублей за каждый квартал, то осуществляется ежеквартальная оплата авансовых платежей.

С 2016 года поменялся порядок определения авансовых платежей по налогу на прибыль. Если с 2016 года выручка организации до 15 млн. рублей, то можно уплачивать только ежеквартальные авансовые платежи. Ежемесячные авансовые платежи можно не платить, так как с 2016 года лимит увеличился:

См. также:

- Ответственные лица в 1С 8.3 Бухгалтерия 3.0: где найти и как изменить

- Статьи движения денежных средств в 1С 8.3: что это, как настроить, примеры заполнения

- Производственный календарь в 1С 8.3 Бухгалтерия: где найти и как настроить

- Ввод начальных остатков в 1С 8.3 Бухгалтерия 3.0 вручную – пошаговая инструкция

- Учетная политика в 1С 8.3: где найти, как заполнить на примере ОСНО и УСН

- Печать договоров из 1С 8.3 по шаблонам

- Регистрация обособленного подразделения

- Справочник Статьи затрат в 1С 8.3 на примерах

- Учетная политика по налоговому учету для ОСНО в 1С 8.3

Поставьте вашу оценку этой статье:

Основные принципы налогового учета в 1С 8.3 бухгалтерия

1. Раздельный учет

Одним из основных принципов налогового учета является раздельный учет доходов и расходов по каждому виду налогов. В 1С 8.3 бухгалтерии предусмотрены специальные регистры или счета для учета налогооблагаемых операций. При проведении операций в программе необходимо указывать соответствующие счета и регистры для правильного расчета налогов.

2. Соблюдение налоговых законов и нормативов

При настройке налогового учета в программе 1С 8.3 бухгалтерия необходимо учитывать действующие налоговые законы и нормативы. Для каждого вида налога в программе предусмотрены соответствующие правила расчета и учета

Важно строго соблюдать эти правила, чтобы избежать нарушений и штрафов со стороны налоговых органов

3. Точность и аккуратность

При ведении налогового учета в 1С 8.3 бухгалтерия необходимо быть внимательным и аккуратным. Ошибки в учете могут привести к неправильному расчету налогов и нарушениям законодательства. При проведении операций в программе следует проверять правильность заполненных данных и документов, а также следить за актуальностью налоговых ставок и правил расчета.

4. Своевременность

Важным принципом налогового учета является своевременность. Документы и операции должны быть отражены в программе 1С 8.3 бухгалтерия в соответствии с действующими сроками и порядком. В случае нарушения сроков отчетности или уплаты налогов могут быть применены штрафы и санкции.

5. Аудит и контроль

Для обеспечения правильности и надежности налогового учета в 1С 8.3 бухгалтерия следует проводить аудит и контроль операций. Регулярная проверка учетной системы поможет выявить возможные ошибки и просчеты, а также предотвратить мошенничество или незаконные действия.

Правильная настройка налогового учета в программе 1С 8.3 бухгалтерия позволяет вести учет в соответствии с требованиями законодательства и обеспечивает точность и надежность учетных данных. Соблюдение основных принципов налогового учета в программе является важным условием для успешного ведения бухгалтерии и избежания проблем со стороны налоговых органов.

Налог на добавленную стоимость (НДС)

Прикладное решение 1С Комплексная автоматизация ориентировано на компании, которые осуществляют облагаемую (по ставкам 18%, 10%, 0%) и не облагаемую НДС деятельность, поэтому учет по видам налогообложение НДС ведется раздельно.

Обеспечивается поддержка ставок НДС, применяемых на территории Крыма.

Учетная политика предприятия определяет налоговый период вычета «входящего» НДС для товарно-материальных ценностей. Предлагаются следующие варианты:

- когда вычет происходит в налоговый период возникновения «входящего» НДС;

- когда вычет применяется в налоговый период, в котором было определено назначение для использования поступивших материальных ценностей.

Учет НДС подразумевает отражение фактов хозяйственной деятельности, которые фиксируются на основании:

- счетов-фактур, которые предоставлены контрагентами;

- счетов-фактур, которые сформированы предприятием;

- бухгалтерских справок-расчетов.

Благодаря прикладному решению обеспечивается порядок и правильность заполнения и выставления счетов-фактур, корректировочных счетов-фактур, правильность ведения журналов учета счетов-фактур, книг покупок и продаж, точность формирования декларации по НДС.

Сверка данных учета НДС с контрагентами происходит отражается в отчете под названием «Реестр счетов-фактур выданных». Его можно отправлять покупателю по электронной почте или через поставщика. Работа с операциями по сверке данных учета НДС с контрагентами осуществляется в рабочем месте под названием «Сверка данных учета НДС».

Раздельный учет НДС уместен в ряде случаях, например:

- Для предприятий, которые являются одновременно как облагаемыми, так и не облагаемыми НДС. Размер «входящего» НДС фиксируется в зависимости от назначения использования материальных ценностей. Для этого пользователь может вручную внести тип применяемого налогообложения НДС в течение всего срока, пока актив находится в пределах организации. Проводки для документов, которые изменяют назначение применения номенклатурных затрат, автоматически формируются в налоговом периоде, в котором и было отмечено такое изменение.

- Для учета НДС при формировании экспортных продаж со ставкой НДС 0%. Подтверждение продаж со ставкой НДС 0% отмечается в соответствующем рабочем месте «Подтверждение ставки НДС 0%». В «Книге продаж» записи формируются после того, как результат подтверждения будет зарегистрирован.

- Для раздельного учета НДС по расходам. В случае распределения расходов на «Направления деятельности» и «Производственные затраты» в группе «Раздельный учет НДС по расходам» возможно два варианта расформирования:

- НДС является видом налогообложения, указанного в документации по закупке;

- НДС распределяется по всем текущим видам налогообложения пропорционально сумме выручки.

- Если не облагаемые НДС расходы до реализации не превышают 5% от общей суммы расходов, то у налогоплательщика может не быть распределения НДС. Возможность применения данного правила прописывается в учетной политике организации. Использование «Правила 5%» для определенного квартального отчетного периода отражается при распределении НДС. Правомерность применения этого «правила» в отчетном периоде оценивается по результатам расчета себестоимости.

Организации может потребоваться проводить учетные действия по операциям в качестве налогового агента по НДС. Это можно осуществить в некоторых случаях:

- при аренде;

- при реализации имущества;

- для не резидентов.

При наличии оплаты поставщику может быть оформлен счета-фактура налогового агента и произведена оплата налога. НДС в этом случае учитывается к вычету по ходу оформления поступлений.

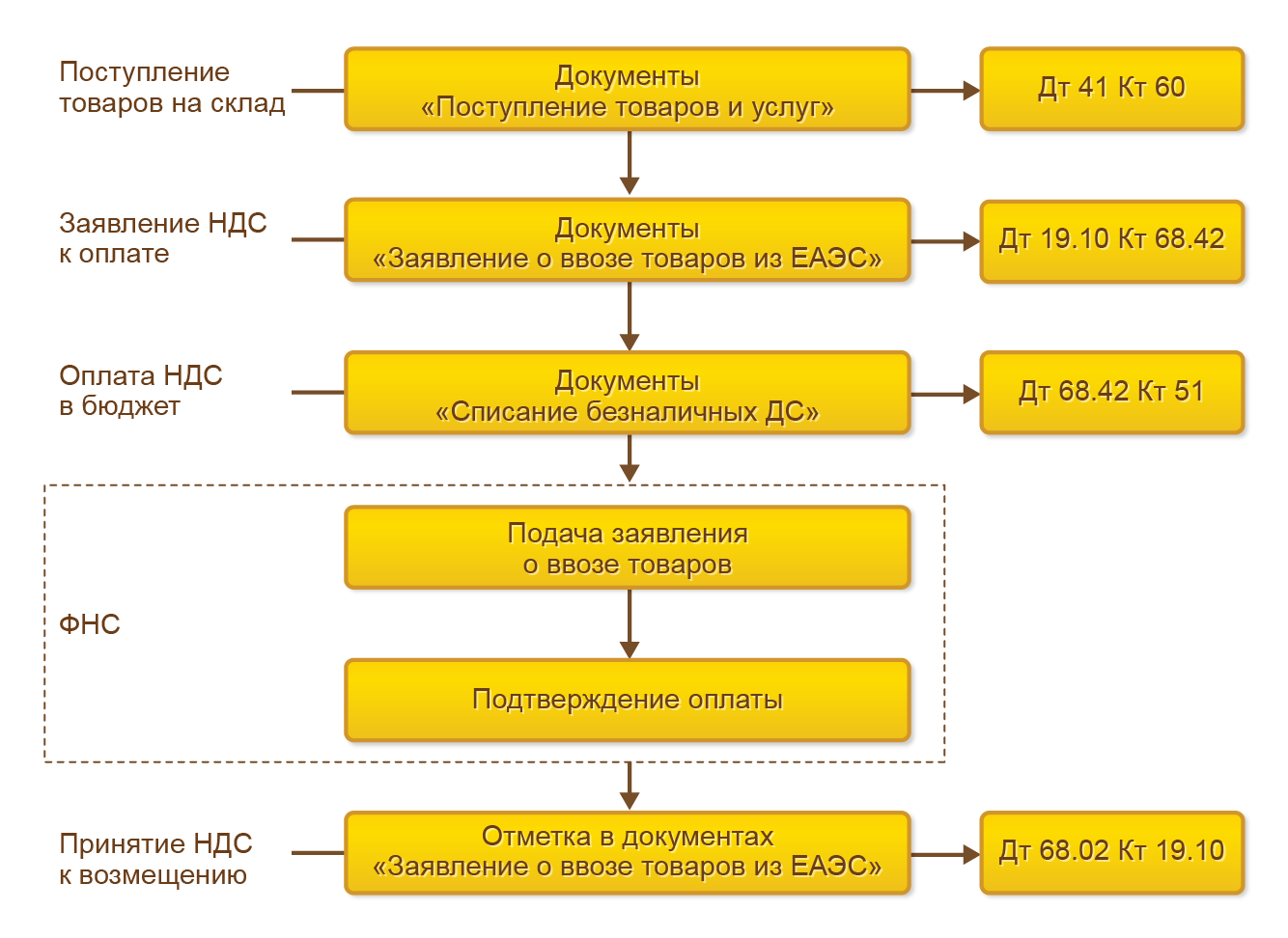

Кроме этого можно учитывать НДС при поступлении импорта из стран ЕАЭС.

Регламент оформления импорта товаров из стран ЕАЭС представлен на схеме:

Форма документов «Заявление о ввозе товаров из ЕАЭС» позволяет выгружать и распечатывать следующие отчетности для налоговой службы:

- заявление о ввозе товаров и уплате косвенных налогов;

- статистическая форма учета перемещения товаров при взаимной торговле РФ с другими странами, входящими в Таможенный союз.

Обработка документов «Заявление о ввозе товаров из ЕАЭС» завершается после подтверждения налоговых органов об оплате НДС.

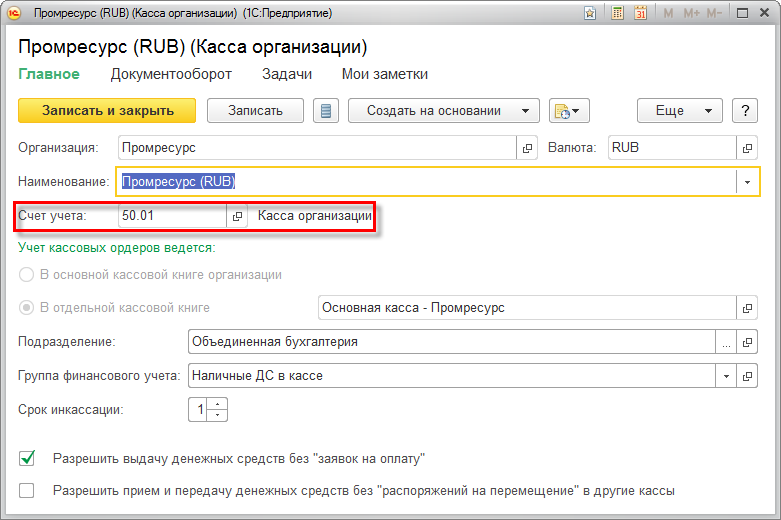

Настройки учета и отражения документов

Расчетный план счетов для всех организаций, по которым ведется учет в одной информационной базе, является общим.

Для отражения хозяйственных операций применяются различные варианты настройки счетов учета в проводках:

- установка счета по умолчанию;

- выбор счета в общих настройках;

- индивидуальное задание счета учета для определенной хозяйственной операции.

Применяемые по умолчанию счета учета можно применить для:

- групп настройки финансового учета номенклатуры;

- групп настройки финансового учета расчетов;

- расходных статей;

- статей доходов;

- эксплуатационных категорий;

- касс и банковских счетов.

Данные счета учета применяются автоматически при отражении документации в бухучете, если не заданы индивидуальные параметры в общих настройках отражения документов в регламентированном учете в рамках одной организации.

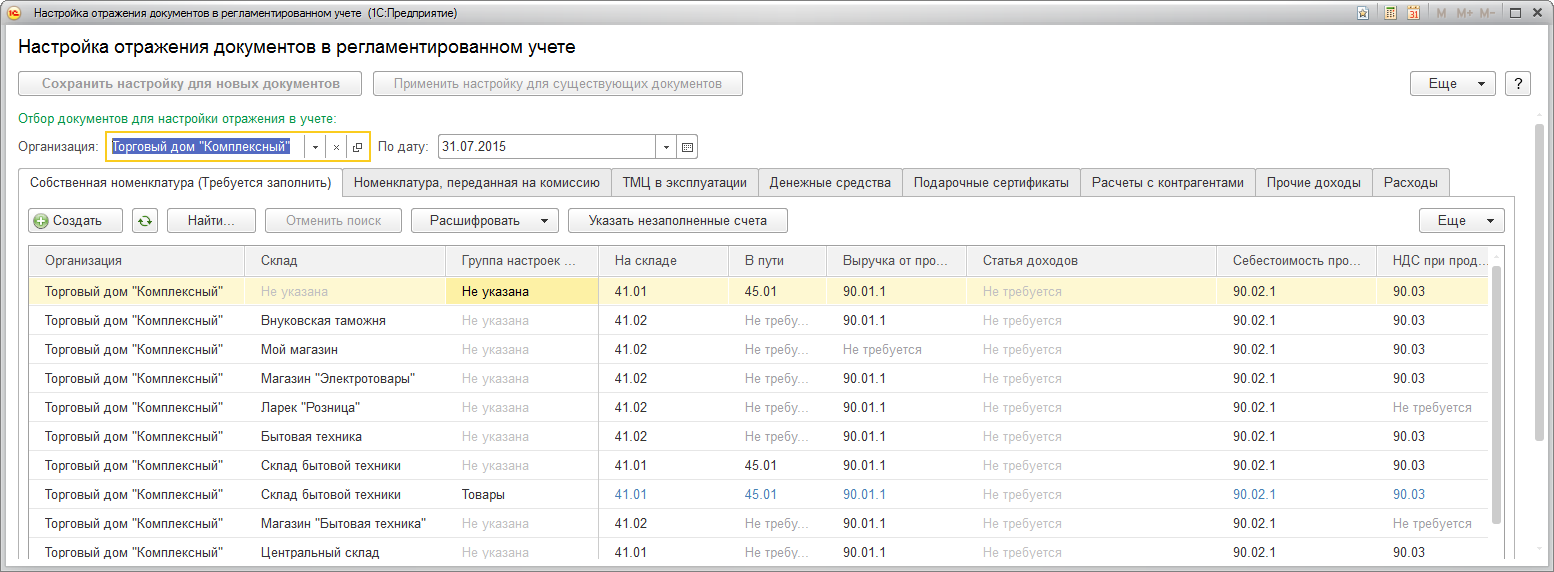

Для настройки счетов учета для использования в рамках конкретной организации используется рабочее место «Настройка отражения документов в регламентированном учете».

Настройка счетов учета для отражения документов в регламентированном учете осуществляется для групп однотипных операций с учетом данных аналитики без привязки к конкретным документам.

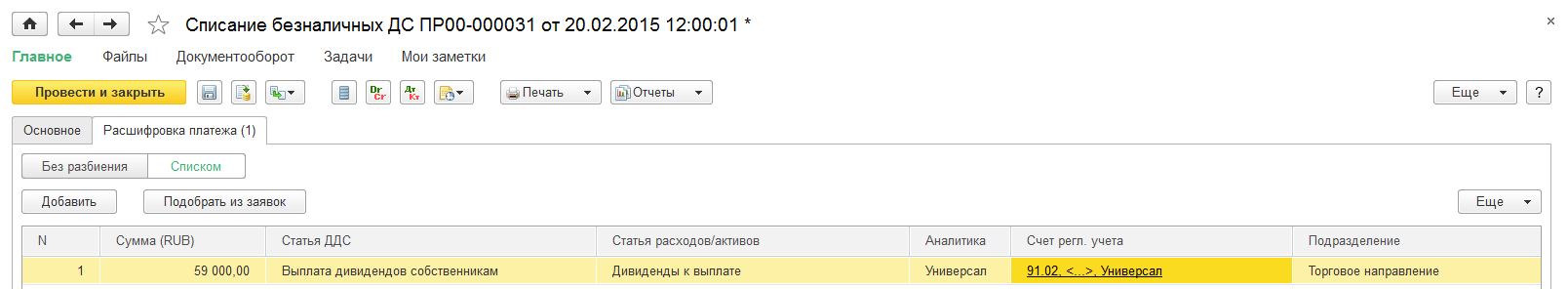

Для некоторых операций могут быть заданы счета учета в самом документе.

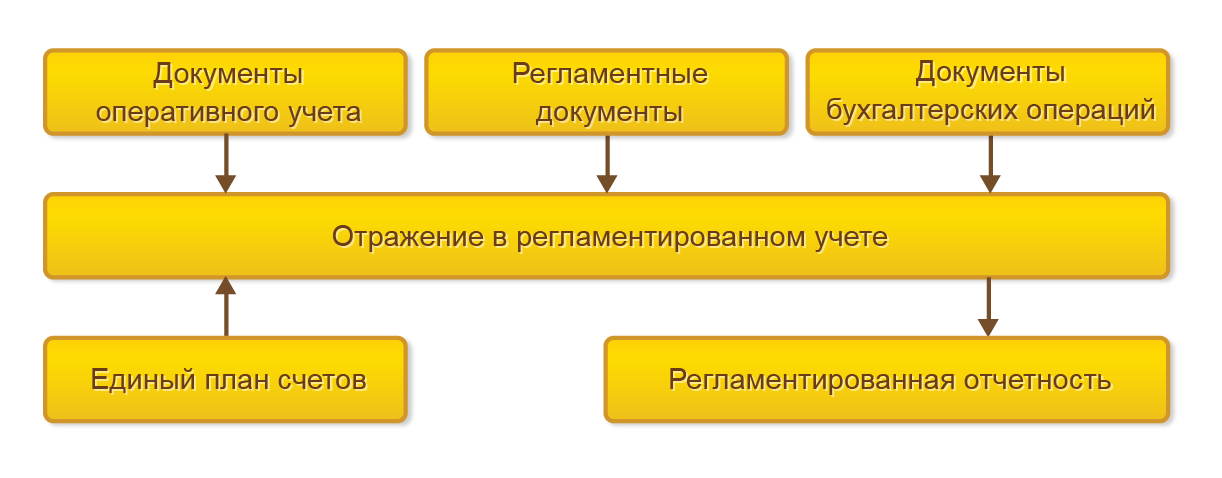

В информационной базе формируются сведения, которые требуют отражения в регламентированном учете:

- документы оперативного учета;

- бухгалтерские операции;

- регламентные документы закрытия отчетного периода.