Как заполнить уведомление по ЕПН в 2023 году

Порядок заполнения уведомления по ЕПН доступен для загрузки на сайте налоговой службы. Предварительно понадобится рассчитать суммы по необходимым платежам для перечисления, подготовить коды КБК, КПП, ОКТМО.

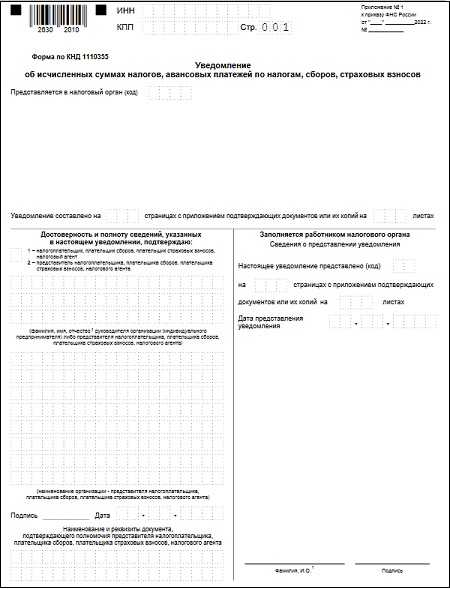

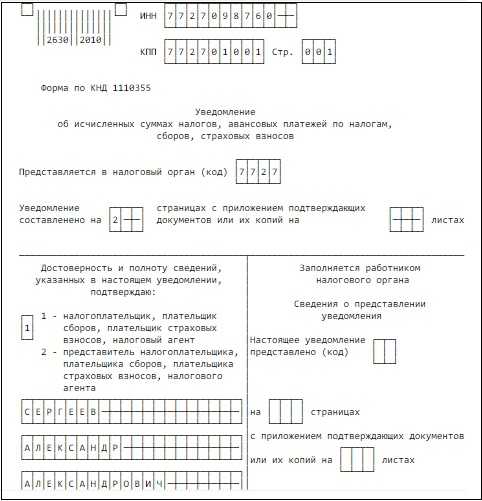

На первой странице уведомления указан базовый минимум информации, включая ИНН, КПП организации, номер вашей ИФНС, а также полное имя налогоплательщика или его представителя. Внизу ставится подпись, печать и дата подачи. Правый блок внизу заполняет сотрудник ФНС.

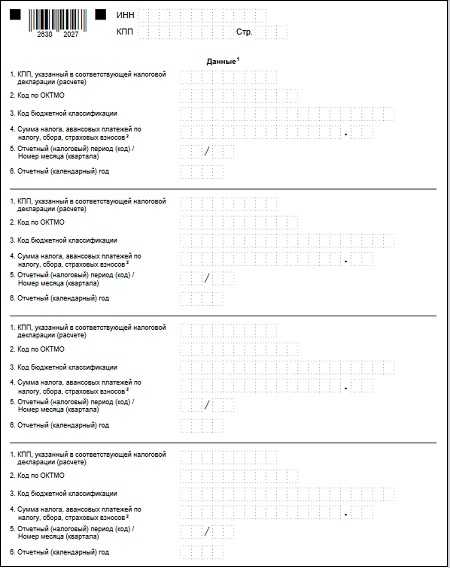

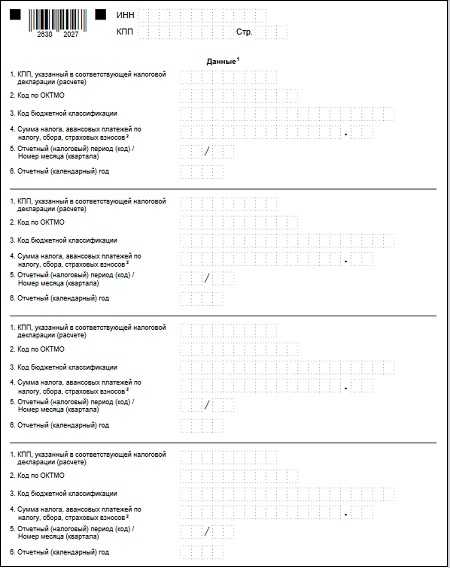

Вторая страница уведомления содержит несколько одинаковых блоков, с помощью которых можно предоставить информацию по разным формам платежей. Понадобится указать код по ОКТМО, код бюджетной классификации, сумму налогов, код отчётного года и отчётного периода.

Для отчётности по ежемесячным авансам обычно используется коды 21, 31, 33 и 34, включая также номер квартального месяца (это 01,02,03,04). Для ежеквартальных авансов применяется код 34 и порядковый номер квартала (т.е. 01,02,03,04).

Если у вашей организации есть обособленные подразделения, в разделе «Данные» понадобится указать налоговые начисления по главному офису и обособленным подразделениям.

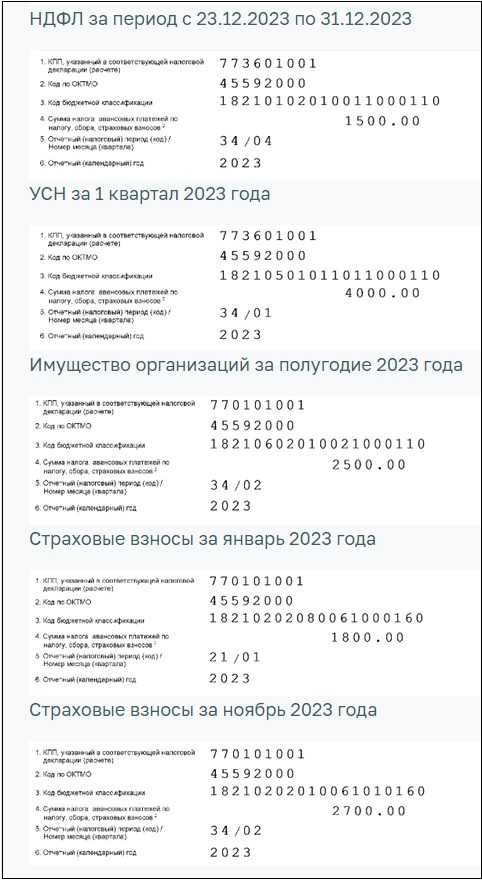

Образец заполненного уведомления по ЕНП в 2023 году может выглядеть так:

Заполненное уведомление вы можете подать через личный кабинет налогоплательщика на сайте ФНС, через системы «СБИС», «Контур», «1С Бухгалтерию», а также ТКС с применением ЭЦП.

Какой налоговый и отчетный период по налогу на прибыль (коды)?

приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

01

— январь

02

— февраль

03

— март

04

— апрель

05

— май

06

— июнь

07

— июль

08

— август

09

— сентябрь

10

— октябрь

11

— ноябрь

12

— декабрь

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

71

— за январь при реорганизации (ликвидации) организации

72

— за февраль при реорганизации (ликвидации) организации

73

— за март при реорганизации (ликвидации) организации

74

— за апрель при реорганизации (ликвидации) организации

75

— за май при реорганизации (ликвидации) организации

76

— за июнь при реорганизации (ликвидации) организации

77

— за июль при реорганизации (ликвидации) организации

78

— за август при реорганизации (ликвидации) организации

79

— за сентябрь при реорганизации (ликвидации) организации

80

— за октябрь при реорганизации (ликвидации) организации

81

— за ноябрь при реорганизации (ликвидации) организации

82

— за декабрь при реорганизации (ликвидации) организации

приказ ФНС России от 26.11.2014 N ММВ-7-3/600@

13

— I квартал по КГН (консолидированная группа налогоплательщиков)

14

— полугодие по КГН

15

— 9 месяцев по КГН

16

— год по КГН

21

— первый квартал

31

— полугодие

33

— девять месяцев

34

— год

35

— один месяц

36

— два месяца

37

— три месяца

38

— четыре месяца

39

— пять месяцев

40

— шесть месяцев

41

— семь месяцев

42

— восемь месяцев

43

— девять месяцев

44

— десяц месяцев

45

— одиннадцать месяцев

46

— год *

Коды в диапазоне с 35 по 46 указываются налогоплательщиками, уплачивающими ежемесячные авансовые платежи исходя из фактически полученной прибыли.

50

— последний налоговый период при реорганизации (ликвидации) организации

57, 58 . 67, 68

— 1, 2 . 11 месяцев, год по КГН (консолидированная группа налогоплательщиков)

Расчет авансовых платежей по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895 (до 2016)

Федеральный закон от 28.11.2015 № 327-ФЗ ( c 2016 * )

21

— I квартал

31 17 *

— полугодие (2 квартал)

33 18 *

— 9 месяцев (3 квартал)

51 19 *

— I квартал при реорганизации (ликвидации) организации

52 47 *

— Полугодие (2 квартал)при реорганизации (ликвидации) организации

53 48 *

— 9 месяцев (3 квартал)при реорганизации (ликвидации) организации

Декларация по налогу на имущество

приказ ФНС России от 24.11.2011 N ММВ-7-11/895

34

— год

50

— последний налоговый период при реорганизации (ликвидации) организации

Декларация по налогу, уплачиваемому при применении УСН

приказ ФНС России от 4 июля 2014 г. N ММВ-7-3/352@

34

— год

50

— Последний налоговый период при реорганизации (ликвидации) организации (при прекращении деятельности в качестве индивидуального предпринимателя)

95

— Последний налоговый период при переходе на иной режим налогообложения

96

— Последний налоговый период при прекращении предпринимательской деятельности

приказ ФНС России от 04.07.2014 N ММВ-7-3/353@

21

— I квартал

22

— II квартал

23

— III квартал

24

— IV квартал

51

— I квартал при реорганизации (ликвидации) организации

54

— II квартал при реорганизации (ликвидации) организации

55

— III квартал при реорганизации (ликвидации) организации

56

— IV квартал при реорганизации (ликвидации) организации

Декларация по транспортному налогу

приказ ФНС России от 05.12.2016 N ММВ-7-21/668@

34

— Календарный год

50

— Последний налоговый период при реорганизации (ликвидации) организации

приказ ФНС России от 14 октября 2015 г. N ММВ-7-11/450@

21

— I квартал

31

— полугодие

33

— 9 месяцев

34

— год

51

— I квартал при реорганизации (ликвидации) организации

52

— полугодие при реорганизации (ликвидации) организации

53

— 9 месяцев при реорганизации (ликвидации) организации

90

— год при реорганизации (ликвидации) организации

ПОРЯДОК ЗАПОЛНЕНИЯ УВЕДОМЛЕНИЯ С 01.01.2023

- Порядок заполнения Уведомления закреплен приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

- Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (приложение 1 «Сроки представления уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов» к настоящей Памятке).

- Уведомление содержит данные по плательщику в целом, а именно:

- по всем обособленным подразделениям (филиалам) плательщика в разрезе КПП;

- КБК обязанностей по налогам, страховым взносам, подлежащих уплате;

- код территории муниципального образования бюджетополучателя (ОКТМО);

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал)

- отчетный год.

- Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9,10, 11 приложения 1 к настоящей Памятке.

При этом:

- по налогу на имущество организаций, УСН, транспортному налогу земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует номеру квартала;

- по налогу на доходы физических лиц (далее – НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/ Номер месяца/квартала» код отчетного периода соответствует 34/04.

- По НДФЛ, исчисленному и удержанному за декабрь 2022 года Уведомление предоставляется не позднее 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» – 34/04, «Отчетный год» — 2022.

- Если срок представления Уведомления совпадает со сроком представления декларации/расчёта, то Уведомление представлять не требуется.

Например, срок представления Уведомления по страховым взносам за декабрь 2022 – 25.01.2023, срок представления расчета по страховым взносам за 4 квартал 2022 – 25.01.2023.

Таким образом, плательщик представляет расчет за 4 квартал 2022, а Уведомление за декабрь (третий месяц 4 квартала 2022) предоставлять не нужно.

- Особенность формирования и обработки Уведомлении по налогу на имущество организации.

В Уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период. Суммы, которые указываются в декларации, и суммы, исчисленные налоговым органом, в Уведомлении не разделяются.

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по Уведомлению на суммы, представленного документа и останутся на обязательстве до момента проведения расчета налоговым органом.

Можно ли в 2024 году подавать одно уведомление по НДФЛ вместо двух

В 2024 году все организации и ИП перейдут на представление уведомлений о рассчитанных суммах НДФЛ дважды в месяц (Федеральный закон от 27.11.2023 № 539-ФЗ). Первое уведомление, в котором отражаются суммы НДФЛ, исчисленные и удержанные с 1-го по 22-е число текущего месяца, нужно будет сдавать в налоговую инспекцию не позднее 25-го числа текущего месяца. Второе уведомление, в котором указывается сумма НДФЛ, исчисленная и удержанная в период с 23-го числа по последнее число текущего месяца, потребуется сдавать не позднее 3-го числа следующего месяца.

Многие бухгалтеры, кадровики и руководители компаний задаются вопросом, можно ли в 2024 году подавать одно уведомление по НДФЛ вместо двух? Если коротко отвечать на этот вопрос, то – да, можно. Действующее законодательство не содержит прямого запрета на представление в будущем году одного уведомления о рассчитанных суммах НДФЛ в месяц.

НДФЛ по-новому в 2024 году

- Уведомления по НДФЛ: как сдавать в декабре 2023 года и в 2024 году

- Сроки уплаты НДФЛ с 2024 года

Стоит понимать, что уведомление о рассчитанных суммах налогов никакой самостоятельной ценности ни для налоговых органов, ни тем более для налоговых агентов не представляет. Такое уведомление требуется только для того, чтобы налоговая инспекция могла оперативно и корректно списать в бюджет с единого налогового счета уплаченные суммы НДФЛ.

Уведомления налоговые агенты представляют по факту исчисления и удержания сумм налога

Для налоговых органов не важно, сколько именно уведомлений направит в текущем месяце налоговый агент. Главное требование – чтобы в уведомлении содержались сведения об исчисленных суммах НДФЛ, удержанных как при выплате заработной платы, так и при выплате авансов.

Если в 2024 году все выплаты работникам будут укладываться в период с 1-го по 22-е число месяца, то второго уведомления по НДФЛ представлять не потребуется. Вся информация об исчисленных суммах налога и без того уже будет содержаться в первом уведомлении, представляемом до 25-го числа текущего месяца.

Естественно, в организации могут быть отпускные, больничные и т.д. Но если таких выплат нет, или они также укладываются в период с 1-го по 22-е число месяца, то второе уведомление по НДФЛ (представляется не позднее 3-го числа следующего месяца) с нулевыми показателями сдавать не нужно. Уведомления о рассчитанных суммах налогов – это не налоговые декларации, которые нужно представлять в ИФНС даже с нулевыми показателями в целях информирования об отсутствии налогооблагаемой базы в том или ином периоде.

Законодательство не обязывает организации и ИП представлять «нулевые» уведомления о рассчитанных суммах налогов и страховых взносов. Отвечая на частный вопрос налогоплательщика, ФНС подтверждала, что «нулевые» уведомления не нужны.

Как подать уведомление ЕНП в 2024 году

В общем случае уведомления следует подавать до 25 числа того месяца, в котором производится платёж, а сами выплаты осуществлять не позднее 28 числа. Например, страховые взносы за февраль 2024 надо будет уплатить до 28 марта, а уведомление ЕНП подать до 25 марта.

Выбиваются из этой системы только уведомления по НДФЛ, которые нужно подавать два раза в месяц.

Во избежание ошибок при оформлении документа, необходимо проверять используемый КБК (код бюджетной классификации). Основной КБК в уведомлении ЕНП 2024 — 182 01 06 12 01 01 0000 510. Полный перечень кодов можно найти в приказе Минфина от 01.06.2023 № 80н либо на официальном сайте ФНС во вкладке «Коды классификации доходов бюджетов РФ, администрируемые Федеральной налоговой службой в 2024 году».

В 2024 году организации и ИП могут направить уведомление по ЕНП не только в бумажном, но и в цифровом виде. С помощью сервисов «Калуга Астрал» можно организовать отправку электронной отчётности во все контролирующие органы, включая ФНС. Для организаций, использующих программы «1С:Предприятие» отличным выбором будет интегрированный модуль «1С-Отчётность»: создавайте и отправляйте отчётные документы во все контролирующие органы, не меняя привычного интерфейса 1С. А тем, кто хочет работать с документами без привязки к одному рабочему месту, предлагаем онлайн-сервис «Астрал Отчёт 5.0», позволяющий хранить все необходимые документы в облаке.

Зачем нужно уведомление о ЕНП

Раньше все налоги оплачивались раздельно, и на каждый из них было своё платёжное поручение. Но 1 января 2023 начался переход на новую систему уплаты налогов: вступил в силу Федеральный закон № 263-ФЗ от 14 июля 2022 г., внедряющий Единый налоговый счёт для всех категорий налогоплательщиков. Теперь все налоги, сборы, штрафы и прочие платежи формируют совокупную налоговую обязанность на ЕНС налогоплательщика. Её погашение происходит посредством Единого налогового платежа (ЕНП).

Все средства, поступившие на ЕНС, налоговая распределяет самостоятельно. Однако необходим специальный документ, на основании которого ФНС могла бы верно распределить поступившие платежи. Таким документом является Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов и страховых взносов (кратко — уведомление по ЕНП).

Когда уведомление считается непредставленным

Законом № 389-ФЗ установлено, что с 01.10.2023 уведомление, которое не соответствует утвержденным контрольным соотношениям, считается непредставленным (полностью или частично). Об этом контролеры сообщат налогоплательщику по ТКС (через оператора ЭДО или через личный кабинет налогоплательщика) не позднее дня, следующего за днем получения уведомления.

Если уведомление было направлено в налоговую инспекцию в бумажном виде и у организации (ИП) отсутствует (либо прекращен) доступ к личному кабинету налогоплательщика, о несоответствии контрольным соотношениям инспекторы сообщат заказным письмом (не позднее 10 рабочих дней после получения уведомления) (п. 6 ст. 6.1 НК РФ, пп. «б» п. 18 ст. 1, п. 5 ст. 13 Закона № 389-ФЗ). Уведомление с нарушенными контрольными соотношениями потребуется исправить. Полагаем, что если уточненное уведомление налогоплательщик успеет направить в установленный срок (до 25-го числа), оно будет считаться представленным. В любом случае за непредставление уведомления (уточненного уведомления) налоговая инспекция в настоящее время не штрафует.

В настоящее времяконтрольные соотношения для проверки правильности заполнения уведомления еще не утверждены. До утверждения соответствующего приказа ФНС при заполнении уведомления об исчисленных налогах (авансовых платежах, сборах, страховых взносах) необходимо ориентироваться на контрольные соотношения, направленные в работу письмом ФНС России от 17.03.2023 № ЕА-4-15/3132@. Указанные КС поддержаны в решениях 1С.

В «1С:Бухгалтерии 8» для регламентированного отчета Уведомление об исчисленных суммах налогов

(уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам (КНД 1110355), утв. приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@) проверка контрольных соотношений, приведенных в письме ФНС России от 17.03.2023 № ЕА-4-15/3132@, реализована начиная с версии 3.0.137.

Представление уведомления с отрицательной суммой

С 01.10.2023 поправки предусматривают право налогоплательщика представить уведомление с отрицательной суммой в случае, когда рассчитанный нарастающим итогом авансовый платеж за отчетный период меньше суммы аванса за предыдущий отчетный период этого налогового периода (пп. «б» п. 18 ст. 1, п. 5 ст. 13 Закона № 389-ФЗ). До 01.10.2023 этот вопрос напрямую не был урегулирован. Возможность указать в уведомлении отрицательную сумму недавно подтвердила ФНС России (письмо от 10.07.2023 № СД-4-3/8716@).

В «1С:Предприятии 8» возможность указания в уведомлениях об исчисленных суммах налога сумм «к уменьшению» поддержана для плательщиков УСН и ЕСХН.

Уведомления по каким налогам нужно направить в апреле 2023 года

Обязанность по представлению компаниями уведомлений об исчисленных суммах налогов распространяется на страховые взносы, НДФЛ, имущественные налоги, единые налоги по УСН и ЕСХН, а также налог на прибыль, уплачиваемый налоговыми агентами.

Представлять уведомления компании должны только в том случае, когда обязанность по уплате этих налогов наступает до представления в налоговый орган соответствующей налоговой декларации или расчета (п. 9 ст. 58 НК РФ). Кроме того, компании обязаны представлять уведомления и по тем налогам, в отношении которых вообще не сдаются налоговые декларации и расчеты.

Если же налог компания уплачивает уже после представления в инспекцию налоговой декларации, то представлять уведомление не требуется – об исчисленной сумме налога к уплате налоговики узнают из поданной налоговой декларации или расчета. В связи с этим в апреле в ИФНС необходимо представить уведомления:

- об авансовом платеже по УСН за I квартал;

- об НДФЛ;

- о налоге на имущество организаций за I квартал;

- о земельном налоге;

- о транспортном налоге.

Уведомление о сумме рассчитанных страховых взносов в апреле сдавать не нужно, поскольку срок предоставления РСВ и уведомления совпадает и приходится на один и тот же день.

Что касается имущественных налогов (транспортный, земельный, налог на имущество организаций), то обязанность представления уведомлений по данным налогам не носит абсолютного характера.

Региональные и местные законодательные власти могут освобождать отдельные категории налогоплательщиков от исчисления и уплаты авансовых платежей по имущественным налогам в течение налогового периода (п. 6 ст. 362 НК РФ, п. 6 ст. 382 НК РФ, п. 2 ст. 397 НК РФ). Если в регионе действуют соответствующие нормативные акты, то компании не уплачивают авансы по имущественным налогам и не представляют уведомления по исчисленным авансовым платежам. Если такие нормативные акты на уровне региона не действуют, то авансы по имущественным налогам обязательны к уплате и представить в апреле уведомление об исчисленных суммах авансов за I квартал 2023 года все же придется.

При этом оформлять на каждый из перечисленных выше налогов отдельное уведомление не требуется. Действующая форма уведомления об исчисленных налогах многострочная, что позволяет направить в налоговую инспекцию одно уведомление сразу по нескольким налогам.

Нужно ли уведомление по страховым взносам за периоды до 2023 года

В 2022 году представители МСП с определенными видами деятельности получили отсрочки по уплате страховых взносов за 2 и 3 кварталы 2023 года по Постановлению Правительства от 29.04.2022 N 776.

В 2023 году власти продлили срок отсрочки, предоставив право подать заявление на рассрочку еще на год (Постановление Правительства от 17.01.2023 N 28). Те, кто воспользовался этим правом, могут начать оплачивать отложенные страховые взносы с 2024 года. Остальным — платить взносы нужно в 2023 году.

Надо ли подавать уведомление на такие платежи? По общему правилу — нет. Дело в том, что назначение уведомления — сообщить налоговой о возникновении обязанности по уплате взносов до того, как будет сдан отчет (РСВ). Если такая информация у налоговиков имеется? уведомление не требуется. А информация об отсроченных взносах за 2022 год в ФНС есть. Как и сведения о том, оформил плательщик рассрочку на 2024 год или нет.

Напомним, что п. 3(2) Постановления N 776 в редакции 2023 года привязывает порядок уплаты отсроченных взносов к общим правилам уплаты по действующей редакции НК РФ. Таким образом, сроки уплаты для отсроченных с 2022 года взносов нужно определять так же, как и для текущих взносов в 2023 году — до 28 числа соответствующего месяца (на который перенесен срок уплаты).

Из общего правила о том, что по отсроченным с 2022 года взносам не надо уведомлять ФНС о платеже, есть исключение. Оно касается ситуации, когда плательщик взносов в 2023 году перешел на спецрежим, на котором страховые взносы по не уплачиваются.

Например, ИП, находившийся в 2022 году на УСН, перешел с 01.01.2023 на АУСН. Тогда, согласно п. 4 ст. 16 Федерального закона от 25.02.2022 N 17-ФЗ, расходы, относящиеся к периодам, в которых применялись иные режимы, при исчислении базы по АУСН не учитываются. Аналогично на АУСН не учитываются уплаченные в 2023 году взносы за период применения УСН в 2022 году.

Однако обязанность заплатить отсроченные взносы остается. А значит, уплачиваемые суммы попадут на ЕНС плательщика и ФНС нужно сообщить, что это именно они.

Официальных писем на эту тему от контролеров нет, но есть частные разъяснения Минфина в ответ на вопросы налогоплательщиков. Специалисты ведомства советуют действовать так:

- или подать уведомление в виде распоряжения о переводе средств в уплату страховых взносов за 2022 год (проще говоря, направить их платежкой, которая выполняет функции уведомления);

- или заплатить сумму по реквизитам ЕНП и подать заявление о зачете положительного сальдо ЕНС в счет страховых взносов за 2022 год.

Налоговый календарь на июль 2024

| Дедлайн | Какие документы подаем | Что уплачиваем |

|---|---|---|

| 1 июля | Страховой взнос за ИП за 2023 год с части дохода свыше 300 000 рублей. | |

| 3 июля | Уведомление по НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 5 июля | НДФЛ, который удержан с 23 по 30 июня 2024 г. | |

| 15 июля | НДФЛ за 2023 г. для ИП, применяющих основной режим. Страховые взносы «на травматизм» за июнь 2024 г. | |

| 22 июля | Журнал учета счетов-фактур за II квартал 2024 г. Декларация по косвенным налогам за импорт из государств ЕАЭС в июне 2024 г. Единая упрощенная декларация за первое полугодие 2024 г. Декларация в Росалкогольрегулирование за II квартал 2024 г. | НДС на импортированные из стран ЕАЭС товары за июнь 2024 г.Авансовый платёж на НВОС за 2 квартал 2024 г. |

| 25 июля | РСВ за II квартал 2024 г.6-НДФЛ за II квартал 2024 г.Персонифицированные сведения о физлицах за июнь 2024 г.Уведомление о НДФЛ, который удержан с доходов с 1 по 22 июляУведомления о земельном, транспортном, имущественном налоге юрлиц за 2 квартал 2024 г.Уведомление об авансе по УСН за II квартал 2024 г.Уведомление об авансе по ЕСХН за 1 полугодие 2024 г.Декларация по налогу на прибыль за II квартал 2024 г.Декларация по налогу на прибыль за январь-июнь 2024 г. (при ежемесячных платежах по показателям фактической прибыли).Декларация по НДС за II квартал 2024 г.Подраздел 1.1 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Подраздел 3 раздела 1 отчёта ЕФС-1 за июнь 2024 г.Раздел 2 отчёта ЕФС-1 за 2 квартал 2024 г. по взносам «на травматизм»Декларация по налогу на игорный бизнес за июнь 2024 г.Декларация по НДПИ за июнь 2024 г.Декларация по акцизам за апрель, июнь 2024 г.Декларация по водному налогу за 2 квартал 2024 г. | |

| 28 июля | Извещение об уплате авансового платежа по акцизам за июль 2024 г. |

Налог на прибыль:

Земельный, транспортный, имущественный налоги для юрлиц за II квартал 2024 г.Аванс по УСН за II квартал 2024 г.Страхвзносы за июнь 2024 г.НДФЛ, который удержан с выплат с 1 по 22 июля 2024 г.НДС за II квартал 2024 г. (при поквартальной оплате налога)Первый платеж НДС за II квартал 2024 г. (при ежемесячной авансовой оплате)НДФЛ для ИП на общем режиме за первое полугодие 2024 г.Аванс по ЕСХН за первое полугодие 2024 г.Торговый сбор за 2 квартал 2024 г.Водный налог за 2 квартал 2024 г.НДПИ за июнь 2024 г.Налог на игорный бизнес за июнь 2024 г.Акциз за январь, апрель, июнь 2024 г.Авансовый платёж по акцизу за июль 2024 г. |

Когда нужно сдавать уведомление по страховым взносам

По общему правилу, уведомление нужно подавать, если необходимость начислить совокупную налоговую обязанность (СНО) по сроку есть, а декларации или расчета к этому моменту у ФНС нет. Тогда плательщик и должен сообщить налоговикам сумму, которая у него получается к уплате за расчетный период.

Расчетный период по страховым взносам — месяц. Заплатить рассчитанные за прошедший месяц взносы нужно до 28 числа текущего месяца. А сообщить в уведомлении, сколько взносов получилось к перечислению за прошедший месяц, нужно немного раньше — до 25 текущего месяца.

В месяцы, когда сдается расчет по страховым взносам (РСВ) за квартал, ФНС берет информацию из РСВ. В этом случае уведомление по взносам не нужно, поскольку РСВ сдается тоже до 25 числа месяца, следующего за истекшим кварталом. То есть не нужно дублировать информацию в РСВ информацией в уведомлении:

- по сроку до 25 апреля — сведения по взносам за март налоговики увидят в РСВ;

- до 25 июля — данные за июнь будут отражены в РСВ за полугодие;

- до 25 октября — информация по сентябрьским взносам будет в РСВ за 9 месяцев;

- до 25 января — в годовом РСВ будут данные за декабрь.

А за остальные месяцы подать уведомление (при наличии сумм к отражению на ЕНС) надо в сроки:

| Период, за который исчислены взносы к уплате | Срок подачи уведомления по ст. 58 НК РФ |

| Январь | 25 февраля |

| Февраль | 25 марта |

| Апрель | 25 мая |

| Май | 25 июня |

| Июль | 25 августа |

| Август | 25 сентября |

| Октябрь | 25 ноября |

| Ноябрь | 25 декабря |

Если дата по НК РФ выпала на выходной или праздник, действует правило переноса крайнего срока на ближайший рабочий день.

Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

1. В течение 2023 года Уведомление может представляться плательщиком в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее – Уведомление в виде распоряжения).

2. При представлении Уведомления в виде распоряжения необходимо учитывать следующее:

o на основании Уведомления в виде распоряжения налоговый орган формирует обязанность плательщика (начисление);

o для однозначного понимания обязанности необходимо заполнить все реквизиты распоряжения на перевод денежных средств в соответствии с правилами Приказа № 107 н, в том числе налоговый период;

o в поле «КПП» указывается КПП плательщика, чья обязанность исполняется (как в декларации/расчете);

o если плательщиком после представления Уведомления в виде распоряжения выявлена ошибка, необходимо направить Уведомление по форме, установленной Приказом для уточнения (исправления) обязательств.

3. При представлении Уведомления в виде распоряжения:

o по ежемесячным авансовым платежам по налогу (НДФЛ, страховые взносы) в реквизите «107» – «значение показателя налогового периода» указывается, например, МС.01.2023, где 01 — это январь;

o по квартальным авансовым платежам по налогу (УСН, имущественные налоги юридических лиц) в реквизите «107» – «значение показателя налогового периода» указывается, например, КВ.01.2023, где 01- это первый квартал;

o по НДФЛ, исчисленного и удержанного за период с 22.12.2023 по 31.12.2023, в реквизите «107» – «значение показателя налогового периода» указывается «ГД» — годовые платежи, так, за период 22.12.2023 — 31.12.2023 — «ГД.00.2023».

4. Если при обработке Уведомления в виде распоряжения установлено неоднозначное определение отчетного (налогового) периода, указан КБК, по которому не предоставляется Уведомление, начисление не формируется.

Налоги и взносы, по которым не надо подавать Уведомления

Налоги и взносы, которые входят в ЕНП, но не требуют подачи уведомления.

| Налоги и взносы | Срок подачи |

| Налог на прибыль, если НЕ налоговый агент и не дивиденды иностранному контрагенту | НЕТ |

| НДС | |

| Косвенные налоги при импорте из ЕАЭС | |

| ПСН | |

| Страховые взносы ИП за себя | |

| Торговый сбор | |

| НПД (по желанию) | |

| АУСН** | |

| Акцизы | |

| НДПИ | |

| Водный налог (по желанию) | |

| Налог на дополнительный доход от добычи углеводородного сырья (по желанию) | |

| Налог на игорный бизнес |

** Уведомления по ЕНС в части АУСН не сдаются т.к. на таких налогоплательщиков не распространяются нормы п. 9 ст. 58 НК РФ (ст. 4 Федерального закона от 28.12.2022 N 565-ФЗ). Кредитные организации подают сведения о выплаченных физлицам доходах, вычетах, удержанном НДФЛ (ч. 8 ст. 17 Федерального закон от 25.02.2022 N 17-ФЗ):

- с 23-го числа прошлого месяца по 22-е число текущего месяца — не позднее 25-го числа текущего месяца;

- 01.01-22.01 — не позднее 25.01;

- 23.12-31.12 — не позднее последнего раб. дня календарного года.

Налоги и взносы, которые НЕ входят в ЕНП. Уплата в бюджет по ним и отчетность обособлены от ЕНП и ЕНС:

- госпошлина, по которой судом не выдан исполнительный документ;

- НДФЛ иностранных граждан (ст. 227.1 НК РФ);

- НДС при импорте из дальнего зарубежья — уплачивается в ФТС;

- страховые взносы по несчастным случаям (НС и ПЗ) — уплачиваются в ФСС.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства