Чем договор ГПХ отличается от трудового договора

Трудовой договор — письменное соглашение между работником компании и его работодателем, в котором перечислены права и обязанности каждой из сторон.

Работодатель гарантирует работнику место работы, своевременную оплату труда и условия, которые будут полностью соответствовать Трудовому кодексу РФ. Работник же выполняет свои трудовые обязанности и не нарушает правила соглашения.

Договор ГПХ подразумевает определенное соглашение между исполнителем и заказчиком. При этом стороны не вступают в трудовые отношения. После оказания услуг исполнитель получает вознаграждение, а заказчик — результат работы. Примером ГПХ могут выступать подряд, авторский договор, оказание услуг и так далее.

Подробнее различия между трудовым договором и договором ГПХ описаны в таблице ниже.

Договор ГПХ

Трудовой договор

Указан точный перечень необходимых работ или услуг.

Результат фиксируют двусторонним актом. При этом исполнителя не трудоустраивают

Работника трудоустраивают на определенную должность. Предполагается регулярное выполнение трудовых обязанностей

Важен именно результат

Заказчик не вмешивается в процесс и участвует только в приеме работ

Работник выполняет распоряжения руководителя по мере их поступления

Предусмотрены даты начала и окончания работ, при этом исполнитель работает в удобное для себя время

Важно соблюдение правил внутреннего распорядка компании

Может предусматриваться создание определенных условий для исполнителя. Однако это необязательно

У работника должно быть свое место, материалы и необходимый инвентарь

Исполнитель может привлекать к работам других лиц

Возложенные обязанности выполняются только работником

Правила оплаты устанавливаются договором

Это может быть, например, оплата по результатам работ

Выплаты проводятся в одно и то же время два раза в месяц. Заработная плата при выработке нормы рабочего времени не может быть ниже минимального размера оплаты труда

Заказчик удерживает НДФЛ, платит пенсионные и страховые взносы.

При этом по некоторым договорам, например аренды, такие взносы не уплачиваются.

В договоре может быть прописано страхование от несчастных случаев на производстве

Удерживаются НДФЛ, уплачиваются страховые и пенсионные взносы

Отсутствуют трудовые гарантии, кроме уплаты взносов. Время оказания услуг включается в трудовой стаж

Работодатель обязан предоставить все трудовые гарантии: отпуск, оплату больничных, взносы, компенсации при сокращении, сохранение за работником среднего заработка в случае простоя и так далее

Для начала работы необходим только договор. Его закрывают актом выполненных работ. Заказчик может отказаться от заключения договора ГПХ по своему усмотрению

Необходимо оформление трудовой книжки, приказа. По Трудовому кодексу РФ предусмотрено равенство при трудоустройстве в вопросах возраста, национальной принадлежности и так далее

Обязательны точные сроки исполнения работ

Трудовой договор может заключаться на неопределенный срок. Возможен также срочный трудовой договор сроком до 5 лет, если иной период не прописан в трудовом законодательстве

Сроки оплаты страховых взносов в 2024 году

Страховые платежи необходимо перечислять в ФНС до 28 числа после каждого месяца, в СФР до 15 числа каждого месяца, следующего за отчётным.

Сроки для взносов индивидуальных предпринимателей на себя выглядят иначе. Тут ситуация складывается следующим образом:

| Если доход не превышает 300 000 рублей | Если доход превышает 300 000 рублей |

|---|---|

| До 31 декабря отчётного года | Фиксированные взносы с доходов до 300 000 необходимо оплатить до 31 декабря текущего года, а дополнительный 1% с превышающей суммы — до 1 июля следующего года |

По итогу, глобальных изменений в размерах тарифов в 2024 году нет. Однако нужно помнить, что сроки оплаты и требования к отчётности изменились с 2023 года, а также в прошлом году вообще убрали разделение взносов на ОПС, ОМС и ВНиМ.

Начисление по договорам ГПХ

Какие договоры ГПХ облагаются взносами на обязательное пенсионное и медицинское страхование? Это прежде всего договоры на возмездное оказание услуг (ст. 779 ГК РФ). Подлежат обложению страховыми взносами договоры ГПХ на выполнение работ, подряда (ст. 702 ГК РФ), авторского заказа (ст. 1288 ГК РФ) и некоторые другие.

А вот с выплат по ГПД, связанным с передачей имущества или иных вещных прав, страховые взносы не начисляются (п. 4 ст. 420 НК РФ). Это договоры купли-продажи, аренды, займа и т. д. Так, если с физлицом заключен договор аренды квартиры для работников компании, то на выплаты по такому договору страховые взносы не начисляются. Или, например, физлицо предоставило компании заем. С процентов, выплачиваемых в соответствии с условиями договора, взносы также не платятся.

Также взносы не платятся и в том случае, если заключен ГПД с ИП. Это обусловлено тем, что ИП самостоятельно осуществляет перечисление взносов в бюджет. Вся ответственность за их неуплату лежит исключительно на предпринимателе.

Не облагаются страховыми взносами также:

- оплата по ГПД, в т. ч. по договорам авторского заказа в пользу лиц без гражданства и иностранцев, которые временно пребывают в РФ, не учитывая выплаты в пользу таких лиц, признаваемых застрахованными лицами в соответствии с законом «Об обязательном пенсионном страховании» от 15.12.2001 № 167-ФЗ (подп. 15 п. 1 ст. 422 НК РФ);

- оплата по ГПД на оказание услуг (выполнение работ) в пользу обучающихся за деятельность в студенческих отрядах (в части ПФ) согласно подп. 1 п. 3 ст. 422 НК РФ.

Страховые взносы с договора ГПХ платятся в те же сроки, что и за работников компании, т. е. не позднее 15-го числа месяца, следующего за месяцем начисления вознаграждения.

Как начислить взносы по ГПХ договору 1С:ЗУП ред. 3.1

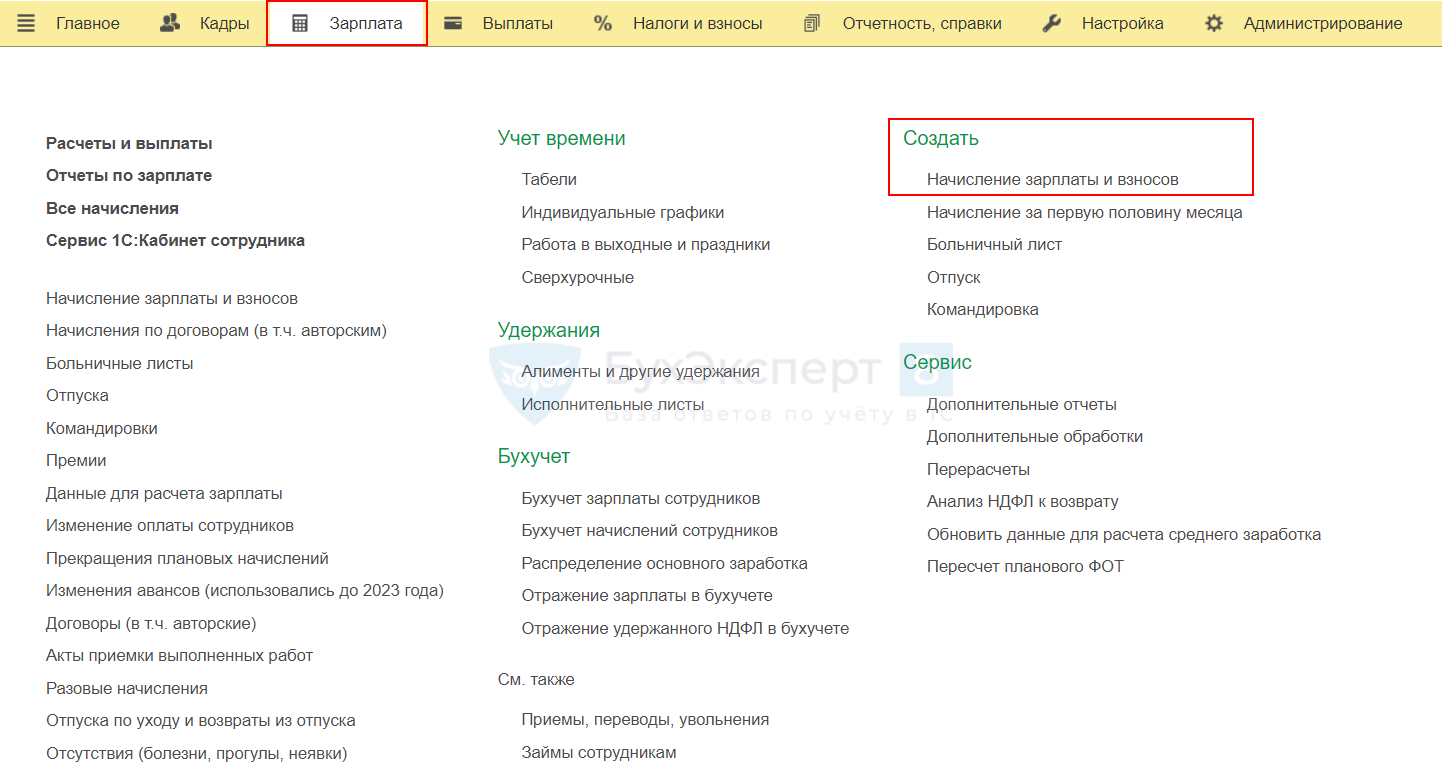

Чтобы начислить взносы по ГПХ договорам в 2023 году в1С:ЗУП ред. 3.1, зайдите в меню Зарплата и в разделе Создать выберите Начисление зарплаты и взносов.

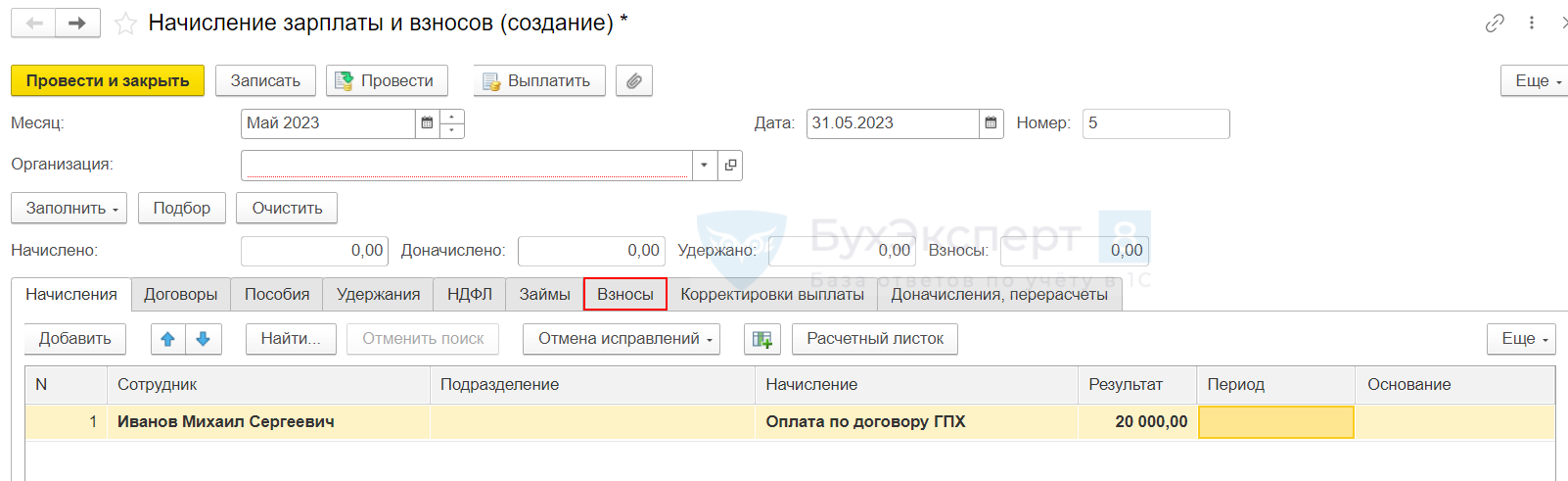

В открывшемся документе выберите работника на ГПД, укажите вид начисления по нему и введите сумму. С нее будут рассчитаны страховые взносы.

При начислении страховых взносов по договорам ГПХ должны формироваться стандартные проводки, как и по трудовым договорам.

Учет страховых взносов по договорам ГПХ

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | |

| Дт | Кт | |||||

| Начисление страховых взносов | ||||||

| 31 мая | 20 (25, 26, 44, 91) | 69 | 30 000 | 30 000 | 30 000 | Начисление страховых взносов в зависимости от счета учета затрат и особенностей ГПХ договора |

| Уплата страховых взносов | ||||||

| 15 июня | 69 | 51 | 30 000 | 30 000 | 30 000 | Уплата страховых взносов, начисленных по договорам ГПХ |

Ответственность за несоблюдение правил

Ответственность изменилась. Ранее компания получала большие штрафы, особенно при проверках. В условиях моратория, большинство данных нельзя было уточнить, поэтому нужно было постепенно отходить от предыдущей системы. Теперь ответственность налагается персонально.

- Если ИП не уведомляет об открытии и закрытии счетов – штраф до 2 000. Нарушение сроков или порядка подачи документов – 300-500, в зависимости от того, какие бумаги не подали.

- За неумышленную неуплату – 20% от не перечисленной суммы. Умышленная – 40%. На должностное лицо дополнительно возлагается ответственность – от 5 до 20 т.р., и если все было сделано специально, дисквалификация до 2 лет.

- Если неуплата в крупном или особо крупном размере, порядок индивидуальный. В большинстве случаев, должностное лицо получает штраф от 100 до 500 т.р. и лишение свободы на срок до 6 лет.

Перечисление страховых взносов с 2024 года будут контролировать жестче. В 2023 система только обкатывалась. Из-за этого было много случаев с ошибочным начислением, переплатами или задолженностями, которые не учитывались. Со временем, таких эпизодов становилось меньше.

Главная особенность наказаний – увеличение санкций в 2 раза, если действие произошло умышленно. То есть, если сотрудники ФНС или следственных органов, смогут доказать, что работник организации осознанно идет на обман, то его наказание увеличивается.

Какие условия перехода и применения льготных тарифов

Условиями применения НКО пониженных страховых взносов являются:

- Применение УСН.

- Осуществление в соответствии с учредительными документами деятельности в области социального обслуживания граждан, научных исследований и разработок, образования, здравоохранения, культуры и искусства (деятельность театров, библиотек, музеев и архивов) и массового спорта (за исключением профессионального).

- НКО применяют пониженные тарифы при условии, что по итогам года, предшествующего году перехода организации, на уплату страховых взносов по таким тарифам не менее 70 процентов суммы всех доходов организации за указанный период составляют в совокупности следующие виды доходов:

- доходы в виде целевых поступлений на содержание некоммерческих организаций и ведение ими уставной деятельности в соответствии с подпунктом 7 пункта 1 ст.427 НК РФ, определяемых в соответствии с пунктом 2 статьи 251 НК РФ;

- доходы в виде грантов, получаемых для осуществления деятельности в соответствии с подпунктом 7 пункта 1 ст.427 и определяемых в соответствии с подпунктом 14 пункта 1 статьи 251 НК РФ;

- доходы от осуществления видов экономической деятельности, указанных в абзацах 47, 48, 51-59 подпункта 5 пункта 1 статьи 427 НК РФ;

- общий объем доходов определяется плательщиками, указанными в подпункте 7 пункта 1 ст.427 НК, путем суммирования доходов, указанных в пункте 1 и подпункте 1 пункта 1.1 статьи 346 15 НК РФ. Контроль за соблюдением условий осуществляется в том числе на основании отчетности, представляемой НКО в соответствии со статьей 431 НК РФ. Какие отчеты сдавать НКО, читайте в статье. Про нулевую отчетность — в публикации.

НКО применяют пониженные тарифы при условии, что по итогам отчетного периода не менее 70 процентов суммы всех доходов организации за указанный период составляют в совокупности перечисленные выше виды доходов. Основание – письмо ФНС России от 14.12.2020 № БС-4-11/20568@/

Благотворительные организации применяют пониженные тарифы при выполнении следующих условий:

- Применение упрощенной системы налогообложения.

- Соответствие деятельности благотворительной организации целям, предусмотренным ее учредительными документами.

Расчёт и уплата страховых взносов

Общая сумма, которую нужно оплатить работодателю, зависит от ряда факторов и условий.

Разберем пример расчёта взносов.

Работодатель: ООО «Юпитер»

Ежемесячная зарплата работника: 25 000 рублей

Каждый месяц взносы рассчитываются с нарастающим итогом — то есть, с учётом уже уплаченных взносов и новых начислений.

К примеру, в январе взносы на каждого сотрудника с зарплатой 25 000 рублей составят:

25 000 * 30% = 7 500 рублей

В феврале необходимо учесть уже уплаченные взносы на предыдущий месяц и нарастающую сумму выплат сотрудникам, то есть:

(25 000 + 25 000) * 30% — 7 500 = 7 500 рублей

В марте рассчитываем по той же схеме:

(25 000 + 25 000 + 25 000) * 30% — (7 500 + 7 500) = 7 500 рублей

Все расчёты проведены без учёта льгот и при выплатах в рамках предельной базы. Взносы на травматизм рассчитываются строго исходя из класса риска. Тогда начисленные выплаты необходимо умножить на процент, соответствующий классу риска на конкретном производстве (от 0,2 до 8,5).

Выплаты дистанционным работникам по ГПД

Если у работодателя заключен гражданско-правовой договор на оказание услуг дистанционно с гражданином другого государства, который проживает и оказывает данные услуги на территории, находящейся за пределами РФ, то встает вопрос: нужно ли начислять страховые взносы с выплат такому работнику?

В Письме Минфина России от 09.12.2021 № 03-15-06/100361 даны следующие разъяснения по аналогичному вопросу в отношении гражданина Республики Казахстан.

По норме пп. 1 п. 1 ст. 420 НК РФ объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования (за исключением вознаграждений, выплачиваемых лицам, указанным в пп. 2 п. 1 ст. 419 НК РФ), в частности по гражданско-правовым договорам, предметом которых являются выполнение работ, оказание услуг.

Исходя из п. 1 ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (далее – Федеральный закон № 167-ФЗ) иностранные граждане, не пребывающие и не проживающие на территории РФ, к застрахованным лицам по обязательному пенсионному страхованию не относятся.

Поскольку гражданин Республики Казахстан, осуществляющий деятельность за пределами территории РФ, не проживает (не пребывает) на территории РФ, то есть не относится к лицам, подлежащим обязательному пенсионному страхованию в РФ, суммы выплат и иных вознаграждений, производимые российской организацией в его пользу по гражданско-правовому договору на оказание услуг дистанционно с территории Республики Казахстан, обложению страховыми взносами на обязательное пенсионное страхование не подлежат.

При этом в ст. 2 Федерального закона № 167-ФЗ и НК РФ указано: если международным договором РФ установлены иные правила, чем предусмотренные данным федеральным законом и НК РФ, то применяются нормы международного договора Российской Федерации.

Пунктом 3 ст. 98 Договора о Евразийском экономическом союзе от 29.05.2014, участниками которого являются, в частности, Российская Федерация и Республика Казахстан, определено, что пенсионное обеспечение трудящихся государств – членов Евразийского экономического союза (ЕАЭС) и членов семьи регулируется законодательством государства постоянного проживания, а также отдельным международным договором между государствами – членами ЕАЭС.

В силу п. 1 ст. 3 Соглашения о пенсионном обеспечении трудящихся государств – членов ЕАЭС (Санкт-Петербург, 20.12.2019) (далее – Соглашение) формирование пенсионных прав трудящихся осуществляется за счет пенсионных взносов на тех же условиях и в том же порядке, что и формирование пенсионных прав граждан государства трудоустройства.

При этом в соответствии со ст. 1 Соглашения под трудящимся понимается гражданин государства – члена ЕАЭС, у которого формируются либо формировались пенсионные права посредством трудовой или иной деятельности на территории другого государства – члена ЕАЭС.

Из приведенных норм представители Минфина заключили: поскольку гражданин Республики Казахстан, оказывающий услуги российской организации по гражданско-правовому договору дистанционно с территории Республики Казахстан, не осуществляет деятельность на территории Российской Федерации, на него не распространяются положения Соглашения и суммы выплат и иных вознаграждений, производимые российской организацией в его пользу по упомянутому гражданско-правовому договору, не подлежат обложению страховыми взносами на обязательное пенсионное страхование на основании вышеприведенных норм пп. 1 п. 1 ст. 420 НК РФ и п. 1 ст. 7 Федерального закона № 167-ФЗ.

Аналогичный вывод сделан и в Письме Минфина России от 29.11.2021 № 03-04-06/96339 в отношениигражданки Латвийской Республики, которая ведет деятельность на территории Латвийской Республики без въезда в Российскую Федерацию: выплаты по ГПД, производимые российской организацией в пользу гражданки Латвийской Республики, осуществляющей деятельность на территории Латвийской Республики без въезда в Российскую Федерацию, в соответствии с положениями НК РФ обложению страховыми взносами не подлежат.

При этом особо отметим, что выплаты российской организацией по ГПД на оказание услуг, например, на территории Украины в пользу физического лица – гражданина Российской Федерации, облагаются страховыми взносами на обязательное пенсионное и медицинское страхование в установленном законодательством РФ о налогах и сборах порядке (Письмо Минфина России от 07.12.2021 № 03-04-05/99290).

Схема уплаты страховых взносов в ФНС в 2024 году

Большинство бизнеса работает по стандартной схеме. За каждого работника нужно платить 30% от его заработной платы. Вне зависимости от суммы и дополнительных обязательств перед ним. Исключения – декретницы. Им платит через компанию государство, а предприятие получает списание части обязательных платежей.

Другие льготные группы:

- IT-компании (при наличии аккредитации);

- малый и средний бизнес;

- работодатель, осуществляющий морские перевозки.

IT-компании и работники получают много льготных программ. Платежи по взносам – 7,6%. Как только зарплата сотрудника превышает предельную базу – 0%. Таким образом компании экономят от 20% на дополнительных выплатах.

Несмотря на то, что все бонусы выглядят очень привлекательными, большинство небольших команд вообще не могут на них претендовать. Даже если они разрабатывают важные IT-продукты. Чтобы подать на аккредитацию, нужно не только соответствовать всем требованиям, иметь готовый продукт и зарабатывать, но и пройти суровую налоговую проверку.

Малый и средний бизнес также попадают под льготные программы. На зарплату ниже МРОТ сотрудникам начисляют 30%, выше МРОТ – 15%. Предельная база здесь не учитывается. Большинство налогооблагаемой зарплаты будет выдаваться уже со сниженной ставкой.

Компании, которые занимаются поиском работников для судов, платят 0%. Фактически, моряки, которые выходят в рейсы, заключают договоры именно с этими организациями-посредниками. Поэтому за них ничего не платится.

Возмещение затрат

Иногда контрагенты договариваются не только об оплате вознаграждения, но и о возмещении расходов, которые возникают у исполнителя в ходе исполнения обязательств по договору. В связи с этим заказчик может компенсировать затраты на сырье, материалы, инструменты и проезд, но все это должно быть предусмотрено в соглашении.

Такие выплаты не облагаются страховыми взносами, а с налогообложением чёткой определённости нет. По мнению ФНС, налог с этих денег удерживать не надо, а вот у Минфина противоположная точка зрения. Но в любом случае подрядчик обязан подтвердить расходы соответствующими документами. Это нужно, чтобы во время проверки инспекторы не начислили исполнителю пени на эту сумму.

Услуги в рамках соцпакета

Страховыми взносами облагаются компенсации стоимости путевок, оплату лечения и медикаментов, единовременные выплаты при выходе на пенсию. Это следует из статей 420, 422 Налогового кодекса РФ и статьи 20.2 Закона от 24 июля 1998 № 125-ФЗ.

Нужно ли начислять страховые взносы на стоимость услуг, входящих в социальный пакет. Конкретные виды выплат (компенсаций) в трудовых договорах с сотрудниками не указаны

Компенсации и льготы в рамках социального пакета сотруднику – это не что иное, как выплаты, начисленные в рамках трудовых отношений. А раз так, то они облагаются страховыми взносами по общему правилу (ст. 420 НК РФ). Причем в закрытом перечне необлагаемых выплат, который прописан в статье 422 Налогового кодекса РФ, эти компенсации и льготы не названы. Аналогичные разъяснения в пункте 2 письма Минфина России от 21 марта 2017 № 03-15-06/16239.

Суммы компенсации за детский сад

В случае, когда работодатель возмещает работникам расходы на оплату содержания их детей в детских дошкольных учреждениях, с суммы такого возмещения он обязан начислить и уплатить страховые взносы.

Письмо Минфина от 22.09.2017

Выплаты, не подлежащие обложению взносами, перечислены в статье 422 НК. Так как этот перечень является исчерпывающим, и компенсация работодателем затрат работников на детские сады в этот список не входит, оснований не начислять взносы с таких выплат нет.

Неподтвержденные расходы на оплату жилья для командированного сотрудника облагаются страховыми взносами

Если работник, который во время командировки проживал в частном секторе, не смог представить документы, подтверждающие его расходы на наем жилья, то на сумму компенсации расходов работодатель обязан начислить страховые взносы. К такому выводу пришел Арбитражный суд в постановлении от 20.11.17 № А32-1706/2017.

Деньги на еду работники получают на смарт-карты: платить ли взносы

Суммы, переводимые организацией на пластиковые смарт-карты работников для оплаты ими услуг общественного питания в сторонних организациях, подлежат обложению страховыми взносами.

Письмо Минфина от 23.10.2017

Выплаты в пользу работников для оплаты ими услуг питания в сторонних организациях, производимые работодателем за счет собственных средств и в фиксированном размере, не относятся к установленным действующим законодательством компенсациям. Следовательно, освобождение от уплаты взносов к таким суммам не применяется.

Оплата питания за работников облагается НДФЛ и взносами

В соответствии с коллективным договором организация ежемесячно выплачивает работникам компенсацию расходов на питание. Нужно ли включать указанные выплаты в базу для исчисления НДФЛ и страховых взносов? Минфин ответил утвердительно (письмо от 13.03.18 № 03-15-06/15287).

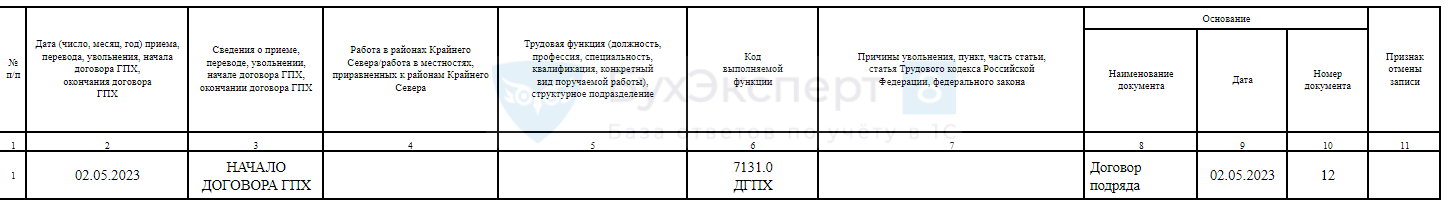

Отчет в СФР

Кроме начисления страховых взносов с вознаграждений по договорам ГПХ в 2023 году заказчики должны также сдавать отчет в СФР по этим физлицам. Они подают информацию обо всех оформленных и расторгнутых соглашениях ГПХ.

Для формирования отчета необходимо заполнить титульный лист, подраздел 1 и подраздел 1.1 раздела 1 формы ЕФС-1 (Постановление ПФР от 31.10.2022 N 245п). В подразделе 1 указывают персональные сведения сотрудника. Подраздел 1.1 аналогичен ранее применявшейся форме СЗВ-ТД, в нем заполняют такие графы:

- гр. 1 — Номер записи п/п;

- гр. 2 — Дата заключения или расторжения договора ГПХ;

- гр. 3 — Наименование события (заключение или расторжение ГПХ договора);

- гр. 4 — РКС или МКС (если работа на Крайнем Севере или в приравненных к нему местностях);

- гр. 5 — оставить пустой;

- гр. 6 — Код выполняемой функции (кодировка из справочника ОК 010-2014) и кодировка договора;

- гр. 7 — оставить пустой;

- гр. 8-10 — Основание (реквизиты договора ГПХ);

- гр. 11 — оставить пустой (заполнять, если требуется исправить ранее представленную информацию).

Срок подачи отчета — не позже рабочего дня после даты заключения или расторжения ГПХ договора. Способы подачи:

- только электронно — при численности физлиц в организации больше 10 чел. (в т. ч. на ГПХ договорах);

- электронно или на бумаге — при численности физлиц не больше 10 чел.

Подраздел 1.1:

Отчётность по страховым взносам в 2024 году

Отчитываться по взносам на страхование необходимо в налоговую службу по месту регистрации. Что касается взносов на травматизм, то их администрирует с 2023 года новый Социальный фонд.

1. В ФНС отчётность подаётся по форме РСВ (КНД 1151111) — с 1 января 2024 года нужно применять новый бланк расчёта. Он утвержден Приказом Федеральной налоговой службы от 29.09.2023 № ЕА-7-11/696@. Расчёт за 2023 год нужно подать уже по этой ной форме. Сдавать документ необходимо каждый квартал, не позднее 25-го числа месяца после каждого отчётного периода. В 2024 году сроки выглядят так:

- за 2023 год — до 25 января 2024 года;

- за 1-й квартал 2024 года — до 25 апреля;

- за полугодие 2024 года — до 25 июля;

- за 9 месяцев 2024 года — до 25 октября.

Форма подачи отчёта (электронная или бумажная) на сроках не сказывается. Если численность официальных работников до 10 человек включительно, то работодатель может подать РСВ в бумажном или электронном виде на свой выбор. Если работников 11 и больше — допустима только электронная форма.

2. В СФР отчётность с 2024 года подают по новой форме — раздел 2 отчёта ЕФС-1 (вместо бывшего 4-ФСС), регламентированной Приказом СФР от 17.11.2023 № 2281. Сроки не зависят от формы подачи документа — электронный или бумажный. Электронный подается при численности сотрудников больше 10 человек, бумажный можно подавать при численности до 10 человек включительно. Раздел 2 отчёта ЕФС-1 нужно подавать до 25-го числа после отчётного квартала.

Упростите себе жизнь — сформируйте отчётность в 2 клика с помощью сервиса «Моё дело».

Система все рассчитывает автоматически, а также заполняет документы для подачи в налоговую службу и пенсионный фонд.Попробовать бесплатно

Ответственность за неначисление и неуплату взносов

Если не начислить страховые взносы по ГПХ в 2023 году, будет штраф в связи с занижением расчетной базы (ст. 122 НК РФ). Штраф составляет 20% от суммы, а если докажут, что нарушение было умышленным, — 40% от суммы.

Кроме того, должностному лицу начислят штраф по ст. 15.11 КоАП РФ за грубое нарушение норм ведения учета:

- 5-10 тыс. руб., если нарушение совершили впервые;

- 10-20 тыс. руб. или дисквалификация на 1-2 года, если нарушение повторное.

Если страховые взносы начислили и указали в отчетности, но не заплатили, штрафы не назначают (Письмо Минфина от 24.05.2017 N 03-02-07/1/31912). Однако будет начислена пеня за нарушение срока уплаты страховых взносов.

Доходы, облагаемые страховыми взносами в 2023 году

С внедрением единого тарифа некоторые доходы, ранее не подлежавшие обложению медицинскими или социальными взносами, теперь причисляются к облагаемым.

- Выплаты по договорам гражданско-правового характера. Теперь сотрудники, заключившие с работодателем договор ГПХ, могут рассчитывать на пособия по ВНиМ. Единственное, на чём может сэкономить работодатель, это взносы на случай травматизма: они оплачиваются только в том случае, если прописаны в договоре с исполнителем.

- Выплаты иностранным работникам, которые временно находятся на территории РФ. Иностранцы причисляются к лицам, застрахованным по ОМС. Однако воспользоваться правом на медицинскую помощь по страхованию они смогут только в том случае, если работодатель выплачивает взносы за них не менее трёх лет. То есть страхование иностранных работников вступит в полную силу лишь к 2026 году. На данный момент им доступна только скорая медицинская помощь, которая оказывается бесплатно при наличии острых заболеваний.

- Выплаты студентам. С этого года студенты колледжей, техникумов или вузов, работающие в студенческих отрядах по договорам ГПХ или по ТК РФ, могут рассчитывать на пенсионные взносы. Если при этом студотряд входит в реестр молодёжных и детских объединений с государственной поддержкой, то для него действует пониженный тариф страховых взносов, равный 15%.

- Выплаты по трудовому договору. Страховыми взносами на ОПС, ОМС и ВНиМ облагаются все выплаты, которые полагаются сотруднику за его работу по трудовому договору: зарплата, премия, отпускные и компенсация за неиспользованный отпуск.

Тарифы страховых взносов в 2024 году

В целом, размер ставок для взносов в 2024 году такой же, как и в 2023-м, и также, как и в прошлом году, взносы не делятся по видам.

Общие

Если у работодателя нет оснований для применения льготных ставок, он платит взносы по базовым тарифам. В 2024 году общий размер страховых выплат составляет, как и раньше, 30%.

Однако общий размер некоторых взносов ограничен предельной базой. Он индексируется в зависимости от роста заработной платы сотрудника. Так, когда его годовой доход достигает порога базы — взносы нужно платить по уменьшенной ставке в размере 15,1%.

| Класс профессионального риска | Размер страхового тарифа, % | Класс профессионального риска | Размер страхового тарифа, % |

|---|---|---|---|

| I | 0,2 | XVII | 2,1 |

| II | 0,3 | XVIII | 2,3 |

| III | 0,4 | XIX | 2,5 |

| IV | 0,5 | XX | 2,8 |

| V | 0,6 | XXI | 3,1 |

| VI | 0,7 | XXII | 3,4 |

| VII | 0,8 | XXIII | 3,7 |

| VIII | 0,9 | XXIV | 4,1 |

| IX | 1,0 | XXV | 4,5 |

| X | 1,1 | XXVI | 5,0 |

| XI | 1,2 | XXVII | 5,5 |

| XII | 1,3 | XXVIII | 6,1 |

| XIII | 1,4 | XXIX | 6,7 |

| XIV | 1,5 | XXX | 7,4 |

| XV | 1,7 | XXXI | 8,1 |

| XVI | 1,9 | XXXII | 8,5 |

Тарифные ставки для каждого класса риска в 2024 году

Пониженные

Для определённых категорий работодателей предусмотрены специальные, пониженные тарифы. В 2024 году ставки выглядят следующим образом (выделено 3 группы страхователей):

| Группы пониженных взносов | Тариф взносов | Комментарий |

|---|---|---|

|

Первая группа для:

|

15% | Пониженный тариф применяется к части зарплаты, превышающей МРОТ |

|

Вторая группа (п. 2.2 ст. 427 НК) для: |

7,6% | Пониженный тариф применяется для выплат в пределах базы. Сверх базы |

|

тариф 0% | |

|

Третья группа (п. 2.3 ст. 427 НК) для:

|

0% |

Пониженные тарифы для страховых взносов в 2024 году

Дополнительные

Для работодателей, которые задействуют сотрудников на опасном или вредном производстве, предусмотрены дополнительные выплаты по взносам. В 2024 году изменений в тарифах не произойдет, а размер ставки по-прежнему зависит от класса риска и подкласса условий труда. Процентные ставки выглядят следующим образом:

| Установленный класс риска | Подкласс условий труда | Ставка дополнительных взносов в ПФР, % |

|---|---|---|

| Опасный (4 класс) | 4 | 8 |

| Вредный (3 класс) | 3,4 | 7 |

| 3,3 | 6 | |

| 3,2 | 4 | |

| 3,1 | 2 | |

| Допустимый (1 класс) | 2 | |

| Оптимальный (1 класс) | 1 |

Если работодатель не проводил оценку, выплату будут назначены по более высоким ставкам:

- Для работ, указанных в пунктах 2-18 части 1 Статьи 30 закона № 400-ФЗ от 28.12.2013 — ставка 6%.

- Для работ, указанных в пункте 1 части 1 Статьи 30 закона № 400-ФЗ от 28.12.2013 — ставка 9%.

В сервисе «Моё дело» вы сможете самостоятельно заполнить форму РСВ и подать её в налоговую

Разработанное нами программное обеспечение поможет вам не допустить ошибок в отчётности.Попробовать бесплатно

Тарифы и страховая база

Налоговая ставка остается прежней – 30% от дохода работника. Ранее было разделение на пенсионные накопления, медицинское страхование и соцвыплаты. С 23 года все перечисляется в один фонд, поэтому нет смысла разделять платежи.

Ставка изменится, как только заработная плата и дополнительные платежи (премии, выплаты и другие стимуляции) будут больше предельной базы. Тогда общая ставка будет составлять 15,1%. Предприятия, которые платят работникам высокие зарплаты, могут дополнительно экономить на отчислениях.

Предельно допустимая база по 2023 году – 1 917 000 рублей. В пересчете на месячную зарплату – 160 000. В 2024 году сумма увеличится минимум на 5% и может составить 2 012 000.

Если планы правительства и ФНС не изменятся, ИП должны будут платить фиксированные 45 907 в год.