Методика определения уровня платежеспособности

Задержка с оплатой за услуги или товары должна насторожить руководство кредитора. Его специалисты должны сразу же засесть за оценку финансового состояния дебитора. Сделать это можно разными путями, при этом в рамках закона:

- попросить выписку из ЕГРЮЛ или ЕГРИП на случай ликвидации юридического лица;

- запросить бухгалтерскую отчетность за последний квартал у контрагента или в Росстате. Это позволит проанализировать финансовое состояние дебитора:

Внимание: оформление заявки в Росстат и на портал Госуслуг проводится в соответствии приказом Росстата №183 от 20.05.2013 г

Критерии

Для отнесения задолженности к сомнительной при определении величины налогообложения, она должна:

- возникнуть в результате реализации продукции, работ или услуг. Задолженность по другим основаниям, таким, например, как предоплата за товары или услуги, возникшие штрафа и пени за нарушение условий договора, к сомнительной не относится. Нельзя считать такой и задолженность по кредитному договору;

- быть просроченной — деньги на расчетный счет кредитора не пришли своевременно, в сроки, оговоренные договором купли-продажи или поставки.

Микрофинансирование → Микрокредиты → Специальные предложения → Скачать файлы → Обзор Быстроденег → Предмет договора → Ответственность сторон → Отличные наличные→ Экспресс займы

Резерв по сомнительной дебиторской задолженности в налоговом учете

Взаимоотношения, связанные с резервом по сомнительной дебиторской задолженности регулируются статьей 266 НК РФ. Ранее упоминалось, что в бухучете создание резервов – обязанность, а в налоговом учете – право.

Существуют и другие отличия, связанные с регламентом операций по использованию резервов для целей бухучета и налогового учета. В первую очередь, в отличие от бухучета в налоговом учете более строгие требования к дебиторской задолженности для признания ее сомнительной:

- Обязательство должно быть связано с реализацией фирмой товаров, работ и услуг

- Сомнительной признается только обязательство, по которому истек срок оплаты (В бухучете таковой задолженностью может быть признан и долг, срок оплаты которого не кончился, но обладающей большой вероятностью неплатежа)

- Обязательство не обеспечено залогом

Как и в бухучете резерв создается на основе инвентаризации дебиторской задолженности. По результатом которой составляется акт и справка. Они, в свою очередь, служат базой для формирования резерва.

Согласно законодательству обязательства с просрочкой до 45 дней не учитываются при составлении резерва, при просрочке в границах от 45-ти до 90-та дней половина суммы долга помещается в резервный фонд, при просрочке более 90 дней вся сумма обязательства переводится в резервы (статья 249 НК РФ). Но резервный фонд не может превышать величину, равную 10 % от выручки фирмы за отчетный период.

Как зарегистрировать товарный знак самостоятельно и какие документы для этого нужны, вы можете прочесть здесь.

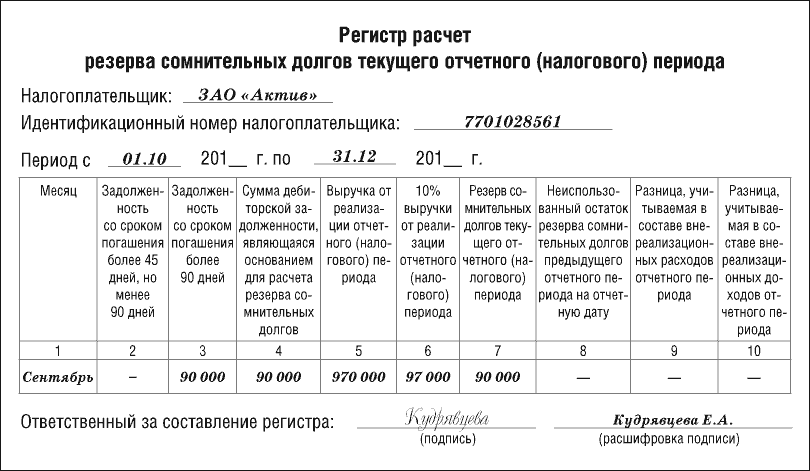

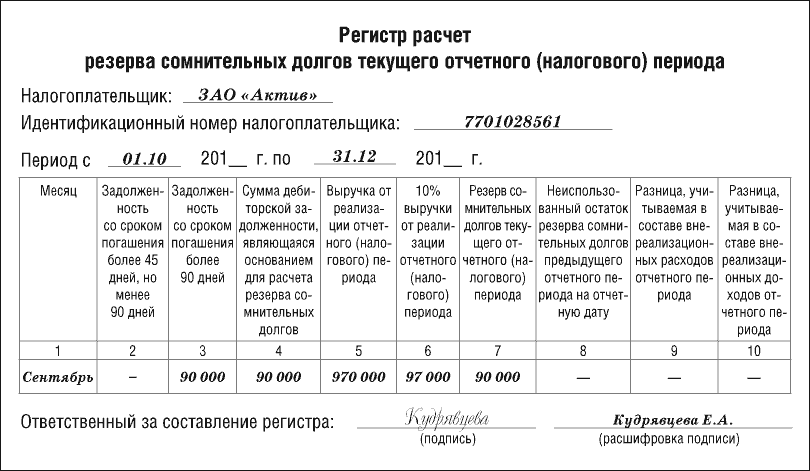

Образец регистра учета резерва по ООО.

Суммы резервов учитываются как внереализационные расходы. Это утверждение не касается долгов, которые связаны с уплатой процентов. Резерв, который не был использован, может быть перенесен с текущего отчетного периода на следующий.

Формировать резервный фонд выгодно предприятиям, обладающим большой прибылью, облагаемой налогом и высокими показателями дебиторской задолженности, поскольку это легальный способ сократить налоговую базу: часть выручки переводится в резервные фонды.

Таким образом, предприятие может создать резерв по сомнительной дебиторской задолженности только для целей бухучета, или для целей и налогового учета, и бухучета.

Резерв по сомнительным долгам в бухгалтерском учете относится на прочие расходы и уменьшает налогооблагаемую базу, а в налоговом учете – на внереализационные расходы. Периодичность формирования резервов в целях налогообложения определяется согласно регулярности отчетных мероприятий по уплате налога на прибыль.

Пошаговая инструкция по отражению резервов в бухгалтерской документации содержится в следующем видео-уроке:

https://www.youtube.com/watch?v=3Kiy_klrQ7w

Резерв по сомнительным долгам: определение

Финансовый термин, определяющий сумму денег, которую организация выделяет на случай, если часть ее долгов окажется невозвратной или сомнительной. Резерв создается для того, чтобы компенсировать потенциальные убытки от невозврата долгов.

Какая задолженность является сомнительной

Согласно п. 1 ст. 266 НК РФ сомнительной признается задолженность контрагента, возникшая в результате выполнения работ, оказания услуг или реализации товара, которая не была погашена в установленные договором сроки и не имеет обеспечения в виде поручительства, залога или банковской гарантии.

Сомнительным долгом может быть признана любая дебиторская задолженность, которая с высокой вероятностью не будет погашена полностью или частично, принимается во внимание нарушение должником срока оплаты или существующая информация о финансовых проблемах. Также сомнительным долгом может признаваться задолженность заемщика по выданному займу, которая отражена на субсчете 58-3 «Предоставленные займы»

Также сомнительным долгом может признаваться задолженность заемщика по выданному займу, которая отражена на субсчете 58-3 «Предоставленные займы».

Частичное погашение задолженности и использование резерва

Восстановленный резерв возможно использовать. Это происходит, когда безнадежная дебиторская задолженность списывается за счет резерва (пункт 77 Положения по ведению бухучета и отчетности).

Проведение этой операции будет сопровождаться следующей проводкой:

Дт 63 Кт 62 – отражается сумма безнадежной задолженности.

В течении следующих пяти лет задолженность будет учитываться за балансом. Если произойдет оплата долга, этот факт будет проведен бухгалтерской проводкой по счету 007.

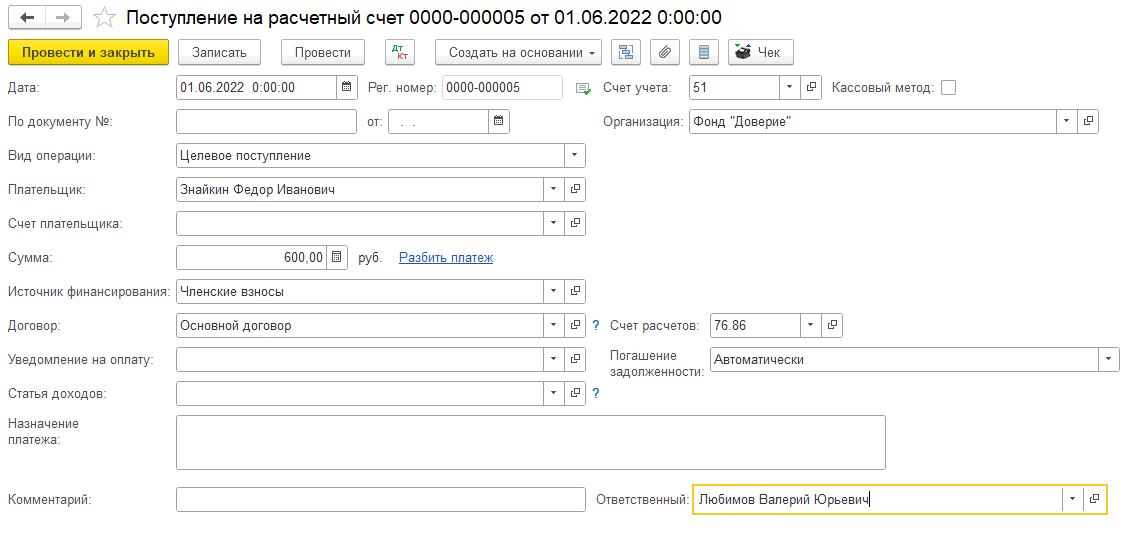

В нашем примере в начале июня Знайкин Федор Иванович оплатил часть задолженности в размере 600 руб.:

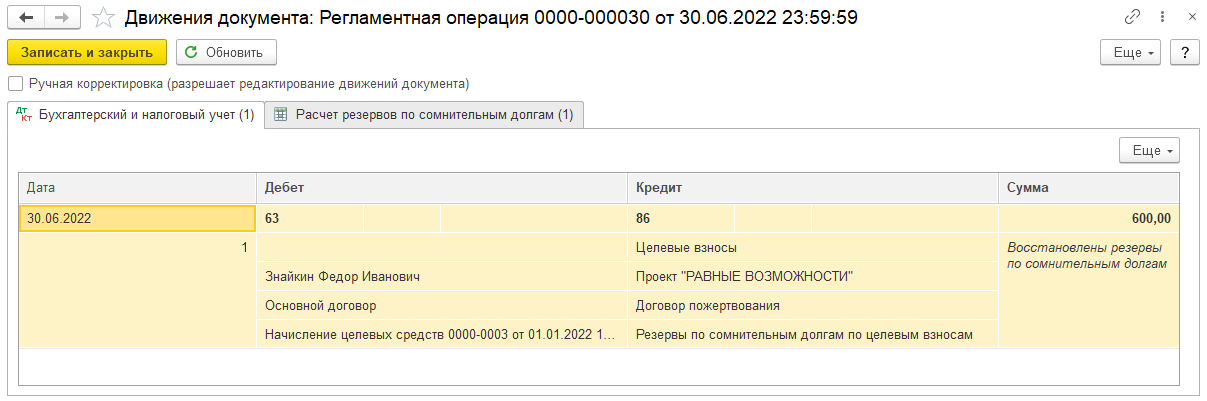

После поступления оплаты необходимо произвести восстановление части резерва. Поэтому в программе восстановится разница в сумме 600 рублей:

Дт 63 Кт 86 – 600 рублей.

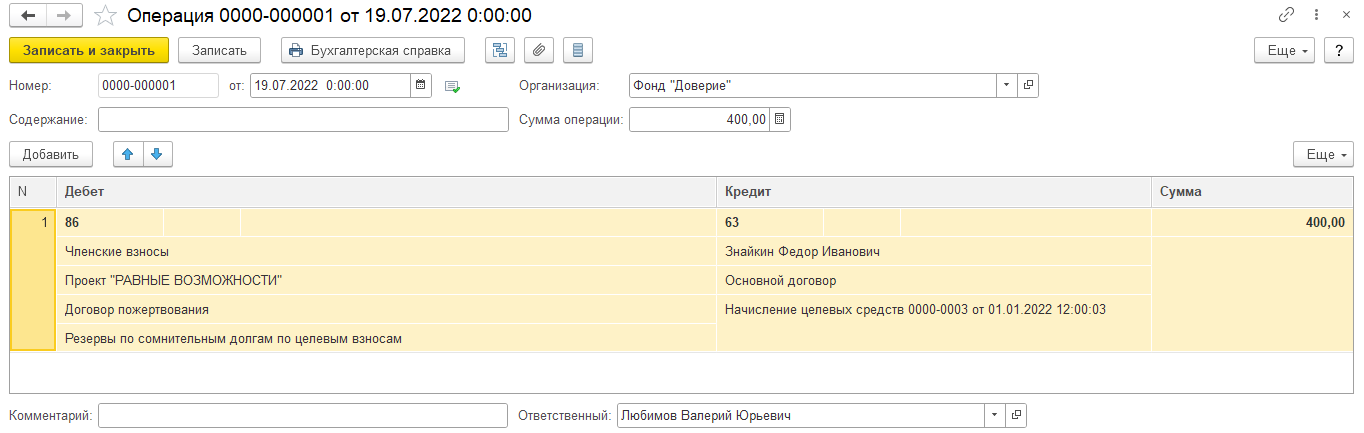

Предположим, что спустя месяц после частичной оплаты Знайкин Федор Иванович объявил о своём банкротстве и не может в полном объеме погасить оставшуюся задолженность. Остаток суммы в размере 400 руб. необходимо списать, создав операцию вручную:

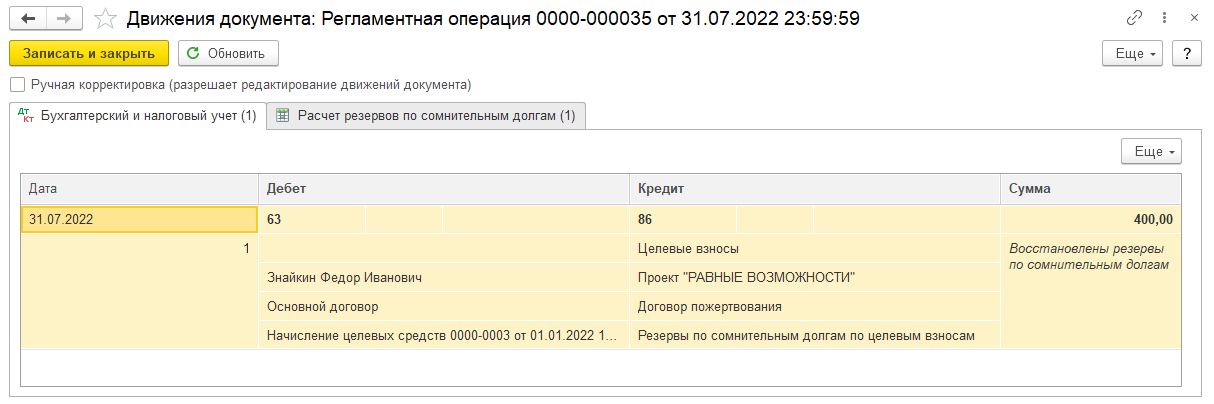

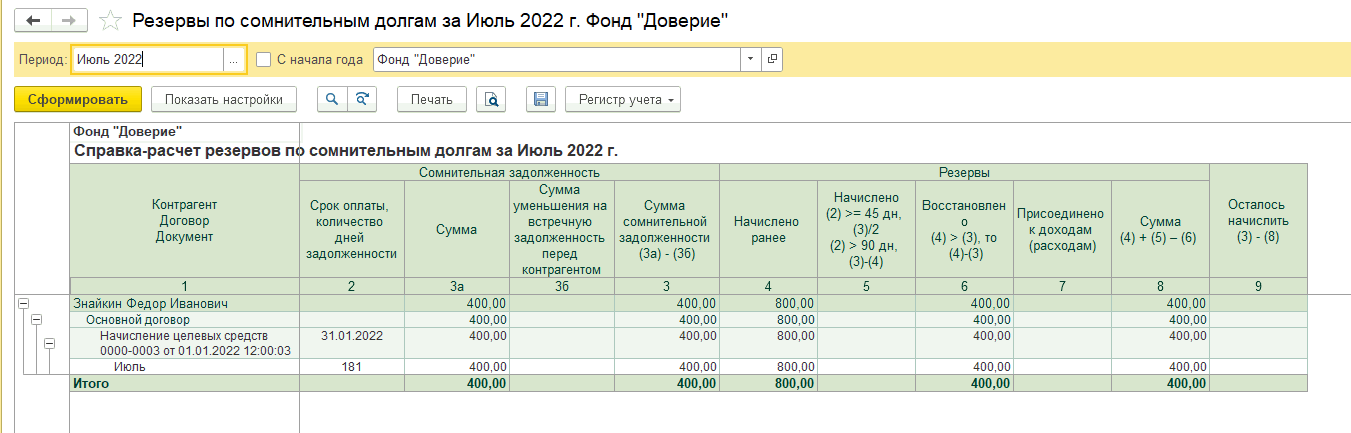

Выполним закрытие месяца за июль:

Необходимые документы

При возникновении любой сомнительной ДЗ бухгалтер компании обязан создать соответствующий РСД. В качестве документального основания для перевода дебиторки в категорию сомнительных, в зависимости от выбранного компанией типа учетной политики, могут выступать:

- справка-расчет, составленная бухгалтером;

- экспертное заключение от экономиста;

- профессиональное суждение.

Данный документ подается руководителю предприятия. После ознакомления с ним руководитель выпускает приказ о создании в бухучете организации соответствующего РСД. В приказе необходимо прописать:

- полную сумму ДЗ;

- полное наименование предприятия, по вине которого возник долг;

- размер РСД;

- ФИО и должность лица, ответственного за формирование резерва.

Только на основании этого документа бухгалтер компании может приступать к дальнейшим действиям.

Способы расчета по сомнительным долгам

Метод расчета закрепляется в учетной политике для целей бухгалтерского учета. При формировании резерва необходимо соблюдать несколько условий:

- резерв создается по расчетам со сторонними организациями, только под задолженность покупателей;

- создается резерв по дебеторской задолженности, отраженной в инвентаризации;

- величина резерва зависит от каждого долга, финансового состояния должника, вероятности погашения.

После создания резерва необходимо отслеживать движение долгов, по которым такой резерв создавался.

Суммы созданных резервов относятся на финансовые результаты:

- Дт 91 – Кт 63.

-

Дт 63 – Кт 62, 76 – списание безнадежного долга.

Суммы списанные по истечении сроков исковой давности отражаются на счете 007.

Если на суммы которые покрывались из резервного фонда были оплачены, сумму резерва необходимо восстановить. -

Дт 63 – Кт 91.

Отслеживание дебеторской задолженности по сомнительным долгам производиться периодически. Производится на дату составления отчетности.

Перенос резерва на следующий год.Если до конца года, следующего за годом создания резерва, его величина не полностью израсходована, остаток резерва необходимо включить в финансовый результат отчетного года. По итогам года можно сделать корректировку, уменьшит или увеличить его сумму, а не полностью списывать. Такая операция не будет требовать дополнительных записей, не будет завышаться показатель в отчете о финансовых результатах.

Пример 1

ООО «Ромашка» заключила договор поставки с ООО «Лютик» на сумму 708 000 руб. (в том числе НДС 108 000 руб.). Покупатель нарушил сроки оплаты. ООО «Ромашка» оплатило 271 400 руб. (в том числе НДС 41 400 руб.) ООО «Лютик» признал сумму 436 600 руб. – сомнительной задолженностью, на оставшуюся задолженность был начислен резерв 50% (срок от 45 до 90 дней) – сумма резерва – 218 300 руб. при частичной оплате 150 000 руб. в счет долга сумма резерва восстанавливается.

-

Дт 62.01 – Кт 90.01 – 708 000 – реализация товаров

- Дт 90.03 – Кт 68.02 – 108 000 – начисление НДС

- Дт 90.02 – Кт 41.01 – 450 000 – отражение себестоимости реализованных товаров

- Дт 51 – Кт 62.01 – 271 400 – оплата части задолженности

- Дт 91.02 – Кт 63 – 218 300 – начисление резерва по задолженности признанной сомнительной.

- Дт 51 – КТ 62.01 – 150 000 – поступление частичной оплаты, в счет долга

- Дт 63 – Дт 91.01 – 150 000 – восстановление резерва.

Что такое резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Резервы по сомнительным долгам в бухгалтерском и налоговом учете – это сумма средств, аккумулирующаяся в специальном фонде, необходимая для погашения сомнительной задолженности. Средства для этого фонда выделяются из выручки предприятия.

Для того, чтобы понять суть категории нужно понять, что такое сомнительная задолженность.

Как определить, что задолженность является сомнительной?

Во-первых, следует узнать, имелись ли финансовые отношения с данным предприятием до образования дебиторской задолженности. Опираясь на прошлый опыт (положительный или отрицательный), руководитель может узнать о том, будет ли погашено обязательство перед его фирмой.

Во-вторых, если компания раньше не имела дел с контрагентом, необходимо проанализировать финансовое состояние контрагента. И на основе полученной информации присвоить конкретной организации коэффициент риска.

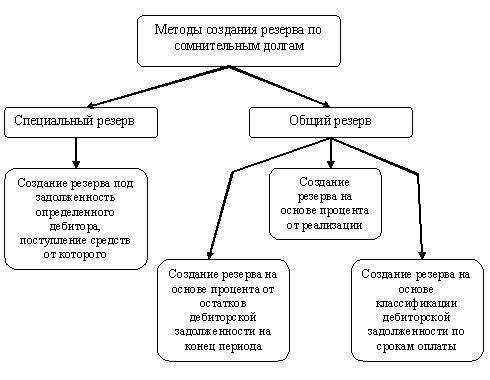

Схема: Методы создания резерва по сомнительным долгам.

Порядок анализа платежеспособности

Современная наука предлагает анализировать платежеспособность партнера по следующим направлениям:

- Состояние отрасли, в котором рассматриваемый дебитор функционирует.

- Какие меры он предпринимает, чтобы улучшить свое финансовое положение ?

- Имеются ли у него судебные иски, связанные с оплатой долгов.

- Прочая информация.

Экономическая теория также предлагает множество типов оценки и классификации партнеров по критерию платежеспособности.

Среди разнообразия методик работы с дебиторской задолженности необходимо выделить ту, при которой на основе анализа публичных данных бухучета составляется рейтинг дебиторов, и выводятся коэффициенты риска, а сам перечень партнеров разбивается на несколько категорий которые коррелируют с тем, какова величина коэффициента риска не оплаты: низкая, средняя, или высокая.

В международной практике обычно резерв по сомнительной задолженности является суммой двух частей: специальной (составленная для возмещения обязательств конкретных дебиторов) и общей (величина которой формируется на основе анализа прошлого опыта финансово-хозяйственной деятельности: сколько в среднем за период функционирования составлял резерв по сомнительной задолженности).

Как определить величину резервов по сомнительной дебиторской задолженности?

Здесь и пригодятся методики экономической теории, упомянутые выше. Законодательством не предусмотрены нормативы, регламентирующие процедуру формирования резервов по сомнительной дебиторской задолженности. По этой причине предприятие должно само ее разработать и обязательно утвердить в учетной политике.

При формировании фонда для погашения сомнительной кредиторской задолженности не учитываются: товары, проданные в кредит, та часть суммы договора, заключенного с партнером, которая обеспечена гарантией, выплата процентов по обязательствам.

Регистр расчета резерва сомнительных долгов.

Если у партнера одновременно имеется и кредиторская задолженность и дебиторская, то при формировании резервов следует учитывать разницу между ними (если таковая есть).

По-другому обстоят дела в налоговом учете, но об этом ниже. Российская практика по формированию резервов показывает, что у предприятий возникают проблемы: законодательство РФ требует, чтобы при формировании резервов проводился финансовый анализ каждого контрагента, что при больших объемах производства становится практически не выполнимой задачей.

Цель создания резервов по сомнительной задолженности

Резервы по сомнительной дебиторской задолженности необходимо создавать для того, чтобы сократить риск неплатежеспособности компании: к производственным расходам и объему производства надо подходить с умом и всегда иметь «запас прочности» для случаев дефицита денежных средств.

Для целей же бухгалтерской отчетности резервы играют корректирующую роль: из дебиторской задолженности вычитается величина резервов, что позволяет акционерам получить более достоверное представление о финансовом состоянии предприятия.

Образец справки-расчета резервов по сомнительным долгам.

Обязательно ли создавать резерв?

Законодательство по бухучету требует, чтобы фирма имела резервы по сомнительной дебиторской задолженности.

Иначе дело обстоит с налоговым учетом. Согласно налоговому законодательству создание резервов по сомнительным долгам в налоговом учете является не обязанностью, а правом налогоплательщика.

Письмо Департамента налоговой политики Минфина России от 9 апреля 2021 г. N 03-03-06/1/26531 Об особенностях создания и корректировки резерва по сомнительным долгам

21 мая 2021

Департамент налоговой политики рассмотрел обращение организации и сообщает следующее.

Согласно пункту 3 статьи 266 Налогового кодекса Российской Федерации (далее — НК РФ) налогоплательщик вправе создавать резервы по сомнительным долгам в порядке, предусмотренном настоящей статьей. Суммы отчислений в эти резервы включаются в состав внереализационных расходов на последнее число отчетного (налогового) периода.

Сумма резерва по сомнительным долгам определяется по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности и исчисляется в порядке, установленном пунктом 4 статьи 266 НК РФ.

При этом сумма создаваемого резерва по сомнительным долгам, исчисленного по итогам налогового периода, не может превышать 10 процентов от выручки за указанный налоговый период, определяемой в соответствии со статьей 249 НК РФ (для банков, кредитных потребительских кооперативов и микрофинансовых организаций — от суммы доходов, определяемых в соответствии с настоящей главой, за исключением доходов в виде восстановленных резервов). При исчислении резерва по сомнительным долгам в течение налогового периода по итогам отчетных периодов его сумма не может превышать большую из величин — 10 процентов от выручки за предыдущий налоговый период или 10 процентов от выручки за текущий отчетный период.

На основании пункта 5 статьи 266 НК РФ сумма резерва по сомнительным долгам, исчисленного на отчетную дату по правилам, установленным пунктом 4 статьи 266 НК РФ, сравнивается с суммой остатка резерва, который определяется как разница между суммой резерва, исчисленного на предыдущую отчетную дату по правилам, установленным пунктом 4 статьи 266 НК РФ, и суммой безнадежных долгов, возникших после предыдущей отчетной даты. В случае если сумма резерва, исчисленного на отчетную дату, меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде. В случае если сумма резерва, исчисленного на отчетную дату, больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

Таким образом, исчисление суммы резерва по сомнительным долгам в течение налогового периода осуществляется налогоплательщиком в следующем порядке:

1) рассчитанная по результатам инвентаризации сумма резерва по сомнительным долгам корректируется с учетом установленных предельных величин резерва — 10 процентов от выручки за предыдущий налоговый период или 10 процентов от выручки за текущий отчетный период (в зависимости от того, какая величина больше);

2) сумма скорректированного резерва по сомнительным долгам сравнивается с суммой остатка резерва, исчисляемого как разница между суммой резерва, исчисленного на предыдущую отчетную дату по правилам, установленным пунктом 4 статьи 266 НК РФ, и суммой безнадежных долгов, возникших после предыдущей отчетной даты;

3) если сумма резерва, исчисленного на отчетную дату, меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде, если больше — разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде.

Согласно статье 285 НК РФ налоговым периодом по налогу на прибыль признается календарный год. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Учитывая указанное, создание и корректировка резерва по сомнительным долгам в порядке, установленном статьей 266 НК РФ, осуществляется поступательно от периода к периоду на последнее число отчетного (налогового) периода.

Следовательно, при созданий резерва по сомнительным долгам по итогам отчетных периодов в 2020 году его сумма не может превышать большую из величин — 10 процентов от выручки за предыдущий налоговый период (за 2019 год) или 10 процентов от выручки за текущий отчетный период. При этом всегда определяется и учитывается сумма остатка резерва предыдущего отчетного (налогового) периода.

| Заместитель директора Департамента | А.А. Смирнов |

Резерв по сомнительным долгам

Больше материалов по теме «Бухгалтерский учёт» вы можете получить в системе КонсультантПлюс .

В практике предпринимательства приходится бывать и в роли кредитора, и в роли заёмщика. В первом случае случаются ситуации, когда партнеры по той или иной причине не погашают задолженность вовремя либо вообще не выполняют свои финансовые обязательства. Однако, такие ситуации с финансами все равно должны достоверно отражаться в бухгалтерском и финансовом учете организации. Для этой цели и создается специальный резерв.

Рассмотрим принципы формирования такого типа резерва, способы его учета, бухгалтерские проводки, сопровождающие этот процесс, а также нюансы списания.

Резерв по претензиям, искам1

Рассчитайте резерв по претензиям и искам, если получили претензию, по которой не будет судебного разбирательства, либо исковое требование, по которому будет судебное урегулирование. Также резерв рассчитайте в случае, если получили исполнительный документ, из которого неясно, кому платить и по какому КБК. Например, в учреждение поступил иск на уплата штрафа, а реквизитов для его перечисления нет.

Такие правила – в СГС «Резервы», , Методических рекомендаций, доведенных письмом . Дополнительные разъяснения дает Минфин в письмах , , .

Пример: как рассчитать резерв по претензионным требованиям и искам

Учреждение «Альфа» просрочило оплату по контракту с ООО «Мастер». ООО обратилось в суд. Судебное заседание состоится в 2020 году. В 2019 году юрист учреждения с высокой степенью вероятности оценил, что судебное решение будет не в пользу учреждения. Бухгалтер «Альфы» рассчитал, что выплата ООО «Мастер» составит:

- 1700 руб. – пени;

- 200 руб. – судебные издержки ООО «Мастер».

Бухгалтер рассчитал величину данного резерва по претензионным требованиям и искам на 2020 год: 1700 руб. + 200 руб. = 1900 руб.

Учет резерва по претензиям и искам ведите на «Резервы предстоящих расходов». Используйте отдельный код аналитики, например, счет 401.62. Закрепите в учетной политике, что этот счет используется для резерва по претензиям и искам.

Резерв примите к учету в полной сумме претензионных требований и исков с учетом экспертного мнения. В случае досудебного урегулирования отразите резерв на дату получения претензионного требования. Если досудебного урегулирования не будет – на дату уведомления о принятии иска. Об этом – в СГС «Резервы».

По претензиями и искам, которые предъявлены к публично-правовому образованию и подлежат удовлетворению за счет казны, резерв признайте в бухучете в двух случаях:

- предполагается досудебное урегулирование предъявленных требований;

- есть основания для обжалования судебного акта.

Если эти условия не выполняются, в бухучете отразите обязательство по судебному акту — исполнительному документу. Резерв в бухучете не признавайте. Об этом сказано в СГС «Резервы».

Проводки, как учесть резерв по претензиям и искам, зависят от типа учреждения.

В учете казенных учреждений:

Проводки содержатся в пунктах , Инструкции № 162н.

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Создан резерв по претензиям, искам |

КРБ.1.401.20.29Х |

КРБ.1.401.62.29Х |

|

Принято отложенное обязательство на сумму созданного резерва |

КРБ.1.501.93.29Х |

КРБ.1.502.99.29Х |

|

Начислены расходы на использованный резерв: |

||

|

по расчетам с поставщиками и подрядчиками |

КРБ.1.401.62.29Х |

КРБ.1.302.9Х.73Х |

|

по оплате других налогов и платежей |

КРБ.1.303.05.731 |

|

|

Отражены в учете расходные обязательства за счет созданного ранее резерва для оплаты обязательств |

КРБ.1.501.13.29Х |

КРБ.1.501.93.29Х |

|

Уменьшены ранее отраженные отложенные обязательства методом «Красное сторно» |

КРБ.1.502.99.29Х |

КРБ.1.502.11.29Х |

|

Смотрите, и . |

В учете бюджетных учреждений:

Проводки содержатся в пунктах , Инструкции № 174н.

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Создан резерв по претензиям, искам |

0.401.20.29Х |

0.401.62.29Х |

|

Принято отложенное обязательство на сумму созданного резерва |

0.501.93.29Х |

0.502.99.29Х |

|

Начислены расходы на использованный резерв: |

||

|

по расчетам с поставщиками и подрядчиками |

0.401.62.29Х |

0.302.9Х.73Х |

|

по оплате других налогов и платежей |

0.303.05.731 |

|

|

Отражены в учете расходные обязательства за счет созданного ранее резерва для оплаты обязательств |

0.501.13.29Х |

0.501.93.29Х |

|

Уменьшены ранее отраженные отложенные обязательства методом «Красное сторно» |

0.502.99.29Х |

0.502.11.29Х |

|

Смотрите, и . |

В учете автономных учреждений:

Проводки содержатся в пунктах , Инструкции № 183н.

|

Содержание операции |

Дебет |

Кредит |

|---|---|---|

|

Создан резерв по претензиям, искам |

0.401.20.29Х |

0.401.62.29Х |

|

Принято отложенное обязательство на сумму созданного резерва |

0.501.93.29Х |

0.502.99.29Х |

|

Начислены расходы на использованный резерв: |

||

|

по расчетам с поставщиками и подрядчиками |

0.401.62.29Х |

0.302.9Х.73Х |

|

по оплате других налогов и платежей |

0.303.05.731 |

|

|

Отражены в учете расходные обязательства за счет созданного ранее резерва для оплаты обязательств |

0.501.13.29Х |

0.501.93.29Х |

|

Уменьшены ранее отраженные отложенные обязательства методом «Красное сторно» |

0.502.99.29Х |

0.502.11.29Х |

|

Смотрите, и . |

Резерв по сомнительным долгам

Сомнительным долгом может являться дебиторская задолженность по следующим счетам 60, 62, 76, а также задолженность по выданному займу, субсчет 58.3. Если срок заложенности составляет 45-90 дней, то ее включают в резерв в размере 50%. 100% долга относят в резерв только в том случае, если срок возникновения задолженности составляет более 90 дней.

С 2017 года произошли некоторые изменения в формировании резерва. Например, когда задолженность имеет встречный характер (дебитор должен компании, а компания имеет обязательство перед данным дебитором), то сомнительной признают ту часть долга, которая превышает обязательство. Прежде компании могли включать в резерв всю задолженность. Но на сегодняшний день это четко регламентируется налоговым законодательством (266 НК РФ). Причем необходимо учитывать, что впервые данное нововведение компании могли применить только по итогам 1-го квартала 2017 года. Резервы 2016 года следует учитывать также как это предусмотрено в НК РФ в прежней редакции.

Отличие налогового и бухгалтерского учета в данном вопросе

Главное отличие состоит в том, что компания обязана указывать резервные активы в бухгалтерской отчетности, а именно, в официальной части отчетной документации.

Главное отличие состоит в том, что компания обязана указывать резервные активы в бухгалтерской отчетности, а именно, в официальной части отчетной документации.

Правда, многие фирмы без прибыли резервом не пользуются, тем самым сокращая сумму налогов, что вполне законно.

Можно выявить еще несколько отличий. Их можно проиллюстрировать, для этого мы остановимся на положениях, принятых в прошлых и текущем году.

При формировании резервной суммы учитываются различия в налоговом и бухгалтерском учете:

- В бухгалтерии предприятия наличие резервных средств существующих для погашения сомнительных долгов обязательно. (пункт 70 первого абзаца в Положении по ведению бухгалтерского учета и отчетности). Во время подачи налоговой отчетности создание резерва – только лишь возможно.

- В бухгалтерском учете резерв создается по любым долгам, которые считаются компанией сомнительными. В налоговой отчетности резервная сумма может быть признана, если она возникла в результате долгов за товары и услуги.

Что такое резервы по сомнительным долгам в бухгалтерском и налоговом учете?

Резервы по сомнительным долгам в бухгалтерском и налоговом учете – это сумма средств, аккумулирующаяся в специальном фонде, необходимая для погашения сомнительной задолженности. Средства для этого фонда выделяются из выручки предприятия.

Для того, чтобы понять суть категории нужно понять, что такое сомнительная задолженность.

Как определить, что задолженность является сомнительной?

Во-первых, следует узнать, имелись ли финансовые отношения с данным предприятием до образования дебиторской задолженности. Опираясь на прошлый опыт (положительный или отрицательный), руководитель может узнать о том, будет ли погашено обязательство перед его фирмой.

Во-вторых, если компания раньше не имела дел с контрагентом, необходимо проанализировать финансовое состояние контрагента. И на основе полученной информации присвоить конкретной организации коэффициент риска.

Схема: Методы создания резерва по сомнительным долгам.

Порядок анализа платежеспособности

Современная наука предлагает анализировать платежеспособность партнера по следующим направлениям:

- Состояние отрасли, в котором рассматриваемый дебитор функционирует.

- Какие меры он предпринимает, чтобы улучшить свое финансовое положение ?

- Имеются ли у него судебные иски, связанные с оплатой долгов.

- Прочая информация.

Экономическая теория также предлагает множество типов оценки и классификации партнеров по критерию платежеспособности.

Среди разнообразия методик работы с дебиторской задолженности необходимо выделить ту, при которой на основе анализа публичных данных бухучета составляется рейтинг дебиторов, и выводятся коэффициенты риска, а сам перечень партнеров разбивается на несколько категорий которые коррелируют с тем, какова величина коэффициента риска не оплаты: низкая, средняя, или высокая.

В международной практике обычно резерв по сомнительной задолженности является суммой двух частей: специальной (составленная для возмещения обязательств конкретных дебиторов) и общей (величина которой формируется на основе анализа прошлого опыта финансово-хозяйственной деятельности: сколько в среднем за период функционирования составлял резерв по сомнительной задолженности).

Как определить величину резервов по сомнительной дебиторской задолженности?

Здесь и пригодятся методики экономической теории, упомянутые выше. Законодательством не предусмотрены нормативы, регламентирующие процедуру формирования резервов по сомнительной дебиторской задолженности. По этой причине предприятие должно само ее разработать и обязательно утвердить в учетной политике.

При формировании фонда для погашения сомнительной кредиторской задолженности не учитываются: товары, проданные в кредит, та часть суммы договора, заключенного с партнером, которая обеспечена гарантией, выплата процентов по обязательствам.

Регистр расчета резерва сомнительных долгов.

Если у партнера одновременно имеется и кредиторская задолженность и дебиторская, то при формировании резервов следует учитывать разницу между ними (если таковая есть).

По-другому обстоят дела в налоговом учете, но об этом ниже. Российская практика по формированию резервов показывает, что у предприятий возникают проблемы: законодательство РФ требует, чтобы при формировании резервов проводился финансовый анализ каждого контрагента, что при больших объемах производства становится практически не выполнимой задачей.

Цель создания резервов по сомнительной задолженности

Резервы по сомнительной дебиторской задолженности необходимо создавать для того, чтобы сократить риск неплатежеспособности компании: к производственным расходам и объему производства надо подходить с умом и всегда иметь «запас прочности» для случаев дефицита денежных средств.

Для целей же бухгалтерской отчетности резервы играют корректирующую роль: из дебиторской задолженности вычитается величина резервов, что позволяет акционерам получить более достоверное представление о финансовом состоянии предприятия.

Образец справки-расчета резервов по сомнительным долгам.

Обязательно ли создавать резерв?

Законодательство по бухучету требует, чтобы фирма имела резервы по сомнительной дебиторской задолженности.

Иначе дело обстоит с налоговым учетом. Согласно налоговому законодательству создание резервов по сомнительным долгам в налоговом учете является не обязанностью, а правом налогоплательщика.