Какие меры принимать заранее

С начала июля 2024 года переводы с карты на карту будут облагаться налогом. Чтобы избежать неприятных сюрпризов и непредвиденных затрат, рекомендуется заранее принять несколько мер.

Во-первых, оцените свои финансовые возможности. Подсчитайте, сколько денег вы планируете переводить с карты на карту ежемесячно. Учтите, что сумма налога будет варьироваться в зависимости от размера перевода. Проведите расчеты и составьте план своих финансовых операций.

Во-вторых, изучите налоговое законодательство и правила расчета налоговых ставок. Это поможет вам понять, какие типы переводов будут облагаться налогом и какую сумму вы будете платить за каждый перевод. Имейте в виду, что налоговая ставка может изменяться со временем, поэтому регулярно обновляйте свои знания на эту тему.

Также рекомендуется обратиться к своему банку и узнать, как они планируют взимать налог с переводов. Уточните, будут ли они автоматически удерживать налог со суммы перевода или необходимо будет самостоятельно заботиться об уплате налога. Последующие действия уже будут зависеть от политики вашего банка.

Не забудьте также о возможности использовать другие способы перевода денег, которые не облагаются налогом. Например, вы можете использовать электронные платежные системы или переводы через системы мобильного банкинга. Ознакомьтесь с возможностями, которые предлагает ваш банк и выберите наиболее выгодный для вас способ перевода.

| Принимайте меры заранее, чтобы избежать неприятностей |

|---|

| 1. Оцените свои финансовые возможности |

| 2. Изучите налоговое законодательство |

| 3. Узнайте о политике вашего банка |

| 4. Рассмотрите другие способы перевода денег |

Помните, что правильная подготовка и информированность помогут вам избежать неприятностей и потери лишних средств при переводах с карты на карту с учетом налога. Будьте внимательны и осторожны в своих финансовых операциях!

Кого оштрафуют за переводы с карты на карту с 1 июля?

ЧИТАЙТЕ ПО ТЕМЕ:

Налоговая имеет возможность проверять переводы с карту на карты еще с 2013 года. Более агрессивная политика и участившиеся запросы — лишь результат действий налоговой службы, которая взялась за мелких предпринимателей, фрилансеров и финансово ограниченных граждан (банкротов, безработных и патологических должников).

На Западе у самозанятых граждан есть строгие обязательства по уплате налогов и, в случае их невыполнения, налоговые службы крепко за них берутся. В России уплата налогов самостоятельно это большая редкость: за нас налоги платят работодатели, а в случае крупных сделок с жильем или автомобилями, всем известны методы по снижению или полному отказу от обязательств в уплате налогов.

Однако теперь и наше государство ужесточает контроль и в зоне риска оказываются все, кто принимает оплату на карту. Рядовых граждан это не должно коснуться, но механизм проверок несовершенен и можно ожидать наказания за практически любой перевод между физическими лицами.

Ещё одним важным аспектом нововведений является отправка деталей платежа со стороны банков в налоговую. Этот механизм серьезно упростили и налоговая теперь будет анализировать любые интересующие её переводы.

Чтобы было понятно, разберем простую ситуацию: друг одалживал наличные средства для покупки автомобиля и возвращает их переводом на карту. Сумма существенная — 200 000 рублей. В этом случае налоговая заинтересуется переводом и это будет даже логично.

Может возникнуть и такой случай, когда вы, допустим, отправляетесь к другу на дачу, заранее договорились о покупках и вы закупаетесь в «Ашане» на всю компанию. После друзья скидываются вам в равной доле «по чеку». Тоже распространенная практика. Но! Если кто-то из друзей напишет в сообщение к переводу «За покупку шашлыка» или, тем более «Оплата за вино и мясо», то для налоговой эти переводы — плата за товар, которая должна облагаться налогами.

Третий случай, совсем очевидный: вы через знакомых нашли мастера, который взялся поменять окна у вас на балконе. По окончанию работ, оставшуюся стоимость вы переводите мастеру на карту с пометкой «За новые окна». В этом случае мастер должен учесть ваш платеж и заплатить налоги.

Налог на перевод денег с карты на карту через телефон

Нужно отдельно отметить, что существующее отечественное законодательство совсем не допускает сборов в пользу государства за осуществление перечислений средств. Более того, личностям, заинтересовавшимся действующими нормами налогообложения, будет интересна позиция Верховного суда.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Пленум ВС постановил, что текущие расходы по банковской карте не являются подтверждением доходов. То есть, даже заметное превышение трат налогоплательщика над заявленными им в декларации доходами не является доказательством того, что он получает незадекларированные доходы, которые должны облагаться подоходным налогом. А потому и опасаться проведения проверок не следует.

Как ужесточат контроль за платежами и переводами с карты на карту

Для граждан на самом деле ничего особо не изменится. Если вы не получаете доход таким образом, то ФНС вряд ли вами заинтересуется. А даже если и получаете, то в список на проверку попасть не так и просто. По крайней мере общий доход по банковскому счету должен превышать 40 тысяч рублей. В противном случае система просто не будет рассматриваться его в качестве постоянного дохода.

Стоит уточнить, что хоть право требовать любую информацию по счету гражданина у ФНС и появилось, чтобы воспользоваться им нужны определенные подозрения. А вот пересылать информацию с подозрительными счетами, самостоятельно заниматься проверкой – банки не обязаны. Это работа остается на плечах налоговиков. А у них, как вы понимаете, рук на всех не хватит.

Поэтому стоит рассмотреть признаки, по которыми ФНС в принципе выявляет потенциальных уклонистов, отправляя подозрительные счета на проверку, подавая запросу в банки.

За какими платежами и переводами ужесточат контроль

Как мы уже сказали – это p2p-сегмент. То есть, переводы от человека к человеку. Если одной из сторон выступает юридическое лицо – проверки быть не может по определению. Но как же ФНС понимает, что именно вот этот конкретный счет выглядит подозрительно?

Для этого используется ряд специальных параметров:

- постоянные крупные переводы от одного адресата к другому, отсутствие обратных переводов;

- одни и те же даты поступления финансовых средств;

- большое количество контрагентов, в суточной перспективе – более 10, в месячной – более 50;

- единовременные крупные переводы (свыше 600 тысяч рублей) – обязательная передача информации в ФНС (сотрудники банка сами сообщат сведения органам, единственное исключение);

- большое количество операций по зачислению – свыше 30 в день;

- отсутствие любых иных расходов по выбранной карте (оплата услуг, товаров).

То есть, дело даже не в том, какие переводы контролирует налоговая, а в том – какое должно быть их количество, качество и направление, чтобы ФНС в принципе заинтересовалось событием или клиентом банка. Если ваш счет или карта не попадает под один из описанных выше критериев, то вероятность того, что вы вызовите интерес со стороны налоговиков, стремится к нулю.

Чек-лист

Ужесточается ли контроль переводов в 2023 году?

Да, ряд мероприятий уже реализован.

Кто контролирует переводы?

С этой инициативой выступает как ЦБ, так и ФНС. Но ФНС проводит контроль гораздо в большем объеме, ведь ее цель не онлайн казино и криптобиржи, а все граждане, уклоняющиеся от налогов.

Могут ли банки отказаться передавать информацию в ФНС?

Нет, по новым правилам на запросы ФНС не распространяется банковская тайна. Поэтому банки обязаны передать всю информацию о счете клиента.

Как налоговая контролирует переводы по банковской карте?

ФНС самостоятельно проверяют информацию клиента, а также пользуется сообщениями банка о крупных или систематических переводах на тот или иной счет/карту.

Какие переводы попадают под контроль?

Исключительно p2p, то есть от одного физического лица к другому.

Как не вызвать подозрения у налоговой службы?

Имейте в виду, что налоговая служба всегда может запросить информацию по любым действиям с вашей картой. Целью является выявление получения налогооблагаемого дохода, и его сокрытие от налоговой.

ЧИТАЙТЕ ПО ТЕМЕ:

Особое подозрение налоговой может вызвать ситуация, когда деньги переведены с расчётного счёта организации и не оформлены должным образом (зарплата, дивиденды, хозрасходы, суточные, командировочные), то с высокой вероятностью (9 из 10) карту и счёт заблокируют на снятие наличных.

А когда вы придёте в банк за разъяснением ситуации, то вам скажут примерно следующее: «в рамках борьбы с обналичиванием незаконных доходов вам нужно предоставить документы, свидетельствующие о том, что это ваши деньги и у вас есть права на распоряжение ими». Самое неприятное в это ситуации, это факт, что большинство банков, после такого инцидента, «берет на карандаш» клиента и любые крупные переводы ему на карту может настигнуть та же участь.

Не забудьте одну деталь. Если организация должна перевести вам деньги вне рамок зарплатного проекта, то вам обязаны выдать бумаги, в которых числится основание платежа и налоговые обязательства сторон. За систематические переводы без сопроводительных документов и законных оснований клиент может попасть в чёрный список банка. Подробнее об этом в отдельной статье.

Вопросы у налоговиков может вызвать снятие с карты чужих средств. Такие случаи всё чаще и чаще происходят с обычными людьми. Дело в том, что у любого перевода есть след. Все действия фиксируются банковской системой и можно отследить куда и какие ушли и с чьих карт были обналичины.

Тогда, получив перевод от лица замешанного в мошеннической деятельности, даже самый добропорядочный гражданин оказывается под надзором налоговой службы и банка. Знакомый должен отдать деньги, но говорит, что по каким-то непонятным причинам не может снять их в банкомате и может только перевести. Это уже подозрительно и лучше быть осторожным.

Если вы оказались в такой ситуации, то предложите ему вернуть деньги позже, так как у вас может случиться такая же ситуация, ваша карта будет заблокирована или последует звонок из налоговой.

Допустим, вас позвонил некто и попросил спуститься до банкомата и снять деньги, которые он сейчас переведёт через мобильный банк? Это уже повод отказаться. А если вам предлагают ещё и вознаграждение «за беспокойство», то отказаться просто необходимо. Будьте бдительны, чтобы мелкая оплошность не сделала вас подозреваемым в мошеннической деятельности или участником схемы по обналичиванию денег.

Ответы на распространенные вопросы про контроль поступлений на карту физлиц с 1 июля 2024 года

Вопрос №1: Меня вызвали свидетелем в налоговую службу, что это может значить? Мне что-либо грозит? Если я проживаю в Москве, меня могут вызвать в налоговую в Екатеринбург?

Ответ: Если юрисдикция налоговой службы, вызывающей свидетеля, не распространяется на регион его проживания, она подает запрос в ИФНС по месту его проживания. Свидетель может быть вызван по достаточно широкому ряду вопросов — от проверки адреса регистрации юридического лицадо проверки реальности совершаемых сделок.

Вопрос №2: Как узнать, для чего налоговая служба вызывает гражданина в качестве свидетеля?

Ответ: О причинах вызова гражданина в налоговые органы будет написано в письменном уведомлении (повестке).

Сколько денег можно переводить с карты на карту Сбербанка физическим лицам без последствий

Для банка важен каждый клиент и учреждение должно защищать его интересы, но только не в том случае, если это идет вразрез с законом. Для того чтобы создать комфортные условия для всех клиентов и при этом противостоять отмыванию доходов, которые были получены преступными способами, существуют определённые лимиты карточных переводов.

Согласно действующему законодательству, в 2021 году также увеличился список различных платежей, за которыми пристально следит Федеральная налоговая служба. Обязательный контроль ведётся за выводом средств с баланса телефона, почтовыми переводами, расчётам по договорам лизинга или аренды, расходам или доходам от азартного бизнеса и сделкам с недвижимостью. Каждая из перечисленных операций тщательно анализируется и проверяется.

Какая максимальная сумма предусмотрена законодательством

Если перевод по картам физических лиц превышает 600 тыс. руб. или он совершается в инвалюте, эквивалентной этой сумме, его могут заблокировать. Это предусмотрено на законодательном уровне Федеральным законом №115-ФЗ «О противодействии легализации доходов…» от 02.07.2021.

Важно отметить, что в данном случае расчёты по сделкам с недвижимостью доступны на сумму до 3 млн руб., тогда как вывод с баланса телефона или почтовый перевод не должен превышать 100 тыс. За нарушение лимита предусмотрены определённые виды блокировок, которые будут рассмотрены ниже

Свободно переводить с карты на карту можно суммы до 600 тыс. руб. Иначе вступает в силу ФЗ№155

Какие действия налоговой и виды блокировок предусмотрены за нарушение лимита

Разумеется, если ваши финансовые действия никак не связаны с пунктами, которые представлены в законе об отмывании денег и финансирования терроризма, вы сможете самостоятельно решить вопрос с незаконной блокировкой, обратившись непосредственно в банк. Однако перед этим стоит рассмотреть виды блокировок для того, чтобы понимать, в каком случае необходимо предпринимать те или иные действия.

Блокировки поделены на следующие категории:

- Временная остановка операции по счёту. В данном случае у клиента нет возможности проводить как приходные, так и расходные операции. Основанием для такой блокировки является арест счетов, связанных с уголовной деятельностью, финансированием терроризма и так далее.

- Частичное приостановление операций, при которых блокируются приходные действия. В данном случае запрещено снятие средств, однако открыта возможность безналичного перевода. В некоторых ситуациях также блокируется онлайн банкинг.

- Приостановка конкретной операции. Такой запрет действует вплоть до устранения причины блокировки.

- Отказ в обслуживании счета одной или нескольких конкретных финансовых операций.

- Расторжение договора и требование перевести средства в другой банк.

Среди них следует отметить неправильное поступление денег от юрлиц, которые находятся в других регионах. Также это может быть связано с поступлением суммы, которая превышает лимиты, подозрительной деятельностью по типу некорректного поступления большого количества небольших сумм, нахождению владельца в чёрном списке, получение денег незаконными платежами и многое другое.

Данные поправки в законе напрямую нацелены на то, чтобы усложнить деятельность коррупционеров и тех людей, которые ведут бизнес, уклоняясь от налогов или не проводя регистрацию. Благодаря этому становятся сложно проводить финансовые операции в крупных суммах или легализовать доходы, которые получены неофициальным путем.

Если вы, например, получаете зарплату в «конверте», то в таком случае следует обсуждать с работодателем другие условия, ссылаясь на прямые нарушения трудовых соглашений. Представители Федеральной налоговой службы стараются отслеживать все подозрительные операции и по их распоряжению банковские организации блокируют все карты, на которых проводятся сомнительные переводы.

Однако если любые финансовые операции входят в лимиты, это не вызовет каких-либо проблем и совершенно неважно, что именно вы делаете, переводите деньги своим родственникам, даёте в долг, выделяете средства на подарки, принимаете оплату за продажу личных вещей и так далее

Новые требования к налогу

Согласно новым требованиям налогового законодательства, с 1 июля 2024 года введены некоторые изменения и дополнения к налоговому переводу с карты на карту. Эти изменения направлены на повышение прозрачности и контроля со стороны налоговых органов.

Одним из основных нововведений является введение обязательной регистрации операций по налоговому переводу с карты на карту. Теперь все операции этого вида должны быть зарегистрированы налоговыми органами для дальнейшего контроля и анализа.

Проведение налоговых переводов с карты на карту теперь предусматривает обязательную регистрацию операции на специальном портале налоговой службы. При осуществлении перевода необходимо указать не только данные отправителя и получателя, но также информацию о цели перевода. Это поможет налоговым органам более эффективно контролировать движение средств и выявлять возможные налоговые махинации.

- Обзор и анализ данных

- Создание новых правил и процедур

Полученные данные после регистрации операции налогового перевода будут анализироваться налоговыми органами. С помощью специальных алгоритмов и системы мониторинга, налоговые органы смогут выявлять аномальные операции и потенциальные налоговые нарушения. Это поможет существенно сократить злоупотребления и улучшить контроль за данными операциями.

На основе полученной информации и анализа данных будут созданы новые правила и процедуры, регулирующие налоговый перевод с карты на карту. Введение этих правил позволит упростить процесс налогового перевода, повысить прозрачность операций и обеспечить большую защиту от возможных налоговых махинаций.

| Требование | Описание |

|---|---|

| Регистрация операции | Обязательная регистрация операций по налоговому переводу с карты на карту на специальном портале налоговой службы. |

| Анализ данных | Анализ полученных данных для выявления налоговых нарушений и аномальных операций. |

| Создание новых правил | На основе анализа данных будут разработаны новые правила и процедуры для налогового перевода с карты на карту. |

Как налоговая контролирует переводы

Под прицел обычно попадают самые обеспеченные. К примеру, те, кто купил машину или квартиру, но не задекларировал доход или платит налог с минимальной зарплаты.

Теоретически, если кто-то купил у вас что-то дорогое, то он может передать эти данные в налоговую.

В последнее время такое часто бывает при покупке дорогих гаджетов Например, если человек купил у вас iPhone, а потом продал его, он может задекларировать доход от продажи и приложить квитанцию о том, что перевел вам деньги. В итоге он получит имущественный вычет, а вы – штраф за то, что не заплатили налог с дохода от продажи.

Настучать могут и соседи. К примеру, если ваши арендаторы устраивали в квартире фестивали, а вы не заплатили налоги с дохода за аренду.

Наконец, о ваших доходах может рассказать налоговый агент. Если он не удерживает НДФЛ, то просто отправит данные в налоговую, чтобы инспектор всё посчитал и прислал вам уведомление.

Что это за закон о переводах?

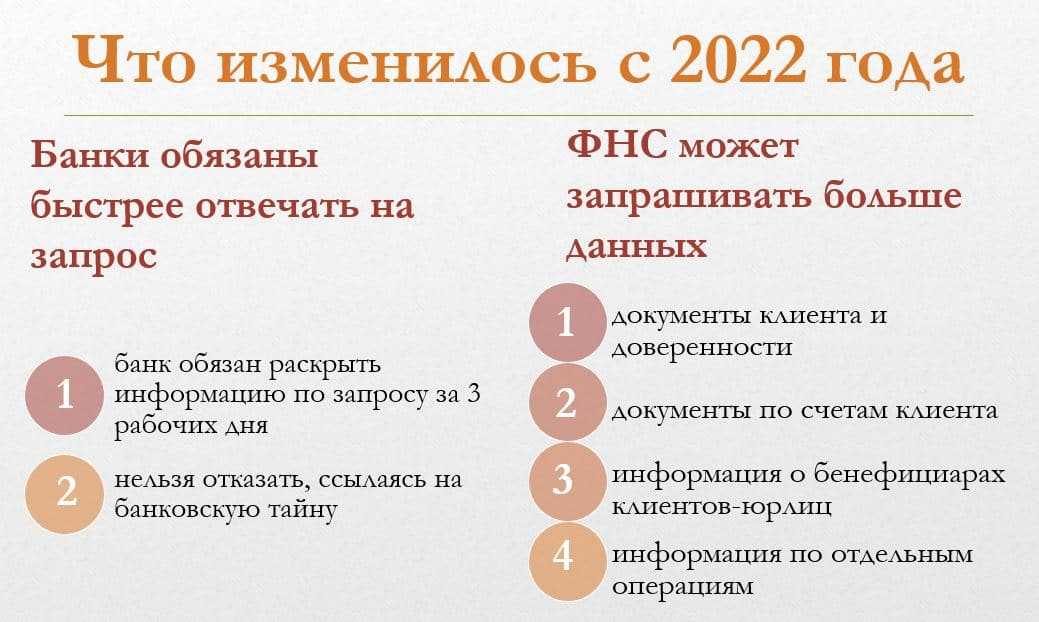

О том, что с каждого полученного перевода придется платить налог – то 4%, то 13% от суммы – пишут уже не первый год, но это не совсем соответствует действительности. На самом деле, с 2022 года в силу вступили некоторые поправки к Налоговому кодексу РФ, которые еще сильнее сократили понятие банковской тайны. Но непосредственно к начислению налогов эти поправки отношения не имеют.

Так, закон №6-ФЗ от 17 февраля 2021 года просто расширяет полномочия налоговых органов – они получили право запрашивать данные у банков о клиентах и их операциях в упрощенном порядке. Если раньше банк мог отказать ФНС, ссылаясь на банковскую тайну, то теперь обязан раскрыть данные налоговикам в течение 3 рабочих дней с момента получения запроса от ИФНС.

Кроме того, расширился и круг данных, которые может запрашивать налоговый инспектор. В частности, это такие данные:

- документы и данные, которые клиент предоставил в банк при открытии счета;

- доверенности и данные тех, кто может распоряжаться деньгами на счетах клиента;

- документы об открытии, ведении и закрытии счетов клиентами;

- информация о бенефициарах клиентов-юрлиц (то есть, не номинальных, а конечных собственников);

- информация по отдельным банковским операциям.

То есть, главный здесь последний пункт – налоговики теперь могут запрашивать информацию по отдельным операциям конкретных клиентов, а банки обязаны предоставлять ее в течение трех рабочих дней.

Однако речи о том, чтобы облагать налогом на доходы физических лиц (НДФЛ) вообще все поступления, нет – новый закон лишь дает налоговой службе право отслеживать дополнительный объем данных. И только если ФНС выявит, что физлицо получает незадекларированный доход, ему могут доначислить НДФЛ и штрафные санкции за него неуплату в срок.

Впрочем, стоит понимать один факт – количество переводов между разными картами в России не просто большое, оно огромное. Только за 9 месяцев 2021 года (последняя публичная статистика) россияне совершили 8,5 миллиардов таких транзакций на общую сумму в 42,5 триллиона рублей (и около 800 миллионов переводов на 4,7 триллиона – через СБП). Если бы государство облагало НДФЛ все эти переводы, россияне заплатили бы 5,5 триллиона рублей налога.

Но всего за 2021 год по всем регионам было собрано лишь 4,8 триллиона рублей НДФЛ – в основном, это налог с зарплат. То есть, говорить о том, что переводы на карту облагаются налогом, нельзя – это попросту невозможно реализовать на практике, поэтому никакого налога на переводы по картам в 2022 году не появилось.

Когда нужно платить налог с перевода?

Налоговый кодекс РФ не устанавливает перечня доходов, которые облагаются НДФЛ – там, наоборот, указаны исключения. Например, не облагаются НДФЛ:

- пенсии и социальные выплаты;

- алименты;

- доходы от продажи продукции с личного подсобного хозяйства;

- доходы от продажи имущества, которое находилось в собственности более 3 лет (по недвижимости – более 5 лет);

- материальная помощь, выигрыши и подарки суммой до 4000 рублей;

- доходы от дарения и т.д.

Соответственно, под обложение НДФЛ попадают все остальные виды доходов, которые не включены в перечень исключений. Например, доходы от продажи ненужного личного имущества на «Авито» должны быть задекларированы и с них нужно платить налог. Но если окажется, что это имущество было в собственности более 3 лет, то платить налог уже не нужно.

Отследить все такие операции ФНС попросту не сможет – особенно понять, была ли это продажа чего-то (и как долго это находилось в собственности продавца).

Тем не менее, есть ситуации, когда сумма перевода на карту сбербанка облагается налогом в обязательном порядке:

- если это доходы от продажи чего-то на коммерческой основе (например, регулярные поступления в примерно одинаковом размере);

- если это оплата за оказанные услуги (также на коммерческой основе);

- если это оплата от ИП или юридического лица (и отправитель не оплатил налог как налоговый агент по договору ГПХ), и т.д.

Говоря проще, это все те операции, где так или иначе можно увидеть коммерческую деятельность – поступления на счет с определенной периодичностью и в примерно одинаковом размере. В этом случае алгоритмы банка могут определить, что клиенту приходят не совсем обычные переводы, и банк может затребовать документы на переводы.

Примеры доходов, которые облагаются и не облагаются НДФЛ:

| Налог не взимается | Налог взимается |

|---|---|

|

|

Важно: даже в этом случае никто автоматически не спишет с суммы перевода 13%. Полученные доходы нужно внести в налоговую декларацию по НДФЛ, а сам налог уплатить до 1 декабря следующего года

А если речь идет действительно об оказании услуг или продаже чего-то сделанного своими руками, гораздо выгоднее стать самозанятым. Для этого достаточно оформить статус плательщика налога на профессиональный доход, установить приложение «Мой налог» и вносить в него каждую продажу. Платить в этом случае нужно всего 4% от суммы (или 6%, если доход получен от ИП или организации). И даже тогда ФНС не начислит за любой перевод денег на карту налог – только на те суммы, которые плательщик самостоятельно внес в сервис.

Когда перевод не является доходом?

Конечно, переводы между родственниками безопасны, и часто встречаются такие ситуации, когда мы просим родственника оплатить за мобильную связь, кинуть денег на карту.

Важно помнить, что переводы разрешены только в рублях. В валюте между резидентами переводы запрещены за исключением переводов физическими лицами — резидентами иностранной валюты со своих счетов, открытых в уполномоченных банках, в пользу иных физических лиц — резидентов, являющихся их супругами или близкими родственниками (родственниками по прямой восходящей и нисходящей линии (родителями и детьми, дедушкой, бабушкой и внуками), полнородными и неполнородными (имеющими общих отца или мать) братьями и сестрами, усыновителями и усыновленными), на счета указанных лиц, открытые в уполномоченных банках либо в банках, расположенных за пределами территории Российской Федерации (пп.17 ст.9 Федерального закона от 10.12.2003 N 173-ФЗ «О валютном регулировании и валютном контроле»).. Кроме того, часто знакомые просят взаймы деньги

И при этом не заключают никаких договоров. Перевод на карту по такому устному договору займа также возможен. В 2018 года в 10 раз увеличен нижний порог суммы договоров граждан между собой, для заключения которых необходимо соблюдение письменной формы (появившиеся правки в подп. 2 п. 1 ст. 161 ГК РФ). До внесения изменений в указанную статью Гражданского кодекса нижний порог зависел от минимального размера оплаты труда (МРОТ) и составлял сумму не более 10 МРОТ. Сегодня МРОТ составляет 100 рублей (ст. 5 Закона от 19 июня 2000 г. N 82-ФЗ), а это значит, что до вступления в силу Закона N 100-ФЗ для совершения сделок стоимостью свыше 1000 рублей требовалось соблюдение письменной формы. С 1 сентября письменная форма договоров, заключаемых гражданами между собой, необходима только при их цене, превышающей 10 000 рублей.

Кроме того, часто знакомые просят взаймы деньги. И при этом не заключают никаких договоров. Перевод на карту по такому устному договору займа также возможен. В 2018 года в 10 раз увеличен нижний порог суммы договоров граждан между собой, для заключения которых необходимо соблюдение письменной формы (появившиеся правки в подп. 2 п. 1 ст. 161 ГК РФ). До внесения изменений в указанную статью Гражданского кодекса нижний порог зависел от минимального размера оплаты труда (МРОТ) и составлял сумму не более 10 МРОТ. Сегодня МРОТ составляет 100 рублей (ст. 5 Закона от 19 июня 2000 г. N 82-ФЗ), а это значит, что до вступления в силу Закона N 100-ФЗ для совершения сделок стоимостью свыше 1000 рублей требовалось соблюдение письменной формы. С 1 сентября письменная форма договоров, заключаемых гражданами между собой, необходима только при их цене, превышающей 10 000 рублей.

Поэтому можно осуществлять такие заимствования в устной форме просто «перекидывая» средства с карты на карту.

Если Вам сделали подарок, то сумма такого подарка является необлагаемой, если перевод осуществлен на сумму 4000 рублей.

Чем грозит контроль поступлений на карту физлиц с 1 июля 2024 года со стороны ФНС

В интернете с июня текущего года начали появляться новости о том, что налоговая служба займется изучением поступлений на пластиковые карты россиян, в результате чего владельцев карт станут повсеместно вызывать на допросы. Физические лица должны будут предъявить доказательства того, что денежные поступления не являются доходом за оказание каких-либо услуг или выполнение работ. В том случае, если подтверждения не будут предоставлены, ФНС получает право взимать с «доходов» налог по стандартной ставке НДФЛ 13%.

Такие предположения являются заблуждением — никакие поправки в Налоговый кодекс относительно обложения налогом поступлений на карту не были приняты. Давайте разберемся, в каких случаях сотрудники налоговой службы имеют право вызвать на допрос гражданина, расспросить об источнике денежных переводов и доначислить НДФЛ.

Что делать, если есть сомнения

Во-первых, не паниковать. Доказывать, что было нарушение – обязанность налоговой. Инспектор должен собрать факты и установить, что вы получили именно доход от продажи, а не возврат долга или подарок.

Кроме того, можно отправить запрос в свою налоговую инспекцию. Там обязаны всё разъяснить. Форма есть здесь. Правда, ответы не всегда приходят быстро.

Если вы регулярно получаете переводы на карту за свою работу, но при этом не хотите регистрироваться как ИП, можно подумать в сторону регистрации как самозанятого. Для самозанятых налоги ниже: 4% от дохода при работе с физлицами и 6% – при работе с юрлицами.

Услуга перевода денег по номеру мобильного телефона может осложниться

Услуга перевода денег по номеру мобильного телефона пользуется популярностью у клиентов банков, но теперь может осложниться. Так кому нововведение будет на руку, а кому влетит в копеечку?

Ответ на этот вопрос можно найти в проекте изменений в положение «О правилах осуществления перевода денежных средств», которые ЦБ разместил для общественного обсуждения на портале правовых актов. Данный документ предполагает возможность запрашивать разрешение на операцию, если при переводе используется «идентификатор, позволяющий установить номер банковского счета», чаще всего это номер мобильного телефона, к которому привязана банковская карточка.

В Центробанке разъяснили, что такие поправки предотвратят несанкционированные переводы денег, из-за которых у получателей могут быть проблемы

Нетрудно предположить, что особенно актуально такое нововведение будет для чиновников: подтверждение поступлений на их счет защитит их от «подстав» и случайно переведенных денег, которые могут привлечь внимание правоохранительных органов и быть расценены как взятки. Номер мобильного телефона госслужащего узнать проще, чем банковские реквизиты его счета, этим и могут пользоваться провокаторы.

В положении «О правилах осуществления перевода денежных средств» не поясняется, каким именно образом банки будут получать подтверждение. Вероятно, в качестве доказательств будут рассматриваться смс-сообщения. Но эта услуга операторов мобильной связи стоит денег, от 40 копеек за штуку. При умножении на количество транзакций в день, расходы банков превратятся в многомиллионные суммы, которые они переложат на плечи клиентов.

По мнению директора Банковского института ВШЭ Василия Солодкова, основная цель такой инициативы — создать для чиновников инструмент защиты от провокаций и еще больше зарегулировать рынок денежных переводов, чтобы контролировать утечку денег в офшоры, финансирование оппозиции и вычислять неплательщиков подоходного налога.

Таким образом, по мнению эксперта, государство само себя загоняет в дебри регулирования, регулировать переводы небольших сумм, которыми пользуются обычные клиенты, явно избыточная мера. Василий Солодков предупреждает, что при ужесточении регуляторного контроля незаконные операции с финансами перейдут в сферу безналичных расчетов.

Заметим, что ранее государство уже предлагало меры для борьбы с безналом. Например, запрет покупок на крупные суммы наличными.

Стоит также обратить внимание на то, что инициатива ЦБ о подтверждении транзакций получателем напрямую связана с еще одним нововведением, дающим право налоговой службе отслеживать все поступления на банковские счета физических лиц с 1 июля 2018 года.

Новые поправки в Налоговый кодекс могут быть обращены против, в частности, неплательщиков подоходного налога. Теперь все поступления на счет или карту физлица, которые налоговая посчитала доходом, она будет облагать налогом, а перед этим взыщет штраф за неуплату налога в размере 20% от его суммы.

Так вот, чтобы доказать, что полученные деньги — не доход, а возврат долга от знакомого, придется подготовить специальный отчетный документ для налоговой. Под прицелом налоговиков, в первую очередь, окажутся самозанятые граждане, а также те, кто сдает квартиру в аренду и получает оплату на карту: регулярными переводами ФНС обязательно заинтересуется, причем сумма переводов не будет иметь значения.

Контроль со стороны ФНС

Очевидно, что если ЦБ интересуют экономические преступления и махинации, то ФНС занимается своей прямой работой – налогообложением. И новые меры носят куда более прозаический характер – проверку уплаты налогов.

Как выяснилось, начиная со второй половины 2022 года все больше граждан старается маскировать получение дохода или прибыли через обычные p2p-транзакции. То есть, получать в счет оплаты товаров или услуг просто переводы на карты от стороннего лица напрямую либо через систему быстрых платежей.

Так, при возникновении подозрений, что перевод осуществляется ввиду оплаты – налоговая может обратиться к любому российскому банку с целью получения конкретики по всем переводам данного клиента. И если раньше мы говорили о банковской тайне, которая давала банкам шанс напрямую отказать требованиям ФНС, то теперь такой возможности нет. По крайней мере до 9 марта, а там, все покажет эффективность системы.

Банки обязаны предоставить информацию ФНС, никаких исключений. В принципе, так налоговики могут поднять историю каждого клиента в Российской Федерации. Но фактически такая операция банально невозможна, ресурсов у органов на такие объемы нет. Поэтому проверять будут счета только тех клиентов, которые вызывают подозрение на получение прибыли и избегание уплаты налогов.

Уточним, что контроль переводов между физическими лицами с 2023 года сам по себе не вводит ответственности за получение дохода в виде транзакций на карту. То есть, если за товары или услуги вы получаете оплату в виде денежного перевода – это вполне легально. Но вы должны уплатить с этой суммы налог, который рассчитывается исходя из формы сотрудничества – договор подряда, трудовой, контракт, действия в виде ИП или самозанятого.

То есть, ФНС берет на себя задачу по проверки подозрительных счетов не на факт выявления получения дохода, а на уклонения от уплаты налогов. Это важный аспект, ведь как минимум у человека есть определенное время на декларирование доходов, поэтому вменять ему уклонения сразу точно нельзя.