Условия освобождения от налога на дивиденды

Одним из таких условий является получение дивидендов от акций, на которые уже уплачен налог на прибыль компании-эмитента. В этом случае инвестор освобождается от уплаты налога на дивиденды.

Еще одним условием освобождения от налога на дивиденды является наличие особого статуса налогоплательщика. Например, инвесторы, имеющие статус резидентов особых экономических зон или инновационных центров, могут быть освобождены от уплаты налога на дивиденды.

Также существуют программы налоговых льгот, которые предусматривают освобождение от налога на дивиденды в определенных ситуациях. Например, инвесторы, вкладывающие средства в инфраструктурные проекты или экологически чистые технологии, могут быть освобождены от налога на дивиденды.

Освобождение от налога на дивиденды может быть также предусмотрено международными договорами о предотвращении двойного налогообложения. В этом случае инвесторы, находящиеся в странах, с которыми Россия имеет такие договоры, могут быть освобождены от уплаты налога на дивиденды.

Важно отметить, что для освобождения от налога на дивиденды необходимо соблюдение всех условий, предусмотренных законодательством. Инвесторы должны быть внимательны и точно знать свои права и обязанности по уплате налогов на дивиденды

Условия освобождения от налога на дивиденды могут изменяться со временем, поэтому рекомендуется следить за актуальными изменениями в законодательстве и проконсультироваться с профессионалами в данной области для получения точной информации и советов по налогообложению дивидендов.

НДФЛ с дивидендов в 2022 — 2024 годах

НДФЛ с дивидендов, выплачиваемых в 2022-2023 годах, рассчитывается и уплачивается с учетом следующих значимых моментов:

- новых КБК;

- новых сроков уплаты;

- прогрессивной ставки налога (для получателей дивидендов — налоговых резидентов РФ);

- особого порядка зачета налога на прибыль в счет НДФЛ.

Новые КБК по НДФЛ с дивидендов с 2024 года

С 2024 года действует список КБК, утвержденный приказом Минфина от 17.05.2022 № 75н (в ред. приказа от 22.11.2022 № 177н). Новым перечнем предусмотрены отдельные КБК по НДФЛ с дивидендов:

- с доходов до 5 млн руб. по ставке 13% — 182 1 01 02130 01 1000 110;

- с доходов свыше 5 млн руб. по ставке 15% — 182 1 01 02140 01 1000 110.

В то же время с 01.01.2023 почти все налоговые платежи зачисляются на единый налоговый счет и затем распределяются ФНС. Это касается и НДФЛ с дивидендов. То есть его также можно перечислять в виде единого налогового платежа на КБК ЕНП — 182 01 06 12 01 01 0000 510.

Образцы заполнения платежек на ЕНП и на отдельные налоги смотрите здесь.

Новые сроки уплаты НДФЛ по дивидендам

С 2024 года сроки уплаты НДФЛ с дивидендов едины как для ООО, так и АО или другого лица, признаваемого налоговым агентом по п. 2 ст. 226.1 НК РФ (п. 4 ст.

214, п. п. 4, 6 ст. 226, п. 9 ст. 226.1 НК РФ):

- до 28 января (включительно), если налог исчислен и удержан за период с 1 по 22 января;

- не позднее 28-го числа текущего месяца — за период с 23-го числа предыдущего месяца по 22-е число текущего месяца;

- не позднее последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Перед перечислением налога посредством ЕНП его нужно отразить в уведомлении о начисленных налогах. Все сроки сдачи уведомления по НДФЛ в 2024 году см. в нашей таблице.

Образец уведомления по НДФЛ можно скачать в «КонсультантПлюс», бесплатно, оформив пробный доступ:

Дивиденды и ставка НДФЛ 15%

Дивиденды налоговым резидентам РФ облагаются НДФЛ:

- по ставке 13% — с налоговой базы в пределах 5 млн руб.;

- по ставке 15% — с превышения налоговой базой суммы 5 млн руб.

Важно! В 2024 году налоговая база по дивидендам продолжает определяться обособленно от других доходов физлица. То есть ставку 15% не нужно применять до тех пор, пока не наберется 5 млн рублей именно дивидендов

Если помимо дивидендов физлицу выплачиваются другие доходы, база и НДФЛ по ним рассчитываются отдельно.

Для нерезидентов ставка с любой суммы дивидендов составляет 15%, если иные ставки не предусмотрены соглашениями об избежании двойного налогообложения с иностранными государствами.

Зачет налога на прибыль в счет НДФЛ

Данный порядок касается тех организаций, которые не только платят, но и сами получают дивиденды. Уплаченный с полученных дивидендов налог на прибыль они могут зачесть в счет НДФЛ, подлежащего удержанию с дивидендов, выплаченных физлицу — резиденту РФ:

НДФЛ = Дивиденды физлицу х ставка НДФЛ – НнП к зачету.

С 2021 года (в отношении дивидендов за любые периоды, выплаченных после 31.12.2020) расчет суммы к зачету производится по формуле:

НнП к зачету = БЗ х 13%.

При этом БЗ — это база для зачета, которой является наименьшая из величин:

- сумма доходов от долевого участия организации, в отношении которой исчислен указанный налог на прибыль;

- произведение показателей К и Д2.

К = Дивиденды, начисленные физлицу / Дивиденды, начисленные всем получателям;

Д2 — общая сумма дивидендов, полученных организацией в текущем и предшествующих отчетных (налоговых) периодах, которая определяется в порядке, установленном п. 5 ст. 275 НК РФ.

Пример расчета НДФЛ с дивидендов организацией, которая сама получает дивиденды, от КонсультантПлюсООО приняло решение о распределении прибыли в размере 2 500 000 руб. следующим участникам общества:физическому лицу, которое является резидентом РФ, — в размере 500 000 руб.;российской организации — в размере 2 000 000 руб.Другая организация, в которой участвует ООО, начислила ему дивиденды в размере 1 000 000 руб. С них был удержан налог на прибыль у источника выплаты в сумме 130 000 руб. Размер дивидендов, полученных ООО, составил 870 000 руб. (1 000 000 руб. — 130 000 руб.).Других дивидендов в отчетном году ООО не получало. Ранее полученные дивиденды были учтены при определении сумм налога, подлежащих удержанию из доходов участников, в прошлых периодах.НДФЛ с дивидендов физического лица был рассчитан следующим образом:…Посмотреть расчеты можно в Готовом решении, получив бесплатный пробный доступ.

Если дивиденды выплачиваются физлицу — нерезиденту, указанный зачет не производится, то есть НДФЛ рассчитывается по формуле:

НДФЛ = Дивиденды физлицу х ставка НДФЛ.

Какую отчетность сдавать по дивидендам, мы рассказали здесь.

Налогообложение дивидендов и физических лиц

Налогообложение дивидендов физическими лицами определяется налоговым кодексом и может отличаться в зависимости от страны. В РФ налогообложение дивидендов физическими лицами регулируется разделом 26 НК РФ. Согласно этому разделу, дивиденды облагаются налогом по ставке 13%.

Однако, важно отметить, что существуют ряд исключений и особенностей налогообложения дивидендов. Например, если физическое лицо является резидентом РФ и получает дивиденды от российской компании, то налог с дивидендов может быть уплачен по сниженной ставке в размере 9%

Также существуют преференции для российских пенсионеров, которые могут уплачивать налог с дивидендов по ставке 6%.

Еще одним важным моментом является наличие международных договоров об избежании двойного налогообложения. Если физическое лицо получает дивиденды от иностранной компании, то применяются ставки налогообложения, предусмотренные договором. Например, РФ имеет договоры с рядом стран, включая Кипр, Мальту, Германию и др., в которых предусмотрены сниженные ставки налога с дивидендов.

Важно помнить, что налогообложение дивидендов может зависеть от суммы полученных дивидендов, а также статуса получателя. Физические лица, получающие дивиденды, обязаны подать соответствующую налоговую декларацию и уплатить налоги в установленные сроки

Таким образом, налогообложение дивидендов и физических лиц является важной темой финансовой деятельности. Для правильного понимания основных правил и ставок налогообложения рекомендуется обратиться к профессиональным налоговым консультантам или изучить соответствующие законодательные акты

Дивидендные выплаты могут производиться в денежной форме или в виде иного имущества компании (акции, облигации, доли других предприятий и т.д.).

Налоги с дивидендов — это налоговые обязательства, которые возникают у получателя дивидендов в связи с их получением.

Система налогообложения дивидендов может варьироваться в зависимости от ряда факторов:

| 1. | Формы налогообложения дивидендов (федеральный налог, региональный налог, местный налог). |

| 2. | Ставки налоговых сборов. |

| 3. | Особенности налогообложения для различных категорий получателей дивидендов (физические лица, юридические лица, индивидуальные предприниматели). |

| 4. | Налоговые льготы и особенности для некоторых видов дивидендов (например, дивиденды от инвестиционных фондов). |

Для учредителей компаний, получающих дивиденды, важно быть в курсе актуальной информации о налогообложении дивидендов, чтобы спланировать свои финансовые обязательства и избежать неприятных сюрпризов со стороны налоговых органов

Налог на дивиденды для физических лиц в 2024 году

Налогообложение дивидендов участников — физических лиц зависит от их статуса: признаются ли они на момент выплаты дохода резидентами РФ. Ставка налога на дивиденды в 2024 году составляет:

- 13% для физических лиц-резидентов (при доходе до 5 млн рублей в год);

- 15% для физических лиц-нерезидентов, а также для резидентов с дохода свыше 5 млн рублей в год.

Статус российского резидента зависит от того, сколько календарных дней за последние 12 месяцев участник фактически находился на территории России. Если таких дней не менее 183 (не обязательно подряд), то гражданин признается резидентом РФ. Периоды, проведенные за границей по уважительным причинам, таким как лечение и обучение, в расчёт не принимаются (статья 207 НК РФ).

Гражданство на статус резидента РФ не влияет, поэтому им может быть и иностранный учредитель, если большую часть последних 12 месяцев он фактически находился в России.

Удерживать НДФЛ с дивидендов в 2024 году для перечисления в бюджет обязана сама компания. Для физических лиц, получающих доход от бизнеса, компания является налоговым агентом. Учредителю выплачивают дивиденды уже после налогообложения, поэтому ему не надо самостоятельно рассчитывать и перечислять НДФЛ.

Однако, если дивиденды передаются не в денежной форме (основные средства, товары, другое имущество), то ситуация меняется. Налоговый агент не может удержать сумму налога для перечисления, ведь денежные средства, как таковые, участнику не выплачиваются. В этом случае ООО обязано сообщить в инспекцию о невозможности удержать НДФЛ.

Теперь все обязанности по уплате НДФЛ переходят к самому участнику, получившему дивиденды имуществом. Для этого по итогам года надо сдать в ИФНС декларацию по форме 3-НДФЛ и самостоятельно заплатить налог.

Дополнительные сложности при выплате учредителю дохода не в денежной форме связаны с тем, что ФНС и Минфин долгое время признавали такую передачу имущества реализацией, потому что при этом происходит смена собственника (например, письмо Минфина от 07.02.18 № 03-05-05-01/7294). А при реализации имущества его стоимость должна облагаться налогом, в зависимости от системы налогообложения, на которой работает фирма:

- НДС и налог на прибыль (для ОСНО);

- единый налог (для УСН).

Получается действительно абсурдная ситуация, когда имущество, переданное в качестве дивидендов, облагается дважды:

- НДФЛ, который платит учредитель;

- налог на «реализацию» в соответствии с режимом, который ИФНС обязывает выплатить саму компанию.

Судебная практика по этому вопросу сложилась противоречивой, однако в одном из последних определений (от 29.07.21 № 302-ЭС21-11699) Верховный суд признал, что реализации в этом случае нет, поэтому взимать дополнительный налог с ООО нельзя. Тем не менее, риск налоговых споров все равно существует.

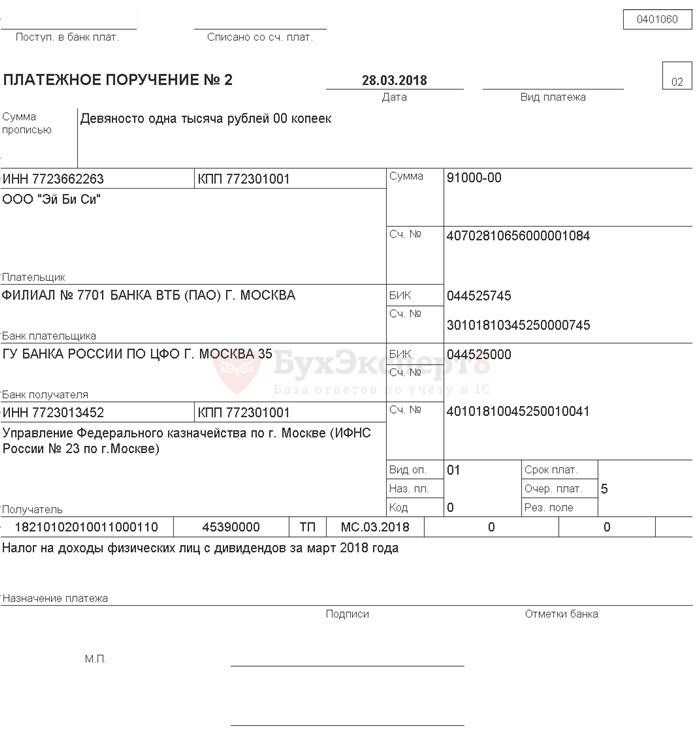

Перечисление платежей разными платежками

Налогоплательщики, которые не формируют уведомление об исчисленных суммах налогов и взносов, при перечислении платежей в платежном поручении указывают такие значения:

- в поле 104 – КБК из 20 знаков (которое иначе ставили бы в уведомлении);

- в реквизите КПП плательщика – значение КПП плательщика, чья обязанность по уплате исполняется;

- в поле 105 – код ОКТМО из 8 цифр;

- в реквизиты 106, 108 и 109 – «0». Если отразить иное значение, налоговый орган самостоятельно определит принадлежность к ЕНС;

- в реквизите 107 – налоговый период из 10 знаков, 2 из которых – разделительные, их заполняют точкой;

- в реквизитах ИНН и КПП получателя ИНН и КПП уполномоченного территориального налогового органа – администратора источников финансирования дефицита федерального бюджета;

- в поле Получатель – сокращенное наименование органа Казначейства и в скобках – наименование уполномоченного налогового органа, который администрирует источники финансирования дефицита федерального бюджета;

- в реквизите Назначение платежа – дополнительные данные для идентификации назначения платежа;

- в поле 101 – «02».

Платежное поручение для ЕНП без подачи уведомлений

Ниже приведены основные шаги и требования для заполнения и отправки платежного поручения для ЕНП без подачи уведомлений:

1. Заполнение реквизитов платежного поручения:

- Наименование получателя: указывается полное наименование налогового органа, куда будет производиться платеж.

- ИНН: указывается индивидуальный налоговый номер получателя.

- КПП: указывается код причины постановки на учет.

- Номер счета получателя: указывается банковский счет получателя.

- БИК банка получателя: указывается БИК банка, в котором открыт счет получателя.

- Наименование банка получателя: указывается полное наименование банка получателя.

2. Заполнение реквизитов плательщика:

- Фамилия, имя, отчество/наименование плательщика: указывается фамилия, имя и отчество физического лица или наименование организации-плательщика.

- ИНН плательщика: указывается индивидуальный налоговый номер плательщика.

- Адрес плательщика: указывается фактический адрес физического лица или юридический адрес организации-плательщика.

- Номер счета плательщика: указывается банковский счет, с которого будет производиться платеж.

- БИК банка плательщика: указывается БИК банка, в котором открыт счет плательщика.

- Наименование банка плательщика: указывается полное наименование банка плательщика.

3. Заполнение суммы платежа:

В соответствующее поле платежного поручения указывается сумма, которую необходимо перечислить как налог на доходы физических лиц.

4. Подписание и отправка платежного поручения:

Примечание: перед заполнением и отправкой платежного поручения рекомендуется ознакомиться с действующим законодательством и требованиями налоговых органов. Это поможет избежать возможных ошибок и проблем при перечислении налога на доходы физических лиц без подачи уведомлений.

Особый порядок выплаты дивидендов иностранным лицам

При выплате дивидендов иностранным лицам установлен особый порядок, который предусматривает ряд требований и ограничений. Данный порядок регулируется законодательством Российской Федерации, а также международными соглашениями и договорами об избежании двойного налогообложения.

Требования к иностранным лицам

- Регистрация участника. Иностранный лицо, желающее получить дивиденды от российского акционерного общества, должно быть зарегистрировано в соответствии с законодательством своей страны.

- Прохождение процедуры идентификации. Для получения дивидендов необходимо пройти процедуру идентификации, предоставив все необходимые документы и данные, подтверждающие личность и статус иностранного лица.

- Получение налогового резидентства. По российскому законодательству, для получения дивидендов иностранным лицам требуется иметь статус налогового резидента.

Ограничения при выплате дивидендов иностранным лицам

- Налогообложение. Иностранные лица обязаны уплачивать налог на полученные дивиденды в соответствии с законодательством Российской Федерации или соответствующим международным соглашением.

- Ограничение суммы выплаты. В некоторых случаях установлены ограничения на сумму выплаты дивидендов иностранным лицам. Это может быть связано с ограничением валютного оборота или другими регулирующими мерами.

- Получение разрешений и уведомлений. В некоторых случаях для выплаты дивидендов иностранным лицам требуется получение разрешений и уведомлений от соответствующих государственных органов.

Права и обязанности иностранных лиц при получении дивидендов

Иностранные лица, получающие дивиденды от российского акционерного общества, имеют определенные права и обязанности. Они включают:

- Право на получение дивидендов в установленном размере и сроки.

- Обязанность уплаты налогов и исполнения требований российского законодательства по налогообложению полученных дивидендов.

- Право на обращение в суд в случае нарушения своих прав или недоимки дивидендов.

В целом, особый порядок выплаты дивидендов иностранным лицам предусматривает выполнение ряда требований и ограничений, которые регулируются соответствующим законодательством. Это необходимо для обеспечения прозрачности и законности выплаты дивидендов, а также соблюдения налоговых обязательств со стороны иностранных лиц.

Как минимизировать налоговые платежи по дивидендам в 2024 году

Для учредителей и акционеров компаний, получающих дивиденды, важно рассмотреть возможности минимизации налоговых платежей в 2024 году. Ставки налогов на дивиденды и процедуры их уплаты подлежат регулярным изменениям, поэтому важно быть в курсе актуальных правил и норм

Одним из важных аспектов минимизации налоговых платежей является учет особенностей налогообложения в действующем законодательстве. Необходимо изучить доступные налоговые льготы и налоговые ставки, чтобы выбрать наиболее выгодный способ расчета и уплаты налогов.

Грамотное планирование и объединение операций также могут помочь минимизировать налоговые платежи по дивидендам. Например, можно временно отложить выплату дивидендов до следующего финансового года или использовать другие стратегии, которые позволят снизить налоговые обязательства.

Также стоит обратить внимание на возможности использования целевых программ и инвестиций, которые могут предоставить налоговые льготы при получении дивидендов. Оцените доступные программы, условия и требования, чтобы выбрать наиболее выгодные варианты

Важно также учитывать возможность использования иностранных компаний и счетов для получения дивидендов. Каждая страна имеет свои особенности налогообложения дивидендов, поэтому может быть выгодно рассмотреть возможность оплаты налогов в другой стране с более низкими ставками

Индивидуальные обстоятельства и специфика каждой компании также играют важную роль в минимизации налоговых платежей. Рекомендуется проконсультироваться с опытным налоговым консультантом или специалистом, чтобы получить персонализированные рекомендации и стратегии, соответствующие вашей ситуации.

| Способы минимизации налоговых платежей |

|---|

| Учет налоговых льгот и ставок на дивиденды |

| Планирование и объединение операций |

| Использование целевых программ и инвестиций |

| Рассмотрение возможности использования иностранных компаний и счетов |

| Консультация с налоговым специалистом для получения рекомендаций |

Как учесть полученные доходы от участия в российских организациях

В бухгалтерском учете доходы от участия в другой организации включаются в состав прочих доходов, а признаются такие доходы на дату вынесения общим собранием участников эмитента решения о выплате дивидендов (п. п. 7, 10.1, 16 ПБУ 9/99 «Доходы организации»).

В соответствии с Инструкцией по применению Плана счетов бухгалтерского учета, утвержденной Приказом Минфина России от 31.10.2000 N 94н, признание прочего дохода отражается проводкой Дебет 76-3 Кредит 91-1 .

Минфин России в письме от 19.12.2006 N 07-05-06/302 «Рекомендации по проведению аудита годовой бухгалтерской отчетности организаций за 2006 год» предлагает признавать указанные доходы в сумме за вычетом налога, удержанного налоговым агентом в соответствии с законодательством РФ («чистые дивиденды»).

Поскольку сумма налога, которую нужно удержать, не всегда известна заранее, то есть мнение, что определить и признать сумму данного дохода организация сможет только в момент, когда получит дивиденды. Однако в случае отражения дохода на дату получения дивидендов дебиторская задолженность по дивидендам в бухучете значиться не будет, а информация о финансовом положении организации в ее учете будет неполной.

Другой вариант – начисленные дивиденды можно отразить за минусом налога, рассчитанного по максимальной «дивидендной» ставке 9 процентов, а после получения денежных средств просто доначислить доход в виде дивидендов при наличии расхождений.

В бухгалтерской отчетности полученные дивиденды отражаются следующим образом:

- в отчете о финансовых результатах – по отдельной строке 2310 «Доходы от участия в других организациях» (в упрощенной форме для субъектов малого предпринимательства – в составе строки 2340 «Прочие доходы»);

- в отчете о движении денежных средств (если он составляется) – по строке 4214 «Поступления в виде дивидендов, процентов по долговым финансовым вложениям и аналогичные поступления от долевого участия в других организациях» в периоде фактического получения денежных средств.

В налоговом учете доходы от участия в других организациях (дивиденды), распределенные в пользу организации, учитываются в составе внереализационных доходов на дату поступления денежных средств в счет выплаты дивидендов (п. 1 ст. 43, п. 1 ст. 250, пп. 2 п. 4 ст. 271, п. 2 ст. 273 НК РФ).

Согласно Порядку заполнения налоговой декларации по налогу на прибыль организаций, утвержденному Приказом ФНС России от 22.03.2012 № ММВ-7-3/174@ сумма дохода от участия в других организациях за вычетом удержанного налоговым агентом налога указывается:

- по строке 100 Приложения № 1 к листу 02;

- по строке 020 листа 02 декларации;

- по строке 070 листа 02 декларации в качестве дохода, исключаемого из прибыли (во избежание двойного налогообложения).

Таким образом, сумма дохода, полученного от участия в других организациях, налоговую базу для исчисления налога на прибыль не формирует.

Доходы от участия в других организациях, зарегистрированные в налоговом учете, попадут в строку 100 Приложения № 1 к листу 02 и в строку 020 листа 02 декларации по налогу на прибыль организаций при ее автоматическом заполнении в «1С:Бухгалтерии 8» (строка 070 заполняется пользователем вручную).

Сроки уплаты налога на дивиденды

Сроки уплаты для нерезидентов

Для нерезидентов России сроки уплаты налога на дивиденды устанавливаются в соответствии с соглашениями о избежании двойного налогообложения между Россией и страной проживания нерезидента или международными договорами. Обычно срок уплаты составляет 30 дней со дня фактического получения дивидендов.

Административные штрафы за неуплату

Невыполнение обязательств по уплате налога на дивиденды или превышение установленных сроков может повлечь за собой наложение административных штрафов. В случае неуплаты налога или нарушения сроков уплаты, размер штрафа может быть установлен в размере от 20% до 40% суммы неуплаченного налога.

Начисление дивидендов: проводки

1. Определение суммы дивидендов:

Первым шагом является определение суммы дивидендов, которую компания готова выплатить учредителю. Данная сумма может быть рассчитана на основе финансовых результатов компании, подготовленных на отчетную дату

Важно учесть, что сумма дивидендов должна соответствовать положениям закона и уставу компании

2. Подготовка документов:

После определения суммы дивидендов необходимо подготовить соответствующие документы, которые позволят оформить начисление и выплату дивидендов. В основу этих документов положатся данные учредительного договора и учетной политики компании

Важно отметить, что дивиденды должны быть подписаны руководителями компании и учредителями

3. Проведение проводок:

Следующий шаг — проведение проводок по начислению дивидендов в учетной системе компании. Для этого необходимо использовать соответствующие счета учета, указанные в учетной политике. Например, дивиденды могут начисляться на счет «Расчеты с учредителями»

Важно учесть, что проводки должны быть согласованы с бухгалтером компании и соответствовать требованиям законодательства

4. Обновление бухгалтерской отчетности:

После проведения проводок необходимо обновить бухгалтерскую отчетность компании, чтобы отразить начисленные дивиденды. Это может включать обновление баланса, отчета о прибылях и убытках, а также других финансовых отчетов.

5. Выплата дивидендов:

Последним этапом является фактическая выплата дивидендов учредителю компании. Для этого необходимо использовать соответствующие документы, например, платежное поручение

Также важно отметить, что выплаты дивидендов могут быть облагаемы налогом, поэтому необходимо учесть требования налогового законодательства и произвести соответствующие удержания

В итоге, проведение операций по начислению дивидендов требует выполнения ряда этапов, начиная от определения суммы дивидендов и подготовки необходимых документов, до проведения соответствующих проводок и фактической выплаты

Важно учесть также требования законодательства и учетной политики компании. Эффективное и правильное проведение всех операций гарантирует правомерность выплаты дивидендов и обеспечивает финансовую прозрачность компании

Перечисление платежей разными платежками

При осуществлении финансовых транзакций и перечислении платежей часто возникает необходимость выбора подходящей платежной системы или платежного инструмента. В зависимости от целей и требований компании или физического лица, можно выбрать оптимальный вариант из предложенных платежек. Разберем некоторые из них:

1. Банковский перевод

Банковский перевод является одним из самых распространенных способов перечисления средств. При этом, для осуществления платежа необходимо знать банковские реквизиты получателя и располагать нужной суммой денежных средств. Банковский перевод может быть использован для перечисления как крупных сумм, так и небольших сумм, в зависимости от условий банка.

3. Чек

Чек является бумажным документом, в котором указываются реквизиты получателя, сумма платежа и другая необходимая информация. Чек может быть использован для перечисления денежных средств, однако его использование становится все менее популярным из-за развития электронных систем платежей.

4. Платежный терминал

Платежные терминалы позволяют осуществлять платежи с использованием банковских карт или электронных кошельков. Они устанавливаются в магазинах, торговых центрах, банкоматах и других местах, где возможна оплата товаров и услуг. После выбора необходимого платежа и ввода реквизитов, платежный терминал автоматически переводит средства на счет получателя.

5. Money order

Money order — это вид денежного перевода, выполняемый посредством чека или денежного ордера. Он позволяет отправить деньги без использования банковской системы, что особенно удобно для переводов между странами или в случаях, когда получатель не имеет банковского счета.

6. PayPal

PayPal — это популярная электронная платежная система, позволяющая переводить деньги между физическими лицами и использовать их для оплаты товаров и услуг. Для использования PayPal необходимо зарегистрироваться в системе и связать свой банковский счет или карту.

- Банковский перевод

- Электронные платежи

- Чек

- Платежный терминал

- Money order

- PayPal

| Способ платежа | Описание |

|---|---|

| Банковский перевод | Осуществляется по банковским реквизитам получателя |

| Электронные платежи | Осуществляются через интернет или мобильные приложения |

| Чек | Бумажный документ, требующий заполнения и передачи |

| Платежный терминал | Устанавливается в магазинах и других местах оплаты |

| Money order | Вид денежного перевода без использования банковской системы |

| PayPal | Популярная электронная платежная система |

«При перечислении платежей разными платежками, необходимо учесть особенности каждого способа и выбрать наиболее удобный и безопасный вариант для конкретной ситуации.»

НДФЛ с дивидендов в 2021 году: ставка, расчет, отражение в 6-НДФЛ

Организация, которая выплачивает дивиденды учредителю-физлицу, выступает в роли налогового агента (п. 3 ст. НК РФ). Если участник (акционер) является налоговым резидентом РФ, то бухгалтерия обязана удержать и перевести в бюджет НДФЛ по ставке 13% (ст.

НК РФ). На руки учредитель получает сумму за минусом налога. Покажем на примере. Допустим, участнику ООО начислили дивиденды в размере 500 000 руб.

НДФЛ составляет 65 000 руб. (500 000 руб. х 13%). Эту сумму бухгалтерия перечислила в бюджет.

На руки учредитель получил 435 000 руб. (500 000 руб. – 65 000 руб.). Перевести налог в бюджет нужно в сроки:

- для АО — не позднее месяца с даты выплаты дивидендов (подп. 3 п. 9 ст. НК РФ).

- для ООО — не позднее дня, следующего за днем выплаты дивидендов (п. 6 ст. НК РФ);

Особых трудностей заполнение платежного поручения при перечислении НДФЛ с дивидендов не вызовет, но есть некоторые нюансы.

Кто перечисляет налог Статус плательщика (поле 101 платежного поручения) КБК (поле 104 платежного поручения) Налоговый агент 02 182 1 01 02010 01 1000 110 Физлицо 13 182 1 01 02030 01 1000 110 Заполнить платежное поручение можно на сайте ФНС при помощи специального .

- Отчетность по дивидендам в 2020 году

- Что относится к дивидендам?

- Участники — только физлица

- Участники — только юридические лица

- Смешанные участники (юрлица и физлица)

- Схема начисления дивидендов в 1С 8.3

- Начисление и выплата дивидендов

- Учет для целей НДФЛ

- Как начислить дивиденды в 1С

- Участник ООО — физлицо (не сотрудник)

- Участник ООО — юрлицо

- Выплата дивидендов

- Участник ООО – физлицо (не сотрудник)

- Участник ООО — юрлицо

- НДФЛ

- Уплата НДФЛ

- 2-НДФЛ

- 6-НДФЛ

- Налог на прибыль

- Уплата налога на прибыль

- Декларация по налогу на прибыль

- Если участник — сотрудник ООО

- Начисление дивидендов

- Выплата дивидендов

- Учет НДФЛ

Рассчитать НДФЛ с физлиц необходимо по ставке:

- резиденты – 13 %;

- нерезиденты – 15 %.

Налог на прибыль юридических лиц рассчитывается по ставке:

- российская компания – 13 %;

- то же, но владеющая 50 % и более доли УК или обязательств – 0 %;

- организация иностранная – 15 %.

НДФЛ с дивидендов, полученных резидентом от инвестиций в иностранные предприятия, рассчитать и уплатить нужно самостоятельно.

Сумма подлежащего уплате налога вычисляется в декларации 3-НДФЛ. Декларация сдается не позднее 30 апреля года, следующего за годом получения дивидендов. Срок уплаты – до 15 июля, после сдачи декларации.

НДФЛ с дивидендов, полученных от организаций, зарегистрированных в России, перечисляется не позднее дня, следующего за днем выплаты или перечисления.

ООО, выплачивающее дивиденды участникам, должно исчислить с них налог, удержать его из выплачиваемого дохода и перечислить в бюджет. Иными словами, выполнить стандартные обязанности налогового агента

При этом неважно, какой режим налогообложения применяет организация, выплачивающая дивиденды: общий, УСН, уплачивает ЕНВД или ЕСХН

Какой налог платить с дивидендов и в каком размере, зависит от того, кому именно выплачиваются дивиденды (п. 3, 4 ст. 214, п. 3, 7 ст. 275, п. 3 ст. 284 НК РФ).

| 13% | ||

| Физлицо – нерезидент РФ | НДФЛ | 15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения |

| Российская организация (кроме указанной ниже категории) | Налог на прибыль | 13% |

| Российская организация, владеющая не менее чем 50%-ной долей в УК ООО, выплачивающего дивиденды, не менее 365 календарных дней до дня принятия решения о выплате дивидендов | Налог на прибыль | 0% |

| Иностранная организация | Налог на прибыль | 15% или ставка, предусмотренная международным соглашением об избежании двойного налогообложения |

С 01.01.2019 ставка 0% устанавливается в отношении дивидендов, полученных некоторыми международными холдинговыми компаниями, и ставка 5% в отношении дивидендов, полученных иностранными лицами, по акциям (долям) международных холдинговых компаний (пп.а п.4 ст.2 Закона от 03.08.2018 N 294-ФЗ).

Налог на прибыль рассчитывается отдельно по каждому принятому участниками решению. НДФЛ рассчитывается отдельно по каждому участнику.

Новые требования для платежных поручений по НДФЛ 2024

С 1 января 2024 года вступают в силу новые требования, касающиеся платежных поручений по уплате налога на доходы физических лиц (НДФЛ) с дивидендов. Эти требования направлены на улучшение контроля и прозрачности в сфере уплаты налогов.

Основные изменения

Ниже приведены основные изменения, которые следует учесть при оформлении платежного поручения по НДФЛ 2024 года:

- Изменение формата: Платежное поручение должно быть оформлено в соответствии с новым форматом, утвержденным налоговыми органами. Формат должен быть строго соблюден, чтобы избежать ошибок при обработке платежа.

- Указание кода налогового периода: В платежном поручении необходимо указать код налогового периода, за который производится уплата НДФЛ. Это поможет налоговым органам определить правильность и своевременность уплаты налога.

- Обязательное указание ИНН плательщика и получателя: В платежном поручении необходимо указать ИНН как плательщика, так и получателя дивидендов. Это позволит избежать ошибок в идентификации сторон и обеспечит правильность начисления и уплаты налога.

- Использование электронного документооборота: Рекомендуется использовать электронные средства взаимодействия с налоговыми органами для подачи и получения платежных поручений. Это упростит процесс обмена документами и повысит эффективность контроля за уплатой налогов.

Последствия невыполнения требований

Невыполнение новых требований к платежным поручениям по НДФЛ 2024 может повлечь за собой негативные последствия:

- Несвоевременная уплата налога: Если платежное поручение не соответствует новым требованиям, налоговые органы могут отказать в начислении налоговой льготы или установить неустойку за несвоевременную уплату налога.

- Административная ответственность: Нарушение требований к платежным поручениям может привести к привлечению к административной ответственности, включая штрафы или другие санкции, установленные законодательством.

- Дополнительные проверки документации: В случае недобросовестного оформления платежного поручения налоговые органы могут провести дополнительные проверки документации и осуществить более строгое финансовое контролю за деятельностью плательщика.

Введение новых требований для платежных поручений по НДФЛ 2024 года направлено на улучшение контроля и прозрачности в сфере уплаты налогов. Ознакомьтесь с требованиями заранее и грамотно оформите платежное поручение, чтобы избежать негативных последствий и обеспечить правильность уплаты налога.