Сдать нулевую отчетность

Даже если компания не ведет деятельность и не получает доходы, все равно придется сдавать отчетность. Иначе налоговая может посчитать, что руководители бросили компанию. Тогда она может сама ликвидировать компанию и дисквалифицировать директора.

Список отчетов такой же, как и для компаний, ведущих деятельность:

- единая налоговая декларация для компаний на общей системе или декларация УСН для компаний на упрощенке;

- бухгалтерская отчетность;

- расчет по страховым взносам;

- отчет о среднесписочной численности сотрудников;

- 4-ФСС в Фонд социального страхования;

- в Пенсионный фонд.

Отчетов много, и лучше обратиться за помощью к бухгалтеру. Если будут ошибки, придется пересдавать несколько раз.

Компании на упрощенке могут сдавать все налоговые отчеты в бумажном виде или электронном: сходить в налоговую, отправить через почту или личный кабинет на сайте налоговой. Для работы через личный кабинет нужна электронная подпись. Компании на общей системе должны сдавать налоговую отчетность только электронно.

Бухгалтерскую и статистическую отчетность все организации должны сдавать только в электронном формате.

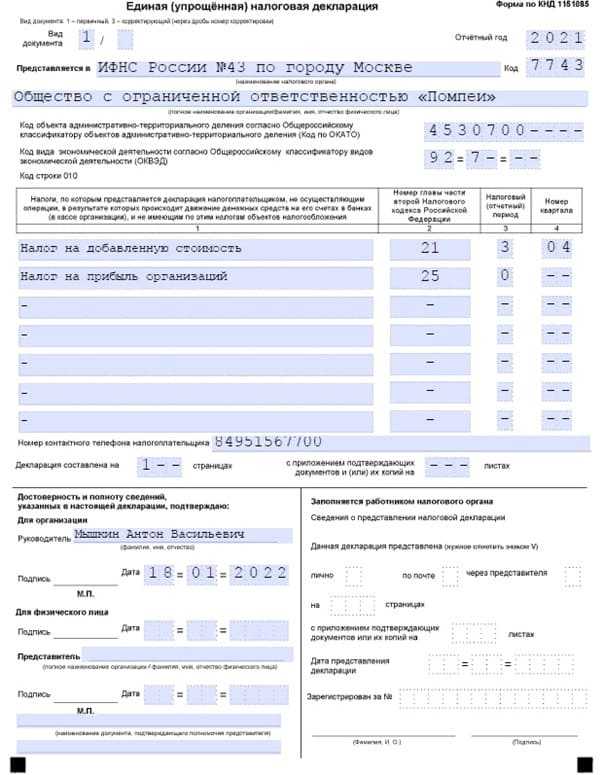

Единая налоговая декларация. Когда компания на общей системе приостановила деятельность, вместо деклараций по налогу на прибыль и НДС можно сдавать единую налоговую декларацию. Для этого должны выполняться два условия:

- нет движения по счетам. Банк должен подтвердить это справкой о приостановке действий по счету или об отсутствии оборотов;

- нет доходов, с которых нужно платить налоги. Для компаний на общей системе не должно быть начислений доходов, на упрощенке — поступлений денег на счет.

Декларация выглядит так:

Бухгалтерская отчетность. Малый бизнес сдает отчетность в упрощенной форме — баланс и отчет о финансовых результатах. Так могут делать компании с доходом меньше 800 млн руб. и штатом меньше ста сотрудников.

Бухотчетность не может быть нулевой. Даже если нет имущества и денег на счетах, все равно нужно отразить уставный капитал. Отчет о финансовых результатах будет нулевым, если компания не вела работу в отчетном году.

Бухгалтерскую отчетность нужно сдать в налоговую, в которой компания зарегистрирована, раньше один раз в год нужно было сдавать еще и в Росстат. Отчетность за 2021 год и далее нужно сдавать только в налоговую и только в электронной форме.

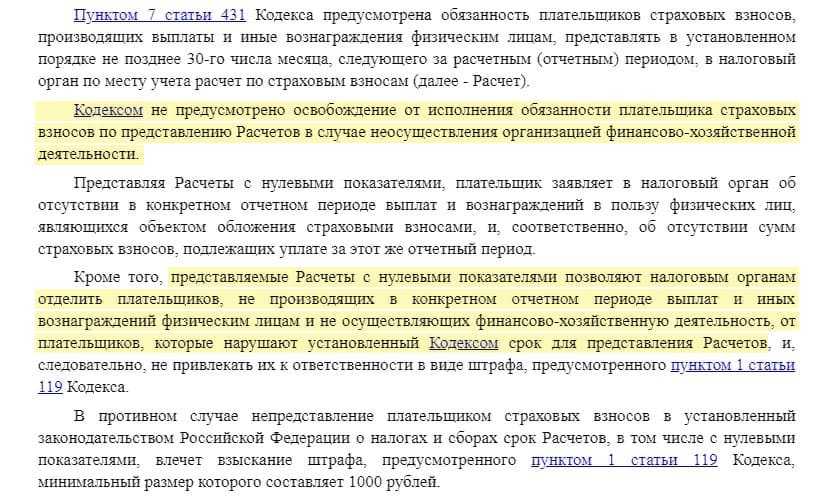

Расчет по страховым взносам. Даже если в компании нет сотрудников, все равно придется сдавать отчет по взносам. Минфин подтверждает это в письме. Так налоговая может отделить компании, которые не платили сотрудникам, и тех, кто не сдал вовремя декларацию. Вот что пишет Минфин:

Расчет нужно сдавать в налоговую один раз в квартал до 30-го числа.

Отчет о среднесписочной численности отдельно сдавать не нужно, так как, начиная с 2020 года эти данные вошли в расчет по страховым взносам. Если компания приостановила деятельность с начала года, то в расчете нужно указать одного сотрудника — директора.

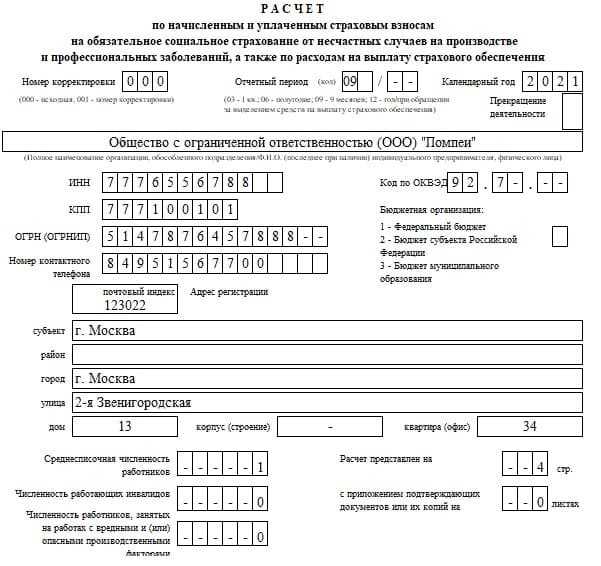

Отчет в Фонд социального страхования. Компании сдают отчеты в Фонд социального страхования о взносах на травматизм. В законе нет расшифровки, что делать, если нет сотрудников. Наш совет — сдавать отчет.

В отчете нужно заполнить:

- титульный лист с данными о компании;

- таблицу 1, 2, 5. Если у компании нет сотрудников и задолженности перед фондом, во всех полях будут прочерки.

Выглядит это так:

Отчет сдают в налоговую раз в квартал.

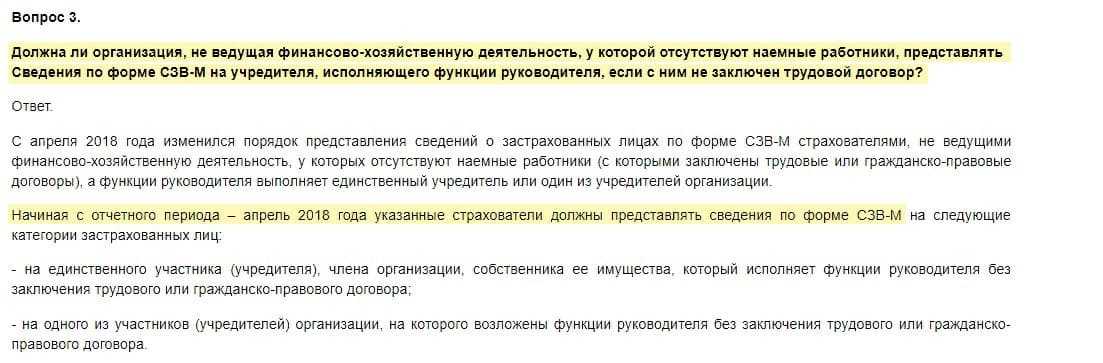

Отчеты в Пенсионный фонд. В Пенсионный фонд нужно отправлять два отчета: СЗВ-М раз в месяц и СЗВ-СТАЖ раз в год. В них — информация о всех сотрудниках компании.

Отчет нужно сдавать, даже если в компании — только директор

Неважно, работает директор по трудовому договору или он в отпуске. Так объясняет Пенсионный фонд на своем сайте:

Форму СЗВ-СТАЖ сдают один раз в год в Пенсионный фонд до 1 марта 2022 года за 2021 год. СЗВ-М сдают до 15 числа каждого месяца в Пенсионный фонд.

Отчетность в Росстат. Юрлица сдают отчеты в Росстат раз в год, раз в квартал или раз в месяц. Для каждой компании список отчетов разный, это зависит от размера и вида деятельности компании. Проверить, какие формы отчетов нужно сдавать, можно на сайте.

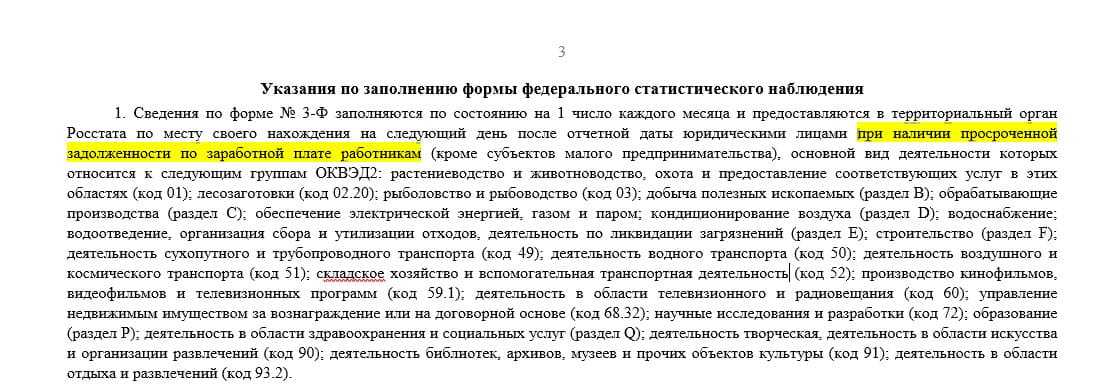

В каждой форме есть образцы заполнения и указания, нужно ли ее заполнять, если нет данных. Например, в форме N 3-Ф о просроченной заработной плате написано, что ее заполняют только при наличии задолженности:

Если пояснений к форме нет — вместо отчета с нулевыми показателями компания предоставляет письмо о том, что данных нет.

3 этап ликвидации

Для завершения ликвидации необходимо подать следующий пакет документации:

- Нотариально заверенное заявление по форме Р15016;

- Окончательный ликвидационный баланс;

- Решение участников об его утверждении;

- Подтверждение оплату госпошлины;

- Документ о предоставлении информации в ПФР и ФСС.

После предоставления указанных документов, налоговые органы в течение пяти дней подтверждают решение и вносят соответствующие изменения в ЕГРЮЛ.

Получение документального подтверждения

В соответствии с действующим законодательством, существует единственный документ, подтверждающий ликвидацию. Это запись ЕГРЮЛ форма Р50007.

Для получения решения можно воспользоваться следующими способами:

- Председатель комиссии может лично обратиться в налоговую за документом;

- При наличии нотариальной доверенности может обратиться представитель организации;

- Направить по почте заявление;

- Получить документы на ресурсах, при подтверждении заявки ЭЦП.

Оформляем документы

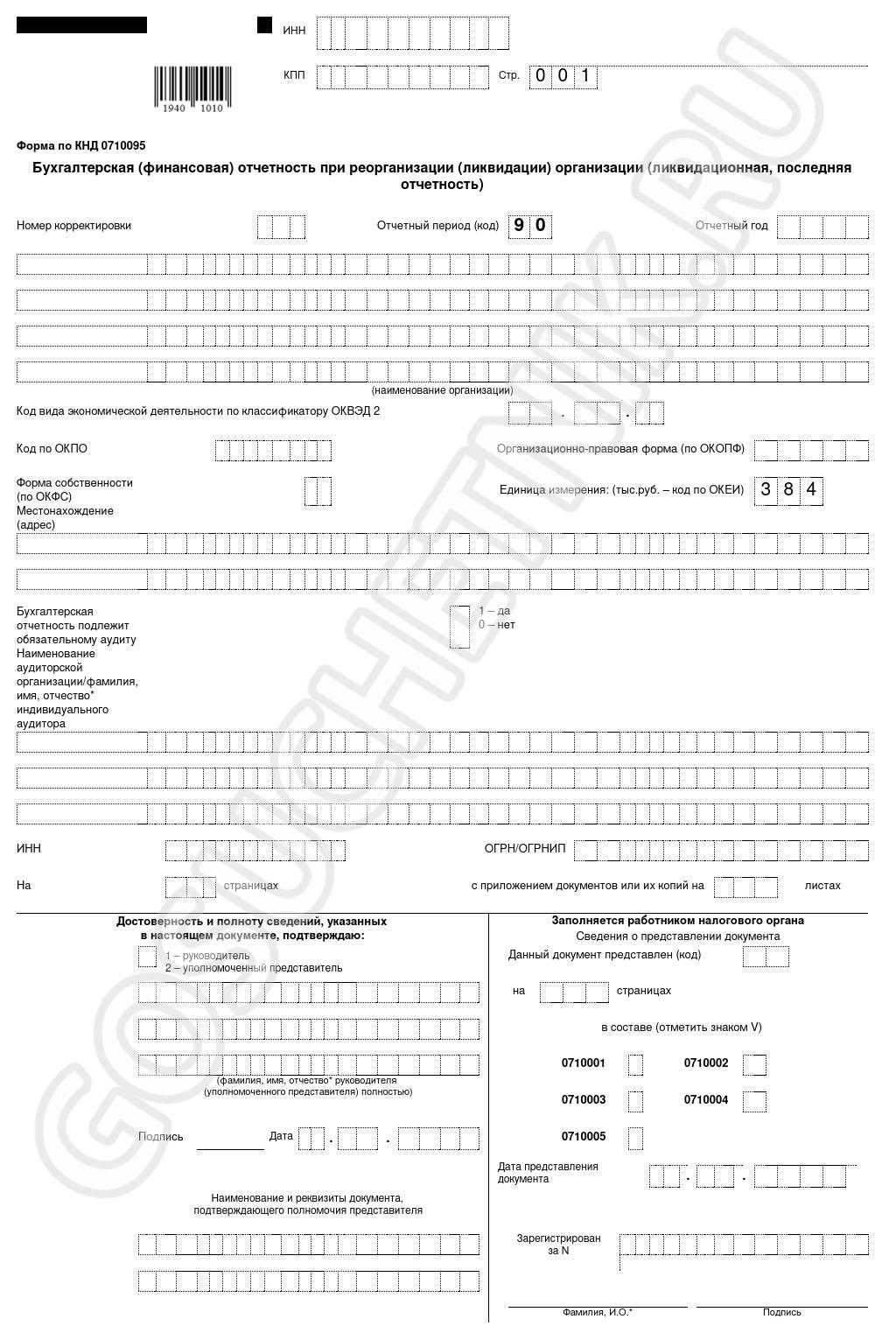

Для составления промежуточного или итогового (заключительного) бухбаланса при прекращении деятельности подается форма 0710095 — эту КНД промежуточного ликвидационного баланса в 2022 году рекомендовала ФНС. До 2020 года последнюю отчетность сдавали по КНД 0710099, то есть по форме ежегодной бухгалтерской (финансовой) отчетности. Теперь для отчетности при ликвидации используют только КНД 0710095 (письмо ФНС № ВД-4-1/24013@ от 25.11.2019).

Эта форма состоит из нескольких бланков, которые утверждены Приказом Минфина № 66н от 02.07.2010. Заполнять следует только ОКУД 0710001. Порядок заполнения при ликвидации не отличается от порядка составления обычной годовой бухгалтерской отчетности.

ВАЖНО!

Для бюджетников действует специальный бланк окончательного ликвидационного бухбаланса — ф. 0503830 (Приказ Минфина № 33н от 25.03.2011).. Сообщение о ликвидации юридического лица подается по форме Р15016 (Приказ ФНС № ЕД-7-14/617@ от 31.08.2020)

Уведомление заполняют от руки (черной пастой) или на компьютере (шрифт Courier New, размер 18). Вносить изменения, исправления недопустимо. Готовое заявление заверяет нотариус. А если подаете Р15016 в электронной форме, подпишите его усиленной квалифицированной электронной подписью (п. 1.2 ст. 9 129-ФЗ от 08.08.2001, п. 34 Административного регламента из Приказа ФНС № ММВ-7-14/12@ от 13.01.2020)

Сообщение о ликвидации юридического лица подается по форме Р15016 (Приказ ФНС № ЕД-7-14/617@ от 31.08.2020). Уведомление заполняют от руки (черной пастой) или на компьютере (шрифт Courier New, размер 18). Вносить изменения, исправления недопустимо. Готовое заявление заверяет нотариус. А если подаете Р15016 в электронной форме, подпишите его усиленной квалифицированной электронной подписью (п. 1.2 ст. 9 129-ФЗ от 08.08.2001, п. 34 Административного регламента из Приказа ФНС № ММВ-7-14/12@ от 13.01.2020).

О ликвидации надо уведомить и кредиторов. Разместите сообщение в «Вестнике государственной регистрации». И обязательно подготовьте письменное уведомление для всех кредиторов организации.

Перечень документов, которые заполняются при ликвидации, представлен в таблице.

| Название документа | Код бланка | Кто сдает | Когда сдавать |

|---|---|---|---|

|

Уведомления о принятии решения о ликвидации юрлица и формировании ликвидационной комиссии (назначении ликвидатора), о составлении промежуточного баланса, о завершении ликвидации |

Р15016 (КНД 1111521) | Все ликвидируемые организации, в том числе и бюджетники | После публикации сообщения о начале процедуры в «Вестнике государственной регистрации». В бланке отражаются сведения о ликвидируемом предприятии и ликвидаторе (или комиссии), указываются причины ликвидации, другая информация |

| Промежуточный и окончательный ликвидационный баланс | КНД 0710095 | Все ликвидируемые организации, кроме бюджетников | Это расшифровка окончательного операционного состояния ликвидируемого предприятия в бланке финансовой отчетности. Подается вместе с бланком Р15016 |

| Разделительный баланс государственного (муниципального) учреждения | ОКУД 0503830 | Бюджетники | Бланк окончательной финансовой отчетности для бюджетников. Формируется по завершению процесса ликвидации |

Условия для упрощенной ликвидации ООО

Приведем перечень требований к проведению упрощенной процедуры ликвидации ООО :

Компания должна относиться к малому или среднему бизнесу с обязательным наличием этих сведений в официальном реестре, не выплачивать НДС или быть освобожденной от необходимости таких выплат.

Организация не имеет долговых обязательств по неоплаченным взносам, налоговым выплатам и другим бюджетным сборам, а также по отношению к своим деловым партнерам и сотрудникам, не преследуется в связи с исполнительными или судебными производствами.

ООО не принадлежат транспортные средства или объекты недвижимости.

Предприятие не проходит процесс принудительной реорганизации, ликвидации, процедуру банкротства, ранее не исключалась по решению налоговой службы из ЕГРЮЛ.

В едином государственном реестре отсутствуют данные о том, что компания подавала о себе недостоверные сведения.

Само заявление для упрощенной ликвидации, отправленное в компетентный регистрационный орган, составлено правильно, без ошибок, имеет подпись уполномоченного лица.

В случае несоблюдения перечисленных требований ООО не смогут исключить из реестра. Исправить положение дел помогут некоторые меры. Например, компания, имеющая по всем критериям форму малого или среднего предпринимательства, но не зарегистрированная при этом в ЕГРЮЛ, может создать запрос с просьбой внести корректировки в имеющиеся сведения. В остальных случаях нужно:

При наличии активного имущества на балансе – продать его.

Погасить имеющиеся долговые обязательства в целях завершения исполнительных и судебных производств.

Решить проблему недостоверных сведений о компании, сообщив соответствующую действительности информацию или исправив ее, как например, в случае ошибочно прописанного юридического адреса.

Начиная с конца текущего 2023 года, переставшей функционировать компании можно перейти с общей системы налогообложения на упрощенную, подав необходимые сведения. Но в этом случае придется ждать принятия решения не ранее января 2024 года.

Отчетность в ПФР

В связи с завершением функционирования хозяйственной деятельности компании все ее сотрудники подлежат увольнению. Соответственно, в органы ПФР должна быть предоставлена информация об этих сотрудниках.

На титуле отчета также проставляется отметка о закрытии фирмы.

В ПФР надо принести следующие типы отчетности:

- СЗВ-М;

- СЗВ- СТАЖ.

Данные документы формируются на стандартных процедурах, но на титульнике указывается отметка о ликвидации.

После предъявления документации в органы ПФР выдают ликвидируемой организации документ, который удостоверяет сдачу ликвидационной отчетности.

Способы ликвидации юридического лица

Даже если ООО прекратило деятельность, не имеет оборотов и сотрудников, оно сохраняет статус юридического лица. Ему придется сдавать обязательную отчетность, проходить проверки со стороны ИФНС. Чтобы фирма официально перестала существовать и утратила статус юридического лица, нужно пройти ликвидационную процедуру.

Ликвидация ООО допускается по добровольному решению учредителей, по инициативе государственных ведомств, через банкротство

Порядок закрытия ООО описан в ГК РФ, других нормативных актах. Добровольно можно ликвидировать юридическое лицо только после погашения всех долгов. Закрытие ООО с долгами возможно путем банкротства, реорганизации или продажи.

- по решению учредителей через подразделение ФНС (добровольно);

- через банкротство по инициативе предприятия-должника или его кредиторов;

- в принудительном порядке по решению ИФНС, прокуратуры, других государственных ведомств;

- альтернативными способами (реорганизация с правопреемством, продажа).

У каждого из перечисленных вариантов есть свои нюансы, преимущества и минусы. Например, бессмысленно начинать ликвидацию через ФНС, если у фирмы нет возможности закрыть все долги. Собственники потеряют время и деньги на обязательные процедуры, но получат отказ ИФНС при непогашенных требованиях кредиторов. Поэтому вариант ликвидации ООО лучше выбирать при поддержке юристов, после оценки финансового положения предприятия, размера и структуры задолженности.

В чем заключаются альтернативные способы ликвидации компании с ограниченной ответственностью?

Что делать после закрытия ООО

| Наталья Николаевна, что нам теперь необходимо сделать, чтобы больше не возникало вопросов с нашей компанией? Как я понимаю, мы подошли к финалу, но сам процесс еще не закончился. |

Да, Александр, вы правы. На получении свидетельства все не заканчивается. Вам осталась еще пара «штрихов» для того, чтобы ваша компания считалась полностью закрытой и государственные органы прекратили за ней контроль.

- Закрытие расчетного счета. В банке, где у вас уже открыт расчетный счет вы приносите заявление от клиента (от вас) и справку об исключении организации из ЕГРЮЛ. Не забудьте, что после закрытия РС (согласно 859 статье ГК РФ) вам нужно будет уведомить фонды и ФНС в течение 7 дней.

- Сдача документов в архив. Эту процедуру определяет Федеральный закон №125. Узнать, какие документы необходимо сдать в архив и сколько они будут там храниться можно из Положения №03-33/пс.

На этом можно спокойно вздохнуть. Если вы последовательно проделали все эти шаги, то вас можно поздравить, компания закрыта!

Как закрыть юридическое лицо с долгами

Наличие долгов перед бюджетом или кредиторами не позволит ликвидировать ООО через налоговый орган. Но есть ряд иных процедур, которые можно выбрать для закрытия компании с кредиторской задолженностью:

- банкротство через арбитраж — процедура предусматривает реализацию активов и расчет с кредиторами, но влечет дополнительные расходы и риски для учредителей;

- продажа юридического лица — предусматривает перерегистрацию в ИФНС на новых учредителей, при этом все текущие обязательства компании остаются без изменений;

- различные формы реорганизации — предусматривают правопреемство по обязательствам на другое юридическое лицо.

Что будет, если не ликвидировать ООО с большими долгами? Никаких санкций за это не предусмотрено. Но кредиторы должника могут сами инициировать банкротство, чтобы получить шанс на возврат задолженности после реализации. Ответственность со стороны ИФНС грозит только за нарушение правил сдачи отчетности, порядка и сроков уплаты налогов.

Этап 2. Подаем заявление в налоговую о начале ликвидации

Уведомьте налоговиков о том, что решили ликвидировать ООО. Заодно сообщите им, кто назначен ликвидатором, или кто стал членом ликвидационной комиссии.

Уведомление составляется по специальной форме и отправляется в конкретные сроки. Вот они:

|

О чем сообщить налоговикам |

Какими документами оформить |

В какой срок уложиться |

|

О решении ликвидироваться |

· Уведомление по форме № P15016 из приказа ФНС России от 31.08.2020 № ЕД-7-14/617@; · протокол или решение о ликвидации |

В три рабочих дня с даты принятия решения о ликвидации |

|

О назначении ликвидатора или ликвидационной комиссии |

· Уведомление по форме № P15016 из приказа ФНС России от 31.08.2020 № ЕД-7-14/617@; · можно приложить решение о назначении ликвидатора |

В семь рабочих дней с даты принятия решения о ликвидаторе/составе комиссии |

Заметьте: уведомление на оба события составляется по одной форме № Р15016. Причем можно сообщить о решении ликвидироваться и о назначении ликвидатора в одном заявлении. Вот подсказки про то, какие листы и строки в нем нужно заполнять:

|

В каком пункте или на каком листе |

Что написать |

|

Пункт 2 «Причина представления заявления (уведомления)» |

· 1 – если принято решение о ликвидации ООО, но ликвидатор/комиссия пока не назначены; · 3 – если принято решение о ликвидации ООО и назначены ликвидатор/комиссия |

|

Пункт 2 «Срок ликвидации ООО» |

Дату, до которой общество должно ликвидироваться. Должна быть не позднее одного года с даты принятия решения о ликвидации. Потом срок можно продлить через суд еще на полгода (п. 6 ст. 57 Закона об ООО) |

|

Пункт 3 Листа А (заполняется, если в пункте 2 проставлен код «3») |

· В «Сведения о физическом лице» впишите данные ликвидатора или председателя ликвидационной комиссии; · в параметре «Должность» укажите «ликвидатор» или «председатель ликвидационной комиссии» |

|

Лист Б |

Заполняйте лист, если нужно ограничить доступ к сведениям о ликвидаторе. Для этого здесь укажите обстоятельства, по которым хотите ограничить доступ, а в параметре «Ограничение доступа к сведениям» п. 1, 2, 3 листа А проставьте код «1» |

|

Лист В |

Сведения о заявителе – ликвидаторе или председателе ликвидационной комиссии. В п. 1 этого листа проставьте код «1» |

И еще три момента по оформлению:

- если уведомление бумажное – заверьте подпись ликвидатора у нотариуса;

- если уведомление электронное – подпишите его усиленной квалифицированной электронной подписью. Документы на ликвидацию в электронном виде подавайте через сервис ;

- приложите к уведомлению протокол или решение о ликвидации ООО.

После получения уведомления налоговая внесет запись в ЕГРЮЛ о том, что ваше ООО начало ликвидацию. С этого момента вы не сможете:

- изменять устав;

- проводить реорганизацию;

- учреждать дочерние компании.

Если позабыть про второй этап, то руководителю ООО прилетит предупреждение или штраф в 5 тыс. руб. (п. 3 ст. 14.25 КоАП).

Способ 3. Добровольная ликвидация общества через реорганизацию

В чем суть способа

Компания присоединяется к другому юрлицу или сливается с ним. В порядке правопреемства все ее активы и долги переходят к этому юрлицу, а сама она ликвидируется.

Разница между присоединением и слиянием в том, появляется ли новая организация. В ходе присоединения она не возникает, так как присоединяемая компания становится частью существующего юрлица-правопреемника. При слиянии появится новое предприятие, имущество и обязательства которого сложатся из активов и пассивов слитых компаний.

Этапы для присоединения и слияния в ООО похожи. С подготовительным процессом их шесть, и они такие (таблица 4):

|

Какой этап |

Что нужно сделать |

|

|

При присоединении |

При слиянии |

|

|

Подготовительный |

· Принять решение о созыве общего собрания участников по поводу предстоящей реорганизации; · проинвентаризировать активы и обязательства |

|

|

Первый |

· Разработать договор о присоединении; · согласовать его с юристами реорганизуемых компаний |

· Разработать договор о слиянии и проект устава для новой компании; · согласовать их с юристами реорганизуемых компаний |

|

Второй |

Согласовать реорганизацию с антимонопольным органом, если это требуется по закону |

|

|

Третий |

Провести общее собрание участников и принять на нем решение о реорганизации |

|

|

Четвертый |

Завершить деятельность присоединяемой компании |

Завершить деятельность сливаемых компаний, подготовить новую организацию к началу работы |

|

Кроме того, необходимо: · сообщить налоговикам о начале реорганизации; · разместить сведения о реорганизации на Федресурсе; · уведомить кредиторов о реорганизации. Рассчитаться с теми, кто потребует досрочно исполнить обязательства; · подать сведения в Пенсионный фонд, которые требуются при реорганизации по Закону о персонифицированном учете; · провести совместное общее собрание участников реорганизуемых компаний |

||

|

Пятый |

Подать в налоговую документы, чтобы зарегистрировать реорганизацию |

На подготовительном этапе реорганизации проводится инвентаризация. Если у присоединяемой или сливаемых компаний много активов и обязательств, то она займет несколько дней. На нашем сайте есть две статьи, которые помогут правильно проинвентаризировать складские запасы и расскажут, как ускорить этот процесс:

- Инвентаризация склада: как провести, какими документами оформить и каких ошибок избегать

- Инвентаризация: можно ли провести удаленно, как передать на аутсорс и что изменится из-за ФСБУ 28/2023.

Каковы риски

Заметим, что о реорганизации мы рассказываем и в четвертом способе ликвидации бизнеса и там относим ее к «серым» методам. В действительности законная реорганизация совсем не похожа на ту, что используют «черные ликвидаторы».

В этом блоке мы говорим о ситуации, когда, к примеру, дочерняя компания со значительными активами присоединяется к материнской. И это совсем не то же самое, как присоединиться к неведомой фирме из Магадана или Анадыря, которую через пару месяцев тоже закроют в надежде избежать выездной проверки от ИФНС и так спрятать налоговые риски.

Но даже законные и экономически оправданные слияния и присоединения налоговики не любят. Причина проста – имущество при таких формах реорганизации передается в безналоговом режиме. НДС и налог на прибыль начислять не с чего, а значит, государственная казна не пополнится. Поэтому риск выездной налоговой проверки при реорганизации бизнеса даже выше, чем при добровольной ликвидации. Однако если бизнес не мухлевал с налогами, а реорганизацию можно экономически обосновать, то бояться инспекторов не стоит.

Но вот вам одно напутствие: будьте осторожны, когда объединяетесь с убыточным предприятием или с тем, у которого есть значительные вычеты по НДС.

Вот что видят в этом инспекторы:

- убытки присоединяемой компании уменьшают налогооблагаемую прибыль, а значит, налог на прибыль правопреемника;

- вычеты по НДС присоединяемой компании сн

ижают платежи по этому налогу у правопреемника.

Выходит, компания будто бы получает необоснованную налоговую выгоду. Причем присоединение убыточного бизнеса якобы противоречит разумным деловым целям.

Вот что вы можете сделать, чтобы подстраховаться от таких обвинений:

- обоснуйте преимущества реорганизации с убыточной компанией. Например, так вы увеличиваете рыночную долю, получаете важные технологии или забираете под свое крыло значимого поставщика;

- докажите свои выводы аналитическими отчетами или бизнес-планами. Будет отлично, если вы составите их заранее, а не по требованию инспекторов. А еще лучше, когда их напишет независимый аудитор, изучивший последствия сделки.

Ложное ощущение свободы: «грешить» и надеяться, что за это ничего не будет

Кроме того, с момента ликвидации ООО и на протяжении еще трех лет, все его участники несут субсидиарную (дополнительную) ответственность. А значит, расслабляться точно не стоит.

Какие еще способы ликвидации фирмы можно использовать читайте в нашей статье.

Читать статью

Почему нельзя надеяться на исключение из ЕГРЮЛ «автоматом»

В теории, неработающее ООО налоговая может сама исключить из ЕГРЮЛ, если соблюдены два условия:

- Как минимум 12 месяцев по фирме не сдается отчетность (включая нулевую).

- Как минимум 12 месяцев нет движения по расчетному счету компании.

И это не гарантия, что «выберут» именно ваше ООО. Почему-то закрывают совсем не тех, кто этого хочет.

Еще один подводный камень исключения из ЕГРЮЛ по решению регистрирующего органа — «черная метка» для бывших руководителя и собственников ООО: в течение трех лет с момента принудительной ликвидации они лишаются права регистрировать новый бизнес.

Вот почему закрыть ООО официально и добровольно — правильное решение.

Да, путь длинный и непростой, но вы всегда можете доверить работу профессионалам, а они точно приведут вас к результату без потерь.

Ликвидация по решению учредителей (участников)

Добровольное закрытие нулевого ООО осуществляется на основании решения, принятого общим собранием участников общества

При этом важно убедиться, что у ликвидируемого юридического лица:

- отсутствуют признаки банкротства и основания для ликвидации решениями суда либо регистрирующего органа;

- владельцам и материально ответственным лицам не страшна возможная налоговая проверка.

Идеальными условиями для осуществления добровольной ликвидации ООО являются:

- отсутствие задолженности ликвидируемой организации перед юридическими и физическими лицами;

- отсутствие задолженности ликвидируемой организации перед ФНС, ФСС, ПФР и иными государственными учреждениями;

- своевременность и полноценность отчетности, предоставленой в ФНС в период деятельности организации.

- сдача «нулевой» отчетности и «нулевого» баланса на момент принятия решения о ликвидации.

Алгоритм действий при ликвидации (прекращении деятельности) предприятия состоит из следующих этапов:

- Принятие решения о ликвидации и назначении ликвидатора или ликвидационной комиссии.

- Уведомление о факте ликвидации регистрирующую налоговую инспекцию и фондов.

- Публикация о ликвидации в СМИ — «Вестник государственной регистрации».

- Уведомление каждого кредитора и сотрудников ООО о ликвидации общества.

- Составление промежуточного ликвидационного баланса.

- Подача в налоговую инспекцию пакета документов для ликвидации.

- Получение документов о государственной регистрации ликвидации ООО.

Порядок действий проверяемой организации при проверке

От компаний, которые налоговый орган проверяет перед ликвидацией, требуется выполнение следующего:

- предоставление представителям налогового органа помещения для проверки;

- обеспечить представителей ФНС возможностью ознакомления с документами.

Помимо обязанностей у проверяемой компании существуют и права. К примеру, компания может потребовать участия понятых при проведении осмотра документации или их истребовании.

Проверяемой компании также следует помнить следующее:

- При невозможности представить необходимую документацию инспекторам, необходимо уведомить их об этом в письменном виде, указав причины.

- При попытке скрыть информацию и представить ее в не в полном объеме, компания может быть привлечена к административному взысканию.

- Если по итогам налоговой проверки уклоняться от получения результата, то он будет направлен в адрес компании по почте.

Этапы ликвидации ООО с одним участником

Порядок ликвидации ООО с одним учредителем немного отличается от закрытия фирмы с несколькими участниками.

- В первую очередь принимается решения о закрытии общества и назначении ответственного за ликвидацию лица по стандартной схеме. Оно оформляется протоколом. Функции ликвидатора может взять на себя единственный учредитель или посторонний человек.

- Затем учредитель направляет уведомление в налоговую службу о предстоящей процедуре. В данном случае используется форма Р15016.

- Согласно традиционной схеме, информация о закрытии размещается в «Вестнике государственной регистрации» и «Федресурс». Кредитором направляют уведомление о порядке и сроках предъявления требований.

- Затем составляют промежуточный баланс, отчитываются о его подготовке перед налоговой. Извещение составляют по форме Р15016.

- На следующем этапе компании с одним учредителем предстоит рассчитаться по долгам. Если денег не хватает, то имущество общества продают с торгов.

- Далее готовят окончательный ликвидационный баланс. Его утверждает своей подписью единственный учредитель. Этот документ, заявление и квитанцию об оплате госпошлины направляют в ФНС.

Срок рассмотрения заявки о осуществления регистрационных действий – 6 рабочих дней. На шестые сутки можно приходить за листом записи из ЕГРЮЛ и свидетельством о снятии с налогового учета.

Обратите внимание! Всех работников уведомляют о предстоящем увольнении в связи с ликвидацией компании минимум за 2 месяца до расторжения трудового договора.

Подготовка к возможной выездной проверке из ИФНС

После получения уведомления о ликвидации ООО налоговые органы имеют право (но не обязаны) провести выездную проверку. Причем сделать они это могут независимо от того, когда и по какой причине проводилась предыдущая проверка.

На практике, данную процедуру налоговая инспекция проводит не всегда, а «нулевые» компании, как правило, не проверяет вовсе. Однако, в любом случае, подготовиться к визиту из ИФНС и навести порядок в денежных расчетах и отчетных документах лучше заранее.

Если решение о выездной проверке уже вынесено, то переходить к следующему этапу ликвидации можно только после окончании проверки и урегулирования всех вопросов, возникших во время её проведения.

ШАГ № 6. ПРОВЕДЕНИЕ ПОВТОРНОЙ ИНВЕНТАРИЗАЦИИ, СОСТАВЛЕНИЕ ЛИКВИДАЦИОННОГО БАЛАНСА, СДАЧА ДОКУМЕНТОВ В АРХИВ

После того, как окончены расчеты с кредиторами и участниками ООО, проводится повторная инвентаризация и составляется окончательный ликвидационный баланс.

Ликвидационный баланс утверждается общим собранием (единственным участником) ООО, копия представляется в ИМНС.

Ликвидатор по акту сдает на хранение все документы ликвидируемого ООО в территориальный архив.

Обращаем внимание:

Форма ликвидационного баланса законодательством не установлена, в большинстве случаев используется форма обычного бухгалтерского баланса.

Обязательно нужно сдать в архив документы по личному составу, подтверждающие трудовой стаж и оплату труда работников.

Документы должны быть отсортированы, прошиты, пронумерованы в соответствии с требованиями Правил работы архивов.

Порядок передачи документов рекомендуется заблаговременно уточнить в соответствующем архиве.