Обеспечение доступа к финансовым инструментам

Доступ к финансовым инструментам становится все более важным аспектом для семей, стремящихся увеличить свой доход. Финансовые организации предоставляют различные инструменты и услуги, которые помогают семьям управлять своими финансами более эффективно и достигать своих финансовых целей.

Одним из ключевых инструментов, предлагаемых финансовыми организациями, являются счета и депозиты. С помощью открытия счета в банке или кредитной кооперативе семьи получают возможность хранить свои деньги в безопасном месте и иметь доступ к ним в любое время. Кроме того, многие счета предлагают возможность получения процентов на остаток средств, что может увеличить доход семьи.

Еще одним важным финансовым инструментом являются кредитные продукты. Благодаря кредитам и кредитным картам семьи могут получить дополнительные деньги для инвестиций, покупки товаров и услуг, а также для финансирования образования или ремонта жилья. Однако, при использовании кредитов необходимо быть ответственным и регулярно погашать задолженность, чтобы избежать негативных последствий.

Кроме того, семьи могут воспользоваться услугами инвестиционных и страховых компаний. Инвестиции предлагают возможность увеличить доходы семьи путем вложения денег в акции, облигации, недвижимость и другие финансовые инструменты. Страховые компании, в свою очередь, предлагают услуги по защите от финансовых рисков, таких как страхование жизни, медицинское страхование и автострахование.

Для обеспечения доступа к финансовым инструментам финансовые организации также стремятся сделать свои услуги максимально доступными. Они предлагают мобильные приложения и интернет-банкинг, которые позволяют семьям управлять своими финансами в любое время и в любом месте. Кроме того, некоторые организации предоставляют свои услуги в отдаленных и малонаселенных районах через партнерские точки обслуживания или мобильные банки.

Семьи могут использовать предлагаемые финансовыми организациями инструменты и услуги для увеличения своего дохода. Однако, при этом необходимо быть осторожным и внимательно изучать предлагаемые условия, чтобы сделать правильный выбор и получить максимальную пользу от использования финансовых инструментов.

Как увеличить эффективность управления финансами — оперативный учет средств

Сущность оперативного управления финансами — ежедневная проверка поступлений денежных средств

При этом важно не упустить ни одной проплаты, не увеличивая временные затраты на выполнение этой работы. Достичь поставленной цели можно путем автоматизации процессов при помощи программы 1С

Ежедневные рабочие операции включают:

проверку остатков по текущим счетам;

сверку поступлений на счет с отчетом по дебиторской задолженности и с плановой сметой;

принятие и проверку заявок на оплату — особое внимание уделяется заявкам на срочные платежи и тем, срок оплаты по которым истек;

внесение корректив в недельный план по оплатам;

формирование внутренних заявок на оплату (заработная плата, кредиты и т. д.);

контроль над выполнением оплат по договорам

Практика показывает, что подобный подход занимает не более 5 часов рабочего времени сотрудника притом, что количество оплачиваемых счетов может быть больше сотни.

Помощь в планировании бюджета и финансового плана

Специалисты финансовых организаций проводят анализ доходов и расходов семьи, помогают определить приоритетные цели и разработать стратегию их достижения. Они также помогают оптимизировать расходы, исключить ненужные траты и научиться правильно распределять средства между различными категориями.

В процессе планирования бюджета финансовый консультант учитывает все факторы, влияющие на финансовое положение семьи – размер доходов, расходы на жилье, питание, образование и другие неотложные нужды. При этом также учитываются долгосрочные финансовые цели, такие как покупка жилья, образование детей или пенсионное обеспечение.

Финансовые организации также предлагают инструменты для контроля и отслеживания расходов. Они помогают создать финансовую таблицу, где отмечаются все доходы и расходы семьи. Это позволяет визуально контролировать свои финансы, отслеживать, куда уходят деньги и насколько они соответствуют запланированному бюджету.

Планирование бюджета и разработка финансового плана позволяют семьям более точно оценить свои возможности и реальность достижения поставленных целей. Правильное распределение средств и контроль расходов помогают выйти на новый уровень финансового благополучия и обеспечить более стабильное будущее для своей семьи.

Инвестиции вместо вкладов и сберегательных счетов

С развитием банковской сферы и финансовых технологий всё больше людей начинают доверять кредитным организациям, рассматривать их как посредника в инвестициях. Через свои онлайн-сервисы банковские организации проводят обучение клиентов, помогая разобраться с основными понятиями рынка инвестиций, а также собрать свой первый портфель. Поэтому всё больше клиентов выбирают инвестиции вместо привычных вкладов или сберегательных счетов.

Например, Альфа-Банк осуществляет деятельность по брокерскому обслуживанию физических и юридических лиц, помогает клиентам в ведении индивидуального инвестиционного счёта (ИИС), предлагает услуги доверительного управления. Альфа-Банк разработал широкую линейку инвестиционных продуктов. Он помогает клиентам выходить на российские и международные фондовые, товарные, денежные рынки, а также на рынок недвижимости и альтернативных инвестиций.

Интерфейс сайта подсказывает и обучает. Например, прямо на сайте банка клиент может выбрать, во что начать инвестировать: в акции, облигации, фонды, валюту, готовые решения. К каждому виду активов есть пояснения: что это и как на этом зарабатывать. А если остались вопросы, посетитель может найти ответы в блоке «Полезно знать» или заказать телефонную консультацию, чтобы проконсультироваться с банковским сотрудником.

ВТБ 24

Аналогично Сбербанку дочерняя компания ВТБ Факторинг предоставляет услуги факторинга.

Компания предоставляет факторинговые услуги с 2009 года. География деятельности компании охватывает 17 крупнейших городов России, привлечение клиентов на факторинговое обслуживание ведется также через филиалы Банка ВТБ.

ВТБ Факторинг является членом крупнейшего международного факторингового объединения IFGroup и Ассоциации факторинговых компаний. В 2013 году ВТБ Факторинг на российском рынке факторинга имел долю около 30%. Оборот — 2 триллиона рублей.

Нина Кузнецова

Финансовый обозреватель Заем. Инфо. Актуальные ответы на ваши вопросы.

Что Такое Геймификация?

По сути, геймификация привносит игровые элементы в те области, которые обычно не ассоциируются с играми. Это делается для того, чтобы стимулировать пользователей, особенно на платформах социальных сетей, к более глубокому взаимодействию с услугой или продуктом.

Эта стратегия преследует двойную цель. С одной стороны, она помогает компаниям собирать более подробные данные о поведении пользователей, что дает им ценные сведения о действиях и предпочтениях пользователей. Этот богатый массив информации позволяет выявить новые маркетинговые возможности и скорректировать бизнес-операции.

С другой стороны, геймификация делает обычно скучные занятия более увлекательными, что способствует повышению вовлеченности и лояльности пользователей.

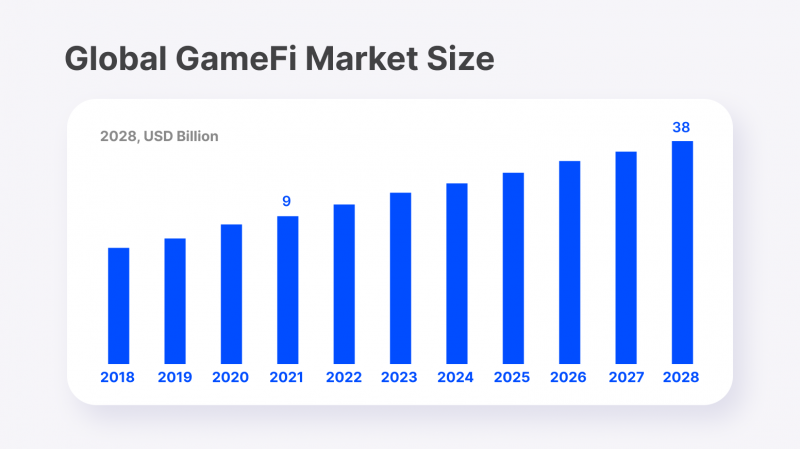

Потенциал этой тенденции огромен. По оценкам специалистов, к 2028 году объем мировой индустрии геймификации достигнет 58,8 млрд. долл. и будет расти на 26,8% в год с 2022 по 2028 год. Это говорит о том, что геймификация — не просто проходящая тенденция, а преобразующая сила, которая окажет влияние не только на финансовые услуги.

Разновидности партнерок

Партнерские программы – это не только способ привлечения клиентов в банк. Это продвижение финансовых продуктов или банковских услуг, как среди постоянных, так и среди новых клиентов.

Различают 2 базовых вида партнерских программ – с фиксированной ставкой и процентной комиссией от суммы заключенной сделки. Также возможна доплата за реализацию дополнительных банковских услуг или продуктов.

Второй вариант отличает большая степень мотивации, так как напрямую связан с общей прибылью, которую партнер принесет банку.

На практике, те же блогеры или инфлюенсеры зарабатывают на реферальных программах банков, размещая на своих каналах или в блогах специальные ссылки. Особенность партнерок – обоюдная выгода. Банк получает новых клиентов, партнер – денежное вознаграждение.

Продавать банковский продукт можно не только с помощью реферальных ссылок, но и используя другие маркетинговые методы.

Улучшенные условия для семейного кредитования

Финансовые организации сегодня предлагают широкий выбор кредитных программ, включая специальные условия для семей с детьми. Улучшенные условия для семейного кредитования помогают семьям увеличить свой доход и реализовать свои финансовые планы. В этом разделе мы рассмотрим основные преимущества и условия семейного кредитования.

1. Низкий процент по кредиту: многие банки предлагают специальные программы с низким процентом для семейного кредитования. Это позволяет семьям погасить кредитные обязательства с минимальными затратами и сохранить большую часть доходов для других нужд.

2. Расширенный срок кредитования: семейное кредитование может быть предоставлено на более длительный срок, что помогает уменьшить ежемесячные платежи и облегчить финансовое положение семьи. Это особенно актуально для семей с детьми, у которых есть дополнительные финансовые обязательства.

3. Высокий лимит кредитной карты: многие финансовые организации предлагают семьям возможность получить более высокий лимит на кредитной карте. Это помогает семье иметь больше свободы в распоряжении средствами и позволяет справляться с неожиданными расходами без финансовых сложностей.

4. Специальные акции и предложения: семейное кредитование часто сопровождается специальными акциями и предложениями от финансовых организаций. Это может быть скидка на процентную ставку, возможность получения бонусов или другие преимущества. Такие акции и предложения позволяют семье получить дополнительные выгоды и сэкономить деньги.

5. Гибкий график погашения: чтобы облегчить финансовую нагрузку на семью, финансовые организации могут предложить гибкий график погашения кредита. Это позволяет семье выбирать оптимальное время для выплаты кредитных обязательств, основываясь на своих финансовых возможностях.

Улучшенные условия для семейного кредитования являются отличной возможностью для семей увеличить свой доход и реализовать свои финансовые планы

При выборе кредитной программы важно тщательно изучить предложения различных финансовых организаций и выбрать наиболее выгодные условия. Также необходимо быть ответственным заемщиком и своевременно выплачивать кредитные обязательства, чтобы избежать негативных последствий

Как Геймифицировать Свой Финансовый Бизнес?

Игра — это мощный инструмент, который финансовые компании могут использовать для формирования правильных финансовых привычек, стимулирования сбережений и углубления вовлеченности клиентов. Кроме того, она служит средством расширения клиентской базы и установления прочных отношений с текущими клиентами, а также позволяет реализовать новые конкурентные стратегии. Ниже описаны восемь мощных стратегий геймификации, которые могут быть легко интегрированы в банковское или финансовое программное обеспечение.

1. Схемы Стимулирования Институтов

Введение вознаграждений является привлекательным приемом в банковских и финансовых приложениях. Вознаграждения, которые необязательно должны иметь высокую денежную стоимость, могут принимать форму признания за постоянное поведение, направленное на экономию, или виртуальных баллов за выбор экологически чистых вариантов, таких как безбумажный банкинг.

2. Использование Возможностей Социальных Сетей

Поощрение совместного опыта и знаменательных событий на платформах социальных сетей может способствовать развитию сообщества, повышению узнаваемости бренда и вовлеченности клиентов.

3. Соблюдение Баланса Между Сложностью и Доступностью

Убедиться в том, что пользовательский опыт увлекателен, но при этом не слишком сложен, очень важно. Соблюдение этого баланса означает, что пользователи не теряют интерес к работе, но при этом чувствуют удовлетворение от достигнутых результатов, что способствует дальнейшему взаимодействию

4. Мониторинг и Визуализация Прогресса Пользователей

Введение визуальных маркеров, таких как шкалы прогресса, для демонстрации продвижения пользователей к поставленным целям способствует устойчивой мотивации и концентрации на достижении необходимых результатов.

5. Интегрирация Интерактивного Обучения

Включение головоломок, викторин и подобных интерактивных игр может повысить финансовую грамотность клиентов. Эти увлекательные методы позволяют получить ценные сведения о поведении пользователя и одновременно развлечь его.

6. Поощрение Постоянного Участия

Поощряя регулярное взаимодействие с приложением с помощью бейджей или наград, пользователи формируют привычную модель использования приложения, что способствует постоянному взаимодействию.

7. Персонализация Задач Пользователя

Предложение задач или заданий, основанных на предыдущем поведении или предпочтениях человека, персонализирует игровой процесс, делая его более привлекательным и интерактивным. Они могут варьироваться от целей экономии, основанных на привычках расходования средств, до инвестиционных викторин, адаптированных к уровню понимания финансовых вопросов.

8. Регулярная Оценка и Адаптация

Постоянная оценка эффективности внедренных стратегий геймификации и внесение корректировок на основе отзывов и поведения пользователей — залог сохранения актуальности и эффективности подхода.

Как подключить финтех-продукты

Финтех-продукты интегрируются через API, а сам процесс подключения выглядит так:

-

Компания оставляет заявку на интеграцию финтех-продуктов.

-

Сотрудники банка связываются с контактным лицом и договариваются о настройке оборудования.

-

Банк разрабатывает специальное программное обеспечение и интегрирует его в бизнес-процессы компании.

Подробнее о том, как подключить финтех-продукты по API и чем это помогает в бизнесе, рассказывали в статье «Как использовать банковское Open API, чтобы внедрять новые финансовые инструменты и продукты без долгой и дорогой разработки

Внутри API есть два метода подключения:

-

Базовая интеграция только с помощью API.

-

Интеграция с помощью API и SSO-авторизации.

Интеграция по API происходит с помощью программного интерфейса, который позволяет приложению или сайту обмениваться информацией с другими ресурсами. В этом случае компания берёт готовый код и встраивает в собственный, чтобы использовать сервис банка напрямую.

Вся техническая сторона и поддержка остаётся за банком — сервисы, интегрированные по Open API работают на серверах разработчика. Компаниям остаётся использовать продукт самим или продавать клиентам, как собственную услугу.

Второй вариант — интеграция по API с использованием SSO-авторизации. Single sign-on (SSO), или технология единого входа — метод аутентификации, который позволяет пользователям безопасно входить в аккаунты в разных приложениях и сайтах с помощью одного набора учетных данных. Это устраняет необходимость запоминать логины и пароли для входа в разные приложения. Например, если разными приложениями пользуются несколько сотрудников, им не придется проходить авторизацию в разных системах два-три раз.

Например, по технологии API+SSO Делобанк подключает онлайн-бухгалетрию. Когда пользователь заходит в интернет-банк, он может сразу работать с бухгалтерией, а не авторизовываться в дополнительных системах и нарушать безопасность ввода информации. Это позволяет бизнесу бесшовно подключить бухгалтерию, сформировать отчётность и отправить её в проверяющие органы.

Нет — увеличению расходов и расширению на старте

Если вы делаете первые шаги в малом бизнесе, то поначалу нужно расходовать финансы только на самое необходимое:

- выпуск продукции;

- зарплата сотрудникам — как штатным, так и на аутсорсе;

- разработка веб-сайта;

- продвижение продукта;

- закупка техники, программного обеспечения.

К числу необязательных затрат можно отнести аренду (а уж, тем более, покупку) большого офисного помещения, проведение конференций (особенно при наличии сайта). Соблазна необоснованно увеличить штат тоже нужно избегать.

Если есть возможность для получения каких-либо бесплатных услуг или для использования бартера — прекрасно! Не стоит пренебрегать личными связями и полезными знакомствами, желательно искать варианты продвижения собственного бизнес-проекта с минимальными расходами. Такая стратегия не может быть использована постоянно, но для получения первого опыта и привлечения покупателей это верный ход. Возможно, что опыт окажется неудачным, так пусть он будет, по крайней мере, не слишком дорогим. Если продажи выстрелили, можно задуматься о том, чтобы увеличить масштабы предприятия. Как это правильно сделать, можно прочитать в статье «Как масштабировать бизнес? 6 шагов к масштабированию прибыли».

Начало малого бизнеса — время экономии финансов. Расширение — это для устоявшегося проекта. Нужно как можно скорее научиться грамотно управлять денежным потоком и его распределением, держать все процессы под контролем. Завоевать с первых шагов лидерские позиции на рынке, увеличить штат — едва ли это приведет к успеху в любой сфере. Из-за банальной нехватки финансов ваш бизнес-проект будет похоронен раньше, чем потенциальные заказчики или покупатели узнают о том, насколько привлекательно ваше предложение. Логичный вопрос: как увеличить собственную конкурентоспособность на рынке без расширения предприятия? Это можно сделать за счет хорошего сервиса и низкой себестоимости товаров — здесь-то и понадобится умение управлять финансами.

Финтех: ТОП-3 варианта для инвесторов

В период карантина различные сервисы для e-commerce и бесконтактных платежей получили новый виток развития. Мы видим, как корпорации многих секторов экономики стремятся вложиться в финтех-проекты, чтобы не оказаться «за бортом» активно развивающейся индустрии высоких технологий.

Но для инвесторов такие вложения таят много опасностей. Подобно буму доткомов, резкому взлету и падению волны ICO-проектов, новые компании сферы финтеха — отнюдь не легкая добыча и (тем более) не гарантия космической прибыли. Вот несколько имен, уже зарекомендовавших себя на рынке и долгое время обеспечивающих клиентов решениями в сфере электронной коммерции, облачных технологий и онлайн-платежей.

PayPal

Компания, существовавшая задолго до рождения слова «FinTech» на свет. В том или ином виде она стала частью жизни миллионов людей. Во время пандемии пользовательская база PayPal резко увеличилась и, скорее всего, будет расти и дальше, ведь практика удаленной работы и карантинных ограничений стала новой реальностью для многих.

Генеральный директор компании Дэн Шульман говорит, что текущая пользовательская база — 325 млн человек — может увеличиться до миллиарда, что повысит капитализацию PayPal и его привлекательность для инвесторов. Эта компания — отличный вариант для диверсифицированного портфеля с небольшим/средним риском.

Starling Bank

Еще один цифровой банк. Как и Revolut, он стремится составить серьезную конкуренцию традиционным учреждениям банковской сферы. Starling все еще частная компания, но генеральный директор Энн Боден планирует запустить масштабный проект цифрового банка к 2022 году. Штаб-квартира компании находится в Лондоне, имеется лицензия и разрешения от государственного регулятора.

Square

Первоначальная идея компании сводилась к обработке операций с POS-картами для малых предприятий, однако со временем спектр услуг расширился за счет обслуживания платежных операций и кредитов

Раньше инвесторы относились к Square с осторожностью, но в этом году ее приложение Cash App достигло отметки в 24 млн пользователей, а позитивные отчеты этим летом простимулировали выход акций SQ на рекордные максимумы

Правильный финтех-проект для вашего бизнеса

На рынке fintech огромное множество проектов, успешно решающих различные задачи: от ведения бухучета до финансового планирования и анализа Big Data. Прежде чем выбрать один из них, просчитайте эффективность внедрения. Хотя ежемесячные платежи могут показаться незначительными (стоимость большинства таких проектов – от $10 до $100 в месяц), без понимания рациональности внедрения новой технологии деньги будут потрачены напрасно.

Сфокусируйтесь на проблемах, которые сложно решить традиционными способами. И не забудьте проконсультироваться с теми, кто уже накопил опыт внедрения финтех-проектов в бизнес.

Словарь

Оферта

Не имеющее или имеющее конкретного адресата публичное предложение по заключению какой-либо сделки с предоставлением всех условий по ее заключению.

Робо-эдвайзер или робот-консультант

Программная платформа по управлению инвестиционным портфелем на основании автоматических алгоритмов при минимальном участии человека.

Изокванта, изотима, изофора

Графические изображения различных экономических процессов предприятия. Изокванта — совокупность затрат при выпуске определенного количества единиц товара. Изотима — бюджетные расходы или издержки. Изофора — изменение доходности в зависимости от различных факторов.

Риск-менеджмент

Это свод правил управления капиталом, позволяющих оптимизировать прибыль и сохранить депозит в серии неудачных сделок

Какой источник финансирования выбрать

На старте

Для открытия бизнеса с нуля больше подходят инвестиции. Инвесторы могут дать предпринимателю необходимые ресурсы для

запуска и первоначального роста. Без давления и жёстких сроков возврата долга.

Шансы получить кредит для компании, которая пока не имеет прибыли, минимальны. Если банк и одобрит заявку, то

попросит в

залог имущество предпринимателя, предложит высокий процент. Отдавать такой кредит трудно даже в случае успеха, а

провал

приведёт к потере личных активов – это плохой сценарий.

Для стартапа инвестиции часто становятся единственным доступным источником, где можно взять деньги на воплощение

проекта

в стадии идеи или MVP (минимально жизнеспособного продукта).

Подойдут:

-

частные инвесторы из первого и второго круга общения – родственники и знакомые, которые готовы вложиться

в успех

близкого человека; - бизнес-ангелы – инвесторы, которые специализируются на поиске и поддержке стартапов;

-

венчурные фонды – высокорисковые инвестиционные фонды, которые вкладывают средства инвесторов в

перспективные компании.

Площадок для поиска инвесторов множество: соцсети, бизнес-инкубаторы, клубы предпринимателей, корпоративные

акселераторы

роста и пр. Главное – показать, что вы чётко видите путь к прибыли, учитываете все риски и имеете навыки для

реализации

своего плана. Плюсом будет ведение блога, который презентует вас и ваши идеи.

В период развития

Когда бизнес уже показал потенциал и достиг первых результатов, у предпринимателя появляется уверенность в

платёжеспособности. В этот момент инвестиции становятся менее привлекательными: проще взять кредит и погасить его,

чем

делиться прибылью с инвесторами.

Финансовые компании тоже видят потенциал и готовы к долгосрочному сотрудничеству – становятся доступны инструменты

регулярного долгового финансирования: кредитная линия, овердрафт, факторинг. Они помогают стабилизировать

оборотный

капитал и получить независимость от платежей клиентов, пока собственных резервов недостаточно.

Попробуйте факторинг и получите деньги сразу после поставки

Залог не требуется

На что тратить — решаете сами

Подробнее

В СберФакторинг есть много примеров взаимовыгодной регулярной поддержки развивающихся компаний с помощью

факторинговых

услуг. Их можно посмотреть тут sberfactoring.ru/cases/

К помощи бизнесу на этапе развития также активно подключается государство и некоммерческие отраслевые фонды. Компания

может использовать различные программы, чтобы получить финансирование со сниженной ставкой.

На этапе роста

Развитый бизнес нуждается в объёмных вложениях для дальнейшего расширения и укрепления своего положения на рынке. Он

по-прежнему может обращаться в банки или находить инвесторов под конкретные проекты, но перед ним открывается и

новый

способ получения финансирования – выход на фондовый рынок для привлечения капитала от портфельных инвесторов и

частных

лиц. Компания может:

- выпускать облигации – долговые инструменты, которые погашаются в определённые сроки с процентами;

- продавать акции

В зависимости от целей

Если в планах долгосрочный проект, требующий больших вложений и корректировки бюджета по ходу реализации, то

инвестиции

– то, что нужно

Инвесторы не надеются на быструю прибыль и готовы вкладываться, ожидая развития перспективной

компании.Для краткосрочных (до года) и среднесрочных (1-3 года) конкретных целей больше подходит долговое

финансирование: получил

займ – вложил деньги – получил прибыль – рассчитался с кредитором и избавился от обязательств.

Важно учитывать и глобальные цели. Кому-то приятнее быть совладельцем крупной компании, доминирующей на рынке, чем в

одиночестве тянуть средний бизнес

Кто-то принципиально хочет делать по-своему и стремится сохранить независимость.

В

первом случае помогут крупные инвесторы, во втором – заёмные средства после тщательной оценки платёжеспособности.

Почему интерес растет

Аналитики выделяют четыре базовые тенденции, которые обеспечивают рост интереса банков к экосистемам.

1. Борьба за клиентов. Создавая экосистемы, банки стремятся защититься от онлайн-игроков, которые удовлетворяют потребности клиентов получать все продукты и услуги в одном месте в обход банков, поясняет управляющий партнер Strategy& (подразделение сети PwC) в странах Центральной и Восточной Европы Максим Ермилов.

2. Меняется мировоззрение клиентов. Клиенты начинают воспринимать банки как организации, где можно получить не только банковские, но и другие услуги, рассказывает партнер Oliver Wyman Сорин Таламба.

3. Появились новые возможности использовать данные о клиенте. Банк знает о клиенте практически все. Какие продукты он покупает и где, в какие магазины, театры и на спортивные состязания ходит. Вся информация отражается в транзакциях: клиент платит, и банк видит, где, сколько и когда. До недавнего времени банки не умели использовать эти данные, но теперь все изменилось. Они строят финансовые экосистемы, которые позволяют монетизировать big data. «Если в общих словах – это то, на что вы тратите большую часть своих денег, что вам интересно и где вы проводите большую часть времени», – рассказывает Марк Завадский.

Принцип факторинга

Факторинг – это услуга, которая может предоставляться как банком, так и специализированной факторинговой компанией.

Эта услуга оказывается в обмен за право востребовать с другого участника сделки деньги. Теперь разберёмся, что такое факторинг, чуть детальнее.

Вот как это работает.

- Компания А отгрузила компании Б товар. Но компания Б не может рассчитаться с компанией А прямо сейчас, по тем или иным причинам.

- Тогда компания А обращается в банк, оказывающий факторинговые услуги, либо в специализированную компанию.

- Эта компания/банк предоставляет компании А 80-90% от стоимости отгруженного товара.

- Затем компания Б расплачивается уже не с компанией А, а с факторинговой компанией/банком.

- После того, как компания Б расплатилась, компании

- А перечисляются оставшиеся 10-20% за вычетом комиссии посредника, которая обычно не превышает 3% от стоимости сделки.

В итоге в данном процессе участвуют три основные стороны:

Покупатель продукции, являющийся дебитором.

Поставщик товара, являющийся кредитором.

Факторинговая компания или банк. Иногда эту сторону называют «фактор».

А стоит ли вообще прибегать к финансовому рычагу?

На данный вопрос, как мне кажется, нет однозначного ответа. Дело тут вот в чем. С точки зрения снижения рисков правильным был бы подход, при котором заемные денежные средства не используются, а все проекты реализуются за счет использования только своих свободных денежных средств. Однако мировой опыт показывает, что грамотное использование финансового рычага позволяло и позволяет успешно реализовывать проекты, требующие масштабного финансирования. Используя банковский кредит, многие компании позволяли увеличивать свою долю на рынке, успешно конкурировать с клиентами, что в конечном итоге позволяло получать дополнительную прибыль. В то же время можно привести множество примеров, при этом данное множество будет наверное не меньше, чем в первом случае, когда использование кредитных средств приводило к банкротству.

Можно сформулировать два простых принципа в пользу использования финансового рычага:

— вы уверены в своем проекте. При этом данная уверенность не должна быть основана просто на Вашей слепой вере в собственный проект, а должна находить историческое подтверждение и тщательно взвешены все риски;

— стоимость заимствования для Вас будет значительно ниже предполагаемой доходности при самом пессимистичном плане развития.

Что такое историческое подтверждение, поясним на следующем примере. Например, некая компания, имеет определенную долю на рынке, при этом экономическая деятельность компании весьма успешна. Продукт компании востребован на рынке, и есть уверенность в хороших перспективах продаж. Для увеличения доли компании на рынке необходимо дополнительное финансирование, но в данный момент времени свободных денежных средств нет. В данном случае можно рассмотреть возможность привлечения кредитных денежных средств, но необходимо тщательно просчитать все риски, взвесив все за и против. И уж, как мне кажется, не стоит начинать реализацию «стартапа», используя заемные денежные средства. Хотя история показывает, что и тут бывают исключения.

Финансовый рычаг это не всегда плохо. Например, в статье про хеджирование вкладов с помощью валютных фьючерсов мы говорили о положительном эффекте низкого гарантийного обеспечения по сравнению со стоимостью базового актива. Есть еще множество других примеров правильного использования финансового рычага, и вообще кредита, и в будущих статьях мы непременно о них расскажем. Для того, чтобы их не пропустить, подпишитесь на наши новости, и обязательно делитесь со своими друзьями с помощью кнопок социальных сетей. Всего доброго!

Открытый банкинг

Открытый банкинг (от английского open banking) — это тренд на использование открытых API в сфере развития финансовых технологий.

API (от английского Application Programming Interface) — это открытый программный интерфейс приложения.

Открытый банкинг позволяет сторонним разработчикам и партнёрам пользоваться банковским интерфейсом и технологиями, встраивать их в свои продукты. Например, можно использовать банковские сервисы для приёма платежей у себя на сайте. Сами банки также могут запрашивать и использовать информацию от других организаций, например выводить данные о курсах валют, которые изменяются в реальном времени.

В России открытый банкинг сейчас применяется на добровольной основе. Однако ЦБ РФ уже подготовил концепцию единого стандарта открытых API, которой с 2024 года должны будут придерживаться крупнейшие игроки финансового рынка.

У Альфа-Банка уже есть собственная цифровая технология, которая называется Alfa API. Для партнёров она открывает следующие возможности:

-

•

обеспечивает быструю интеграцию и передачу больших объёмов данных;

-

•

обеспечивает защиту персональных данных;

-

•

предлагает решения, которые можно дорабатывать под нужды бизнеса.

Преимущества факторинга в Металлинвестбанке

Факторинг Металлинвестбанка позволяет получить до 100% суммы дебиторской задолженности в день передачи документов. При этом он отличается также следующими преимуществами:

- Несколько тарифных планов. Вы можете выбрать оптимальный вариант сотрудничества с банком.

- Минимальные требования. Не надо открывать в Металлинвестбанке счет или предоставлять личное поручительство.

- Дополнительный льготный период. Банк предоставляет до 60 дополнительных дней ожидания платежа на льготных условиях.

- Минимальная стоимость. Металлинвестбанк предлагает одни из самых низких ставок по финансированию.

Семь этапов поиска финансирования

-

Определите потребности бизнеса. Вы должны точно знать, на какие цели нужны деньги, на какой срок и в

каком количестве. -

Оцените финансовое положение. Проведите анализ платёжеспособности, проверьте кредитную историю компании и

всех её

владельцев. Будьте готовы предоставить необходимую информацию о доходах, активах и имеющихся обязательствах. -

Подготовьте бизнес-план. Проведите исследования рынка, разработайте подробную стратегию, которая убедит

кредиторов и

инвесторов в перспективности вашего бизнеса. -

Исследуйте рынок. Рассмотрите все варианты. Поищите кредиторов и инвесторов, которые специализируются на

вашей отрасли

или типе займа, который вам требуется. Не забудьте изучить федеральные и региональные программы поддержки. -

Выберете подходящие варианты. Сравните условия каждого предложения и определитесь с видом финансирования,

которое вам

подходит. -

Обратитесь за финансированием. Подайте заявку в банк или презентуйте свой проект на встрече с

потенциальными

инвесторами. Поддерживайте открытую и эффективную коммуникацию. Открыто отвечайте на вопросы, предоставляйте

запрашиваемую информацию, показывайте активность на протяжении всего процесса рассмотрения заявки. -

Оцените все предложения и выберите наилучшее. Перед тем как получить деньги на проект от выбранного

источника,

внимательно прочитайте все условия договора и убедитесь, что вы полностью понимаете свои обязательства и права.

Теперь

можно поставить подпись.