Какую информацию нельзя указывать в таком договоре

Отношения между заказчиком и исполнителем, особенно долгосрочные, ФНС может квалифицировать как трудовые. Это большая проблема для заказчика – ему придется перечислить страховые взносы (30% от вознаграждения) и НДФЛ как агент (еще 13%). А если исполнитель уже с ним не работает, то удержать с него налог не получится и придется платить его за свой счет.

Чтобы этого не случилось, есть определенные формулировки, которые не следует применять, заключая договор с самозанятым лицом:

| Можно использовать | Нельзя использовать |

|---|---|

|

|

То есть, всё, что так или иначе можно отнести к трудовому законодательству, должно быть под запретом. Также запрещено включать в договор пункты о материальной ответственности, прописывать и предоставлять конкретное место и оборудование для работы.

Кому может понадобиться договор с самозанятым и когда это обязательно

Поскольку самозанятый – это самостоятельный исполнитель, с юридической точки зрения любая сделка с ним – это договор. Однако этот договор не всегда имеет формальный вид, зачастую он заключается просто в устном порядке (на словах)

Но для защиты своих интересов иногда очень важно иметь именно бумажный вариант договора

Заключить договор с самозанятым может любой человек, ИП или организация. Причем законодательство не считает заключение соглашения обязательным для сторон. Однако в большинстве случаев такой документ становится главным (а иногда и единственным) доказательством того, что между сторонами составлено соглашение о выполнении определенных действий, что дает право обращаться в суд в случае невыполнения его условий.

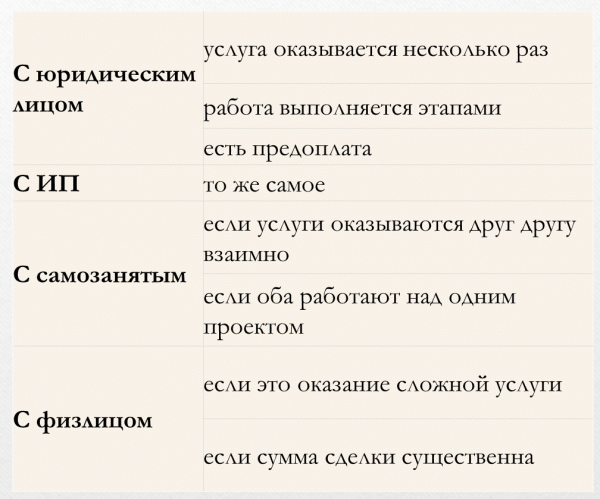

Юридическим лицам

Несмотря на то, что закон не требует обязательно заключать договор, юридическим лицам ради своей же защиты лучше оформлять все отношения с самозанятым документально. В противном случае организация рискует понести непредвиденные расходы – например, в виде доначисления налогов и сборов, либо ей придется оплачивать эти услуги снова (если самозанятый выполнит их некачественно).

Поэтому рекомендуется составлять договор в следующих случаях:

самозанятый оказывает услугу организации несколько раз;

сама работа выполняется не сразу, а этапами;

предусмотрена предоплата за эту услугу.

Также необходимо соблюдать правила Гражданского кодекса, а именно – п. 2 ст. 159 ГК РФ. Он указывает, что следует письменно оформлять сделки, при несоблюдении письменной формы которых наступает недействительность и самой сделки, а также договоры, требующие нотариального оформления.

ИП

Точно такие же условия следует выполнять и индивидуальным предпринимателям. Договор ИП с самозанятым на оказание услуг должен учитывать все те же особенности, что и договор с организацией.

Например, если ИП заказывает у самозанятого услугу по созданию сайта, оплачивая ее уже после выполнения работы, можно договор и не заключать. После выполнения самозанятый выдаст чек и можно будет принять расходы к учету. Но если работа будет оплачиваться поэтапно или услуга очень важна для деятельности предпринимателя, лучше подстраховаться и заключить договор.

Другому самозанятому

Договор между самозанятым и самозанятым, то есть двумя лицами в одинаковом статусе, точно также зависит от того, насколько каждая из сторон уверена в честности другой. Заключать письменно такие соглашения необязательно. Но желательно в случаях, если речь идет о крупных суммах или о длительном сотрудничестве.

При этом самозанятые могут составить договор, в котором они оказывают услуги друг другу взаимно, а не только как стороны заказчик и исполнитель. Для этого составляется договор о равноправной совместной деятельности.

Например, это выгодное сотрудничество для фрилансеров, работающих в Интернете на одного заказчика, но занимающихся разными сферами. Один может разрабатывать и обслуживать сайт, другой писать статьи. В договоре лучше прописать, кто именно будет общаться с заказчиком, каким образом будет делиться общая оплата за проект, какие обязанности у каждого из самозанятых, чтобы не подводить друг друга.

Только необходимо учесть, что даже при наличии такого договора каждый самозанятый самостоятельно оплачивает НПД и выдает заказчику чеки от себя на свою долю от общей оплаты.

Договор о совместной деятельности выглядит примерно так:

| «Образец договора о совместной деятельности самозанятых»Рекомендуемая форма соглашения |

Физическим лицам

Самозанятые могут работать и с обычными физлицами – оказывать услуги, выполнять работы или продавать товары собственного производства. В этом случае договор можно заключить в простой письменной форме, чтобы подстраховаться от нежелательных последствий в случае, если гражданин окажется непорядочным исполнителем.

Например, обычным физлицам лучше попросить самозанятого оформить договор оказания услуг по ремонту, изготовлению предметов мебели, обихода или по похожим сделкам, если сумма заказа существенная. А вот при покупке игрушки ручной работы небольшой стоимости такой договор скорее не нужен (ведь товар передается сразу, а технических неисправностей в нем быть не может).

При этом выдавать чек самозанятый обязан всегда – даже на покупку в 100 рублей.

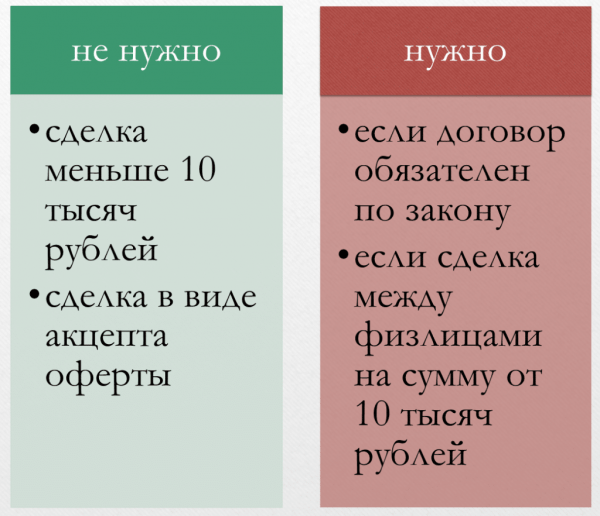

В каких случаях достаточно устного соглашения

Договориться устно вместо подписания бумажного соглашения можно в случаях, если сделка заключается между физическим лицом и самозанятым, а ее сумма не превышает 10 000 руб. Согласно пп. 2 п. 1 ст. 161 ГК РФ, все сделки между гражданами на сумму свыше 10 000 руб. должны совершаться в простой письменной форме. Поскольку самозанятый все равно остается обычным гражданином, при сумме выше 10 тысяч необходимо будет оформлять все в письменной форме.

Также не требуется подписывать письменный договор в случаях, когда сделка проводится через акцепт оферты:

Оферта – это само предложение заключить договор, в ней уже указываются его условия. Например, таковым может быть признано предложение по электронной почте выполнить конкретную услугу с указанием ее стоимости, сроков исполнения.

Акцепт – это ответ второго лица о том, что он согласен с условиями оферты, подтвержденный ее принятием.

Самый простой пример – если водитель такси регистрируется на сервисе агрегатора, он соглашается с предложенными условиями и фактически подписывает договор с агрегатором. При этом договора в бумажном виде нет, водитель просто соглашается с пользовательским соглашением в мобильном приложении.

В принципе, заключение договора с самозанятым вообще необязательно. Кроме редких исключений, касающихся гражданского законодательства (обязательная письменная или нотариальная форма некоторых сделок), всё делается на страх и риск заказчика. Но в спорных случаях, когда появится необходимость обращения в суд, у заказчика просто не будет доказательств заключения соглашения. Поэтому отношения следует подтверждать договором, а расходы – чеком, иногда – еще и актом приема-передачи.

Кому может понадобиться договор с самозанятым и когда это обязательно

Поскольку самозанятый – это самостоятельный исполнитель, с юридической точки зрения любая сделка с ним – это договор. Однако этот договор не всегда имеет формальный вид, зачастую он заключается просто в устном порядке (на словах)

Но для защиты своих интересов иногда очень важно иметь именно бумажный вариант договора

Заключить договор с самозанятым может любой человек, ИП или организация. Причем законодательство не считает заключение соглашения обязательным для сторон. Однако в большинстве случаев такой документ становится главным (а иногда и единственным) доказательством того, что между сторонами составлено соглашение о выполнении определенных действий, что дает право обращаться в суд в случае невыполнения его условий.

Юридическим лицам

Несмотря на то, что закон не требует обязательно заключать договор, юридическим лицам ради своей же защиты лучше оформлять все отношения с самозанятым документально. В противном случае организация рискует понести непредвиденные расходы – например, в виде доначисления налогов и сборов, либо ей придется оплачивать эти услуги снова (если самозанятый выполнит их некачественно).

Поэтому рекомендуется составлять договор в следующих случаях:

- самозанятый оказывает услугу организации несколько раз;

- сама работа выполняется не сразу, а этапами;

- предусмотрена предоплата за эту услугу.

ФНС в своих разъяснениях отмечает, что в случае совершения разовой сделки с небольшой суммой достаточно, чтобы самозанятый выдал чек (Письмо №СД-4-6/2899@) Например, у мастера ДПИ заказали наборы шоколада в качестве подарка сотрудникам к Новому году. Мастер изготовил, подарки забрали, получили чек и оплатили заказ. Договор самозанятого с организацией заключать в данном случае необязательно.

Также необходимо соблюдать правила Гражданского кодекса, а именно – п. 2 ст. 159 ГК РФ. Он указывает, что следует письменно оформлять сделки, при несоблюдении письменной формы которых наступает недействительность и самой сделки, а также договоры, требующие нотариального оформления.

ИП

Точно такие же условия следует выполнять и индивидуальным предпринимателям. Договор ИП с самозанятым на оказание услуг должен учитывать все те же особенности, что и договор с организацией.

Например, если ИП заказывает у самозанятого услугу по созданию сайта, оплачивая ее уже после выполнения работы, можно договор и не заключать. После выполнения самозанятый выдаст чек и можно будет принять расходы к учету. Но если работа будет оплачиваться поэтапно или услуга очень важна для деятельности предпринимателя, лучше подстраховаться и заключить договор.

Другому самозанятому

Договор между самозанятым и самозанятым, то есть двумя лицами в одинаковом статусе, точно также зависит от того, насколько каждая из сторон уверена в честности другой. Заключать письменно такие соглашения необязательно. Но желательно в случаях, если речь идет о крупных суммах или о длительном сотрудничестве.

При этом самозанятые могут составить договор, в котором они оказывают услуги друг другу взаимно, а не только как стороны заказчик и исполнитель. Для этого составляется договор о равноправной совместной деятельности.

Например, это выгодное сотрудничество для фрилансеров, работающих в Интернете на одного заказчика, но занимающихся разными сферами. Один может разрабатывать и обслуживать сайт, другой писать статьи. В договоре лучше прописать, кто именно будет общаться с заказчиком, каким образом будет делиться общая оплата за проект, какие обязанности у каждого из самозанятых, чтобы не подводить друг друга.

Только необходимо учесть, что даже при наличии такого договора каждый самозанятый самостоятельно оплачивает НПД и выдает заказчику чеки от себя на свою долю от общей оплаты.

Договор о совместной деятельности выглядит примерно так:

| «Образец договора о совместной деятельности самозанятых»Рекомендуемая форма соглашения |

Физическим лицам

Самозанятые могут работать и с обычными физлицами – оказывать услуги, выполнять работы или продавать товары собственного производства. В этом случае договор можно заключить в простой письменной форме, чтобы подстраховаться от нежелательных последствий в случае, если гражданин окажется непорядочным исполнителем.

Например, обычным физлицам лучше попросить самозанятого оформить договор оказания услуг по ремонту, изготовлению предметов мебели, обихода или по похожим сделкам, если сумма заказа существенная. А вот при покупке игрушки ручной работы небольшой стоимости такой договор скорее не нужен (ведь товар передается сразу, а технических неисправностей в нем быть не может).

При этом выдавать чек самозанятый обязан всегда – даже на покупку в 100 рублей.

Основные пункты договора с самозанятым лицом

Перед заключением соглашения с самозанятым необходимо проверить его статус – чтобы убедиться, действительно ли он зарегистрирован в качестве самозанятого лица и платит НПД. Для этого можно попросить у него справку о постановке на учет в качестве самозанятого, она формируется в приложении «Мой налог». Также можно самостоятельно проверить статус самозанятого в реестре ФНС, зная его ИНН.

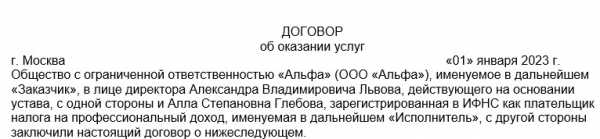

Преамбула и статус самозанятого

Прежде всего, нужно указать информацию о сторонах сделки. А для этого нужно разобраться, как прописать самозанятого в договоре:

в самом начале должно быть указано, что исполнитель зарегистрирован самозанятым и уплачивает НПД;

желательно (но не обязательно) указать номер и дату справки, которую он предоставит.

Пример такой преамбулы выглядит следующим образом:

В противном случае такой договор будет считаться заключенным с физическим лицом. Тогда заказчику услуг (ИП или организации) придется платить за исполнителя НДФЛ и страховые взносы, а также подавать соответствующую отчетность.

Предмет договора

Предметом договора является конкретная работа или услуга. Например, создание игрушки ручной работы, разработка сайта, написание статьи в блог и похожие услуги.

При этом важно обратить внимание, что это именно конкретная услуга или товар – нельзя писать, что исполнитель будет писать статьи в блог в течение месяца, это уже похоже на трудовые отношения

Стоимость работ или услуг

В договоре может быть указана как фиксированная стоимость за конкретную работу, так и любые другие условия. В том числе, оплата за часть проекта, весь проект, за конкретные задачи, указанные в техзадании или приложении к документу.

Стоимость указывается полностью – НПД с полученного дохода исполнитель будет уплачивать самостоятельно. Хотя никто не запрещает ему договориться о том, чтобы цена была увеличена на те 4% или 6%, которые он оплачивает, от изначальной суммы.

Сроки

Договор можно заключить как на разовую услугу, так и на определенный проект. В последнем случае главное, чтобы проект имел конечный результат и его не признали трудовыми отношениями. Срок устанавливается любой – хоть 1 час, хоть 1 год.

Прием работы

Чтобы подтвердить факт выполнения работ, стоит правильно прописать процедуру приема:

исполнитель обязан предоставить чек покупателю – это обязательно как для самого самозанятого, так и для юридических лиц (потому что иначе ФНС обяжет заказчика уплатить налоги за исполнителя);

в некоторых случаях исполнитель должен предоставить акт выполненных работ – поэтому в договоре важно описать, когда, как и в какой форме он составляется и подается.

Что касается чеков, даже несмотря на то, что исполнитель обязан выдавать их всегда, а заказчик имеет право пожаловаться в налоговую на их отсутствие, лучше застраховать себя заранее от подобных случаев и включить в договор этот пункт.

Ответственность

Стороны могут прописать в договоре любые формы ответственности за нарушения, в том числе неустойки, пени и штрафы. За невыполненные работы, срыв сроков, а также за то, что исполнитель не уведомит заказчика об утрате статуса самозанятого.

Условия расторжения

Расторжение договора проходит точно так же, как и любой другой гражданско-правовой договор:

в одностороннем порядке,

по соглашению обеих сторон,

через судебное производство.

В договоре также можно прописать нюансы расторжения. Например, если лицо прерывает соглашение самостоятельно, оно обязано уплатить понесенные другим лицом расходы и убытки.

Дата и подписи

Это обязательные элементы в любом договоре, заключаемом по российскому законодательству. Обычно проставляются в конце соглашения.

Если же договор подписан электронными подписями, то в итоговом варианте данные об УКЭП будут проставлены на листе автоматически специальной программой.

Приложения к соглашению

В приложения обычно выносят слишком объемные пункты – списки, реестры, образцы документов и прочее. То есть, приложения могут дополнять условия договора, но не изменяют их.

К каждому договору возможно прилагать бесконечное количество приложений, если это необходимо. В случае с самозанятыми приложения обычно содержат перечень выполняемых работ или поставляемых товаров, их стоимость, технические задания, образцы актов выполненных работ и т. д.

Как подписать договор с самозанятым удаленно

Чтобы завизировать договор удаленно, можно использовать электронную подпись или другой аналог собственноручной подписи (п. 2 ст. ГК РФ). Если применяется квалифицированная ЭП, то подписанные ею документы будут иметь юридическую силу на основании положений закона. В остальных случаях потребуется дополнительное соглашение сторон (ст. Федерального закона от 06.04.11 № 63-ФЗ «Об электронной подписи»).

Еще один важный момент: при заключении договора путем обмена документами, в том числе электронными, необходимо установить их авторство (п. 1 ст. ГК РФ). То есть сторона договора, поучившая документ, должна быть убеждена, что он поступил от другой стороны. Для этого в соглашении об электронном документообороте указываются адреса электронной почты, с которых контрагенты могут отправлять друг другу юридически значимые сообщения. Также подтвердить авторство можно путем просмотра метаданных в документе или телефонограммой отправителя. Добавим, что если документ завизирован квалифицированной или неквалифицированной ЭП, то вопросов с авторством не возникает, так как эти виды подписей позволяют достоверно определить лицо, подписавшее документ (п. 3 и 4 ст. Закона № 63-ФЗ).

Внимание!

Для обмена электронными документами с самозанятыми исполнителями удобно использовать специальный сервис Контур.Сайн. В нем можно бесплатно оформить усиленную неквалифицированную электронную подпись. Она позволяет подписывать юридически значимые электронные документы, которые можно пересылать через Контур.Сайн без дублирования на бумаге. Подробнее см. «Как быстро обмениваться документами с самозанятыми и физлицами».

Договорные отношения с самозанятым лицом

С момента внедрения нового налогового режима НПД среди бухгалтеров активно обсуждаются вопросы сотрудничества с самозанятыми – можно ли признать расходы на услуги самозанятого лица в налоговом учете, как документально оформить работы, выполненные плательщиком НПД, нужно ли заключать договор и необходимо ли оформление счета.

В конце февраля 2024 года ФНС выпустил письмо с разъяснениями на большинство интересующих вопросов.

Начнем с главного – с договора. ФНС разъясняет, что основанием для сотрудничества с самозанятым лицом является договор, который может быть составлен как в письменной, так и в устной форме. Обосновывая данную позицию, ФНС ссылается на п. 1 ст. 158 ГК РФ.

Ниже рассмотрим, когда юрлицу необходимо заключить письменное соглашение с самозанятым, а когда достаточно устной договоренности.

Когда можно заключить устный договор

При заключении устных сделок с самозанятым, юрлицу следует руководствоваться п. 2 ст. 159 ГК РФ. Согласно положению документа, устный договор с самозанятым лицом возможен в следующих случаях:

- сделка не требует нотариального заверения;

- заключение договора в устной форме влечет его недействительность.

Отметим, что в ряде случаев для заключения договора с самозанятым лицом достаточно устной формы. Исключение – случаи, когда стоимость договора превышает 10.000 руб. Также письменный договор потребуется, если речь идет о сотрудничестве самозанятого гражданина с юрлицом.

Если самозанятый гражданин оказывает услуги ИП или физлицу, достаточно устной формы договора

Устное соглашения считается заключенным после того, как ИП/фмзлицо, получивший от самозанятого гражданина предложение о сотрудничестве, принимает его, а самозанятое лицо, в свою очередь, приступает к оказанию услуг (выполнению работ).

Договор оферты с самозанятым лицом

Если заказчиком услуг выступает предприниматель либо физлицо, то сотрудничество с самозанятым гражданином путем заключения договора оферты. Напомним, что договор оферты является предложением о сотрудничестве, которое одна сторона направляет другой в письменной или устной форме. Договор оферты считается заключенным в случае, если одна из сторон принимает поступившее предложение о сделке (акцептирование оферты).

По сути, договор оферты является устной формой сделки между ИП и самозанятым гражданином. На первом этапе одна из сторон (самозанятый или ИП) направляет второй стороне предложение о сотрудничестве (письмо на бумажном носителе, электронное сообщение, устное предложение). Если вторая сторона принимает предложение (акцептирует оферту), договор считается заключенным и самозанятый граждан приступает к выполнению работ. Договор на бумажном носителе в данном случае не оформляется.

Когда необходим письменный договор

Согласно ГК РФ, договор в письменной форме потребуется оформить в случае, если заказчиком услуг (работ) самозанятого выступает организация либо стоимость договора превышает 10.000 руб. В подобных ситуациях также необходимо нотариальное заверение договора. Данные нормы установлены п. 1 ст. 161 ГК РФ.

Зачем заключать договор с самозанятым и что может случиться, если этого не сделать

Договор выполняет несколько функций:

-

Фиксирует договорённости, что облегчает приёмку результатов и решение споров.

-

Защищает от невыполнения обязательств другой стороной.

-

Подтверждает факт работ (вместе с актами) и передачу прав на результат работ от исполнителя заказчику и позволяет учитывать расходы в отчётности (например, для снижения налоговой базы).

-

Организует работу и общение.

-

Дисциплинирует.

Что обычно происходит без договора?

|

Без договора |

С договором |

|---|---|

|

— Мне не нравится. Не модно, не креативно. |

Не соответствует заданию: вот тут и тут. |

|

— Я просил сделать не только логотип, но и визитки. |

По заданию вы должны сделать комплект визиток. |

|

— Я обещал только 50 000 ₽. |

В договоре написано, что стоимость работ составляет 70 000 ₽. |

|

— Я выслал акт по адресу вашей прописки. |

В договоре адресом получения документов указан следующий: … |

|

— У меня сейчас нет денег. Заплачу попозже, не волнуйся. |

По договору вы должны заплатить вторые 30% сразу после приёмки логотипа. Вы его приняли — вот акт. |

И вот эта чёткость в сроках, стоимости и объёмах работ вкупе с конкретной ответственностью за нарушения дисциплинирует. Мы не назовём убедительные цифры вроде «с договором фрилансеры укладываются в срок на 87% чаще», потому что таких исследований в России в открытом доступе нет, но даже 5% — это хорошо. Лучше, чем ноль.

Мы уж не говорим о том, что без договора получить оплату или результаты работы через суд почти невозможно.

Договор с самозанятым

Законодательство РФ не предъявляет особых требований к договору с самозанятым: его можно составить в свободной форме. При этом существенной разницы нет, с кем плательщик НПД оформляет сотрудничество: ООО, ИП, физлицом. Но некоторые нюансы все же стоит учесть.

Нужен ли и как заключить

С самозанятыми заключаются договора гражданско-правового характера — они могут понадобиться при оказании услуг, выполнении работ, продаже товаров юрлицам и гражданам. Несмотря на то что документ не является обязательным для плательщика НПД (клиенту вполне достаточно получить чек), он позволяет юридически закрепить права, обязанности, ответственность сторон, что поможет при возникновении недопонимания, споров.

Мне, как самозанятой, контракт с клиентами очень упрощает жизнь, поэтому настоятельно советую обеим сторонам не пренебрегать документооборотом.

Возможно, вам пригодится информация, как самозанятому выставить счет в «Мой налог».

Какие есть особенности

Договор с самозанятым включает стандартные разделы:

- дату и место оформления;

- предмет договора;

- порядок оказания услуг (проведения работ), требования к ним;

- сдачу-приемку — порядок (подписание акта), действия при нарушении требований;

- цену или способ ее определения;

- порядок оплаты;

- права, обязанности, ответственность сторон;

- период действия;

- порядок изменения условий, расторжения, разрешения споров;

- реквизиты и подписи сторон.

С опорой на личный опыт назову несколько особенностей и подводных камней, которые необходимо учитывать при составлении контракта с самозанятым:

В документе обязательно отражается статус самозанятого — «является плательщиком налога на профессиональный доход». Добавьте пункт о том, что при снятии с учета в качестве плательщика НПД он обязуется сообщить об этом второй стороне в течение определенного времени (например, 3 календарных дней). Организации рекомендую дополнительно указать ответственность за неинформирование о смене статуса (например, штраф в размере компенсации НДФЛ, взносов и так далее).

Организация (или ИП) не выступают налоговыми агентами, как при заключении стандартных гражданско-правовых договоров

То есть НДФЛ с выплат рассчитывать и перечислять не нужно (и соответствующий пункт из договора надо убрать).

Важно указать способ общения сторон и передачи платежного документа (чека) — по электронной почте, лично, через телеграм и так далее.

Не обязательно прописывать точную цену оказания услуги (например, в моем случае ее сложно сказать заранее) — можно указать принцип определения стоимости (формулу) или обозначить, что перечень услуг и цен приведен в приложении (допсоглашении, акте). Последний вариант удобен при длительном и регулярном сотрудничестве.

При определении максимальной суммы в договоре нужно учитывать, что лимитом для самозанятого является выручка 2,4 млн руб

— по ее достижении статус аннулируется.

Если контрагент, с которым вы ранее работали, вдруг оформил самозанятость, перезаключать прошлый договор не нужно (если кардинально не поменялись условия). Достаточно заключить дополнительное соглашение с указанием даты, когда исполнитель стал плательщиком НПД.

Сроки оплаты по договору с самозанятым не соответствуют правилам трудового права (два раза в месяц). Чтобы не вызвать подозрение у налоговых органов, рекомендую при регулярном сотрудничестве с самозанятым делать перечисления в разные даты. Это обусловлено тем, что некоторые наниматели переводят сотрудников на самозанятость с целью ухода от налогов — с этим активно ведет борьбу ФНС. Регулярные выплаты в одни и те же даты (по графику предприятия) могут спровоцировать налоговую проверку. По этой же причине не указывайте конкретную должность: не бухгалтер, а бухгалтерские услуги, не водитель, а услуги перевозки и так далее.

Максимальный срок договора можно не указывать, сделав его бессрочным. Для этого внесите пункт: «Договор вступает в силу с момента подписания и действует 1 год. Если по окончании его срока действия Стороны не изъявили желание расторгнуть Договор, он считается продленным еще на 1 год». Или можете обозначить, что он действует до полного исполнения сторонами взятых на себя обязательств.

Читайте подробнее о статусе самозанятого и особенностях режима.

Кто такой самозанятый?

К самозанятым относятся лица, которые являются специалистами в какой-то области (веб-дизайн, копирайтинг, IT и т.д.) или мелкими бизнесменами (продают изделия собственного производства). При этом они регистрируют свой статус в ФНС и могут официально заключать договоры с заказчиками.

Стать самозанятым, в том числе может и ИП, не закрывая при этом свою деятельность. Нужно будет только подать заявление в налоговую о переходе на другой налоговый режим – НПД. Однако, в большинстве случаев самозанятые – это обыкновенные физические лица.

Регистрацию можно пройти на сайте ФНС, но более простым способом является регистрация через мобильное приложение «Мой налог». В нем же пользователь будет отражать денежные поступления, формировать чеки, заказывать справку о постановке на учет. В своей деятельности самозанятые не используют кассовое оборудование, что является несомненным преимуществом и экономией денег.

Считается, что налог на профессиональный доход (НПД) – это самая простая система налогообложения. Законодатели так предусмотрели, чтобы у людей не возникало никаких трудностей по ведению деятельности.

Для самозанятых действуют 2 налоговые ставки:

- 4% с поступлений от физлиц;

- 6% с поступлений от ИП или юрлиц.

Плательщики НПД сами решают платить взносы в ПФР или нет. А на медицинское страхование (ФОМС) идет часть средств с погашенных налоговых обязательств.

Что следует проверить перед заключением договора с самозанятым

При работе с самозанятым прежде всего нужно проверить его статус и регистрацию в налоговой. Справка о постановке на учет оформляется в приложении «Мой налог», поэтому ее самозанятый может предоставить оперативно. По ИНН через сервис налоговой также можно проверить регистрацию исполнителя. Для перестраховки статус проверяется перед каждым перечислением денег.

Основные условия договора

Основным условием договора является тот факт, что исполнителем работ выступает самозанятый. Это непременно нужно указать в документах, чтобы заказчику не пришлось платить НДФЛ и страховые взносы за исполнителя.

Стороны могут заключить смешанный договор — когда один документ содержит элементы разных соглашений.

Порядок расчетов и обязанности сторон

Закон не предусматривает ограничений по способам расчета с самозанятыми: это можно сделать наличными, переводом на личную банковскую карту, по выставленному счету и даже почтовым переводом. Сразу после оплаты самозанятый должен передать чек. Без наличия чека отчитаться перед налоговой будет сложно.

Еще раз подчеркнем, что наличие чека обязательно: договор или акт об оказании услуг его не заменяет. В договоре можно прописать штрафные санкции за непредоставление чека.

Если самозанятый не предоставляет чеки, на него можно пожаловаться в налоговую. После проверки его обяжут передать чеки. Если они не были сформированы, плательщика НПД оштрафуют.

Приемка работы

Во избежание споров компания составляет акт приемки работ: это необязательная процедура, но она облегчает учет расходов и понадобится при возникновении споров юридического характера. Составлять подобный акт можно так часто, как того требует специфика деятельности заказчика: принимать работу можно частично, разбивая ее на интеграции, а можно при полном исполнении обязанностей.

Ответственность, штрафы и форс-мажор

Все возможные подводные камни нужно предусмотреть в договоре: срыв сроков поставки, неуведомление заказчика о потере статуса самозанятого и так далее.

Так как закон не предусматривает сроков заключения договора, его можно заключить на день, месяц или год. Лучше прописать четкие сроки по предоставлению услуги.

Расторжение договора может происходить в одностороннем порядке через суд или по соглашению сторон. В данном случае расторгающая сторона будет обязана возместить другой стороне понесенные расходы.

Если же решение о расторжении является обоюдным, можно оформить письменное соглашение о расторжении.

Как составить приложение к договору с самозанятым

Приложение — это дополнение к договору, в котором можно указать уточнения к работе или некоторым условиям договора. Оно не может изменять условия документа. Приложение может содержать точное техническое задание, перечень произведенной продукции с указанием ее цены и так далее.

В заглавии приложения всегда должны быть указаны точная дата заключения договора и его номер. Этот документ составляется в произвольной форме.

Какие закрывающие документы самозанятый предоставляет после заключения договора

Самый главный документ — это чек. Он формируется сразу после получения оплаты и направляется заказчику.

Подписание актов — это уже индивидуальная инициатива, не носящая обязательного характера, но они нужны для внутренней бухгалтерии.

Также самозанятый может выставить заказчику счет. Он не обязан это делать, но может на договорных условиях с заказчиком.