III. Новые сроки уплаты налогов и представления отчетности

В целях реализации нового порядка администрирования унифицированы сроки представления налоговой отчетности и уплаты налогов (авансовых платежей). Приведем новые сроки относительно основных налогов:

| Налог | Срок представления отчетности | Срок уплаты | Норма НК РФ |

|---|---|---|---|

| НДС (налогоплательщик, налоговый агент) | не позднее 25-го числа месяца, следующего за истекшим налоговым периодом | не позднее 28-го числа каждого из трех месяцев, следующих за истекшим налоговым периодом | п. 1, п. 4, п. 5 ст. 174 |

| Налог на прибыль | не позднее 25 календарных дней со дня окончания отчетного периода | авансовые платежи – не позднее 28-го числа месяца, следующего за отчетным периодом; налог – не позднее 28 марта года, следующего за налоговым периодом | п. 1, п. 2, п. 4 ст. 287, п. 3 ст. 289 |

| НДФЛ | 6-НДФЛ за I кв., полугодие, 9 мес. – не позднее 25-го числа месяца, следующего за соответствующим периодом. В 6-НДФЛ за I кв. отражаются суммы, удержанные в период с 1 января по 22 марта включительно, за полугодие – в период с 1 января по 22 июня включительно, за 9 мес. – в период с 1 января по 22 сентября включительно; за год – не позднее 25 февраля года, следующего за истекшим налоговым периодом | алог, удержанный за период с 23-го числа предыдущего месяца по 22-е число текущего месяца – не позднее 28-го числа текущего месяца; налог, удержанный за период с 1 по 22 января – не позднее 28 января; налог, удержанный за период с 23 по 31 декабря – не позднее последнего рабочего дня календарного года; в отношении НДФЛ с дивидендов, выплачиваемых АО, – не позднее 28-го числа месяца, следующего за месяцем выплаты | п. 6 ст. 226, п. 9 ст. 226.1, п. 2 ст. 230 |

| Страховые взносы | не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом | не позднее 28-го числа следующего календарного месяца | п. 3, п. 7 ст. 431 |

| Налог, уплачиваемый при применении УСН | организации – не позднее 25 марта года, следующего за истекшим налоговым периодом; ИП – не позднее 25 апреля года, следующего за истекшим налоговым периодом | авансовые платежи – не позднее 28-го числа месяца, следующего за истекшим отчетным периодом; налог: организации – не позднее 28 марта года, следующего за истекшим налоговым периодом; ИП – не позднее 28 апреля года, следующего за истекшим налоговым периодом | п. 7 ст. 346.21, п. 1 ст. 346.23 |

| транспортный налог (для организаций) | авансовые платежи – не позднее 28-го числа месяца, следующего за истекшим отчетным периодом; налог – не позднее 28 февраля года, следующего за истекшим налоговым периодом | п. 1 ст. 363 | |

| налог на имущество организаций | не позднее 25 марта года, следующего за истекшим налоговым периодом | п. 1 ст. 383, п. 3 ст. 386 |

Определение и показатели

Даты начала и окончания налоговых периодов для создаваемых или закрываемых предприятий могут быть изменены. Корректировке подлежат интервалы и в случае реорганизационных мероприятий. Если юридическое лицо ликвидируется или находится в процессе реорганизации, налоговый период для него в последнем году осуществления деятельности будет начинаться 1 января и заканчиваться последним днем существования компании. Аналогичный подход к определению периода выведения налоговой базы используется в отношении прекращающих коммерческую деятельность физических лиц. Об окончании деятельности свидетельствует наличие факта государственной регистрации завершения функционирования.

При реорганизации может быть создан новый субъект предпринимательства. Для него налоговый период начинается не с первых чисел января, а со дня регистрации в государственных органах и постановки на учет в ФНС. Последний день периода будет таким же, как и у других предприятий.

ВАЖНО! Отдельное правило определения налогового периода предусмотрено для субъектов, прошедших регистрацию в декабре и официально прекративших свою деятельность в этом месяце в течение одного года. Для них налоговый период будет равен сроку работы юридического или физического лица

В случае с квартальными интервалами при создании нового субъекта предпринимательства налоговым будет период со дня образования компании или ИП и по день окончания квартала. Если до конца квартального срока после регистрации юридического лица осталось меньше 10 дней, то оставшиеся от текущего периода дни прибавляются к следующему квартальному отрезку времени.

Прекращение деятельности при поквартальной периодичности начисления налогов создает основания для изменения срока формирования налогооблагаемой базы – итоги должны быть подведены в диапазоне с первого дня квартала по день регистрации прекращения коммерческой деятельности.

Если налоговый период обозначен месячным интервалом, то вновь создаваемые организации должны брать в расчет время со дня открытия бизнеса и по последний день месяца в календарном исчислении. При появлении в единых государственных реестрах информации о прекращении деятельности отдельным субъектом предпринимательства налоговый период при месячной норме будет установлен с первого дня текущего месяца до последнего числа работы предприятия или ИП.

ЗАПОМНИТЕ! Общие правила определения границ налогового периода не распространяются на налоги, которые рассчитываются в связи с применением патентной схемы налогообложения.

Для иностранных организаций начало налогового периода регулируется датой представления в органы ФНС заявления о статусе налогового резидента с иностранным капиталом. Если в уведомлении будет указано начало работы 1 января, то и налоговый период будет отсчитываться с этого дня. Если заявление подано в течение календарного года и в нем упомянуто, что даты начала деятельности в качестве резидента и подачи документа совпадают, то отсчет времени ведется со дня представления документа.

Налоговый период в расчетной документации указывается в специально отведенном поле. Для обозначения этого показателя предусмотрено 10 ячеек:

- восемь из них предназначены для символьных значений;

- две из них используются для постановки разделительных знаков в форме точек.

Указание показателя налогового периода позволяет идентифицировать расчетный временной диапазон, дату, до которой надо произвести платеж по налогу или сбору. Схема обозначения периода в документе:

- Первые два символа определяют периодичность осуществления платежей: месячные (МС), квартальные (КВ), полугодовые (ПЛ), годовые (ГВ).

- В ячейке третьего символа проставляется разделительный знак – точка.

- Четвертая и пятая ячейка нужны для обозначения порядкового номера периода.

- Шестым символом является разделительный знак.

- Оставшиеся числовые значения указывают на год, за который начислено и уплачивается налоговое обязательство.

Особенности установления налогового периода

Налоговые периоды имеют принцип однократности уплаты налога. Это значит, что погашение налогового обязательства в одном налоговом периоде происходит однократно. Для налогов, имеющих разовый характер, такое понятие «налоговый период» не используется.

Порядок корректировки налогового периода, который предусмотрен НК РФ, назвать универсальным нельзя. Он, к примеру, не может быть использован, если организация находится на ЕНВД.

В отдельных случаях Налоговым кодексом предусмотрена отмена отчетных периодов. Однако, по отношению к налоговым периодам такая возможность не предусматривается. Данное право закреплено законодательно и применяется к земельному налогу ().

Основной особенностью налогового периода является то, что он является важным элементом всей системы налогообложения, а также неотъемлемой его частью. Без налогового периода невозможно определение налога, а также подведение его в фискальную схему. Продолжительность налоговых периодов может изменяться, но только в соответствии с НК РФ. Данный порядок устанавливается как для федеральных, так и для региональных видов налогов. Даже в том случае, если перечень региональных налогов устанавливается местными властями, они не вправе самостоятельно корректировать время начала и окончания налогового периода

Определение налогового периода при самостоятельном признании себя иностранной организацией

Иностранная организация — это компания, регистрация которой осуществлена налоговыми органами любой другой страны мира. Ряд Федеральных законов устанавливает список компаний, которые могут стать резидентами РФ.

Основным правилом признания компании резидентом является осуществление деятельности на территории Российской Федерации в сроки, установленные законодательством.

Если компания самостоятельно признаёт себя иностранной организацией, то налоговый период по уплате налога на прибыль определяется в соответствии с налоговым законодательством, таким же образом, как и для российских организаций. Данные правила устанавливаются Федеральным Законом №32 от 15 февраля 2016 года.

Найдено научных статей по теме — 15

Налоговое планирование в период кризиса

Сасов Константин Анатольевич

Автором статьи проведен подробный анализ наиболее актуальной в период кризиса разновидности налогового планирования на предприятии минимизации риска дополнительных налоговых доначислений за счет признания налоговыми органами и суд

Меры налоговой политики России в период кризиса

Домрачева М.В., Яруллин Р.Р.

В статье рассматриваются налоговые меры, принимаемые Правительством РФ с целью сглаживания и нивелирования последствий кризисных явлений.

Налоговая политика Российской Федерации в посткризисный период

Понкратов Вадим Витальевич

Анализируются роль налоговой политики в преодолении последствий финансово-экономического кризиса и стимулировании модернизации экономики России, а также предпринятые антикризисные меры налогового характера.

Особенности налоговой политики в периоды финансовой нестабильности

Турбина Наталия Михайловна, Мялкина Анна Франковна

В статье рассмотрены экономические последствия кризиса для России. В силу различий исходных условий и уровня развития государств универсальных способов и механизмов преодоления кризисной ситуации не существует.

О совершенствовании налогового законодательства в современный период

Иванова Оксана Алексеевна, Пупков Эдуард Владимирович

Статья посвящена современным проблемам налогового права. Существует проблема обратной силы норм, например, норм ст. 54.1 Налогового кодекса Российской Федерации (НК РФ). Делается вывод о том, что нормы ст. 54.

Анализ налоговой политики в Республике Болгарии за период 2007–2011 годы

Василева Василева Петя

Актуальность. Роль налоговой политики в современной экономике сложно переоценить: именно от неё зависит, останутся ли ресурсы в руках экономических агентов или централизуются в государстве.

Реализация возможностей налоговой политики в период экономического спада

Малис Нина Ильинична

Представленная статья посвящена проблемам совершенствования налоговой политики в условиях современной экономической ситуации России, связанной с падением основных макроэкономических показателей и с изменением международной обстано

Формирование налоговой политики в период становления рыночных отношений в России

Еременко Татьяна Николаевна

В статье рассматривается процесс трансформации налоговой политики государства в период становления рыночных отношений. Дан анализ экономической ситуации страны в период отказа от планово-распределительной системы управления.

Социальное измерение бюджетно-налоговых инноваций в период президентства Д. Трампа

Лебедева Людмила Федоровна

Реализация налогово-бюджетных новаций в начале президентства Дональда Трампа связана с неоднозначными последствиями для экономики, государственных финансов, домохозяйств в Соединенных Штатах; с рисками усиления международной налог

Основные направления по совершенствованию налоговой политики РФ на период 2013-2015 гг

Загирова Н.Р., Колмыкова А.Д.

В работе рассмотрены основные направления реформирования системы налогообложения в период 2013-2015 гг., оцениваются перспективы развития налоговой системы в современных условиях и пути ее совершенствования.

Налоговая парадигма советской экономики периода нэпа (на материалах Алтайской губернии)

Кочетова Ксения Валерьевна

Выявлены особенности развития налоговой политики и практики советского государства периода нэпа.

УСН: упрощённая система налогообложения

УСН — специальный режим налогообложения, который ориентирован на малый и средний бизнес. Налоговая нагрузка на нём значительно ниже, чем на ОСН.

Налогоплательщики. Юридические лица или индивидуальные предприниматели, которые соответствуют ряду требований и которые подали соответствующее уведомление в налоговую.

Лимиты и ограничения. Не могут применять УСН:

- компании, в которых доля участия других организаций больше 25%;

- компании, у которых есть филиалы;

- компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Компании и предприниматели могут применять упрощённый режим, если их показатели соответствуют условиям, перечисленным в таблице ниже.

По новым правилам, если налогоплательщики превышают стандартные лимиты, их не переводят на ОСНО автоматически, как это было раньше. Им устанавливают повышенные лимиты без потери права на УСН и увеличивают ставки налога.

Лимиты для применения УСН в 2022 году:

| Показатель | Стандартные лимиты УСН | Допустимое превышение лимитов УСН |

|---|---|---|

| Максимальный доход за квартал, полугодие, 9 месяцев и год | Не более 164,4 млн рублей | 164,4–219,2 млн рублей |

| Средняя численность сотрудников | Не более 100 человек | 100–130 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей | — |

Компания или ИП теряет право применять УСН с начала того квартала, в котором был превышен лимит из условий переходного периода. В этом случае налогоплательщик переходит на и платит все налоги, предусмотренные этим режимом.

Если компания или ИП хотят перейти на УСН в 2023 году, их доход, средняя численность сотрудников и остаточная стоимость основных средств должны соответствовать таким лимитам:

| Показатель | Лимиты УСН |

|---|---|

| Максимальный доход за 9 месяцев 2022 года | Не более 123,3 млн рублей |

| Средняя численность сотрудников | Не более 100 человек |

| Остаточная стоимость основных средств | Не более 150 млн рублей |

Какие налоги платят и в какие сроки. При УСН платят общий налог, который заменяет:

- налог на прибыль для компаний, для ИП — НДФЛ;

- НДС по внутренним операциям;

- налог на имущество организаций по среднегодовой стоимости, для ИП — налог на имущество с недвижимости, которую используют в бизнесе.

Порядок расчёта налога и ставка зависят от выбранного объекта налогообложения. На УСН их может быть два:

- доходы;

- доходы, уменьшенные на величину расходов.

| Стандартные условия УСН | Условия в пределах допустимого превышения | |

|---|---|---|

| УСН «Доходы» | 1–6% | 8% |

| УСН «Доходы минус расходы» | 5–15% | 20% |

Авансовые платежи по общему налогу платят ежеквартально, до 25 числа месяца, следующего за отчётным. Годовой налог компании платят до 31 марта, индивидуальные предприниматели — до 30 апреля.

Кроме общего налога, в некоторых случаях на упрощённом режиме платят НДС:

- при импорте товаров;

- при выставлении счёт-фактуры с выделенной суммой НДС покупателям, применяющим ОСНО;

- при аренде помещений у государственных предприятий;

- по договорам простого товарищества, доверительного управления имуществом или по концессионным соглашениям.

VI. Распоряжение положительным сальдо единого налогового счета

Положительное сальдо единого налогового счета формируется, если общая сумма денежных средств, перечисленных и (или) признаваемых в качестве ЕНП, больше денежного выражения совокупной обязанности.

Налогоплательщик может претендовать на зачет или возврат суммы положительного сальдо в порядке, установленном ст. 78 и 79 НК РФ, которые также изложены в новой редакции. Как для зачета, так и для возврата необходимо заявление налогоплательщика.

Зачет возможен, в частности:

- в счет исполнения обязанности другого лица по уплате налогов, сборов, страховых взносов, пеней, штрафов и (или) процентов;

- в счет исполнения предстоящей обязанности по уплате конкретного налога (сбора, страхового взноса).

При этом после 1 января 2023 года налоговые органы не рассматривают заявления (п. 8 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ):

о возврате суммы излишне уплаченного (взысканного, подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), поданные до 31 декабря 2022 года (включительно) налогоплательщиками, плательщиками сборов, страховых взносов и (или) налоговыми агентами, если в отношении таких заявлений до 31 декабря 2022 года (включительно) налоговым органом не принято решение о возврате денежных средств;

о зачете суммы излишне уплаченного (подлежащего возмещению) налога (сбора, страховых взносов, пеней, штрафа), поданные до 31 декабря 2022 года (включительно) налогоплательщиками, плательщиками сборов, страховых взносов и (или) налоговыми агентами, если в отношении таких заявлений налоговым органом до 31 декабря 2022 года (включительно) не принято решение о зачете.

Комментарий

Налоговый период это один из элементов налога — то есть, один из обязательных свойств налога, который должен быть определен налоговым кодексом (см. элементы налогообложения). По итогам налогового периода налогоплательщик составляет налоговую декларацию, исчисляет и уплачивает налог.

Под налоговым периодом понимается календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов (ст. 55 Налогового кодекса Российской Федерации (НК РФ)).

Отчетный период это часть налогового периода, по итогам которого также производится составление декларации и расчет налога.

Пример

По НДС налоговый период — квартал. Отчетных периодов нет.

По налогу на прибыль налоговый период — календарный год.

Расчетные периоды — первый квартал, полугодие и девять месяцев календарного года (если не применять ежемесячную уплату налога от фактической прибыли).

Примеры налоговых и отчетных периодов по ряду налогов.

Налог на прибыль организаций

Налоговым периодом по налогу признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года (ст. 285 НК РФ).

Если налогоплательщик определяет ежемесячные авансовые платежи исходя из фактически полученной прибыли (переход на такую возможность предусмотрен НК РФ), то отчетными периодами признаются месяц, два месяца, три месяца и так далее до окончания календарного года.

Пример

По итогам календарного года (налоговый период) налогоплательщик исчисляет налоговую базу, определенную нарастающим итогом с начала года.

По итогам 1-го квартала, Полугодия и 9 месяцев (отчетные периоды) также составляются налоговые отчеты которые включают данные нарастающим итогом с начала года.

Подробнее: Налог на прибыль организаций

Налог на добавленную стоимость (НДС)

Налоговый период (в том числе для налоговых агентов) устанавливается как квартал (ст. 163 НК РФ).

Отчетный период для НДС не установлен.

В течение календарного года составляются 4 налоговые декларации по итогам каждого квартала (за 1-й квартал, за 2-й квартал, за 3-й квартал и за 4-й квартал).

В отличие от налогов, по которым налоговый период установлен как календарный год (например, налога на прибыль), в каждой декларации по НДС указываются данные с начала по конец квартала (а не нарастающим итогом с начала года).

Пример

В налоговой декларации по НДС за 3-й квартал указываются данные по операциям с 1 июля по 30 сентября.

Подробнее: Налог на добавленную стоимость (НДС)

Налог на имущество организаций

Налоговым периодом признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года (ст. 379 НК РФ).

Отчетными периодами для налогоплательщиков, исчисляющих налог исходя из кадастровой стоимости, признаются первый квартал, второй квартал и третий квартал календарного года.

Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Подробнее: Налог на имущество организаций

Страховые взносы

По страховым взносам вместо термина «Налоговый период» применяется аналогичный термин «Расчетный период».

Расчетным периодом признается календарный год (п. 1 ст. 423 НК РФ).

Отчетными периодами признаются первый квартал, полугодие, девять месяцев календарного года (п. 1 ст. 423 НК РФ).

Подробнее: Страховые взносы

Понятие

Налоги относятся к одному из видов финансовых отношений государства с обществом, направленным на формирование бюджета страны. Появление рассматриваемых сборов можно отнести к моменту начала развития цивилизации, необходимость в них появилась в силу первых общественных потребностей. С тех пор создание новых форм государства каждый раз сопровождается преобразованием системы налогообложения. Благодаря этому на сегодняшний день сформировалась стойкая, практически совершенная налоговая система. Она имеет свои правила и понятия.

Налоги имеют государственное значение. Поэтому их понятие и начисление регламентируется законодательными актами. Важным правовым инструментом, определяющим вообще весь порядок налогообложения в России, выступает Налоговый кодекс. Именно в нем дается основное определение рассматриваемых сборов. Налоги взимают обязательными платежами, как с рядового населения, так и с различных коммерческих элементов. Направлены они в пользу органов власти, для формирования центрального и местного бюджетов.

Определение и значение налогового периода

Длительность налогового периода может быть различной в зависимости от вида налога и законодательства страны. В России налоговый период в основном устанавливается как календарный год, однако есть исключения: например, уплата ежеквартального НДС или Налога на прибыль организаций.

Виды налоговых периодов:

1. Годовой налоговый период – самый распространенный вид периода, длительностью в 12 месяцев.

2. Квартальный налоговый период – используется для уплаты ежеквартальных налогов, таких как НДС или Налог на прибыль организаций. В России квартальный налоговый период длится 3 месяца.

3. Месячный налоговый период – установлен для некоторых налогов, которые требуют ежемесячной отчетности и уплаты налоговых платежей.

4. Декадный налоговый период – используется для уплаты налогов в некоторых странах, где сроки уплаты налогов установлены в декаду месяца. Длительность декадного налогового периода составляет 10 дней.

Налоговый период является основой для подсчета и уплаты налоговых платежей, а также предоставляет государству и налоговым органам информацию о деятельности налогоплательщика

Важно своевременно и правильно выполнять налоговые обязательства в соответствии с установленным налоговым периодом, чтобы избежать штрафов и проблем с налоговыми органами

Коды для деклараций и расчетов

Для каждого налога или взноса установлены свои периоды. Это может быть месяц, квартал, полугодие, девять месяцев, год. Существуют также специальные налоговые (отчетные) периоды для ИП, которые прекращают предпринимательскую деятельность, для ликвидируемых ООО, для налогоплательщиков, переходящих на другую систему налогообложения, и других категорий.

Чтобы узнать нужное значение кода, надо обратиться к нормативным актам, которыми утверждена та или иная отчетная форма. Как правило, коды указаны в приложениях к порядку заполнения.

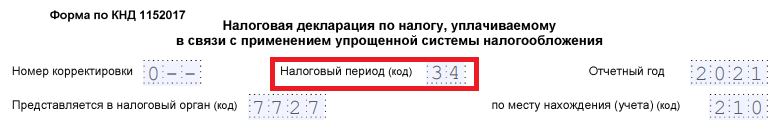

Декларация по УСН

Стандартный налоговый период на УСН – это календарный год. И хотя в течение года на упрощенной системе надо платить авансовые платежи, но по ним нет отдельной отчетности, поэтому и специальных кодов тоже нет.

Код налогового периода в декларации по УСН указывается в верхней части титульного листа, как и в других отчетных формах.

В этом примере декларации за 2021 приводится значение «34», которое означает календарный год. Кроме того, в приложении № 1 к порядку заполнения (утв. приказом ФНС от 25.12.2020 N ЕД-7-3/958@) есть еще три кода:

- 50 – для реорганизации (ликвидации) организации, а также прекращения деятельности в качестве ИП;

- 95 – для перехода на другую систему налогообложения

- 96 – в случае прекращении деятельности, в отношении которой применялась УСН.

Декларация по НДС

Здесь все довольно просто. Бланк декларации по НДС утвержден приказом ФНС от 29.10.2014 № ММВ-7-3/558@, а коды налоговых периодов приводятся в приложении № 3 к порядку заполнения.

Для действующих налогоплательщиков:

- 21 – I квартал;

- 22 – II квартал;

- 23 – III квартал;

- 24 – IV квартал.

Для компаний, которые закрываются или реорганизуются:

- 51 – I квартал;

- 54 – II квартал;

- 55 – III квартал;

- 56 – IV квартал.

Для участников соглашений о разделе продукции налоговый период равен одному месяцу. Коды для них таковы:

- 01 – январь;

- 02 – февраль;

- 03 – март;

- 04 – апрель;

- 05 – май;

- 06 – июнь;

- 07 – июль;

- 08 – август;

- 09 – сентябрь;

- 10 – октябрь;

- 11 – ноябрь;

- 12 – декабрь.

Если налогоплательщик находится в процессе реорганизации или ликвидации, то код периода указывается от «71» для января и далее до «82» до декабря.

Декларация по прибыли

Налог на прибыль организаций платят по-разному, в зависимости от размера дохода за квартал. Если он больше 15 млн рублей, то авансовые платежи перечисляют ежемесячно, если меньше, то раз в квартал. Причем недостаточно только заплатить аванс, надо еще и сдать по нему декларацию. Так что плательщики налога на прибыль сдают 4 или 12 деклараций в течение года.

Коды налоговых периодов по прибыли есть в приложении № 1 к порядку заполнения (утв. приказом ФНС России от 23.09.2019 N ММВ-7-3/475@). Для квартальных деклараций это:

- 21 – первый квартал;

- 31 – первое полугодие;

- 33 – девять месяцев;

- 34 – календарный год.

Для ежемесячных деклараций код означает количество месяцев с начала года:

- 35 – один месяц;

- 36 – два месяца;

- 37 – три месяца;

- 38 – четыре месяца;

- 39 – пять месяцев;

- 40 – шесть месяцев;

- 41 – семь месяцев;

- 42 – восемь месяцев;

- 43 – девять месяцев;

- 44 – десять месяцев;

- 45 – одиннадцать месяцев;

- 46 – год.

Есть также отдельные коды периодов для консолидированных групп налогоплательщиков.

Декларация по НДФЛ

Налог на доходы физических лиц платят обычные граждане, нотариусы, адвокаты, ИП на общей системе налогообложения и др. Кроме того, декларацию по этому налогу часто подают на возврат НДФЛ.

Налоговый период для налога на доходы физлиц имеет всего два значения (см. приказ ФНС от 15.10.2021 № ЕД-7-11/903@):

- «34» – календарный год, в том числе на возврат НДФЛ;

- «86» – при прекращении деятельности ИП, нотариусов, адвокатов, других лиц, занимающихся частной практикой.

Кто платит налог на прибыль?

Налог на прибыль организаций уплачивают:

- все российские юридические лица;

- иностранные юридические лица, имеющие в РФ свои представительства или получающие доходы от российских источников;

- иностранные компании, признанные резидентами РФ на основе международных договоров;

- зарубежные организации, местом управления которыми признается Россия, исключения — случаи, предусмотренные международными договоренностями.

Налог на прибыль организаций не выплачивают:

- юридические лица со специальными режимами налогообложения — ЕСХН, УСН, ЕНВД;

- плательщики специального налога на прибыль с игорного бизнеса;

- компании, числящиеся участниками проекта “Инновационный центр “Сколково”.

НАЛОГОВОЕ АДМИНИСТРИРОВАНИЕ В ПОСТПАНДЕМИЧЕСКИЙ ПЕРИОД

Осуществлен обзор зарубежных и отечественных публикаций по налоговой политике в условиях ковидного кризиса, рассмотрены задачи налогового администрирования и основные рекомендации по планированию периода восстановления налоговыми службами. Результаты: сгруппированы меры налогового администрирования, принимаемые государствами в целях восстановления экономики: планирование сценариев; анализ и мониторинг; возобновление полноценной работы налоговых органов; благополучие персонала налоговых органов; управление репутацией и общение с налогоплательщиками; совершенствование методов работы налоговых органов; долгосрочные последствия для налогового администрирования

Акцентировано внимание на необходимости использования научных наработок, как в части цифровизации, так и в части фундаментальных комплексных разработок по реформированию отдельных налогов и всей налоговой системы на долгосрочную перспективу.