Когда требуется проверить расчетный счет на блокировку налоговой

Проверяет ли налоговая состояние расчетных счетов и операции по ним? Конечно, да. ИФНС доступна вся информация о количестве счетов у организации и по текущему наличию блокировок.

Важно помнить, что если налоговая инспекция заблокировала один счет компании, то открыть новый расчетный счет не получится до снятия ограничений. Даже в другом банке

Налоговая служба может блокировать расчетный счет за любое из нарушений:

- не сдана налоговая отчетность (декларация);

- не предоставлен расчет НДФЛ на сотрудников;

- не уплачены налоги;

- не удовлетворен запрос или требование ИФНС.

Чтобы не попасть под блокировку расчетного счета налогоплательщику нужно внимательно относиться к своим обязательствам, а если счет уже заблокирован, необходимо проверить причины, указанные по версии налоговой.

Проверка расчетного счета на сайте налоговой (Налог.ру)

К сожалению, на практике владельцы счета узнают об ограничениях, наложенных налоговой на их счет, только когда по непонятной причине не проходит платеж.

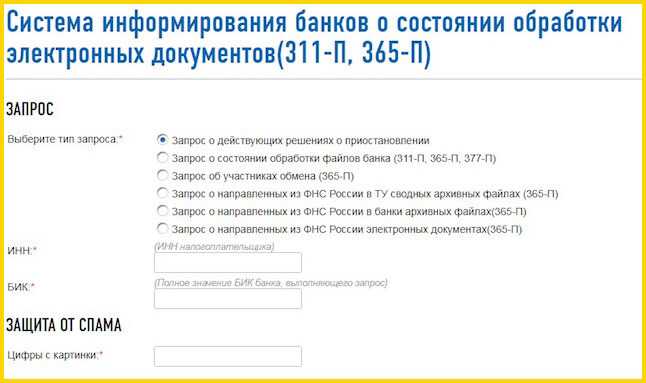

Проверить ограничения по расчетному счету и их причину можно через сервис «Банкинформ», расположенный на портале Налог.ру

.

Для проверки наличия ограничений потребуется ввести только ИНН и БИК банка. Подать такой запрос может любой желающий. В ответном электронном письме будет содержаться:

- дата блокировки;

- период и сумма задолженности;

- ссылка на требование о взыскании или блокировке счета.

Ложные данные можно оспорить, оперативно обратившись в ИФНС.

Можно ли проверить арест расчетного счета онлайн?

Арест счета налоговой предполагает некоторые ограничения:

- невозможно проводить операции, уменьшающие средства на счете;

- запрещается открывать новые счета, депозиты и вклады.

Прежде чем устранять причину ареста, ее необходимо проверить. Проще всего это сделать онлайн, не выходя из офиса, через Налог.ру.

Ускорить снятие ареста можно, если:

- оплатив все задолженности и штрафы, предъявить в ИФНС копии платежных документов;

- предоставить декларации и расчет 6-НДФЛ и сопровождающее заявление о снятии ареста;

- предоставить в ИФНС квитанцию о приеме запрошенных документов.

Как проверить ошибочную приостановку по расчетному счету

Случается, что налоговая направляет в банк приказ на приостановление операций по счету без объективной причины.

Любой владелец счета может проверить, на каком основании был заблокирован его счет. Если причина приостановки операций, указанная на Налог.ру, ошибочна — счет необходимо разблокировать, предоставив необходимые доказательства ошибки.

Например:

- уплата налога подтверждается выписками со счета, платежными поручениями;

- сдача декларации — квитанцией и описью со штампом почтового отделения или квитанцией, подтверждающей электронную сдачу;

- отсутствие задолженности — актом сверки с налоговой.

При организации взаимных отношений с какой-либо организацией поставщик должен передать заказчику документы на оплату. Чтобы оплачивать денежные средства по документам продавца или же выставлять этот документ покупателю, необходимо проверить приостановления по счету контрагента, чтобы не было непредвиденной ситуации при поступлении или списании средств. Осуществить это мероприятие можно несколькими способами, о которых расскажем в нашей статье.

Проверка по БИК

В этом случае можно проверить:

- Существование данного счета;

- Правильность написания номера счета (например, одной из указанных цифр).

Данную проверку можно осуществить на сайте audit-it.ru

Проверка в Сбербанке

Она актуальна, если точно известно, что счет интересующей организации находится в данном банке.

Осуществить проверку возможно на сайте банка, в сервисе по проверке по наименованию компании и ИНН.

Потребуется в специальную строку ввести наименование организации и ИНН (будет предоставлена выписка ЕГРЮЛ).

Выводы

Один из основных рисков ведения бизнеса — сотрудничество с организациями, которые не выполняют условия заключенных договоров и соглашений. Проблемы решаются значительно легче, зная способы проверки расчетного счета партнера.

Проверить р/с контрагента можно многими способами. Некоторые из них не совсем законные (например, продажа выписок из ЕГРЮЛ). Поэтому необходимо для поиска использовать сайты государственных органов.

Получить информацию о р/с контрагентов — должников можно только через суд.

Проверка банковских счетов не сложная. Она защищает бизнес от возможных и уже существующих рисков.

https://youtube.com/watch?v=7Byv62Q-h10

Причины блокировки счета организации

Вероятность блокировок клиентов Контур.Бухгалтерии ниже в несколько раз за счет автоматической проверки на ошибки! Получить бесплатный доступ на 14 дней

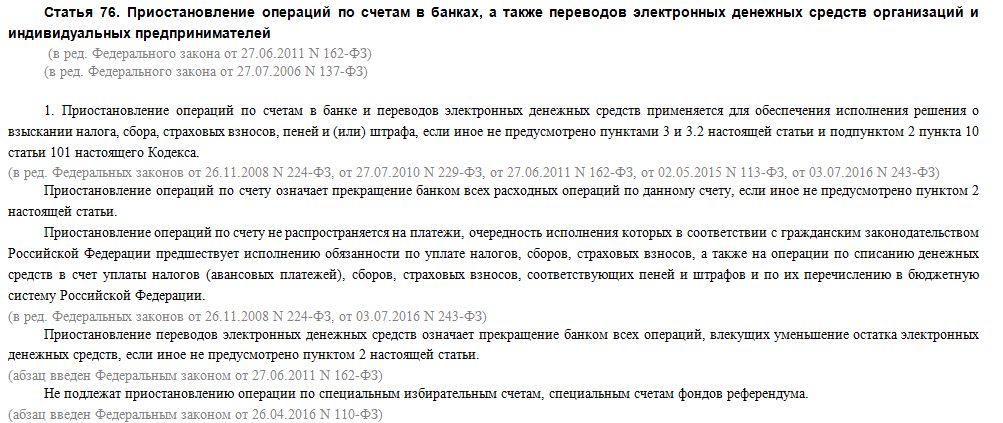

Термин «блокировка счета» не полностью корректен, банк лишь приостанавливает все расходные операции по данному счету. Случаи блокировки расчетного счета описаны в п. 3 ст. 76 Налогового Кодекса РФ. Рассмотрим четыре основных случая.

1) Вы не сдали декларацию

Опоздание с подачей декларации на пару дней таким наказанием не грозит. Счет заблокируют, если вы не сдали декларацию в течение 10 дней после окончания сроков сдачи отчётности. Никаких ограничений на сумму блокировки нет, плэтому налоговая может заблокировать все деньги на счетах. Блокировать счет могут в течение трез лет со дня истечения срока сдачи декларации.

Несдача бухгалтерской отчетности в налоговую или несвоевременное предоставление данных по требованию ИФНС — это не основание для блокировки расчётного счета. В п. 3 статьи 76 НК РФ говорится о непредставлении только налоговой декларации.

2) Вы не ответили налоговой на ее запрос или уведомление

Вы не подтвердили квитанцией приём от налоговой:

- требования о представлении документов в налоговую;

- требования о представлении пояснений;

- уведомления о вызове в налоговую.

Спустя 6 дней с момента отправки требования налоговиками, а потом еще 10 дней без ответа, расчетный счет заблокируют. Вам нужно направить квитанцию о приеме требования, ответить «да, я получил»

При этом неважно, когда вы предоставите документы по требованию

3) Вы не заплатили налог, пеню или штраф

Каждый отчёт проходит камеральную проверку в течение месяца. Налоговая инспекция в этот период выявляет ошибки в расчёте налога. В течение 3-х месяцев ИФНС выставит требование об уплате налога, например, по ТКС или по почте заказным письмом. После 6 дней требование считается вами полученным. Еще 8 дней вам дается, чтобы погасить долг (п. 4 ст. 69 НК РФ).

Далее налоговая в течение 2-х месяцев в праве вынести решение о взыскании суммы неуплаты (п. 3 ст. 46 НК РФ). Вынеся такое решение, налоговая отправляет в банк инкассовое поручение на взыскание с указанного в этом поручении счёта суммы неуплаты. Помимо взыскания налоговая вправе заблокировать расчётный счёт. В этом случае расходные операции приостанавливаются только на сумму задолженности, остальные деньги можно использовать.

По новым правилам, которые вступили в силу с 2021 года, налоговая не будет блокировать счета организаций и ИП, у которых задолженность не превышает 3 000 рублей. Исключением стали случаи, в которых требование об уплате налога прсрочено на три года и больше.

4) Вы не представили расчёт по НДФЛ работников

С 2021 года работодатели обязаны предоставлять по НДФЛ за своих работников ежеквартальный расчёт. И по истечении 10 дней не предоставившим заблокируют расчётные счета. Эти изменения в НК РФ указаны в законе №113-ФЗ от 02.05.2015.

5) Вы не соблюдаете требования электронного документооборота

Если вам полагается сдавать отчетность в электронной форме, но вы в течение 10 рабочих дней со дня возникновения такой обязанности не представили отчетность в ИФНС или представили ее в бумажной форме — ваш счет имеют право заблокировать.

6) Вы не предоставили расчёт по страховым взносам (РСВ)

С 30 августа 2021 года вступил в силу закон № 232-ФЗ от 29.07.2018, наделивший налоговиков правом блокировать расчетные счета за непредставление РСВ. Напомним, что РСВ за 2021 год нужно сдать до 30 января 2021 года. Опоздание с отчетом более чем на 10 дней приведет к блокировке счетов.

7) Вы совершили нарушения, которые выявила выездная налоговая проверка (ВНП)

Если по результатам выездной проверки вам доначислили пени, налоги и штрафы, налоговая может вынести решение о запрете на отчуждение имущества организации без своего согласия. После этого, счета могут заблокировать на сумму долга, которая не покрыта стоимостью имущества компании.

Вы совершили нетипичную или подозрительную операцию

Государство продолжает борьбу с мошенниками, поэтому решило наделить банки правом блокировать счета с подозрительными операциями. Эта мера действует с 26 сентября 2021 в соответствии со ст. 3 ФЗ от 27 июня 2021 г. № 167-ФЗ

Если банк заподозрит, что до вашего счета добрался мошенник — он запретит подозрительную операцию и сообщит вам об этом. Если вы подтвердите операцию, ее незамедлительно проведут, а если с вами не удастся связаться — заморозят на два дня. В течение этого времени можно отменить платеж, иначе он отправится по указанным реквизитам.

Можно ли открыть дополнительный расчетный счет

Каждое юридическое лицо имеет право открывать дополнительный расчетный счет, который будет использоваться в качестве дочернего к основному. Вот только согласно действующих нормативов, если в системе проверки блокировки расчетного счета имеются указания о действующих решениях об ограничениях, то право на открытие дополнительных счетов для юридического лица аннулируются.

Ещё одна особенность – все вышеуказанные правила актуальны исключительно в отношении юрлиц и индивидуальных предпринимателей. Блокировка банковских счетов физических лиц выполняется иным образом, налоговая там никоим образом не фигурирует (хотя и может быть инициатором блокировки).

Даже если гражданин обратиться в любой другой банк с попыткой открыть счет – ему откажут, так как перед этим финансовое учреждение выполняет проверку клиента по наличию действующих ограничений (и делает это также на вышеуказанном сайте при наличии ИНН).

Зачем проверять расчетный счет контрагента

В Гражданском, Уголовном и Налоговом кодексах отсутствуют такие понятия, как: проблемный, недобросовестный или коварный контрагент. При этом такие понятия часто звучат в правоприменительной практике. И все чаще потерпевших предпринимателей самих обвиняют в отсутствии должной осмотрительности.

Как поясняют судьи, избирая в качестве контрагентов определенные организации и вступая с ними в правоотношения, предпринимателю следует проявить такую степень внимания и осмотрительности, которая дозволила бы ему рассчитывать на должное поведение контрагентов в сфере партнерских правоотношений. Поэтому проверить ограничения по счету от налоговой службы или судебных приставов — это ваша первая обязанность для снижения рисков.

Любые сведения о заблокированных счетах попадают в систему «БАНКИНФОРМ», размещенную на официальном сайте ФНС. Вы имеет право абсолютно бесплатно проверить себя и контрагента на предмет ограничений по движению денежных средств. Наложить арест могут различные государственные организации и сам банк. В случае несогласия заблокированные счета можно «разморозить». Для этого придется внести недостающую сумму в банк или написать жалобу в орган, инициировавший арест. Если под санкции попал контрагент, то рекомендуется отложить сделку до его полной реабилитации.

Причины, по которым ИФНС блокирует счета

Заморозка — процесс очень негативный, так как практически любая бизнес-деятельность даже внутри юридического лица замораживается. Проявляется это в том, что нельзя выполнять действия по расходу и производить расчеты с поставщиками. Заморозка становится основным пунктом в убытках организации.

Заморозка расхода на счетах — вынужденная мера при нарушении НК

Заморозка расхода на счетах — вынужденная мера при нарушении НК

Остановка деятельности счета означает, что организация или ИП не смогут пользоваться им для расхода и оплаты: невозможно перевести средства, равно как и обналичить их. Более того, зная, что ИФНС «арестовала» счета юридического лица, банк не может открыть ему новые счета или выдать вклады и депозит. Причем это распространяется и на другие финансовые учреждения.

Фрагмент статьи 76 НК РФ

Фрагмент статьи 76 НК РФ

Основания, на которых осуществляется блокировка счета, перечислены в статье 76 Налогового кодекса и включают в себя:

- Блокировку за уклонение от уплаты налоговых сборов. Если юридическое лицо не выполнило хотя бы одного из требований налоговой об уплате средств за штраф или пеню, в течение восьми дней после их получения, то производится ограничение расчетных операций. Осуществляется это не ранее, чем производится подтверждения о взыскании. Расход при этом ограничивается лишь на сумму взыскания. Средствами, превышающими ее, можно свободно распоряжаться.

- Блокировка за несдачу бумаг, декларирующий налогоплательщиком полученным их доходов и расходов. Ограничения, которые накладываются за несвоевременную подачу декларирующих бумаг, принимаются по истечению десяти дней с того момента, когда срок, установлены для сдачи, истек. Ограничений на суммы средств не предусмотрено, поэтому блокируются все средства и расход «замораживается».

- Блокировка за нарушение требований цифрового оборота бумаг. Если юридическое лицо обязано подавать отчеты в цифровом виде и в течение десяти дней с начала штрафного срока сдачи не осуществило документооборот с ИФНС, то вторая вправе заблокировать расход по счету.

- Блокировка за отсутствие подтверждения приема цифровых бумаг от ИФНС. Юридические лица обязаны производить подтверждение приемки от ИФНС нескольких видов цифровых бумаг: о рекламации предоставления бумаг, о даче прояснений, а также повестки о вызове в ФНС. Сроки такие же, как в случае выше: если подтверждение не будет выполнено, то налоговая вправе имеет право наложить арест на счета в течение десяти суток.

Блокировка осуществляется не только за отсутствие деклараций, но и при неподтверждении приема бумаг

Блокировка осуществляется не только за отсутствие деклараций, но и при неподтверждении приема бумаг

- Несдача формы 6 для налога на доход физических лиц. Если агент не сдал отчет расчета сумм по форме подоходного налога № 6 после десяти суток сдачи самого налога, то инспекция может «заморозить» его расходный счет.

- Блокировка в результате инспектирования по месту. Если после проверки налоговой инспекцией юридического лица при выезде были начислены штрафы, то ФНС может заморозить счет на сумму штрафа. Более того, возможно наложение ограничений, связанных с передачей некоторого вида ценностей в залог без разрешения инспекции.

- Блокировка за несдачу расчетных бумаг по взносам страховки. Это нововведение действует с 2018 года и предполагает наложение ограничений на счет в случае несвоевременной сдачи отчета по страховым взносам.

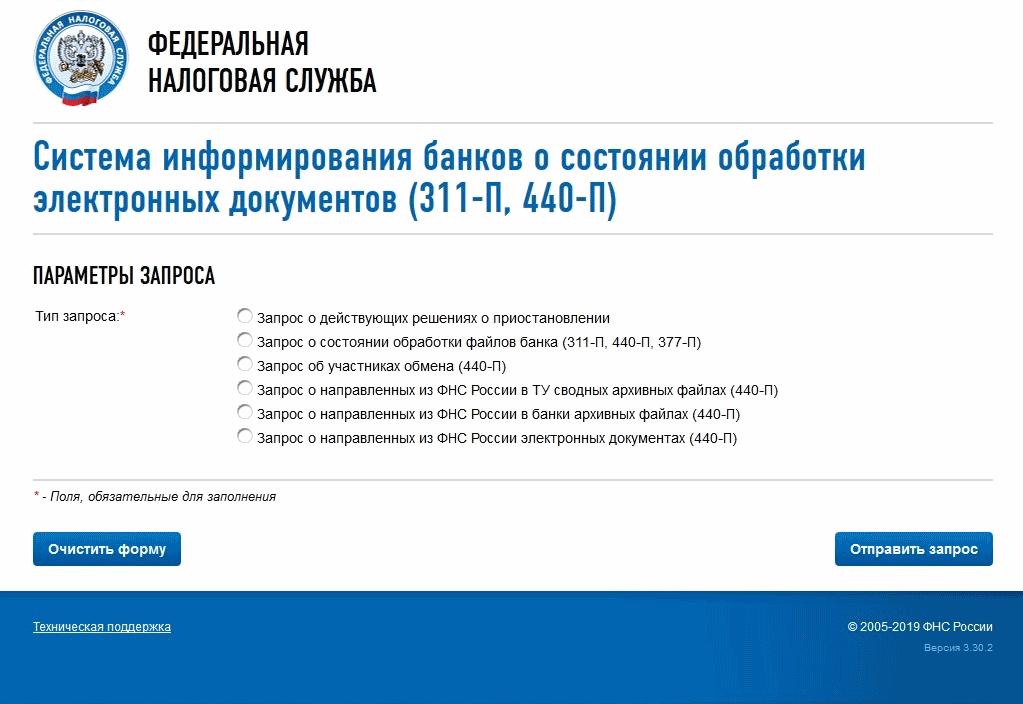

Важно! Помимо этих оснований, блокировка возможна и при наличии факта юридическим лицом имущества от принудительного ареста приставом в случае погашения задолженности. Арест средств возможен также после судебного решения государственных органов. Внешний вид интерфейса системы

Внешний вид интерфейса системы

Внешний вид интерфейса системы

Причины введения ограничений по счету

Государство в лице ФНС и финансовые организации (банки) от имени Центробанка имеют право наложить на вас ограничения по движению безналичных средств. Как уже было сказано выше, запрет может быть частичным или полным. Зависит от преследуемых целей.

Например, если появилась недоимка перед Пенсионным фондом, условно 30 000 руб., то здесь применяется частичная блокировка, которую снимут после изъятия всей суммы (это называется — инкассовое поручение). Поэтому, если вы ожидаете поступления средств за товар или услугу, то рекомендуется проверить блокировку счета на сайте ИФНС, особенно после отчетного периода. В некоторых обстоятельствах имеет смысл получить средства от партнера другим путем или наличными.

А если организация или предприниматель совершают подозрительные переводы, например, крупные суммы за рубеж, то банк может заблокировать движение средств до выяснения обстоятельств операций (№ 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма»).

Блокировка счета налоговой: как проверить на сайте ИФНС

Когда могут ограничить доступ к счетам

Приостановка операций по банковским счетам – это один из методов обеспечения исполнения обязанности по уплате налогов. Причины для блокировки расчетного счета налоговой инспекцией могут быть следующие:

| Причина приостановки движения денежных средств | Основание | В какой момент будет осуществлена | Как разблокировать |

|---|---|---|---|

| Не сдана налоговая декларация, расчет по страховым взносам, форма 6-НДФЛ | пп.1 п.3, п.3.2 ст.76 НК РФ | Через 10 дней после окончания срока представления | Представить недостающую отчетность |

| Не организован электронный документооборот | пп.1.1 п.3 ст.76 НК РФ | Через 10 дней с момента появления обязанности подавать отчетность в электронной форме | Заключить договор со спецоператором ЭДО, передать инспекции сообщение о подключении |

| Не направлена электронная квитанция о приеме по ТКС требования о представлении документов или пояснений, уведомления о вызове | пп.2 п.3 ст.76 НК РФ | Через 10 дней со дня истечения срока представления квитанции о приеме | Направить квитанцию, исполнить требование или уведомление |

| Неисполнение требования ИФНС об уплате налога, взноса, пени или штрафа | п.2 ст.76 НК РФ | Сразу после истечения срока уплаты, указанного в требовании | Уплатить задолженность по налогам и сборам |

| По запрету на продажу (залог) имущества при сомнениях налоговых органов в том, что решение по проверке будет исполнено | пп.2 п.10 ст.101 НК РФ | После вынесения решения о наложении запрета на отчуждение имущества лица, привлеченного к ответственности | Это обеспечительная мера, снимается только после исполнения решения по проверке |

Можно проверить блокировки по счетам на сайте налоговой

Варианты блокировки остатка денег

На практике ФНС применяет два варианта, которые часто путают. Приостановка движения денежных средств предусматривает остановку всех платежей компании независимо от их очередности. Действует она до тех пор, пока не будет устранено нарушение. Заблокированы могут быть как все денежные средства, так и определенная сумма, указанная в решении. Проверка счета на блокировку в налоговой возможна по этому основанию.

Кроме приостановки операций, ФНС имеет право выставить поручение о безакцептном списании задолженности по налогам. И если денежных средств недостаточно, то платежи, например, контрагентам не будут проводиться до тех пор, пока не поступят денежные средства, достаточные для оплаты поручения налоговой инспекции. Связано это с тем, что такие платежи относятся к одной очередности (пятой).

Тем не менее выставление инкассового поручения не блокирует безусловно движение денежных средств в банке. Компания сможет перечислять, например, заработную плату или алименты. То есть платежи более ранней очередности.

Как только поручение о взыскании задолженности по налогам и сборам будет погашено полностью, счет освободят. Компания сможет распоряжаться своими денежными средствами.

Как сведения о замораживании счета доводят до налогоплательщика

Копия решения о приостановке операций движения денежных средств направляется налогоплательщику, как правило, почтой (п.4 ст.76 НК РФ). Банку решение передается в электронном виде. То есть банк обычно блокирует денежные средства до того, как организация или ИП получит копию решения.

Таким образом, плательщики узнают о событии в первую очередь от банка. Эти сведения размещаются в системе клиент-банк. Или же банковский клиент узнает об этом, когда платежные поручения не принимаются к исполнению. Если компания предполагает неладное, самостоятельно проверить блокировку счетов в ФНС можно на официальном сайте ФНС.

Как пользоваться сайтом налоговой

Информация о блокировке счета на сайте налоговой размещается на специальном сервисе «;Система информирования банков о состоянии обработки электронных документов».

Рассмотрим пошагово, как проверить онлайн блокировку расчетного счета налоговой инспекцией. На главной странице выбираем раздел «Запрос о действующих решениях о приостановлении». Заполняем ИНН организации или ИП и указываем БИК банка налогоплательщика.

После поиска система выдаст результат запроса. А в случае имеющихся блокировок, проставит перечень решений о приостановлении с указанием даты вынесения, а также кода ИФНС, его вынесшей. Сведения о блокировке счета на сайте налоговой выглядят следующим образом:

Основные требования Налоговой инспекции

Инспекция вправе взыскать платежи в бесспорном порядке (списать денежные средства с ваших банковских счетов, погасить задолженность за счет электронных денег, иного вашего имущества) или в судебном порядке (п. 2 ст. 45, ст. ст. 46, 47 НК РФ).

В процессе взыскания налоговый орган может приостановить расходные операции по вашим счетам в банках (переводы электронных денежных средств), арестовать имущество (ст. ст. 76, 77 НК РФ). Отметим, что в случае неуплаты авансовых платежей инспекция не вправе привлечь вас к ответственности (абз. 3 п. 3 ст. 58 НК РФ).

Несвоевременность оплаты сумм заявленную к уплате, но не поступившую в бюджет сумму налога инспекция может счесть недоимкой и выставить налогоплательщику требование об уплате налога, пеней, штрафа (п. 1 ст. 69, п. п. 1, 2 ст. 70, п. п. 1, 3 ст. 75 НК РФ), а также принять иные меры.

Критерия сомнительности операций

Клиент, занимающийся обналичкой

В первую очередь, под подозрения попадают так называемые «обнальщики». Это люди, которые за определённый процент проводят через свои счета безналичные деньги и превращают их в наличные — снимают в банкоматах. Такие операции производятся, чтобы скрыть нелегальное движение денег и уйти от налогов.

Компании-транзитеры

фирмы, через которые деньги выводятся за рубеж (компании-однодневки, перечисляющие крупные авансы за услуги, которые никогда не будут оказаны) тоже вызовут подозрения у банковских сотрудников.

Компании, которые уплачивают незначительный налог

внимание банка гарантировано и тем организациям и ИП, которые уплачивают незначительный налог. Если у предпринимателя на налоги и взносы уходит меньше определенного процента от дебетового оборота (как правило, менее 0,5-0,9%), то мониторинг сочтёт это подозрительным

Для каждой сферы деятельности свой процент, обычно 0,5-0,9%.

Честный клиент

- Иногда случается, что под подозрение попадает вполне добросовестный клиент, не участвующий в незаконных схемах.

- Если Вы получили СМС или письмо из банка с просьбой объяснить, откуда у Вас деньги, то внимательно прочитайте все вопросы и подготовьте нужные документы.

Касательно налоговых сумм удержанных налоговым агентом

Удержанный налог агент перечисляет в бюджет в том же порядке, что и налогоплательщики (п. 4 ст. 24 НК РФ). Для налогоплательщика в таком случае налог считается уплаченным со дня его удержания налоговым агентом (пп. 5 п. 3 ст. 45 НК РФ, абз. 2 п. 2 Постановления Пленума ВАС РФ от 30.07.2013 г. №57).

Обратите внимание!

На практике предприятия и индивидуальные предприниматели сталкиваются с блокировкой расчетного счета в связи с применением налоговыми органами статьи 75 НК РФ «Приостановление операций по счетам в банках, а также переводов электронных денежных средств организаций и индивидуальных предпринимателей». При этом не подлежат приостановлению операции по специальным избирательным счетам, специальным счетам фондов референдума.

Что такое блокировка

Блокировка расчетного счета — это приостановление по решению ФНС всех расходных операций, кроме разрешенных законом. Регулируется процедура статьей 76 и статьей 101 НК РФ.

Решения о блокировках отправляются в банки только в электронном виде. Получив Решение, банк должен незамедлительно остановить все расходные операции, кроме тех, что имеют очередность платежа с первой по третью.

Таблица 1. Очередность списания платежей

| Очередность платежа | Операции |

| 1 | Перечисления и выдачи со счета по исполнительным документам на выплаты по алиментам, возмещению вреда жизни и здоровью. |

| 2 | Перечисления и выдачи по исполнительным документам на выплаты выходных пособий и задолженности по заработной плате. |

| 3 | Перечисления и выдачи на выплату зарплаты, налогов и сборов в календарной очередности. |

Где получить сведения о приостановлении операций по счетам налогоплательщиков

С 2014 года на сайте Федеральной налоговой службы была введена «Система информирования банков о состоянии обработки электронных документов». Здесь бесплатно можно сделать запрос по:

- состоянию обработки файлов кредитного учреждения;

- действующим решениям по блокировке;

- участникам обмена;

- сводным архивным файлам из ФНС РФ в ТУ и банки;

- направленным из ФНС РФ электронном документообороте.

Информирование банков о физических лицах и организациях, которые подверглись санкциям по блокировке счетов, было введено приказом ФНС Российской федерации от 20 марта 2015 года № ММВ-7-8/117. Для банков это было очень актуально, ведь за возобновление сотрудничества с предприятием, счета которого заблокированы, грозит штраф в размере 20 тысяч рублей (это прописано в НК РФ п. 1 статья 132).

Система информирования банков о приостановлении операций называется «БанкИнформ» и позволяет получить актуальную информацию по контрагентам и работе с файлами банка:

- о состоянии направленных банком файлов;

- о решениях и постановлениях, которые относятся к запрашиваемому налогоплательщику, включая точную дату и номер постановления;

- о состоянии банка в процессе подключения к электронному документообороту.

Блокировка счета банком

Кроме налоговой инспекции, правом приостанавливать операции по счетам обладают банки. Этими полномочиями их наделяет Федеральный закон № 115-ФЗ.

Любая операция по счету на сумму свыше 600 тыс. руб подлежит обязательному контролю. Кредитная организация имеет право запросить у клиента документы, проясняющие ее экономический смысл, и заблокировать счет в случае отказа. Это же относится и к операциям, носящим сомнительный характер, независимо от их суммы. Лучший выход – предоставить запрашиваемые документы и не доводить дело до приостановки операций или как можно быстрее сделать это, если счет уже заморозили.

Вторая причина блокировки – включение юридического или физического лица в перечень организаций или физ. лиц, в отношении которых имеются сведения об их причастности к экстремистской деятельности или терроризму. В этом случае узнать о блокировке удается, как правило, постфактум. В данных обстоятельствах снять блокировку будет трудно, и доказывать свою правоту придется не банку, а сотрудникам Росфинмониторинга.

Как проверить блокировку счета на сайте ИФНС в 2024: причины

Чтобы узнать, был ли ваш расчетный счет налоговой блокирован, можно провести проверку на сайте налоговой инспекции. Такая блокировка может быть осуществлена по решению налоговой инспекции, если у вас имеются задолженности перед государством.

Почему счета блокируются налоговой инспекцией? Прежде всего, причиной может быть наличие задолженностей перед государством в виде неуплаченных налогов, пени или штрафов. Кроме того, блокировка счета может произойти в случае неправильного заполнения декларации или подозрений в совершении налогового правонарушения.

Провести проверку на сайте ИФНС позволит вам узнать, находится ли ваш расчетный счет под блокировкой налоговой инспекцией. Если вы обнаружили блокировку, вам потребуется разобраться в причинах и предпринять соответствующие меры для ее разрешения.