Степени ликвидности, формулы

Рассматриваемый параметр является целой группой значений, при расчете которых можно определить эффективность предприятия за конкретный период. Есть 3 главных разновидности коэффициента, которые рассчитываются по разным формулам:

- Общей (текущей) ликвидности = текущие активы / текущие (краткосрочные) долги

- Быстрой (срочной) ликвидности = (денежные средства + краткосрочные финанс. вложения + деб. задолженность) / текущие обязательства

- Абсолютной ликвидности = (денежные средства + краткосрочные финанс. вложения) / текущие обязательства

- Сравнение дебиторского и кредитного долгов = краткосрочный дебиторский долг / задолженность по кредитам

Коэффициенты ликвидности

Виды ликвидности

Пути корректировки

Существует два способа корректировки ликвидности: по активу и по пассиву:

-

Если снизилась ценность актива

, ее следует нормализовать либо за счет повышения качества продукции, либо при помощи маркетинговых ходов. -

В случае, если выросли пассивы

, необходимо своевременно принять меры и снизить требования к квалификации персонала, чтобы была возможность уменьшить зарплаты сотрудников.

Практический пример расчета

Предприятие по производству картофельных чипсов закупило за предшествующий год картофеля на сумму 3 миллиона долларов. Стоимость готовой продукции составила 5 млн, таким образом выручка или оборот составила 1,5 млн долларов, а далее из этих денег 500 тысяч ушли в задолженность по уставному капиталу.

Пассивом являются средства, отведенные на зарплаты рабочих — 300 тысяч и на аренду оборудования — 200 тысяч.

Тогда:

Полученный коэффициент говорит о довольно большой востребованности завода, а это значит, что в будущем будут появляться заводы-конкуренты.

Коэффициент ликвидности

характеризует способность юрлица к оплате своих долгов собственным имуществом. Рассмотрим, какие варианты расчета коэффициента ликвидности существуют, в нашей статье.

Показатели ликвидности: абсолютная и текущая ликвидность, коэффициент покрытия активов и их структура

Коэффициент текущей ликвидности: формула по балансу

Для расчета коэффициента аналитики сравнивают текущие активы предприятия с ее текущими обязательствами.

Основой для расчета, как обычно, становятся сведения, содержащиеся в бухгалтерском балансе. Какие из его данных нужно будет найти для расчета?

Общая формула для расчета коэффициента текущей ликвидности по балансу выглядит так:

К оборотным активам относятся:

- Ликвидные активы фирмы: денежные средства и краткосрочные финансовые вложения (ЛА).

- Быстрореализуемые активы: дебиторская задолженность со сроком выплаты до 1 года; прочее имущество предприятия, которое можно продать в срок до одного года: объекты недвижимости, оборудование, готовая продукция (БА).

- Активы с длительным сроком реализации: дебиторская задолженность со сроком выплаты, превышающим 1 год; НДС по приобретенным ТМЦ (АДР).

В состав текущих обязательств входят:

- Сверхсрочные обязательства: кредиторская задолженность, дивиденды, просроченные ссуды и займы (СО).

- Краткосрочные пассивы согласно разделу V баланса: займы на короткий срок; текущие долги по обязательствам с долгим сроком погашения; векселя, выданные на короткий срок; долги перед поставщиками; долги по налогам; долги по заработной плате; доходы будущих периодов; резервы будущих расходов и прочие краткосрочные обязательства (КП).

Таким образом, более подробно формула КТЛ по группам активов и пассивов будет такой:

При выборе необходимых данных необходимо иметь в виду, что текущая ликвидность рассчитывается для временного интервала, равного 1 году. Поэтому в расчете требуется использовать только те активы или пассивы, которые можно реализовать или нужно погасить в течение 1 года.

О чем говорит расчет КТЛ на примере конкретных цифр?

| — | ООО «Единорог» | ООО «Принцесса» |

|---|---|---|

| 2018 | 0,75 | 1,25 |

| 2019 | 0,88 | 1,17 |

| 2020 | 0,93 | 1,35 |

| 2021 | 0,97 | 1,05 |

| 2022 | 0,99 | 1,02 |

| 2023 | 1,00 | 1,00 |

Коэффициент текущей ликвидности ООО «Принцесса» характеризует постоянный негативный тренд. Возможно, организация приняла на себя слишком много долгов или истощила свой денежный запас. Резкий скачок КТЛ с показателя меньше 2 в 2020-м году до 1,05 в 2021 может говорить об увеличении операционного риска финансовой деятельности, и о том, что общая стоимость предприятия снизилась.

У ООО «Единорог», напротив, КТЛ характеризуется положительной динамикой, что означает, например, увеличение сбора дебиторской задолженности. То, что КТЛ растет, может быть следствием погашения компанией собственной задолженности перед поставщиками, ускорения товарооборота и других факторов.

Анализ и прогнозирование коэффициента текущей ликвидности

Анализировать показатели коэффициента текущей ликвидности — как и остальных параметров — лучше в динамике. Так можно предположить, как коэффициенты будут меняться в дальнейшем.

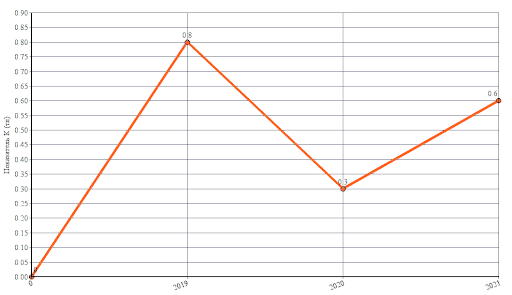

На нашем примере мы видима колебания текущей ликвидности. После 2019 года компания платежеспособность фирмы значительно упала, к 2021 — немного улучшилась, но размер коэффициента не дотягивает даже до изначального параметра.

Динамика коэффициента текущей ликвидности АО «МОЭК» за периоды 2019-2022 гг.

Более того, на протяжении трех лет все коэффициенты ликвидности не дотягивали до нормы. Финансовую политику предприятия нужно менять

Обратить внимание на факторы, которые так повлияли на коэффициент текущей ликвидности и другие результаты. Очевидно, к таким коэффициентам могли привести:

- рост дебиторской задолженности;

- значительное уменьшение денежных средств;

- большое снижение запасов;

- высокий уровень долгов, с которыми нужно рассчитаться в ближайший год;

- рост кредиторки.

Иногда результаты полезно сравнивать с коэффициентами конкурентов и средним значениями по отрасли. Сфера деятельности нашей компании — производство пара и горячей воды (тепловой энергии). Посмотрим, как обстояли дела с коэффициентами в 2021 году на рынке:

| Коэффициент текущей ликвидности | Коэффициент абсолютной ликвидности | Коэффициент быстрой ликвидности | |

|---|---|---|---|

| По стране | 1,4 | 0,1 | 1 |

| Конкурент ПАО «Квадра — Генерирующая компания» | 0,5 | 0,08 | 0,4 |

| Конкурент «Тепло-Сбыт-Сервис» | 1,9 | 0,001 | 1,8 |

Хотя и конкуренты не во всем дотягивают до нормы, наша компания показывает значительно худшие результаты.

Для полного финансового анализа одного коэффициента текущей ликвидности недостаточно даже в купе с остальными коэффициентами. Нужно смотреть на общее состояние фирмы, рассчитать другие экономические показатели, сравнить результаты за несколько периодов. Для подробного и достоверного анализа лучше обратиться к специалистам или опытному бухгалтеру со знанием отрасли.

Прибыль не соответствует усилиям?

Проведём анализ бухгалтерии — конфиденциально!

Узнать подробнее

Анализ и прогноз коэффициента текущей ликвидности

Прежде всего, коэффициент нужно сравнить с нормативными значениями – если он значительно выше или ниже них, это может быть поводом для серьезных перемен на предприятии.

Но стоит понимать, что расчет коэффициента на определенную дату не дает полной картины, нужно брать данные за несколько периодов, рассматривать в динамике.

Например, вот график коэффициента покрытия для компании «МОЭК»:

Динамика коэффициента общей ликвидности АО «МОЭК» с 2019 по 2022 годы (источник – «Мое дело»)

Из приведенного графика видно, что у коэффициента в 2019 году был рост до 0,8, но все равно он не дотягивает до 1,0. Соответственно, предприятию стоит пересмотреть финансовую политику. К такой ситуации могло привести уменьшение дебиторской задолженности, остатков денег, снижение запасов, рост кредиторской задолженности (сроком до года), получение новых займов. Что именно – нужно смотреть по отчетности.

Этот коэффициент – важный, но не единственный. От того насколько быстро можно реализовать активы организации, различают другие виды ликвидности:

- Коэффициент абсолютной ликвидности – показывает, насколько предприятие сможет погасить текущие долги денежными средствами и финансовыми вложениями. Нормальным считается значение от 0,2 до 0,5.

- Коэффициент быстрой ликвидности – также учитывает и дебиторскую задолженность, а его нормальное значение составляет от 0,7 до 1.

Ликвидность предприятия: от абсолютной к общей

Понятие ликвидности (т. е. способности быть проданным) применимо к имуществу, составляющему оборотные активы предприятия. Оно рассматривается в связи с проведением количественной оценки возможности погашения имеющихся у предприятия краткосрочных долгов.

По скорости продажи имущество, образующее оборотные активы, разделяется на ликвидируемое:

- очень быстро (деньги и краткосрочные финвложения);

- достаточно быстро (краткосрочная задолженность дебиторов);

- сравнительно недолго (запасы).

В соответствии с этой градацией делают расчет 3 основных коэффициентов ликвидности:

- абсолютной (от величины очень быстро реализуемого имущества);

- средней (от суммы очень быстро и достаточно быстро продаваемого имущества);

- общей (от общей стоимости всех оборотных активов).

Смысл этих коэффициентовзаключается в сравнении стоимости имеющегося в наличии имущества и величины существующих на эту же дату краткосрочных долгов. Т. е. каждый коэффициент ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет продажи каждого набора видов имущества.

Поскольку вид имущества увязан со скоростью его реализации, рассчитываемые коэффициенты дают представление о способности предприятия гасить долги с ее привязкой ко времени. А это, в свою очередь, позволяет делать выводы о текущей платежеспособности предприятия, анализировать ее динамику в ретроспективе и составлять прогнозы на будущее.

Интерпретация результата

Подчас от правильной интерпретации величины текущей ликвидности может зависеть жизнь предприятия, поэтому в компании обязательно должен быть компетентный финансовый отдел, умеющий вовремя отслеживать малейшие колебания.

Значение нормы

В норме при оптимальном соотношении активов и пассивов коэффициент должен быть равен 2 — 2,5.

Это значит, что средств в обороте в два раза больше, чем организация должна (сторонним фирмам или сотрудникам), и в случае внезапного колебания рынка, ликвидация активов пройдет безболезненно.

Если выше нормы

Если значение ликвидности велико, в частности, выше 3 — это неплохо, однако на практике такой коэффициент встречается крайне редко.

Если меньше нормативного значения

Когда ликвидность падает ниже 2, но все еще остается больше единицы, это значит, что пора побеспокоиться, как минимум, о том, чтобы вовремя продать активы, не дожидаясь полного обвала, либо простимулировать работу маркетологов.

Грамотный аналитический отдел может предсказать поведение рынка наперед, и если после спада будет подъем, он сможет использовать эту нестабильность с выгодой для компании.

Как правило резкие скачки показателя снизу вверх происходят очень редко, что означает высокую вероятность краха.

Если увеличился — что это значит?

Рассмотрим повышение текущей ликвидности на примере:

ИП Иванов приобрел актив — столярную мастерскую, ликвидность которой на момент покупки равнялась 2. Вскоре мода на деревянную мебель набрала обороты, а вместе с ней вырос и спрос.

В таком случае количество мастерских будет увеличиваться, пока предложение и спрос не уравновесятся, а до тех пор стоимость актива Иванова будет выше первоначальной. В этот промежуток времени ему выгодно продать свою организацию, а после того, как цены выровняются, купить две или более.

О чем говорит снижение?

На примере снижение ликвидности выглядит так:

Фермер Петров разводил коров с целью продажи молока. В этом случае коровы являлись его активом, и в целом, предприятие было ликвидно, поскольку молоко — довольно ценный продукт.

Но со временем в районе появилась фабрика по производству молока, которая могла продавать свою продукцию по более низкой цене. Тогда ценность актива Петрова снизилась, а предприятие, в целом, начало работать в убыток.

Если бы Петров смог предсказать строительство молочной фабрики до того, как ликвидность фермы стала меньше нормы, он мог бы продать ее и купить боле выгодный актив, а убытки бы понес менее предусмотрительный покупатель.

Как трактовать значения?

«Коэффициентом текущей ликвидноcти» (или как его еще называют «общим коэффициентом покрытия долговых обязательств») называется аналитический показатель, который базируется на расчете соотношения между текущими активами и краткосрочными (текущими) обязательствами.

Коэффициент текущей ликвидности показывает насколько быстро и в каком объеме предприятие может выплатить свои краткосрочные долги (со сроком исполнения не более одного года). Источником финансирования обязательств при этом выступают текущие активы, имеющие определенную рыночную ценность.

Чем выше показатель текущей ликвидноcти, тем стабильнее ситуация на предприятии, поскольку выше его платежеспособность. При этом эксперты подразумевают не только текущую платежеспособность на какой-то определенный момент, но и возможности компании платить по счетам в условиях резкого изменения внешних финансовых обстоятельств, на которые невозможно повлиять.

Появление некого форс-мажора может заставить руководство компании продать часть запасов. Такого рода деятельность не является основным профилем фирмы. Базой для проведения расчетов показателя текущей ликвидноcти является баланс компании (бухгалтерская форма номер 1).

Рассчитав показатель текущей ликвидноcти, необходимо правильно его толковать.

Если значение коэффициента ниже 1,5, то это прямое свидетельство того, что предприятие имеет некоторые трудности в покрытии своих текущих обязательств.

Однако, данная ситуация может разрешиться путем получения достаточного потока денежных средств в процессе операционной деятельности компании. Для этого эксперту необходимо провести анализ «Отчета о движении денежных средств» (по форме №4), строки 4111. К примеру, для фирм, которые занимаются розничной торговлей, данная ситуация вполне приемлемая.

Слишком завышенный показатель ликвидноcти часто свидетельствует о недостаточности использования оборотных ресурсов и ограниченности доступа к получению краткосрочных займов (в том числе и банковских). Для примера, накопление на вполне рентабельной компании неликвидных товаров характеризируется стремительным ростом коэффициента текущей ликвидноcти.

Среди прочих факторов, которые могут повлечь за собой рост коэффициента ликвидноcти, выделяют такие:

- Ужесточения условий взаиморасчетов между поставщиками и другими контрагентами.

- Чрезмерное кредитование покупателей (когда у компании появляется большая сумма дебиторской задолженности, а требования к покупателям относительно сроков оплаты практически отсутствуют).

- Увеличение запасов сырья и прочих материалов на складах или в производстве.

Коэффициент текущей ликвидности Формула расчета

Коэффициент текущей ликвидности характеризует способность компании погашать текущие (краткосрочные) обязательства за счёт оборотных активов. Иногда называется коэффициентом покрытия (англ. Current ratio, CR)

Это один из важнейших финансовых коэффициентов. Чем выше показатель, тем лучше платежеспособность предприятия. Хорошим считается значение коэффициента более 2. С другой стороны, значение более 3 может свидетельствовать о нерациональной структуре капитала, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Формула расчета коэффициента текущей ликвидности

Коэффициент текущей ликвидности (Ктл) вычисляется как отношение текущих (оборотных) активов к краткосрочным обязательствам (текущим пассивам, краткосрочной задолженности). Данные для вычисления берутся из бухгалтерского баланса. Таким образом формула расчета:

| Оборотные активы | |

| Ктл = | ————————— |

| Краткосрочные обязательства |

- Наличные деньги в кассе и на счетах в банках.

- Дебиторская задолженность нетто. Дебиторская задолженность нетто определяется путем вычитания из остатка дебиторской задолженности резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей. Запасы товарно-материальных ценностей должны иметь относительно быструю оборачиваемость в пределах года.

- Прочие текущие активы (расходы будущих периодов, вложение средств в ценные бумаги и т.д.)).

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

Формула расчета коэффициента текущей ликвидности по группам структуры активов и пассивов:

| А1 + А2 + А3 | |

| Ктл = | ———— |

| П1 + П2 |

В целях достоверной оценки ликвидности активов надо иметь в виду что не все активы ликвидны в равной мере.

- Часть товарных остатков может иметь нулевую ликвидность.

- Часть дебиторской задолженности может иметь срок погашения более одного года.

- Выданные займы и векселя формально относятся к оборотным активам, но фактически могут быть средствами, переданными на длительный срок для финансирования связанных структур.

Другие коэффициенты ликвидности:

Надо иметь ввиду, что даже при достаточных коэффициентах ликвидности может иметь место кассовый разрыв — временный недостаток денежных средств предприятия для выполнения текущих платежей. Кассовые разрывы возникают из-за разницы в датах поступлений и выплат денежных средств. Эту несогласованность можно устранить если вести платежный календарь — таблицу всех планируемых поступлений и расходов, что позволит рассчитывать планируемые остатки на каждый день.

Избавьтесь от утомительных расчетов с помощьюэтих Excel-таблиц >>>

Нормативное значение коэффициента текущей ликвидности

У многих показателей есть рекомендуемые нормы. У ликвидности также есть средние нормативы: приемлемым считается результат, приближенный к 1,5-2. Отклонения от норматива обычно свидетельствует о следующем:

- меньший размер коэффициента говорит о том, что у компании больше финансовых обязательств, чем она может потянуть — фирма неустойчива и неплатежеспособна;

- если размер коэффициента больше нормы — у фирмы есть деньги, и она успешно справляется с текущими обязательствами.

Важно учитывать, что в исключительных случаях отклонения от нормативов показывают другие результаты. Например, если показатель коэффициента сильно выше 1,5-2, это не всегда следствие финансового успеха

Так случается при неэффективном использовании прибыли и росте нераспределенного капитала. Средства стоит направлять на развитие компании, чтобы через время не потерять прибыль из-за инфляции

Например, если показатель коэффициента сильно выше 1,5-2, это не всегда следствие финансового успеха. Так случается при неэффективном использовании прибыли и росте нераспределенного капитала. Средства стоит направлять на развитие компании, чтобы через время не потерять прибыль из-за инфляции.

В то же время, коэффициенты ниже стандарта иногда нормальны для конкретной сферы. Например, так бывает, когда фирма быстро продает товары и не запасается ими в большом количестве. Высокая оборачиваемость — обычное явление для продуктовых магазинов и других предприятий, реализующих быстропортящиеся товары.

Стандартные нормативы коэффициента текущей ликвидности

Сравнение ликвидности предприятия с остальным рынком

Целесообразно сравнивать все полученные значения со среднеотраслевыми. Показатели могут различаться, поэтому для точного расчета следует ориентироваться на коды ОКВЭД. Они позволяют группировать предприятия, занимающиеся одинаковыми видами хозяйственной деятельности, и усреднить все значения. Допустим, субъекты, занятые добычей и реализацией полезных ископаемых, занимаются их:

- добычей

- переработкой

- продажей

Также следует отбирать данные и по размеру компании, определив ее исходя из показателя объема выручки от продаж. Используя его при анализе, можно добиться наиболее однородной выборки. Группировать их можно исходя из следующих оценок (таблица 2).

Также следует отбирать данные и по размеру компании, определив ее исходя из показателя объема выручки от продаж. Используя его при анализе, можно добиться наиболее однородной выборки. Группировать их можно исходя из следующих оценок (таблица 2).

|

Размер компании |

Размер выручки, в млн. рублей |

|

Микрокомпания |

до 60 |

|

Малое предприятие |

от 60 до 400 |

|

Среднее предприятие |

от 401 до 1 000 |

|

Крупная компания |

более 1 млрд. |

Для расчета текущей ликвидности по отрасли (КТЛО) можно воспользоваться формулой: КТЛО = коэффициенты текущей ликвидности компании (по одному из кодов ОКВЭД и объему выручки) / число предприятий

Этот показатель важен при покупке или продаже имеющихся активов, когда в портфель в качестве исходных значений вводят среднерыночные цены. Чем более ликвидным считается рынок, тем быстрее его участники могут заключать сделки, не оказывая ощутимого влияния на рыночные цены.

Видео о решении важных вопросов ликвидности:

Пока рынок остается в сбалансированном состоянии, ликвидность большей части активов не изменяется. Но при дестабилизации транзакционные издержки растут, ценность всех средств может снизиться настолько, что компания уже не сможет покрывать свои долги.

Итак, ликвидность – это параметр, отражающий способность всех активов и пассивов быстро быть проданными по ценам, приближенным к рыночным. Используя все 4 вида рассмотренных коэффициентов можно точно установить, насколько платежеспособна и прибыльна компания, каковые ее перспективы в текущем году и последующих годах. Расчет ликвидности следует проводить регулярно, сравнивая полученные в данный момент значения с предыдущими, чтобы рационально оценивать текущее состояние организации и ближайшие перспективы.

Напишите свой вопрос в форму ниже

Активы компании

Активные и пассивные средства организации можно разделить на четыре группы, в зависимости от скорости, с которой возможно их превратить в денежные знаки.

- A1 – это самые быстрые активы. Те средства, которые уже находятся в денежных средствах на счетах предприятия, в кассе предприятия, различные ценные бумаги и векселя.

- A2 – это активы, которые довольно быстро можно получить за счёт возврата долгов контрагентов, займы, которые может получить организация и тому подобное.

- A3 – это активы, получение которых сопряжено с затратами времени и сил. Например, складские запасы предприятия, НЗП, вклады в развитие производство и тому подобное.

- A4 – это такие активы, которые находятся вне оборота компании. Это здания, станки, автотранспорт и тому подобные вещи.

Отнести какой-то из активов к определённой группе, можно в зависимости от степени вовлечённости в производственный процесс. К примеру, в машиностроении товарным запасом будет токарный станок, но он же, сделанный для отраслевой выставки будет отнесён к внеоборотным средствам.

Общая ликвидность

Чем больше первый коэффициент, тем более платежеспособно предприятие на данный момент. В нормальной ситуации его величина колеблется в пределах 1,5-2,5. Если он составляет меньше единицы, это свидетельствует о том, что компания находится в нестабильном финансовом состоянии и не может справиться со всеми обязательствами. Когда значение превышает 3 – это говорит о нерациональном управлении. Причем его можно применять не только в текущий период, но и в экстренных ситуациях.

Видео о расчетах текущей ликвидности:

Все рассмотренные коэффициенты несут пользу только при сравнении значений в разных временных интервалах. Неликвидные запасы не могут быть быстро реализованы или применены в производственном процессе, а потому при расчете текущей ликвидности они не учитываются.

Как рассчитать коэффициенты ликвидности

Порядок расчета коэффициентов ликвидности подчинен 1 алгоритму: каждый из них представляет собой отношение стоимости соответствующего имущества к величине краткосрочных долгов. Данные для расчета берутся из разделов бухбаланса.

Величина краткосрочных долгов может быть определена как итог раздела V при условии, что значения данных по доходам будущих периодов и оценочным обязательствам, которые в действительности не являются задолженностью, несущественны. В противном случае в качестве знаменателя коэффициентов ликвидности

лучше использовать взятую по строкам этого раздела сумму обязательств по заемным средствам и всей (обычной и прочей) задолженности кредиторам.

Применительно к 2-му варианту знаменатель формулы коэффициентовбудут выглядеть так:

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОбяз),

КЛср = (ДенСр + КрФинВл + КрДебЗад) / (КрКр + КрКредЗад + ПрОбяз),

КЛобщ = ОборАкт / (КрКред + КрКредЗад + ПрОбяз),

В качестве формулы коэффициента общей ликвидности часто применяют соотношение:

КЛобщ = ОборАкт / КрОбяз,

ОборАкт — общее значение величины оборотных активов;

КрОбяз — общее значение величины краткосрочных обязательств.

В каких случаях требуется?

Держать начальство в курсе основных финансовых показателей аналитики обязаны всегда. А вот хорошие показатели ликвидности бывают крайне выгодна в моменты, предшествующие падению рынка.

Пример:

ИП Алексеев приобрел в ипотеку несколько квартир в доме, неподалеку от которого строился завод. Его активом являлась недвижимость, а если точнее — ее рыночная стоимость, пассивом же были долговые обязательства перед банком. Эти квартиры были востребованы, и ИП Алексеев мог быстро продать их по рыночной цене и даже выше.

Однако вскоре строительство завода свернули и рост стоимости недвижимости сменился падением, поэтому быстро «слить» активы по рыночной цене уже стало невозможно.

С точки зрения финансового анализа говорят, что вначале текущая ликвидность была высокой, а затем упала.

Что показывает коэффициент текущей ликвидности

Под ликвидностью понимают общее финансовое состояние и стабильность предприятия. Ликвидный бизнес платежеспособен, справляется с нынешними обязательствами и имеет определенный запас средств, который направляет на развитие дела. Иногда этот термин используют в отношении баланса. Здесь показатель ликвидности определяет, насколько быстро активы превращаются в деньги и перекрывают кредиторскую задолженность.

Коэффициентов ликвидности несколько. Конкретно коэффициент текущей ликвидности показывает, как идут финансовые дела бизнеса в настоящее время и на ближайшую перспективу.

Как применять на практике?

Нормативное значение CAR = от 0,2 до 0,5. Когда коэффициент соответствует норме, говорят о достаточности средств для погашения срочных обязательств.

Если Cash Asset Ratio < 0,2, бизнес не готов своевременно расплатиться по краткосрочным задолженностям.

Высокое значение (CAR > 0,5) свидетельствует о неэффективном управлении финансами — больше 50% заемных средств лежат без дела, когда их можно и нужно вкладывать в производство. Предприниматели сталкиваются с подобными ситуациями из-за перефинансирования: когда на фактическое осуществление деятельности требуется меньше средств, чем было получено. Так появляются дополнительные расходы на содержание займов (их обычно выдают под процент).

Поэтому Евгений хочет регулярно отслеживать коэффициент и поддерживать его в промежутке от 0,2 до 0,5. Но это лишь нормативное значение из учебников, которое используют в качестве отправной точки. На практике каждую ситуацию рассматривают индивидуально, изучая структуру обязательств. Не всегда CAR ниже нормы/выше нормы означает, что дела у бизнеса плохи или наоборот.

Давайте рассмотрим пример из практики Евгения и его товарища-предпринимателя Дениса.

Исходные данные Евгения:

- денежные средства на счете — 310 000 рублей;

- кредит со сроком погашения 12 месяцев — 200 000 рублей;

- кредиторская задолженность перед поставщиком со сроком погашения 6 месяцев — 150 000 рублей;

- задолженность по зарплате за прошлый месяц — 60 000 рублей.

Евгений посчитал CAR = 310 000 ÷ 410 000 = 0,76. Кажется, у него хороший запас средств для погашения краткосрочных обязательств. Но фактически он нерационально расходует средства. Он может сократить финансовую подушку до 60 000 рублей, чтобы своевременно закрыть долги по зарплате (тогда CAR = 60 000 ÷ 410 000 = 0,15), а остальные деньги пустить в производство для увеличения прибыли.

Исходные данные Дениса:

- денежные средства на счету = 350 000 рублей;

- кредит со сроком погашения 12 месяцев = 100 000 рублей;

- кредиторская задолженность перед поставщиком со сроком погашения 6 месяцев = 200 000 рублей;

- задолженность по зарплате за прошлый месяц = 400 000 рублей.

У Дениса Cash Asset Ratio = 350 000 ÷ 700 000 = 0,5. Значение соответствует норме, но в реальности бизнес находится в опасной ситуации. Предпринимателю не хватает денег для быстрого закрытия обязательств по зарплате. Ему нужно увеличить запас денежных средств до 400 000 рублей (тогда CAR = 400 000 ÷ 700 000 = 0,57).

Коэффициенты ликвидности

В разделе рассмотрены коэффициенты: общей ликвидности, промежуточной ликвидности и другие.

Коэффициент текущей (общей) ликвидности (англ. current ratio) – характеризует платежеспособность организации, способность погашать текущие обязательства.

Дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств.

Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее.

Кредиторы широко используют данный показатель в оценке текущего финансового положения организации, опасности выдаче ей краткосрочных займов.

Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании.

Низкое значение показателя говорит о трудностях в погашении организацией своих текущих обязательств. Однако для полноты картины нужно смотреть поток денежных средств от операционной деятельности организации — часто низкий коэффициент оправдан мощным потоком наличности (например, в сетях быстрого питания, розничной торговле).

Слишком высокий коэффициент текущей ликвидности отражает недостаточно эффективное использование оборотных активов, либо краткосрочного финансирования. Тем не менее, кредиторы предпочитают видеть более высокое значение коэффициента как признак устойчивого положения компании.

Коэффициент быстрой (промежуточной) ликвидности (англ. quick ratio, acid-test ratio) — показывает способность организации погашать свои краткосрочные обязательства за счет продажи ликвидных активов. Ликвидные активы в данном случае состоят из денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности. Есть еще один способ расчета ликвидных активов — все оборотные активы, за исключением запасов, которые являются наименее ликвидными.

Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению

Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение. Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании

При слишком низком значении показателя существует риск потери платежеспособности, что является негативным сигналом для инвесторов

Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании. При слишком низком значении показателя существует риск потери платежеспособности, что является негативным сигналом для инвесторов.

Коэффициент абсолютной ликвидности (англ. cash ratio) – показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно. Является наиболее жестким критерием ликвидности предприятия.

Слишком высокое значение показателя говорит о неоправданно высоких объемах свободных денежных средств, которые можно было бы использовать для развития бизнеса.

Коэффициент маневренности собственного капитала – показывает, какая часть собственного оборотного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами, а какая капитализирована. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия. Определяется как отношение собственных оборотных средств к источникам собственных средств.

Уменьшение показателя указывает на возможное замедление погашения дебиторской задолженности или ужесточение условий предоставления товарного кредита со стороны поставщиков и подрядчиков. Увеличение свидетельствует о растущей возможности погашать текущие обязательства.

Коэффициенты ликвидности: формула расчета

Какие средства учитываются при расчете ликвидности

Фактически ликвидность отражает, с какой скоростью хозяйствующий субъект сможет обменять все имеющиеся активы (продать продукцию, оказать услуги и т.п.), получив за это денежное вознаграждение. Расчет проводится с учетом всех имеющихся денежных обязательств – не только взятых кредитов, но и, скажем, выплаты з/п сотрудникам, оплата за приобретенную технику и т.п.

В зависимости от рыночной сферы, в которой действует компания, и избранной модели управления, ликвидность может расти или снижаться. Но все имеющиеся у хозяйствующих субъектов ценности делятся на активы и пассивы.

Первые подразделяют на следующие группы:

- краткосрочные и высоколиквидные инвестиции, наличные средства

- быстроконвертируемые (краткосрочные дебиторские долги и задолженности по платежам, срок закрытия которых не превышает 12 месяцев)

- труднореализуемые (внеоборотные активы компании)

- медленно конвертируемые (все средства, которые не вошли в первую и вторую группу)

Активы (по убыванию) делятся на:

- Наличные, расположенные в кассе хозсубъекта и на его счетах.

- Государственные ценные бумаги, векселя.

- Дебиторские долги и акции организации.

- Сырье и товары, находящиеся на хранении.

- Все имеющееся производственное оборудование и техника.

- Недвижимое имущество, зарегистрированное на субъект.

- Строящиеся объекты.

Ценные бумаги также считаются высоколиквидным активом, но их еще необходимо будет продать на фондовом рынке.

Пассивы же подразделяют в зависимости от времени, требуемого на погашение (таблица 1).

Пассивы же подразделяют в зависимости от времени, требуемого на погашение (таблица 1).

|

Срок погашения |

Описание |

|

Срочные |

Задолженность кредитора перед своими сотрудниками, бюджетом, подрядчиками и поставщиками |

|

Среднесрочные |

Все задолженности сроком до 1 года, плюс резервы запланированных трат |

|

Долгосрочные |

Ссуды с длительностью от 1 года |

|

Постоянные |

Собственный капитал предприятия |

Видео о том, что такое ликвидность:

Оптимальным считается такая ситуация, когда по каждой из групп активов и пассивов соблюдается следующий баланс:

- Актив 1 больше Пассива 1

- Актив 2 больше Пассива 2

- Актив 1 меньше Пассива 3

- Актив 4 больше Пассива 4