ФНС России напомнила правила уплаты налогов по объектам недвижимости в 2023 году

Коменнтарий

С 2023 года меняются сроки уплаты налога на имущество организаций, а также правила исчисления земельного налога. ФНС России напомнила об этих изменениях.

Налог на имущество организаций за 2022 год следует уплатить не позднее 28 февраля 2023 года. Авансовые платежи по налогу на имущество в 2023 году необходимо платить не позднее 28 апреля, 28 июля и 30 октября 2023 года (28 и 29 октября – выходные дни). Декларацию по налогу на имущество необходимо представлять не позднее 25 марта года, следующего за истекшим налоговым периодом. В 2023 году 25 и 26 марта – выходные дни. Поэтому декларацию по налогу на имущество организаций за 2022 год следует подать не позднее 27 марта 2023 года.

С 2023 года (при заполнении за 2022 год) российские организации не включают в декларацию по налогу на имущество сведения об объектах недвижимости, налоговая база по которым определяется как кадастровая стоимость. Если у таких организаций в 2022 году было только такое имущество, декларацию за 2022 год подавать не нужно.

С 2023 года участники соглашений о защите и поощрении капиталовложений (СЗПК) могут уменьшить сумму налога на имущество и авансовых платежей на налоговые вычеты в размере произведенных затрат, по которым предусмотрено предоставление мер господдержки. Такой вычет применяется в отношении имущества, созданного (построенного), модернизированного, реконструированного в рамках реализации инвестиционного проекта СЗПК. Для реализации указанных изменений приказом ФНС России от 24.08.2022 № ЕД-7-21/766@ c 2023 года введена новая форма декларации по налогу на имущество (см. комментарий).

Изменения по земельному налогу следующие. Налоговая база в отношении земельного участка за 2023 год должна определяться как его кадастровая стоимость, внесенная в ЕГРН, и подлежащая применению с 1 января 2022 года. Этот порядок применяется, если кадастровая стоимость, подлежащая применению с 1 января 2023 года, превышает значение, установленное с 1 января 2022 года. Исключение – случаи увеличения кадастровой стоимости участков из-за изменения их характеристик. Заморозка кадастровой стоимости для расчета земельного налога введена в связи с проведением в 2022 году во всех регионах России государственной кадастровой оценки земельных участков. При исчислении земельного налога исходя из кадастровой стоимости по состоянию на 1 января 2022 года представлять в налоговый орган дополнительные документы не нужно. Необходимые сведения инспекция получит из Росреестра.

Кто может рассчитывать на льготы по уплате налога на имущество

Некоторым компаниям не нужно платить налог на имущества. К ним относятся:

- организации, входящие в свободную экономическую зону, относящиеся к уголовно-исполнительной системе / религиозной сфере;

- резиденты «Сколково», компании, оказывающие юридические консультации, государственные научные центры, управляющие компании инновационных НТЦ, протезно-ортопедические предприятия;

- производители фармацевтики, общественные организации инвалидов;

- управляющие компании, резиденты особых экономических зон.

В регионах могут быть установлены собственные льготы – уменьшение ставок или освобождение от уплаты налога. Информацию по вашему региону лучше уточнить на сайте ФНС в соответствующем разделе.

Правила заполнения уведомления

Порядок формирования уведомления об уплате налога на имущество налоговики утвердили в рекомендациях к письму. Однако более подробный алгоритм приведен в Приказе № ЕД-7-8/1047, который унифицирует бланк.

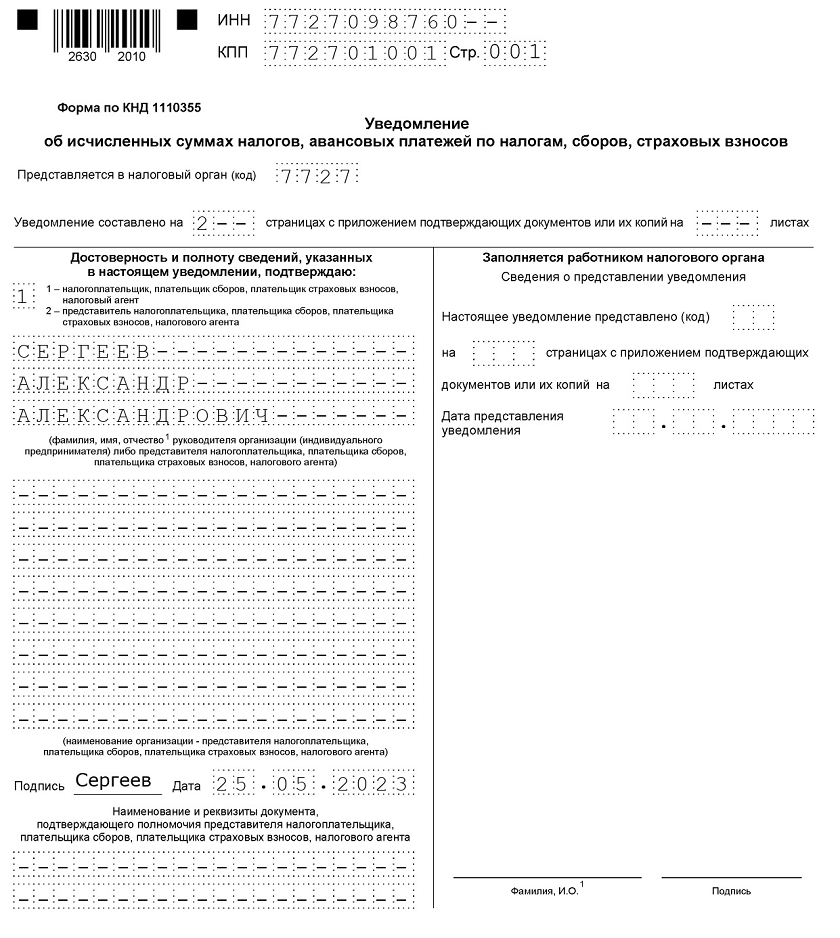

Титульная страница

Титульник уведомления стандартный для всех документов. Так, в нем необходимо заполнить сведения о налогоплательщике: ИНН, КПП для предприятий, указанный на свидетельстве о постановке на учет (все российские компании указывают КПП код «01» в 5 и 6 разряде). А также вверху страницы надо указать код ИФНС, в которую подается документ. Чуть ниже необходимо написать Ф.И.О. лица, ответственного за подачу документа, а также, на скольких листах составлен документ.

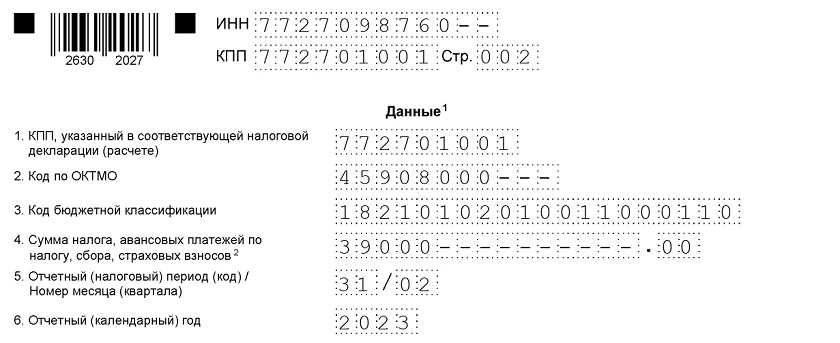

Основная информация

Ее указывают в разделе «Данные». Непосредственно сведений об объекте налогообложения немного: КПП, КБК, ОКТМО, сумму налога, уплаченных авансов, отчетный период и отчетный год. В бланке шаблонной информации указано на 4 объекта. Однако заполнять нужно ровно столько, за сколько рассчитан и уплачен налог.

Поэтому в пустых ячейках нужно поставить прочерк, а при наличии дополнительных, если их более четырех, нужно распечатать этот лист в необходимом количестве. Поэтому уведомление по всем объектам должно быть единым.

По кадастровой оценке

Этот способ расчета проще и быстрее. Власти уведомляют предприятия заранее об уплате налога на имущество по кадастровой стоимости. Есть четыре требования для обложения имущества налогом по кадастровой оценке:

- объекты недвижимости фактически расположены в России;

- имущество принадлежит предприятию по праву собственности или другим юридическим соглашениям;

- есть кадастровая стоимость объекта, указанная в Росреестре;

- в местном законе прописан порядок расчета налога исходя из ст. 278 НК.

Налог на недвижимость рассчитывается первым методом (по среднегодовой стоимости), если она не прописана в региональном законодательстве. Если имущество фигурирует в Росреестре и законе, то годовой размер налога определяется по формуле:

НИ = Цена объекта по ЕГРН х Ставка налога на имущество;

Если стоимость объекта равна 15 млн. руб., а ставка – 2%, то годовой налог к уплате составит:

НИ – 15 000 000 х 2/100 = 300 000 рублей.

Обычно в региональном законе указываются даты уплаты в бюджет авансовых платежей, которые перечисляются в 4 приема. Сроки уплаты налога на имущество организаций (авансовые платежи):

- до 28 апреля;

- до 28 июля;

- до 28 октября.

Окончательная сумма оплачивается до 28 февраля следующего года. С 2023 года для всех налогоплательщиков действует единый налоговый счет, куда перечисляются все налоги, сборы и штрафы перед ИФНС. Плательщик может заплатить сумму начисленного налога на имущество с кадастровой стоимости сразу или частями. Переплата зачтется в счет оплаты других налогов и сборов.

Как уплатить налог на имущество физлиц

ФНС начисляет налоги на основании данных от Росреестра, ГИБДД и других ведомств. До 1 ноября ФНС пришлёт налогоплательщику специальное уведомление. В нём будет указана сумма имущественного, земельного и транспортного налогов и НДФЛ, срок уплаты и все реквизиты, необходимые для платежа.

Уплатить налоги можно разными способами:

- на сайте «Госуслуги» по реквизитам, указанным в налоговом уведомлении;

- через банковский терминал самообслуживания;

- на почте;

- в МФЦ;

- через онлайн-банк: в Личном кабинете на сайте банка или в мобильном приложении;

- лично в банке. Для этого нужно прийти в банк с налоговым уведомлением.

С 2023 года физлица платят налоги через Единый налоговый счёт (ЕНС). На ЕНС зачисляются все средства, которые гражданин переводит в налоговую. Физлицу достаточно проверить свой Личный кабинет на сайте ФНС, узнать сумму налогов за 2022 год и перечислить средства, а налоговая сама распределит эти деньги между разными налогами.

Расширьте свои возможности с помощью электронной подписи Астрал-ЭТ для физических лиц. Получить государственные услуги, войти в личный кабинет налогоплательщика, работать удалённо, участвовать в торгах — всё это можно сделать с помощью электронной подписи. А с 2024 года личная ЭП потребуется сотрудникам, которые сдают отчётность или подписывают другие юридически значимые документы от имени компании.

Как рассчитать налог

Физически лица и ИП сразу получают уведомление об уплате, предприятия производят подсчеты самостоятельно. ИФНС тоже рассчитывает налог по своим данным, но юридическое лицо письменно уведомляется об этом уже после оплаты

Поэтому важно правильно рассчитать сумму. Ставка налога на имущество организаций определяется региональными законодательными актами

Этапы расчета налога:

- определить перечень налогооблагаемого имущества;

- проверить право на возможные льготу в местном законодательстве;

- рассчитать налоговую базу;

- сделать окончательный расчет суммы к уплате.

Налоговой базой является кадастровая стоимость недвижимости либо среднегодовая остаточная цена имущества по бухгалтерскому балансу.

Как оплатить налог на имущество в 2023 году

С 2023 года сумма вносится на единый налоговый счёт (ЕНС) в составе единого налогового платежа (ЕНП), перед этим подав в налоговую уведомление о сумме платежа. Уведомления по авансовым платежам в 2023 году нужно сдать до 25 апреля, июля и октября. Если дата выпадает на выходной, крайний срок сдвигается на ближайший рабочий день.

Что касается сроков уплаты, то они во всех регионах одинаковые. Авансовые платежи нужно внести до 28 апреля, июля и октября, а итоговый налог за год – до 28 февраля следующего года. И здесь действует то же правило с выходными (если дата выпадает на выходной, то внести платёж можно в ближайший рабочий день).

Бездекларационная уплата имущественных налогов

По общему правилу организации не представляют декларации об имущественных налогах в 2023 и последующих годах. Обязанность по представлению налоговых деклараций по транспортному и земельному налогам была отменена еще с 1 января 2021 года (п. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ). При этом с начала 2023 года для ряда компаний была отменена и обязанность по представлению налоговых деклараций по налогу на имущество организаций (Федеральный закон от 02.07.2021 № 305-ФЗ).

Это касается организаций, имеющих в собственности исключительно объекты налогообложения, налоговая база по которым определяется как их кадастровая стоимость. По новым правилам такие объекты недвижимости не указываются в налоговой декларации. Поэтому если у компании в истекшем налоговом периоде имелись только объекты налогообложения, налоговая база по которым определяется как их кадастровая стоимость, то декларацию за 2022 год представлять не нужно.

Если же у организации в 2022 году имелась недвижимость, налоговая база которой определяется как ее среднегодовая стоимость, такая организация должна представить в ИФНС налоговую декларацию за 2022 год. Новый срок представления декларации – не позднее 25 марта года, следующего за истекшим налоговым периодом (п. 3 ст. 386 НК РФ). Так как в текущем году 25 марта выпадает на субботу, декларации разрешается сдать не позднее 27 марта 2023 года. Декларации нужно сдать по форме, утв. приказом ФНС от 24.08.2022 № ЕД-7-21/766@.

При этом компании должны представить в ИФНС уведомления об исчисленных суммах имущественных налогов за 2022 год, в том числе и в части налога на имущество организаций.

Ставки и льготы по имущественным налогам для физлиц

Размер налога на имущество физлиц рассчитывают по следующей формуле: кадастровая стоимость объекта налогообложения х налоговая ставка. Ставка зависит от того, за какой именно объект гражданин платит налог:

- ставка 0,1% — для жилых домов, квартир, комнат, гаражей, парковочных мест, сооружений для личного подсобного хозяйства;

- ставка 2% — для любой недвижимости, кадастровая стоимость которой больше 300 млн рублей;

- ставка 0,5% — для других объектов.

Размер земельного налога также зависит от кадастровой стоимости земельного участка. Налоговые ставки муниципальная власть устанавливает самостоятельно. Правительство определило, что эта ставка не может превышать:

- 0,3% — для сельскохозяйственных земель, личных садовых и огородных участков и земель, занятых жилищным фондом;

- 1,5% — для остальных участков.

Льготы по имущественным налогам предоставляют пенсионерам и предпенсионерам, инвалидам, ветеранам боевых действий, многодетным семьям. Эти граждане получают льготы в беззаявительном порядке: им не нужно направлять в ФНС документы, налоговая учтёт льготы автоматически на основании данных от СФР, Росреестра, органов соцзащиты и других ведомств. Полную информацию о льготных категориях также можно узнать на сайте налоговой службы.

Изменения по земельному налогу с 2024 года

Какие налоги платят на УСН

Что изменилось для организаций в 2023 году

С начала 2023 года организации перешли на уплату имущественных налогов путем перечисления единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

Имущественные налоги (транспортный, земельный и налог на имущество организаций) теперь нужно платить не отдельными платежками по отдельным реквизитам, а единым платежным распоряжением, в котором компании указывают сумму платежа, а также свой ИНН и КПП. Перечисленные таким образом денежные средства поступят на ЕНС, с которого налоговики уже самостоятельно спишут и зачтут необходимую сумму в счет уплаты того или иного налога. Данные правила касаются, в том числе, и уплаты имущественных налогов за 2022 год (ст. 5 Федерального закона от 14.07.2022 № 263-ФЗ).

Правила заполнения распоряжений о переводе денежных средств на ЕНС в счет уплаты имущественных налогов установлены в соответствии с приказом Минфина от 30.12.2022 № 199н.

Перечисляя деньги, в реквизите распоряжения «104» компании должны теперь указывать КБК, предназначенный для единого налогового платежа – 18201061201010000510. Все платежи будут зачислять на единый казначейский счет в УФК по Тульской области. ИНН получателя – 7727406020, КПП получателя – 770801001, наименование банка получателя средств – ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула. БИК банка получателя средств – 017003983, номер счета банка получателя – 40102810445370000059, номер казначейского счета – 03100643000000018500. В реквизите 101 распоряжений необходимо указывать значение «01», а в реквизитах «106» – «109» – значение ноль («0»).

Одновременно с изменением порядка уплаты имущественных налогов за 2022 год для организаций были изменены и сроки их уплаты. Как и в прошлом году, для организаций сейчас действует единый срок уплаты всех имущественных налогов. Но, в отличие от 2022 года, теперь крайним сроком уплаты этих налогов является не 1 марта, а 28 февраля года, следующего за истекшим налоговым периодом (п. 1 ст. 363, п. 1 ст. 383, п. 1 ст. 397 НК РФ). Авансовые платежи по указанным налогам с 2023 года нужно уплачивать не позднее 28 числа месяца, следующего за истекшим кварталом. Авансовые платежи не уплачиваются, если это прямо предусмотрено региональными законами.

Правило переноса сроков уплаты налогов, установленное п. 7 ст. 6.1 НК РФ, в связи с переходом на уплату налогов путем перечисления ЕНП не поменялось и продолжает применяться. Поэтому если последний день уплаты налога выходной, праздничный или нерабочий день, то он переносится на первый следующий за ним рабочий день. В 2023 году крайний срок уплаты имущественных налогов выпадает на вторник. Поэтому срок не переносится, и транспортный, земельный налоги и налог на имущество организаций за 2022 год необходимо заплатить не позднее 28 февраля 2023 года.

Налогоплательщики вправе перечислить денежные средства в качестве ЕНП до наступления указанного срока. Конкретных сроков перечисления ЕНП в счет уплаты имущественных налогов законодательство не устанавливает. Единственное условие – ЕНП должен быть перечислен в бюджет до наступления крайнего срока уплаты налога, то есть до 28 февраля (п. 1 ст. 45 НК РФ).

Если величина перечисленных средств превысила общую сумму имущественных налогов за 2022 год, то получившаяся разница сформирует сальдо ЕНС. Такие свободные денежные средства, перечисленные на счет, могут быть возвращены либо зачтены в счет уплаты налогов иного лица по заявлению налогоплательщика. ИФНС обязана не позднее следующего дня после получения заявления налогоплательщика отправить поручение на возврат налога в Федеральное казначейство. При этом декларации по имущественным налогам за 2022 год организации, за некоторыми исключениями, не представляют.

Об основных изменениях налогового законодательства по имущественным налогам юридических лиц в 2023 году

Налог на имущество организаций (далее – НИО)

В 2023 году изменился срок представления налоговой декларации по НИО – с 30 марта на срок не позднее 25 марта, а с учетом переноса из-за выходных дней срок представления составит не позднее 27 марта 2023 года.

Авансовые платежи исчисляются налогоплательщиками самостоятельно, по итогам каждого отчетного периода, исходя из налоговой базы и ставки по налогу, и уплачиваются по месту нахождения организации.

При этом с 1 января 2023 года изменились сроки уплаты налога и авансовых платежей по налогу имущество организаций – налог за 2022 год подлежит уплате в срок не позднее 28 февраля 2023 года, а авансовые платежи по налогу за отчетные периоды 2023 года подлежат уплате в срок не позднее 28 числа месяца, следующего за истекшим отчетным периодом (то есть в сроки не позднее 28 апреля, не позднее 28 июля, не позднее 30 октября).

Федеральным законом от 02.07.2021 № 305-ФЗ проактивный порядок налогообложения распространен на объекты недвижимости, облагаемые налогом на имущество по кадастровой стоимости. С налогового периода за 2022 год налогоплательщики — российские организации не включают в декларацию по налогу на имущество сведения об объектах, налоговая база по которым определяется как их кадастровая стоимость (п. 2 ст. 378.2 НК РФ). Если у юридического лица в истекшем налоговом периоде имелись только объекты, облагаемые по кадастровой стоимости, налоговая декларация не представляется.

Земельный и транспортные налоги организаций

Декларацию по земельному и транспортному налогам подавать не нужно. Налог и авансовые платежи за отчетные периоды (1 квартал, 2 квартал и 3 квартал) организация рассчитывает и уплачивает самостоятельно. Налог нужно уплатить не позднее 28 февраля года, следующего за истекшим налоговым периодом, то есть за 2022 год – не позднее 28 февраля 2023 года. Авансовые платежи надо перечислять не позднее 28 числа месяца, следующего за истекшим отчетным периодом, и в 2023 году установлены следующие сроки уплаты (с учетом переноса из-за выходных дней):

— за первый квартал — не позднее 28-го апреля 2023 года;

— за второй квартал — не позднее 28-го июля 2023 года;

— за третий квартал — не позднее 30-го октября 2023 года.

Обращаем внимание налогоплательщиков-организаций на необходимость своевременной уплаты авансовых платежей. Уплата налога только по истечении календарного года, без уплаты авансовых платежей по итогам отчетных периодов, может привести к значительной нагрузке по уплате годовой суммы налога единым платежом, а также к излишним расходам в виде пеней, начисленных за каждый день просрочки авансового платежа

Налогоплательщикам-организациям, имеющим задолженность по уплате авансовых платежей по имущественным налогам за отчетные периоды 2022 года, необходимо в кратчайшие сроки погасить задолженность по их уплате.

В 2022 году на территории Республики Бурятия проводилась государственная кадастровая оценка земельных участков всех категорий, результаты которой утверждены приказом Минимущества Республики Бурятия от 18.10.2022 №87 и в целях налогообложения применяются с 1 января 2023 года.

Во избежание повышения налоговой нагрузки в главе 31 Налогового кодекса Российской Федерации дополнительно установлено правило «заморозки» роста кадастровой стоимости. Если таковая с 1 января 2023 года превышает значение с 1 января 2022 года, то налоговая база для земельного участка определяется как его кадастровая стоимость, применяемая с 1 января 2022 года. Исключение — увеличение кадастровой стоимости из-за изменения характеристик земельного участка (категории земель, разрешенного использования, площади и т.п.).

В связи с вступлением в силу с 01.01.2023 института Единого налогового счета в целях корректного распределения единого налогового платежа налогоплательщикам-организациям необходимо представлять в налоговый орган по месту учета уведомление об исчисленных суммах авансовых платежей по имущественным налогам в срок не позднее 25-го числа месяца, в котором установлен срок уплаты соответствующих авансовых платежей по налогу (то есть в 2023 году – не позднее 25 апреля, не позднее 25 июля и не позднее 25 октября).

Особенности распределения ЕНП

Средства, которые нужно уплатить в счет имущественного налога, организации обязаны отражать в уведомлениях. Их нужно сдавать по итогам каждого квартала, а также в начале календарного года за предыдущий отчетный год. То есть за 2023 год документ нужно подать до 25-го февраля 2024 года.

Однако обязательство по отправке указанного документа лежит не на всех. К примеру, в соответствии с Письмом ФНС № БС-4-21/13243 уведомление об исчисленном налоге на имущество, сумма которого отражена в ЕНП, надо подавать следующим образом:

- Предприятия, которые облагаются на основании среднегодовой стоимости, обязаны так отчитаться. Также корректировка затрагивает иностранных налогоплательщиков, уплачивающих налог, рассчитанный исходя из кадастровой стоимости.

- От подобного отчета освобождены российские предприятия, уплачивающие налог на имущество, исчисленный аналогично ─ исходя из кадастровой стоимости.

Напомним, сумму налога, который рассчитан на основании кадастровой стоимости, необходимо отражать в декларации. Эти рекомендации инспекция обосновала тем, что уведомление необходимо предоставлять, если налог уплачивают до подачи отчета или декларацию не сдают вообще.

В 2024 году срок уплаты налога на имущество организаций остался прежним ─ до 28 февраля.

Уведомления об исчисленных имущественных налогах

В целях своевременной и в полном объеме уплаты имущественных налогов за 2022 год организации должны представить в налоговую инспекцию уведомление об исчисленных суммах данных налогов. Уведомление нужно налоговикам для того, чтобы они правильно распределили и зачли уплаченные в составе ЕНП денежные суммы в счет уплаты конкретных налогов по КБК и ОКТМО. Уведомление требуется представлять в двух случаях:

- если срок уплаты налогов истекает до представления соответствующей налоговой декларации;

- если законодательством предусмотрена бездекларационная уплата налогов.

Представление деклараций по земельному и транспортному налогам НК РФ не предусмотрено. Поэтому плательщики данных налогов в любом случае должны направить в ИФНС уведомление об исчисленных суммах налогов. Что касается налога на имущество организаций, то декларация по нему (в случае необходимости ее представления) сдается в ИФНС позднее уплаты налога (27 марта 2023 года), поэтому указанный налог также требует представления уведомления.

Крайний срок представления таких уведомлений – 25-е число месяца, в котором установлен срок уплаты налогов (п. 9 ст. 58 НК РФ). Поскольку в 2023 году 25 февраля выпадает на нерабочий день – субботу, крайний срок направления уведомлений переносится на 27 февраля 2023 года. Уведомления организации представляют по форме, утв. приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

В уведомлении указывают КПП, КБК, ОКТМО, отчетный период и сумму имущественных налогов за 2022 год. Представлять по каждому имущественному налогу отдельное уведомление не требуется. Форма уведомления многострочная, и в ней можно указать сведения по всем имущественным налогам. Уведомление представляется в налоговый орган по месту учета организации.

Форма представления уведомления зависит от численности сотрудников организации. Если среднесписочная численность работников организации за 2022 год превышает 100 человек, такие организации должны представить уведомление в электронной форме по ТКС с применением усиленной квалифицированной электронной подписи либо через личный кабинет налогоплательщика на сайте ФНС. Все прочие организации могут направить уведомление на бумажном носителе.

Непредставление уведомления, равно как и нарушение срока его представления, не позволит налоговикам правильно распределить уплаченный ЕНП в счет погашения обязанности по уплате имущественных налогов, что грозит начислением пени. Кроме того, организацию оштрафуют по п. 1 ст. 126 НК РФ, устанавливающему ответственность за непредставление в налоговые органы документов и сведений, предусмотренных НК РФ. Штраф по данной норме составляет 200 рублей за каждый непредставленный документ.

https://buh.ru/articles/documents/163850/

Кто должен платить имущественные налоги

Столкнуться с необходимостью заплатить имущественные налоги может любой человек, который был признан налоговым резидентом России, то есть любой, кто в течение года провёл в стране 183 дня или более.

Платить налог на имущество должны люди, которые владеют:

- домами;

- квартирами;

- комнатами;

- дачами;

- гаражами или местами на парковке;

- складами;

- другими помещениями и сооружениями, в том числе недостроенными зданиями;

- долями таких помещений.

Налог на имущество начисляется только собственнику помещения. Например, если вы живёте в квартире, которая по документам принадлежит другому человеку, вам не нужно платить имущественный налог. Размер выплат зависит от кадастровой стоимости объекта налогообложения.

Земельный налог платят физлица, которые владеют земельным участком по праву собственности, бессрочного пользования или пожизненного наследуемого владения.

Транспортный налог платят граждане, в собственности которых зарегистрированы:

- автомобили;

- мотоциклы;

- тракторы, экскаваторы;

- вертолёты, самолёты;

- катера, яхты, моторные лодки.

Налогоплательщики

Прежде всего, этот налог платят только организации. На индивидуальных предпринимателей и самозанятых он не распространяется, ведь они платят свои налоги.

Платят этот налог не только резиденты, но и иностранные компании, у которых есть недвижимость на территории РФ

И не важно, имеет фирма постоянное представительство или нет – если есть объект, за него нужно платить

Дальше всё зависит от того, по какой системе налогообложения работает компания:

- Общая система (ОСНО) – фирмы платят за всю недвижимость, которая находится в собственности, независимо от того, внесена она в кадастр или нет.

- Упрощенная система (УСН) – организации платят налог, если коммерческая недвижимость включена в кадастр в конкретном региона. А за жилые помещения, машиноместа и гаражи надо платить, если региональные власти решили, что их тоже надо оценивать по кадастровой стоимости после регистрации в ЕГРН.

Здесь стоит уточнить, что перечень объектов в кадастре утверждается ежегодно в каждом регионе. А список объектов, которые в него попали, можно легко найти на портале правительства города, области или края.

Кто не платит налог: в первую очередь, это компании, которые владеют только движимым имуществом. Кроме того, не платят налог на имущество фирмы, для которых действуют спецрежимы налогообложения:

- УСН – если недвижимость организации оценивается не по кадастровой, а по среднегодовой стоимости. Эту меру вводят или не вводят на усмотрение властей конкретного региона. Например, в Москве не нужно платить за нежилые помещения площадью меньше 3000 квадратных метров.

- ЕСХН (единый сельскохозяйственный налог), когда недвижимость предназначена для работы с сельхозпродукцией. Например, компания, у которой есть птицефабрика, не платит налог на нее и на склад, где хранится готовая продукция (если применяет ЕСХН). А вот столовая, где питается персонал птицефабрики, и офис руководства – облагаются налогом на имущество.

Также от налога освобождены организации, которые зарегистрированы на Курильских островах.

Перечень налогооблагаемых объектов имущества

Есть две основных характеристики недвижимого имущества — привязка к земельному участку и принадлежность к основным средствам предприятия. Плательщики налога на имущество организациймогут иметь в собственности следующие объекты:

- Торгово-развлекательные комплексы, деловые центры и помещения в них.

- Нежилые здания, предназначенные для торговли, спортивных мероприятий, общественного питания, размещения офисов, бытового обслуживания или уже фактически используемые под эти нужды.

- Жилые дома, квартиры, гостиницы, незавершенное строительство, дачи, гаражи, хозяйственный постройки.

- Комплекс зданий и вспомогательных построек промышленного предприятия.

Отличительной особенностью имущества является также запись в ЕГРН и ведение учета по объекту в Росреестре. Выписка из ЕГРН о недвижимости содержит кадастровую стоимость, площадь здания, краткие характеристики объекта. Основные средства предприятия отвечают следующим параметрам:

- использование в производственном процессе, в управлении, торговле, для сдачи в аренду;

- амортизация происходит больше 3 лет;

- не является продукцией для перепродажи с целью получения прибыли;

- может генерировать экономический доход в процессе использования;

Первая и вторая группа «Машин и оборудования» из Классификатора основных средств не облагаются налогом на имущество.

Налог на имущество в 2023 году

Госдума в 2022 году внесла ряд изменений в НК РФ и другие законы, повлиявшие на процедуру взимания налогов и получения отчетности. Ключевые новшества:

- форма декларации немного изменилась – используется обновленный бланк;

- организации-владельцы кадастровой недвижимости не обязаны теперь сдавать отчетность (кроме нерезидентов РФ) – все расчеты производит ФНС;

- сроки сдачи уведомлений в ИФНС об авансах теперь определены на 25 число по окончании квартала;

- авансовые платежи перечисляются в бюджет предприятиями не позднее 28 числа после окончания квартала.

Унификация периодов связана с введением единого налогового счета для плательщиков.

Единый налоговый платёж: отчётные и налоговые периоды на упрощённом режиме

Срок уплаты налогов в 2023 году

В 2023 году физлица должны заплатить налоги за 2022 год. Крайний срок уплаты имущественных налогов физическими лицами — 1 декабря 2023 года.

Если гражданин просрочит уплату налогов, то заплатить придётся не только налог, но и пени. Пени начнут начислять уже на следующий день, 2 декабря. Размер пеней рассчитывается по следующей формуле: размер налога х 1/300 от ключевой ставки Центробанка х количество календарных дней просрочки. Начислять пени будут каждый день.

Если налогоплательщик будет игнорировать требования об уплате налога в течение шести месяцев, ФНС обратится в суд. В этом случае гражданину придётся не только выплатить долг и начисленные пени, но и возместить все судебные издержки. Также из-за налоговой задолженности физлицу могут запретить выезд за границу. Банковские счета должника арестуют.