Особенности общей системы налогообложения

ОСНО — базовый режим налогообложения. На него не нужно переходить, как в случае со специальными режимами. Если бизнес не уведомлял налоговую о переходе на один из спецрежимов — УСН, АУСН, НПД, ПСН или ЕСХН, значит, он находится на общем режиме.

Также на общую систему налогообложения переводят все компании и ИП, которые перестали подходить под требования специальных режимов.

Главный плюс ОСНО — отсутствие ограничений. На упрощённой системе налогообложения, например, разрешены не все виды деятельности. На УСН установлены ограничения по доходу, количеству сотрудников и остаточной стоимости основных средств.

На общей системе бизнес может вести любую деятельность, разрешённую законом, нанимать любое количество сотрудников и не следить за превышением доходов и остаточной стоимости основных средств.

Отчетность коллегии адвокатов

Согласно п2. ч. 4 ст. 6 Закона №402 -ФЗ, некоммерческие организации могут применять упрощенные способы ведения бухгалтерского учета, за исключением следующих некоммерческих организаций:

- коллегий адвокатов;

- адвокатских бюро;

- юридических консультаций;

- адвокатских палат.

Таким образом, коллегии адвокатов вправе применять только общую систему налогообложения (ОСНО). Список обязательных к сдаче отчетов для организаций на ОСНО довольно существенный. Отчетность необходимо сдавать в ФНС, ПФР, ФСС и Росстат. Ее можно поделить на налоговую, бухгалтерскую и отчетность в фонды. Существует обязательная к сдаче отчетность, которую необходимо сдавать строго по регламенту, независимо от наличия информации для заполнения. Если отсутствует информация для заполнения – необходимо сдать нулевой отчет.

Обязательная к сдаче отчетность в ФНС:

| НДС (декларация по налогу на добавленную стоимость) | Декларацию по НДС необходимо сдавать ежеквартально до 25-го числа месяца, идущего за отчетным кварталом |

| Налог на прибыль | Декларацию по этому налогу сдают по итогам I квартала, полугодия, девяти месяцев и года. Все данные в декларации записываются нарастающим итогом. Декларацию по налогу на прибыль нужно сдавать до 28-го числа месяца, идущего за отчетным кварталом |

| 6 НДФЛ | Сдается один раз в квартал.Срок представления – не позже последнего дня месяца, который следует за отчетным периодом |

| Расчет по страховым взносам | Сдается не позже последнего дня месяца, который следует за отчетным периодом |

| Бухгалтерская отчетность (годовой баланс) | Сдается по итогам года. Срок сдачи до 31 марта. |

Обязательная к сдаче отчетность в ПФР:

| СЗВ-М (сведения о застрахованных лицах) | Сдается ежемесячно. Срок сдачи – до 15 числа месяца |

| СЗВ-Стаж (данные о полученном физическими лицами страховом стаже) | сдается по итогам года. Срок сдачи – до 1 марта |

Обязательная к сдаче отчетность в ФСС:

| 4-ФСС | Сдается ежеквартально до 25 числа месяца, идущего за отчетным кварталом |

| Заявление и справку-подтверждение основного вида деятельности | Данные сведения необходимо подать до 15 апреля |

Отчетность в Росстат – сдается согласно перечню форм представленном на официальном сайте Росстата. Формы отчетности и сроки сдачи для каждой организации индивидуальны.

АРМ Начальника производства и АРМ Рабочего цеха для 1С:УНФ. Цифровое производство малого и среднего бизнеса

Расширение для 1С:УНФ с комплектом из двух АРМ: «АРМ для начальника производства» и «АРМ для рабочего цеха». «АРМ Начальника производства» позволяет анализировать общую картину состояния заказов покупателей и наличие конечных комплектующих и сырья для производства заказанной продукции. Есть возможность направлять заказы в производственную работу (в случае, если заказанную продукцию нужно произвести), резервировать и отгружать готовую продукцию. «АРМ рабочего цеха» позволяет обычным работникам оперативно закрывать производственные задания (оформлять документы выпуска) сразу в программе 1С.

14400 руб.

78

Кто обязан перейти на метод начисления в 2019 году

Организация обязана отказаться кассового метода, если:

- средняя выручка от реализации товаров (работ, услуг) без учета НДС за предыдущие четыре квартала превысила 1 млн руб. за каждый квартал;

- организация заключила договор доверительного управления имуществом или вступила в простое товарищество.

В этих случаях перейти на метод начисления нужно с начала налогового периода, в котором произошло одно из этих событий.

Обратите внимание: для расчета лимита выручки берут выручку не за календарный год, а именно за последние 4 квартала. Так, для подтверждения права на кассовый метод в четвертом квартале 2019 года надо брать для расчета данные 1, 2, 3 квартала 2019 и 4 квартала 2018 года

Нет времени заниматься бухгалтерской отчётностью?

Специалисты сервиса «Моё дело» возьмут эту обязанность на себя, чтобы вы могли заняться более важными делами.

Узнать подробнее

Добровольно перейти на метод начисления можно с начала следующего налогового периода (года). Для этого нужно внести соответствующие изменения в налоговую часть учетной политики.

Какую отчётность нужно вести на ОСНО

Состав отчётности на ОСНО для компаний и индивидуальных предпринимателей немного разный.

В отчётность компаний на общем режиме налогообложения входят:

- бухгалтерская отчётность;

- налоговая отчётность;

- отчётность в фонд.

ИП могут не вести бухгалтерскую отчётность, поэтому готовят и сдают только:

- налоговую отчётность;

- отчётность в фонд.

Фото: Andrea Piacquadio / Pexels

Также все ИП на ОСНО должны вести книгу доходов и расходов (КУДиР). Сдавать её никуда не нужно, но налоговая может запросить её в любой момент. Скачать форму книги можно здесь.

Разберёмся подробнее в отчётности.

Бухгалтерская отчётность компаний. К ней относятся:

- бухгалтерский баланс — для всех компаний;

- отчёт о финансовых результатах — для всех компаний;

- отчёт о движении денежных средств — для всех компаний, кроме компаний на упрощёнке.

Эти документы нужно формировать за весь отчётный год — с 1 января по 31 декабря — и подавать в налоговую не позднее 31 марта года, следующего за отчётным.

Налоговая отчётность компаний. Включает в себя декларации, справки по налогам, которые платит бизнес, и расчёты.

- Декларация по НДС. Скачать форму декларации НДС можно здесь. Её заполняют и подают в налоговую ежеквартально. Журнал учёта полученных и выставленных счетов-фактур представляют при необходимости также раз в квартал. А декларацию по косвенным налогам при импорте из ЕАЭС — по итогам каждого месяца, в котором налогоплательщик принимал на учёт товары, ввезённые из стран ЕАЭС.

- Декларация по налогу на прибыль. Скачать её форму можно здесь. Её заполняют и подают в налоговую инспекцию по итогам первого квартала, полугодия, девяти месяцев и года. Все данные в декларации записывают нарастающим итогом.

- Расчёт 6-НДФЛ за сотрудников. Скачать форму можно здесь. Сдаётся по итогам первого квартала, полугодия, девяти месяцев и года.

- Декларация по имущественному налогу — в случае, если есть имущество, налоговая база по которому определяется как среднегодовая стоимость. Форму такой декларации можно скачать здесь. Её нужно подавать в налоговую один раз в год.

- Расчёт по страховым взносам (РСВ) — данные о взносах, которые компании перечислили за сотрудников на пенсионное, медицинское и социальное страхование. Его нужно сдавать в инспекцию по итогам первого квартала, полугодия, девяти месяцев и года. Форму можно скачать здесь.

Налоговая отчётность ИП. Индивидуальные предприниматели сдают в налоговую:

- Декларацию по НДС.

- Декларацию по НДФЛ с дохода бизнеса. Её форму (3-НДФЛ) можно скачать здесь. Её подают в налоговый орган по месту жительства один раз в год.

- Расчёт 6-НДФЛ.

- Расчёт по страховым взносам, если есть работники.

Отчёт в Единый государственный внебюджетный Социальный фонд. Он одинаков для компаний и ИП, у которых есть сотрудники.

С 2023 года подаётся один отчёт ЕФС-1. Его форму можно скачать здесь.

Если в какой-то период компания или ИП не вели деятельность, отчитываться всё равно нужно. Для этого подают нулевые декларации или единую упрощённую декларацию (ЕУД).

Бухучет по услугам

Компании, специализирующиеся на оказании услуг, редко работают на ОСНО, поскольку они стараются выбирать спецрежимы. При этом, существуют операции, облагаемые и необлагаемые НДС, а отдельные организации и вовсе могут быть освобождены от уплаты этого налога. Если компания одновременно выполняет операции, облагаемые и необлагаемые НДС, то она должна вести раздельный учет. Стоит отметить, что бухучет таких компаний осуществляется по общим правилам, но он весьма специфичен, в том числе, и потому, что есть компании-заказчики услуг, и есть компании-исполнители

И характер этих услуг тоже имеет важное значение!

Учет выпуска готовой продукции в 1С 8.3

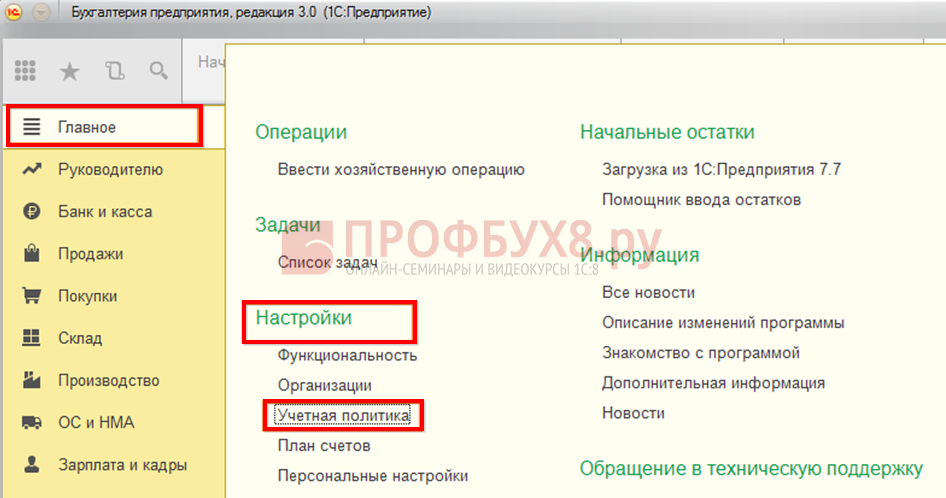

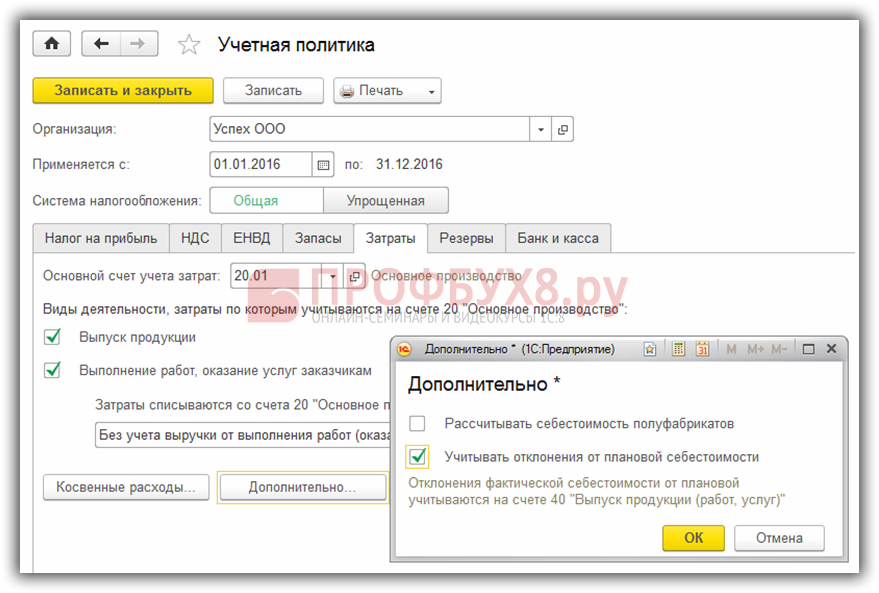

По правилам бух.учета выпуск готовой продукции может вестись и с применением счета 40 «Выпуск продукции (работ, услуг)», и без применения данного счета. Такая возможность предусмотрена в базе 1С 8.3. Будем использовать счет 40 или нет – это необходимо отразить в учетной политике организации. Раздел Главное → Настройки → Учетная политика:

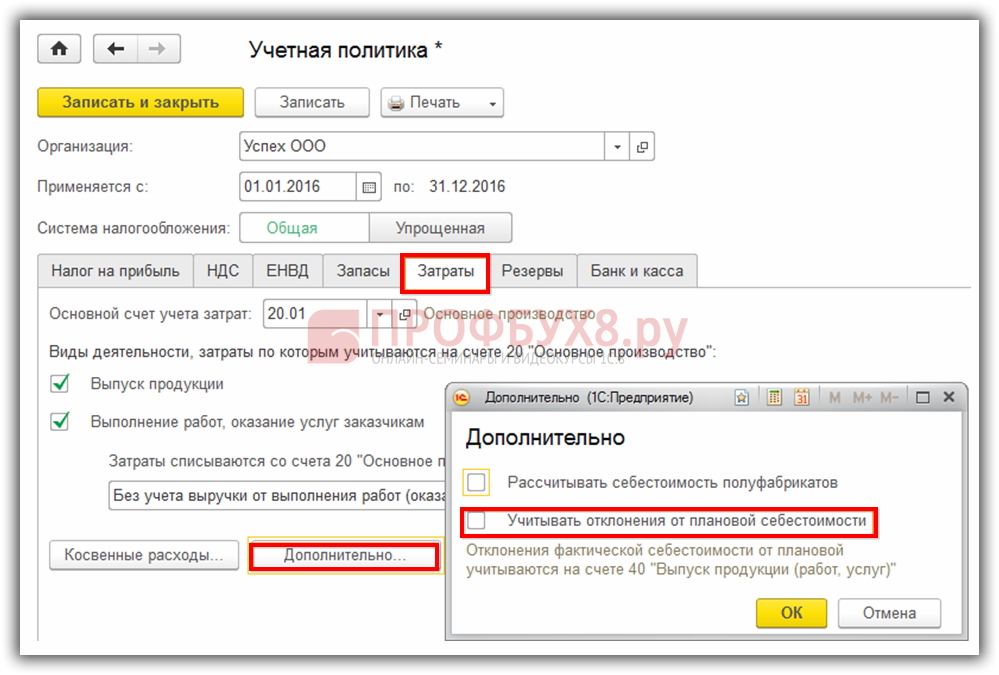

Далее закладка Затраты → Дополнительно. Если организация планирует учитывать отклонение фактической себестоимости продукции от плановой себестоимости, то необходимо поставить соответствующий флаг Учитывать отклонения от плановой себестоимости. В противном случае данный флажок устанавливать не требуется:

Для отражения выпуска готовой продукции в 1С 8.3 применяется документ Отчет производства за смену. Используя данный документ, можно оформить следующие операции:

- Выпуск готовой продукции;

- Выпуск готовой продукции и списание материалов.

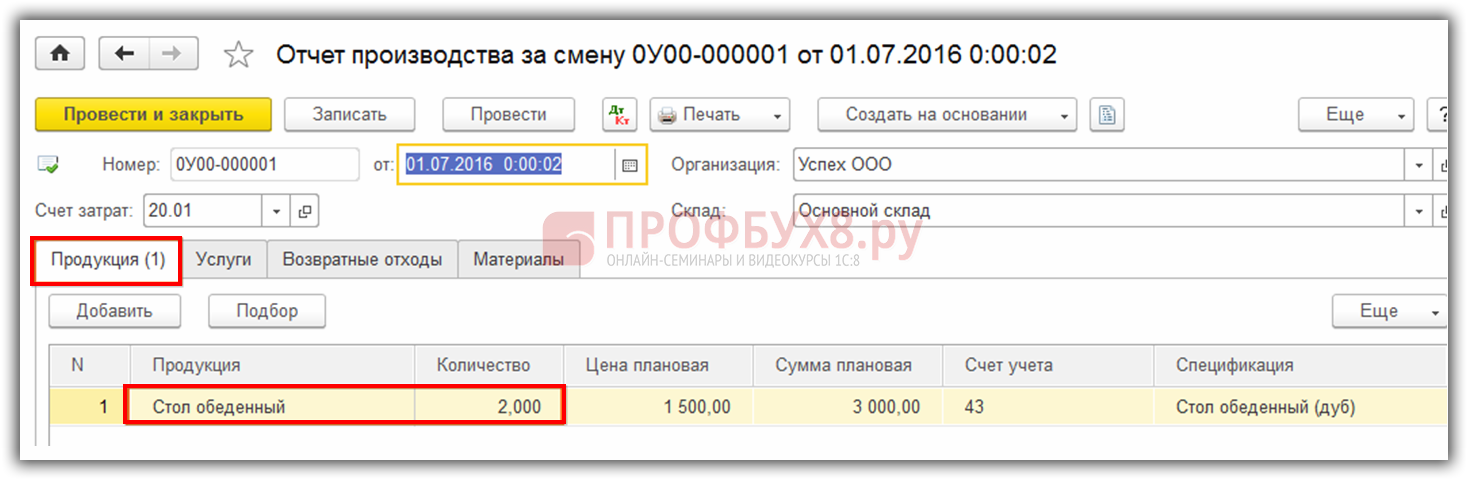

При необходимости можно оформить только выпуск готовой продукции в документе Отчет производства за смену, где заполняем лишь закладку Продукция. Такой вариант заполнения может быть использован, когда за выпуск продукции отвечает, например, начальник цеха, а материал списывает другой сотрудник.

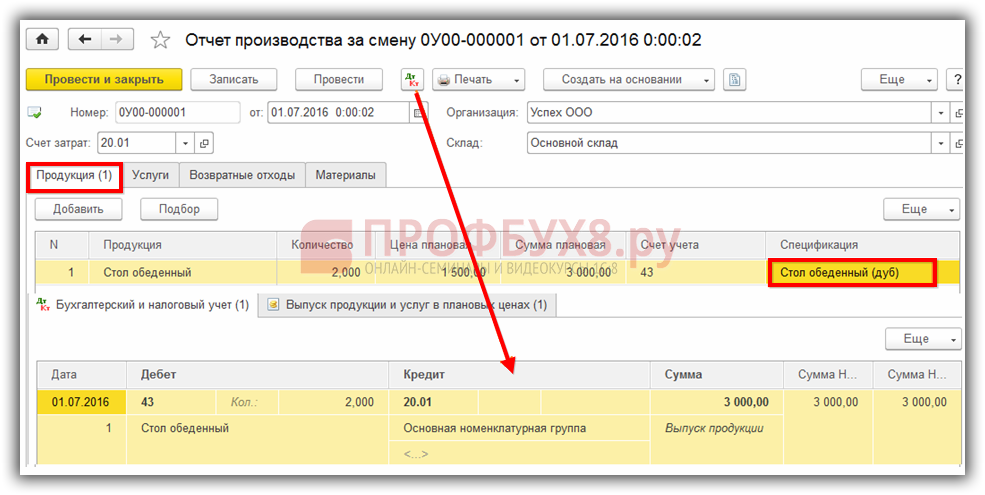

При проведении документа в учете отражается только факт выпуска готовой продукции. Списание материалов не происходит:

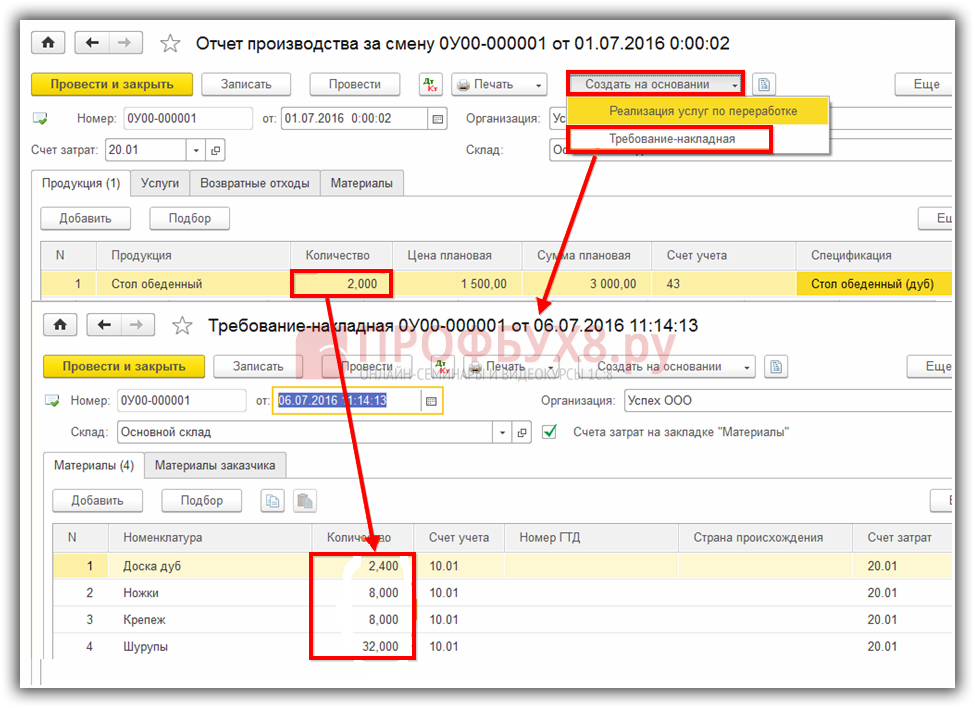

Тогда материалы необходимо списать документом Требование – накладная. В 1С 8.3 его можно создать на основании документа Отчет производства за смену. Документом будет списан материал, израсходованный на выпуск количества продукции, отраженного в отчете производства за смену:

Также данный документ можно создать из раздела Склад → Склад → Требования-накладные → Создать, если списание материалов в производство будет оформляться до выпуска готовой продукции.

Выпуск готовой продукции со списанием материалов в 1С 8.3

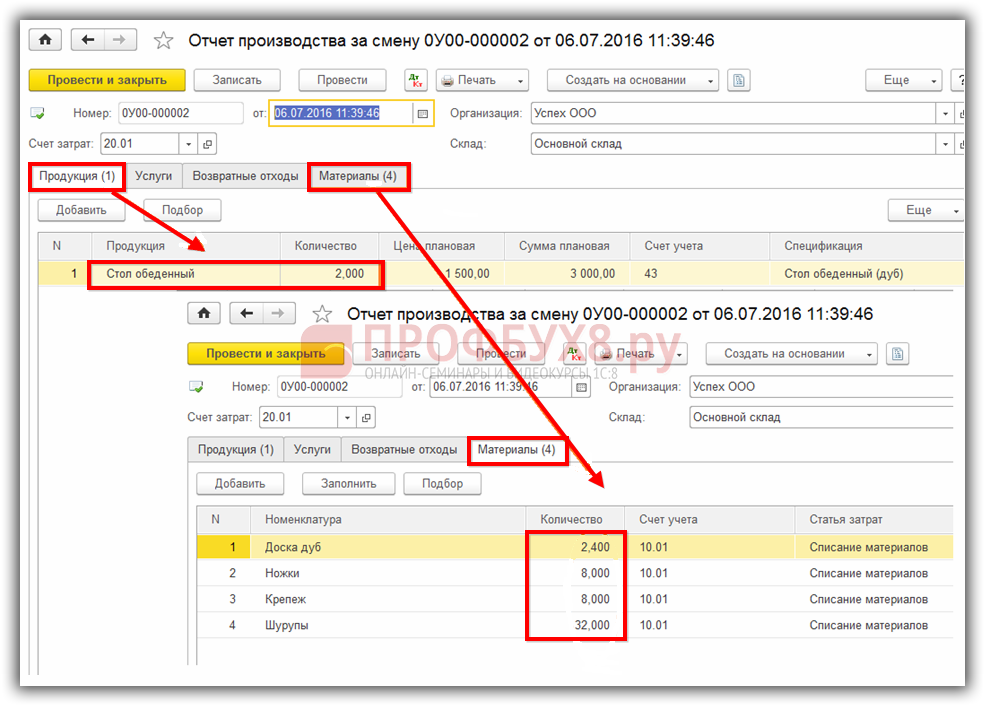

При таком оформлении выпуска готовой продукции одним документом отражается факт выпуска готовой продукции и этим же документом отражается списание материалов. То есть в документе Отчет производства за смену нужно заполнить и закладку Продукция и закладку Материалы:

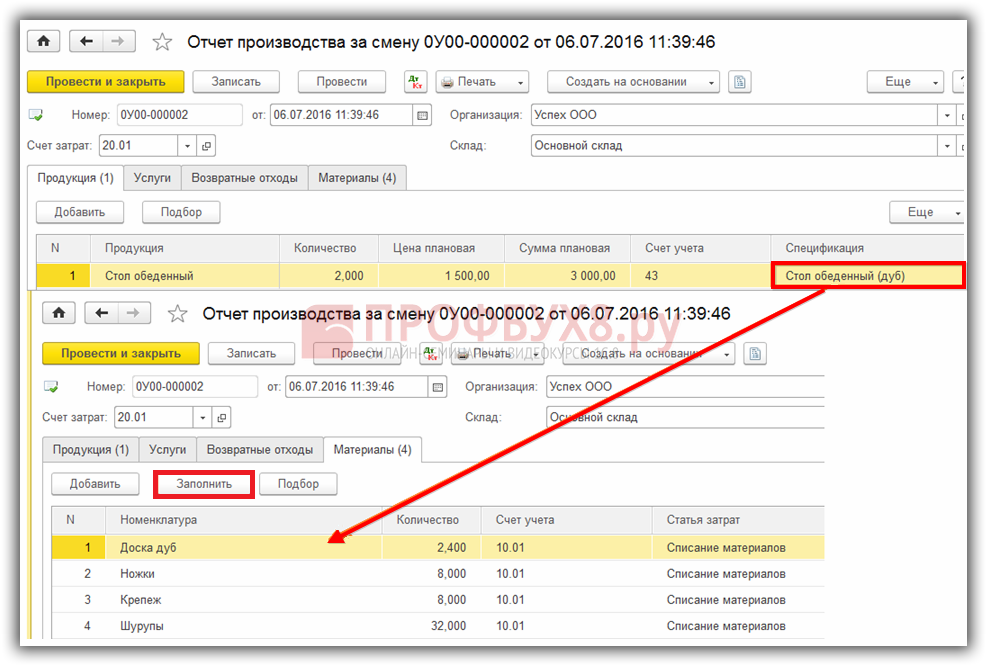

Закладку Материалы заполним при помощи кнопки Заполнить. Таким образом на закладке отразятся материалы согласно спецификации, указанной на закладке Продукция. При необходимости можно внести изменения, добавить или удалить какой-либо материал, изменить количество:

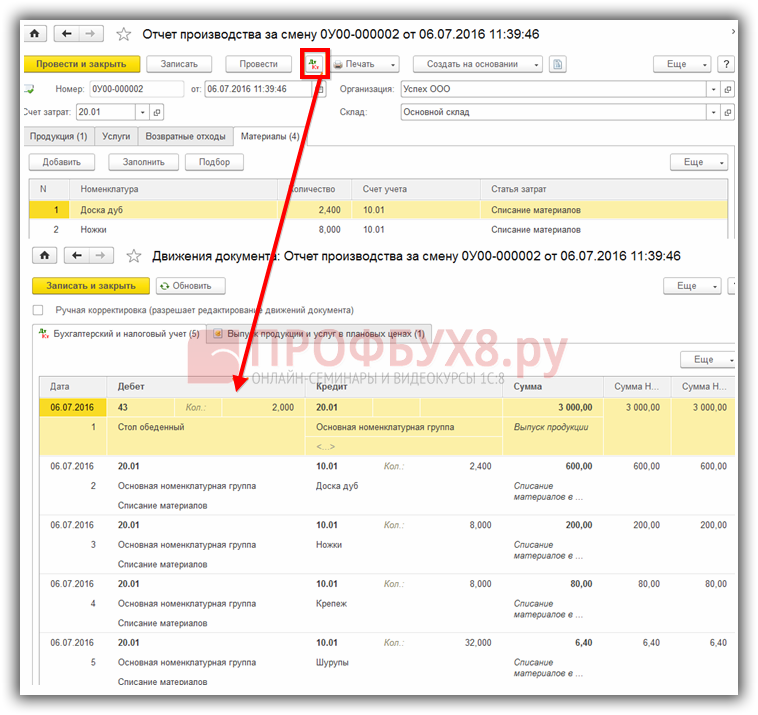

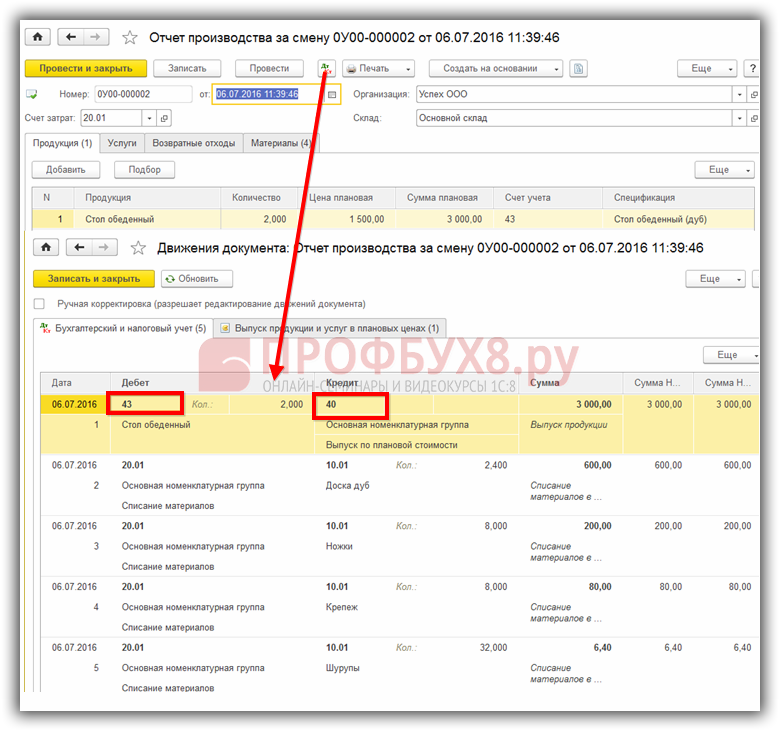

После проведения документа будет списан материал, указанный в документе и учтена готовая продукция. В дебете счета 43 будет отражена готовая продукция по плановой себестоимости:

Выпуск готовой продукции с использованием счета 40

Предположим, что согласно учетной политике для учета отклонения фактической себестоимости продукции от нормативной (плановой) себестоимости используется счет 40. Для этого в базе 1С 8.3 сделаем соответствующие настройки Учетной политики:

Для сопоставления данных воспользуемся примером, рассмотренным выше. Оформим документ Отчет производства за смену. Как и в предыдущем случае будем одним документом списывать материалы и отражать выпуск готовой продукции.

При таком способе учета после проведения документа по кредиту счета 40 увидим плановую себестоимость выпущенной продукции:

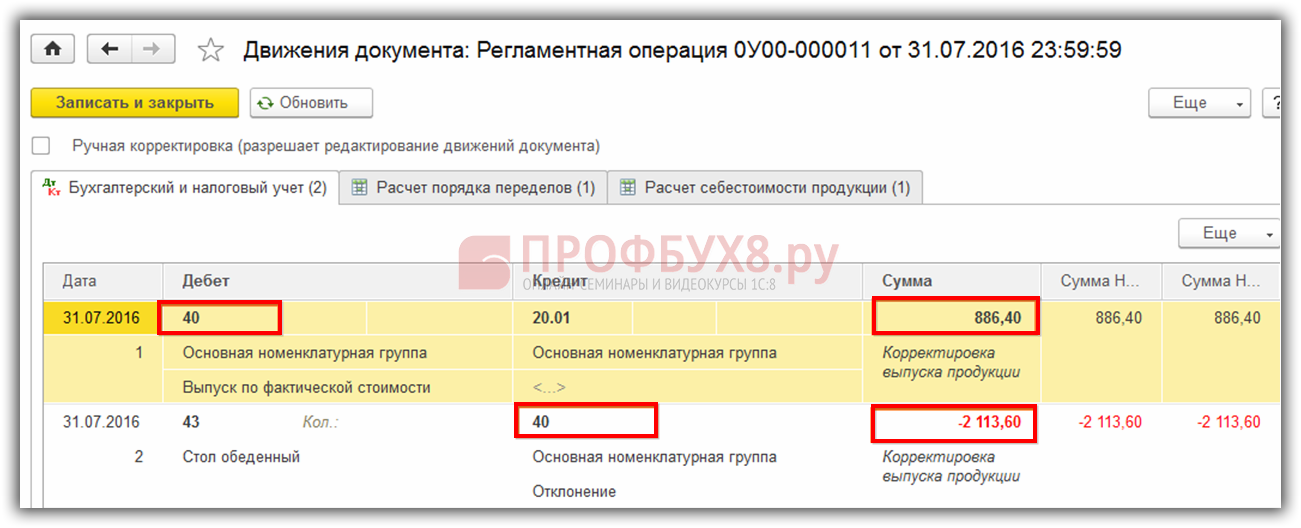

Операцией Закрытие месяца в 1С 8.3 в дебет счета 40 будет списана фактическая себестоимость выпущенной продукции. А по кредиту счета 40 будет отражено отклонение фактической себестоимости от плановой себестоимости:

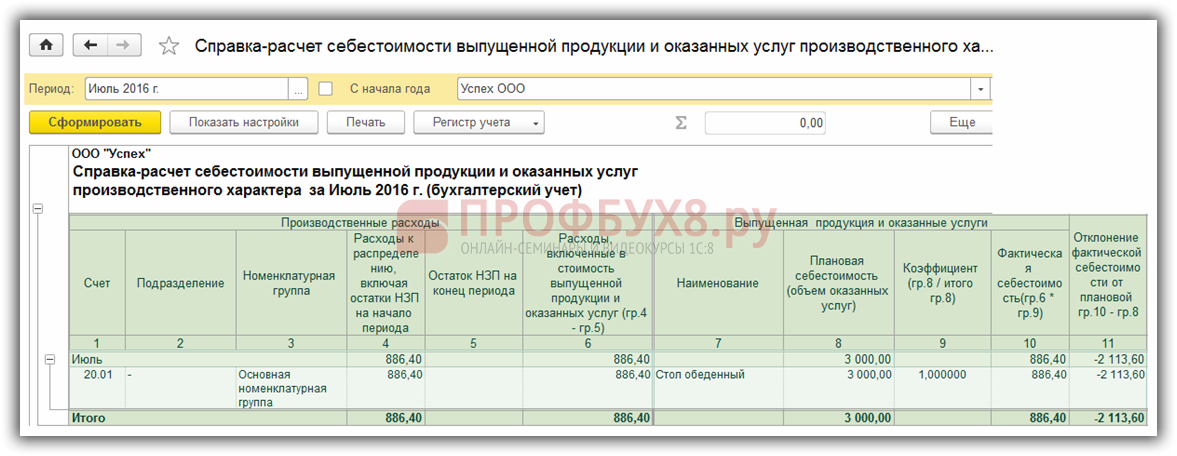

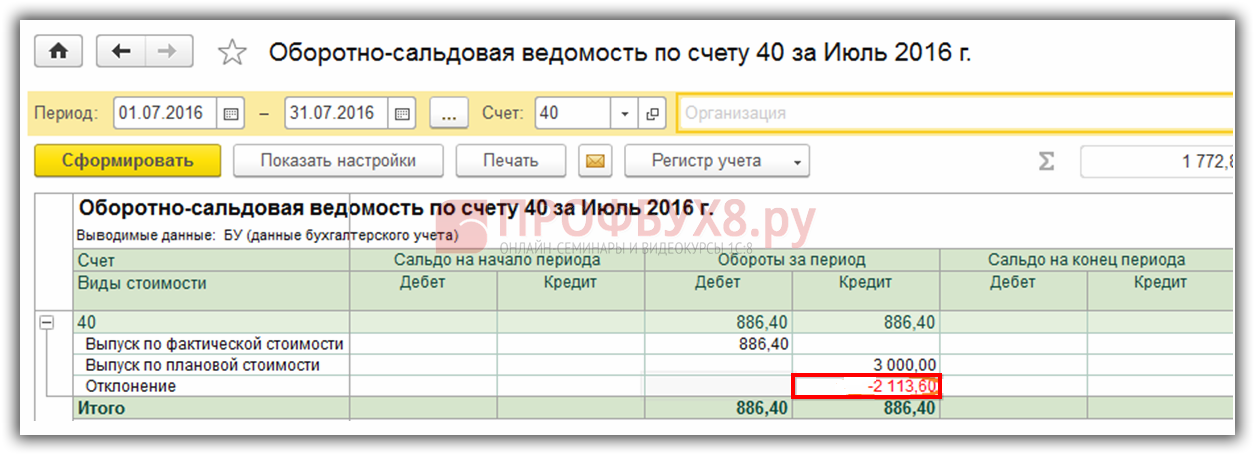

Если фактическая себестоимость меньше запланированной себестоимости, то отклонение будет отрицательным. Иначе фиксируется положительное отклонение. В приведенном примере фактическая себестоимость 886,40 руб., а плановая – 3 000 руб., отклонение – 2 113,60 руб. Отклонение можно увидеть как в оборотно-сальдовой ведомости по счету 40, так и в справке-расчет себестоимости готовой продукции:

Согласно оборотно-сальдовой ведомости, программа 1С 8.3 зафиксировала отрицательное отклонение фактической себестоимости от плановой:

Как перейти на ОСНО

Общий режим налогообложения устанавливают всем компаниям и ИП при их регистрации. В этом случае уведомлять налоговую о применении ОСНО дополнительно не нужно.

Компании могут переходить на ОСНО с других систем налогообложения:

- когда они утратили право на спецрежим — например, превысили установленные лимиты;

- добровольно — когда решили, что на ОСНО им теперь работать выгоднее.

В первом случае компании и ИП обязаны сообщить в налоговую, что больше не могут применять спецрежим. Вести налоговый учёт по общей системе налогообложения они должны начать с того квартала, в котором нарушили условия применения специального режима.

Фото: Mikhail Nilov / Pexels

Во втором случае — по желанию — перейти на ОСНО можно только с начала следующего года. Для этого нужно будет уведомить налоговую о переходе на общий режим до 15 января. Например, если компания на УСН или ЕСХН хочет вернуться на ОСНО с 2024 года, она должна подать уведомление об этом до 15 января 2024 года. При этом вести налоговый учёт по-новому нужно будет уже с 1 января.

Что такое котловой метод учета затрат?

Учет затрат может быть организован различными методами, в том числе, например котловым, позаказным, нормативным и др. Так, в частности, нормативный основан на использовании специальных нормативов; при позаказном методе учет затрат на производство ведется в разрезе отдельных заказов на изготовление изделия, партии изделий; котловой метод учета затрат на производство осуществляется по всему производству в целом. Организация самостоятельно осуществляет выбор соответствующего метода учета затрат путем закрепления способа в учетной политике.

Котловой метод учета затрат является наиболее простым, но наименее популярным на практике. Применение этого метода целесообразно лишь при производстве однородной продукции или выпуске единственного (ограниченного) ассортимента изделий (работ, услуг). Он, например, может использоваться в угледобывающей промышленности.

Суть его заключается в следующем — все затраты, связанные с выпуском продукции, включаются в состав расходов на производство скопом, без какого-либо распределения. При использовании этого метода все затраты учитываются на счете 20 «Основное производство» без распределения по видам продукции. Себестоимость единицы продукции определяется путем деления всей суммы затрат, произведенных за отчетный период, на количество выпущенной за этот период продукции. Фактически в котловом методе за основной показатель для расчета берется количество выпущенной продукции, а не какой-либо вид затрат на ее выпуск.

Информативность этого метода минимальна: бухгалтерский учет может предоставить информацию только о том, во что обошлось организации производство всей продукции. Котловой метод учета затрат не предполагает ведения аналитического учета.

Главное преимущество котлового метода учета затрат — простота и минимизация трудоемкости процесса учета.

Однако котловой метод не предусматривает ведения аналитики одновременно по видам продукции (работам, услугам) и подразделениям, вследствие чего возникает ряд негативных последствий, в частности:

- прямые затраты превращаются в обезличенные;

- осуществляется некорректный расчет себестоимости. Общую сумму затрат не получится корректно распределить по видам продукции (работ, услуг);

- исчезает контроль бухгалтерии за наличием и движением материальных ценностей в производстве. Например, если растут масштабы брака на производстве, то определить себестоимость изделий в «котле» становится затруднительно;

- невозможность определить, какие подразделения организации работают эффективно. Соответственно, если котловой метод применяется и для целей управленческого учета, то все необходимые для принятия управленческих решений данные являются приблизительными, на их основе невозможно определить эффективность тех или иных мер, которые предпринимаются для оптимизации производственного процесса;

- снижается достоверность финансовой отчетности организации, поскольку нарушается требование п. 6 Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утвержденного Приказом Минфина России от 06.07.1999 № 43н;

- искажаются понятия о прибыли организации за счет «сворачивания» финансового результата различных производств (прибыль от одного вида деятельности уменьшается за счет убытка от другого вида деятельности).

Л.В. ПоповаООО «Управляющая компания «КВС»

Источник

Налоговые проводки на ОСНО

Предприятиям, выбравшим ОСНО, достаточно непросто вести бухгалтерию и учёт в целом. Потому что помимо стандартных проводок у них возникает потребность в составлении налоговых проводок. Например, это оплата НДС, который рассчитывается и уплачивается ежеквартально. При этом, НДС начисляется от реализационных и внереализационных доходов. Среди прочих налоговых проводок – оплата налога на имущество и на прибыль. Примечательно, что размер налога на имущество зависит от особенностей деятельности компании, а порядок его уплаты – от регионального законодательства. К числу стандартных налоговых проводок относятся:

- Нематериальные активы и основные средства.

- Материально-производственные запасы.

- Затраты на производство.

- Готовая продукция.

- Денежные средства.

- Финансовый результат.

Попроцессный метод учета затрат и калькулирования себестоимости

Попроцессный метод нередко называется упрощенной моделью попередельного. Попроцессный метод подходит для предприятий:

- с большими объемами непрерывного производства;

- недолгим циклом производства;

- узким перечнем изготавливаемых изделий;

- отсутствием или несущественным размером незавершенки.

Примерами таких предприятий могут быть занятые в добывающей отрасли (горнорудные, газодобывающие, нефтедобывающие, лесозаготовительные), в энергетике, перерабатывающие предприятия с простым технологическим процессом (производство цемента, асфальта и т. д.).

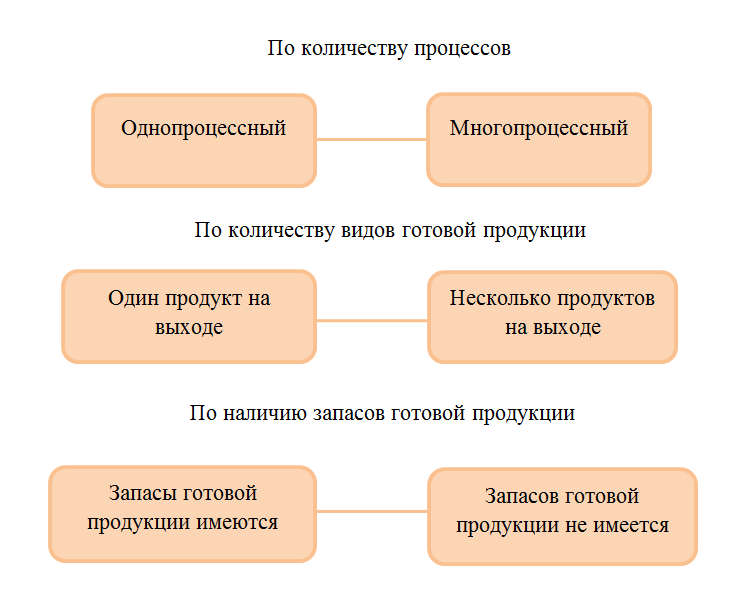

У попроцессного метода существует несколько разновидностей в зависимости от условий, представленных на схеме.

При однопроцессном, однопродуктовом производстве без запасов готовой продукции себестоимость единицы продукции получается путем деления всех затрат за период на количество произведенной продукции.

При однопроцессном, однопродуктовом производстве с наличием остатков готовой продукции себестоимость единицы вычисляется по формуле:

Себ. = Зобщ. / К + Зком. / Кком.,

Себ. — полная себестоимость единицы продукции;

Зобщ. — общие производственные затраты;

К — количество произведенной продукции;

Зком. — коммерческие и административные расходы;

Кком. — количество проданной продукции.

При многопроцессном производстве технологический процесс состоит из нескольких стадий. По прохождении каждой стадии получается новый полуфабрикат, который проходит через промежуточный склад полуфабрикатов. Причем количество полуфабрикатов после каждой стадии может различаться. Для каждого процесса ведется УЗ и количества получаемых полуфабрикатов. Для лучшей аналитики затраты сырья и материалов на единицу продукции учитываются обособленно, а по каждому процессу подсчитывают добавленные затраты (зарплата и общепроизводственные расходы). В этом случае проводится калькулирование по стадиям обработки. Себестоимость единицы продукции считается по формуле:

Себ. = Зм + З1 / К1 + З2 / К2 + . + Зn / Кn + Зком / Кком,

Зм — материальные затраты на единицу продукции;

З1, З2 . Зn — добавленные затраты каждого процесса;

К1, К2 . Кn — количество полуфабрикатов, полученных в каждом процессе.

В некоторых случаях попроцессный метод отождествляется с попередельным, ведь они характеризуются наличием обособленных стадий производства (процессов или переделов), по прохождению которых получается готовый полуфабрикат. Различие между этими методами несколько условно, но можно выделить некоторые особенности попередельного метода:

- более сложный производственный процесс;

- существенные остатки незавершенки;

- себестоимость вычисляется в каждом переделе по собственным производственным затратам, общие затраты распределяются по переделам и видам изделий косвенным способом;

- калькуляция происходит ежемесячно с учетом остатков незавершенного производства;

- возможно применение метода условных единиц.

Бухгалтерские проводки на ОСНО

В бухучете каждая операция должна быть правильно записана, что делается с помощью бухгалтерских проводок, имеющих свои особенности: одна сумма и два счета. Коммерческие организации используют План счетов (11 забалансовых и 99 балансовых), утвержденный Приказом Минфина. Из этого Плана компания выбирает только те счета, которые действительно нужны. При этом бухучет ведётся по принципу двойной записи, поскольку бух. счета связаны по дебету и кредиту. Бухгалтерские проводки составляются по определенным канонам. Если бухгалтер осознает суть операции и следует элементарным правилам, то он без лишних проблем правильно составит проводку.

Следует понимать, что все проводки составляются по мере совершения операций, с соблюдением хронологии, исключительно в денежном выражении, руководствуясь первичными документами. Для отражения однородных операций используются одинаковые счета.

Какие налоги платят на ОСНО

Компании на общем режиме налогообложения платят:

- налог на добавленную стоимость (НДС);

- налог на прибыль;

- налог на доход физических лиц (НДФЛ) за сотрудников;

- поимущественные налоги — если есть соответствующее имущество.

ИП на общем режиме налогообложения платят:

- НДС;

- НДФЛ с дохода бизнеса;

- НДФЛ за сотрудников — если есть сотрудники;

- поимущественные налоги — также в случае, если есть соответствующее имущество.

Разберём каждый налог подробнее.

НДС. Платят все компании и ИП. В общем случае налоговая база для НДС — стоимость реализуемых товаров, работ или услуг. Общую сумму НДС можно уменьшить на величину налоговых вычетов — на НДС, который предъявляют поставщики, или на НДС, уплаченный на таможне при импорте.

Основные ставки налога:

- 0% — при реализации товаров на экспорт;

- 10% — при реализации социально значимых товаров (например, продовольственных товаров, товаров для детей, медицинских товаров);

- 20% — во всех остальных случаях.

Для отдельных случаев есть и другие ставки НДС. Подробнее о ставках НДС и о его расчёте можно прочитать на сайте ФНС.

Согласно статье 145 Налогового кодекса, НДС могут не платить компании и ИП, если за три предыдущих месяца сумма выручки от реализации товаров, работ или услуг не превысила в совокупности два миллиона рублей.

Фото: Mikhail Nilov / Pexels

Налог на прибыль. Платят только компании.

Общая ставка налога 20%, объект налогообложения — доходы, уменьшенные на величину расходов. Расходами для целей налогообложения прибыли признаются только те затраты налогоплательщика, которые соответствуют требованиям НК РФ. Они должны быть подтверждены документально.

НДФЛ за сотрудников. Платят все компании и ИП, у которых есть сотрудники.

Налоговая база для подоходного налога — трудовой доход работника за месяц. Работодатель удерживает налог из доходов работника и уплачивает его в бюджет.

Ставки налога:

- 13% — если доход выплачивается налоговым резидентам РФ (если совокупный доход резидента с начала года превышает 5 млн рублей, сумма превышения облагается по ставке 15%);

- 30% — если доход выплачивается налоговым нерезидентам РФ.

НДФЛ с дохода бизнеса. Платят только ИП. Ставки налога:

- 13% — с дохода до 5 млн рублей в год;

- 15% — с дохода свыше 5 млн рублей в год.

Объект налогообложения — доходы, скорректированные на сумму налоговых вычетов.

Поимущественные налоги. К ним относится налог на имущество, налог на землю, транспортный налог. Платят все компании и ИП, у которых есть имущество, используемое в бизнесе. Налоговые ставки поимущественных налогов устанавливают власти субъектов и муниципальных образований.

Кому подходит попроцессный метод

Попроцессный метод распространен на предприятиях добывающей и обрабатывающей промышленности, то есть в компаниях, где:

- количество выпускаемой продукции ограничено — одна или пара позиций;

- качество продукции достаточно однородно;

- незавершенное производство практически отсутствует;

- запасы готовой продукции практически отсутствуют;

- статьи калькуляции однородны;

- производственный цикл непродолжителен.

Метод широко применяется в горнодобывающих, газовых компаниях, при производстве цемента, пластмасс, муки, шурупов, болтов, электроэнергии, угольной, газовой и нефтяной промышленности. То есть там, где номенклатура однородна, а технологический процесс прост и непродолжителен.

Плюсы и минусы попроцессного метода учета затрат

У процессного метода, как и у любого другого, есть свои недостатки. Все плюсы и минусы мы собрали в таблицу.

| Преимущества | Недостатки |

|---|---|

| + метод прост для расчетов и понимания; | — из-за усреднения затрат расчеты могут быть неточными; |

| + сбор затрат требует меньше усилий; | — чем больше номенклатуры, тем сложнее применять данный метод. |

| + потоки затрат легко отследить на счетах бухучета. |

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В нашей программе вы сможете без проблем вести учет себестоимости любой продукции. К тому же всем новичкам мы дарим бесплатный пробный период на 14 дней.

Источник

Учет хранения и транспортировки газа

При транспортировке газа учету подлежат показатели, определяющие размер принимаемого от грузоотправителя до грузополучателя либо от одной компании трубопроводного транспорта до другой организации, а также потери при передаче. Учет показателей контрольного оборудования ведется на каждом узле транспортной сети. Организация определяет параметры температур, давления в нормальном и рабочем режиме с письменной фиксацией данных.

Хранение газа осуществляется в специально предназначенных местах. Учет ведется по показателям объема, принимаемого на хранение, отпускаемого из мест учета и технологических потерь. В отличие от учета добычи газа при транспортировке и хранении отсутствует незавершенного производство, что позволяет полностью списывать расходы отчетного периода.

При определении налоговой базы предприятий с деятельностью по хранению, транспортировке газа используются положения ст. 268 НК РФ. При реализации газа предприятия имеют право учесть в расходах стоимость приобретенного ресурса

При определении стоимости расходов важное значение имеет определение метода оценки цены приобретения

Как узнать больше о налогообложении

Если вы только начали знакомиться с системами налогообложения и подбираете подходящую для своего бизнеса, прочитайте наш обзор

В нём мы разобрались, чем различаются действующие в России системы и как между ними выбрать.

Здесь рассказали о специальном налоговом режиме для самозанятых — налоге на профессиональный доход (НПД).

При любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться в этом можно на курсе Skillbox «Профессия Бухгалтер» — на нём учат готовить налоговую отчётность, вести бухучёт и работать в «1C».

Ещё в Skillbox есть программа «Финансы для предпринимателя»

Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Учет общепроизводственных и общехозяйственных расходов

Затраты, которые нельзя отнести к основному виду деятельности напрямую, но без таких трат ведение хозяйственной жизни предприятия существенно затрудняется, обычно распределяют на общепроизводственные и общехозяйственные расходы. Причем каждая организация самостоятельно определяет методы распределения общепроизводственных и общехозяйственных расходов. Почему? Специфика деятельности и бухгалтерского учета каждой компании различны, то есть имеют ряд индивидуальных отличий. Следовательно, определить общую методику разделения состава затрат на ОХР и ОПР невозможно. Свой выбор организация закрепляет в учетной политике, руководствуясь действующими ПБУ, а также учитывая объемы производств, численность персонала, виды деятельности и прочие показатели финансово-экономической деятельности.

Существует единый критерий разделения расходов, по которому:

- Общепроизводственные расходы включают в себя все траты компании, которые связаны с обеспечением бесперебойной работы по основным и вспомогательным производствам. То есть это обслуживание, ремонт, настройка по основным и вспомогательным цехам.

- В содержание общехозяйственных расходов включают траты, связанные с управлением фирмы, которые напрямую не имеют никакого отношения к производствам, но подлежат включению в себестоимость производимой продукции, услуг.

Прямые и косвенные затраты — что это такое и какие бывают — Сбербанк

Выделяют ещё внереализационные расходы. Они не связаны с производством и продажами, но необходимы для работы компании. Среди них могут быть:

- расходы на содержание переданного в аренду имущества;

- проценты по кредитам и ценным бумагам организации;

- потери из-за изменений курсов валют;

- судебные расходы на адвокатов и других представителей;

- неустойки, которые организация выплачивает контрагентам;

- убытки прошлых лет, недостачи.

П. 1, 2 ст. 265 НК РФП. 2 ст. 265 НК РФ

С точки зрения налогового учёта, делить расходы на прямые и косвенные обязаны все юрлица на ОСНО, которые работают по методу начисления. Таким компаниям разделение затрат помогает рассчитать налогооблагаемую базу налога на прибыль.

Суть метода начисления в том, что доходы и расходы учитываются не в момент фактического поступления или списания, а после документального подтверждения этих операций. Использовать его обязаны компании, средняя выручка которых за прошедшие 4 квартала составила более 1 млн рублей за квартал без учёта НДС.

Если показатель меньше, можно применять кассовый метод — учитывают доходы и расходы в момент поступления денег в кассу, чтобы сократить кассовые разрывы. Такой вид учёта не могут использовать:

- банки,

- кредитные потребительские кооперативы,

- микрофинансовые организации,

- компании, которыми владеют иностранные организации,

- компании, добывающие углеводородное сырьё на новых морских месторождениях.

Ч. 1 ст. 273 НК РФ

Информацию о затратах отражают и в налоговом, и в бухгалтерском учёте, но делают это по-разному. Перечень прямых затрат, связанных непосредственно с производством, совпадает. Их вычитают из дохода по мере продажи товара с каждым отчётным и налоговым периодом. Например, если товар лежит на складе, но при этом не продан, прямые траты на его производство вычесть из доходов нельзя.

А вот с косвенными затратами сложнее. С точки зрения налогового учёта их вычитают из дохода в период возникновения независимо от того, продан товар или нет. В бухучёте так можно делать не всегда: например, часть косвенных затрат будет включать в себя непроданная готовая продукция; соответственно, до продажи учесть её не получится.

Оптимальная стратегия — минимизировать различия между бухгалтерским и налоговым учётом. При этом все расходы должны быть обоснованы и отражены в документах, иначе споров с налоговой не избежать.

Ч. 1 ст. 252 НК РФ

Ст. 320 НК РФ

Например, прямые затраты могут быть такими:

- Материальные. Покупка сырья и полуфабрикатов, затраты на упаковку и оборудование для производства.

- Зарплатные. Зарплата, отпускные и премии сотрудников, которые работали над продуктом.

- Страховые и пенсионные взносы.

- Амортизация. Выраженный в деньгах износ оборудования, которое участвовало в производстве продукта. Это касается и недвижимости, но только если она напрямую связана с работой компании: например, сдаётся в аренду.

- Прочие расходы. Любые другие ресурсы, которые ушли на производство конкретного продукта или услуги.

Ч. 1 ст. 318 НК РФ

К косвенным затратам можно отнести:

- Аренду помещения и оборудования, коммунальные платежи.

- Плату за патент.

- Расходы на исследования рынка и рекламу.

- Оплату труда управленцев и рабочих, которые напрямую не участвуют в производстве, например технического директора или бухгалтера. Сюда же относят оплату больничных листов всех сотрудников.

- Расходы на содержание оборудования или помещения, которые не задействованы в производстве напрямую, а, например, вырабатывают энергию или предназначены для отгрузки товаров.

- Любые другие траты, которые нельзя отнести к созданию определённого продукта. Например, расходы на пожарную безопасность, повышение квалификации сотрудников.

Представительские расходы.

Прямые, косвенные и внереализационные расходы прописываются в декларации по налогу на прибыль в каждом отчётном и налоговом периодах. Налоговый период — это год; отчётные — первый квартал, полугодие и девять месяцев календарного года.

Ч. 1, 2 ст. 285 НК РФЧ. 1 ст. 289 НК РФ

Прямые, косвенные и внереализационные виды затрат вносятся в Приложение № 2 к Листу 2 Декларации в разные строки:

- Прямые расходы: код строки — 10.

- Косвенные расходы: код строки — 40.

- Внереализационные: код строки — 200.

Приказ ФНС № ММВ-7-3/475@

Суть попроцессного метода учета затрат

Попроцессный метод используют для расчета себестоимости готовой продукции. Его суть в том, что затраты не распределяют на каждый отдельный продукт, а относят сразу на весь выпуск.

Все понесенные затраты ежемесячно списывают на себестоимость готовой продукции. При этом затраты можно разбить на отдельные подразделения или цеха компании.

Издержки между полуфабрикатом и продуктом или между разными номенклатурами можно распределять согласно параметрам продукции. Например, пропорционально массе.

Попроцессный метод используют на предприятиях, когда готовая продукция на первом этапе становится полуфабрикатом на втором этапе. Например, в производстве молока, где молоко на первом этапе перерабатывают в сливки, а на втором — сливки в масло.

Учет потребления газа

Предприятия, не имеющие собственных хранилищ, учитывают приобретение газа по фактической отгрузке. При транспортировке используются трубопроводы, присоединенные энергоснабжающей организацией к предприятию. Порядок учета потребления установлен договором и оплачивается покупателем по фактическому объему или расчетной величине. Способ учета потребления указан в таблице.

| Варианты получения данных | Описание |

| Контрольный способ | Данные определяются по показателям контрольно-измерительных приборов. Используются счетчики поставщика или потребителя |

| Расчетный способ | Данные определяются по максимально возможному потреблению — проектной мощности трубопровода и времени поставки |

| Иной способ (поставка по разным тарифам, использование предельных нормативов и прочие) | Устанавливается договорными отношениями |

Получение данных расчетным путем осуществляются в периоды неисправности счетчиком, их замены или проведения поверки. Расходы на поддержание приборов в состоянии исправности и проведение поверки несет собственник измерительного прибора.