Продажа ОС: проводки

Именно поэтому как доходы, так и расходы от продажи основных средств относятся не к доходам и расходам от обычных видов деятельности, а к прочим.

Так, в частности, прочими доходами являются поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров, а прочими расходами (п. 7 ПБУ 6/01), соответственно, расходы, связанные с продажей таких активов.

Для учета прочих доходов и расходов Планом счетов и Инструкцией по его применению предусмотрен счет 91 «Прочие доходы и расходы». Доходы от продажи основных средств отражаются по кредиту данного счета, а НДС и расходы, связанные с продажей (в т.ч. остаточная стоимость объекта ОС) – по дебету счета 91.

Помимо отражения доходов и расходов от продажи объекта ОС необходимо показать в бухгалтерском учете списание амортизации, начисленной на момент выбытия.

Покажем сказанное на примере.

Убыток от продажи ОС

Если в итоге сделки фирма получает убыток, то в БУ данный факт отражается сразу в момент продажи и заключительными оборотами месяца выводится как финансовый результат проводкой: Дт 99 Кт 91.

При общей системе налогообложения в НУ убыток от реализации необходимо будет включать в состав расходов одинаковыми долями в течение рассчитанного временного промежутка. Чтобы рассчитать данный период, можно воспользоваться формулой, приведенной в п. 3 ст. 268 НК РФ:

М = Си — Сф,

где: М — период, в течение которого убыток будет признаваться в расходах (мес.);

Си — установленный срок полезного использования (мес.);

Сф — реальный период использования ОС от месяца начала амортизации по месяц продажи включительно (мес.).

Если же при исчислении амортизационной премии фирма применяла повышающие или понижающие коэффициенты, предусмотренные ст. 259.3 НК РФ, период учета убытка необходимо скорректировать. Для этого срок полезного использования умножается на повышающий/понижающий коэффициент.

В результате срок, в течение которого убыток от реализации основных средств будет учитываться при исчислении налога на прибыль, будет уменьшен в случае применения повышающего коэффициента (письмо Минфина России от 04.08.2009 № 03-03-06/1/511) и увеличен в случае применения понижающего коэффициента (письмо Минфина России от 23.11.2011 № 03-03-06/2/180).

Пример 4

Си = 49 месяцев. Амортизация исчислялась ускоренным вдвое способом. Сф = 18 месяцев.

Тогда:

М = (49 / 2 — 18) = 6,5.

Таким образом, убыток в НУ необходимо включать в течение 7 месяцев, т. к. полученное значение нужно округлить в сторону увеличения. Если же в результате получилось нулевое или минусовое значение, значит, убыток можно закрыть единовременно в день реализации ОС (письмо Минфина России от 12.07.2011 № 03-03-06/1/417).

Продажа автомобиля фирмой на ЕНВД: как уплачивается налог

Специфика ЕНВД — вмененной налоговой системы, заключается в том, что фирма, работающая по данной системе, уплачивает в бюджет фиксированную сумму, не зависящую от выручки. Главное, чтобы тот вид деятельности, которым занимается предприятие и получает в связи с этим выручку, подходил под критерии ЕНВД. Например, таким видом деятельности является розничная торговля.

Доходы по тем видам деятельности организации, которые не попадают под ЕНВД, облагаются в соответствии с используемой фирмой системой налогообложения — ОСН или УСН. Таким образом, ЕНВД одновременно может использоваться с ОСН либо УСН.

Если фирма продает автомобиль, использовавшийся непосредственно в торговой деятельности, попадающей под ЕНВД, то полученная с соответствующей сделки выручка не будет облагаться налогом. Вместе с тем, предприятию нужно будет на случай налоговой проверки иметь исключительно веские доказательства того, что машина применялась только в том виде деятельности, который попадает под ЕНВД. На практике это осуществить очень сложно.

Поэтому, в целях избежания проблем с налоговой инспекцией, многие фирмы, работающие по вмененной системе, все же предпочитают не пользоваться привилегией в виде возможности не учитывать выручку от продажи машины на ЕНВД. Вместо этого они исчисляют эту выручку по той системе налогообложения, которая сочетается с ЕНВД — то есть, ОСН или УСН. Налогообложение в этом случае осуществляется по тем же принципам, что рассмотрены нами выше в соответствующих разделах статьи. То есть, если, к примеру, фирма работает на ЕНВД и ОСН, то НДС по доходу с продажи автомобиля нужно уплачивать, если на ЕНВД и УСН — НДС не нужно.

Важный нюанс: сделку с автомобилем (вне зависимости от применяемой системы налогообложения) фирме желательно заключать, имея на руках результат независимой оценки текущей рыночной стоимости машины. Его наличие будет гарантией того, что налоговая инспекция не посчитает продажную стоимость автомобиля заниженной (и не заподозрит, таким образом, фирму в стремлении уменьшить налогооблагаемую базу).

Продажа недоамортизированного основного средства проводки

Такой порядок закреплен в п. 3 ст. 268 НК РФ.

Такой порядок закреплен в п. 3 ст. 268 НК РФ.

Из-за различий в учете убытков от продажи основных средств необходимо применить п. 11,14 ПБУ 18/02. В учете возникает вычитаемая временная разница и соответствующий ей отложенный налоговый актив.

Дебет 09 — Кредит 68 – отражен отложенный налоговый актив При отражении в налоговом учете части убытка от продажи ОС составляется проводка: Дебет 68 — Кредит 09 – уменьшение отложенного налогового актива. 7.

Его первоначальная стоимость составила 430 000,00 руб. ООО «Сервис-центр» купил погрузчик за 141 600,00 руб. Акт приема-передачи подписан 01 декабря 2016 г., оплата поступила 10 декабря 2016 г.

В ходе продажной подготовки из погрузчика извлекли запасные части, которые могут быть использованы при ремонте другой техники.

Их рыночную цену определили в размере 12 000,00 руб. Отразить продажу основного средства следует проводками: 10 сентября 2016 г.

Внимание

Дебет 01 «Выбытие основных средств» — Кредит 01 – 430 000 руб. – списана первоначальная стоимость погрузчика Дебет 02 — Кредит 01 «Выбытие основных средств» — 430 000 руб. – списана начисленная амортизация погрузчика 01 декабря 2016 г. Дебет 62 — Кредит 91-1 «Прочие доходы» – 141 600 руб.

– отражается выручка от продажи погрузчика Дебет 91-2 — Кредит 68 «Расчеты по НДС» — 21 600 руб.

Как отразить продажу основного средства в учете на осно

Когда в деятельности компании уже нет необходимости использовать основные средства, организация стремится от них «избавиться». Одним из способов выбытия основных средств является их продажа.

статьи: 1. Документы при продаже основных средств 2. Амортизация при продаже основного средства 3.

Проводки при реализации основных средств 4. Продажа списанного основного средства 5. Финансовый результат от продажи основных средств 6. Учет убытка от продажи основного средства 7. Как отразить продажу основного средства в декларации по прибыли 8. НДС при реализации основного средства 9.

Продажа основных средств на примере 10.

Продажа основных средств. бухгалтерский и налоговый учет

Типовые формы утверждены постановлением Госкомстата России от 21.01.2003 №7:

- форма № ОС-1 применяется при продаже одного объекта ОС, кроме зданий и сооружений;

- форма № ОС-1а – для зданий и сооружений;

- форма № ОС-1б – при продаже однородных объектов, кроме зданий и сооружений.

Данные для заполнения актов приема-передачи берутся из технической документации, бухгалтерского учета. Документы при продаже основных средств составляются на дату перехода права собственности к покупателю (для зданий – на дату передачи объекта), в двух экземплярах.

Если организации вместо типовых утвердила самостоятельно разработанные первичные документы, то они обязательно должны иметь реквизиты, перечисленные в ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ.

На основании Акта приема-передачи информация о выбытии основного средства указывается в инвентарной карточке (книге).

Избавляемся от основного средства (островская а.)

Порядок деятельности данной комиссии может осуществляться другим приказом или учетной политикой предприятия.Результаты проверки записываются в Акт, который подтверждает нецелесообразность будущего использования запасных частей. Проводки: Дт Кт Сумма Документ-основание Описание 62.01 91.

01 С учетом НДС Акт о списании ОС Сумма, причитающаяся с покупателя (с учетом НДС) 91.02 68.02 НДС Акт о начислении ОС Начислен НДС 01.09 01.01 Без НДС Акт о списании ОС Списывается первоначальная стоимость 02.01 01.09 Без НДС Акт о списании ОС Списывается амортизация 91.02 01.

09 Без НДС Акт о списании ОС Списывается остаточная стоимость Реализация основных средств в 1С В программе 1С Бухгалтерия 8.3 продажу ОС можно оформить документом Передача ОС: Где указывается какое основное средство передается, кому оно передается и по какой стоимости.

ПБУ 6/01, если списание объекта ОС производится в результате его продажи, то выручка от продажи принимается к бухучету в сумме, согласованной сторонами в договоре. В то же время, говорить о выручке от продажи ОС не совсем правильно, поскольку выручкой считаются доходы от обычных видов деятельности.

Ведь в противном случае такие объекты не признавались бы основными средствами и учитывались бы соответственно на счетах 43 «Готовая продукция» и 41 «Товары» (п.п.3, 4 ПБУ 6/01, Приказ Минфина от 31.10.2000 № 94н). Именно поэтому как доходы, так и расходы от продажи основных средств относятся не к доходам и расходам от обычных видов деятельности, а к прочим.

НДС при продаже основного средства в 2023 году

Бухгалтерские проводки при продаже основного средства будут зависеть от того, в какой момент была оплата за него: до передаче его покупателю или после этого. В том случае если основное средство было оплачено до момента передачи, то действия продавца будут следующими:

Продажа основного средства

Основные средства, принадлежащие организациям, используются в производстве или вспомогательной деятельности. Когда какой-либо имущество не востребовано, то компания вправе продать его стороннему лицу. Если данному имуществу прежде применялась амортизационная премия, то эту сумму нужно будет вычесть из первоначальной стоимости объекта, чтобы определить ее остаточную стоимость. То есть остаточная стоимость объекта будет равна ее первоначальной стоимости минус амортизация.

ПРИМЕР В апреле 2023 г. организация приобрела, оплатила и ввела в эксплуатацию автомобиль стоимостью 600 000 руб. со сроком полезного использования 5 лет (60 мес.). В сентябре 2023 г. принято решение о продаже основного средства.

Соответственно, до этого момента не приходится и говорить о дате приобретения именно ОС. Условие оплаты, несмотря на тот факт, что при применении УСН расходы учитываются кассовым методом, на возможность признания объекта основным средством также не влияет (письмо Минфина России от 01.11.2005 № 03-11-04/2/121).

Продажа ос по остаточной стоимости

Специалистами официальных органов неоднократно разъяснялось, что, если налогоплательщиком искусственно создаются условия для того, чтобы сделка не отвечала признакам контролируемой, или манипулирование налогоплательщиком ценами в сделках приводит к получению необоснованной налоговой выгоды, со стороны налоговых органов возможно установление фактической взаимозависимости лиц, в том числе в соответствии с пунктом 7 статьи 105.1 НК РФ, или признание сделки контролируемой на основании положений пункта 10 статьи 105.14 НК РФ, а также доказывание получения налогоплательщиком необоснованной налоговой выгоды (см., например, письма Минфина России от 19.11.2012 № 03-01-18/9-173, от 08.11.2012 № 03-01-18/8-162, от 18.10.2012 № 03-01-18/8-145). Факт получения необоснованной налоговой выгоды должен быть доказан налоговым органом (письмо Минфина России от 26.12.2012 № 03-02-07/1-316).

Списать стоимость объекта можно в том налоговом периоде (то есть в том календарном году), когда он введен в эксплуатацию. При этом учитывать всю величину сразу не нужно: ее следует равномерно распределять по отчетным периодам (п. 3 ст. 346.16 НК РФ). В книге учета доходов и расходов данные суммы следует отражать на последнее число каждого отчетного периода в размере уплаченных денежных средств (подп. 4 п. 2 ст. 346.17 НК РФ). При этом в Кодексе нет ясного алгоритма на случай, когда ОС уже введено в эксплуатацию, но еще не полностью оплачено. Другими словами, не совсем понятно, как списать расходы, если за «упрощенщиком» числится кредиторская задолженность, связанная с покупкой объекта. Такой алгоритм предложила Федеральная налоговая служба в письме от 06.02.12 № ЕД-4-3/1818. По мнению авторов письма, учитывать нужно каждую сумму, перечисленную поставщикам основного средства.

Когда вы обязаны оформить 3-НДФЛ

Чтобы решить нужно вам сдавать декларацию или нет, нужно знать:

- срок, в течение которого машина была в вашей собственности;

- продажную цену автомобиля (то есть сумму дохода, которую вы получите от его продажи).

Про сроки владения

Есть два варианта:

- первый — на момент продажи транспорт был в собственности 3 года и больше;

- второй — на момент продажи автомобиль был в собственности менее 3 лет.

Определить срок нахождения транспорта в собственности несложно. По общему правилу право собственности на транспорт возникает на наиболее позднюю дату:

- день подписания договора купли-продажи;

- день фактического получения машины “на руки” (например, по акту приемки-передачи).

Обычно эти даты совпадают. Подписав договор вы сразу заполняете и документ по которому вам передается машина — это акт. Причем оформлять его даже не обязательно. Зачастую в условиях договора купли-продажи заранее прописывают, что транспорт вы получили и претензий к продавцу нет. Тогда дата договора и будет днем получения машины.

День регистрации транспорта на ваше имя в ГИБДД значения не имеет. Она нужна лишь для допуска машины к дорожному движению. Поэтому к праву собственности такая регистрация отношения не имеет.

Итак, если автомобиль был в вашей собственности 3 года и больше, то доход от его продажи налогом не облагают. Декларировать его не нужно. Поэтому вы не должны ни сдавать декларацию 3-НДФЛ, ни платить налог на доходы. Причем сумма дохода от продажи значения не имеет.

Учитывайте, что 3 года — это 36 месяцев подряд. Например, вы купили транспорт 25 марта 2020 года. Значит продать его без налогов и декларации вы можете 26 марта 2023 года и позже.

Если на момент реализации автомобиль был в вашей собственности менее 3 лет, то вы обязаны задекларировать свой доход и заполнить декларацию по налогу на доходы 3-НДФЛ. Но при условии, что продажная цена выше 250 000 руб

Причем нужно платить налог или нет, совершенно не важно. Вы обязаны сдать декларацию в любом случае

Про цену продажи

Если продажная цена машины, указанная в договоре купли-продажи, не превышает 250 000 руб., то сдавать декларацию не нужно. Это правило действует с 2021 года. Оно распространяется на 2022, 2023 и все последующие годы. Вы можете ее составить и предоставить в инспекцию добровольно. Но обязать вас к этому нельзя.

Если продажная цена больше 250 тыс. хотя бы на один рубль, то вы обязаны сдать декларацию в общем порядке.

Как продать ОС с восстановлением амортизационной премии

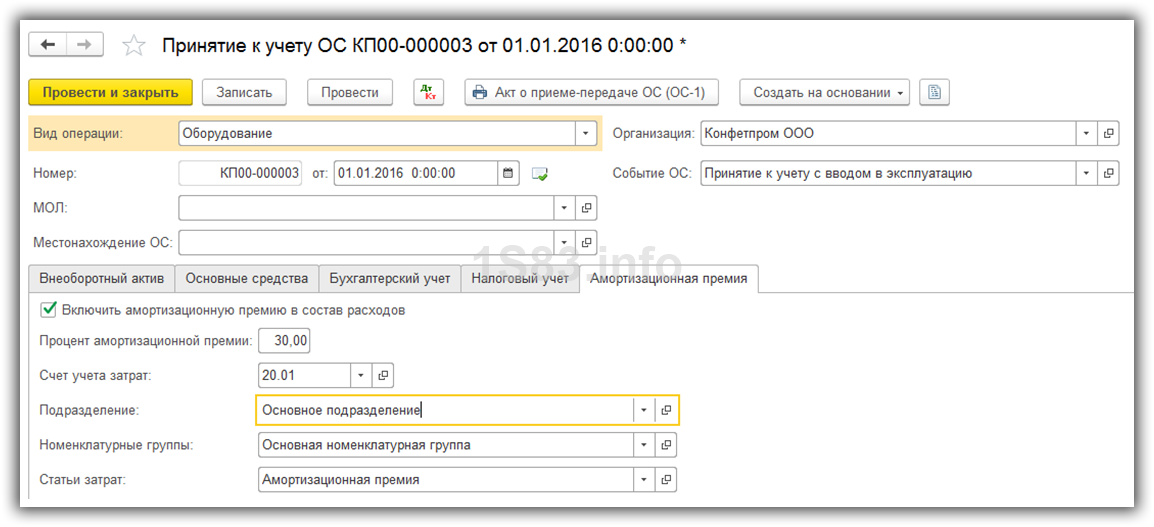

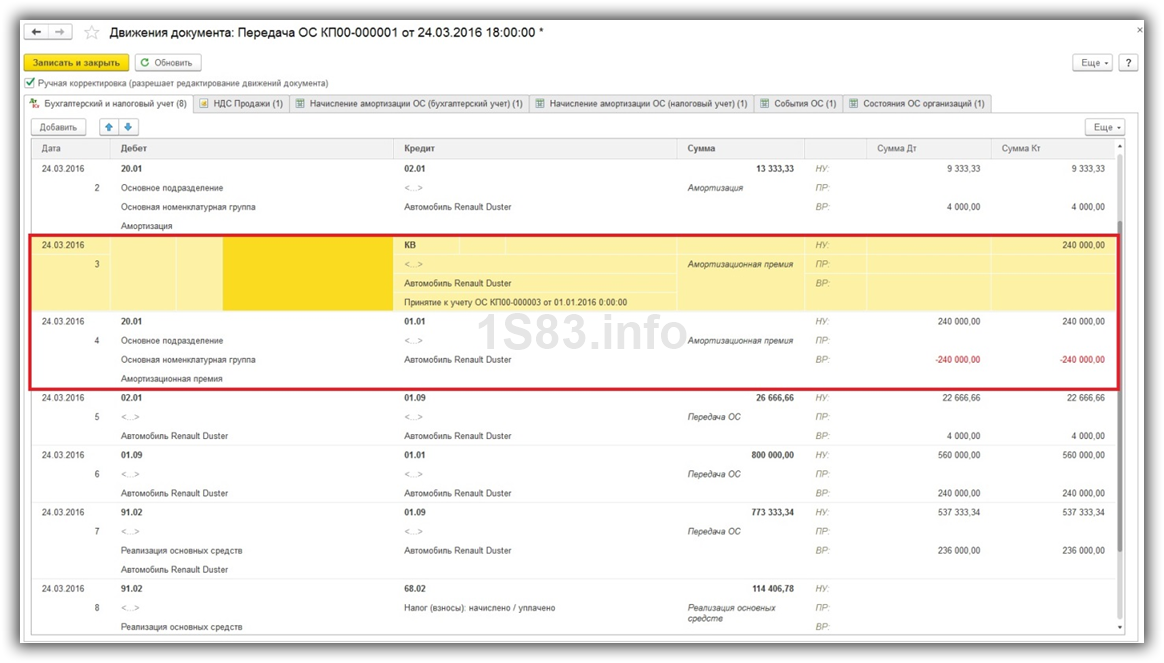

Теперь рассмотрим случай, аналогичный описанному выше. В этой ситуации, при принятии к учету автомобиля Renault Duster, мы укажем амортизационную премию.

ЕЕ размер в процентах зависит от того, в какую группу входит ОС. В нашем случае автомобиль имеет срок полезного использования 60 месяцев, поэтому он будет соответствовать III группе. Амортизационная премия для данной группы составляет 30%.

Эти данные мы можем указать в документе принятия к учету ОС на вкладке «Амортизационная премия». Остальные данные документа мы менять не будем. Оставим все, как было в прошлом примере.

Так же здесь указываются счета учета затрат, подразделение, номенклатурная группа и счет затрат.

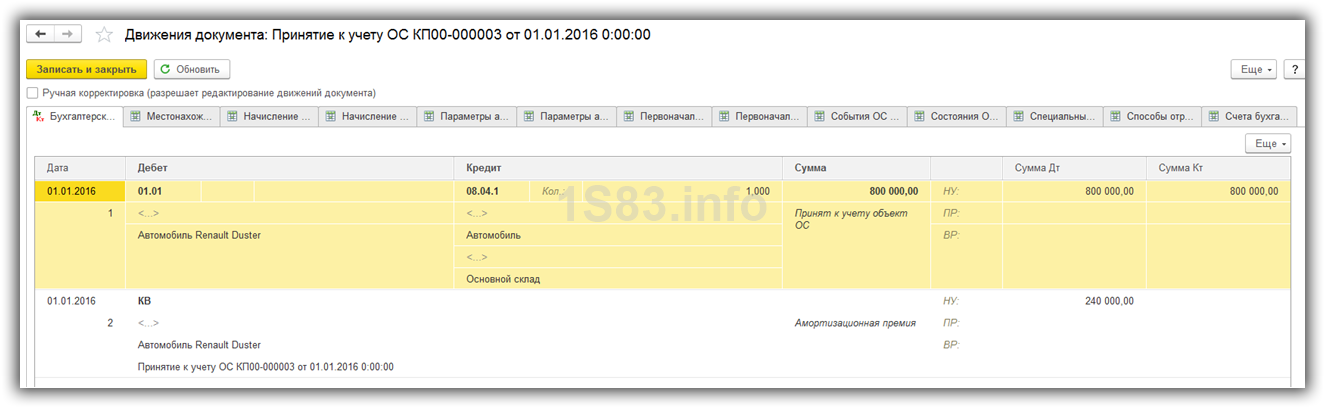

После проведения документ сформировал движения, показанные на рисунке ниже. В отличие от предыдущего примера здесь добавилась еще одна проводка, отражающая амортизационную премию.

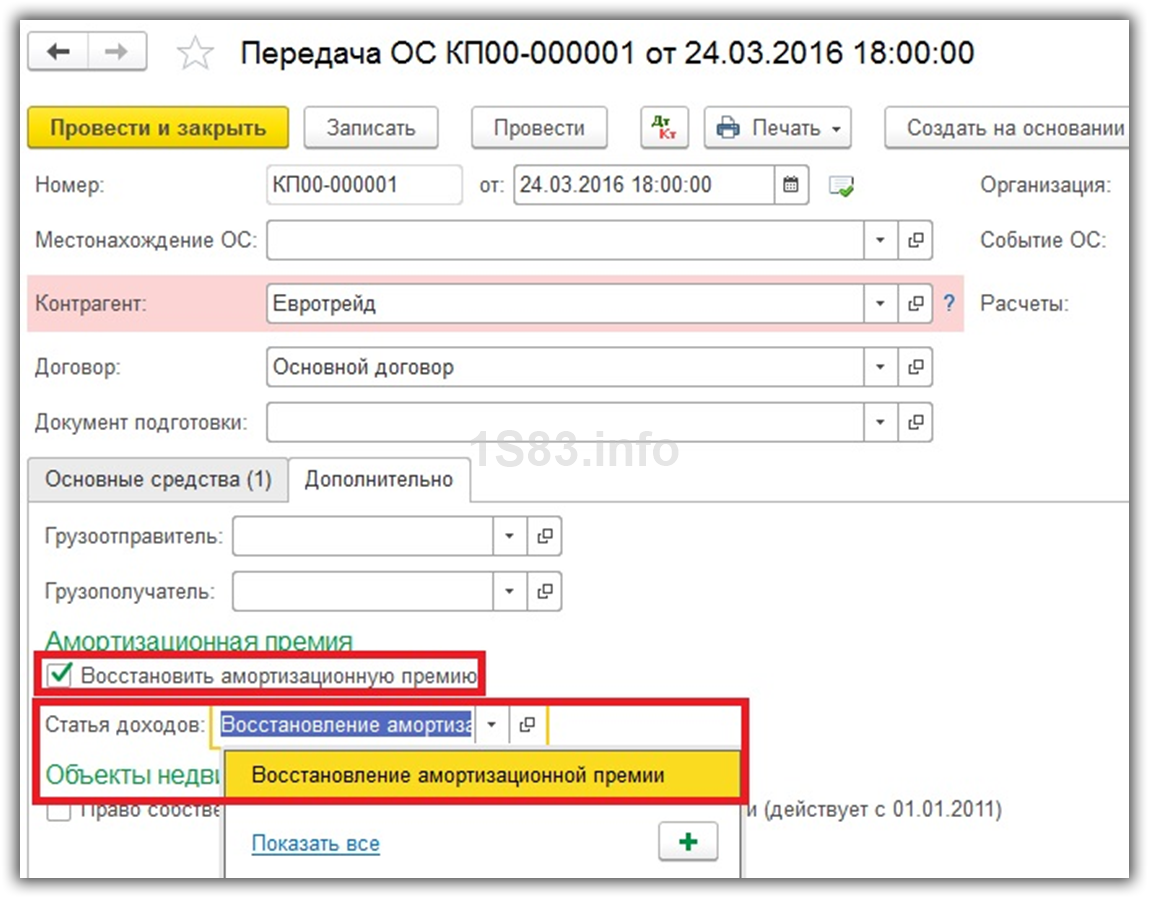

Теперь перейдем к заполнению документа «Передача ОС». За основу возьмем ранее созданный документ из предыдущего примера.

В карточке документа перейдем на вкладку «Дополнительно». В поле «Восстановить амортизационную премию» нужно установить флаг, а так же ниже выбрать из списка статью «Восстановление амортизационной премии».

В результате проведения документ передачи ОС с амортизационной премией, в отличие от документа в предыдущем примере, сформировал два дополнительных движения. Именно они отражают восстановление амортизационной премии в размере 240 000 рублей.

Применение ПБУ 18/02

В результате реализации объекта ОС у организации образуется вычитаемая временная разница (ВВР) из-за различного порядка признания в бухгалтерском и налоговом учете убытка от продажи ОС (убыток признается единовременно в бухгалтерском учете и равномерно в течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации в налоговом учете).

Данной ВВР соответствует отложенный налоговый актив (ОНА) (п. п. 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

В течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации месяцев (по мере признания убытка от продажи объекта ОС в налоговом учете) названные ВВР и ОНА уменьшаются (погашаются) (п. 17 ПБУ 18/02).

Пример

Организация приобрела и ввела в эксплуатацию в феврале 2015 года основное средство. Его первоначальная стоимость составила 1 600 000 руб.

Основное средство было отнесено к четвертой амортизационной группе со сроком полезного использования 80 месяцев (с марта 2015 года по октябрь 2021 года включительно).

Организация применяет линейный метод начисления амортизации.

В апреле 2019 года объект основных средств был продан по цене 540 000 руб. (в том числе НДС по ставке 20%— 90 000 руб.).

Доходы и расходы в налоговом учете организации определяются методом начисления.

Произведем расчет:

Для целей бухгалтерского учета и налогообложения доходы от реализации составили 450 000 руб. (540 000 руб. — 90 000 руб.).

До продажи налоговая и бухгалтерская амортизация по основному средству начислялась в течение 50 мес. (с марта 2015 года по апрель 2019 года включительно).

Тогда ежемесячная сумма амортизации будет равна 20 000 руб. (1 600 000 руб. / 80 мес.).

Всего было начислено 1 000 000 руб. (20 000 руб. x 50 мес.).

Остаточная стоимость равна 600 000 руб. (1 600 000 руб. — 1 000 000 руб.).

При реализации объекта ОС организация вправе уменьшить доходы от данной операции на остаточную стоимость этого объекта.

Убыток от реализации имущества равен 150 000 руб. (450 000 руб. — 600 000 руб.).

Так как с момента начала амортизации оборудования (март 2015 года) до месяца его реализации (апрель 2019 года) прошло 50 месяцев, то в соответствии с п. 3 ст. 268 НК РФ налогоплательщик будет отражать убыток в прочих расходах в течение 30 месяцев (80 мес. — 50 мес.).

Величина убытка, признаваемого в налоговом учете ежемесячно, составит 5 000 руб. (150 000 руб. / 30 мес.).

Сумма этого убытка будет включаться в прочие расходы начиная с июня 2019 года.

В бухгалтерском учете операцию по начислению и погашению ОНА необходимо отразить следующим образом:

В месяце продажи объекта основных средств:

Дебет 09 Кредит 68 «Расчеты по налогу на прибыль организаций» — 30 000 руб. -начислен ОНА (150 000 руб. х 20%);

В течение 30 месяцев после продажи оборудования:

Дебет 68 «Расчеты по налогу на прибыль организаций» Кредит 09 — 1 000 руб. — уменьшен (погашен) ОНА (30 000 руб. / 30 мес.) или (5 000 руб. х 20%).

В бухгалтерском учете операцию по продаже объекта с убытком необходимо отразить следующим образом:

|

Содержание операций |

Дебет |

Кредит |

Сумма, руб. |

Первичный документ |

|

На дату отгрузки покупателю объекта ОС (апрель 2019г.) |

||||

|

Отражена в составе прочих доходов выручка от реализации ОС |

62 «Расчеты за проданный объект ОС» |

91-1 |

540 000 |

Договор купли-продажи: Акт о приеме-передаче объекта основных средств |

|

Списана первоначальная стоимость выбывающего ОС |

01 «Выбытие основных средств» |

01 «Основные средства в эксплуатации» |

1 600 000 |

Акт о приеме-передаче объекта основных средств |

|

Списана амортизация, накопленная за период эксплуатации ОС |

02 |

01 «Выбытие основных средств» |

1 000 000 |

Акт о приеме-передаче объекта основных средств |

|

Остаточная стоимость реализованного ОС списана в состав прочих расходов |

91-2 |

01 «Выбытие основных средств» |

600 000 |

Акт о приеме-передаче объекта основных средств |

|

Начислен НДС по реализации объекта ОС (540 000 / 120×20) |

91-2 |

68/НДС |

90 000 |

Счет-фактура |

|

На расчетный счет поступила выручка от покупателя ОС |

51 |

62 «Расчеты за проданный объект ОС» |

540 000 |

Выписка банка по расчетному счету |

|

Отражен ОНА (150 000×20%) |

09 |

68/ОНА |

30 000 |

Бухгалтерская справка-расчет |

|

Ежемесячно в течение месяцев, следующих за месяцем продажи ОС (в течение 30 месяцев) |

||||

|

Отражено уменьшение ОНА (30 000/30) или (5 000 руб. х 20%). |

68/ОНА |

09 |

1 000 |

Бухгалтерская справка-расчет |

Изменения

Законодательные изменения в порядке отображения на балансе основных средств и хозяйственных операций с ними касаются, в основном, малых компаний:

Амортизация должна начисляться с любой регулярностью, важно делать это не реже чем ежегодно. Порядок начисления нужно отразить в учетной политике.

Компания, купившая основное средство, берет их на баланс по ЧСР, к которой добавляет собственные затраты на установку. Затраты на транспортную доставку, консультации, если они проводились, оплату посредникам и другие расходы по покупке дозволяется списывать сразу, не растягивая на будущие периоды.

Если приобретаемое ОС относится к инвентарю (по классификатору основных фондов ОК 013-2014), амортизацию по нему можно начислить сразу при постановке на баланс.

Затраты на транспортную доставку, консультации, если они проводились, оплату посредникам и другие расходы по покупке дозволяется списывать сразу, не растягивая на будущие периоды.

Если приобретаемое ОС относится к инвентарю (по классификатору основных фондов ОК 013-2014), амортизацию по нему можно начислить сразу при постановке на баланс.

Примеры расчетов и выгод от продажи автомобиля с полным НДС

Продажа автомобиля с полным НДС может иметь ряд преимуществ для продавца. Рассмотрим несколько примеров, чтобы лучше понять, как работает этот механизм:

Пример 1: Продажа автомобиля физическому лицу

Предположим, что продавец продает автомобиль стоимостью 1 000 000 рублей и у него был взимаем полный НДС в размере 20%. В этом случае, сумма НДС составит 200 000 рублей. Продавец получит от покупателя всю сумму в размере 1 200 000 рублей.

Затем, продавец может учесть эту сумму НДС при уплате налогов. Если продавец является плательщиком НДС, он сможет списать эти 200 000 рублей от своей налоговой базы и заплатить меньше налогов.

Пример 2: Продажа автомобиля юридическому лицу

Допустим, что продавец продает автомобиль юридическому лицу, которое является плательщиком НДС. В этом случае, сумма продажи включает в себя полный НДС в размере 20%, например, 200 000 рублей. Продавец получит от покупателя всю сумму в размере 1 200 000 рублей.

После этого, продавец может учесть эту сумму НДС при уплате своих налогов и получить выгоду в виде снижения итоговой суммы налога, который он должен заплатить.

Пример 3: Продажа автомобиля посреднику

Допустим, что продавец продает автомобиль посреднику. В этом случае, посредник может заплатить продавцу сумму продажи плюс НДС, и затем включить эту сумму в свою налоговую базу и списать ее от налогов.

Таким образом, продажа автомобиля с полным НДС может дать продавцу различные выгоды, включая снижение налоговой нагрузки и увеличение общей прибыли.

Продажа автомобиля с полным НДС означает, что при совершении сделки покупатель может получить возможность вернуть себе или компенсировать уплаченный налог на добавленную стоимость.

Выгода от продажи автомобиля с полным НДС может быть выражена в следующих моментах:

| 1. | Покупатель имеет возможность вернуть себе уплаченный НДС и тем самым снизить стоимость приобретения автомобиля. |

| 2. | Продавец может использовать продажу автомобиля с полным НДС в качестве обоснования налоговых скидок и льгот. |

| 3. | При продаже автомобиля с полным НДС продавец может улучшить свою финансовую ситуацию, получив возврат уплаченного налога. |

Однако, следует учитывать, что при продаже автомобиля с полным НДС существует определенная процедура и требования. Покупатель должен заранее согласовать с продавцом возможность возврата НДС и иметь все необходимые документы, подтверждающие право на возврат налога.

В целом, продажа автомобиля с полным НДС может быть выгодной для обеих сторон сделки, однако необходимо ознакомиться с деталями и правилами этого процесса, чтобы извлечь максимальные выгоды из данной ситуации.